كيف تعمل الخدمات المصرفية كخدمة على تمكين الشمول المالي للشركات غير المصرفية؟

نشرت: 2023-06-06أصبحت منصات الخدمات المصرفية كخدمة (BaaS) حيوية في الصناعة المالية في هذا العالم الرقمي سريع التطور. إنها جزء من الخدمات المصرفية المفتوحة ، مما يعني أن الشركات تجعل واجهات برمجة التطبيقات الخاصة بها متاحة للآخرين لإنشاء خدمات مالية جديدة وتوفير المزيد من الشفافية.

بذل البنك الدولي والولايات المتحدة والاتحاد الأوروبي جهودًا لزيادة الوصول إلى الحسابات المصرفية التقليدية لتعزيز الشمول المالي. في حين انخفض عدد البالغين الذين لا يتعاملون مع البنوك ، هناك خلل في هذه المبادرات. يفترضون أن الوصول إلى حساب مصرفي تقليدي يحل الاستبعاد المالي. ومع ذلك ، من المحتمل ألا يرغب الأفراد الذين لا يتعاملون مع البنوك والذين لا يتعاملون مع البنوك في الحصول على حسابات بنكية على الإطلاق.

كشف تقرير صادر عن سلطة السلوك المالي أن 56.2٪ من الأمريكيين غير المتعاملين مع البنوك لا يبدون اهتمامًا بامتلاك حساب مصرفي ، ويمكن للمرء أن يلاحظ اتجاهات مماثلة في البلدان الأخرى أيضًا.

حسنًا ، الخبر السار هو أن البنوك التقليدية وشركات التكنولوجيا المالية لم تعد المزود الوحيد للخدمات المالية. علاوة على ذلك ، فإن امتلاك حساب مصرفي ليس هو الوسيلة الوحيدة للأشخاص للوصول إلى النظام المالي. مع ظهور BaaS (الخدمات المصرفية كخدمة) ، أصبح لدى الأشخاص الذين لا يتعاملون مع البنوك والذين لا يتعاملون مع البنوك الفرصة الآن للمشاركة في النظام المالي بشروطهم ووفقًا لاحتياجاتهم وظروفهم الخاصة.

وفقًا لتقرير Gartner ، ستصبح BaaS سائدة في العامين المقبلين. تتوقع الدراسة أن 30٪ من البنوك التي تتجاوز أصولها مليار دولار ستقدم BaaS كوسيلة لتوليد إيرادات إضافية بحلول نهاية عام 2024.

وبالتالي ، فإن لاعبي BaaS هم في نهاية المطاف هم الذين يركزون على سلسلة القيمة ويشهدون تجاوز إيرادات الأعمال ، مما يجعل الخدمات المصرفية كخدمة تطوير برمجيات أحد أكثر القطاعات ربحية للاستثمار فيها.

ستساعدك هذه المقالة على فهم كل ما يتعلق بالخدمات المصرفية كتقنية خدمة وكيف تتيح إدراج الشركات غير المصرفية. بالإضافة إلى النظر في فوائد اعتماد الخدمات المصرفية كنموذج أعمال خدمي ، سوف نستشهد بخدمات مصرفية متعددة كأمثلة خدمة للمنظمات التي تستفيد حاليًا من BaaS وتحقق ملايين الإيرادات.

ما هي الخدمات المصرفية كخدمة؟

الخدمات المصرفية كخدمة (BaaS) هي عبارة عن منصة ثورية توفر للشركات والمطورين الخارجيين الوصول إلى البنية التحتية والخدمات المصرفية الأساسية للمؤسسة المالية من خلال واجهات برمجة التطبيقات.

وهذا يمكّن الشركات غير المصرفية من إنشاء وتقديم منتجات وخدمات مالية مبتكرة لعملائها دون استثمار مبالغ ضخمة في بناء البنية التحتية المصرفية الخاصة بهم وصيانتها.

BaaS هي ركيزة حيوية للخدمات المصرفية المفتوحة ، وتعزيز الشفافية المالية ودفع الابتكار من خلال منح اللاعبين الخارجيين وصولاً أوسع إلى البيانات والخدمات المصرفية. من خلال الجمع بين الأعمال غير المصرفية والبنية التحتية المالية المنظمة ، تتيح BaaS إنشاء عروض فريدة وموجهة يمكن طرحها في السوق بسرعة أكبر. يمكن لحلول BaaS القوية أن تمهد الطريق نحو تعزيز التعاون والحلول المالية التي تركز على العملاء.

تشمل المكونات الثلاثة الحيوية لـ BaaS ما يلي:

الترخيص المصرفي: أحد العناصر الرئيسية للخدمات المصرفية كخدمة هو الحصول على ترخيص مصرفي يمكن استخدامه لتقديم الخدمات المالية.

تسهيل التكنولوجيا: لتمكين إطار عمل BaaS ، تعد البنية التحتية التكنولوجية القوية أمرًا بالغ الأهمية ، وهنا يأتي دور 10x Banking ، مما يوفر الحلول التكنولوجية اللازمة.

عروض خدمات متنوعة: يقدم نموذج BaaS للأفراد مجموعة واسعة من الخيارات والخيارات لاحتياجاتهم المالية.

وفقًا للتقارير الأخيرة ، قامت شركة Synectra ، وهي شركة BaaS ومقرها كاليفورنيا ، بجمع 15 مليون دولار من التمويل مؤخرًا. ستستخدم الشركة هذه الأموال لتوسيع منصة الخدمات المصرفية كخدمة ، لتلبي حالات استخدام التكنولوجيا المالية الجديدة والأسواق الدولية. يمكن أن يساعدك تدفق الإيرادات المتزايد لـ Synectra على فهم كيف أن الاستثمار في برنامج BaaS للمستخدمين لديك هو فرصة تجارية مربحة يمكن أن تساعدك في تحقيق أقصى عائد استثمار.

التمويل المضمّن هو عامل تغيير قواعد اللعبة في الصناعة المصرفية. إنه ينطوي على دمج الخدمات المالية في أنظمة بيئية مختلفة ، والتي لديها القدرة على إحداث ثورة في الطريقة التي تعمل بها البنوك. من خلال الاستفادة من BaaS ، يمكن للبنوك توليد مصادر دخل جديدة من خلال تقديم خدماتها للاعبين الجدد. بالإضافة إلى ذلك ، يمكنهم تعزيز خبراتهم الشاملة ، مما يجعل الخدمات المصرفية أكثر كفاءة وفعالية لجميع المعنيين.

يمكن للبنوك أن تقدم للعملاء في الوقت الفعلي اقتراحات مخصصة للمنتجات من خلال الاستفادة من التقاط البيانات والتعلم الآلي. يمكن لشركات التأمين أيضًا إجراء تقييمات ائتمانية أكثر تفصيلاً ، مما يقلل من مخاطرها. يعمل هذا التكامل على تحسين الكفاءة والفعالية من حيث التكلفة ، مما يمهد الطريق لفرص لا حصر لها في المشهد المالي.

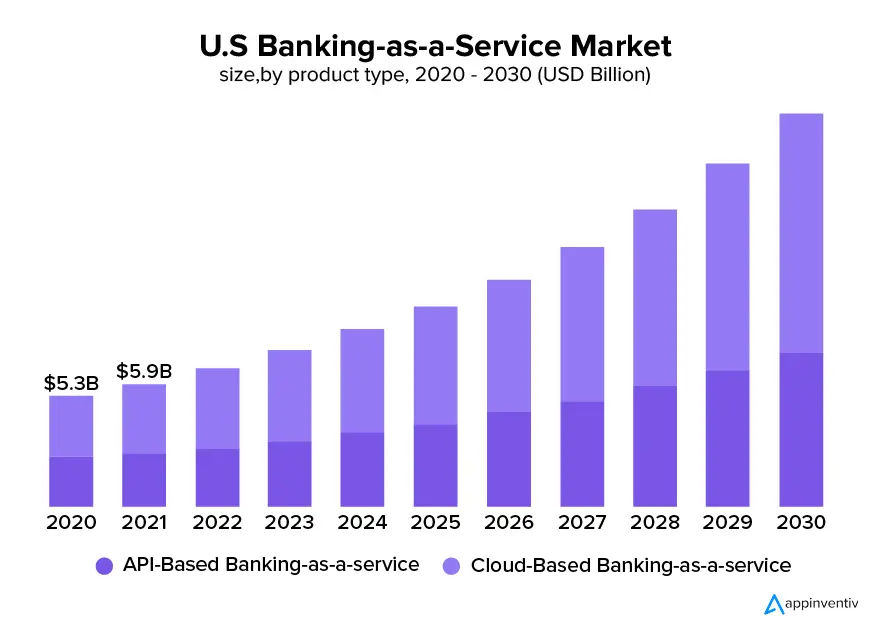

وفقًا لأبحاث Grand View Research ، بلغت قيمة سوق الخدمات المصرفية كخدمة 19.65 مليار دولار في عام 2021 ومن المتوقع أن يشهد معدل نمو سنوي مركب بنسبة 16.2٪ من عام 2022 إلى عام 2030. ويمكن أن يُعزى حجم السوق المتزايد هذا إلى عوامل مثل الزيادة الطلب على الخدمات المالية ، والرقمنة المتصاعدة ، والتوافر الواسع لواجهات برمجة التطبيقات (APIs). تُظهر اتجاهات الخدمات المصرفية المتنامية هذه بشكل جماعي الطلب المتزايد على BaaS وكيف يمكن للشركات غير المصرفية الاستفادة من حلول BaaS لاكتساب ميزة أعمال تنافسية في النظام البيئي المالي المتطور.

دعنا الآن نمضي قدمًا ونلقي نظرة على الفوائد المتعددة التي يمكن أن تساعدك على فهم BaaS للشمول المالي.

فوائد الخدمات المصرفية كخدمة (BaaS) للشركات غير المصرفية

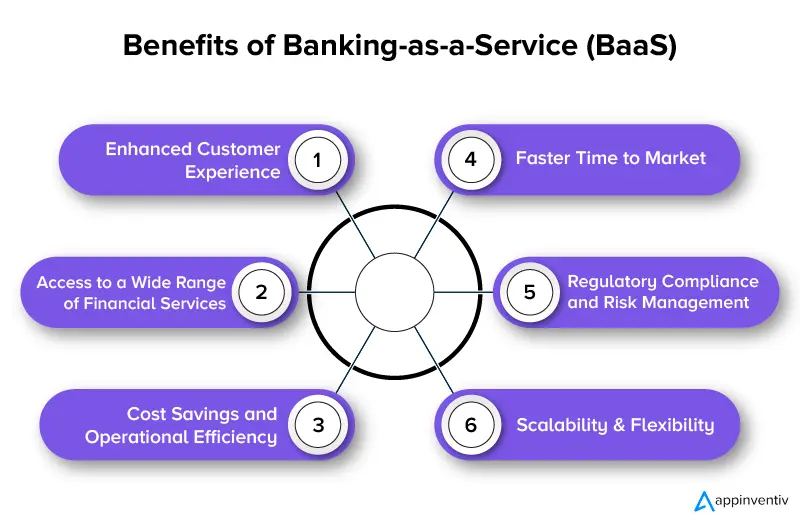

تعمل الخدمات المصرفية كخدمة (BaaS) على تمكين الشركات غير المصرفية من تعزيز تجربة العملاء ، وتنويع الخدمات ، وتقليل النفقات ، وتسريع وقت التسويق ، وضمان الامتثال ، والتوسع بكفاءة. من خلال حلول BaaS ، يمكن لهذه الشركات الاستفادة من الآفاق المالية الجديدة ، وتعزيز الشمولية وتوسيع نطاق الوصول إلى الخدمات المالية لعملائها. فيما يلي الفوائد المتعددة للخدمات المصرفية كخدمة للمؤسسات غير المصرفية:

تجربة عملاء محسنة

تعد تجربة العملاء المحسّنة واحدة من أكثر الخدمات المصرفية رواجًا كحالات استخدام الخدمة. يمكّن نموذج BaaS الشركات غير المصرفية من تقديم الخدمات المصرفية لعملائها بسلاسة. من خلال دمج الوظائف المصرفية في منصاتهم الحالية ، يمكنهم توفير تجربة شاملة وتلبية الاحتياجات المالية لعملائهم دون إعادة توجيههم إلى الخدمات المصرفية الخارجية.

الوصول إلى مجموعة واسعة من الخدمات المالية

تتيح الشراكة مع المؤسسات المالية القائمة للشركات غير المصرفية الاستفادة من خبراتها وبنيتها التحتية لتقديم خدمات مالية متنوعة ، بما في ذلك المدفوعات والتحويلات وحسابات التوفير. يسمح هذا للمنظمات غير المصرفية بتوسيع عروض منتجاتها وتوفير قيمة أكبر للعملاء.

التوفير في التكاليف والكفاءة التشغيلية

تتمثل حالتان من حالات استخدام الخدمات المصرفية كخدمة الأكثر أهمية في توفير التكاليف والكفاءة التشغيلية. توفر حلول BaaS للشركات غير المصرفية الفرصة لتجنب النفقات والمهام التي تستغرق وقتًا طويلاً المرتبطة ببناء وصيانة بنية تحتية مصرفية كاملة. تلغي هذه الحلول الحاجة إلى الامتثال التنظيمي الشامل والترخيص وتطوير البنية التحتية ، مما يؤدي إلى توفير كبير في التكاليف. هذا يسمح للشركات غير المصرفية بالتركيز على كفاءاتهم الأساسية.

[اقرأ أيضًا: ما هي تكلفة تطوير تطبيقات الخدمات المصرفية عبر الهاتف المحمول؟]

وقت أسرع للتسويق

يمكن للشركات غير المصرفية تسريع دخولها إلى صناعة الخدمات المالية باستخدام منصات BaaS وواجهات برمجة التطبيقات. يمكنهم نشر وإطلاق منتجاتهم أو خدماتهم المالية بسرعة من خلال الاستفادة من الموارد الحالية. هذا يلغي الحاجة إلى بناء البنية التحتية المصرفية من الصفر.

الامتثال التنظيمي وإدارة المخاطر

تسمح الشراكة مع المؤسسات المالية القائمة من خلال BaaS للشركات غير المصرفية بالوصول إلى أطر امتثال قوية وأنظمة إدارة المخاطر. يمكن أن تعتمد هذه الشركات على خبرة الشركاء المصرفيين في التعامل مع المتطلبات التنظيمية المعقدة ، مما يضمن الامتثال ويقلل من مخاطر العقوبات التنظيمية أو الإضرار بالسمعة.

قابلية التوسع والمرونة

توفر المنصات المصرفية كخدمة حلولاً قابلة للتطوير تلبي الاحتياجات المتغيرة للشركات غير المصرفية. تتيح مرونة الخدمات المصرفية المستندة إلى السحابة كحلول خدمة للشركات غير المصرفية توسيع نطاق عملياتها دون استثمارات كبيرة في البنية التحتية. من خلال توسيع قاعدة العملاء ، يمكن لمقدمي BaaS التعامل مع أحجام المعاملات المتزايدة ودعم التوسع في أسواق جديدة.

الاعتبارات التنظيمية لاعتماد BaaS

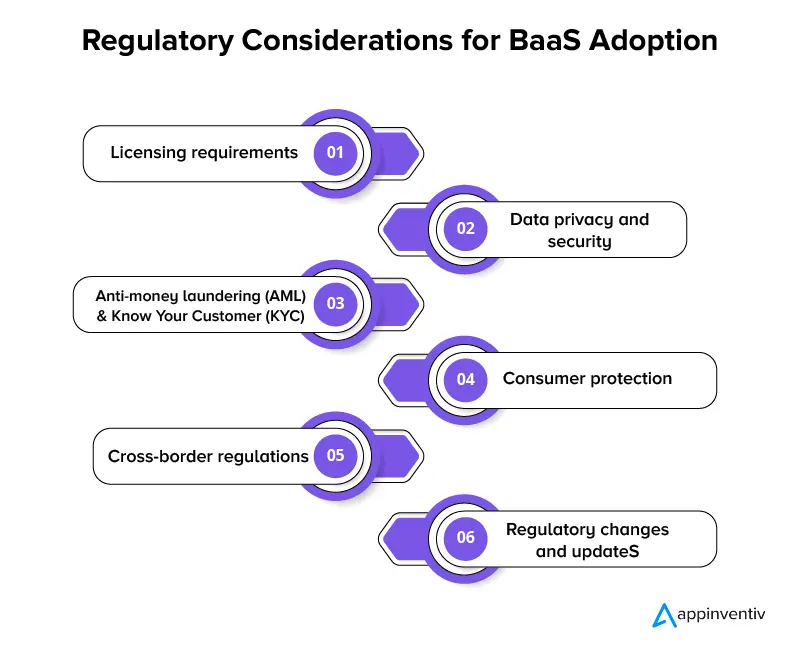

تشمل الاعتبارات التنظيمية في اعتماد BaaS الجوانب القانونية والامتثال التي يجب على الشركات غير المصرفية مراعاتها أثناء تنفيذ الحلول المصرفية كخدمة. هذه الاعتبارات ضرورية لضمان الالتزام باللوائح والامتثال للقوانين المعمول بها ، وتمكين الشركات من العمل ضمن الحدود المحددة للصناعة المالية.

متطلبات الترخيص: يجب أن تكون الشركات غير المصرفية على دراية بالتزامات الترخيص والأطر التنظيمية التي تأتي مع تقديم الخدمات المالية من خلال BaaS. قد تختلف المتطلبات حسب الولاية القضائية للولاية ، وقد يكون من الضروري للشركات غير المصرفية الحصول على تراخيص محددة لنفسها.

خصوصية البيانات وأمنها: من الضروري الالتزام بلوائح خصوصية البيانات مثل GDPR أو CCPA و PCI-DSS عند التعامل مع البيانات المالية الحساسة في BaaS. يجب تنفيذ إجراءات وبروتوكولات أمنية قوية لحماية معلومات العملاء.

مكافحة غسيل الأموال (AML) ومعرفة عميلك (KYC): يتعين على الشركات غير المصرفية الامتثال للوائح AML و KYC لمنع الحالات المتعلقة بغسيل الأموال والتحقق من هوية عملائها. يعد إنشاء إجراءات العناية الواجبة الفعالة والحفاظ على سجلات دقيقة أمرًا ضروريًا لتحقيق هذا الهدف.

حماية المستهلك: يجب على الشركات الالتزام بلوائح حماية المستهلك لضمان الممارسات العادلة والشفافية وآليات تسوية المنازعات الفعالة.

اللوائح العابرة للحدود: يجب على الشركات غير المصرفية التعامل مع اللوائح العابرة للحدود عند تقديم خدمات BaaS عبر ولايات قضائية متعددة. يتضمن ذلك فهم المتطلبات التنظيمية لكل ولاية قضائية ، والامتثال للوائح المالية الدولية ، ومعالجة أي قيود أو التزامات محددة.

التغييرات والتحديثات التنظيمية: يجب أن تظل الشركات غير المصرفية على اطلاع بالتغييرات والتحديثات التنظيمية لضمان الامتثال وتقليل المخاطر القانونية.

Baas للإدماج المالي: قصص النجاح التي تسلط الضوء على كيف يفيد نموذج Baas المنظمات غير المصرفية

توضح قصص نجاح M-Pesa و GrabPay و Chime و Revolut و Alipay الفوائد الرائعة التي تشهدها الشركات غير المصرفية من خلال حلول BaaS. تُحدث هذه الشركات ثورة في المشهد المالي من خلال تمكين الأفراد الذين كانوا مستبعدين سابقًا من الأنظمة المصرفية التقليدية. فيما يلي بعض الأمثلة المصرفية الناجحة كخدمة:

M-Pesa: M-Pesa من Safaricom هو نموذج BaaS (الخدمات المصرفية كخدمة) الناجح الذي مكّن الشمول المالي في كينيا. من خلال شراكات مع البنوك المحلية ، تقدم خدمات مصرفية عبر الهاتف المحمول للأفراد الذين ليس لديهم حسابات مصرفية وتسمح لهم بإجراء المعاملات والوصول إلى الخدمات المالية الأخرى بمساعدة هواتفهم الذكية. كان تأثير M-Pesa على الاقتصاد الكيني كبيرًا ، حيث وصل إلى ملايين الأفراد الذين لم يتعاملوا مع البنوك في السابق وقاد النمو الاقتصادي.

GrabPay: قامت Grab ، وهي عبارة عن منصة لخدمات التوصيل والتوصيل في جنوب شرق آسيا ، بتوسيع خدماتها لتشمل GrabPay ، وهي محفظة محمولة تقدم خدمات مالية لمستخدميها. تتيح هذه الشراكة مع البنوك والمؤسسات المالية للمستخدمين إجراء مدفوعات غير نقدية وتحويل الأموال والوصول إلى خدمات الإقراض الصغير. نتيجة لذلك ، يمكن للمستخدمين الذين ليس لديهم حسابات بنكية تقليدية في جنوب شرق آسيا الآن المشاركة في الاقتصاد الرقمي والوصول إلى الخدمات المالية.

[اقرأ أيضًا: قائمة تحقق لجعل تطبيق محفظتك معطلاً للتكنولوجيا المالية]

الرنين: بنك أمريكي جديد ، استخدم Chime الخدمات المصرفية كنموذج لحلول الخدمات لتقديم الخدمات المصرفية للأفراد المحرومين من الخدمات. من خلال الشراكات مع البنوك والمؤسسات المالية ، يقدم Chime حسابات جارية وحسابات توفير بدون رسوم ، وإيداع مباشر مبكر ، وأدوات إدارة مالية أخرى عبر تطبيق الهاتف المحمول الخاص به. وقد سمحت هذه الاستراتيجية لشركة Chime بتلبية احتياجات السكان الأصغر سناً والذين يعانون من نقص الخدمات المالية ، وتعزيز BaaS من أجل الشمول المالي وإمكانية الوصول.

Revolut: Revolut هي شركة تكنولوجيا مالية مقرها المملكة المتحدة تستخدم الخدمات المصرفية كهيكل خدمة لتقديم خدمات مالية متعددة لعملائها. من خلال الشراكة مع البنوك المرخصة ، يمكن لـ Revolut توفير ميزات مثل الحسابات متعددة العملات ، والتحويلات المالية الدولية ، وأدوات الميزانية. وقد مكّن هذا المستخدمين والشركات من إدارة مواردهم المالية بشكل فعال أثناء التعامل مع المعاملات عبر الحدود.

Alipay: Alipay هي عبارة عن منصة دفع عبر الهاتف المحمول معروفة في الصين وسعت من ميزاتها لتقدم للمستخدمين مجموعة واسعة من المنتجات والخدمات المالية. من خلال الشراكة مع البنوك والمؤسسات المالية ، مكّنت المنصة ملايين المستخدمين من الوصول إلى الخدمات المصرفية مثل حسابات التوفير وإدارة الثروات والتأمين والقروض. كانت هذه المبادرة حاسمة في تعزيز الشمول المالي في الصين ، لا سيما في المناطق الريفية ، من خلال توفير حلول مالية ملائمة ويسهل الوصول إليها لعدد أكبر من السكان.

كيف تطور منصة BaaS؟

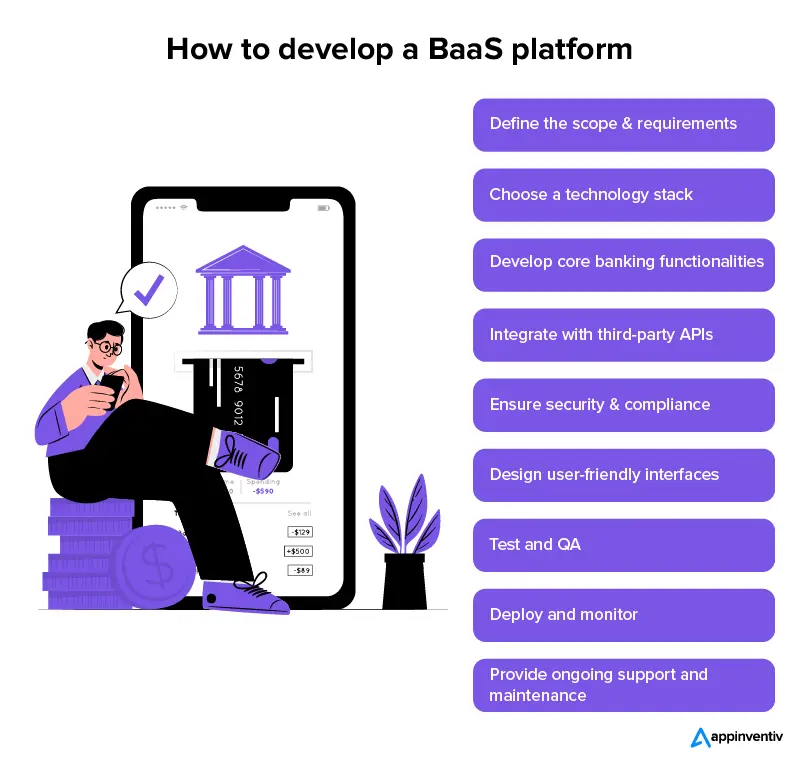

يتطلب تطوير حل برمجيات BaaS إتقان العمليات المصرفية وتطوير البرامج والأمن والامتثال. يمكن للشراكة مع المطورين ذوي الخبرة وخبراء الصناعة تبسيط عملية التطوير وضمان نجاح مشروع BaaS الخاص بك.

تحديد النطاق والمتطلبات

بصفتنا مؤسسة لتطوير تطبيقات BaaS ، نبدأ بتحديد أهداف ونطاق حل برنامج BaaS الخاص بك بوضوح. نتعاون معك لتحديد الخدمات المصرفية المحددة التي تنوي تقديمها ، مثل إدارة الحساب أو المدفوعات أو الإقراض أو الامتثال. بالإضافة إلى ذلك ، نجري بحثًا شاملاً للسوق لتحديد السوق المستهدف واكتساب فهم عميق لاحتياجاتك ، مما يضمن توافق عملية التطوير لدينا بدقة مع أهداف عملك.

اختر مجموعة التكنولوجيا

خلال هذه المرحلة ، نختار مجموعة التكنولوجيا المناسبة بناءً على متطلباتك وقابلية التوسع والأمان واحتياجات التكامل. يأخذ فريق الخبراء لدينا في الاعتبار عوامل مثل لغات البرمجة وأطر العمل وقواعد البيانات والبنية التحتية السحابية لبناء نظام أساسي BaaS قوي وقابل للتطوير.

تطوير الوظائف المصرفية الأساسية

خلال هذه المرحلة ، نقوم بتنفيذ الوظائف المصرفية الأساسية لحل برنامج BaaS الخاص بك. وهذا يشمل مصادقة المستخدم القوية ، وإنشاء الحساب ، ومعالجة المعاملات ، وميزات إعداد التقارير. نعطي الأولوية للالتزام بمعايير الصناعة المصرفية والمتطلبات التنظيمية طوال عملية التطوير لضمان نظام آمن ومتوافق.

التكامل مع واجهات برمجة تطبيقات الطرف الثالث

بعد ذلك ، نسهل التكامل مع واجهات برمجة التطبيقات الخارجية للوصول إلى الخدمات المصرفية المهمة ، بما في ذلك التحقق من الهوية وبوابات الدفع وتسجيل الائتمان وأدوات الامتثال. نتعاون مع موفري API الموثوق بهم لضمان التكامل السلس وتعزيز وظائف وقدرات نظام BaaS الأساسي الخاص بك.

ضمان الأمن والامتثال

نعطي الأولوية لتنفيذ إجراءات أمنية قوية لحماية بيانات المستخدم الحساسة والمعاملات المالية. ندمج التشفير والمصادقة متعددة العوامل وممارسات تخزين البيانات الآمنة خلال هذه المرحلة. يضمن فريقنا الالتزام الصارم بالمتطلبات التنظيمية مثل KYC (اعرف عميلك) و AML (مكافحة غسيل الأموال) ولوائح خصوصية البيانات ، مما يوفر لك ولمستخدميك نظام BaaS آمن ومتوافق.

تصميم واجهات سهلة الاستخدام

في هذه المرحلة ، نقوم بإنشاء واجهات سهلة الاستخدام للعميل والمسؤول. نؤكد على تقديم تجربة مستخدم سلسة ، وضمان سهولة التنقل ، وتقديم الخدمات والمعلومات المصرفية بوضوح ودقة.

اختبار وجواب

تتضمن أقوى عمليات ضمان الجودة لدينا اختبارًا شاملاً لحل برنامج BaaS الخاص بك لتحديد ومعالجة أي أخطاء أو مشكلات. يتضمن ذلك إجراء اختبارات صارمة للوظائف والأمان والأداء وقابلية الاستخدام. تضمن هذه الاختبارات استقرار النظام الأساسي الخاص بك وموثوقيته وقابلية التوسع ، مما يوفر تجربة سلسة ومحسّنة لكل من المستخدمين والمسؤولين.

انشر وراقب

خلال هذه المرحلة ، نقوم بنشر الخدمات المصرفية الخاصة بك كحل برنامج خدمة على البنية التحتية المحددة ، سواء كانت خوادم سحابية أو خوادم محلية. نحن نراقب بجدية أداء النظام وأمانه وتعليقات المستخدمين ، مما يضمن الأداء الأمثل. علاوة على ذلك ، فإننا نتبنى التحسين المستمر من خلال التحديث المنتظم للبرامج وتحسينها لتتماشى مع احتياجات المستخدم المتطورة واتجاهات السوق والتغييرات التنظيمية.

تقديم الدعم والصيانة المستمرة

نحن نقدم دعمًا فنيًا وخدمات صيانة يمكن الاعتماد عليها لضمان التشغيل السلس لمنصة BaaS الخاصة بك. يظل فريقنا المخصص على اطلاع دائم بأحدث التطورات في الصناعة ، وتصحيحات الأمان ، وتغييرات الامتثال ، مما يضمن بقاء برنامجك محدثًا وآمنًا.

[اقرأ أيضًا: دليل خطوة بخطوة لتطوير تطبيق مصرفي ناجح]

كيف يمكن أن تساعدك Appinventiv في الشمول المالي؟

يعتبر نموذج الأعمال المصرفية كنموذج أعمال خدمي مهم للغاية في العالم الرقمي اليوم. يمنح الشركات الوصول إلى البيانات المالية للعملاء ، مما يمكّنهم من إنشاء منتجات وخدمات مخصصة. علاوة على ذلك ، فهي تسهل الخدمات المصرفية الرقمية فقط ، وتوسع وجودها في السوق والوصول إلى قاعدة عملاء أكبر.

تعتبر الخدمات المصرفية كخدمة طريقة مستدامة ومثبتة على المستقبل لجذب العملاء والاحتفاظ بهم من خلال سوق واسع للخدمات المالية والأفكار. ستكون الشركات غير المصرفية التي تقدم النظام الأساسي الأكثر جاذبية وتنافسية هي الفائز في هذا النظام البيئي التنافسي.

بالنظر إلى الطلب المتزايد من الشركات غير المصرفية على تقديم حلول مصرفية قوية لمستخدميها مع اكتساب تدفقات إيرادات إضافية ، فقد حان الوقت الآن لتوظيف شركة تطوير برمجيات مصرفية مخصصة مثل Appinventiv يمكنها مساعدتك في وضع الأمور في نصابها الصحيح.

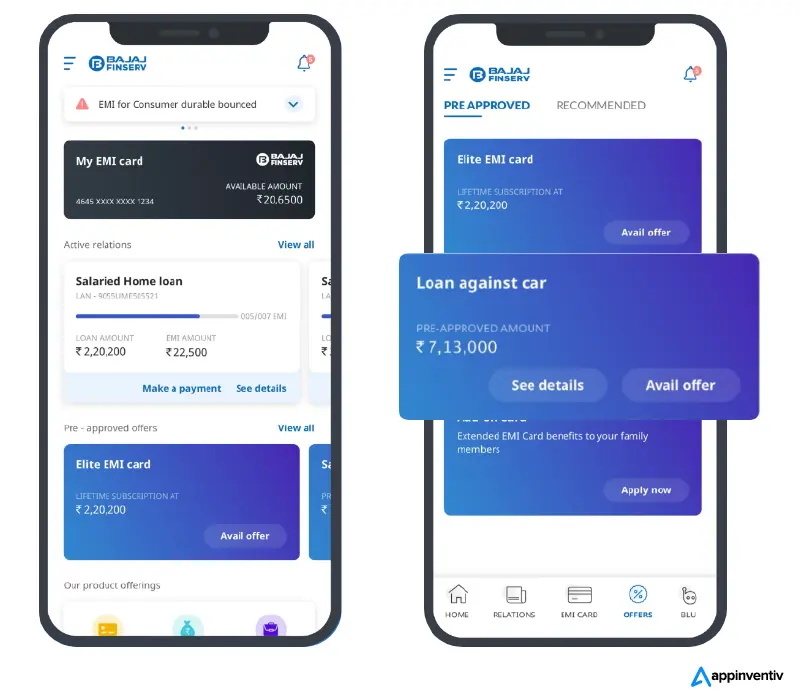

لقد ساعدنا مؤخرًا Bajaj Finserv ، وهي شركة هندية رائدة في مجال التكنولوجيا المالية ، على تعزيز عملية إعداد التجار. أنشأ مطورو تطبيقات FinTech سوقًا رقميًا متقدمًا للمؤسسة التي تربط العملاء والتجار بسلاسة ، مما يوفر للعملاء خيارات تمويل ميسورة التكلفة. لقد أظهر التطبيق نجاحًا ملحوظًا ، حيث قام بمعالجة أكثر من 300000 معاملة في يوم واحد.

مطورو تطبيقات التكنولوجيا المالية لدينا خبراء في إنشاء نظام أساسي BaaS متطور يتكامل بسلاسة مع واجهات برمجة التطبيقات الخارجية ، ويوفر بنية آمنة وقابلة للتطوير ، ويوفر تجربة مستخدم مخصصة. بصفتنا بنكًا قويًا كمزود لحلول برامج الخدمة ، يعمل فريق المطورين المهرة لدينا عن كثب معك لتحليل متطلبات عملك المحددة ، وتصميم حل مخصص ، وضمان الامتثال لمعايير الصناعة.

تواصل مع خبرائنا لتطوير خدمات مصرفية قوية قائمة على السحابة كحل خدمة مخصص لاحتياجات عملك.

أسئلة وأجوبة

س: ما هي الخدمات المصرفية كخدمة؟

ج: الخدمات المصرفية كخدمة (BaaS) هي نموذج يسمح للبنوك أو المؤسسات المالية بتوفير البنية التحتية والخدمات المصرفية الأساسية لشركات الطرف الثالث بمساعدة واجهات برمجة التطبيقات. يسمح هذا للأخيرة بتقديم منتجات وخدمات مالية لعملائها دون الحاجة إلى بناء البنية التحتية المصرفية الخاصة بهم. تتيح الخدمات المصرفية كحلول خدمة التكامل السلس للوظائف المصرفية في المنصات غير المصرفية ، مما يعزز الابتكار ويوسع الوصول إلى الخدمات المالية.

س: ما هي المزايا الرئيسية لنظام BaaS؟

تشمل المزايا الرئيسية لنظام BaaS ما يلي:

- تجربة عملاء محسنة

- الوصول إلى مجموعة واسعة من الخدمات المالية

- التوفير في التكاليف والكفاءة التشغيلية

- وقت أسرع للتسويق

- الامتثال التنظيمي وإدارة المخاطر

- قابلية التوسع والمرونة

س: ما هي أمثلة BaaS؟

تشمل الأمثلة المختلفة لنظام BaaS ما يلي:

- شريط

- ماركيتا

- ريلز بنك

- سولاريس بنك

س. ما هو الوقت الذي يستغرقه إطلاق منصة BaaS؟

ج. يختلف الإطار الزمني لإطلاق منصة BaaS وفقًا لمدى تعقيد النظام الأساسي. على سبيل المثال ، سيستغرق تطبيق BaaS شديد التعقيد مع العديد من ميزات FinTech من 10 إلى 12 شهرًا. من ناحية أخرى ، سيستغرق نظام BaaS البسيط مع الحد الأدنى من الميزات حوالي 5 إلى 6 أشهر.

س: ما هو الفرق بين BaaS والتمويل المضمّن؟

ج: التمويل المضمن والخدمات المصرفية كخدمة هما مصطلحان غالبًا ما يتم اعتبارهما متشابهين ، لكن لهما معاني مختلفة. التمويل المضمّن هو مفهوم أوسع يتضمن دمج الخدمات المالية في بيئات مختلفة ، بما في ذلك الاستثمارات والتأمين. في المقابل ، تعتبر الخدمات المصرفية كخدمة نهجًا محددًا في التمويل المضمّن يركز فقط على تقديم الخدمات المصرفية مثل الحسابات المصرفية والبطاقات والمدفوعات والإقراض. يدعم هذا الأسلوب تكامل الميزات المالية في العديد من الأنظمة الأساسية أو التطبيقات.