ما هو خصم دخل الأعمال المؤهل (QBI) ، وهل يمكنك المطالبة به؟

نشرت: 2023-02-13هل لديك فضول لمعرفة ماهية خصم دخل الأعمال المؤهل (QBI) وما إذا كان يمكنك الاستفادة منه أم لا؟ إذا كان الأمر كذلك ، فستقدم هذه المقالة نظرة عامة متعمقة على خصم QBI والإجابة على السؤال الأساسي: "هل يمكنني المطالبة به؟"

نظرًا لطبيعتها المعقدة ، يجب أن يكون فهم كيفية تعظيم الخصومات الضريبية على دخل الأعمال من خلال خصم QBI أولوية قصوى لأي شخص يعمل لحسابه الخاص.

تعرف على كل شيء عنها هنا ، بدءًا من ما يعتبر دخلًا تجاريًا مؤهلًا إلى الوقت الذي يمكنك فيه استخدام هذا الخصم والمزيد. دعنا نتعمق!

جدول المحتويات

ما هو خصم دخل الأعمال المؤهل؟

خصم دخل الأعمال المؤهل (QBI) هو خصم ضريبي تم إنشاؤه مؤخرًا يسمح للشركات بخصم ما يصل إلى 20٪ من أرباحها. ينطبق هذا الخصم على المؤسسات الفردية والشراكات والشركات S وبعض الصناديق الاستئمانية والعقارات.

تم تقديم QBI بموجب قانون التخفيضات الضريبية والوظائف لعام 2017 ، والذي سعى إلى توفير إعفاء ضريبي للشركات والأفراد من خلال خفض ضرائب الدخل وتقديم حوافز أخرى.

ساعد QBI في تعزيز الاستثمار التجاري وتحفيز النمو الاقتصادي في جميع أنحاء الولايات المتحدة.

كيف يعمل؟

يُعد خصم دخل الأعمال المؤهل (QBI) ميزة كبيرة لأصحاب الأعمال الصغيرة ، حيث يتيح الفرصة لخصم ما يصل إلى 20٪ من أرباحهم.

يمكن استخدام هذا الخصم لتقليل الدخل الخاضع للضريبة وبالتالي تقليل المسؤولية الضريبية الإجمالية. فيما يلي تفصيل لكيفية عمل QBI بالضبط:

- الأهلية: ينطبق QBI على المؤسسات الفردية والشراكات والشركات S وبعض الصناديق الاستئمانية والعقارات.

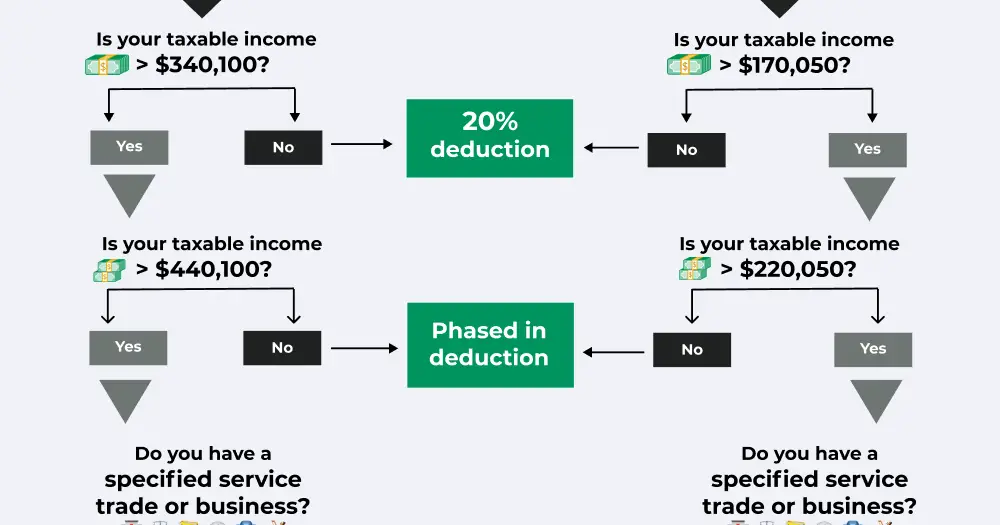

- حدود الدخل: يقتصر الخصم على الشركات ذات الدخل الخاضع للضريبة أقل من 170،050 دولارًا للمشتركين الفرديين أو 340،100 دولار للمشتركين.

- أنواع الدخل: ينطبق QBI على دخل الأعمال من أنشطة مثل التجارة أو الأنشطة التجارية التي لا يشارك فيها الأفراد بشكل جوهري.

- المبالغ المخصومة: يمكن للشركات اقتطاع ما يصل إلى 20٪ من أرباحها ، مع استثناءات معينة مثل بعض الشراكات المتداولة علنًا.

ما أنواع الأعمال التي يمكنها المطالبة بخصم QBI؟

خصم QBI مخصص لأي تجارة أو أعمال خدمة محددة (SSTB) ذات دخل خاضع للضريبة ضمن الحدود المحددة. دعنا نلقي نظرة على أنواع الأعمال التي يمكنها المطالبة بهذا الخصم:

الملكية الفردية

الملكية الفردية هي شركة يملكها ويديرها فرد واحد. لا يتطلب هذا النوع من الأعمال التسجيل ويمكن تأسيسه في معظم الولايات مع القليل من الأعمال الورقية أو بدونها.

الشراكه

الشراكات هي شركات مملوكة لشخصين أو أكثر. هذا النوع من الأعمال أسهل بشكل عام في الإنشاء والإدارة من الشركة.

الشركات S.

شركة S هي نوع من الكيانات التجارية التي تقدم حماية ذات مسؤولية محدودة لأصحابها ، بالإضافة إلى بعض المزايا الضريبية.

صناديق وعقارات معينة

الثقة هي كيان يتحكم في الأصول ويديرها لصالح طرف ثالث. الحوزة هي الكيان القانوني الذي تم إنشاؤه عند وفاة الفرد ، بما في ذلك أصوله وخصومه.

حدود الضريبة والدخل الخاضع للضريبة

يحدد إقرارك الضريبي الشخصي ما إذا كنت مؤهلاً لخصم QBI ، بالإضافة إلى المقدار الذي يمكنك المطالبة به.

تختلف الحدود الضريبية وحدود الدخل الخاضع للضريبة بناءً على حالة التسجيل وعوامل أخرى. فيما يلي جدولان حول حدود الدخل الخاضع للضريبة لعامي 2022 و 2023:

| حالة الايداع | حدود الدخل الخاضع للضريبة بشكل عام | الخصم المتاح |

|---|---|---|

| أعزب | أقل من 170،050 دولارًا | 20٪ |

| أعزب | 170،050 دولارًا إلى 220،050 دولارًا | خصم جزئي ل SSTBs |

| أعزب | أكثر من 220.050 دولار | لا يوجد خصم ل SSTBs |

| تقديم المتزوجين معا | أقل من 340100 دولار | 20٪ خصم |

| تقديم المتزوجين معا | 340100 دولار إلى 440100 دولار | خصم جزئي ل SSTBs |

| تقديم المتزوجين معا | أكثر من 440100 دولار | لا يوجد خصم ل SSTBs |

| حالة الايداع | حدود الدخل الخاضع للضريبة بشكل عام | الخصم المتاح |

|---|---|---|

| أعزب | أقل من 182100 دولار | 20٪ |

| أعزب | 182100 دولار إلى 232100 دولار | خصم جزئي ل SSTBs |

| أعزب | أكثر من 232100 دولار | لا يوجد خصم ل SSTBs |

| تقديم المتزوجين معا | أقل من 364200 دولار | 20٪ خصم |

| تقديم المتزوجين معا | 364،200 دولار إلى 464،200 دولار | خصم جزئي ل SSTBs |

| تقديم المتزوجين معا | أكثر من 464200 دولار | لا يوجد خصم ل SSTBs |

ما الذي لا يشمله دخل الأعمال المؤهل؟

دخل الأعمال المؤهل هو خصم قيم قد يقلل من مقدار الضرائب المستحقة عند الإيداع.

ومع ذلك ، هناك عناصر وأنواع معينة من الدخل قد لا تكون مؤهلة لهذا الخصم. وتشمل هذه:

- الدخل من الأنشطة السلبية - تشير الأنشطة السلبية إلى تلك التي لا يشارك فيها دافع الضرائب ماديًا في الأعمال التجارية مثل دخل الإيجار أو الاستثمارات.

- الدخل غير التجاري أو غير المتعلق بالأعمال - يشمل هذا عناصر مثل دخل الفوائد أو توزيعات الأرباح والمكاسب الرأسمالية والنفقة المستلمة وبعض مكاسب المقامرة ومصادر أخرى غير متعلقة بالعمل.

- التعويض المعقول - يتم استبعاد التعويض المعقول من شركة S Corporation من QBI ، ولكن يمكن خصم النفقات المخصصة مثل التأمين الصحي ومساهمات التقاعد من QBI لتعويض الالتزامات الضريبية.

- المدفوعات المضمونة للخدمات المقدمة - إذا قدم أحد الشركاء خدمات لشراكة أو شركة ذات مسؤولية محدودة ، فإن أي مدفوعات مضمونة يتلقاها تعتبر دخل W-2 ولا تتأهل لخصم QBI.

- مكاسب رأس المال - مكاسب رأس المال هي الأرباح المحققة من بيع الاستثمارات مثل الأسهم والسندات. هذه الأرباح أيضًا غير مؤهلة لخصم QBI.

حدود خصم QBI

قد يوفر خصم QBI وفورات ضريبية كبيرة للشركات ، ولكن هناك بعض القيود التي يمكن أن تحد من مقدار المدخرات المحققة من خلال هذا الخصم. فيما يلي بعض القيود الرئيسية:

تحديد الأجور

قد يخضع أصحاب الدخل المرتفع ، أي أولئك الذين يزيد دخلهم عن 170،050 دولارًا للأفراد غير المتزوجين أو 340،100 دولارًا أمريكيًا للتزوج معًا ، لقيود قيود الأجور التي يمكن أن تقلل أو تلغي استحقاق خصم QBI.

20٪ غطاء

بشكل عام ، لا يتجاوز خصم QBI 20٪ من دخل الأعمال المؤهلة. في حين أن هذا مفيد بشكل عام للشركات والأفراد العاملين لحسابهم الخاص ، إلا أنه يعني أيضًا أن هناك حدًا للمبلغ الذي يمكن خصمه من الدخل الخاضع للضريبة.

تأكد من البحث عن كيفية تقديم ضرائب العمل الحر وكذلك أفضل برنامج ضريبي للعاملين لحسابهم الخاص للتأكد من أنك تدفع ضريبة العمل الحر الصحيحة الخاصة بك. قد لا يكون لولايتك واحدة.

متطلبات التجميع

تطلب مصلحة الضرائب الأمريكية من بعض الصفقات أو الشركات دمج دخولها عند الاستفادة من خصم QBI في محاولة لمنع المبالغة في الخصومات.

يتضمن ذلك كيانات متعددة مملوكة لملف عائد مشترك واحد بالإضافة إلى شراكة وشركة S مملوكة لنفس الفرد.

قواعد العمل

قد يكون لدى أرباب العمل الذين يقدمون مزايا للموظفين مثل التأمين الصحي وخطط التقاعد قواعد أكثر تعقيدًا حول من هو المؤهل للحصول على أجور قابلة للخصم من حيث صلتها بخصم QBI.

يعد فهم هذه القواعد أمرًا حيويًا للتأكد من منح الموظفين المؤهلين إمكانية الوصول إلى هذه المزايا مع الحفاظ على امتثالهم للوائح مصلحة الضرائب الأمريكية.

كيف يتم احتساب خصم QBI؟

تحديد صافي الدخل

تتمثل الخطوة الأولى في حساب صافي الدخل للشركة عن طريق طرح الخصومات المسموح بها من إجمالي الدخل. يتضمن ذلك تكاليف مثل العمالة وتكلفة البضائع المباعة وأي مصاريف أخرى متعلقة بإدارة الأعمال. تأكد من التعرف على الخصم القياسي 2022.

طرح للإهلاك والاستهلاك والنضوب

بمجرد تحديد الدخل الصافي ، يجب طرح عناصر محددة مثل الاستهلاك والإطفاء من هذا المبلغ للوصول إلى رقم جديد يُشار إليه باسم "دخل الأعمال المؤهل".

احسب الدخل الخاضع للضريبة بدون خصم QBI

للحصول على إجمالي الدخل الخاضع للضريبة دون الاستفادة من خصم QBI ، اطرح QBI من صافي الدخل ، ثم حدد الدخل الخاضع للضريبة باستخدام الطرق العادية.

احسب الدخل الخاضع للضريبة بخصم QBI

لحساب الدخل الخاضع للضريبة مع تطبيق خصم QBI ، قم ببساطة بطرح 20٪ من دخل الأعمال المؤهل من إجمالي الدخل الخاضع للضريبة قبل إضافة الضرائب المستحقة على أشكال أخرى من الدخل غير المتعلق بالعمل مثل الأرباح الرأسمالية أو النفقة المستلمة.

كيفية المطالبة بخصم دخل الأعمال المؤهل

تُعد المطالبة بخصم دخل الأعمال المؤهل (QBI) طريقة رائعة لتقليل الضرائب المستحقة على دخل الأعمال ، ولكن من المهم فهم كيفية هيكلة الخصومات بشكل صحيح من أجل الاستفادة الكاملة منها. فيما يلي دليل تفصيلي للمطالبة بخصم QBI:

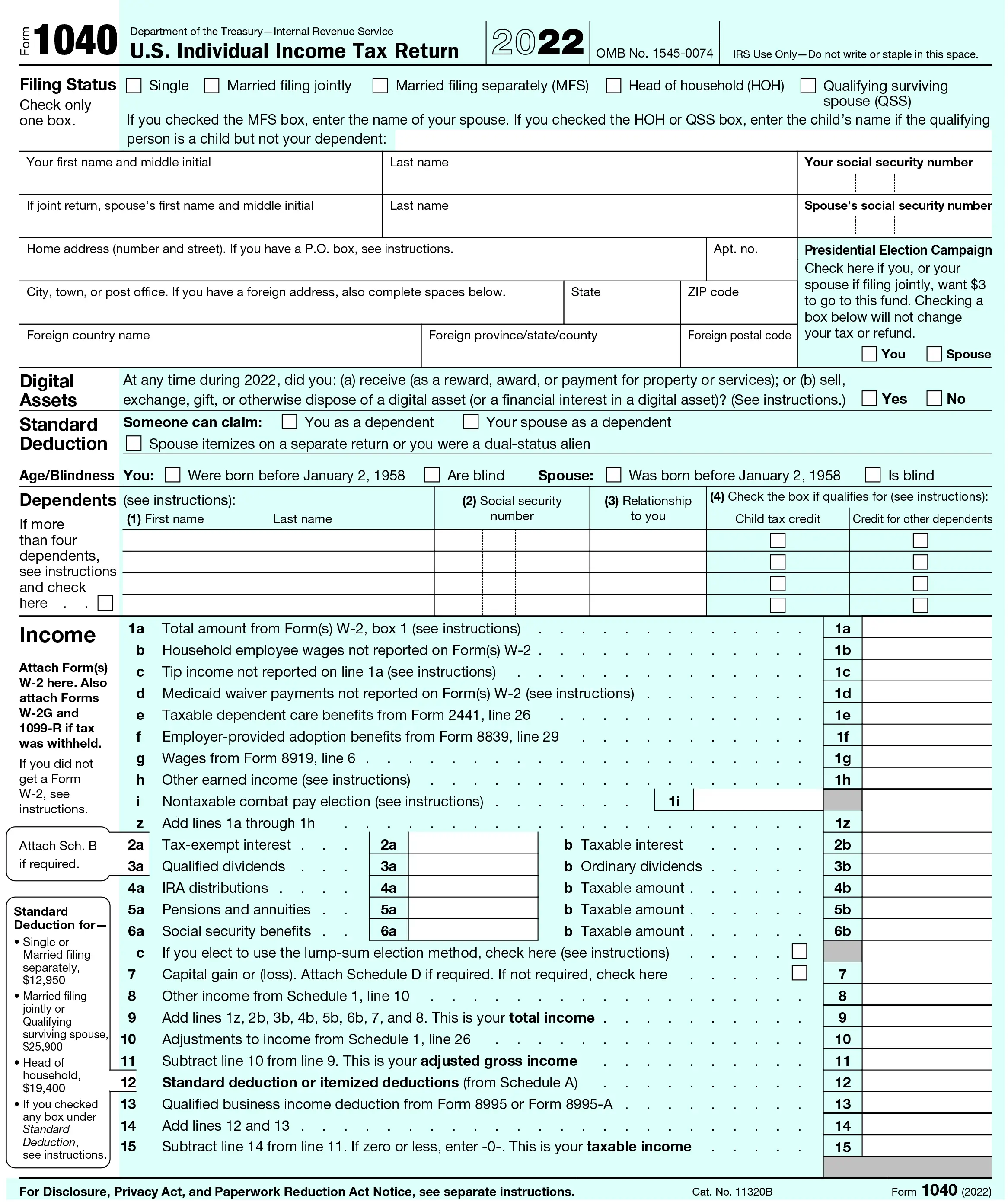

الخطوة 1. املأ النموذج 1040

النموذج الأساسي الذي يجب ملؤه هو النموذج 1040

. سيساعد ذلك في تحديد الدخل الأساسي الخاضع للضريبة قبل أخذ خصم QBI في الاعتبار. تأكد من الإعلان عن جميع أنواع الدخل الأخرى بالإضافة إلى دخل الأعمال ، مثل المكاسب الرأسمالية أو النفقة المستلمة.

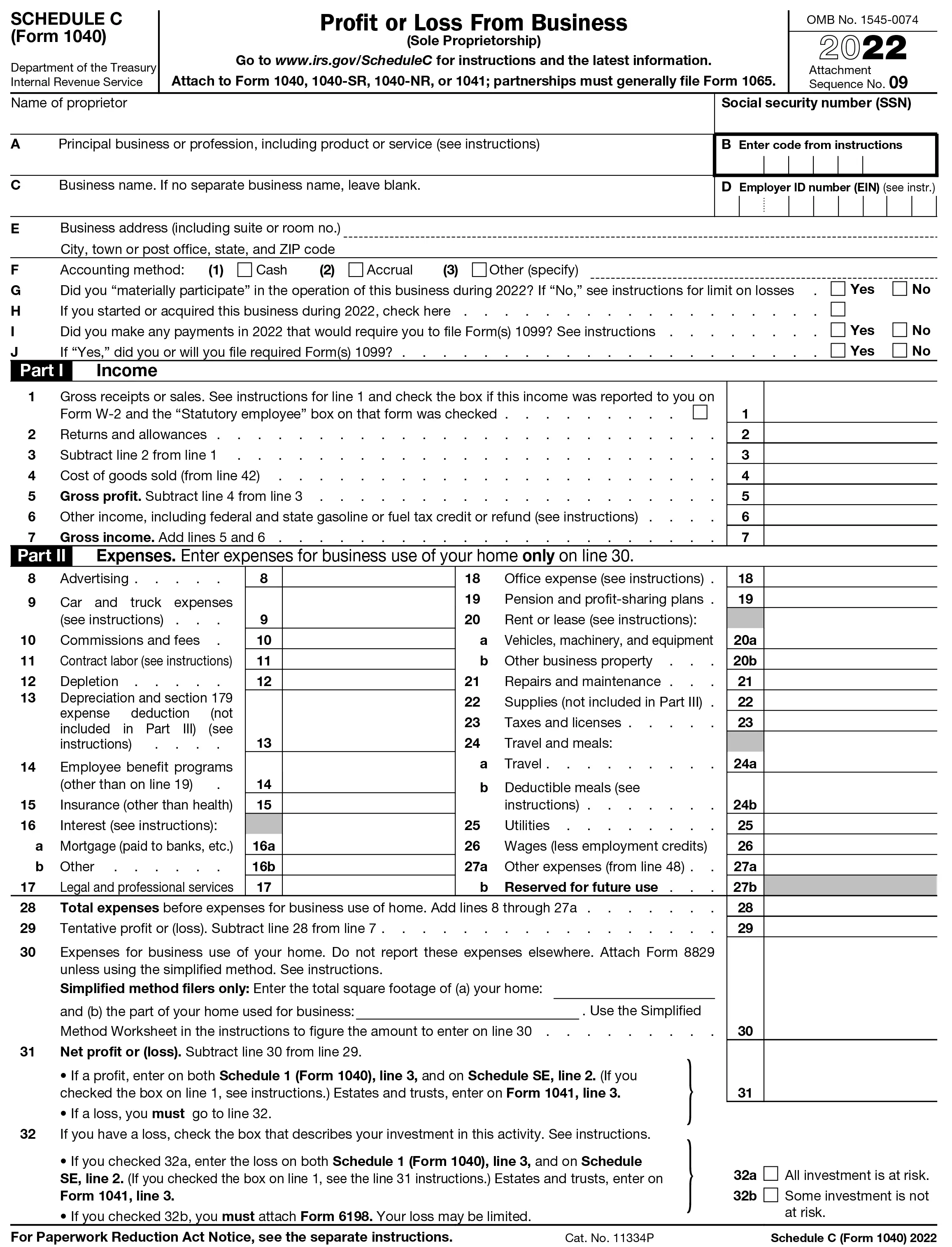

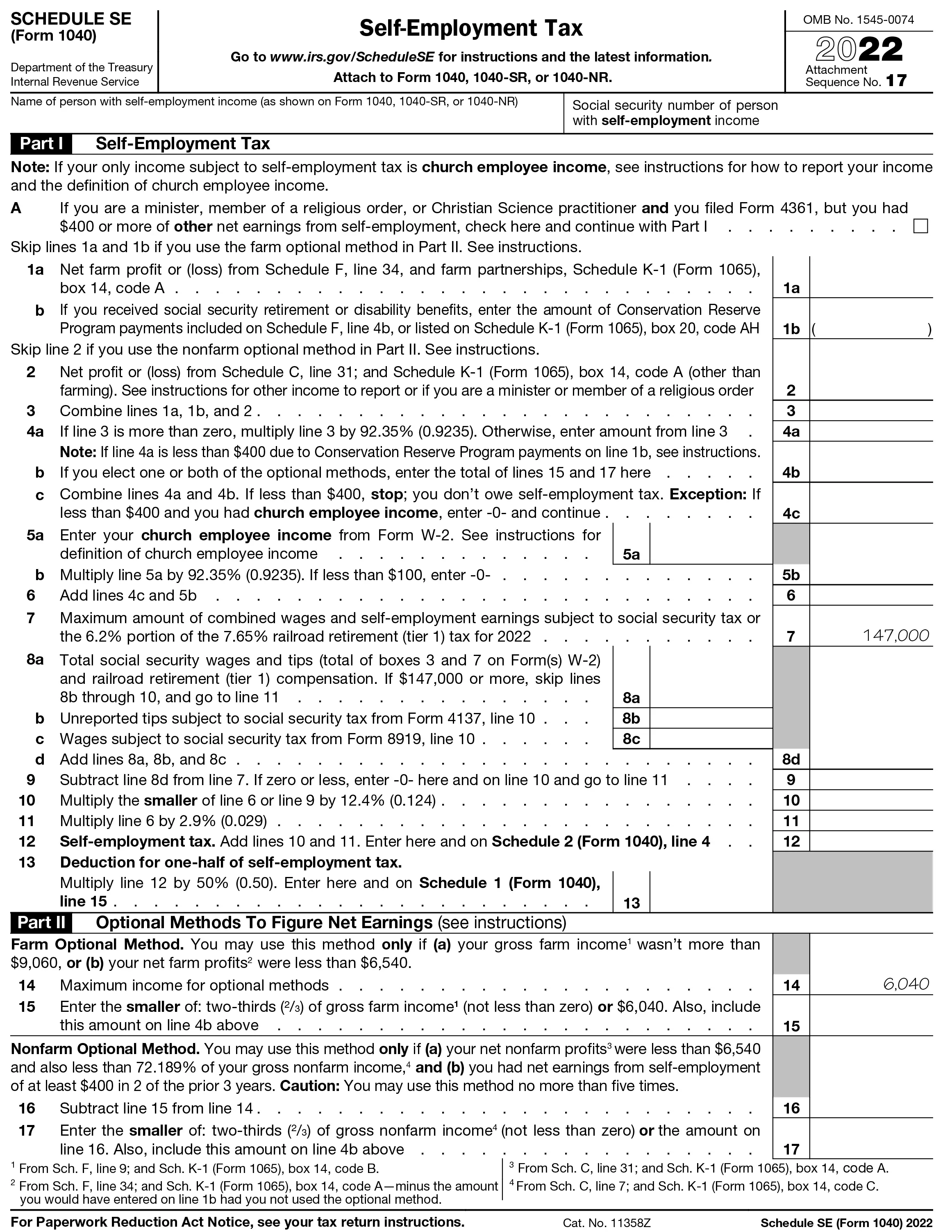

الخطوة 2. املأ الجدولين C و SE

اعتمادًا على نوع العمل الذي تمتلكه ، قد تحتاج إلى ملء نماذج إضافية مثل الجدولين C و SE اللذين يوضحان بالتفصيل دخلك من العمل الحر وأي نفقات ذات صلة. الجدول ج

يستخدم للإبلاغ عن الدخل من شركة غير مسجلة ، بينما جدول SE

يستخدم لأرباح العمل الحر. تأكد من عدم تضمين النفقات غير القابلة للخصم مثل نفقات المكتب المنزلي في هذه النماذج.

الخطوة 3. حساب صافي الدخل

بمجرد ملء جميع النماذج ذات الصلة ، يمكن حساب إجمالي الدخل الصافي عن طريق طرح الخصومات المسموح بها من إجمالي الدخل في الجدول C أو SE. ستحتاج إلى التأكد من تضمين جميع الخصومات ذات الصلة ، مثل تكاليف العمالة وتكلفة البضائع المباعة.

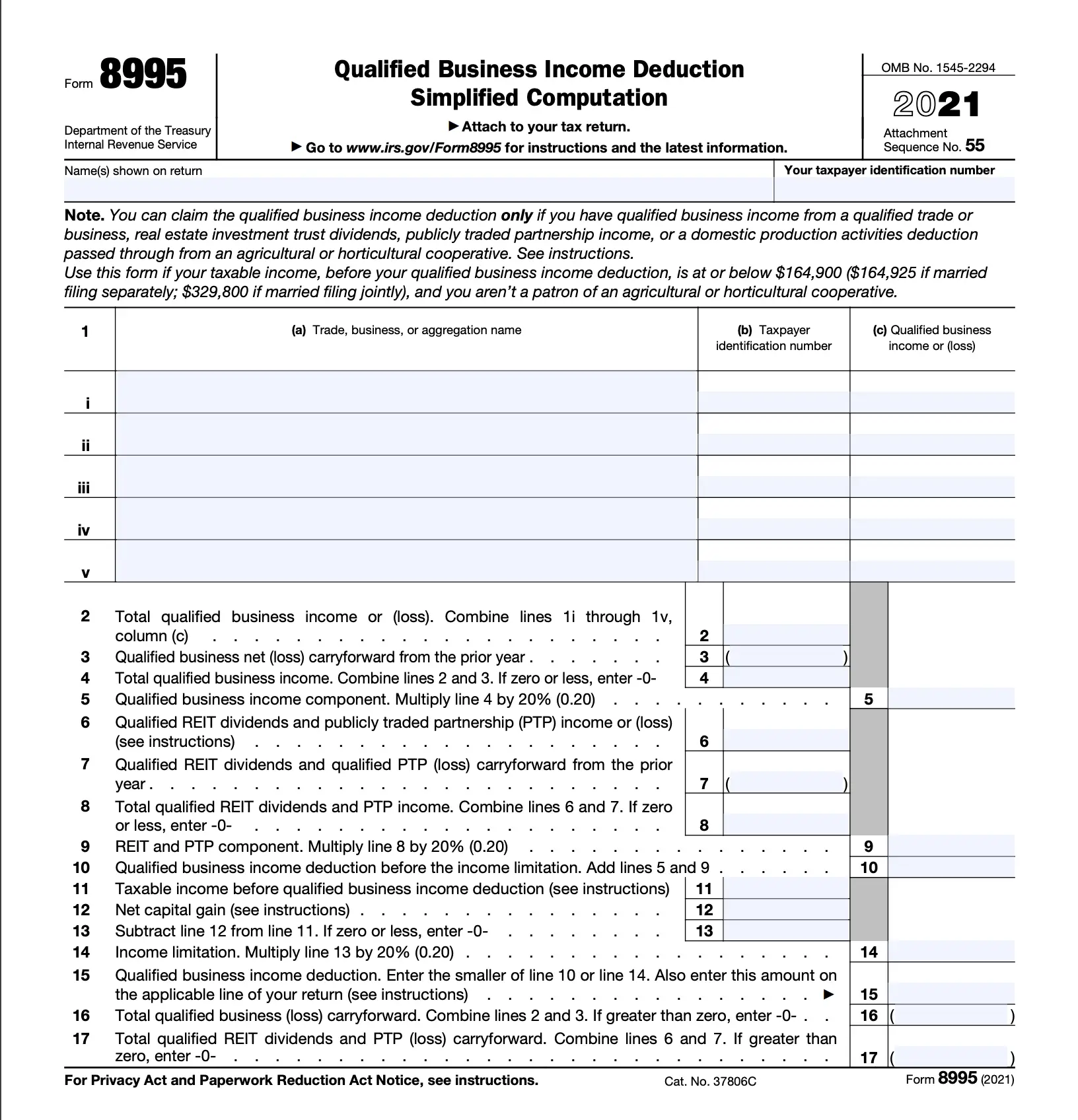

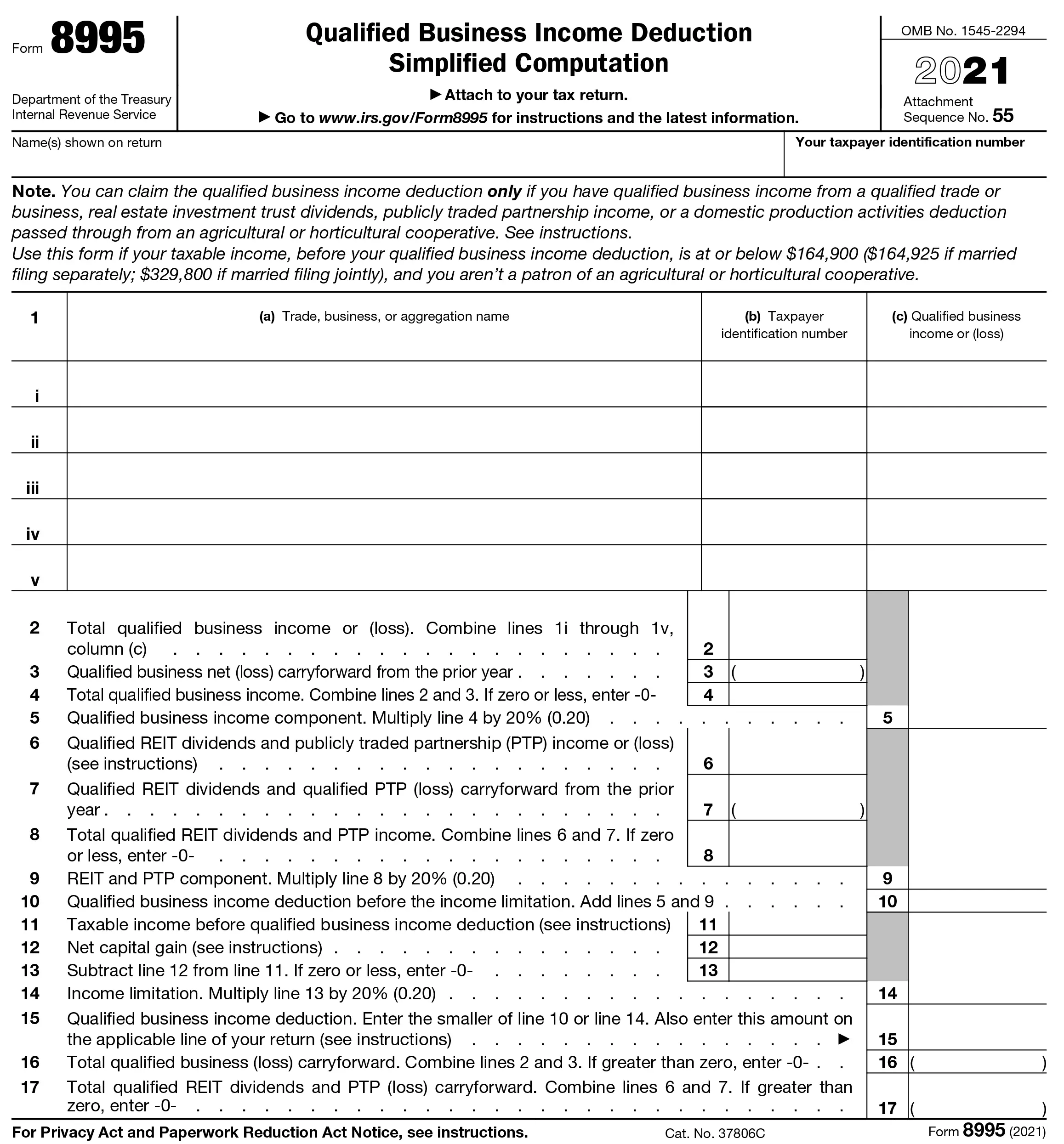

الخطوة 4. أكمل النموذج 8995

شكل 8995

تفاصيل دخل العمل المؤهل وستساعد في حساب الأهلية لخصم QBI والمبلغ الذي يمكن خصمه. لملء النموذج ، ستحتاج إلى إدخال إجمالي صافي الدخل من الخطوة 3 ، بالإضافة إلى أي خصومات خاصة مثل الاستهلاك أو الإطفاء أو النضوب.

الخطوة 5. ملف الإقرار الضريبي

أخيرًا ، بعد استكمال جميع النماذج المطلوبة ، قم بتقديم الإقرار الضريبي الخاص بك وإرسال نسخ من النموذج 8995 مع الإقرار الخاص بك للمطالبة بخصم QBI. لضمان دقة استقطاعاتك وتوافقها مع لوائح مصلحة الضرائب الأمريكية ، من المستحسن استشارة أخصائي ضرائب مؤهل لمعرفة كيفية تقديم الضرائب بشكل مناسب لاحتياجاتك الخاصة.

مثال خصم QBI

دعونا نلقي نظرة على مثال ملموس لكيفية عمل خصم دخل الأعمال المؤهل (QBI) في الممارسة العملية. تخيل زوجًا متزوجًا قدم طلبًا مشتركًا حصل على 200 ألف دولار من الدخل الخاضع للضريبة من أعمالهم. بافتراض استيفاء جميع المعايير الأخرى ، سيكونون مؤهلين لخصم QBI ويمكنهم خصم ما يصل إلى 20٪ من أرباحهم ، أو 40،000 دولار. هذا يعني أن الزوجين سينتهي بهما الأمر بدفع ضرائب على مبلغ 160 ألف دولار المتبقي فقط.

الخط السفلي

يعد خصم دخل الأعمال المؤهل بمثابة إعفاء ضريبي معقد لديه القدرة على توفير الكثير من المال ، ولكنه يأتي مع الكثير من القواعد والقيود.

قدمت هذه المقالة نظرة عامة على خصم QBI وبعض الاعتبارات الرئيسية التي تحتاج إلى أخذها في الاعتبار عند تحديد ما إذا كنت مؤهلاً أم لا.

من خلال إجراء البحث والبقاء على اطلاع دائم على قوانين الضرائب ، يمكنك التأكد من أنك تستفيد استفادة كاملة من هذا الخصم القيّم. عندما تكون في شك ، استشر أخصائي ضرائب أو اتبع النصائح الضريبية المجانية التي تقدمها مصلحة الضرائب على موقعها على الويب.

ما الذي يقلل خصم QBI؟

يقلل خصم دخل الأعمال المؤهل (QBI) الدخل الخاضع للضريبة ويمكن أن يساعد في خفض المبلغ الإجمالي الذي يتعين عليك دفعه كضرائب. من خلال تقليل الدخل الخاضع للضريبة ، يمكن لخصم QBI أن يقلل بشكل فعال مسؤوليتك الضريبية.

هل يمكنك المطالبة بخصم من دخل الأعمال المؤهل على الممتلكات المؤجرة الخاصة بك؟

نعم ، من الممكن المطالبة بخصم دخل الأعمال المؤهل (QBI) على العقارات المؤجرة إذا كانت تستوفي معايير معينة.

للتأهل لخصم QBI ، يجب استخدام العقار في تجارة أو عمل وتحقيق دخل. يجب أيضًا تنفيذ نشاط الإيجار ببعض الانتظام والاتساق ، مما يعني أنه ليس مجرد نشاط عرضي أو عرضي.

أخيرًا ، يجب أن تشارك بنشاط في إدارة العقار المستأجر حتى تكون مؤهلاً للخصم.

هل دخل الفوائد مشمول في خصم ضريبة الدخل التجاري المؤهل؟

لا ، دخل الفوائد غير مؤهل لخصم دخل الأعمال المؤهل (QBI). يهدف خصم QBI إلى تقليل الدخل الخاضع للضريبة للشركات التي تفي بمعايير معينة ، مثل الانخراط في تجارة أو أعمال تجارية بانتظام واتساق وإدارتها بفعالية من قبل دافع الضرائب.

ومع ذلك ، فإن دخل الفوائد لا يعتبر دخلًا تجاريًا بموجب هذه المعايير ولا يمكن إدراجه في خصم QBI.

من الذي لا يمكنه أخذ خصم QBI؟

بشكل عام ، يمكن لأي شخص يستوفي المعايير الموضحة أعلاه أن يأخذ اختبار QBI. وهذا يشمل الأفراد والصناديق الاستئمانية والعقارات وكذلك الشركات المارة مثل الشراكات والشركات ذات المسؤولية المحدودة.

ومع ذلك ، هناك دافع ضرائب معينون غير مؤهلين لتلقي خصم QBI. وتشمل هذه التجارة أو الأعمال الخدمية المحددة (SSTBs) ، والمشاريع المشتركة المؤهلة ، والشركات C ، وبعض الشركات ذات المسؤولية المحدودة ذات العضوية الفردية ، ودافعي الضرائب المستبعدين من المطالبة بهذا الخصم بموجب أحكام الدخل الأجنبية أو الحيازة.

من المؤهل للحصول على خصم 20٪ المار؟

من أجل التأهل لخصم 20٪ المار ، يجب أن تفي بعدة معايير. يجب أن يكون الدخل "دخلًا تجاريًا مؤهلًا" مستمدًا من مصادر مثل الملكية الفردية أو الشراكة أو شركة S أو LLC.

لا يمكن أن يتجاوز دخل دافع الضرائب الخاضع للضريبة (بما في ذلك الأجور ودخل العمل الحر والدخل المكتسب الآخر) عتبات معينة تعتمد على حالة التسجيل. إذا تجاوز الدخل الخاضع للضريبة هذه الحدود ، فسيتم تخفيض الخصم.

أخيرًا ، يقتصر الخصم على أقل من 20٪ من دخل الأعمال المؤهل أو 50٪ من إجمالي الأجور التي تدفعها الشركة في السنة الضريبية المحددة.

الصورة: Envato Elements