Blogger-Steuern: Meldung von Einkommens- und Geschäftsabzügen für 2022

Veröffentlicht: 2022-05-04Obwohl das Bloggen den Ruf hat, der ideale Online-Job zu sein, wird es professionell gehandhabt, ähnlich wie Sie es mit jeder anderen Art von Geschäft machen würden. Dies bedeutet, dass Sie am 15. April – Steuerzeit – Steuern einreichen müssen.

Heute wird alles besprochen, was Sie wissen müssen, um zum ersten Mal Blogger-Steuern einzureichen. Ich werde Dinge behandeln wie, ob Ihre Blogging-Bemühungen als Hobby oder Geschäft angesehen werden, die Art der Steuern, die Sie voraussichtlich zahlen müssen, die Formulare, die Sie benötigen, die Steuerabzüge, die Sie unabhängig von Ihrer Nische in Anspruch nehmen können, und vieles mehr.

Bitte beachten Sie, dass Sie, wenn Sie eine spezifische Beratung benötigen, immer einen professionellen Steuerberater konsultieren oder Ihre Fragen an den IRS richten sollten. Dieser Artikel dient nur zu Informationszwecken.

Hobby oder Geschäft?

Bevor Sie irgendetwas anderes tun, müssen Sie feststellen, ob Ihr neuer Blog in den Augen des IRS als Hobby oder als Geschäft angesehen wird. Egal, ob Sie ab und zu bloggen, ein Nebenblogger sind oder mit dem Bloggen Geld verdienen, es gibt eine ziemlich einfache Reihe von neun Faktoren, die Sie überprüfen können, um diese Entscheidung zu treffen:

- Werden Ihre Blogging-Bemühungen auf geschäftliche Weise durchgeführt?

- Beabsichtigen Sie, einen Gewinn zu erzielen?

- Ist Ihr Blogging-Einkommen zumindest ein Teil davon, wie Sie Ihren Lebensunterhalt verdienen? Bist du ein Vollzeit-Blogger?

- Wenn Sie Verluste haben, spiegeln diese wider, was von einem Start-up-Geschäftsinhaber erwartet wird?

- Ändern Sie, was Sie tun, um den Gewinn zu steigern?

- Sind Sie sachkundig genug, um Ihr eigenes Unternehmen zu führen?

- Haben Sie zuvor mit dem Schreiben eines Blogbeitrags oder Ähnlichem einen Gewinn erzielt?

- Ist Ihr Blog über die Jahre profitabel geworden?

- Erwarten Sie, in Zukunft Gewinne zu erzielen?

Wenn Sie diese Fragen mit Ja beantwortet haben, dann ist Ihr Blog ein Unternehmen und Sie müssen Steuern einreichen.

Arten von Steuern für Blogger, die Sie erwarten können

Als Blogger sind Sie für die Zahlung von Steuern auf zwei Arten verantwortlich: Einkommenssteuer und Steuer für selbstständige Erwerbstätigkeit.

Einkommensteuer und geschätzte Steuern

Wenn Sie als Blogger arbeiten, erhalten Sie normalerweise nicht jedes Jahr ein W-2 von einem Arbeitgeber, was bedeutet, dass das ganze Jahr über keine Steuern von Ihrem Gehaltsscheck einbehalten werden. Aus diesem Grund müssen Sie geschätzte Steuern auf Ihr voraussichtliches Einkommen zahlen.

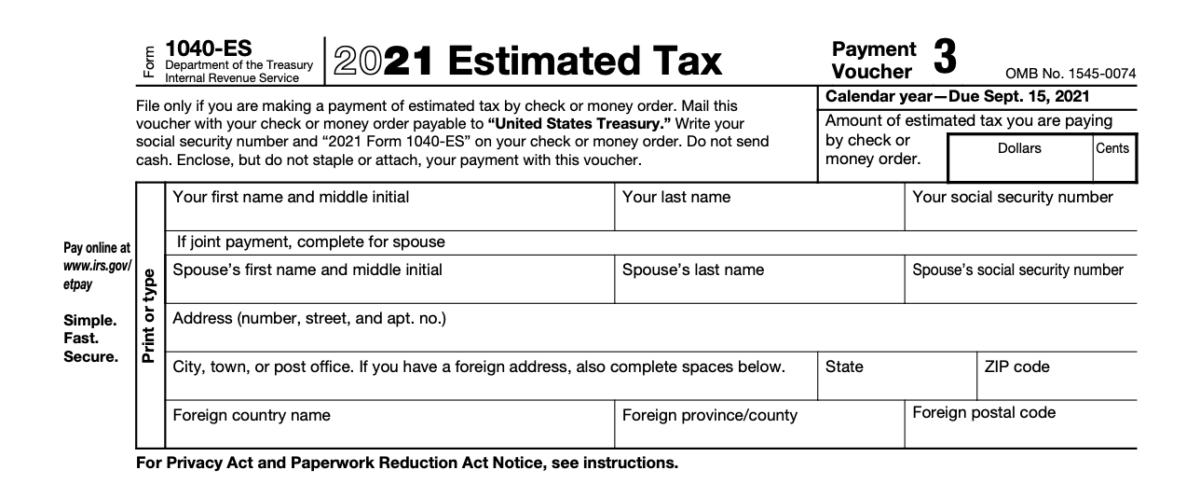

Geschätzte Steuern werden in der Regel in vier Ratenzahlungen aufgeteilt, die am 15. April, 15. Juni, 15. September und 15. Januar fällig sind, die Sie zahlen, bevor Sie Ihre Steuern für das Jahr einreichen. Sie reichen diese vierteljährlichen Zahlungen zusammen mit dem Formular 1040-ES ein.

Wenn Sie bis zum Ende eines Steuerjahres voraussichtlich nicht mehr als 1.000 US-Dollar an Steuerschulden schulden, müssen Sie normalerweise keine geschätzten Steuern einreichen. Wenn Sie jedoch mehr als diesen Betrag schulden, können Sie mit Strafen rechnen.

Selbständige Steuer

Während du als Blogger Geld von deinem Einkommen sparst, musst du auch Geld beiseite legen, um die Steuer für Selbständige zu zahlen. Die Selbstständigkeitssteuer ist die Kombination aus Sozialversicherungs- und Medicare-Steuern, die normalerweise von Ihrem Arbeitgeber gezahlt werden. Da Sie als Blogger selbstständig sind, tragen Sie sowohl den Arbeitnehmer- als auch den Arbeitgeberanteil dieser Steuer.

Was ist ein 1099-MISC-Formular (oder 1099-NEC)?

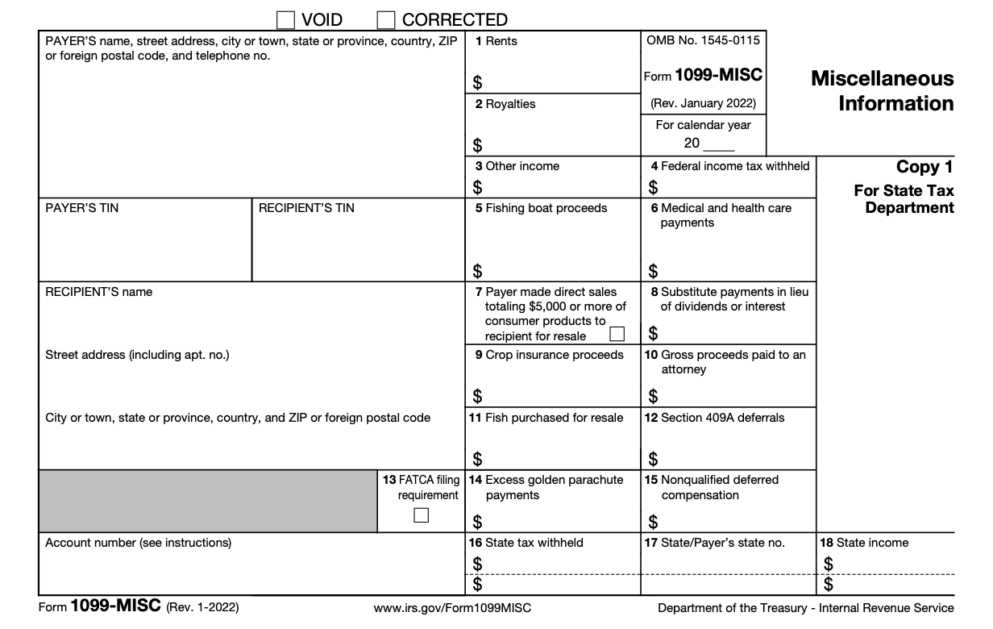

Über ein 1099-MISC-Formular erhalten Blogger in der Regel Informationen von ihren Kunden über den Geldbetrag, den sie in diesem Jahr verdient haben. So war es zumindest bis zur Einführung des 1099-NEC. Viele Blogger, die neben ihrem eigenen für andere Blogs schreiben, erhalten am Ende eines Steuerjahres ein 1099-MISC-Formular (jetzt 1099-NEC), das den verdienten Gesamtbetrag enthält.

Wenn Sie Ihr Geld über Affiliate-Links über Affiliate-Programme in Ihrem Blog verdienen, erhalten Sie am Ende des Steuerjahres (normalerweise irgendwann im Januar) wahrscheinlich immer noch mindestens ein 1099-MISC-Formular.

In einigen Fällen wird das relativ neue 1099-K anstelle des 1099-MISC benötigt. Wenn bestimmte Anforderungen erfüllt sind, erhalten Sie ein 1099-K. Dies ist das Formular, das Institutionen wie PayPal und Venmo jetzt senden.

Sie verwenden diese Formulare anstelle eines herkömmlichen W-2, um dem IRS zu melden, wie viel Geld Sie verdient haben.

Wie man Blogger-Steuern als Teilzeit-Blogger, Gig-Worker oder Einzelunternehmer einreicht

Die meisten Personen, die eine Einkommensteuererklärung abgeben müssen, tun dies als Einzelunternehmer. Sie benötigen zwei Hauptformulare, wenn Sie während der Steuersaison einreichen: ein Schedule C und ein 1040.

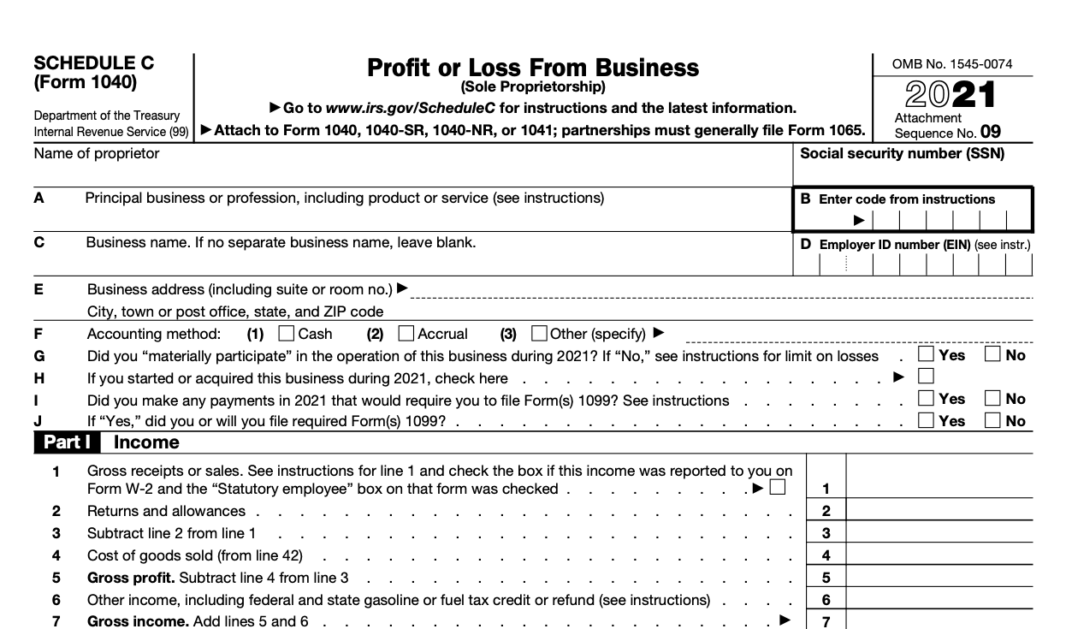

Zeitplan C

Der Anhang C ist Teil des Formulars 1040 und dort erfassen Sie den Gewinn oder Verlust aus Ihrem Unternehmen als Einzelunternehmen und melden Ihr Geschäftseinkommen.

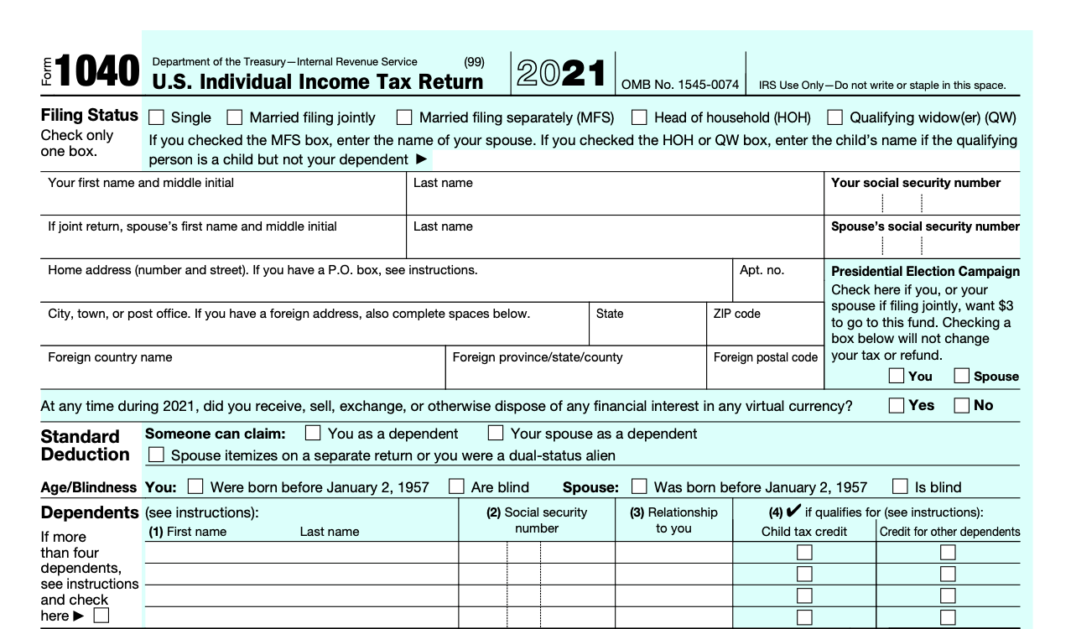

Formular-1040

Ja, Sie müssen Ihre persönlichen Einkommenssteuern weiterhin als Teil Ihrer jährlichen Steuererklärung einreichen.

Dazu benötigen Sie lediglich ein Standard-Formular-1040. Sie werden dies zusammen mit Ihrem Anhang C jedes Jahr bis zum 15. April einreichen, zusammen mit Ihren vierteljährlich geschätzten Steuern, wie zuvor beschrieben.

Sie müssen auch staatliche Steuern einreichen – und sicherstellen, dass Sie über alle erforderlichen staatlichen Lizenzen auf dem Laufenden sind. Achten Sie darauf, die Anforderungen Ihres Staates vor Ablauf der Einreichungsfrist zu überprüfen.

So reichen Sie eine Steuererklärung für eine Gesellschaft mit beschränkter Haftung (LLC) ein

Einige Blogger entscheiden sich aufgrund des Schutzes Ihres persönlichen Eigentums für die Gründung einer LLC. Grundsätzlich wird Ihr Haus unter dieser Organisation nicht als Sicherheit für Ihre Geschäftskredite betrachtet.

[Grafik Einzelunternehmen vs. LLC hier]

Welche Formulare Sie als Ein-Mitglieder-LLC einreichen müssen, ist nahezu identisch mit dem Prozess, den Einzelunternehmen verwenden. Sie müssen einen 1040 mit Schedule C einreichen. Sie müssen auch Steuern für selbstständige Erwerbstätigkeit und geschätzte Steuern auf Ihr zu versteuerndes Einkommen einreichen.

Wenn Sie eine partnerschaftliche LLC haben, müssen Sie ein Formular-1065 einreichen. Sie müssen auch Ihren Anteil am Einkommen des Unternehmens in einem Anhang K-1 melden.

Übliche Steuerabzüge und Betriebsausgaben für Blogger

[Grafik zu allgemeinen Ausgaben hier]

Während Sie Ihre Blog-Einkommenssteuern jedes Jahr vorbereiten, ist es wichtig, Ihre Blog-Ausgaben im Auge zu behalten. Sie sollten sich bemühen, alle relevanten Betriebsausgaben für die Führung Ihres Unternehmens abzuziehen. Einige gängige Kategorien für Steuerabzüge sind:

- Computer: Jegliche Hardware, die Sie im Laufe des Jahres kaufen, kann abgesetzt werden.

- Steuer- und Buchhaltungsgebühren: Steuersoftware, Buchhaltungssoftware und Gebühren des Steuererstellers zählen.

- Mitgliedsbeiträge: Gebühren für Mitgliedschaften (wie die Freelancer's Union) fallen hier an.

- Online-Abonnements und -Dienste: Gebühren für Abonnements von Online-Tools und -Diensten, auf die Sie zugreifen müssen, um Ihre Arbeit zu erledigen. Zum Beispiel Abonnements für Plugins, Themes, SEO- und Analysetools, Social-Media-Tools, Gebühren für Blog-Designarbeiten oder Blog-Frameworks und so weiter.

- Auftragsbezogene Kosten: Wenn Sie für die Erledigung einer Arbeitsaufgabe Geld aufwenden müssen, können Sie es abziehen.

- Webhosting: Hier zählt die Hostinggebühr für Ihren Blog.

- Mobiltelefon: Wenn Sie eine eigene Mobiltelefonnummer für geschäftliche Anrufe haben, können Sie diese Leistung abziehen. Oder Sie können den entsprechenden Prozentsatz der Gebühr für die Zeit der Nutzung abziehen.

- Internet & Nebenkosten: Gleiches gilt für Ihre Ausgaben für Internet- und Nebenkosten. Sie können den entsprechenden Prozentsatz von Ihren Steuern abziehen.

- Home Office: Wenn Sie von zu Hause aus arbeiten, können Sie die für die Erledigung Ihrer Arbeit genutzten Flächen und Büromöbel abziehen. Sie müssen das Maßband herausbrechen, aber die Mühe lohnt sich!

- Büromaterial: Als Blogger erwartet der IRS möglicherweise, dass Sie Dinge wie Papier, Porto, Druckertinte, Kugelschreiber und Bleistifte und andere damit verbundene Büromaterialien abziehen.

- Reisen & Benzin: Wenn Ihr Blogging-Geschäft Reisen erfordert, können Sie einen Teil der Geschäftsausgaben abziehen, die für die Fahrtkosten angefallen sind.

- Marketing: Gebühren, die für Webanzeigen, die Platzierung von Gastblogs, Werbeaktionen in sozialen Medien und Social Boosting anfallen, werden hier berücksichtigt.

Blog Steuertipps

Bevor wir uns trennen, gebe ich Ihnen ein paar Steuertipps, die jeder selbstständige Blogger befolgen sollte, um sicherzustellen, dass die Steuererklärung so reibungslos wie möglich abläuft.

- Zahlen Sie Ihre geschätzten vierteljährlichen Steuern. Ein Versäumnis, dies zu tun, könnte nicht nur zu einer Vielzahl von Strafen und Bußgeldern führen, sondern bedeutet auch, dass Sie sich bemühen müssen, die Steuerrechnung zu bezahlen, sobald sie fällig ist. Sparen Sie das ganze Jahr über Geld, um dieser Steuerpflicht nachzukommen. Sparen Sie sich die Kopfschmerzen.

- Führen Sie genaue Aufzeichnungen über alle Ausgaben. Für einige bedeutet dies, jede Quittung für jede Transaktion aufzubewahren, die Sie im Zusammenhang mit Ihrem Unternehmen tätigen. Andere Leute nutzen gerne automatisierte Dienste, um ihre Ausgaben zu verfolgen, die mit ihren Bankkonten synchronisiert werden. Ich würde diese Methode bevorzugen, da sie weniger praktisch ist und weniger wahrscheinlich zu Fehlern führt. Sie können ein Tool wie QuickBooks Self-Employed verwenden, um Ihre Steuerabschreibungen automatisch zu protokollieren und zu verfolgen und sie dann zu gegebener Zeit in Ihre Steuerformulare zu importieren.

- Wägen Sie Ihre Steuervorbereitungsoptionen ab. Sobald Sie auch nur ahnen, dass Sie als Blogger Gewinn machen könnten, ist es wichtig, Ihre steuerlichen Gestaltungsmöglichkeiten abzuwägen. Die Nutzung eines Steuererklärungsdienstes wie TurboTax kann sehr hilfreich sein. Wenn Sie jedoch mit komplexeren Steuern rechnen, kann ein solcher Service Sie für Fehler anfällig machen. In diesen Fällen kann ein Wirtschaftsprüfer oder Steuerfachmann erforderlich sein.

Häufig gestellte Fragen

Bereiten Sie Ihre Steuern mit Zuversicht vor

Wie lief deine erste Steuererklärung als Blogger? Ich würde gerne alles darüber unten hören.