Was ist der Qualified Business Income Deduction (QBI) und können Sie ihn geltend machen?

Veröffentlicht: 2023-02-13Sind Sie neugierig, was der qualifizierte Gewerbesteuerabzug (QBI) ist und ob Sie ihn nutzen können oder nicht? Dann gibt Ihnen dieser Artikel einen ausführlichen Überblick über den QBI-Abzug und beantwortet die grundlegende Frage: „Kann ich ihn geltend machen?“

Angesichts seiner komplizierten Natur sollte es für jeden Selbstständigen oberste Priorität haben, zu verstehen, wie Sie Ihre Steuerabzüge auf Geschäftseinkommen mit dem QBI-Abzug maximieren können.

Erfahren Sie hier alles darüber, was als anrechnungsfähiges Geschäftseinkommen gilt, bis wann Sie diesen Abzug nutzen können und mehr. Tauchen wir ein!

Inhaltsverzeichnis

Was ist der qualifizierte Gewerbeertragsabzug?

Der Qualified Business Income Deduction (QBI) ist ein kürzlich eingeführter Steuerabzug, der es Unternehmen ermöglicht, bis zu 20 % ihres Einkommens abzuziehen. Dieser Abzug gilt für Einzelunternehmen, Personengesellschaften, S-Gesellschaften, bestimmte Trusts und Nachlässe.

Der QBI wurde im Rahmen des Tax Cuts and Jobs Act von 2017 eingeführt, der darauf abzielte, Steuererleichterungen für Unternehmen und Einzelpersonen durch Senkung der Einkommenssteuern und die Einführung anderer Anreize bereitzustellen.

Das QBI hat dazu beigetragen, Unternehmensinvestitionen zu fördern und das Wirtschaftswachstum in den Vereinigten Staaten zu stimulieren.

Wie funktioniert es?

Der Qualified Business Income Deduction (QBI) ist ein großer Vorteil für Kleinunternehmer und bietet die Möglichkeit, bis zu 20 % ihres Einkommens abzuziehen.

Dieser Abzug kann verwendet werden, um Ihr zu versteuerndes Einkommen zu reduzieren und somit Ihre Gesamtsteuerschuld zu senken. Hier ist eine Aufschlüsselung der genauen Funktionsweise des QBI:

- Berechtigung: Das QBI gilt für Einzelunternehmen, Personengesellschaften, S-Gesellschaften, bestimmte Trusts und Nachlässe.

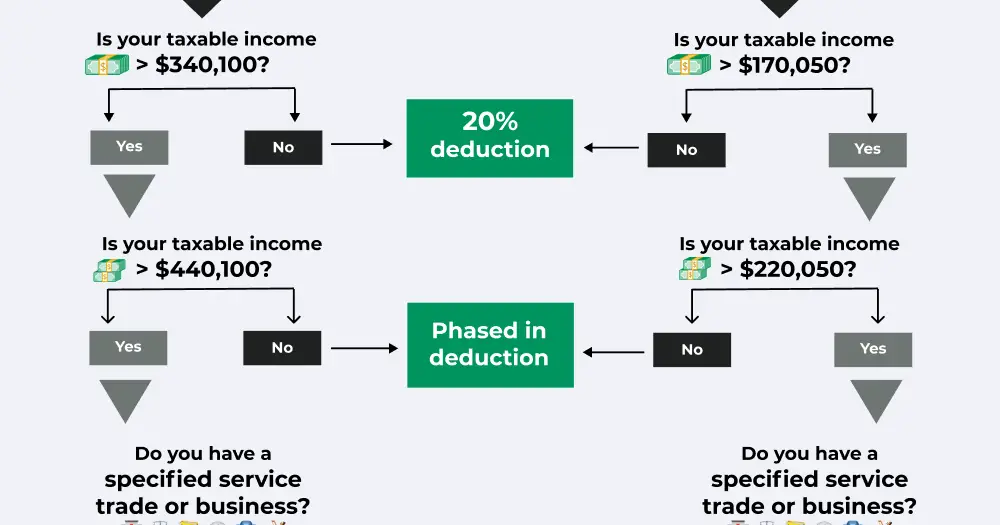

- Einkommensgrenzen: Der Abzug ist auf Unternehmen mit einem steuerpflichtigen Einkommen von weniger als 170.050 USD für einzelne Antragsteller oder 340.100 USD für gemeinsame Antragsteller beschränkt.

- Einkommensarten: Der QBI gilt für Geschäftseinkommen aus Aktivitäten wie Handel oder Geschäftsaktivitäten, an denen Einzelpersonen nicht materiell beteiligt sind.

- Abgezogene Beträge: Unternehmen können bis zu 20 % ihres Einkommens abziehen, mit bestimmten Ausnahmen wie bestimmten börsennotierten Personengesellschaften.

Welche Geschäftstypen können den QBI-Abzug beanspruchen?

Der QBI-Abzug gilt für jedes bestimmte Dienstleistungsgewerbe oder -geschäft (SSTB) mit steuerpflichtigem Einkommen unter den angegebenen Grenzen. Werfen wir einen Blick auf die Geschäftstypen, die diesen Abzug beanspruchen können:

Einzelunternehmen

Ein Einzelunternehmen ist ein Unternehmen, das einer Person gehört und von ihr betrieben wird. Diese Art von Unternehmen erfordert keine Registrierung und kann in den meisten Staaten mit wenig bis gar keinem Papierkram gegründet werden.

Partnerschaften

Personengesellschaften sind Unternehmen, die zwei oder mehr Personen gehören. Diese Art von Unternehmen ist im Allgemeinen einfacher zu gründen und zu verwalten als eine Kapitalgesellschaft.

S Unternehmen

Eine S Corporation ist eine Art von Geschäftseinheit, die ihren Eigentümern einen beschränkten Haftungsschutz sowie bestimmte Steuervorteile bietet.

Bestimmte Trusts und Estates

Ein Trust ist ein Unternehmen, das Vermögenswerte zugunsten eines Dritten kontrolliert und verwaltet. Ein Nachlass ist die juristische Person, die entsteht, wenn eine Person stirbt, die ihr Vermögen und ihre Verbindlichkeiten umfasst.

Steuergrenzen und steuerpflichtiges Einkommen

Ihre persönliche Steuererklärung bestimmt, ob Sie Anspruch auf den QBI-Abzug haben und wie viel Sie davon geltend machen können.

Die Steuergrenzen und steuerpflichtigen Einkommensgrenzen variieren je nach Anmeldestatus und anderen Faktoren. Hier sind zwei Tabellen zu den steuerpflichtigen Einkommensgrenzen für 2022 und 2023:

| Anmeldestatus | Allgemeine Begrenzung des steuerpflichtigen Einkommens | Verfügbarer Abzug |

|---|---|---|

| Einzel | Weniger als 170.050 $ | 20% |

| Einzel | 170.050 bis 220.050 $ | Teilabzug für SSTBs |

| Einzel | Mehr als 220.050 $ | Kein Abzug für SSTBs |

| Verheiratete Einreichung gemeinsam | Weniger als 340.100 $ | 20% Abzug |

| Verheiratete Einreichung gemeinsam | 340.100 $ bis 440.100 $ | Teilabzug für SSTBs |

| Verheiratete Einreichung gemeinsam | Mehr als 440.100 $ | Kein Abzug für SSTBs |

| Anmeldestatus | Allgemeine Begrenzung des steuerpflichtigen Einkommens | Verfügbarer Abzug |

|---|---|---|

| Einzel | Weniger als 182.100 $ | 20% |

| Einzel | 182.100 bis 232.100 $ | Teilabzug für SSTBs |

| Einzel | Mehr als 232.100 $ | Kein Abzug für SSTBs |

| Verheiratete Einreichung gemeinsam | Weniger als 364.200 $ | 20% Abzug |

| Verheiratete Einreichung gemeinsam | 364.200 $ bis 464.200 $ | Teilabzug für SSTBs |

| Verheiratete Einreichung gemeinsam | Mehr als 464.200 $ | Kein Abzug für SSTBs |

Was gehört nicht zu den qualifizierten Geschäftseinkünften?

Qualifiziertes Geschäftseinkommen ist ein wertvoller Abzug, der die Höhe der bei der Einreichung geschuldeten Steuern verringern kann.

Es gibt jedoch bestimmte Posten und Einkommensarten, die möglicherweise nicht für diesen Abzug in Frage kommen. Diese beinhalten:

- Einkünfte aus passiven Aktivitäten – Passive Aktivitäten beziehen sich auf solche, bei denen der Steuerzahler nicht materiell am Geschäft beteiligt ist, wie z. B. Mieteinnahmen oder Investitionen.

- Nicht handels- oder nicht geschäftsbezogenes Einkommen – Dazu gehören Posten wie Zins- oder Dividendenerträge, Kapitalerträge, erhaltene Unterhaltszahlungen, bestimmte Glücksspielgewinne und andere nicht geschäftsbezogene Quellen.

- Angemessene Vergütung – Angemessene Vergütung von einer S Corporation ist von QBI ausgeschlossen, aber zugewiesene Ausgaben wie Krankenversicherung und Rentenbeiträge können von QBI abgezogen werden, um die Steuerschuld auszugleichen.

- Garantierte Zahlungen für erbrachte Dienstleistungen – Wenn ein Partner Dienstleistungen für eine Partnerschaft oder LLC erbringt, gelten alle garantierten Zahlungen, die er erhält, als W-2-Einkommen und qualifizieren nicht für den QBI-Abzug.

- Kapitalgewinne – Kapitalgewinne sind Gewinne aus dem Verkauf von Anlagen wie Aktien und Anleihen. Auch diese Gewinne qualifizieren sich nicht für den QBI-Abzug.

Einschränkungen des QBI-Abzugs

Der QBI-Abzug kann Unternehmen beträchtliche Steuereinsparungen bieten, aber es gibt bestimmte Einschränkungen, die die Höhe der durch diesen Abzug realisierten Einsparungen einschränken können. Im Folgenden sind einige der wichtigsten Einschränkungen aufgeführt:

Lohnbegrenzung

Höher verdienende Personen, d. h. Personen mit einem Einkommen von über 170.050 USD für Alleinstehende oder 340.100 USD für gemeinsam angemeldete Verheiratete, können Lohnbeschränkungen unterliegen, die die Berechtigung zum QBI-Abzug verringern oder ausschließen können.

20 % Obergrenze

Im Allgemeinen übersteigt der QBI-Abzug 20 % des qualifizierten Geschäftseinkommens nicht. Während dies für Unternehmen und Selbständige im Allgemeinen von Vorteil ist, bedeutet es auch, dass der Betrag, der vom steuerpflichtigen Einkommen abgezogen werden kann, begrenzt ist.

Stellen Sie sicher, dass Sie nachforschen, wie Sie Steuern für Selbständige einreichen, sowie die beste Steuersoftware für Selbständige, um sicherzustellen, dass Sie Ihre korrekte Selbstständigensteuer zahlen. Ihr Bundesland hat möglicherweise keine.

Aggregationsanforderungen

Der IRS verlangt von bestimmten Gewerben oder Unternehmen, dass sie ihre Einkünfte kombinieren, wenn sie den QBI-Abzug in Anspruch nehmen, um überhöhte Abzüge zu vermeiden.

Dies umfasst mehrere Unternehmen, die einem gemeinsamen Steuerpflichtigen gehören, sowie eine Personengesellschaft und eine S Corporation, die derselben Person gehören.

Beschäftigungsregeln

Arbeitgeber, die Arbeitnehmerleistungen wie Krankenversicherung und Altersvorsorge anbieten, haben möglicherweise komplexere Regeln darüber, wer sich für abzugsfähige Löhne qualifiziert, wenn sie sich auf den QBI-Abzug beziehen.

Das Verständnis dieser Regeln ist von entscheidender Bedeutung, um sicherzustellen, dass berechtigte Mitarbeiter Zugang zu diesen Vorteilen erhalten und gleichzeitig die IRS-Vorschriften einhalten.

Wie wird der QBI-Abzug berechnet?

Nettoeinkommen ermitteln

Der erste Schritt besteht darin, das Nettoeinkommen des Unternehmens zu berechnen, indem die zulässigen Abzüge vom Bruttoeinkommen abgezogen werden. Dazu gehören Kosten wie Arbeit, Kosten der verkauften Waren und alle anderen Ausgaben im Zusammenhang mit der Führung des Unternehmens. Informieren Sie sich unbedingt über den Regelabzug 2022.

Subtrahieren Sie Abschreibungen, Abschreibungen und Erschöpfung

Sobald das Nettoeinkommen ermittelt wurde, müssen bestimmte Posten wie Abschreibungen und Amortisationen von diesem Betrag abgezogen werden, um zu einer neuen Zahl zu gelangen, die als „Qualifiziertes Geschäftseinkommen“ bezeichnet wird.

Berechnen Sie das steuerpflichtige Einkommen ohne QBI-Abzug

Um das steuerpflichtige Gesamteinkommen zu erhalten, ohne den QBI-Abzug in Anspruch zu nehmen, subtrahieren Sie QBI vom Nettoeinkommen und bestimmen Sie dann das steuerpflichtige Einkommen mit normalen Methoden.

Berechnen Sie das zu versteuernde Einkommen mit dem QBI-Abzug

Um das steuerpflichtige Einkommen mit dem angewendeten QBI-Abzug zu berechnen, ziehen Sie einfach 20 % des qualifizierten Geschäftseinkommens vom gesamten steuerpflichtigen Einkommen ab, bevor Sie die Steuern hinzurechnen, die auf andere Formen von nicht geschäftsbezogenem Einkommen wie Kapitalgewinne oder erhaltene Unterhaltszahlungen geschuldet werden.

So beanspruchen Sie den qualifizierten Geschäftseinkommensabzug

Die Beanspruchung des QBI-Abzugs (Qualified Business Income) ist eine großartige Möglichkeit, die auf Geschäftseinkommen geschuldeten Steuern zu reduzieren, aber es ist wichtig zu verstehen, wie die Abzüge richtig strukturiert werden, um sie voll auszunutzen. Hier ist eine Schritt-für-Schritt-Anleitung zur Beantragung des QBI-Abzugs:

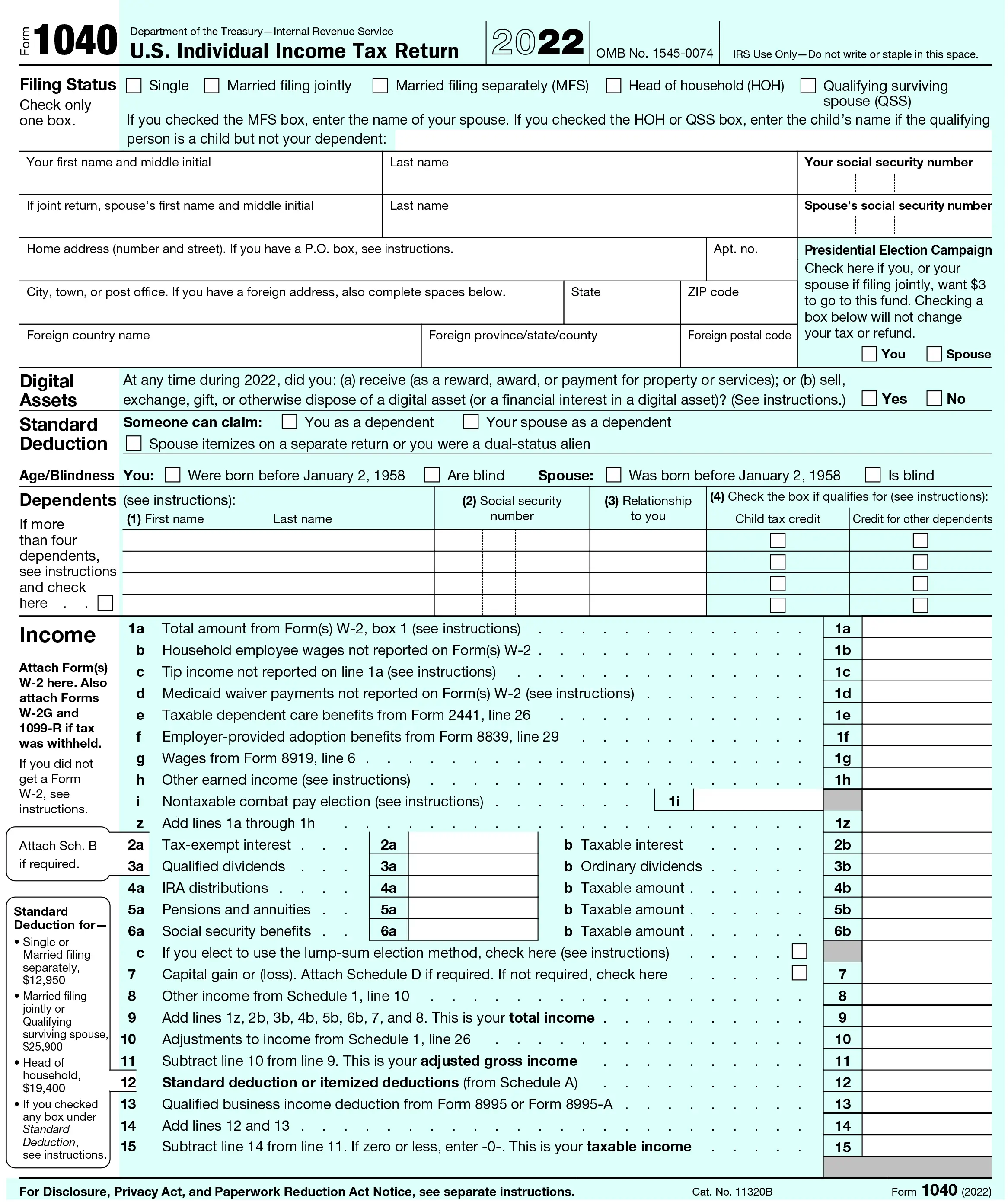

Schritt 1. Füllen Sie das Formular 1040 aus

Das grundlegendste Formular, das ausgefüllt werden muss, ist das Formular 1040

. Dies hilft bei der Bestimmung Ihres steuerpflichtigen Basiseinkommens, bevor der QBI-Abzug berücksichtigt wird. Stellen Sie sicher, dass Sie neben Geschäftseinkünften auch alle anderen Einkommensarten angeben, wie z. B. Veräußerungsgewinne oder erhaltene Unterhaltszahlungen.

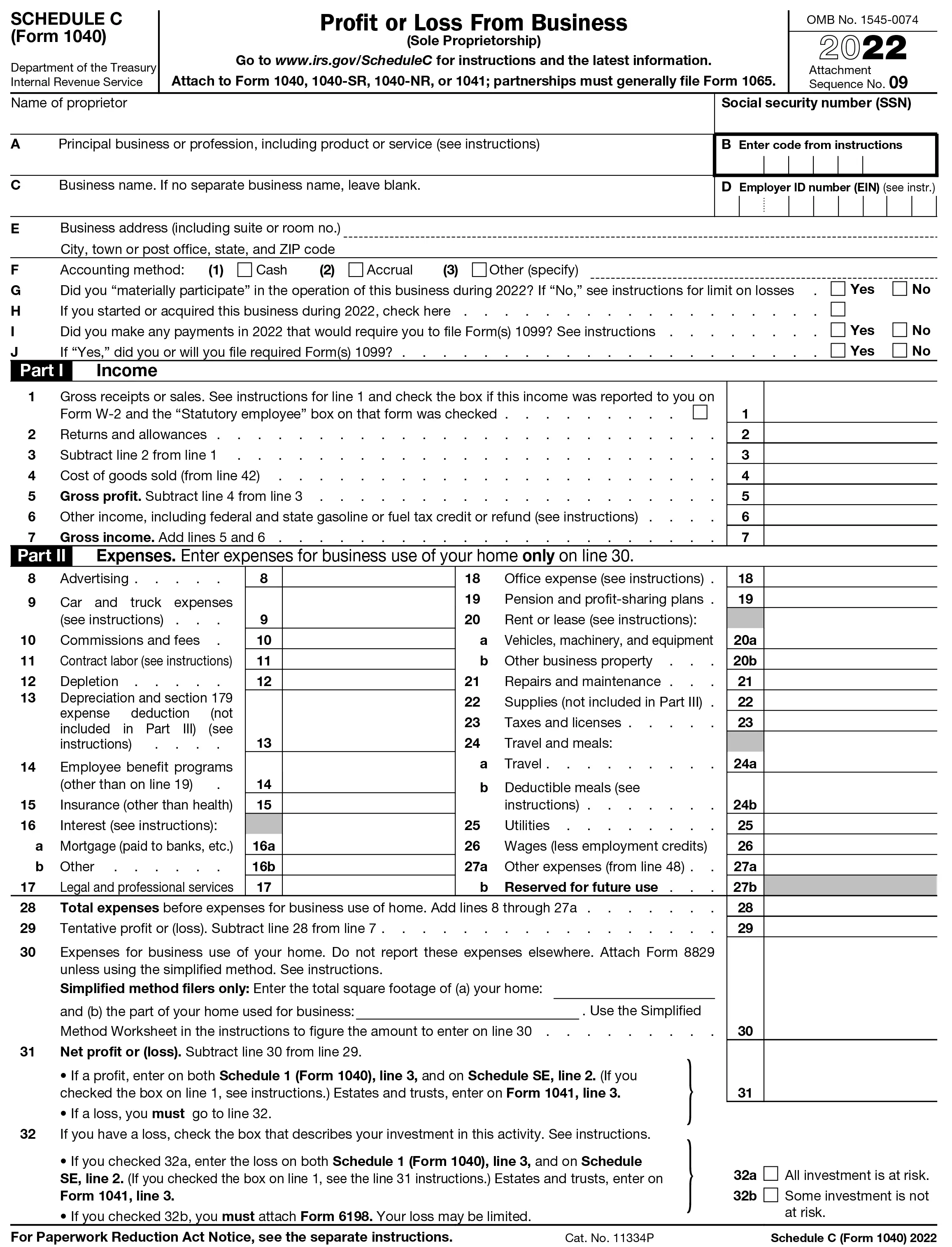

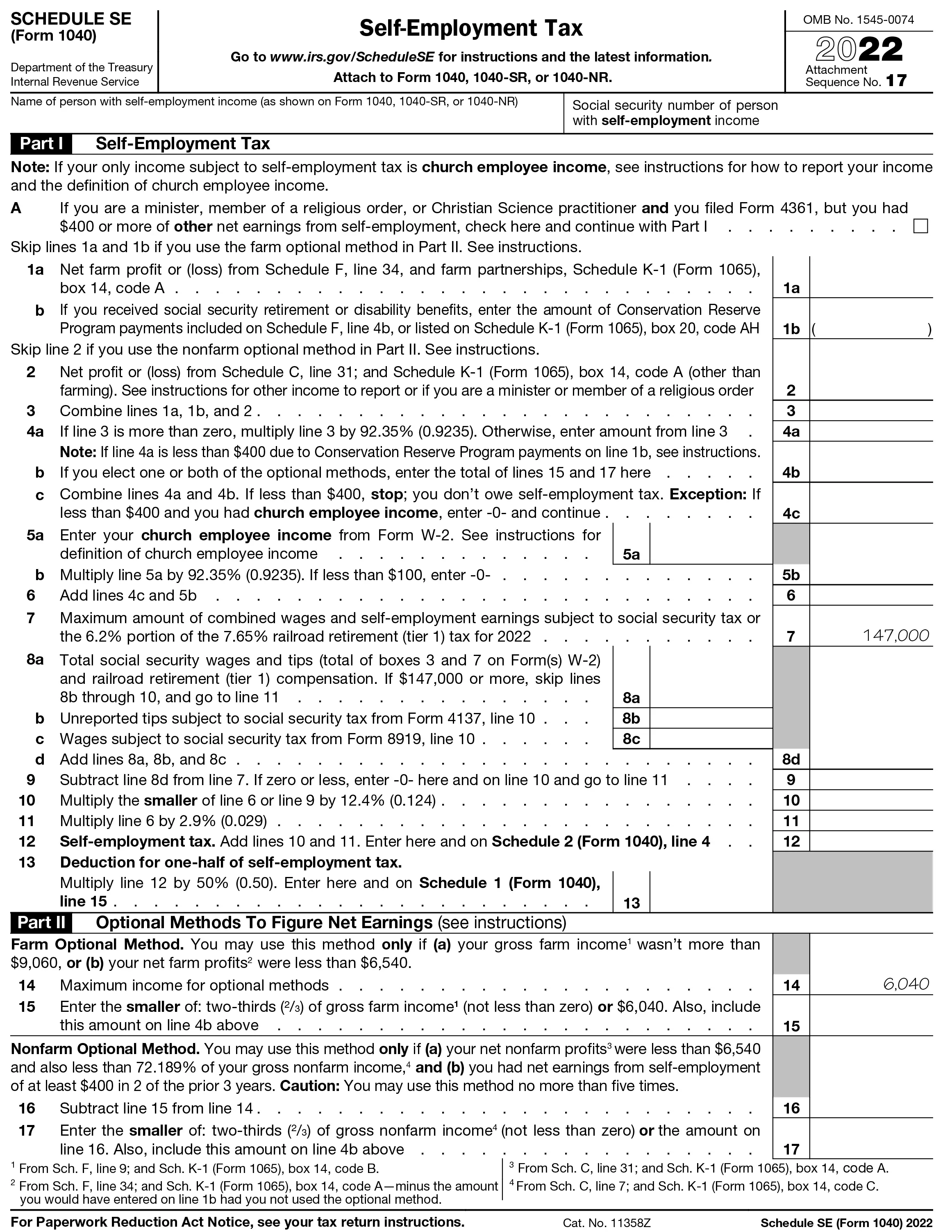

Schritt 2. Füllen Sie die Pläne C & SE aus

Abhängig von der Art Ihres Unternehmens müssen Sie möglicherweise zusätzliche Formulare wie die Anhänge C und SE ausfüllen, die Ihre Einkünfte aus selbstständiger Tätigkeit und alle damit verbundenen Ausgaben aufführen. Zeitplan C

wird verwendet, um Einkünfte aus einem Unternehmen ohne eigene Rechtspersönlichkeit zu melden, während Schedule SE

wird für Einkünfte aus selbstständiger Tätigkeit verwendet. Stellen Sie sicher, dass nicht abzugsfähige Ausgaben wie Homeoffice-Kosten in diesen Formularen nicht enthalten sind.

Schritt 3. Berechnen Sie das Nettoeinkommen

Nachdem alle relevanten Formulare ausgefüllt wurden, kann das Gesamtnettoeinkommen berechnet werden, indem die zulässigen Abzüge vom Bruttoeinkommen in Anhang C oder SE abgezogen werden. Sie sollten sicherstellen, dass Sie alle relevanten Abzüge einbeziehen, wie z. B. Arbeitskosten und Kosten der verkauften Waren.

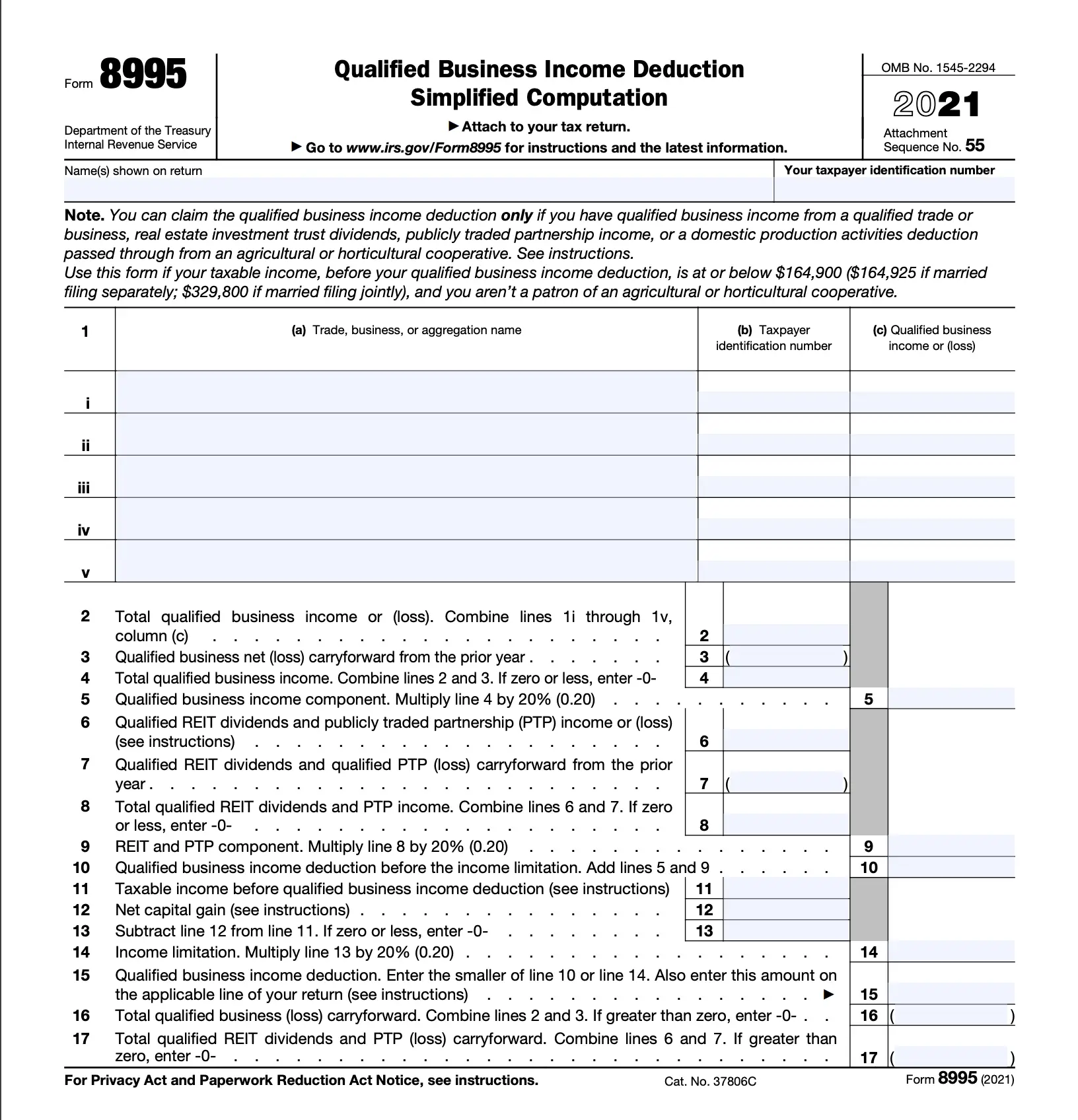

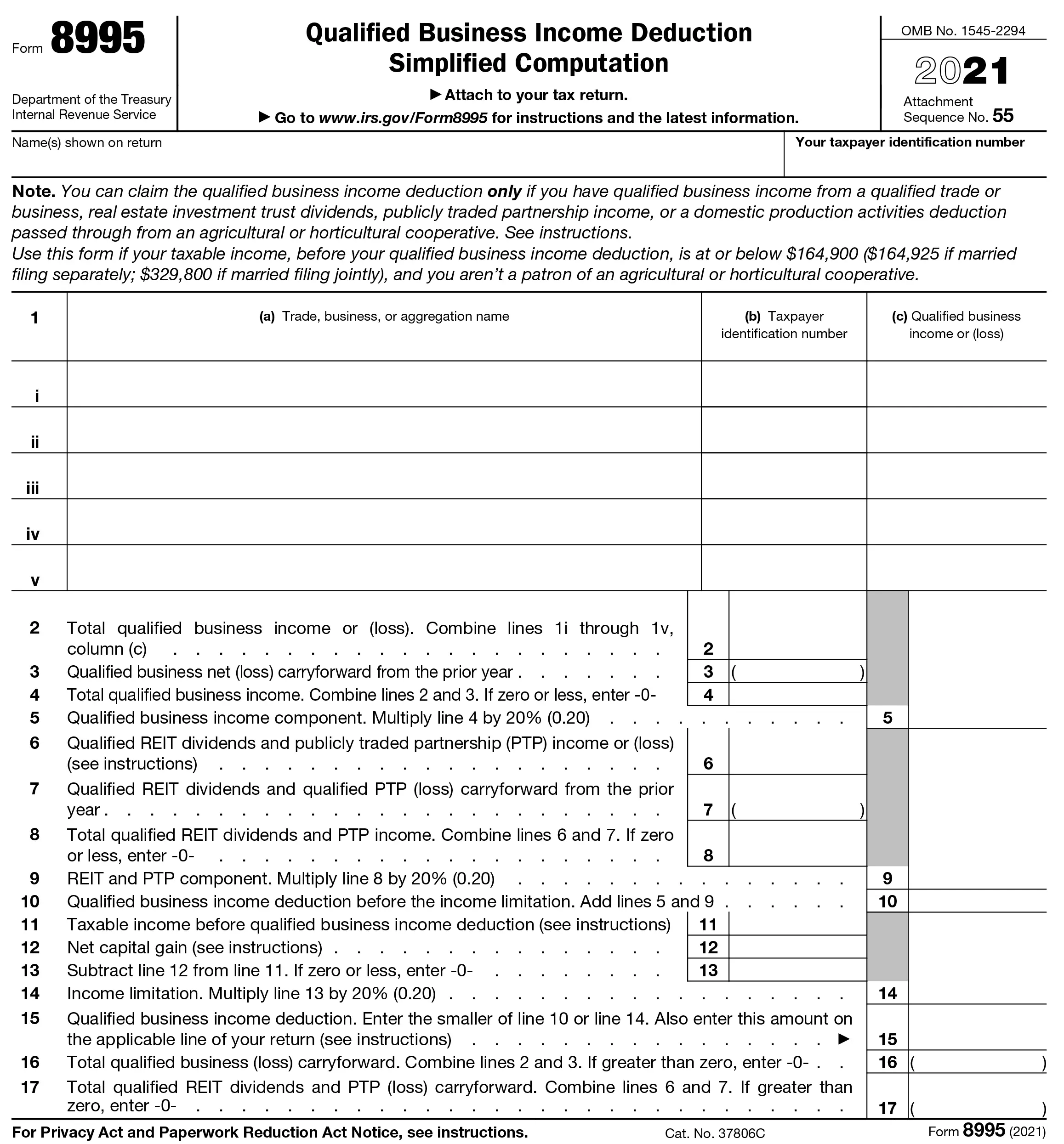

Schritt 4. Füllen Sie das Formular 8995 aus

Formular 8995

Beschreibt qualifiziertes Geschäftseinkommen und hilft bei der Berechnung der Berechtigung für den QBI-Abzug und wie viel abgezogen werden kann. Um das Formular auszufüllen, müssen Sie das gesamte Nettoeinkommen aus Schritt 3 sowie alle Sonderabzüge wie Abschreibungen, Amortisationen oder Erschöpfungen eingeben.

Schritt 5. Steuererklärung einreichen

Reichen Sie schließlich, nachdem alle erforderlichen Formulare ausgefüllt sind, Ihre Steuererklärung ein und reichen Sie Kopien des Formulars 8995 zusammen mit Ihrer Steuererklärung ein, um den QBI-Abzug geltend zu machen. Um sicherzustellen, dass Ihre Abzüge korrekt sind und den IRS-Vorschriften entsprechen, ist es eine gute Idee, einen qualifizierten Steuerexperten zu konsultieren, um zu erfahren, wie Sie Steuern richtig für Ihre spezifischen Bedürfnisse einreichen.

QBI-Abzugsbeispiel

Schauen wir uns an einem konkreten Beispiel an, wie der qualifizierte Gewerbeabzug (QBI) in der Praxis funktioniert. Stellen Sie sich ein verheiratetes Ehepaar vor, das zusammen 200.000 US-Dollar an steuerpflichtigem Einkommen aus seinem Geschäft verdient. Unter der Annahme, dass alle anderen Kriterien erfüllt sind, haben sie Anspruch auf den QBI-Abzug und können bis zu 20 % ihres Einkommens oder 40.000 US-Dollar abziehen. Das bedeutet, dass das Paar am Ende nur Steuern auf die verbleibenden 160.000 US-Dollar zahlen würde.

Das Endergebnis

Der qualifizierte Gewerbesteuerabzug ist eine komplexe Steuervergünstigung, die Ihnen viel Geld sparen kann, aber mit vielen Regeln und Einschränkungen verbunden ist.

Dieser Artikel hat einen Überblick über den QBI-Abzug und einige der wichtigsten Überlegungen gegeben, die Sie berücksichtigen müssen, wenn Sie feststellen, ob Sie berechtigt sind.

Indem Sie Ihre Nachforschungen anstellen und sich über Steuergesetze auf dem Laufenden halten, können Sie sicherstellen, dass Sie diesen wertvollen Abzug voll ausschöpfen. Wenden Sie sich im Zweifelsfall an einen Steuerberater oder befolgen Sie die kostenlose Steuerberatung, die der IRS auf seiner Website bereitstellt.

Was reduziert der QBI-Abzug?

Der qualifizierte Gewerbesteuerabzug (QBI) reduziert das steuerpflichtige Einkommen und kann dazu beitragen, den Gesamtbetrag, den Sie an Steuern zahlen müssen, zu senken. Durch die Reduzierung Ihres zu versteuernden Einkommens kann der QBI-Abzug Ihre Steuerschuld effektiv reduzieren.

Können Sie für Ihr Mietobjekt einen qualifizierten Gewerbesteuerabzug geltend machen?

Ja, es ist möglich, den qualifizierten Gewerbesteuerabzug (QBI) für Mietobjekte in Anspruch zu nehmen, wenn diese bestimmte Kriterien erfüllen.

Um sich für den QBI-Abzug zu qualifizieren, muss die Immobilie in einem Gewerbe oder Geschäft genutzt werden und Einkommen generieren. Die Vermietungstätigkeit muss auch mit einer gewissen Regelmäßigkeit und Konsistenz durchgeführt werden, was bedeutet, dass es sich nicht nur um eine gelegentliche oder zufällige Tätigkeit handelt.

Schließlich müssen Sie aktiv an der Verwaltung des Mietobjekts beteiligt sein, um für den Abzug in Frage zu kommen.

Zählen Zinserträge zum qualifizierten Gewerbesteuerabzug?

Nein, Zinserträge kommen nicht für den qualifizierten Gewerbesteuerabzug (QBI) in Betracht. Der QBI-Abzug soll das steuerpflichtige Einkommen von Unternehmen reduzieren, die bestimmte Kriterien erfüllen, wie z. B. die Ausübung eines Gewerbes oder Geschäfts mit Regelmäßigkeit und Beständigkeit und aktive Führung durch den Steuerzahler.

Zinserträge gelten jedoch nach diesen Kriterien nicht als Geschäftseinnahmen und können nicht in den QBI-Abzug einbezogen werden.

Wer kann den QBI-Abzug nicht nehmen?

Im Allgemeinen kann jeder, der die oben genannten Kriterien erfüllt, am QBI teilnehmen. Dazu gehören Einzelpersonen, Trusts und Nachlässe sowie Pass-Through-Unternehmen wie Partnerschaften und LLCs.

Es gibt jedoch bestimmte Steuerzahler, die nicht berechtigt sind, den QBI-Abzug zu erhalten. Dazu gehören spezifizierte Dienstleistungsgewerbe oder -unternehmen (SSTBs), qualifizierte Joint Ventures, C-Unternehmen, bestimmte LLCs mit einem einzigen Mitglied und Steuerzahler, die von der Geltendmachung dieses Abzugs im Rahmen der Bestimmungen über ausländische Einkünfte oder den Besitz von Einkommen ausgeschlossen sind.

Wer hat Anspruch auf den 20 % Pass-Through-Abzug?

Um sich für den 20-prozentigen Pass-Through-Abzug zu qualifizieren, müssen Sie mehrere Kriterien erfüllen. Das Einkommen muss ein „qualifiziertes Geschäftseinkommen“ sein, das aus Quellen wie einem Einzelunternehmen, einer Personengesellschaft, einer S-Corporation oder einer LLC stammt.

Das zu versteuernde Einkommen des Steuerzahlers (einschließlich Löhne, Einkünfte aus selbstständiger Tätigkeit und sonstige Einkünfte aus Erwerbstätigkeit) darf ebenfalls bestimmte Schwellenwerte nicht überschreiten, die vom Anmeldestatus abhängen. Übersteigt das zu versteuernde Einkommen diese Schwellenwerte, wird der Abzug gekürzt.

Schließlich ist der Abzug auf den geringeren Betrag von 20 % des qualifizierten Geschäftseinkommens oder 50 % des vom Unternehmen im jeweiligen Steuerjahr gezahlten Gesamtlohns begrenzt.

Bild: Envato Elements