Staatlich vorgeschriebene Rentenpläne nehmen zu, hier ist, was Sie wissen müssen

Veröffentlicht: 2020-01-15Arbeiter in den Vereinigten Staaten brauchen viel mehr Geld, um bequem in den Ruhestand zu gehen, aber Berichte zeigen, dass sie Schwierigkeiten haben, Geld zu sparen. Es gibt viele, die glauben, dass staatlich vorgeschriebene Altersvorsorgepläne die Antwort sind.

Krise der Altersvorsorge

Studien haben durchweg gezeigt, dass Arbeitnehmer viel eher sparen, wenn ihr Arbeitgeber Zugang zu einem Altersvorsorgeplan bietet. Darüber hinaus hat die Forschung gezeigt, dass es ein großer Faktor bei der Entscheidung ist, eine Stelle anzunehmen, ob ein Arbeitgeber Rentenleistungen gewährt. Berichte zeigen jedoch, dass nur 4 von 10 Arbeitgebern mit weniger als 100 Teammitgliedern sogar Altersvorsorge anbieten.

Das National Institute of Retirement Security (NIRS) berichtete, dass ein typischer arbeitender Haushalt praktisch überhaupt keine Altersvorsorge hatte. Die Forschung zeigte auch einen mittleren Ruhestandskontostand von 2.500 $ für alle Haushalte im erwerbsfähigen Alter und 14.500 $ für diejenigen in Haushalten, die kurz vor dem Ruhestand stehen. Darüber hinaus verfügen 62 % der berufstätigen Haushalte im Alter von 55 bis 64 Jahren über ein Altersguthaben, das weniger als das 1-fache ihres Jahreseinkommens beträgt, was weit unter dem liegt, was zur Aufrechterhaltung eines gesunden Lebensstandards im Ruhestand erforderlich ist.

„Zu jedem Zeitpunkt hat etwa die Hälfte der Beschäftigten im Privatsektor in den Vereinigten Staaten – etwa 60 Millionen Menschen – keinerlei arbeitgeberfinanzierte Altersvorsorge. Das Ergebnis ist eine wachsende amerikanische Unterschicht, in der ein Drittel der derzeitigen Rentner fast ausschließlich von der Sozialversicherung lebt und die Hälfte der zukünftigen Rentner mit einem reduzierten Lebensstandard konfrontiert sein wird.

Schlimmer noch, die Deckungslücke hat sich seit langem als unlösbar erwiesen, da der Kongress und die Finanzindustrie nicht in der Lage oder nicht willens sind, wirklich einfache und kostengünstige Altersvorsorgepläne zu entwerfen oder zu unterstützen.“ – schreibt die Redaktion der New York Times

Diese Lücke ist ein großes wirtschaftliches Problem in den Vereinigten Staaten, weshalb immer mehr Staaten ihre eigenen Rentenpläne einführen.

Was sind staatlich vorgeschriebene Altersvorsorgen?

Eine staatlich vorgeschriebene Altersvorsorge ist ein vom Staat gefördertes Altersvorsorgeprogramm. Diese Pläne zielen auf Angestellte des Privatsektors in kleinen und mittleren Unternehmen sowie auf Haushalte mit niedrigem bis mittlerem Einkommen ab.

Verwechseln Sie dies jedoch nicht mit staatlichen Rentensystemen für Beschäftigte im öffentlichen Dienst.

Die meisten der staatlich vorgeschriebenen Altersvorsorgepläne sind als Roth Individual Retirement Accounts (IRAs) strukturiert.

Was ist ein Roth-IRA?

Es gibt zwei Haupttypen von IRAs: traditionelle und Roth.

Eine traditionelle IRA bezieht sich auf Beiträge, die in dem Jahr, in dem sie geleistet werden, für einen Steuerabzug in Frage kommen. Wenn beispielsweise ein Beitrag im Jahr 2020 geleistet wird, kann die Person den Betrag von ihrem steuerpflichtigen Einkommen für 2020 ausschließen. Die Beiträge sind es jedoch auch bei Auszahlung besteuert.

Ein Roth IRAgilt für Beiträge, die nach Steuergeldern geleistet werden, was bedeutet, dass die Person im Voraus Steuern auf den Betrag zahlt. Alle Beiträge, die für das Jahr geleistet werden, müssen auch in ihrem steuerpflichtigen Einkommen für dieses Jahr enthalten sein. Das Gute dabei ist, dass qualifizierte Beiträge bei Auszahlung steuerfrei sind.

Wenn jedoch jemand ein bereinigtes Bruttoeinkommen hat, das die IRS-Schwelle übersteigt, kann er nicht zu einem Roth IRA beitragen.

Welche Staaten haben eine obligatorische Altersvorsorge?

Laut der National Association of Insurance and Financial Advisors haben mehr als 30 Bundesstaaten Gesetze für staatlich vorgeschriebene Altersvorsorgepläne in Betracht gezogen. Zu den Staaten, die Gesetze eingeführt haben, gehören Arizona, Colorado, Indiana, Kentucky, Louisiana, Maine, Ohio, North Dakota, Nebraska, New Hampshire, Utah, North Carolina, Wisconsin, Virginia und West Virginia.

Bisher haben jedoch nur 10 Staaten Gesetze zur Einrichtung staatlich vorgeschriebener Altersvorsorgepläne erlassen:

- Kalifornien

- Connecticut

- Illinois

- Maryland

- Massachusetts

- New Jersey

- New York

- Oregon

- Vermont

- Washington

Wir heben die Anforderungen für die obligatorische Altersvorsorge pro Staat hervor:

Kalifornien

In Kalifornien müssen Arbeitgeber mit mindestens 5 Mitarbeitern einen Rentensparplan entweder über den privaten Markt oder das staatliche CalSavers-Programm anbieten. CalSavers ist ein Roth IRA, daher gelten die Beitragsrichtlinien des IRS.

Da CalSavers ausschließlich über Verwaltungsgebühren betrieben wird, entstehen den Steuerzahlern keine Kosten. Berechtigte Arbeitgeber können sich jederzeit für CalSavers registrieren und müssen die folgenden Fristen einhalten:

| Größe des Unternehmens | Termin |

| Über 100 Mitarbeiter | 30. Juni 2020 |

| Über 50 Mitarbeiter | 30. Juni 2021 |

| Fünf oder mehr Mitarbeiter | 30. Juni 2022 |

Damit Mitarbeiter für CalSavers berechtigt sind, müssen sie Folgendes erfüllen:

- Muss mindestens 18 Jahre alt sein

- Muss ein Formular W-2 mit kalifornischen Löhnen erhalten

- Der Standardsparbetrag beträgt 5 % des Bruttolohns, Arbeitnehmer können jedoch einen anderen Betrag festlegen

- Die Beiträge sind über den Lohnabzug zu leisten

- Arbeitgeberbeiträge sind nicht zulässig

- Den Mitarbeitern muss es auch ermöglicht werden, sich von dem Programm abzumelden.

Connecticut

Das Connecticut Retirement Security Program konzentriert sich auf Unternehmen mit fünf oder mehr Mitarbeitern, die keinen Renten- oder 401-K-Plan haben, um es Mitarbeitern zu ermöglichen, für den Ruhestand durch Gehaltsabzüge auf private IRA-Konten ohne Kosten für den Arbeitgeber zu sparen.

Es ist freiwillig für Mitarbeiter, die automatisch eingeschrieben sind, aber die Möglichkeit haben, sich abzumelden.

Illinois

In Illinois sind Arbeitgeber verpflichtet, die obligatorische Altersvorsorge anzubieten, die als Illinois Secure Choice bekannt ist, wenn sie Folgendes erfüllen:

- Mindestens 25 Mitarbeiter haben

- Seit mindestens 2 Jahren im Geschäft

- Bieten Sie keinen qualifizierten Altersvorsorgeplan wie 401(k) oder Simple IRA an.

Zusätzlich,

- Die Standard-Sparquote ist auf 5 % des Bruttolohns festgelegt

- Die Beiträge werden über den Lohnabzug gezahlt

- Arbeitgeber können keine Beiträge leisten

- Arbeitgeber müssen sich nicht für den staatlichen Plan entscheiden, sondern können einen anderen, qualifizierten Altersvorsorgeplan anbieten

- Arbeitgeber, die sich für Secure Choice entscheiden, müssen ihr Team automatisch für das Programm anmelden

- Mitarbeiter müssen die Möglichkeit haben, sich vom Programm abzumelden, oder sie können ihren Gehaltsabzugsbetrag erhöhen oder verringern (von den standardmäßigen 5 %).

Da Illinois Secure Choice ein Roth IRA ist, müssen Mitarbeiter die Einkommensgrenzen des IRS erfüllen, um einen Beitrag leisten zu können.

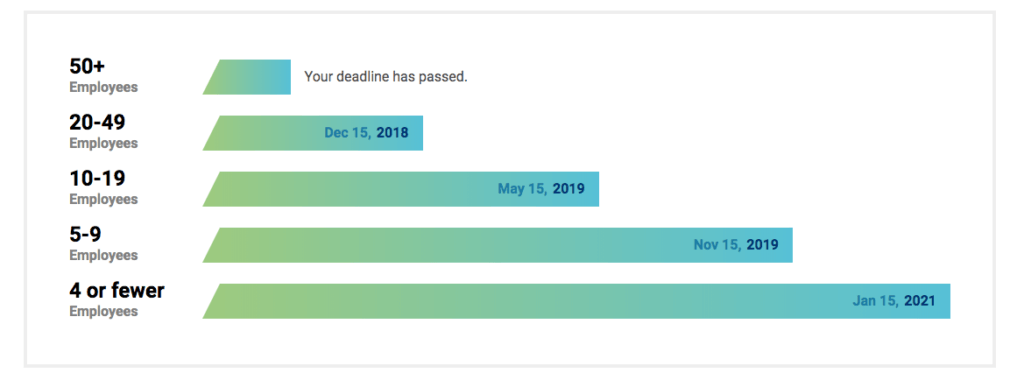

Die Fristen für die Anmeldung bei Secure Choice für bestehende Arbeitgeber sind jedoch längst abgelaufen, mit der letzten Frist im November 2019.

Maryland

Das Maryland Small Business Retirement Savings Program bietet Arbeitnehmern ein von der Gehaltsabrechnung abgezogenes Sparprogramm, wenn sie nicht berechtigt sind, an einem bestehenden Arbeitgeberplan teilzunehmen.

Wenn ein Arbeitgeber dem Programm beitritt oder seinen Mitarbeitern einen qualifizierten Plan anbietet, verzichtet der Staat vollständig auf die Gebühr für die Einreichung des Jahresberichts in Höhe von 300 USD.

Das Maryland-Programm bietet eine Auswahl an privat verwalteten Anlageoptionen und hat auch eine Standardoption, wenn ein Mitarbeiter keine Wahl treffen möchte. Wer automatisch immatrikuliert ist, kann verschiedene Beitragssätze wählen oder sich aus dem Programm austragen.

Das Programm wird etwa Mitte 2020 in Betrieb gehen. Obwohl es vom Staat geschaffen wurde, der Startkapital verleihen wird, finanziert sich das Programm selbst aus Gebühren, die auf in die IRAs investierte Gelder erhoben werden.

Massachusetts

Massachusetts beschränkt seine staatlich vorgeschriebenen Rentenpläne auf gemeinnützige Organisationen mit 20 oder weniger Mitarbeitern. Der Massachusetts Defined Contribution CORE Plan erlaubt gemeinnützigen Organisationen mit 20 oder weniger Mitarbeitern, Altersversorgungsleistungen über einen 401(k) Multiple Employer Plan (MEP) anzubieten.

Darüber hinaus umfasst der CORE-Plan:

- Sowohl Vorsteuer- als auch Roth 401(k)-Optionen

- Arbeitgeber können „Safe Harbor“-Matching-Beiträge leisten

- Arbeitnehmerbeiträge werden durch Lohnabzug geleistet

- Es ist für Arbeitgeber und Arbeitnehmer freiwillig

- Der Standardsparbetrag beträgt 6 % des Bruttolohns vor Steuern

- Den Mitarbeitern muss die Möglichkeit eingeräumt werden, aus dem Plan auszusteigen oder ihre Beitragshöhe zu ändern.

New Jersey

Die New Jersey Secure Choice gilt für Arbeitgeber mit 25 oder mehr Mitarbeitern, die seit mindestens zwei Jahren im Geschäft sind.

Sowohl gemeinnützige als auch gewinnorientierte Arbeitgeber unterliegen dem staatlich vorgeschriebenen Altersvorsorgeplan, und Arbeitgeber jeder Größe, auch solche mit weniger als 25 Mitarbeitern, können teilnehmen, wenn sie dies wünschen.

Das Programm läuft als von der Gehaltsabrechnung abgezogenes IRA-Programm, bei dem Mitarbeiter automatisch in das Programm aufgenommen werden und 3 % ihres Gehalts beitragen. Mitarbeiter können ihren Beitrag während des Anmeldezeitraums anpassen und sich während bestimmter offener Anmeldezeiträume an- oder abmelden.

New York

Das New York State Secure Choice Sparprogramm umfasst die folgenden Hauptmerkmale:

- Für Arbeitgeber freiwillig, die Teilnahme von Arbeitgebern jeglicher Größe ist nicht erforderlich.

- Roth IRA-Struktur, sodass die Beiträge nach Steuern gezahlt werden und IRA-Abzugsgrenzen gelten.

- Arbeitgeber können keine Beiträge zum Plan leisten.

- Teilnehmende Arbeitgeber müssen Mitarbeiter automatisch registrieren, obwohl Mitarbeiter sich entscheiden können, sich dagegen zu entscheiden.

- Der automatische Lohnabzug beträgt 3 % des Gehalts eines Mitarbeiters.

- Teilnehmende Arbeitgeber gelten nicht als Treuhänder, da ihre Rolle begrenzt ist.

Als Umsetzungstermin ist April 2020 vorgesehen.

Oregon

OregonSaves ist ein freiwilliges Programm, aber Arbeitgeber in Oregon müssen OregonSaves anbieten, wenn sie nicht bereits einen vom Arbeitgeber finanzierten Altersvorsorgeplan anbieten.

Vermont

Das Vermont State Retirement System (VSRS) wird durch Ihr Dienstguthaben, Ihr Rentenalter und Ihre durchschnittliche Endvergütung bestimmt.

Es gibt fünf Pläne/Gruppen:

- Gruppe A: ursprünglicher Pensionsplan, bei dem einige Mitglieder bleiben wollten, Vorgänger von Plan F

- Gruppe C: für staatliche Strafverfolgungsbeamte

- Gruppe D: für Richter

- Gruppe F: für die Mehrheit der klassifizierten Staatsbediensteten

- Festgelegter Beitrag: für befreite Staatsbedienstete

Washington

Der Washington Small Business Retirement Marketplace ist ein virtueller Marktplatz, der Pläne für Unternehmen mit weniger als 100 Mitarbeitern anbietet.

Gibt es Strafen?

PAI Retirement Services erklärte: „Auf Anordnung des Staates müssen Arbeitgeber ihre Arbeitnehmer über das Gehaltsabrechnungsverfahren in das staatlich geführte Programm einschreiben.“

Kommt ein Arbeitgeber staatlichen Anordnungen nicht nach, kann dies zu Strafen führen, die auf staatlicher Ebene verhängt werden. Beispielsweise liegt bei CalSavers die Strafe dafür, dass berechtigte Mitarbeiter nicht teilnehmen dürfen, zwischen 250 und 500 US-Dollar pro berechtigtem Mitarbeiter.

Was kommt als nächstes für kleine Unternehmen?

Wenn sich Ihr Unternehmen in einem der Staaten mit obligatorischen Pensionsplänen befindet, müssen Sie die Einzelheiten überprüfen. Schreiben Sie die Vor- und Nachteile des Plans im Vergleich zu Ihren Geschäftszielen und den Bedürfnissen Ihrer Mitarbeiter auf. Es kann hilfreich sein, mit einem Experten zu sprechen, um die beste Entscheidung für Ihr Unternehmen und Ihre Mitarbeiter zu treffen.

Connecteam: Eine App zur Verwaltung Ihres Unternehmens und Ihrer Mitarbeiter

Connecteam ist Ihr Tool zur Verwaltung von Mitarbeiterengagement, -entwicklung und -beziehung. Sie können die Kommunikation optimieren, Ihren Mitarbeitern eine Plattform bieten, auf der sie sich Gehör verschaffen können, das Engagement steigern, die Unternehmenskultur stärken, die Mitarbeiter an den Unternehmensrichtlinien ausrichten, den täglichen Betrieb optimieren, berufliche Fähigkeiten aufbauen und vieles mehr.