DeFiイールドファーミングアプリを構築するには?

公開: 2022-12-28時間の経過とともに、ブロックチェーン、特に暗号空間は、従来の金融モデルと独自の分散バージョンとの間の架け橋を作成してきました。 暗号通貨の使用から、取引を可能にするための DeFi および分散型交換プラットフォームによる支払いまで、暗号ドメインは従来の金融エコシステムとのギャップを電光石火の速さで埋めています。

集中型金融と同等になるというビジョンの最新の提案は、DeFi イールド ファーミングです。これは、貸し手が DeFi イールド ファーミング アプリで借り手に利子を与えることを可能にするプロセスです。

DeFiイールドファーミングアプリケーションが時間の経過とともに獲得してきた関心は、DeFiスペースでロックされた415億米ドルの合計値(TVL)の95%がイールドファーミングに関連していると見積もるDeFi Pulseのような統計によって見ることができます。 この急激な関心の高まりは、多くの起業家を DeFi のイールド ファーミング開発に向かわせています。

理論的には概念はかなり単純ですが、その背後には多くの複雑さと決定要因があります。 その主なものは、プラットフォームがイールド ファーミングをどのようにサポートするかを選択することです。

[こちらもお読みください – DeFiレンディングのしくみ]

イールドファーミングDeFiの種類

貸し手が流動性プールに入れたトークンでリターンを得る方法はいくつかあります。 プラットフォームのベースとなるものを決定することは、DeFi イールド ファーミング アプリを作成する旅を始める上で重要な部分です。

貸付預金の利息

DeFi利回りを獲得する最も直接的な方法は、預金の利息を獲得することです。 この場合、貸し手は、スマート コントラクトによって管理されるプールに暗号通貨を預け入れ、その見返りとして、利子を獲得するトークンを取得します。 金利は通常、流動性プールからローンを借りる借り手によって生成されます。

流動性を提供するための取引手数料

DeFi利回りを養うもう1つの方法は、分散型取引所(DEX)のトンプールに仮想通貨を流動性として供給することです。 取引所は通常、トークンを交換するために約 0.3% をユーザーに請求し、その料金はプールの流動性プロバイダーに分配されます。

プロトコル オペレーターからのトークン インセンティブ

Compound Finance と Uniswap によって普及した概念は、トークンの割り当てがプロトコルの過去および現在のユーザーに行われるという方法で機能します。 これは、ユーザーがプロトコルに参加し、忠実なユーザーであることに対する報酬として機能します。

プール オペレーターからのトークン インセンティブ

新しいブロックチェーンがトークンを発行するイベントを想像してみてください。 今は新しいので、プールの流動性は非常に低いです。 このようなブロックチェーン プロジェクトの所有者にとって、「流動性ブートストラップ」に従事することは一般的な慣行となっています。 このモデルでは、追加のトークン インセンティブを保証して流動性プロバイダーを引き付けます。

DeFiイールドファーミングアプリを構築するタイプを修正したら、次の部分は、投資家/貸し手がアプリケーション内でどのように動くかを理解することです.

しかしその前に、もしあなたが分散型金融の世界に不慣れで、まだその利点を熟考しているなら、ここにあなたのための頼りになるDeFiビジネスガイドがあり、概念についてすべて説明しています.

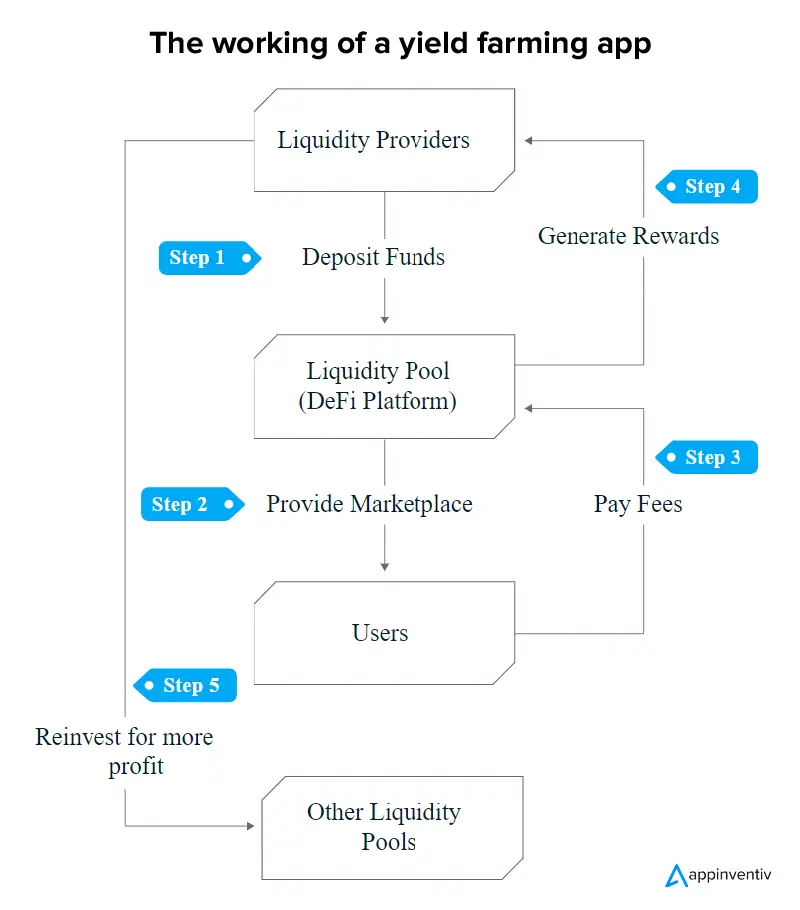

イールドファーミングアプリの仕組み

DeFi利回りアプリが何であるかを知っている人なら誰でも、それがどのように機能するかを高レベルで知っています. ただし、DeFi イールド ファーミング開発の重要な部分は、ユーザーの動きを十分に把握し、その旅をサポートする機能を作成することです。

- ステージ 1. DeFi イールド ファーミングの旅の開始時に、流動性プールとして機能する複数のスマート コントラクトが作成されるか、既存の LP とやり取りするためにスマート コントラクトが作成されます。 プロバイダーは、ステーブルコインやその他の標準的な暗号通貨の形でこれらのプールにお金を入れます.

- ステージ 2. ここで、ユーザーはイールド ファーミング トークンを投資、取引、または借りることができる市場を与えられます。

- ステージ 3. このステージでは、ユーザーまたは借り手は、借りたトークンの代わりにイールド ファーミング DeFi プラットフォームに手数料を支払います。

- ステージ 4. 次に、DeFi イールド ファーミング アプリケーションは、流動性プールに入れられたステークに基づいて、流動性プロバイダー、投資家、またはユーザーに報酬またはリターンを提供します。

- ステージ 5. 貸し手が投資額に利息を得ると、より高い APR (年率) の他の流動性プールにそれらを再投資するオプションが与えられます。

DeFiイールドファーミングアプリケーションの動作メカニズムを調べたので、それらを機能させる機能に取り掛かり、DeFiイールドファーミングの利点は何ですか?

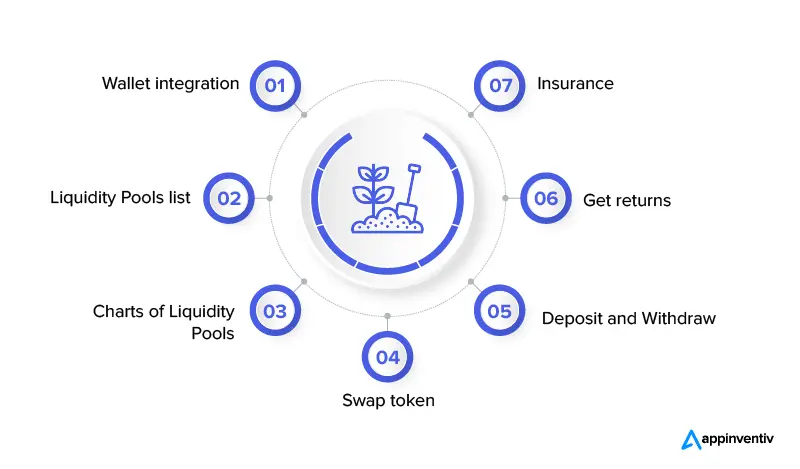

DeFiイールドファーミングアプリの機能一覧

DeFi イールド ファーミング アプリを構築する際の中核となるのは、直感的な機能です。 プラットフォームが流動性プロバイダーのトークンを異なる流動性プールに割り当てることができるメカニズムを作成することは複雑です。 必須の DeFi イールド ファーミング アプリ機能のいくつかを見てみましょう。

1. ウォレットの統合

DeFi イールド ファーミング開発の重要な部分は、既存のウォレットとの統合です。 プラットフォームへのトークンの取得から流動性プールからのリターンの取得まで、暗号通貨はウォレットに保存されます。

これは、暗号ウォレットに関するすべての質問に対するブロックチェーン ウォレットの究極のガイドです。

2.流動性プールリスト

イールド ファーミング DeFi インターフェイスの次の必須部分は、貸し手がトークンを入れる流動性プールのリストです。 インターフェイスのこの部分は、現在の値の詳細を伝えます –

- TVL (Total Value Locked) – プールにロックされた暗号の合計額を強調表示します

- APY (Annual Percentage Yield) – 借り手に課せられ、プロバイダーに支払われる年間収益率。

- APR (Annual Percentage Rate) – 資本の借り手に課せられ、資本提供者に支払われる年間収益率。

3. 流動性プールのチャート

プラットフォームのこの部分により、流動性プロバイダーと借り手は、プールの時間範囲ベースの成長、付随するリスク、および推定リターンを利用できるようになります。 これにより、ユーザーはトークンをどこに置くかに関してより良い決定を下すことができます。

4.トークンを交換する

世界中の暗号通貨の数が現在 10,000 に近いため、DeFi イールド ファーミング アプリケーションにすべてのトークンを含めることは不可能です。 これに対する解決策は、貸し手がトークンをプラットフォーム上で機能するトークンと交換できる交換メカニズムを作成することです。

5. 入金と出金

アプリケーション機能の次の部分は、安全な入出金機能を備えていることです。 この機能を使用すると、貸し手はプラットフォームに資金を投入し、期待レートに達したときに収益を引き出すことができます。

6.返品を受け取る

ユーザーがイールド ファーミング DeFi を使用する理由は、彼らが受動的収入として生み出すことができるリターンのためです。 プラットフォームの手数料が支払われた後に金額を取得するか、金額を流動性プールに再投資するかのいずれかのオプションを備えた、よく計画された引き出しのためのアーキテクチャを持つことが重要です。

7. 保険

多くの点で、保険は DeFi イールド ファーミング プラットフォームの必須要素ではありません。 ただし、セキュリティ侵害やハッキングの事例が増加していることに注意して、ユーザーに保険カバーを提供することは有益です。これは、預け入れられたトークンの数に基づいて毎週請求できるものです。

[また読む: DeFi保険とは? ビジネスチャンスとユースケースの特定】

DeFi イールド ファーミング dApp を構築するにはどうすればよいかの答えの機能部分に答えたので、イールド ファーミング DeFi プラットフォームの成功を定義する他の重要な要素に簡単に触れてみましょう。

スマートコントラクト

スマート コントラクトは、DeFi イールド ファーミング プラットフォームの基盤です。 入金、返品、および引き出しに関する流動性プールのメカニズムは、スマート コントラクトでコード化され、プラットフォームの動作を処理します。 高収益利回りファーミング プロトコルでは、DeFi エコシステムから最大の収益を生み出すために、さまざまなパラメーターに基づいて資金を 1 つの LP から別の LP に移動するように戦略がコード化されます。

貸し手トークンを割り当てるメカニズム

DeFi イールド ファーミング開発では、貸し手のトークンを取得し、それらをさまざまな流動性プールに割り当てて、最大のリターンを得ることができます。 このメカニズムをゼロから作成することは複雑で時間がかかる可能性があります。これが、dApps 開発サービス プロバイダーが製品を既存の DeFi イールド ファーミング プロトコルおよびプラットフォームと統合する傾向がある理由です。

安全

DeFi イールド ファーミング アプリを作成して維持するプロセスは複雑です。 アーキテクチャには、スマート コントラクトの抜け穴、流動性プールから資金を引き出すための安全でないメカニズム、高額な手数料など、多くのリスクが伴います。

これらすべての機能とアーキテクチャを組み合わせて、DeFi イールド ファーミング アプリを開発します。 これらに加えて、プラットフォームの成功を決定するもう 1 つの要因があります。それは、DeFi イールド ファーミング開発企業が採用しているアプローチです。

Appinventiv がプロセスにアプローチする方法は次のとおりです。

Appinventiv はイールド ファーミング DeFi 開発をどのように管理していますか?

Appinventiv では、2 つの DeFi イールド ファーミング プラットフォームを構築しました。1 つは既存のプロトコルと統合し、もう 1 つはゼロから構築しました。 どちらのプロジェクトでも、概念化から納品まで同様の方法論に従いました。 これがさまざまな側面でした–

製品の発見

- リスクを分析し、それらを軽減するソリューションを提供することにより、製品構築のアイデアを提供することにより、付加価値を提供します。

- 成果物のマイルストーンを作成します。

ブロックチェーン統合ソリューションの設計

スマートコントラクト

分散型の相互作用は識別され、資産、資金、およびそれらの検索を保存するためのスマート コントラクトにコード化されます。 スマート コントラクト アーキテクチャは、従うべき設計パターンの選択とモジュール性によって定義されます。 設計されたアーキテクチャに基づいて、スマート コントラクトがコーディングされます。 スマート コントラクトは次の目的で作成されます。

- 流動性プールの作成または既存の LP とのやり取りのためのスマート コントラクト。

- プラットフォームを構成するためのスマート コントラクト、収穫報酬やオープン プールなどのイベントのタイミング。

- 利回りを上げるために資金を移動する戦略のスマートコントラクト。

- 資産管理のためのスマートコントラクト。

- Yearn などの他のイールド ファーミング プロトコルとやり取りするためのスマート コントラクト。

ミドルウェアのアーキテクチャ

ソーシャル機能やDAO、暗号化ニュースなどのユーザーに関連するコアイールドファーミングとは別に、複数の機能を備えたDeFiプラットフォームを構築します。スマートコントラクトをラップし、フロントエンドと管理者向けの安らかなAPIモデルを作成するための安全で堅牢でスケーラブルなミドルウェアを設計します対話する。

コンポーネントの相互作用のためのシステム アーキテクチャ

スマート コントラクト、ミドルウェア、フロントエンド、および管理者 (必要な場合) など、さまざまなレイヤーの相互作用を確実にモデル化します。 さらに、コンポーネント間およびコンポーネント内の相互作用は、システム設計を定式化するように設計されています。

技術文書

- システム設計の技術的側面。

- プログラムを使用してドキュメントを作成すると、通信がブロックされます。

- 支払いと報酬のロジックの作成。

ユーザー インターフェイスと管理インターフェイスの開発

ユーザー インターフェイスの場合:

- ユーザー側でのトランザクションの作成

- ウェブウォレットの接続

- チェーンへのトランザクション メッセージ

- チェーンとコントラクト情報からデータを取得する

管理者向け:

要件とユースケースに基づいて、次のような管理インターフェイスに追加する必要がある属性がある場合があります。

- トランザクションとボリュームの分析

- プラットフォーム/プロトコル料金の管理

- ユーザー管理など

コンポーネントの統合

コンポーネントの統合は、コンポーネントが統合されて完全なワークフローとユニット/モジュールのテストを作成する反復サイクルとして行われます。

テストネットとカスタム環境での UAT と QA

本番レベルの展開

配達

すべての変更に対処した後、管理者とユーザー フローのデモと共にプラットフォームを提供します。 プロジェクトの要件を今すぐ当社の専門家チームと共有してください。

DeFiイールドファーミングアプリの開発にはいくらかかりますか?

DeFi イールド ファーミング プラットフォームを作成するコストは、作業の範囲を見ずに答えることはできません。 ただし、この記事で説明した機能に基づいて、1 時間あたりの平均開発範囲である 60 ~ 80 ドルを追加すると、プロセスの完了は 150,000 ~ 250,000 ドルに達する可能性があります。

この範囲を決定する際に役割を果たす要因は、スマート コントラクトの数、資産割り当てに関するプラットフォームの直感性、ユーザー プロファイルとインタラクションの機能、分析、およびアプリを既存のプロトコルと統合しようとしているかどうかです。または、独自のトークンノミクスとアーキテクチャを使用して、DeFi イールド ファーミング アプリをゼロから構築します。これにより、開発コストが増加します。

お気づきのように、DeFi Yield Farming のメリットは、ユーザーとプラットフォームの起業家に等しく高くなります。 ユーザーは受動的な収入源を得ますが、プラットフォームの所有者は取引手数料に関して高い収入を得ます. ここで収集した情報が、イールド ファーミング DeFi 開発の成功への道を歩むのに役立つことを願っています。