タイのEコマース市場への究極のガイド

公開: 2017-08-29タイのeコマース市場は、その大きな可能性のおかげで、近年着実に成長しています。 東南アジアで2番目に大きなデジタル経済と見なされている、今後数年間で毎年20%以上の拡大が見込まれています。

成長の余地が大きい

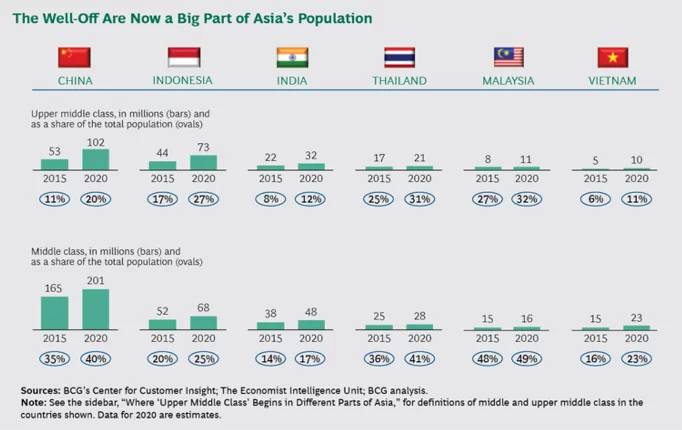

タイは東南アジアで2番目に大きな経済であり、2016年のGPDはインドネシアに次ぐ4,068億ドルです。 タイは2011年以来、アッパーミドルインカム経済でした。タイは、2016年に5.907,91米ドルで、近年、一人当たりのGDPが上昇しています。当然のことながら、人口の4分の1はアッパーミドルクラスであり、1人以上です。 3番目は6,822万人の総人口の中流階級です。 これらのカテゴリーは、社会的地位だけでなく、消費電力に関するものでもあります。 さらに、その数は今後数年間で増加すると予測されています。

タイは東南アジアで2番目に大きな経済であり、2016年のGPDはインドネシアに次ぐ4,068億ドルです。 タイは2011年以来、アッパーミドルインカム経済でした。タイは、2016年に5.907,91米ドルで、近年、一人当たりのGDPが上昇しています。当然のことながら、人口の4分の1はアッパーミドルクラスであり、1人以上です。 3番目は6,822万人の総人口の中流階級です。 これらのカテゴリーは、社会的地位だけでなく、消費電力に関するものでもあります。 さらに、その数は今後数年間で増加すると予測されています。

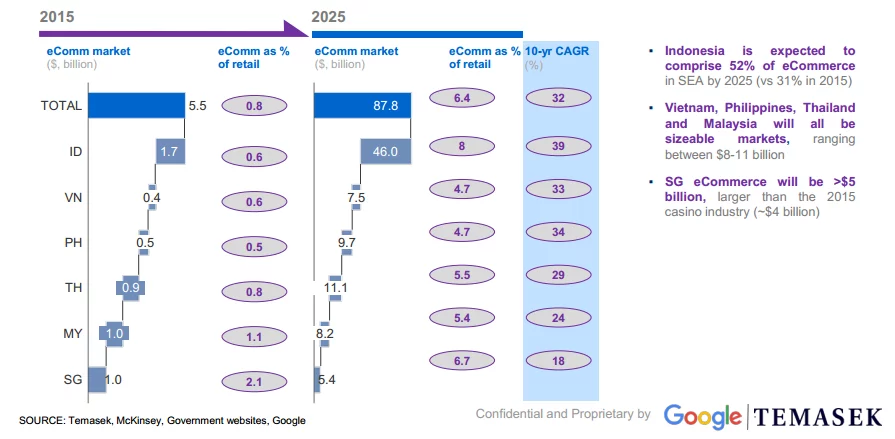

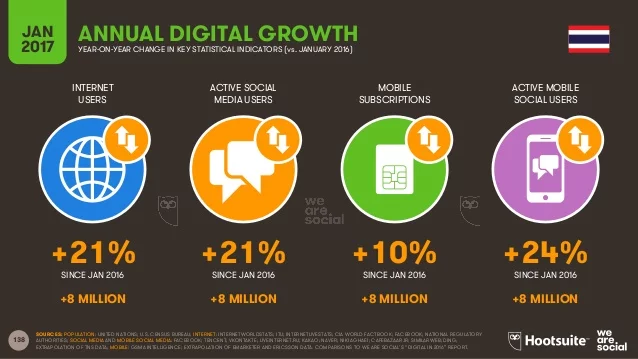

We Are Socialの最新のレポートによると、2017年1月の時点でタイの人口の67%、つまり4,600万人がインターネットにアクセスしています。2016年1月と比較して21%の大幅な増加です。電子取引開発庁は次のように報告しています。タイ人は2016年に1日平均6.4時間インターネットを利用しました。Statistaによると、2017年にはタイのインターネットユーザーの21.7%がオンライン買い物客であり、2021年には24.5%に達すると予測されています。ManhattanAssociatesによる最近の調査タイのオンライン買い物客の約40%が、1980年代から2000年代初頭に生まれたミレニアル世代であることが明らかになりました。  タイのeコマース時代は始まったばかりです。 GoogleとTemasekによる最近のレポートによると、タイのeコマース市場は9億米ドルで、2015年の小売総額のわずか0.8%を占めています。2025年までに29%急増し、111億米ドルに達すると予測されています。 -タイの商取引には、今後の成長の大きな余地があります。

タイのeコマース時代は始まったばかりです。 GoogleとTemasekによる最近のレポートによると、タイのeコマース市場は9億米ドルで、2015年の小売総額のわずか0.8%を占めています。2025年までに29%急増し、111億米ドルに達すると予測されています。 -タイの商取引には、今後の成長の大きな余地があります。

激しい競争

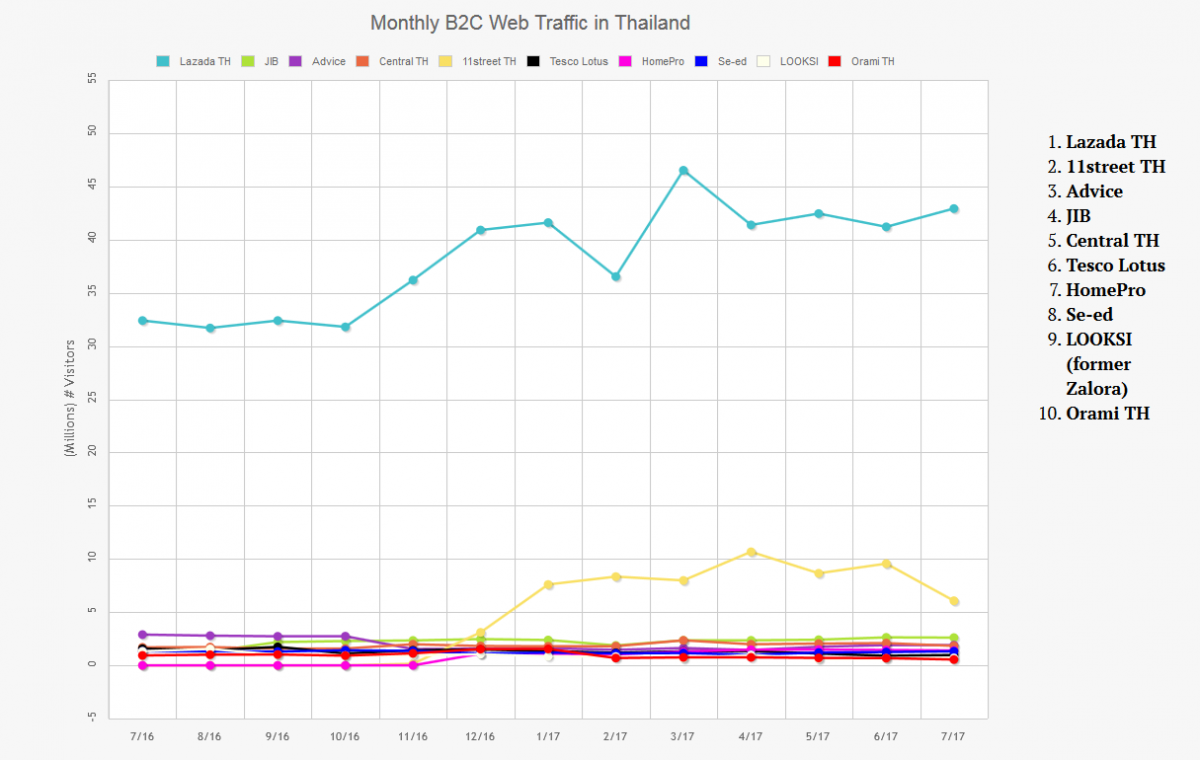

yStats.comによるタイのB2CEコマースマーケット2017レポートによると、タイは東南アジアで2番目に大きいB2Ceコマース市場です。 ベトナムのデジタル市場と同様に、タイのローカルeコマースプレーヤーは外国のライバルとの競争に苦労しています。 タイの電子商取引市場は、中国のインターネット大手アリババの買収後、現在さらに強力なラザダの支配を目撃しています。 タイのB2C市場でLazadaのトップの位置を簡単に確認できます。 実際、Lazadaの月間トラフィックは、11street、Advice、JIB、CentralTHを含む4つの最も近い競合他社を上回りました。 Lazadaの手ごわい足場にもかかわらず、タイのeコマース市場は他のプレーヤーがニッチをつかむための金の錆です。 2016年7月にタイで正式に立ち上げられて以来のB2C韓国eコマースマーケットプレイス11streetの急速な発展は、ロケットインターネットのプラットフォームLazadaにとっての課題になりつつあります。

出典:ecommerceiq

出典:ecommerceiq

もちろん、タイのコングロマリットは、オフラインストアとともにオンライン市場シェアを獲得するために競争の外に立つことはできません。 国の電子小売プレイグラウンドは、Central GroupとCentral.co.th、Tops、Robinsonの参加を観察しました。 Tesco Lotus、Shopat24および24Catalogを含むタイのCPグループ。 C-mart、BigC、AsiaBooksのBJCグループ。 ほんの数例を挙げると。

B2C eコマースとともに、C2Cモデルはタイのデジタル市場の重要な部分であり続けています。 特に、Weloveshopping、Tarad、Pramool、Blisbyを含むタイで最大のB2Cオンラインプラットフォームはすべて地元のプレーヤーに属しています。 タイのC2Cプレーヤーのほとんどは、全国でモバイルとスマートフォンの使用が急増する傾向を把握しており、独自のモバイルコマースアプリを開発し、Weloveshopping、Blisby、PantipMarketなどの成果を上げています。  また、タイでのインターネットブロードバンドの改善と4Gサービスの実現は、タイの都市部だけでなく農村部への電子商取引の拡大に明るい絵を描いています。 シンガポールを拠点とするC2CプラットフォームShopeeは、2015年12月の発売以来、タイで大幅な成長を遂げています。2017年3月の時点で、Shopeeは500万を超えるアプリのダウンロードを獲得しました。これは、シンガポール、マレーシア、インドネシア、タイ、ベトナム、フィリピン、台湾。 ShopeeThailandの親会社であるGarenaOnlineThailandも、2016年に2桁の力強い月間成長を報告し、2017年もその率を維持すると予想しています。

また、タイでのインターネットブロードバンドの改善と4Gサービスの実現は、タイの都市部だけでなく農村部への電子商取引の拡大に明るい絵を描いています。 シンガポールを拠点とするC2CプラットフォームShopeeは、2015年12月の発売以来、タイで大幅な成長を遂げています。2017年3月の時点で、Shopeeは500万を超えるアプリのダウンロードを獲得しました。これは、シンガポール、マレーシア、インドネシア、タイ、ベトナム、フィリピン、台湾。 ShopeeThailandの親会社であるGarenaOnlineThailandも、2016年に2桁の力強い月間成長を報告し、2017年もその率を維持すると予想しています。

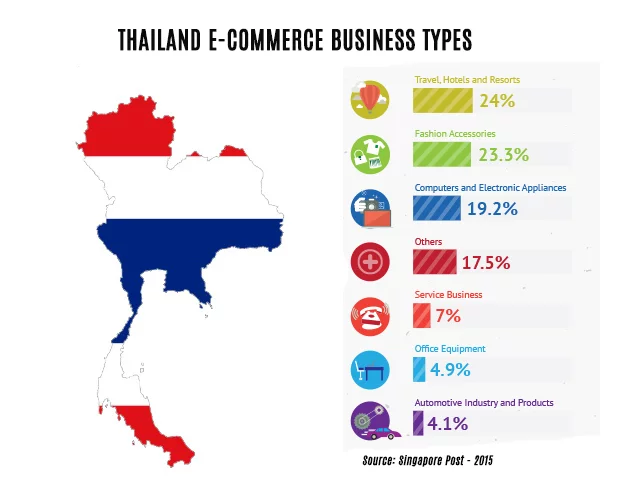

タイ市場におけるeコマースビジネスの種類を見てみましょう。

mコマースとソーシャルコマースへのシフト

タイ国家統計局による最近の調査によると、国内のインターネットユーザーの90.4%がスマートフォンを介してインターネットにアクセスしています。 エリクソンモビリティレポートによると、タイはスマートフォンのサブスクリプション数を2015年の4000万から2021年までに8000万近くに倍増すると予測されています。 国は都市部と農村部の間でモバイルの浸透に違いが見られますが、都市化はこのギャップを埋めています。  We Are SocialとHootsuiteが発行した2017年のデジタルレポートによると、タイのすべてのオンライン人口がソーシャルネットワークを使用していると仮定すると、タイには4,600万人のソーシャルメディアユーザーがいます。 サイアムでのソーシャルメディアの発展は、国内のソーシャルコマースブームに有利な条件を生み出しています。

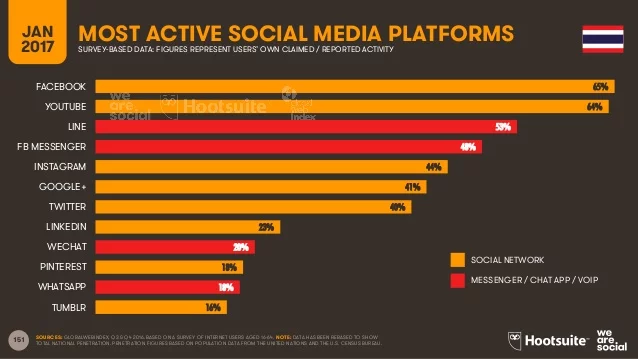

We Are SocialとHootsuiteが発行した2017年のデジタルレポートによると、タイのすべてのオンライン人口がソーシャルネットワークを使用していると仮定すると、タイには4,600万人のソーシャルメディアユーザーがいます。 サイアムでのソーシャルメディアの発展は、国内のソーシャルコマースブームに有利な条件を生み出しています。  タイは、Facebookユーザーの数が最も多い上位国の9つにランクされており、4,700万のアカウントがあります。 興味深いことに、バンコクの首都には3,000万人のFacebookユーザーがおり、Facebookは世界で最も活発な都市となっています。 2015年末現在、タイのLINEユーザー数は日本に次ぐ3,300万人です。 NapoleonCatによると、2016年11月の時点で、タイのInstagramユーザーは910万人で、320万人増加しています。 これらの印象的な数字は意味がありますか? 間違いなく、タイの人々は日常の活動としてソーシャルプラットフォームを使用するのが大好きです。 さらに、彼らはeコマースサイトよりもソーシャルメディアを介して何かを購入することを好みます。 PwCThailandによるGlobalTotalRetail 2016に関する最近のレポートによると、タイのオンライン買い物客の51%が、ソーシャルメディアチャネルを介して直接商品を購入したと述べています。 eコマースの総商品価値の3分の1から2分の1は、Facebook、LINE、Instagramなどのソーシャルプラットフォームからのものであると推定されています。

タイは、Facebookユーザーの数が最も多い上位国の9つにランクされており、4,700万のアカウントがあります。 興味深いことに、バンコクの首都には3,000万人のFacebookユーザーがおり、Facebookは世界で最も活発な都市となっています。 2015年末現在、タイのLINEユーザー数は日本に次ぐ3,300万人です。 NapoleonCatによると、2016年11月の時点で、タイのInstagramユーザーは910万人で、320万人増加しています。 これらの印象的な数字は意味がありますか? 間違いなく、タイの人々は日常の活動としてソーシャルプラットフォームを使用するのが大好きです。 さらに、彼らはeコマースサイトよりもソーシャルメディアを介して何かを購入することを好みます。 PwCThailandによるGlobalTotalRetail 2016に関する最近のレポートによると、タイのオンライン買い物客の51%が、ソーシャルメディアチャネルを介して直接商品を購入したと述べています。 eコマースの総商品価値の3分の1から2分の1は、Facebook、LINE、Instagramなどのソーシャルプラットフォームからのものであると推定されています。

電子マネーの増加

東南アジアの他の新興電子商取引市場と同様に、代金引換は依然としてタイで最も好ましい支払い方法です。 これは、オンライン決済への信頼の欠如と銀行口座の普及率の低さに起因しています。 aCommerceのデータによると、タイのeコマーストランザクションの70%以上が、支払い方法として代金引換を選択しています。

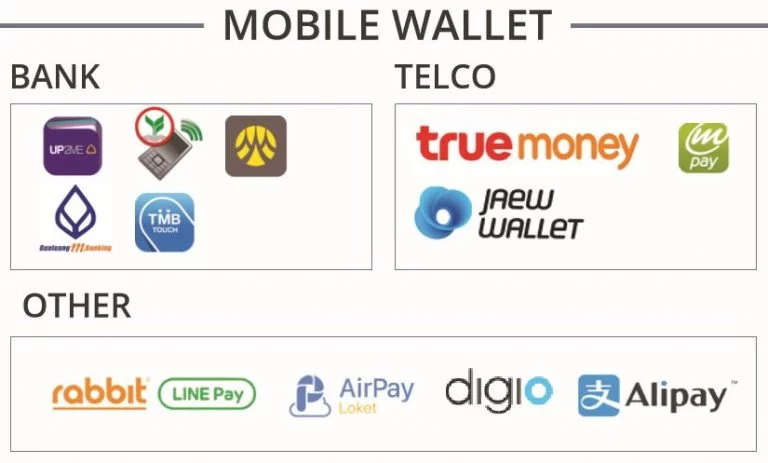

現金支払いが優勢であるにもかかわらず、タイでは電子財布の使用が急増しています(例:AIS mPAY、 代替の支払い方法として、TrueMoney、PaysBuy、Rabbit Line Pay、Air Pay、Digio、Alipay、WeChat Pay)。 モバイルウォレットを使用すると、銀行のある人と銀行のない人の両方が、より簡単で安全な方法で送金とオンライン支払いを行うことができます。  タイの中央銀行の統計によると、2016年9月の時点で、国内には1,410万人のインターネットバンキングユーザーと1,940万人のモバイルバンキングユーザーがいます。 実際のところ、この数は今後急増すると予想されています。 タイは東南アジアのパイオニアであり、2017年初頭にPromptPayと呼ばれる全国的な電子決済システムを立ち上げました。PromptPayは、タイの金融システムだけでなく電子商取引エコシステムの開発における画期的な製品です。 個人顧客だけでなく、タイでのB2B活動や国境を越えた取引のデジタル決済を後押しすることが期待されています。

タイの中央銀行の統計によると、2016年9月の時点で、国内には1,410万人のインターネットバンキングユーザーと1,940万人のモバイルバンキングユーザーがいます。 実際のところ、この数は今後急増すると予想されています。 タイは東南アジアのパイオニアであり、2017年初頭にPromptPayと呼ばれる全国的な電子決済システムを立ち上げました。PromptPayは、タイの金融システムだけでなく電子商取引エコシステムの開発における画期的な製品です。 個人顧客だけでなく、タイでのB2B活動や国境を越えた取引のデジタル決済を後押しすることが期待されています。

ロジスティクスの改善

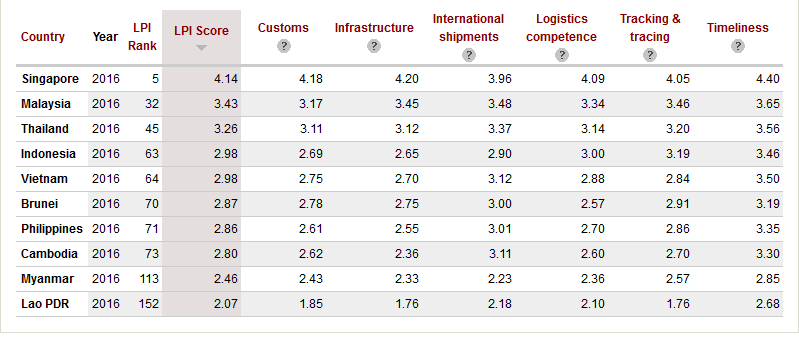

ロジスティクスは、一般的な経済、特に電子商取引の国内および国際貿易のバックボーンです。 他の東南アジアの近隣諸国と比較して、タイはロジスティクス産業に関して強力なプレーヤーです。 高い物流コストはデジタル経済の発展の障害ですが、タイでは頭痛の種ではありません。 政府は、タイの競争上の優位性を高め、経済成長を活用するために全国的なインフラストラクチャをアップグレードすることにより、2021年までに国のロジスティクスコストをGDPの14%から12%に下げることを約束します。

世界銀行調べ

世界銀行調べ

タイは、この地域の電子商取引およびロジスティクスの大国であることが期待されているため、近年、多くのロジスティクスサービスプロバイダーを魅了しています。 タイの配送サービスは、強化されたロジスティクスインフラストラクチャとサービスプロバイダー間の激しい競争のおかげで大幅に改善されました。 タイの消費者と商人は、国際的に有名な名前から地元の新しく生まれたスタートアップまで、ますます多くのロジスティクスプレーヤーの参加から恩恵を受けています。 Grabbike、Rush Bike、LalaMove、SendItなどのオンデマンド配信サービスの成功は、タイの消費者の満たされていないロジスティクス需要に対する最も信頼できる証拠です。  ラストマイルデリバリーのプレイフィールドは、タイポストのような経験豊富な地元企業間の競争でさらに興味深いものです。 ほんの数例を挙げると、DHL、ケリーエクスプレス、CJコリアエクスプレスなどの世界的に有名な名前です。 DHLのeコマースは2016年初頭に東南アジアの最初の市場としてタイに事業を拡大し、中国のインターネット大手アリババは2019年までにタイをeコマースとロジスティクスのハブにするためにさまざまな行動をとっています。

ラストマイルデリバリーのプレイフィールドは、タイポストのような経験豊富な地元企業間の競争でさらに興味深いものです。 ほんの数例を挙げると、DHL、ケリーエクスプレス、CJコリアエクスプレスなどの世界的に有名な名前です。 DHLのeコマースは2016年初頭に東南アジアの最初の市場としてタイに事業を拡大し、中国のインターネット大手アリババは2019年までにタイをeコマースとロジスティクスのハブにするためにさまざまな行動をとっています。

国境を越えたeコマースの機会

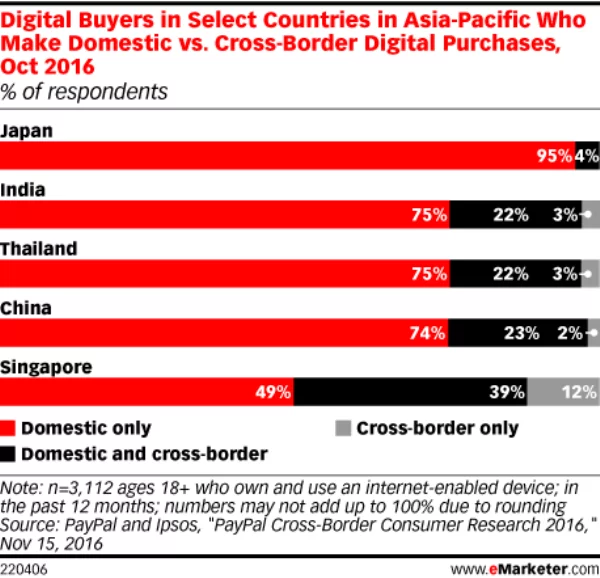

PayPalとIpsosによる2016年の調査によると、タイの790万人のオンライン買い物客のうち200万人が、海外のWebサイトから製品を購入しました。主に、ファッション、デジタルエンターテインメント、教育、家電製品です。 当然のことながら、それらのほぼ半数(46%)がスマートフォンまたはタブレットを介して国境を越えた電子注文を行っています。 タイ国外のウェブサイトからのオンライン購入の平均シェアは、毎年2桁急上昇しています。  しかし、タイの国境を越えたB2C eコマースの開発は、関税や税金など、依然として多くの障壁に直面しています。 長くて費用のかかる輸送; 不便な国境を越えたオンライン支払い。 タイの消費者は代金引換を好み、クレジットカードはあまり好きではありません。 代替のオンライン支払い方法の使用が急増していますが、消費者が選択できる適切なオプションを提供している海外のショッピングWebサイトは多くありません。 他の国からオンラインで買い物をする場合、配送または配送オプションは同様の状況を共有します。

しかし、タイの国境を越えたB2C eコマースの開発は、関税や税金など、依然として多くの障壁に直面しています。 長くて費用のかかる輸送; 不便な国境を越えたオンライン支払い。 タイの消費者は代金引換を好み、クレジットカードはあまり好きではありません。 代替のオンライン支払い方法の使用が急増していますが、消費者が選択できる適切なオプションを提供している海外のショッピングWebサイトは多くありません。 他の国からオンラインで買い物をする場合、配送または配送オプションは同様の状況を共有します。  これらの問題を解決するために、ロジスティクスや電子決済を含むがこれらに限定されないオンライン商人に国境を越えたソリューションを提供することにより、多くのプレーヤーがこのゲームに参加しています。 最も評判の高い名前のいくつかは、aCommerce、Boxme、DHLなどの国境を越えたロジスティクスフルフィルメントサービスを提供するプレーヤーです。 タイの電子商取引市場に参加する機会を探しているなら、国境を越えた電子商取引のための支援サービスは良い選択です。

これらの問題を解決するために、ロジスティクスや電子決済を含むがこれらに限定されないオンライン商人に国境を越えたソリューションを提供することにより、多くのプレーヤーがこのゲームに参加しています。 最も評判の高い名前のいくつかは、aCommerce、Boxme、DHLなどの国境を越えたロジスティクスフルフィルメントサービスを提供するプレーヤーです。 タイの電子商取引市場に参加する機会を探しているなら、国境を越えた電子商取引のための支援サービスは良い選択です。

あなたの意見では、タイのデジタル小売市場で最も重要な機能はどれですか? 以下のコメントで私たちと共有してください。