¿Cómo la banca como servicio está permitiendo la inclusión financiera para las empresas no bancarias?

Publicado: 2023-06-06Las plataformas de banca como servicio (BaaS) se están volviendo vitales en la industria financiera en este mundo digital en rápida evolución. Son parte de la banca abierta, lo que significa que las empresas ponen sus API a disposición de otros para crear nuevos servicios financieros y brindar más transparencia.

El Banco Mundial, los EE. UU. y la UE se han esforzado por aumentar el acceso a las cuentas bancarias tradicionales para promover la inclusión financiera. Si bien el número de adultos no bancarizados ha disminuido, hay una falla en estas iniciativas. Suponen que el acceso a una cuenta bancaria tradicional resuelve la exclusión financiera. Sin embargo, es posible que las personas no bancarizadas o con pocos recursos bancarios no deseen tener cuentas bancarias en absoluto.

Un informe de la Autoridad de Conducta Financiera revela que el 56,2% de los estadounidenses no bancarizados no expresa interés en tener una cuenta bancaria, y también se pueden observar tendencias similares en otros países.

Bueno, la buena noticia es que los bancos tradicionales y las empresas fintech ya no son los únicos proveedores de servicios financieros. Además, tener una cuenta bancaria no es el único medio para que las personas accedan al sistema financiero. Con el advenimiento de BaaS (banca como servicio), las personas no bancarizadas y subbancarizadas ahora tienen la oportunidad de participar en el sistema financiero en sus términos y de acuerdo con sus necesidades y circunstancias específicas.

Según un informe de Gartner, BaaS se generalizará en los próximos dos años. El estudio predice que el 30 % de los bancos con activos que superan los 1.000 millones de dólares introducirán BaaS como un medio para generar ingresos adicionales a finales de 2024.

Por lo tanto, los jugadores de BaaS son, en última instancia, los que se centran en la cadena de valor y son testigos de los ingresos comerciales superiores, lo que hace que el desarrollo de software de banca como servicio sea uno de los sectores más rentables para invertir.

Este artículo lo ayudará a comprender todo lo relacionado con la banca como tecnología de servicio y cómo permite la inclusión de empresas no bancarias. Además de analizar los beneficios de adoptar el modelo comercial de Banca como servicio, citaremos múltiples ejemplos de banca como servicio de las organizaciones que actualmente aprovechan BaaS y logran ingresos millonarios.

¿Qué es la banca como servicio?

Banking as a Service (BaaS) es una plataforma revolucionaria que brinda a empresas y desarrolladores de terceros acceso a la infraestructura y los servicios bancarios centrales de una institución financiera a través de API.

Esto permite a las empresas no bancarias crear y ofrecer a sus clientes productos y servicios financieros innovadores sin invertir grandes sumas en la construcción y el mantenimiento de su infraestructura bancaria.

BaaS es un pilar vital de la banca abierta, que fomenta la transparencia financiera e impulsa la innovación al otorgar a terceros un acceso más amplio a los datos y servicios bancarios. Al combinar negocios no bancarios con infraestructura financiera regulada, BaaS permite la creación de ofertas únicas y específicas que pueden comercializarse más rápidamente. Las soluciones sólidas de BaaS pueden allanar el camino hacia una mejor colaboración y soluciones financieras centradas en el cliente.

Los tres ingredientes que son vitales para BaaS incluyen:

Licencia bancaria: uno de los elementos clave de la banca como servicio es tener una licencia bancaria que pueda utilizarse para ofrecer servicios financieros.

Facilitación de la tecnología: para habilitar el marco de BaaS, una infraestructura tecnológica robusta es crucial, y aquí es donde entra en juego 10x Banking, proporcionando las soluciones tecnológicas necesarias.

Diversas ofertas de servicios: el modelo BaaS ofrece a las personas una amplia gama de opciones para sus necesidades financieras.

Según informes recientes, Synectra, una empresa de BaaS con sede en California, recientemente recaudó $15 millones en fondos. La compañía utilizará estos fondos para expandir su plataforma de Banca como Servicio, atendiendo a nuevos casos de uso de FinTech y mercados internacionales. El creciente flujo de ingresos de Synectra puede ayudarlo a comprender cómo invertir en un software BaaS para sus usuarios es una oportunidad comercial lucrativa que puede ayudarlo a generar el máximo ROI.

Las finanzas integradas son un cambio de juego para la industria bancaria. Implica integrar los servicios financieros en varios ecosistemas, lo que tiene el potencial de revolucionar la forma en que operan los bancos. Al aprovechar BaaS, los bancos pueden generar nuevas fuentes de ingresos al ofrecer sus servicios a nuevos jugadores. Además, pueden mejorar sus experiencias de extremo a extremo, haciendo que la banca sea más eficiente y efectiva para todos los involucrados.

Los bancos pueden ofrecer a los clientes sugerencias de productos personalizadas y en tiempo real mediante la captura de datos y el aprendizaje automático. Las compañías de seguros también pueden realizar evaluaciones crediticias más detalladas, lo que reduce su riesgo. Esta integración mejora la eficiencia y la rentabilidad, allanando el camino para innumerables oportunidades dentro del panorama financiero.

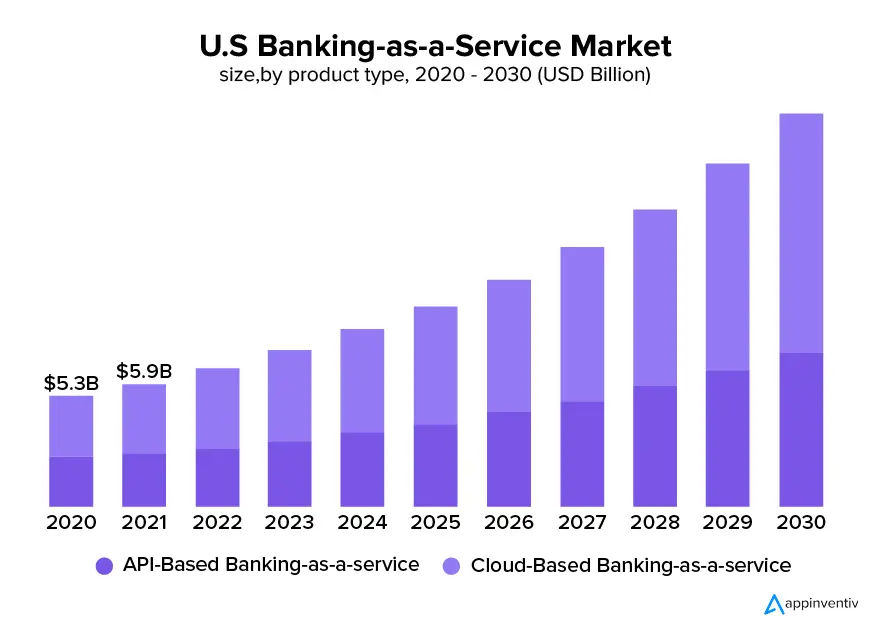

Según Grand View Research, el mercado de banca como servicio se valoró en $ 19,65 mil millones en 2021 y se espera que sea testigo de una CAGR del 16,2% de 2022 a 2030. Este tamaño de mercado en aumento se puede atribuir a factores como el aumento la demanda de servicios financieros, la creciente digitalización y la amplia disponibilidad de interfaces de programación de aplicaciones (API). Estas crecientes tendencias de la banca como servicio proyectan colectivamente la creciente demanda de BaaS y cómo las empresas no bancarias pueden aprovechar las soluciones de BaaS para obtener una ventaja comercial competitiva en el ecosistema financiero en evolución.

Avancemos ahora y veamos los múltiples beneficios que pueden ayudarlo a comprender BaaS para la inclusión financiera.

Beneficios de la banca como servicio (BaaS) para empresas no bancarias

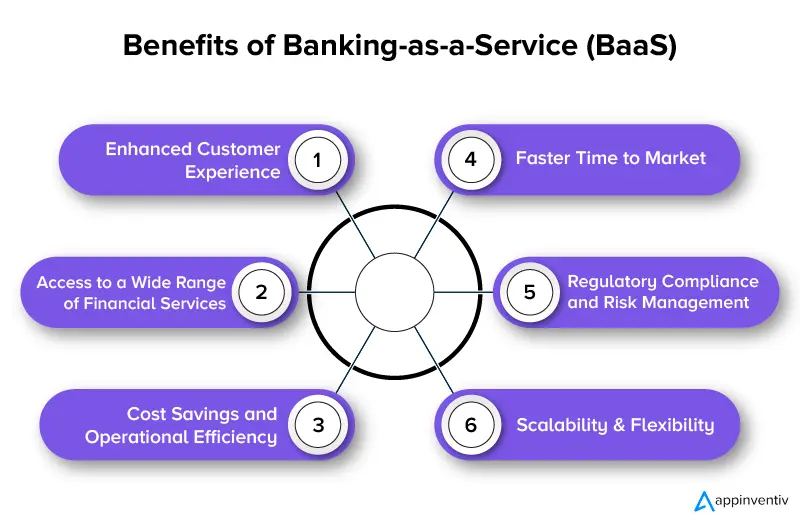

La banca como servicio (BaaS) permite a las empresas no bancarias mejorar la experiencia del cliente, diversificar los servicios, reducir los gastos, acelerar el tiempo de comercialización, garantizar el cumplimiento y escalar de manera eficiente. A través de las soluciones BaaS, estas empresas pueden capitalizar nuevas perspectivas financieras, promover la inclusión y extender el acceso a los servicios financieros a sus clientes. Estos son los múltiples beneficios de la banca como servicio para organizaciones no bancarias:

Experiencia del cliente mejorada

La experiencia del cliente mejorada es uno de los casos de uso de la banca como servicio más buscados. El modelo BaaS permite a las empresas no bancarias ofrecer servicios bancarios a sus clientes sin problemas. Al integrar las funcionalidades bancarias en sus plataformas existentes, pueden brindar una experiencia holística y satisfacer las necesidades financieras de sus clientes sin redirigirlos a servicios bancarios externos.

Acceso a una amplia gama de servicios financieros

Una asociación con instituciones financieras establecidas permite a las empresas no bancarias utilizar su experiencia e infraestructura para ofrecer diversos servicios financieros, incluidos pagos, transferencias y cuentas de ahorro. Esto permite que las organizaciones no bancarias amplíen sus ofertas de productos y brinden un mayor valor al cliente.

Ahorro de costos y eficiencia operativa

Dos de los casos de uso más importantes de la banca como servicio son el ahorro de costos y la eficiencia operativa. Las soluciones BaaS ofrecen a las empresas no bancarias la oportunidad de evitar los gastos y las tareas que consumen mucho tiempo asociadas con la construcción y el mantenimiento de una infraestructura bancaria completa. Estas soluciones eliminan la necesidad de un amplio cumplimiento normativo, concesión de licencias y desarrollo de infraestructura, lo que se traduce en importantes ahorros de costes. Esto permite que las empresas no bancarias se concentren en sus competencias básicas.

[Lea también: ¿Cuánto cuesta el desarrollo de aplicaciones de banca móvil?]

Tiempo de comercialización más rápido

Las empresas no bancarias pueden acelerar su entrada en la industria de servicios financieros utilizando las API y las plataformas BaaS. Pueden implementar y lanzar rápidamente sus productos o servicios financieros aprovechando los recursos existentes. Esto elimina la necesidad de construir su infraestructura bancaria desde cero.

Cumplimiento Normativo y Gestión de Riesgos

La asociación con instituciones financieras establecidas a través de BaaS permite a las empresas no bancarias acceder a marcos de cumplimiento y sistemas de gestión de riesgos sólidos. Estas empresas pueden depender de la experiencia de los socios bancarios para navegar por los complejos requisitos regulatorios, lo que garantiza el cumplimiento y reduce el riesgo de sanciones regulatorias o daños a la reputación.

Escalabilidad y flexibilidad

Las plataformas de banca como servicio brindan soluciones escalables que se adaptan a las necesidades cambiantes de las empresas no bancarias. La flexibilidad de las soluciones de banca como servicio basadas en la nube permite a las empresas no bancarias escalar sus operaciones sin inversiones significativas en infraestructura. Con una base de clientes en expansión, los proveedores de BaaS pueden manejar mayores volúmenes de transacciones y respaldar la expansión a nuevos mercados.

Consideraciones regulatorias para la adopción de BaaS

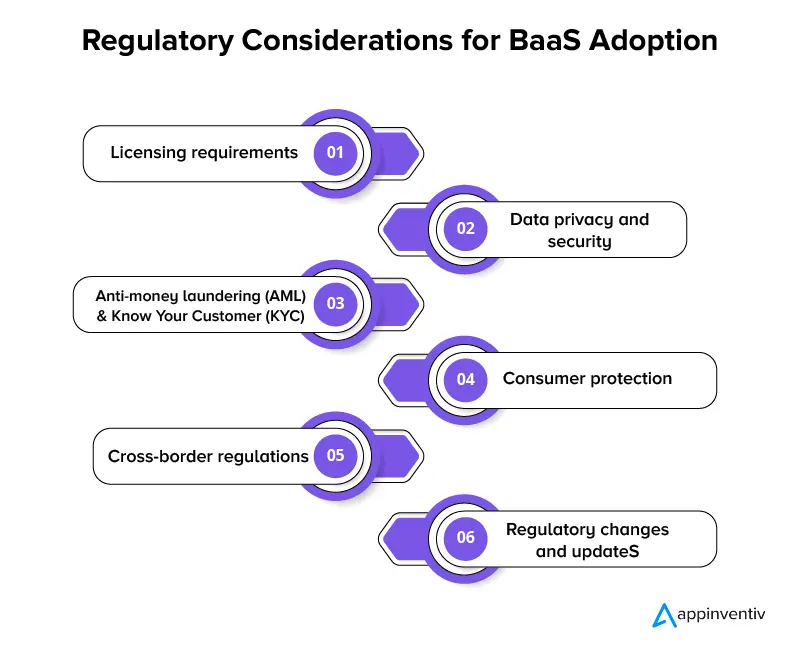

Las consideraciones regulatorias en la adopción de BaaS abarcan los aspectos legales y de cumplimiento que las empresas no bancarias deben tener en cuenta al implementar soluciones de banca como servicio. Estas consideraciones son cruciales para garantizar el cumplimiento de las reglamentaciones y las leyes aplicables, lo que permite a las empresas operar dentro de los límites definidos de la industria financiera.

Requisitos de licencia: las empresas no bancarias deben conocer las obligaciones de licencia y los marcos regulatorios que conlleva la prestación de servicios financieros a través de BaaS. Los requisitos pueden variar según la jurisdicción del estado, y puede ser necesario que las empresas no bancarias obtengan licencias específicas para las mismas.

Privacidad y seguridad de datos: es imperativo cumplir con las normas de privacidad de datos como GDPR o CCPA y PCI-DSS cuando se trata de datos financieros confidenciales en BaaS. Se deben implementar medidas y protocolos de seguridad robustos para salvaguardar la información del cliente.

Antilavado de dinero (AML) y Conozca a su cliente (KYC): las empresas no bancarias deben cumplir con las regulaciones de AML y KYC para prevenir casos relacionados con el lavado de dinero y verificar la identidad de sus clientes. Establecer procedimientos efectivos de diligencia debida y mantener registros precisos es esencial para lograr este objetivo.

Protección al consumidor: Las empresas deben adherirse a las normas de protección al consumidor para garantizar prácticas justas, transparencia y mecanismos efectivos de resolución de disputas.

Regulaciones transfronterizas: las empresas no bancarias deben navegar por las regulaciones transfronterizas cuando ofrecen servicios BaaS en múltiples jurisdicciones. Esto implica comprender los requisitos regulatorios de cada jurisdicción, cumplir con las regulaciones financieras internacionales y abordar cualquier restricción u obligación específica.

Cambios y actualizaciones regulatorias: las empresas no bancarias deben mantenerse informadas sobre los cambios y actualizaciones regulatorias para garantizar el cumplimiento y minimizar los riesgos legales.

Baas para la inclusión financiera: historias de éxito que destacan cómo el modelo Baas beneficia a las organizaciones no bancarias

Las historias de éxito de M-Pesa, GrabPay, Chime, Revolut y Alipay demuestran los notables beneficios que las empresas no bancarias están experimentando a través de las soluciones BaaS. Estas empresas están revolucionando el panorama financiero al empoderar a las personas que antes estaban excluidas de los sistemas bancarios tradicionales. Estos son algunos ejemplos exitosos de banca como servicio:

M-Pesa: M-Pesa de Safaricom es un modelo exitoso de BaaS (Banca como servicio) que ha potenciado la inclusión financiera en Kenia. Con alianzas con bancos locales, ofrece servicios de banca móvil a personas no bancarizadas y les permite realizar transacciones y acceder a otros servicios financieros con la ayuda de sus teléfonos inteligentes. El impacto de M-Pesa en la economía de Kenia ha sido significativo, llegando a millones de personas que antes no tenían acceso a servicios bancarios e impulsando el crecimiento económico.

GrabPay: Grab, una plataforma de transporte y entrega en el sudeste asiático, ha ampliado sus servicios para incluir GrabPay, una billetera móvil que ofrece servicios financieros a sus usuarios. Esta asociación con bancos e instituciones financieras permite a los usuarios realizar pagos sin efectivo, transferir fondos y acceder a servicios de micropréstamos. Como resultado, los usuarios sin cuentas bancarias tradicionales en el sudeste asiático ahora pueden participar en la economía digital y obtener acceso a servicios financieros.

[Lea también: Una lista de verificación para convertir su aplicación Wallet en un disruptor de Fintech]

Chime: un neobanco de EE. UU., Chime ha utilizado el modelo de solución de banca como servicio para brindar servicios bancarios a personas desatendidas. A través de asociaciones con bancos e instituciones financieras, Chime ofrece cuentas corrientes y de ahorro sin cargo, depósitos directos anticipados y otras herramientas de administración financiera a través de su aplicación móvil. Esta estrategia ha permitido a Chime atender a poblaciones más jóvenes y económicamente desatendidas, promoviendo BaaS para la inclusión financiera y la accesibilidad.

Revolut: Revolut es una empresa fintech con sede en el Reino Unido que utiliza la banca como arquitectura de servicio para ofrecer múltiples servicios financieros a sus clientes. Al asociarse con bancos autorizados, Revolut puede proporcionar funciones como cuentas multidivisa, transferencias internacionales de dinero y herramientas de elaboración de presupuestos. Esto ha permitido que los usuarios y las empresas administren sus finanzas de manera efectiva mientras realizan transacciones transfronterizas.

Alipay: Alipay es una conocida plataforma de pagos móviles en China que ha ampliado sus funciones para ofrecer a los usuarios una amplia gama de productos y servicios financieros. Al asociarse con bancos e instituciones financieras, la plataforma ha permitido que millones de usuarios accedan a servicios bancarios como cuentas de ahorro, gestión de patrimonio, seguros y préstamos. Esta iniciativa ha sido crucial para promover la inclusión financiera en China, particularmente en áreas rurales, al brindar soluciones financieras convenientes y accesibles a una población más grande.

¿Cómo desarrollar una plataforma BaaS?

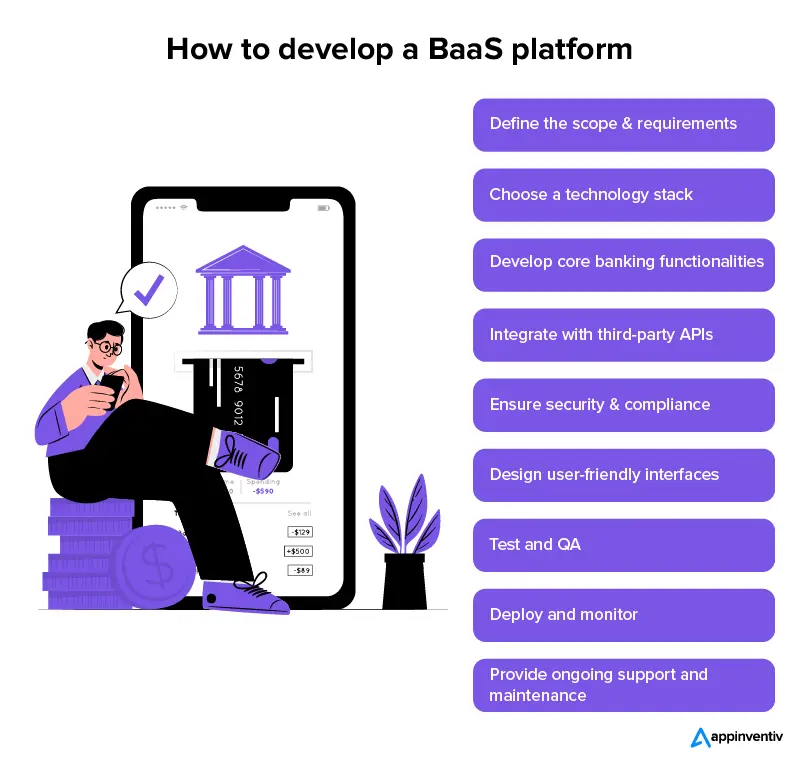

El desarrollo de una solución de software BaaS requiere competencia en operaciones bancarias, desarrollo de software, seguridad y cumplimiento. Asociarse con desarrolladores experimentados y expertos de la industria puede simplificar el proceso de desarrollo y garantizar el éxito de su empresa BaaS.

Definir el alcance y los requisitos.

Como organización de desarrollo de aplicaciones BaaS, comenzamos definiendo claramente los objetivos y el alcance de su solución de software BaaS. Colaboramos con usted para determinar los servicios bancarios específicos que pretende ofrecer, como administración de cuentas, pagos, préstamos o cumplimiento. Además, llevamos a cabo una investigación de mercado exhaustiva para identificar su mercado objetivo y obtener una comprensión profunda de sus necesidades, asegurando que nuestro proceso de desarrollo esté alineado con precisión con sus objetivos comerciales.

Elija una pila de tecnología

Durante esta fase, seleccionamos la pila de tecnología adecuada según sus requisitos, escalabilidad, seguridad y necesidades de integración. Nuestro equipo de expertos considera factores como lenguajes de programación, marcos, bases de datos e infraestructura en la nube para construir una plataforma BaaS robusta y escalable.

Desarrollar funcionalidades bancarias básicas

Durante esta fase, implementamos las funcionalidades bancarias centrales de su solución de software BaaS. Esto incluye funciones sólidas de autenticación de usuarios, creación de cuentas, procesamiento de transacciones y generación de informes. Priorizamos el cumplimiento de los estándares de la industria bancaria y los requisitos reglamentarios durante todo el proceso de desarrollo para garantizar un sistema seguro y compatible.

Integrar con API de terceros

A continuación, facilitamos la integración con API externas para acceder a servicios bancarios cruciales, incluida la verificación de identidad, pasarelas de pago, calificación crediticia y herramientas de cumplimiento. Colaboramos con proveedores de API confiables para garantizar una integración perfecta, mejorando la funcionalidad y las capacidades de su plataforma BaaS.

Garantice la seguridad y el cumplimiento

Priorizamos la implementación de medidas de seguridad sólidas para salvaguardar los datos confidenciales de los usuarios y las transacciones financieras. Incorporamos prácticas de encriptación, autenticación multifactor y almacenamiento seguro de datos durante esta fase. Nuestro equipo garantiza el cumplimiento estricto de los requisitos normativos, como KYC (Conozca a su cliente), AML (Anti-Lavado de dinero) y las normas de privacidad de datos, brindándole a usted y a sus usuarios una plataforma BaaS segura y compatible.

Diseñe interfaces fáciles de usar

En esta fase, creamos interfaces intuitivas y fáciles de usar para el cliente y el administrador. Hacemos hincapié en brindar una experiencia de usuario fluida, garantizar una navegación fácil y presentar los servicios bancarios y la información de manera clara y concisa.

Prueba y control de calidad

Nuestro proceso de garantía de calidad más sólido implica probar exhaustivamente su solución de software BaaS para identificar y abordar cualquier error o problema. Esto incluye realizar rigurosas pruebas funcionales, de seguridad, de rendimiento y de usabilidad. Estas pruebas aseguran la estabilidad, confiabilidad y escalabilidad de su plataforma, brindando una experiencia perfecta y optimizada tanto para los usuarios como para los administradores.

Implementar y monitorear

Durante esta fase, implementamos su solución de software Banking as a Service en la infraestructura seleccionada, ya sean servidores en la nube o servidores locales. Supervisamos diligentemente el rendimiento, la seguridad y los comentarios de los usuarios del sistema, lo que garantiza una funcionalidad óptima. Además, adoptamos una mejora continua al actualizar y mejorar regularmente el software para alinearlo con las necesidades cambiantes de los usuarios, las tendencias del mercado y los cambios regulatorios.

Brindar soporte y mantenimiento continuo

Brindamos soporte técnico confiable y servicios de mantenimiento para garantizar el funcionamiento sin problemas de su plataforma BaaS. Nuestro equipo dedicado se mantiene al tanto de los avances de la industria, los parches de seguridad y los cambios de cumplimiento, lo que garantiza que su software permanezca actualizado y seguro.

[Lea también: Guía paso a paso para desarrollar una aplicación bancaria exitosa]

¿Cómo puede Appinventiv ayudarte con la inclusión financiera?

El modelo de negocio de Banking as a Service es muy importante en el mundo digital actual. Otorga a las empresas acceso a los datos financieros de los clientes, lo que les permite crear productos y servicios personalizados. Además, facilita los servicios bancarios solo digitales, expandiendo su presencia en el mercado y llegando a una base de clientes más grande.

La banca como servicio es una forma sostenible y preparada para el futuro de atraer y retener clientes a través de un amplio mercado de ideas y servicios financieros. Las empresas no bancarias que ofrezcan la plataforma más atractiva y competitiva serán las ganadoras en este competitivo ecosistema.

Teniendo en cuenta la creciente demanda de las empresas no bancarias para ofrecer soluciones bancarias sólidas a sus usuarios mientras obtienen flujos de ingresos adicionales, ahora es el momento de contratar una empresa de desarrollo de software bancario dedicada como Appinventiv que puede ayudarlo a poner las cosas en perspectiva.

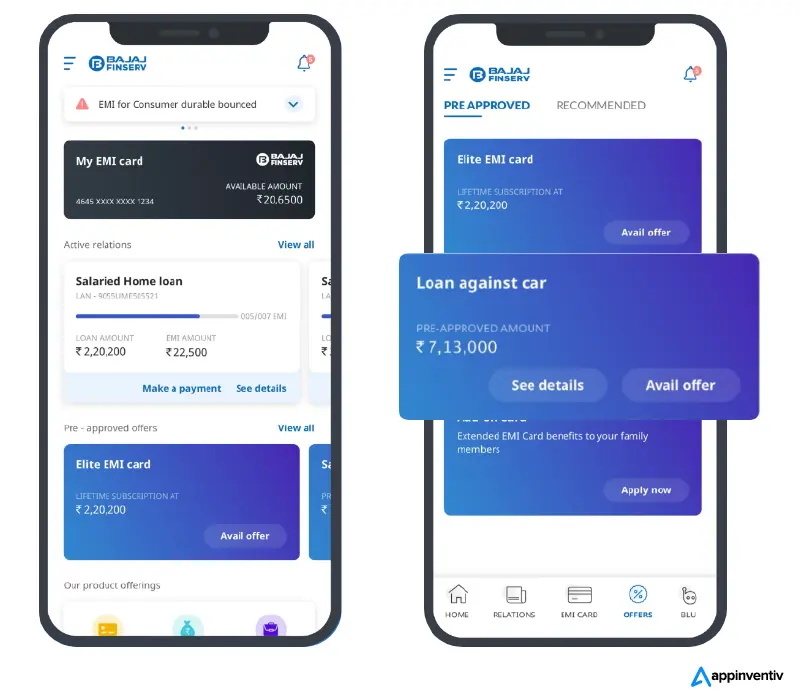

Recientemente ayudamos a Bajaj Finserv, una de las principales empresas indias de tecnología financiera, a mejorar su proceso de incorporación de comerciantes. Nuestros desarrolladores de aplicaciones FinTech crearon un mercado digital avanzado para la organización que conecta a los clientes y comerciantes sin problemas, brindando a los clientes opciones financieras asequibles. La aplicación ha demostrado un éxito notable, procesando más de 300.000 transacciones en un solo día.

Nuestros desarrolladores de aplicaciones FinTech son expertos en la creación de una plataforma BaaS de vanguardia que se integra a la perfección con las API externas, proporciona una arquitectura segura y escalable y ofrece una experiencia de usuario personalizada. Como un sólido proveedor de soluciones de software de Banca como servicio, nuestro equipo de desarrolladores expertos trabaja en estrecha colaboración con usted para analizar sus requisitos comerciales específicos, diseñar una solución personalizada y garantizar el cumplimiento de los estándares de la industria.

Póngase en contacto con nuestros expertos para desarrollar una sólida solución de banca como servicio basada en la nube y personalizada para sus necesidades comerciales.

preguntas frecuentes

P. ¿Qué es la banca como servicio?

R. Banking-as-a-Service (BaaS) es un modelo que permite a los bancos o instituciones financieras proporcionar su infraestructura y servicios bancarios centrales a empresas de terceros con la ayuda de API. Esto permite a estos últimos ofrecer productos y servicios financieros a sus clientes sin tener que construir su infraestructura bancaria. Las soluciones de banca como servicio permiten la perfecta integración de las funcionalidades bancarias en plataformas no bancarias, lo que fomenta la innovación y amplía el acceso a los servicios financieros.

P. ¿Cuáles son las principales ventajas de BaaS?

R. Las principales ventajas de BaaS incluyen:

- Experiencia del cliente mejorada

- Acceso a una amplia gama de servicios financieros

- Ahorro de costos y eficiencia operativa

- Tiempo de comercialización más rápido

- Cumplimiento Normativo y Gestión de Riesgos

- Escalabilidad y flexibilidad

P. ¿Cuáles son ejemplos de BaaS?

R. Varios ejemplos de BaaS incluyen:

- Raya

- Marqueta

- RielesBanco

- Banco Solaris

P. ¿Cuánto tiempo lleva lanzar una plataforma BaaS?

R. El marco de tiempo para lanzar una plataforma BaaS varía según la complejidad general de la plataforma. Por ejemplo, una aplicación BaaS altamente compleja con múltiples funciones de FinTech tardará de 10 a 12 meses. Por otro lado, una plataforma BaaS simple con funciones mínimas tardará entre 5 y 6 meses.

P. ¿Cuál es la diferencia entre BaaS y las finanzas integradas?

R. Las finanzas integradas y la banca como servicio son dos terminologías que a menudo se consideran iguales, pero tienen significados diferentes. Las finanzas integradas son un concepto más amplio que implica la integración de servicios financieros en diferentes entornos, incluidas las inversiones y los seguros. Por el contrario, la banca como servicio es un enfoque específico dentro de las finanzas integradas que se enfoca únicamente en brindar servicios bancarios como cuentas bancarias, tarjetas, pagos y préstamos. Este enfoque admite la integración de características financieras en varias plataformas o aplicaciones.