¿Cuánto cuesta crear una aplicación de banca móvil como Chime?

Publicado: 2024-02-23Con la transformación digital alcanzando su punto máximo, la banca móvil ha sido testigo de un aumento significativo en popularidad, revolucionando la forma en que administramos nuestras finanzas. Las aplicaciones de banca móvil eficientes como Chime están a la vanguardia de esta transformación y ofrecen soluciones bancarias convenientes y fáciles de usar.

Según un informe, se espera que más de 217 millones de usuarios utilicen servicios de banca móvil para 2025, lo que presenta una gran oportunidad para los servicios financieros sobre la marcha. Según Business of Apps, Chime es una de las aplicaciones de banca móvil más populares y de más rápido crecimiento, que ha atraído a más de 14,5 millones de titulares de cuentas hasta septiembre de 2022. Además de esto, la aplicación también ha sido testigo de un aumento estratégico en los ingresos. Se estima en 1.800 millones de dólares solo en el segundo trimestre de 2022.

Dado el aumento en el uso de dispositivos móviles y las historias de éxito de aplicaciones como Chime, es fundamental comprender la inversión necesaria para desarrollar una aplicación de banca móvil similar. Para darle una breve idea, el costo de desarrollar una aplicación como Chime puede variar entre $35,000 y $250,000, dependiendo de varios factores que se discutirán más adelante en el blog.

Este artículo analizará los factores clave que influyen en el costo de desarrollo de la aplicación Chime. Además de esto, también resumiremos las características y los pasos imprescindibles para desarrollar una aplicación de banca móvil como Chime con una experiencia avanzada de aplicación FinTech para consumidores modernos.

Comprender la aplicación de banca móvil Chime

Chime es una innovadora aplicación de banca móvil que ofrece a los usuarios un conjunto completo de servicios financieros a través de una interfaz intuitiva y fácil de usar. Esta aplicación está disponible sin costo para los usuarios y admite la creación de cuentas corrientes y de ahorro en línea sin necesidad de un saldo mínimo.

Una de las características destacadas de la aplicación es su capacidad de ofrecer acceso temprano a cheques de pago de depósito directo, lo que permite a los usuarios acceder a sus fondos con hasta dos días de anticipación. Además, Chime mejora los esfuerzos de ahorro con sus herramientas de ahorro automatizadas, lo que facilita a los usuarios asignar fondos de cada cheque de pago a sus ahorros sin esfuerzo.

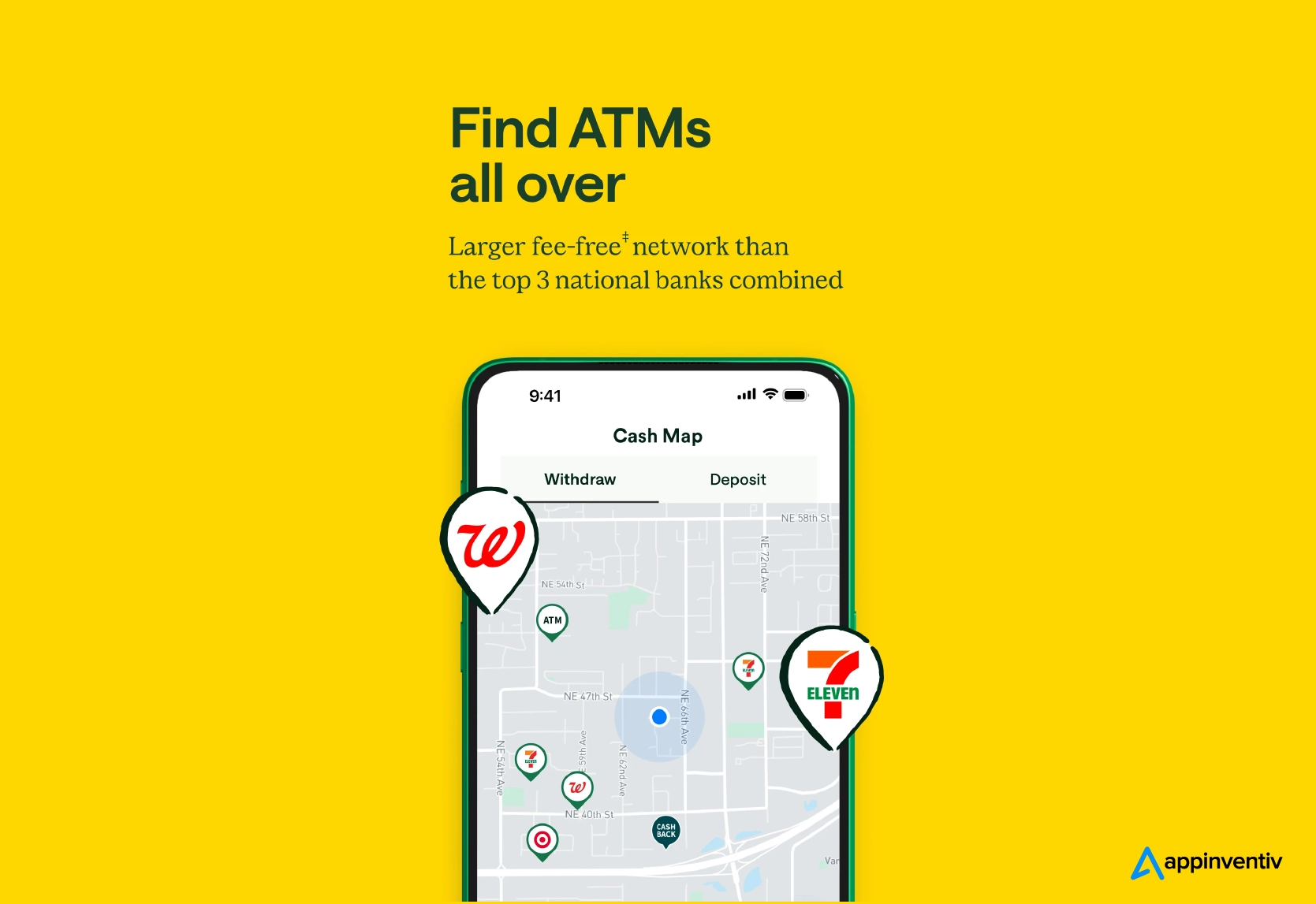

Los usuarios de Chime se benefician de una tarjeta de débito gratuita y de la comodidad de más de 60.000 cajeros automáticos en todo el país para retiros de efectivo. El diseño de la aplicación garantiza que los usuarios reciban actualizaciones en tiempo real sobre transacciones y gastos, permitiéndoles gestionar sus finanzas de forma eficaz.

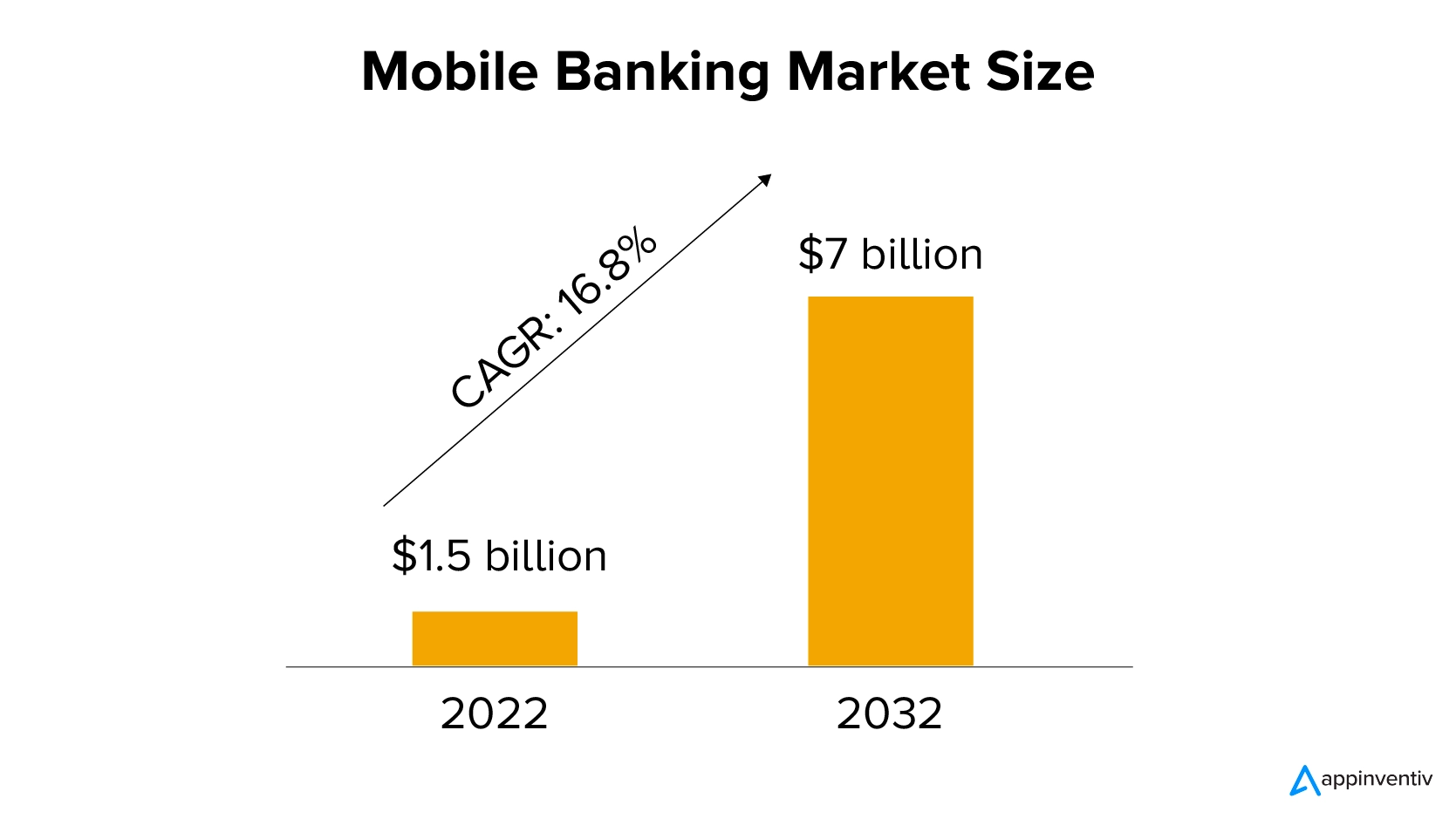

Según un informe de Crunchbase, la aplicación bancaria ha podido presenciar una financiación total de 2.300 millones de dólares, lo que significa su inmenso éxito y la confianza del mercado en su modelo. Además, se espera que el mercado de la banca móvil alcance los 7.000 millones de dólares en 2032, con una tasa compuesta anual del 16,8 % entre 2023 y 2032.

Dado el éxito de Chime y la creciente necesidad de opciones bancarias asequibles y fáciles de usar, ahora es el momento perfecto para que los inversores y las empresas consideren la creación de aplicaciones de banca móvil similares. Invertir en este sector puede ofrecer retornos sustanciales, ya que se alinea con el cambio en curso hacia la banca digital y aborda las necesidades actuales de los consumidores en cuanto a conveniencia y eficiencia en sus servicios financieros.

¿Cuánto cuesta desarrollar una aplicación como Chime?

Al considerar desarrollar una aplicación como Chime, una de las preguntas más urgentes es: ¿cuánto costará desarrollar una aplicación como Chime? Exploremos las complejidades que giran en torno al presupuesto.

Como se reveló anteriormente, el costo de crear una aplicación como Chime puede variar significativamente, desde alrededor de $ 35 000 en el extremo inferior hasta más de $ 250 000 para una aplicación compleja creada por una empresa de desarrollo de primer nivel. El costo de desarrollar una aplicación bancaria dependerá de varios factores clave, como la ubicación de la empresa de desarrollo de la aplicación, el diseño UI/UX de la aplicación, la complejidad general de la aplicación, etc.

En pocas palabras, cuanto mayor sea la complejidad de la aplicación y la cantidad de funciones integradas, mayor será el costo asociado. Intentemos ofrecerle una estimación aproximada del coste basada en múltiples niveles de complejidad.

| Tipo de aplicación | Costo estimado de desarrollo de aplicaciones | Periodo de tiempo |

|---|---|---|

| Aplicación sencilla | $35,000 a $60,000 | 3 a 6 meses |

| Aplicación moderadamente compleja | $60,000 a $150,000 | 6 a 9 meses |

| Aplicación altamente compleja | $150,000 a $250,000 | 9+ meses |

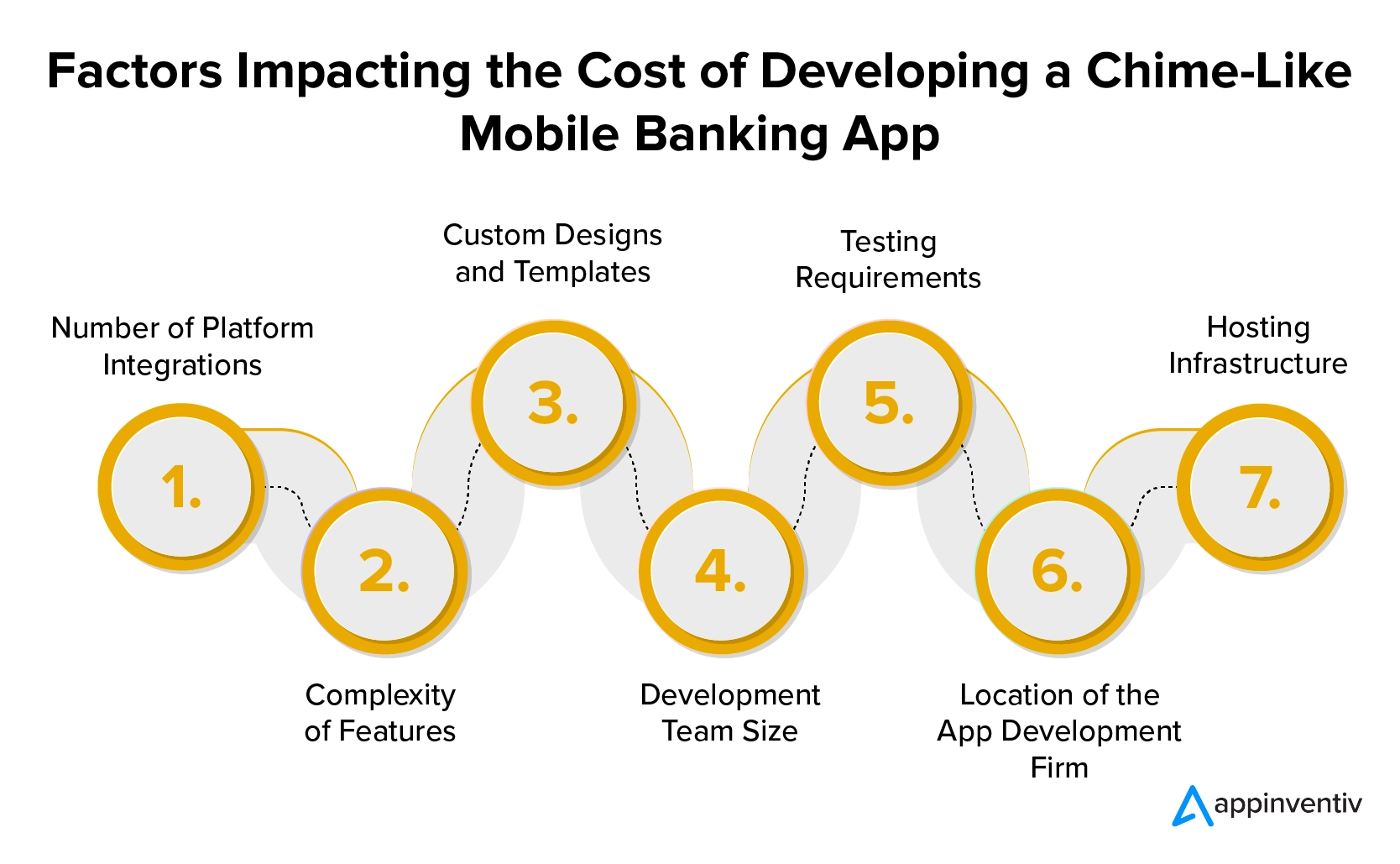

Factores que afectan el costo de desarrollar una aplicación como Chime

El desarrollo de una aplicación de banca móvil como Chime implica varios factores que pueden influir significativamente en el coste total. Desde la complejidad de las funciones hasta la elección de la tecnología, exploremos los elementos clave en detalle a continuación.

Número de integraciones de plataformas

Un factor importante de costos es la cantidad de integraciones de plataformas backend que requerirá su aplicación. Una aplicación como Chime se conecta perfectamente a sistemas críticos como plataformas bancarias centrales, procesadores de pagos, emisores de tarjetas, API de datos de cuentas y más. Cada integración agrega complejidad para los desarrolladores y debe construirse y mantenerse. Planifique alrededor de $10 000 a $15 000 por integración de plataforma compleja.

Complejidad de características

La complejidad de las funciones que desea incluir también afectará en gran medida el costo. Una aplicación con funciones bancarias básicas como saldos de cuentas, transferencias y buscadores de cajeros automáticos será mucho más sencilla de crear que una con análisis de inteligencia artificial de vanguardia, presupuestos gamificados, acceso temprano a cheques de pago y otras capacidades avanzadas. Priorice primero las funciones imprescindibles antes de agregar opciones complejas.

Diseños y plantillas personalizados

Desarrollar una interfaz móvil totalmente personalizada puede aumentar sustancialmente el costo general de desarrollar una aplicación bancaria, en comparación con el uso de plantillas de diseño disponibles. Los diseños únicos de marca requieren mucho más tiempo de diseño y personalización. Pero el resultado suele ser una experiencia de usuario superior y más pulida que ayuda a que su aplicación se destaque.

Tamaño del equipo de desarrollo

El tamaño del equipo de desarrollo influirá en la rapidez con la que se puede crear su aplicación. Más desarrolladores permiten flujos de trabajo paralelos pero también aumentan los costos por hora. Encuentre el equilibrio adecuado según el alcance y el presupuesto. Los tamaños típicos de los equipos varían desde múltiples desarrolladores hasta diseñadores, gerentes de proyectos y más.

| Equipo de desarrollo de aplicaciones | Tarifas por hora (aprox.) |

|---|---|

| Gerente de proyecto | $25 a $30 |

| Líder Técnico (Backend / Frontend) | $28 a $30 |

| Desarrollador senior de aplicaciones móviles | $25 a $30 |

| Desarrollador web senior y backend | $24 a $30 |

| DevOps | $25 a $30 |

| Analista de negocios | $20 a $25 |

| experiencia de usuario/interfaz de usuario | $20 a $25 |

| control de calidad | $20 a $25 |

Requisitos de prueba

Se necesitan pruebas exhaustivas para cualquier aplicación financiera, pero los planes de prueba integrales aumentan los costos del desarrollo de aplicaciones bancarias como Chime. Dedique tiempo y presupuesto para pruebas UAT, pruebas de funcionalidad en todos los dispositivos, pruebas de regresión, pruebas de rendimiento, scripts automatizados, auditorías de seguridad y pruebas de usuarios beta.

Ubicación de la empresa de desarrollo de aplicaciones

La ubicación del equipo de desarrollo de aplicaciones contratado también afecta el costo de crear una aplicación como Chime. Por ejemplo, las tasas de desarrollo de aplicaciones por hora de empresas en regiones como Asia o el sur de Europa son más bajas que la tasa de desarrollo por hora en regiones como el Reino Unido o Estados Unidos. Intentemos ofrecerle una tasa de desarrollo por hora estimada en múltiples regiones del mundo.

| Región | Tasas horarias de desarrollo |

|---|---|

| Emiratos Árabes Unidos | $60-$65 |

| A NOSOTROS | $95-$100 |

| Europa Oriental | $80-$90 |

| Australia | $70-$90 |

| Europa del Este | $50-$55 |

| Asia | $25-$40 |

Infraestructura de alojamiento

La infraestructura de alojamiento backend tiene costos iniciales y continuos para servidores en la nube, ancho de banda, redundancia, medidas de seguridad e ingenieros de DevOps para que todo funcione sin problemas. Presupuesta al menos $15,000/mes para un alojamiento sólido.

La mayoría de los expertos estiman que el costo razonable de desarrollo de la aplicación Chime para una aplicación bancaria con el alcance adecuado y adecuada para su lanzamiento es de $ 150 000 a $ 250 000, lo que representa todas las funciones principales, un diseño sólido y pruebas diligentes.

También es importante considerar los costos continuos posteriores al lanzamiento. Espere presupuestar aproximadamente $25 000 al mes para que un equipo de cinco personas mantenga las mejoras, corrija errores, lance nuevas versiones, brinde soporte al cliente y administre la infraestructura/alojamiento. Las aplicaciones complejas con un uso intensivo pueden requerir equipos y presupuestos más grandes.

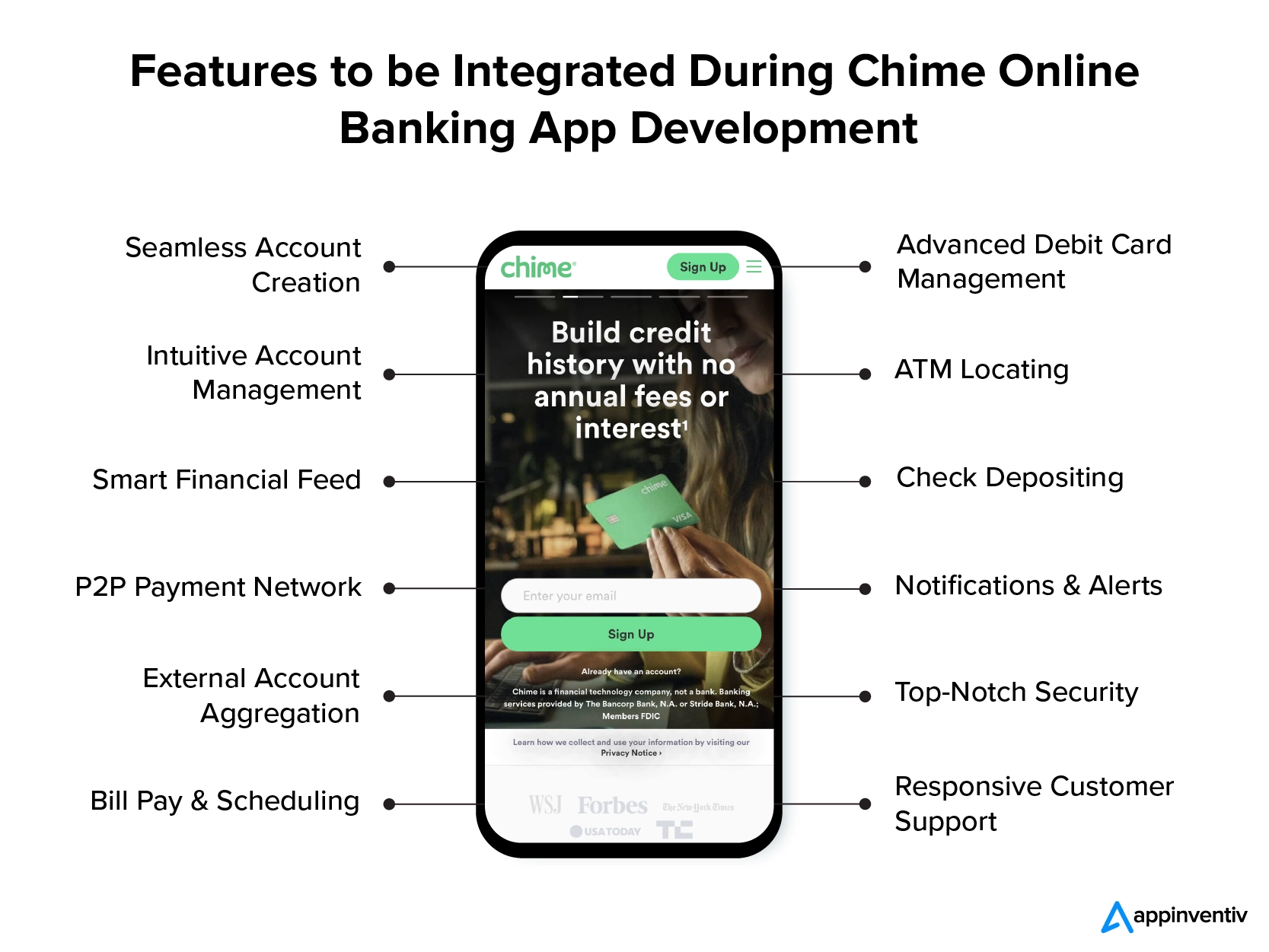

Funciones para crear una aplicación como Chime

Si bien el desarrollo de cada aplicación de banca móvil requiere algunas características únicas para destacarse, existen algunas características imprescindibles que se deben integrar durante el desarrollo de aplicaciones de banca móvil como Chime.

Creación de cuentas sin problemas

El proceso de apertura de cuenta para la aplicación debe ser completamente digital y completarse en sólo unos minutos. Se debe requerir una entrada mínima de datos mediante la integración con servicios que puedan completar previamente los detalles de identidad. Los usuarios deberían poder abrir cuentas corrientes, de ahorro y conjuntas vinculando una fuente de financiación como una cuenta bancaria o una tarjeta.

La automatización avanzada a través de IA y algoritmos de aprendizaje automático mejora el análisis de riesgos, las comprobaciones KYC y el cumplimiento de los usuarios incorporados sin problemas, al tiempo que previene el fraude. Tras la aprobación, los usuarios pueden recibir una tarjeta de débito virtual, lo que permite realizar gastos inmediatos mientras la tarjeta física está en tránsito.

Gestión de cuentas intuitiva

Un panel centralizado proporciona una descripción general de todas las cuentas de los usuarios en una sola pantalla. Los detalles clave como saldos, gastos clasificados por presupuesto, próximas transacciones programadas y patrimonio neto de las cuentas se muestran claramente. Los gráficos y cuadros visualizan tendencias de gastos, ingresos, saldos de cuentas y otros datos para revelar información. Los diseños de tablero personalizados con widgets móviles se adaptan a las preferencias de cada usuario. Una búsqueda rápida simplifica la búsqueda de transacciones, estados de cuenta, disputas y otros detalles de la cuenta.

Alimentación financiera inteligente

Un feed personalizado muestra transacciones pendientes, transacciones recientes, débitos programados, alertas de cuenta y notificaciones adaptadas específicamente al usuario. Las próximas facturas, depósitos y otros eventos se muestran cronológicamente. La IA analiza los patrones de gasto y las transacciones para mostrar información relevante y oportuna, consejos financieros y recomendaciones personalizadas para cada usuario para ayudarle en la administración de su dinero.

Red de pago P2P

La integración con vías de pago en tiempo real como PayPal, Visa Direct o Dwolla permite transferencias de igual a igual vinculadas a bancos. Los usuarios pueden enviar dinero rápidamente a listas de destinatarios registrados u otros usuarios de la aplicación. También se pueden enviar solicitudes de pago. Los feeds de actividades muestran pagos entre pares pendientes y completados. Los recordatorios, confirmaciones y notificaciones brindan actualizaciones sobre el estado del pago.

Agregación de cuentas externas

Permita a los usuarios conectar de forma segura cuentas financieras de otras instituciones a través de API de agregación de cuentas como Plaid. Esto permite que la aplicación consolide saldos de cuentas externas, tenencias e historiales de transacciones para obtener un panorama financiero completo. Las transferencias entre cuentas internas y externas se vuelven fluidas. Los datos se sincronizan automáticamente para mantener actualizados los saldos y los fondos disponibles.

Pago de facturas y programación

Las herramientas para pagar facturas directamente a través de la aplicación permiten configurar beneficiarios por detalles de cuenta o búsqueda integrada, programar pagos únicos y recurrentes en fechas o frecuencias específicas y configurar pagos automáticos de facturas. Se proporcionan confirmaciones para pagos completados y recordatorios para pagos próximos. Se mantienen recibos digitales para todas las facturas pagadas a través de la aplicación.

Gestión avanzada de tarjetas de débito

Las tarjetas de débito físicas y virtuales se emiten con números de tarjeta separados de los números de cuenta subyacentes para mayor seguridad. Las tarjetas se pueden congelar y descongelar instantáneamente cuando se extravían directamente a través de la aplicación. Otras características incluyen límites de gasto diario ajustables, notificaciones de transacciones y alternancia de pagos sin contacto. Las tarjetas virtuales se integran con billeteras móviles para pagos sin contacto a través de terminales NFC. Las tarjetas individuales virtuales de usos múltiples brindan una capa adicional de privacidad.

Localización de cajeros automáticos

Un mapa en la aplicación aprovecha los datos de ubicación para mostrar los cajeros automáticos gratuitos disponibles en la red. Los usuarios pueden buscar por proximidad y filtrar por servicios. Al acercarse a los cajeros automáticos asociados, se pueden proporcionar recordatorios al usuario. Las ubicaciones de los cajeros automáticos se muestran en el mapa con direcciones, horarios e indicaciones. Esto simplifica los retiros de efectivo.

Depósito de cheques

Los cheques se pueden depositar instantáneamente capturando fotografías a través de la cámara del teléfono inteligente. El reconocimiento óptico de caracteres extrae el beneficiario, el monto, los números de cuenta y otros datos clave. El procesamiento de imágenes verifica la autenticidad del cheque. Estas tecnologías minimizan la revisión manual necesaria para el procesamiento de cheques en comparación con los métodos de depósito tradicionales, y los fondos de los cheques aprobados están disponibles más rápidamente.

Notificaciones y alertas

Las notificaciones automáticas oportunas mantienen a los usuarios informados sobre la actividad de la cuenta en tiempo real, como depósitos ACH, retiros, fechas límite cercanas, saldos bajos, tarifas, cambios de cuenta, recibos de pago y alertas de fraude. Las notificaciones se pueden personalizar según los tipos de transacciones, montos, ubicaciones, recurrencia y otras preferencias establecidas por usuario. También se pueden configurar alertas para factores de riesgo y actividades sospechosas.

Seguridad de primer nivel

Habilite la autenticación biométrica como huella digital o reconocimiento facial para el acceso a la cuenta para aumentar la seguridad sin agregar fricción con la contraseña. También puede agregar mecanismos de recuperación de cuentas para proporcionar acceso si se pierden los teléfonos, y los registros de actividad permiten que las cuentas de auditoría accedan a instancias y acciones. Agregue cifrado de datos, monitoreo de fraude y auditorías formales para proteger la integridad de la cuenta. Recuerde siempre que el cumplimiento de los estándares de seguridad de la industria garantiza las mejores prácticas.

Atención al cliente receptiva

Brinde atención al cliente las 24 horas, los 7 días de la semana a través de diversos canales como teléfono, correo electrónico, chat en la aplicación, portales de soporte técnico en línea y redes sociales, lo que permite una resolución rápida de cualquier problema de los usuarios. Las páginas de preguntas frecuentes bien diseñadas y las bases de conocimientos con capacidad de búsqueda y tutoriales permiten el autoservicio para preguntas comunes. La mensajería directa con los agentes de soporte facilita la obtención de asistencia. Los chatbots de IA pueden manejar consultas básicas para desviar el volumen de llamadas de manera eficiente.

Recientemente ayudamos a un banco global a revolucionar sus servicios bancarios mediante la integración de tecnologías de inteligencia artificial y aprendizaje automático. El chatbot con tecnología de inteligencia artificial que desarrollamos permitió al banco optimizar las interacciones con los clientes, brindando respuestas instantáneas a las consultas las 24 horas del día, los 7 días de la semana y mejorando la eficiencia general del servicio al cliente.

Nuestra experiencia en IA y nuestra comprensión de la industria bancaria nos permitieron crear una solución que no solo mejoró las capacidades operativas del cliente sino que también mejoró significativamente la participación y la satisfacción del usuario.

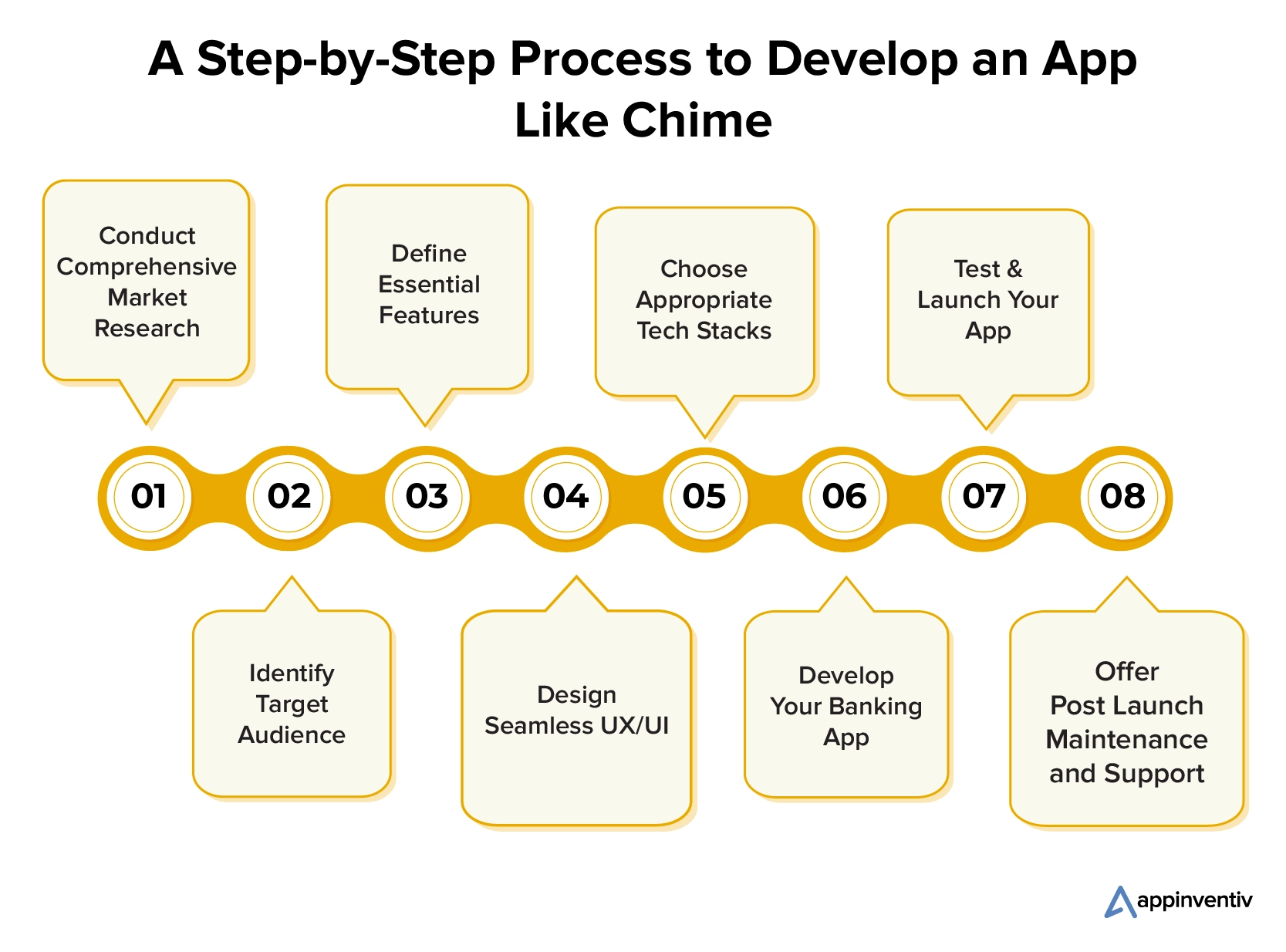

¿Cómo desarrollar una aplicación de banca móvil como Chime?

Una aplicación de desarrollo de aplicaciones de banca móvil fácil de usar y rica en funciones requiere una planificación, diseño, desarrollo, prueba e implementación cuidadosos. Siga estos pasos clave para un proceso de desarrollo de aplicaciones Chime sin problemas.

Paso 1: realizar una investigación de mercado exhaustiva

Una investigación de mercado exhaustiva es fundamental antes de iniciar el proceso de desarrollo de aplicaciones Chime porque ayuda a comprender el panorama competitivo. Analizar el crecimiento, las tendencias y las regulaciones en la industria de la banca móvil. Investigue la adopción y el uso de aplicaciones bancarias en todos los grupos demográficos. Examine qué impulsa la innovación en FinTech, incluida la inteligencia artificial, la cadena de bloques y las API abiertas. Estudie cómo se está configurando el futuro de la banca con finanzas integradas y nuevos modelos de negocio. Esto revelará oportunidades para llenar espacios en blanco.

Investigue las características, la experiencia del usuario, la arquitectura tecnológica y las estrategias de marketing de aplicaciones bancarias líderes como Chime, Varro, Dave y otras. Identifique sus fortalezas para simular y debilidades para mejorar. Obtenga información sobre las necesidades del cliente y los puntos débiles. La investigación también ayuda a estimar el costo de desarrollo de la aplicación Chime en función de la complejidad de la aplicación.

Paso 2: identificar el público objetivo

Definir tu público objetivo es fundamental. Evalúe factores demográficos y de comportamiento como edad, ingresos, educación, estilo de vida, necesidades financieras, uso de dispositivos móviles, etc. Esto da forma a la comprensión de las expectativas del cliente. Cree personajes de usuario de muestra que ejemplifiquen su audiencia.

Paso 3: definir las características esenciales

Describa las características y funcionalidades clave requeridas según la investigación de mercado y los aprendizajes del análisis de la competencia. Se necesitarán integraciones con sistemas bancarios y API de datos para cuentas, transacciones, procesamiento de pagos, agregación de cuentas, etc.

Asegúrese de que se incluyan las funciones básicas en el desarrollo de la aplicación de banca móvil Chime similar a una aplicación, incluidos paneles de cuentas, transferencias, depósitos de cheques móviles, buscadores de cajeros automáticos, pago de facturas, pagos P2P, administración de tarjetas de débito y notificaciones de transacciones. Las capacidades diferenciadoras de valor agregado implican conocimientos financieros, herramientas de elaboración de presupuestos, programas de ahorro, integración de inversiones, recompensas, soporte para cuentas conjuntas y gestión de gastos. Priorice primero las funciones imprescindibles.

Paso 4: Diseñe una UX/UI perfecta

Una experiencia de usuario excepcional es crucial para que las aplicaciones FinTech impulsen la adopción y la retención. La interfaz debe ser fácil de usar, intuitiva y fácil de navegar. Garantice la coherencia visual en toda la aplicación. Cree flujos de usuario y estructuras alámbricas que detallen diseños de pantalla, navegación, elementos visuales e interacciones óptimos para realizar tareas críticas como incorporación, transferencias, depósitos, pagos, notificaciones, etc.

Paso 5: elija las pilas tecnológicas adecuadas

Seleccione pilas de tecnología óptimas para el desarrollo front-end y backend adaptados a la funcionalidad y los requisitos de escala de su aplicación. Las pilas de front-end populares incluyen React Native, Swift y Kotlin, y las opciones de backend incluyen Node.js, Python, Java Spring, MongoDB o PostgreSQL para la base de datos. Asegúrese de incluir API de terceros para facilitar las integraciones. Priorice la infraestructura de nube escalable en plataformas como AWS o Google Cloud, las bibliotecas de IA/ML como TensorFlow integran inteligencia y microservicios en contenedores para permitir la extensibilidad.

Paso 6: desarrolle su aplicación bancaria

Ahora es el momento de ejecutar la compilación. Reúna un equipo de desarrollo capacitado con experiencia comprobada en aplicaciones FinTech e integraciones bancarias. Utilice una metodología ágil con sprints para desarrollar funciones de forma iterativa.

Garantice una integración sólida con los sistemas bancarios para cuentas, procesamiento de pagos, emisión de tarjetas y cumplimiento. Esto forma la columna vertebral de transacciones de la aplicación. Pruebe continuamente durante todo el ciclo de vida bancario, como apertura de cuentas, transferencias, depósitos, retiros, tarifas, riesgos, etc., para abordar rigurosamente errores y casos extremos.

Paso 7: prueba y ejecuta tu aplicación

Realice pruebas exhaustivas, que incluyan funcionalidad, usabilidad, seguridad, rendimiento, pruebas de penetración y pruebas piloto con una base de usuarios limitada para identificar fallas y ajustar la experiencia. Una vez refinada, envíe la aplicación a las tiendas de aplicaciones para su aprobación. Desarrolle un plan de marketing que incluya anuncios digitales, asociaciones con personas influyentes, relaciones públicas, incentivos por referencias, campañas en las redes sociales y anuncios de búsqueda.

Paso 8: mantenimiento y soporte posteriores al lanzamiento

Mida el rendimiento de la aplicación después del lanzamiento con análisis sobre incorporación, participación, retención, problemas de soporte, etc. Mejore continuamente con nuevas funciones y mejoras basadas en información posterior al lanzamiento para brindar soporte excepcional al usuario y participación de la comunidad.

¿Cómo generan dinero aplicaciones como Chime?

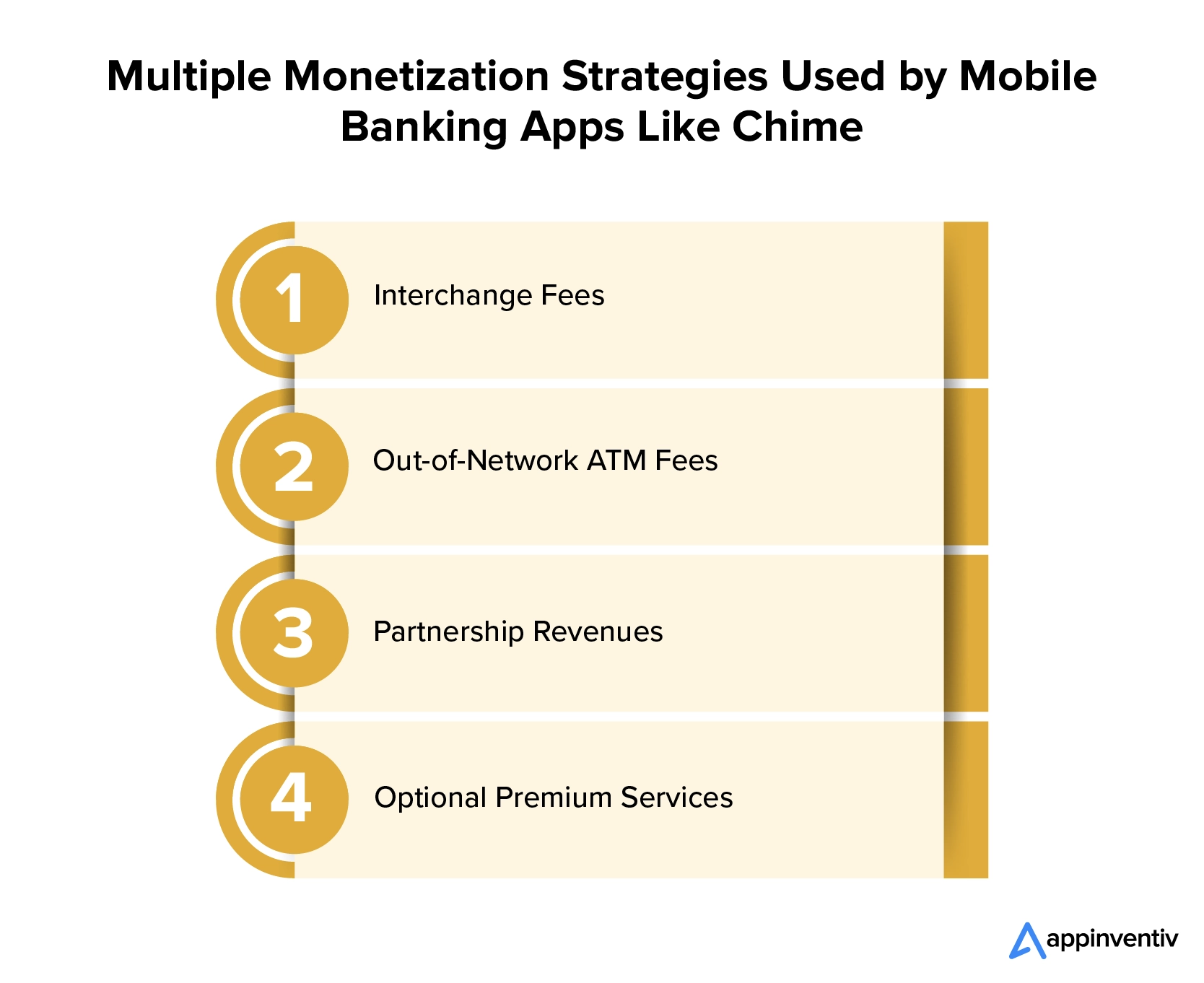

Aplicaciones como Chime generan ingresos a través de diversas estrategias innovadoras. Veámoslos en detalle a continuación.

Tarifas de intercambio

Cada vez que un usuario pasa su tarjeta, estas aplicaciones obtienen una pequeña tarifa del banco del comerciante. Este método proporciona un flujo de ingresos constante sin que le cueste al usuario.

Tarifas de cajeros automáticos fuera de la red

Si bien ofrecen una amplia gama de cajeros automáticos gratuitos, estas aplicaciones también cobran por las transacciones realizadas fuera de su red, lo que anima a los usuarios a permanecer en sus cajeros automáticos y generar ingresos adicionales.

Ingresos de la asociación

Al colaborar con otros servicios financieros, estas aplicaciones pueden ganar tarifas o comisiones por referencias cuando los usuarios optan por servicios o productos asociados.

Servicios premium opcionales

Pueden ofrecer servicios premium, como transferencias aceleradas o protección mejorada contra sobregiros, por una tarifa adicional, lo que brinda a los usuarios la libertad de personalizar su experiencia bancaria.

¿Cómo puede ayudarle Appinventiv a aprovechar el mercado de aplicaciones de banca móvil?

La creación de una aplicación de banca móvil de próxima generación requiere una planificación, un diseño y un desarrollo exhaustivos y un enfoque decidido en simplificar la gestión del dinero digital. Al mismo tiempo, el coste de desarrollar una aplicación como Chime puede oscilar entre 35.000 y más de 250.000 dólares, dependiendo del número y la complejidad de las funciones integradas.

Puede crear una aplicación de banca móvil segura y fácil de usar que supere las expectativas del cliente aprovechando nuestros servicios dedicados de desarrollo de aplicaciones FinTech. Nuestros desarrolladores y estrategas experimentados pueden guiarlo desde el concepto hasta el lanzamiento, asegurando que su aplicación no solo cumpla sino que supere los estándares de la industria.

Nos especializamos en integrar funciones avanzadas similares a las de aplicaciones como Chime, incluidas interfaces fáciles de usar, medidas de seguridad sólidas, etc. Con Appinventiv, obtiene la ventaja de nuestro profundo conocimiento de la industria y experiencia técnica, que pueden ayudarlo a llevar su visión al mercado más rápidamente y con menor riesgo.

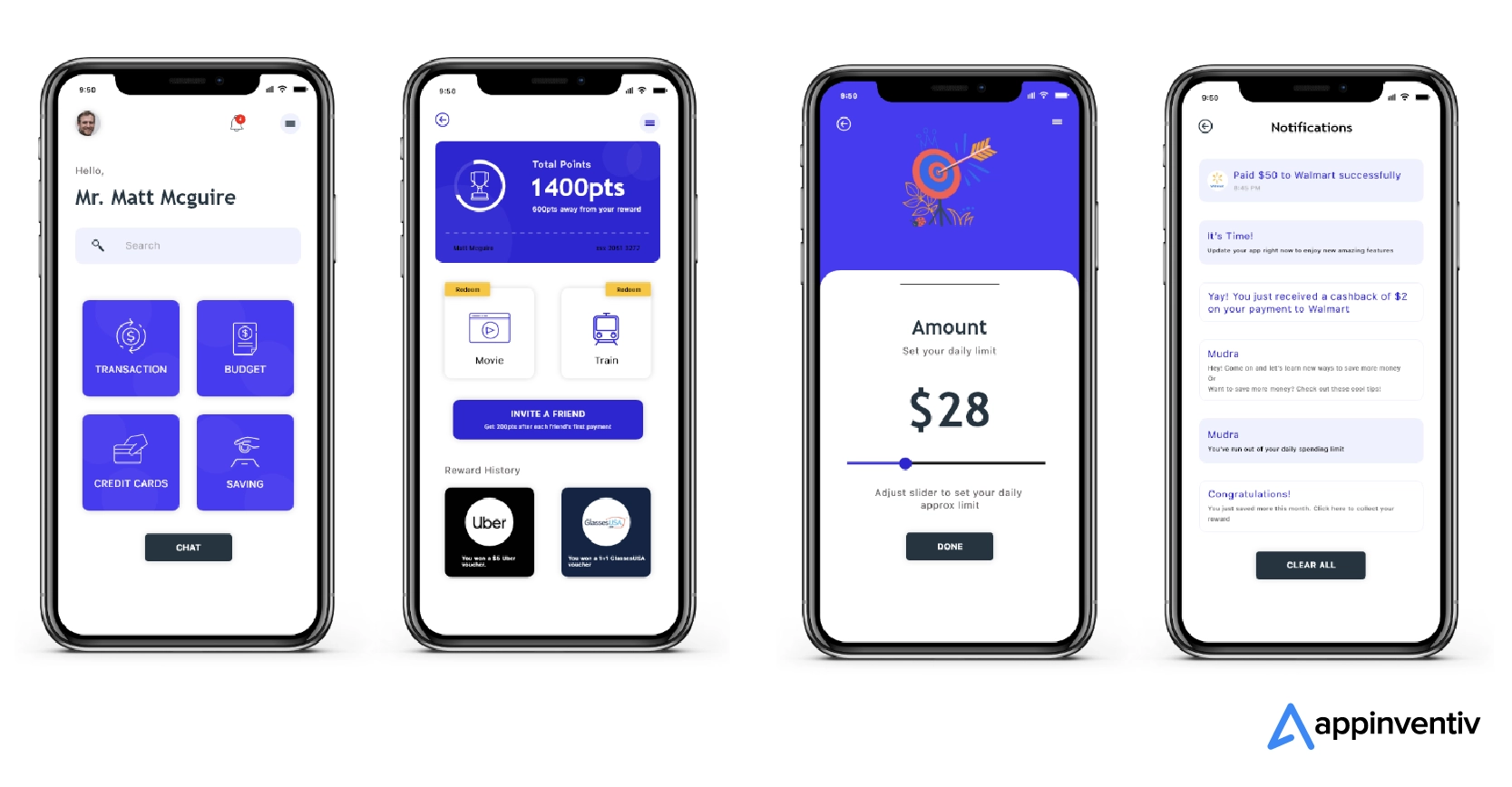

Recientemente desarrollamos Mudra, una aplicación de gestión de presupuestos basada en inteligencia artificial, diseñada para mejorar la educación financiera entre los millennials a través de una gamificación atractiva y experiencias interactivas. El innovador chatbot es capaz de transformar el proceso tradicional de gestión presupuestaria al permitir a los usuarios realizar un seguimiento de sus gastos y ofrecer alertas oportunas cuando el gasto excede los límites presupuestarios.

Póngase en contacto con nuestros expertos para establecer un nuevo punto de referencia para las experiencias de banca móvil.

Preguntas frecuentes

P. ¿Cuánto tiempo lleva desarrollar una aplicación como Chime?

R. El tiempo necesario para desarrollar una aplicación de banca móvil como Chime suele depender de la complejidad general de la aplicación. Puede crear una versión básica de MVP en 4 a 5 meses. La mayor parte del tiempo se dedica a tareas como recopilar requisitos, trabajar en el diseño de UX, integrarse con los sistemas bancarios centrales y realizar pruebas. Puede lanzar funciones paso a paso mediante sprints ágiles y desarrollo continuo para llegar al mercado rápidamente. Para una aplicación muy compleja con amplias funciones, la duración del desarrollo de la aplicación puede variar de 12 a 14 meses, en promedio.

P. ¿Cuáles son las ventajas de crear una aplicación como Chime para los usuarios?

R. Las ventajas clave para los usuarios de una aplicación como Chime incluyen:

- La comodidad de la banca móvil en cualquier momento y lugar

- Apertura de cuenta sencilla sin visitar sucursales

- Acceso temprano a depósitos directos y cheques de pago

- Evitar cargos como cargos por saldo mínimo por sobregiros

- Seguridad del congelamiento de tarjetas e inicios de sesión biométricos

P. ¿Cuáles son las últimas tendencias en banca móvil?

R. En el sector de la banca móvil en rápida evolución, mantenerse actualizado con las tendencias es crucial para mantenerse a la vanguardia. Las tendencias clave que dan forma a este espacio incluyen la adopción de IA generativa, estrategias de transformación digital, nuevos modelos de trabajo, estrategias de precios y herramientas de presupuestación mejoradas por IA. Además, la atención se centra en los pagos móviles, medidas de seguridad avanzadas como biometría, pagos por voz, asistentes inteligentes y servicios personalizados basados en los datos de los clientes.

La industria también ve un aumento en las plataformas compartidas, el entretenimiento educativo, la gamificación, los retiros en cajeros automáticos sin tarjeta y la integración de tecnologías de criptomonedas/blockchain. Para competir eficazmente, las aplicaciones de banca móvil están incorporando estas tendencias para ofrecer a los usuarios una experiencia bancaria optimizada, segura y personalizada.

P. ¿Qué factores influyen en el coste de desarrollar una aplicación como Chime?

R. El costo de desarrollo de la aplicación Chime depende de factores como características, diseño, plataforma (iOS, Android), integración de seguridad y cumplimiento. Además, la escalabilidad, la autenticación, las integraciones y la ubicación afectan el costo general. Es recomendable consultar a desarrolladores experimentados para obtener un presupuesto adaptado a las necesidades.