Los planes de jubilación exigidos por el estado están creciendo, esto es lo que necesita saber

Publicado: 2020-01-15Los trabajadores en los Estados Unidos necesitan mucho más dinero para jubilarse cómodamente, pero los informes muestran que tienen dificultades para ahorrar dinero. Hay muchos que creen que los planes de jubilación exigidos por el estado son la respuesta.

Crisis de planificación de la jubilación

Los estudios han demostrado sistemáticamente que es mucho más probable que los empleados ahorren cuando su empleador les brinda acceso a un plan de jubilación. Además, la investigación ha demostrado que si un empleador proporciona beneficios de jubilación, es un factor muy importante al decidir aceptar un puesto. Sin embargo, los informes muestran que solo 4 de cada 10 empleadores que tienen menos de 100 miembros en el equipo incluso ofrecerán beneficios de jubilación.

El Instituto Nacional de Seguridad de Jubilación (NIRS, por sus siglas en inglés) informó que un hogar trabajador típico prácticamente no tenía ningún ahorro para la jubilación. La investigación también mostró un saldo promedio de cuenta de jubilación de $2,500 para todos los hogares en edad laboral y $14,500 para aquellos en hogares próximos a la jubilación. Además, el 62 % de los hogares que trabajan entre 55 y 64 años tienen ahorros para la jubilación que son menos de una vez sus ingresos anuales, muy por debajo de lo que se necesita para mantener un nivel de vida saludable durante la jubilación.

“En un momento dado, aproximadamente la mitad de los empleados del sector privado en los Estados Unidos, unos 60 millones de personas, no tienen ningún tipo de plan de jubilación patrocinado por el empleador. El resultado es una subclase estadounidense en crecimiento, en la que un tercio de los jubilados actuales viven casi en su totalidad del Seguro Social y la mitad de los futuros jubilados enfrentarán niveles de vida reducidos.

Peor aún, la brecha de cobertura ha demostrado ser insuperable durante mucho tiempo, ya que el Congreso y la industria financiera no pueden o no quieren diseñar o respaldar planes de ahorro para la jubilación realmente simples y de bajo costo”. – escribe el consejo editorial del New York Times

Esta brecha es una gran preocupación económica en los Estados Unidos, por lo que cada vez más estados están implementando su propio plan de jubilación.

¿ Qué son los planes de jubilación exigidos por el estado?

Un plan de jubilación exigido por el estado es un programa de ahorro para la jubilación patrocinado por el estado. Estos planes están dirigidos a empleados del sector privado en pequeñas y medianas empresas y también a hogares de ingresos bajos a moderados.

Sin embargo, no confunda esto con los sistemas estatales de jubilación para empleados del sector público.

La mayoría de los planes de jubilación exigidos por el estado están estructurados como cuentas de jubilación individuales (IRA) Roth.

¿Qué es una cuenta IRA Roth?

Hay dos tipos principales de IRA: tradicional y Roth.

Una IRA tradicional se relaciona con las contribuciones que son elegibles para una deducción de impuestos el año en que se realizan. Por ejemplo, si se realiza una contribución en 2020, entonces la persona puede excluir el monto de su ingreso imponible para 2020. Sin embargo, las contribuciones son también gravado al retiro.

Una cuenta IRA Rothse aplica a las contribuciones que se realizan después de impuestos, lo que significa que la persona paga impuestos sobre la cantidad por adelantado. Cualquier contribución que se haga para el año también debe incluirse en su ingreso imponible para ese año. Lo bueno aquí es que las contribuciones calificadas están libres de impuestos al retirarlas.

Sin embargo, si alguien tiene un ingreso bruto ajustado que excede el umbral del IRS, no puede contribuir a una cuenta IRA Roth.

¿Qué estados tienen ahorros para la jubilación obligatorios?

Más de 30 estados han considerado la legislación para los planes de jubilación exigidos por el estado, según ha descubierto la Asociación Nacional de Asesores Financieros y de Seguros. Ahora, los estados que han presentado legislación incluyen Arizona, Colorado, Indiana, Kentucky, Louisiana, Maine, Ohio, Dakota del Norte, Nebraska, New Hampshire, Utah, Carolina del Norte, Wisconsin, Virginia y Virginia Occidental.

Sin embargo, solo 10 estados han promulgado leyes para establecer planes de jubilación obligatorios hasta el momento:

- California

- Connecticut

- Illinois

- Maryland

- Massachusetts

- New Jersey

- Nueva York

- Oregón

- Vermont

- Washington

Destacamos los requisitos para el ahorro previsional obligatorio por estado:

California

En California, los empleadores con al menos 5 empleados deben ofrecer un plan de ahorro para la jubilación a través del mercado privado o del programa CalSavers del estado. CalSavers es una cuenta IRA Roth, por lo tanto, se aplican las pautas de contribución del IRS.

Como CalSavers funciona únicamente a través de tarifas administrativas, no hay costo para los contribuyentes. Los empleadores elegibles pueden registrarse para CalSavers cuando lo deseen y deben cumplir con los siguientes plazos:

| Tamaño del negocio | Fecha límite |

| Más de 100 empleados | 30 de junio de 2020 |

| Más de 50 empleados | 30 de junio de 2021 |

| Cinco o más empleados | 30 de junio de 2022 |

Para que los empleados sean elegibles para CalSavers, deben cumplir con lo siguiente:

- Debe tener al menos 18 años de edad

- Debe recibir un formulario W-2 con salarios de California

- El monto de ahorro predeterminado es el 5 % del salario bruto, pero los empleados pueden designar un monto diferente

- Las contribuciones deben hacerse a través de la deducción de nómina

- No se permiten aportes patronales

- A los empleados también se les debe permitir optar por no participar en el programa.

Connecticut

El Programa de seguridad para la jubilación de Connecticut se enfoca en empresas con cinco o más empleados que no tienen pensión o plan 401 K para permitir que los empleados ahorren para la jubilación a través de deducciones de nómina en cuentas IRA privadas sin costo para los empleadores.

Es voluntario para los empleados, que se inscriben automáticamente pero tienen la posibilidad de optar por no participar.

Illinois

En Illinois, los empleadores deben ofrecer los ahorros de jubilación obligatorios, conocidos como Illinois Secure Choice, si cumplen con lo siguiente:

- Tener al menos 25 empleados.

- Haber estado en el negocio durante al menos 2 años.

- No ofrezca un plan de ahorro para la jubilación calificado, como 401(k) o Simple IRA.

Además,

- La tasa de ahorro predeterminada se establece en el 5% de los salarios brutos

- Las contribuciones se realizan a través de la deducción de nómina

- Los patrones no pueden hacer aportes

- Los empleadores no tienen que elegir el plan estatal, pero pueden ofrecer un plan de jubilación calificado diferente

- Los empleadores que eligen Secure Choice deben inscribir automáticamente a su equipo en el programa

- A los empleados se les debe permitir optar por no participar en el programa o pueden optar por aumentar o disminuir el monto de su deducción de nómina (del 5% predeterminado).

Como Illinois Secure Choice es una cuenta IRA Roth, los empleados deben cumplir con los límites de ingresos del IRS para poder contribuir.

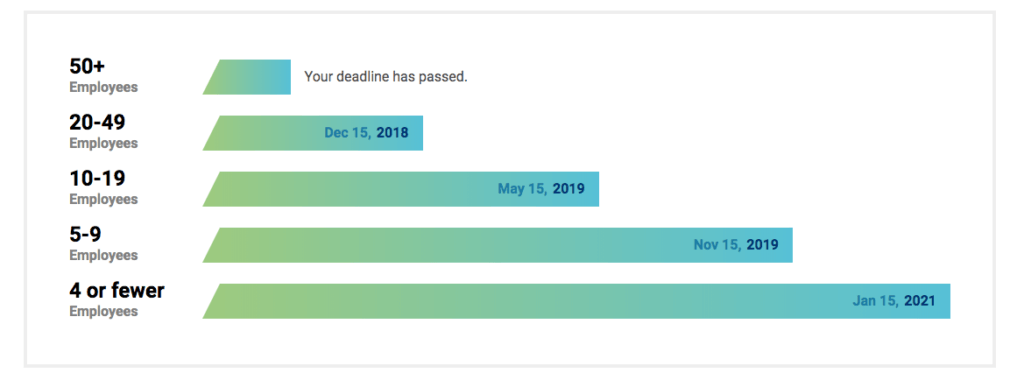

Sin embargo, los plazos para que los empleadores existentes se inscriban en Secure Choice han pasado hace mucho tiempo, con el último corte en noviembre de 2019.

Maryland

El Programa de Ahorros para la Jubilación de Pequeñas Empresas de Maryland brinda a los trabajadores un programa de ahorros deducidos de la nómina si no son elegibles para participar en un plan de empleador existente.

Si un empleador se une al programa u ofrece a sus empleados un plan calificado, entonces el estado renunciará por completo a la tarifa de presentación del informe anual de $300.

El Programa de Maryland ofrece una selección de opciones de inversión administradas de forma privada y también tiene una opción predeterminada si un empleado no quiere elegir. Cualquiera que se inscriba automáticamente puede elegir diferentes tasas de contribución o puede optar por no participar en el programa.

El Programa comenzará a operar en algún momento a mediados de 2020. Aunque fue creado por el Estado, que prestará fondos iniciales, el Programa se autofinanciará con las tarifas recaudadas sobre los fondos invertidos en las cuentas IRA.

Massachusetts

Massachusetts tiene límites en sus planes de jubilación exigidos por el estado para organizaciones sin fines de lucro con 20 o menos empleados. El Plan CORE de Contribución Definida de Massachusetts permite que las organizaciones sin fines de lucro con 20 o menos empleados ofrezcan beneficios de jubilación a través de un plan de múltiples empleadores (MEP) 401(k).

Adicionalmente, el Plan CORE incluye:

- Opciones antes de impuestos y Roth 401(k)

- Los empleadores pueden hacer contribuciones de contrapartida de "puerto seguro"

- Las contribuciones de los empleados se realizan a través de la deducción de nómina

- Es voluntario para empleadores y empleados.

- El monto de ahorro predeterminado es el 6% de los salarios brutos, antes de impuestos

- A los empleados se les debe permitir optar por no participar en el plan o pueden cambiar el monto de su contribución.

New Jersey

New Jersey Secure Choice se aplica a los empleadores con 25 o más empleados y que han estado en el negocio durante al menos dos años.

Tanto los empleadores sin fines de lucro como los que tienen fines de lucro están sujetos al plan de jubilación exigido por el estado, y los empleadores de cualquier tamaño, incluso aquellos con menos de 25 empleados, pueden participar si así lo desean.

El programa se ejecuta como un programa IRA deducido de la nómina, donde los empleados se inscriben automáticamente en el programa contribuyendo con el 3% de su salario. Los empleados pueden ajustar su contribución durante el período de inscripción y pueden optar por participar o no durante los períodos designados de inscripción abierta.

Nueva York

El Programa de Ahorros de Elección Segura del Estado de Nueva York incluye estas características clave:

- Voluntario para los empleadores, no requiere la participación de empleadores de ningún tamaño.

- Estructura Roth IRA para que las contribuciones se realicen después de impuestos y se apliquen límites de deducción de IRA.

- Los empleadores no pueden hacer contribuciones al plan.

- Los empleadores participantes deben inscribir automáticamente a los empleados, aunque los empleados pueden optar por no participar.

- La deducción automática de nómina es el 3% del cheque de pago de un empleado.

- Los empleadores participantes no se consideran fiduciarios, ya que su función es limitada.

Abril de 2020 es la fecha propuesta de implementación.

Oregón

OregonSaves es un programa voluntario, pero los empleadores de Oregón están obligados a ofrecer OregonSaves si aún no ofrecen un plan de jubilación patrocinado por el empleador.

Vermont

El Sistema de Jubilación del Estado de Vermont (VSRS) está determinado por su crédito de servicio, su edad al momento de la jubilación y su compensación final promedio.

Hay cinco planes/grupo:

- Grupo A: plan de jubilación original en el que algunos miembros optaron por permanecer, predecesor del Plan F

- Grupo C: para agentes de la ley estatales

- Grupo D: para jueces

- Grupo F: para la mayoría de los empleados estatales clasificados

- Contribución Definida: para empleados estatales exentos

Washington

El Mercado de Jubilación para Pequeñas Empresas de Washington es un mercado virtual que ofrece planes a empresas con menos de 100 empleados.

¿Hay sanciones?

PAI Retirement Services declaró: “Si lo ordena el estado, los empleadores deben inscribir a sus trabajadores en el programa estatal a través del proceso de nómina”.

Si un empleador no cumple con los mandatos estatales, esto puede dar lugar a sanciones que se imponen a nivel estatal. Por ejemplo, con CalSavers, la sanción por no permitir que los empleados elegibles participen oscila entre $250 y $500 por empleado elegible.

¿Qué sigue para las pequeñas empresas?

Si su empresa se encuentra en uno de los estados con planes de jubilación obligatorios, debe revisar los detalles. Escriba los pros y los contras del plan en comparación con sus objetivos comerciales y las necesidades de sus empleados. Puede ser útil hablar con un experto para tomar la mejor decisión para su empresa y sus empleados.

Connecteam: una aplicación para administrar su negocio y empleados

Connecteam es su herramienta para administrar el compromiso, el desarrollo y la relación de los empleados. Puede optimizar la comunicación, brindar a sus empleados una plataforma para ser escuchados, impulsar el compromiso, fortalecer la cultura de la empresa, alinear a los empleados con las políticas de la empresa, optimizar las operaciones diarias, desarrollar habilidades profesionales y mucho más.