Libérer le potentiel de la technologie biométrique dans les services bancaires numériques

Publié: 2023-05-15Les institutions financières ont besoin d'un système d'authentification sécurisé tel que la biométrie dans les services bancaires numériques pour protéger les informations sensibles et améliorer l'expérience client. Les méthodes d'authentification basées sur la connaissance, telles que les mots de passe, les codes PIN ou les OTP, sont facilement oubliées, volées ou compromises. Microsoft a révélé que 44 millions de comptes d'utilisateurs étaient exposés à la prise de contrôle de compte en raison de mots de passe faibles. Google a révélé que la plupart des utilisateurs réutilisaient les mots de passe sur plusieurs sites, les laissant vulnérables.

C'est pourquoi la vérification biométrique des comptes bancaires fait de plus en plus partie intégrante des plateformes de sécurité du secteur financier. La biométrie fournit une authentification robuste et fiable pour les transactions aux guichets automatiques, physiques et en ligne. Il contribue à renforcer la confiance des clients dans les banques et à accroître la réputation de la marque des établissements bancaires.

Une enquête publiée par Visa a montré que 65 % des consommateurs se sentent plus à l'aise d'utiliser la biométrie dans le secteur bancaire pour protéger leurs informations de paiement, ce qui exclut entièrement les méthodes de sécurité traditionnelles à ce stade. La nécessité d'une vérification d'identité stricte en raison de l'adoption accélérée des technologies transactionnelles a rendu l'utilisation de la biométrie dans le secteur bancaire cruciale pour les institutions financières.

Qu'est-ce que la biométrie dans la banque numérique ?

L'authentification biométrique devient rapidement un élément de base dans le secteur bancaire en fournissant des processus de vérification d'identité plus sécurisés. Cette technologie utilise des caractéristiques physiques telles que la reconnaissance faciale, l'analyse des empreintes digitales, la reconnaissance vocale et la reconnaissance de la rétine pour authentifier l'utilisateur.

Le marché de l'authentification biométrique détient actuellement une grande partie de sa part dans le secteur bancaire, comme les services bancaires mobiles, les services bancaires en ligne, les guichets automatiques et même les services bancaires en succursale. Juniper Research a découvert que la biométrie mobile traitera environ 2 000 milliards de dollars de paiements en magasin et à distance par an d'ici la fin de 2023, soit 17 fois plus que les 124 milliards de dollars attendus d'ici 2018. En plus des technologies transactionnelles avancées pour résoudre les problèmes de fraude endémiques, les méthodes de sécurité traditionnelles ne suffisent plus - par conséquent, la technologie biométrique dans les systèmes bancaires est cruciale pour se protéger contre les violations de données et autres menaces.

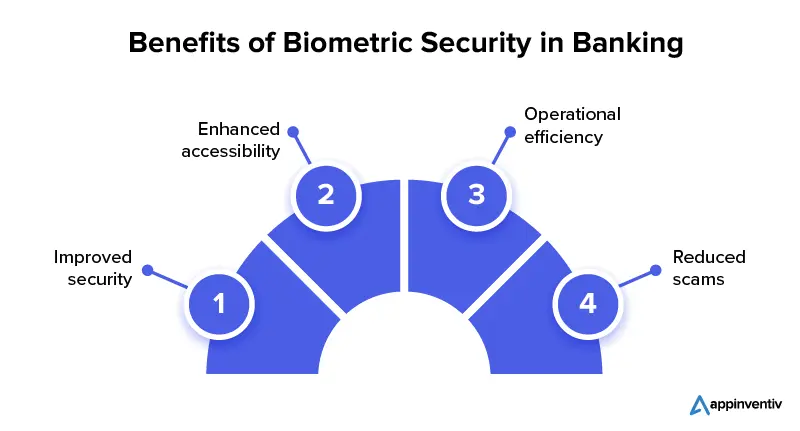

Avantages de la biométrie dans le secteur bancaire

La vérification biométrique des comptes bancaires devient de plus en plus un élément fondamental de l'industrie bancaire et FinTech, car elle offre un niveau accru de sécurité et de commodité par rapport aux méthodes traditionnelles. Voici quelques avantages clés à considérer :

Sécurité améliorée

L'authentification biométrique dans les applications bancaires mobiles (en savoir plus sur le coût des applications bancaires mobiles ici) offre un moyen sûr et fiable d'effectuer des opérations bancaires en déplacement. Cette méthode est une alternative bienvenue aux noms d'utilisateur et aux codes PIN car elle offre des garanties plus solides contre la fraude ou les tentatives d'accès erronées. De plus, les traits biométriques sont impossibles à reproduire numériquement, créant un environnement de sécurité accrue pour les comptes financiers des utilisateurs.

Accessibilité améliorée

L'authentification biométrique dans les services bancaires mobiles offre aux clients une solution plus pratique que les mots de passe traditionnels et les clés de sécurité physiques. Au lieu de cela, les clients peuvent utiliser leurs empreintes digitales, leur reconnaissance faciale ou leur voix pour accéder rapidement et facilement à leurs comptes. Cela supprime la nécessité de mémoriser des mots de passe complexes ou les risques de perdre des clés de sécurité physiques.

Efficacité de fonctionnement plus importante

L'utilisation de la biométrie dans les méthodes bancaires peut offrir un grand avantage aux clients par rapport aux processus bancaires traditionnels en termes de gain de temps. De plus, les banques qui utilisent ces formes d'identification peuvent réduire le besoin d'examens et d'enquêtes manuels, augmentant ainsi leur efficacité opérationnelle.

Réduire l'arnaque

La technologie biométrique dans le secteur bancaire offre une protection puissante contre les activités frauduleuses comme le vol d'identité ou la prise de contrôle de compte. Il fonctionne en détectant les anomalies dans le comportement de l'utilisateur ou les traits biométriques, qui peuvent indiquer une intention malveillante. Dès notification de tels incidents, les banques peuvent prendre des mesures rapides pour atténuer tout dommage financier potentiel.

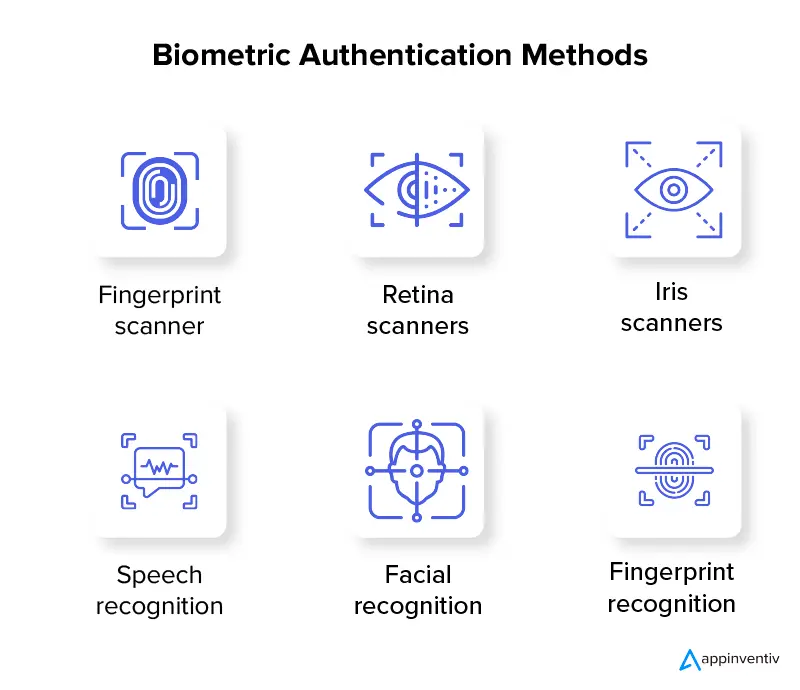

Quels types de méthodes d'authentification biométrique sont utilisés dans les services bancaires numériques ?

Vous devez collecter des données biométriques uniques pour intégrer la sécurité biométrique dans votre organisation. Les types de banque biométrique se répartissent en trois catégories principales : morphologique (structures du corps), biologique (caractéristiques génétiques et moléculaires) et comportementale (habitudes). La biométrie morphologique comprend généralement la reconnaissance des empreintes digitales ou de la forme du visage, tandis que la biométrie peut aller de l'ADN au sang. Pour la technologie biométrique comportementale dans le secteur bancaire, la reconnaissance vocale est une méthode de plus en plus populaire pour les institutions financières aujourd'hui. Notez que les vérifications et identifications bancaires utilisent généralement des traits morphologiques tels que les empreintes digitales ou la numérisation faciale. De plus, les lecteurs de doigts / veines de la paume et les scanners d'iris sont également souvent utilisés par les banques.

Comment fonctionne la biométrie dans le secteur bancaire ?

Les systèmes de sécurité biométriques modernes permettent l'authentification et l'autorisation de l'identité numérique. Ils sont alimentés par un logiciel spécial qui traite les données collectées et utilise des scanners dédiés, qui peuvent être petits ou grands selon le type de données requis.

Pour démarrer le processus, un scanner capture les informations biométriques, les convertit en format numérique et les associe à une base de données existante. Dans le cas d'échantillons correspondants, l'accès est accordé à l'utilisateur ; sinon, l'accès est refusé ou le message approprié s'affiche pour un opérateur système. Cela rend les mots de passe redondants en introduisant à la place certaines mesures de sécurité biométriques.

En résumé, la mise en œuvre réussie de systèmes biométriques comprend trois étapes : l'inscription (collecte des données d'identification), le stockage (protection contre les utilisateurs non autorisés) et la comparaison (vérification de l'identité du client). La biométrie a considérablement amélioré la sécurité des opérations bancaires tout en les rendant beaucoup plus pratiques pour les clients.

Exemple d'authentification biométrique dans le secteur bancaire pour le secteur financier

Les organisations ou les individus qui cherchent à mettre en œuvre des systèmes de sécurité biométrique doivent d'abord déterminer quels éléments de données sont les plus cruciaux pour leurs plans. Étant donné que tous les identifiants biométriques ne sont pas aussi faciles à capturer et à traiter, il y a quelques considérations clés lors de la prise de cette décision :

Numérisation d'empreintes digitales

Des institutions bancaires telles que Bank of America ont intégré ce type d'authentification dans leurs applications bancaires Android et iOS. Les consommateurs sont déjà habitués à déverrouiller leurs smartphones avec des empreintes digitales et à effectuer des achats en ligne avec un système de paiement biométrique par empreintes digitales, il est donc naturel qu'ils se sentent à l'aise avec une technologie similaire pour effectuer des transactions financières dans le secteur bancaire.

Les lecteurs d'empreintes digitales gagnent du terrain dans des endroits comme la Pologne, où 2000 guichets automatiques dans les succursales bancaires et les supermarchés utilisent la technologie de reconnaissance des veines des doigts, et plusieurs banques japonaises pour le contrôle d'accès des coffres-forts à l'intérieur des succursales. Dans un avenir proche, davantage d'entreprises utiliseront probablement des systèmes d'authentification par empreintes digitales sur des appareils mobiles et des emplacements physiques.

Vérification faciale

Le secteur financier recherche de plus en plus la technologie de reconnaissance faciale dans ses systèmes bancaires. «Selfie banking», disponible depuis 2016, permet aux clients de s'embarquer rapidement et facilement en prenant simplement un selfie. Il se compare à l'image sur leur document d'identité délivré par le gouvernement; les clients n'ont pas à se rendre dans l'agence physique d'une banque. Les technologies basées sur l'IA dans le secteur bancaire, soutenues par une biométrie fiable, offrent à la fois commodité et sécurité.

De plus, cette technologie peut être utilisée dans les transactions en ligne, comme avec Apple Pay, Selfie Pay et AliPay, qui offrent une authentification biométrique faciale dans les services bancaires en ligne pour une protection supplémentaire. L'USAA a été la première grande banque à adopter la biométrie faciale en 2015. Les logiciels de reconnaissance faciale continuent de gagner en popularité dans le secteur financier sur plusieurs plateformes.

Reconnaissance vocale

La reconnaissance vocale est une technologie en plein essor qui présente de nombreux avantages potentiels pour les clients. À l'aide de l'IA et de l'apprentissage automatique, la modulation de la parole, l'accent, les tonalités et la fréquence sont mesurés pour créer une empreinte vocale, un modèle de référence utilisé pour l'identification des clients. Ces empreintes vocales permettent aux clients de remplacer les mots de passe ou les codes PIN pour une sécurité accrue.

Les recherches suggèrent que 8 milliards de dollars d'assistants vocaux numériques seront mis en œuvre dans le monde d'ici 2023, avec plus de 80 milliards de dollars de dépenses en opportunités de commerce vocal. La reconnaissance vocale a été introduite pour la première fois dans le secteur bancaire dès 2014 et gagne rapidement en popularité dans les secteurs de l'électronique grand public, des diagnostics médicaux et des services financiers.

La biométrie vocale est fondamentalement différente des mots de passe en termes de sécurité. Contrairement aux mots de passe en texte brut, les empreintes vocales sont stockées dans un format crypté, ce qui les rend difficiles à décoder même si quelqu'un devait y accéder. De plus, chaque fois qu'un fraudeur interagit avec le système IVR à commande vocale, sa voix est enregistrée, ce qui permet une détection précise et empêche d'autres tentatives non autorisées.

Balayage de l'iris

Le balayage biométrique de l'iris est une méthode de vérification d'identité de premier plan utilisée pour identifier les individus en fonction des motifs distinctifs de leur iris. Il est reconnu pour sa fiabilité, sa précision et sa sécurité absolue. Les systèmes d'authentification traditionnels qui reposent sur des mots de passe, des codes PIN et d'autres méthodes basées sur la connaissance peuvent être vulnérables au piratage ; cependant, le balayage de l'iris offre une bien meilleure protection des informations confidentielles.

Auparavant adopté principalement dans les aéroports à des fins de contrôle de sécurité, le balayage de l'iris se généralise désormais avec de nombreux programmes mis en place dans les distributeurs automatiques de billets du secteur financier, tels que Bank of America et la National Bank of Qatar. De plus, certains pays utilisent même la technologie pour des passages frontaliers pratiques sans mot de passe.

Reconnaissance des signatures

La forme la plus courante de reconnaissance de signature implique un traitement statique (hors ligne) ou dynamique (en ligne). La reconnaissance statique consiste à capturer une signature manuscrite sous forme d'image graphique et à la comparer à une copie existante. Le traitement dynamique collecte des données concernant l'heure, le rythme, la pression et d'autres détails lorsqu'un appareil à écran tactile fournit une signature.

Géométrie des doigts

La numérisation biométrique avec les derniers systèmes de géométrie des doigts offre une précision maximale et capture des informations détaillées telles que la forme, la surface, la longueur, la largeur, l'épaisseur et la distance entre les doigts. Une imagerie tridimensionnelle de pointe est utilisée pour capturer chaque détail.

Reconnaissance de la marche

La démarche est un modèle de locomotion unique pour chaque individu et se caractérise par la taille du corps, la vitesse de déplacement, la longueur et la largeur de la foulée, les angles et d'autres caractéristiques observées. L'authentification basée sur la démarche a des applications dans les systèmes d'identification biométriques ; science du sport; le diagnostic médical et la recherche, et bien d'autres domaines. Des caméras de reconnaissance de la marche de haute précision analysent ces caractéristiques pour fournir des résultats de vérification fiables.

Cas d'utilisation de la biométrie dans le secteur bancaire

La biométrie est de plus en plus répandue dans le secteur bancaire pour authentifier les clients et sécuriser leurs actifs. Au lieu de services de mots de passe, de jetons, de signatures et de codes PIN en agence, il peut être utilisé via les services bancaires mobiles et les distributeurs automatiques de billets. Les banques sont bien servies en mettant en œuvre l'authentification biométrique dans les mesures bancaires ; il contribue à améliorer le service client tout en offrant une sécurité accrue. Voici les applications de la biométrie dans la banque.

Intégration client

Les organisations financières peuvent rationaliser le processus d'intégration de leurs clients grâce aux technologies biométriques. La vérification Know Your Customer (KYC) qui fait intrinsèquement partie du processus d'intégration est souvent laissée aux clients pour qu'ils l'effectuent en personne, les obligeant à se rendre dans une succursale et à présenter des documents - cela peut prendre des jours ou des semaines. Les avancées technologiques ouvrent la voie à des systèmes permettant d'offrir des services rationalisés aux clients ; ils s'attendent à tout moment à la commodité. La biométrie dans les exemples bancaires, comme la reconnaissance faciale, offre fiabilité et sécurité tout en permettant aux organisations bancaires de réduire le temps passé à intégrer les clients.

distributeurs automatiques de billets

La biométrie dans les guichets automatiques bancaires a gagné du terrain dans de nombreux pays développés, les deux méthodes d'authentification les plus populaires étant les codes PIN assistés par des traits biométriques comme les visages et les empreintes digitales. Cela est dû à leur aspect pratique lorsqu'ils sont mis en œuvre dans les systèmes ATM - ils offrent commodité et précision et sont peu encombrants. Il n'est donc pas surprenant que de plus en plus de banques adoptent la biométrie dans leurs guichets automatiques.

Les services bancaires mobiles

L'utilisation des plateformes bancaires mobiles est de plus en plus répandue. Les recherches montrent que 79 % des propriétaires de smartphones ont utilisé leurs appareils pour des achats en ligne au cours de l'année écoulée, et que 70 % des milléniaux utilisent spécifiquement les services bancaires mobiles. Pourtant, il existe toujours un manque de sécurité concernant ces plateformes en raison d'un nombre croissant de cas de fraude depuis 2015. Pour lutter contre cela, l'authentification biométrique faciale dans les services bancaires en ligne peut être utilisée pour accéder à des services bancaires tels que la surveillance KYC et l'identification des transactions. Les banques doivent s'assurer que les données des clients sont sécurisées en utilisant des technologies avancées provenant de sources fiables, faisant de l'authentification biométrique dans le secteur bancaire une mesure de protection efficace.

Existe-t-il des risques de sécurité liés à l'utilisation de la biométrie dans le secteur bancaire ?

La biométrie dans les systèmes bancaires offre une sécurité plus élevée que les autres systèmes d'authentification ; cependant, des susceptibilités demeurent. Les attaquants sont doués pour trouver des moyens de tromper les outils de numérisation biométrique, tels que la création de modèles 3D à partir de photos de personnes hors des réseaux sociaux et la possibilité d'utiliser des contrefaçons profondes. De plus, le logiciel qui entre dans les systèmes biométriques génère et stocke des données utilisateur confidentielles, des mesures supplémentaires telles que l'utilisation du cloud computing pour les opérations bancaires doivent donc être prises pour les protéger. Par exemple, en 2015, lorsque les ordinateurs du gouvernement américain ont été piratés, les empreintes digitales de 5,6 millions d'employés ont été volées. Par conséquent, l'intégration des technologies biométriques à d'autres formes d'authentification est une approche idéale.

Comment améliorer la sécurité de la technologie biométrique ?

En ce qui concerne les systèmes de sécurité biométriques, la vulnérabilité est un problème qui doit être résolu. Heureusement, il existe des approches fiables que vous pouvez adopter pour vous protéger contre les violations et la fraude. Celles-ci incluent l'exigence de plusieurs moyens d'authentification, l'utilisation d'un stockage basé sur le cloud et l'embauche d'une société de développement de logiciels expérimentée. Combiner les scans de l'iris avec les empreintes digitales est souvent une bonne option pour une sécurité optimale. De plus, un partenariat avec un fournisseur qui stocke les données dans le cloud et les crypte empêchera tout accès non autorisé. Enfin, faire appel à des professionnels spécialisés dans ce type de projet peut grandement réduire les risques d'erreurs.

Comment Appinventiv peut vous aider à tirer parti de la technologie biométrique pour votre application bancaire mobile ou FinTech

La biométrie est une technologie tendance qui pourrait changer le fonctionnement des banques et des sociétés de services financiers dans les années à venir. Si vous recherchez davantage d'opportunités pour aider vos utilisateurs à vérifier leur identité rapidement et en toute sécurité, la biométrie dans les services bancaires numériques peut être une solution efficace. Appinventiv a travaillé avec une multitude de sociétés FinTech et de grandes banques mondiales offrant des services de développement de logiciels financiers de premier ordre à nos clients.

La mise en place d'un tel système nécessite une expertise technique importante. Chez Appinventiv, nous fournissons des solutions professionnelles personnalisées pour aider les entreprises à intégrer les technologies biométriques dans leurs modèles commerciaux et à en tirer le meilleur parti. Contactez-nous aujourd'hui et explorons ensemble ce que nous pouvons faire !

FAQ

Q. Qu'est-ce que la biométrie dans les services bancaires numériques ?

R. La biométrie fait partie intégrante de la banque numérique. Cette technologie utilise des caractéristiques physiques et comportementales, telles que les empreintes digitales ou la reconnaissance faciale, pour identifier les clients et leur donner accès à leurs comptes via des canaux en ligne. Il fournit une couche de sécurité supplémentaire tout en offrant une expérience utilisateur positive. L'authentification biométrique dans le secteur bancaire contribue à réduire la fraude et à améliorer la sécurité bancaire globale.

Q. Dans quelle mesure l'authentification biométrique est-elle sécurisée dans les services bancaires numériques ?

A. L'authentification biométrique offre une sécurité améliorée par rapport à l'approche traditionnelle basée sur un mot de passe dans le secteur bancaire numérique. Malgré cette protection renforcée, les données biométriques peuvent toujours être vulnérables au vol ou à la manipulation, car des attaques réussies se sont produites.

Q. Quel est le coût des services bancaires biométriques ?

R. L'adoption de la technologie biométrique dans le secteur bancaire peut impliquer un investissement initial dans le matériel, les logiciels et l'infrastructure. Néanmoins, en fonction de facteurs tels que la taille de l'institution, le type de technologie biométrique utilisée et la portée du déploiement, des économies de coûts à long terme peuvent être réalisées grâce à la réduction de la fraude, à l'amélioration de l'efficacité opérationnelle et à l'amélioration de l'expérience client. Par conséquent, les avantages à long terme des ajustements de la technologie biométrique l'emportent souvent sur l'authentification biométrique dans les coûts bancaires.

Q. Quels sont les avantages de l'utilisation de la biométrie dans la banque numérique ?

R. Dans les services bancaires numériques, la biométrie présente divers avantages pour les utilisateurs, tels qu'une sécurité améliorée, un accès pratique et rapide aux comptes, une diminution du risque de vol d'identité et de fraude, ainsi qu'une expérience client améliorée. De plus, la biométrie dans les services bancaires numériques élimine le besoin pour les clients de mémoriser des mots de passe complexes, ce qui rend le processus de connexion beaucoup plus simple et plus convivial.