Pourquoi Embedded Finance est la prochaine grande chose pour les entreprises modernes ?

Publié: 2023-04-26Le secteur financier connaît d'immenses changements avec l'ajout du financement intégré pour les entreprises. Alors que les entreprises cherchent à garder une longueur d'avance sur la concurrence, elles intègrent des services financiers dans des plates-formes ou des applications non financières. Cette pratique a récemment connu une croissance phénoménale en raison des progrès technologiques et des changements de comportement des consommateurs. La transformation numérique a permis aux entreprises d'offrir à leurs clients une expérience complète de guichet unique en intégrant des services financiers dans des produits ou services existants. Cette facilité et cette commodité améliorées font du financement intégré pour les entreprises une solution attrayante pour les entreprises.

L'émergence de la finance intégrée transforme des vies et des entreprises dans le monde entier. Il alimente une nouvelle ère d'expérience de services financiers personnalisés et transparents intégrés aux services commerciaux et au commerce. Plus particulièrement, les gens peuvent désormais accéder aux produits financiers sans jamais avoir à entrer dans une banque traditionnelle - tout ce qu'ils ont à faire est de se connecter via leur plateforme de commerce électronique ou de comptabilité.

Selon un rapport de Statista, le secteur de la finance intégrée aux États-Unis a généré 22,5 milliards de dollars de revenus en 2020 et devrait atteindre le chiffre impressionnant de 230 milliards de dollars d'ici 2025, soit une multiplication par dix sur cinq ans. Cette croissance rapide témoigne du potentiel de ce segment de marché de la finance intégrée en croissance rapide. Les investisseurs, les fintech, les banques, les fournisseurs de paiements et les éditeurs de logiciels ont de nombreuses questions sur ce qu'implique la finance intégrée, comment participer et, finalement, comment gagner. Cet article abordera ces sujets en détail et fournira des informations précieuses sur ce qu'il faut pour réussir une révolution de la finance intégrée.

Qu'est-ce que la finance intégrée ?

La finance intégrée pour les entreprises est le processus d'intégration de produits financiers dans les parcours et les expériences numériques des clients. Ce concept est introduit depuis longtemps et les banques ont utilisé des cartes de crédit de marque privée dans les chaînes de vente au détail, des prêts automobiles chez les concessionnaires et le financement des ventes pour les détaillants d'appareils électroménagers.

Cependant, la prochaine génération de financement intégré pour les entreprises est si puissante qu'elle est intégrée dans des interfaces numériques telles que des paniers d'achat ou des plates-formes logicielles de comptabilité . En conséquence, les clients peuvent désormais acquérir des services financiers simplement comme une extension de leur parcours ou de leur expérience non financière.

Les récentes avancées technologiques et comportementales ont permis l'émergence de la finance intégrée pour les entreprises. Diverses formes de commerce numérique, des solutions logicielles pour la gestion d'entreprise, des consommateurs natifs du numérique et des mandats bancaires ouverts ont tous catalysé cette transformation. Cette croissance exponentielle du marché a généré 33 % des dépenses mondiales par carte qui sont désormais effectuées en ligne ( 50 % aux États-Unis ).

Les petites et moyennes entreprises ont également vu augmenter les solutions logicielles pour gérer leurs activités. En permettant à des tiers d'accéder aux données bancaires des consommateurs et d'effectuer des transactions en leur nom, l'innovation bancaire ouverte peut contribuer à créer une demande latente pour les produits financiers intégrés.

Les superapps sont un excellent exemple de finance intégrée, car elles intègrent différents services financiers dans leur plateforme. Cela offre aux utilisateurs un accès facile à plusieurs services en un seul endroit et rend leur vie plus simple et plus efficace. WeChat, par exemple, est une super application populaire en Chine avec plus d'un milliard d'utilisateurs. Cela allait au-delà d'être simplement une application de messagerie; WeChat propose également des paiements, des opérations bancaires, des options d'investissement et des assurances, le tout sur la même plateforme.

Révolutionner le paysage financier : le potentiel révolutionnaire de la finance intégrée

La finance intégrée pour les entreprises est un outil puissant qui révolutionne les opérations non financières dans le monde. Tirant parti des données pour affiner la valeur des services financiers, cette technologie transformatrice pourrait remplacer ou éliminer les banques traditionnelles et rationaliser divers processus complexes tels que les transferts d'argent internationaux, les paiements des fournisseurs et, surtout, l'achat d'assurance et d'autres instruments essentiels.

Les perspectives actuelles du marché sont très optimistes - le Vietnam Embedded Finance Markets Report 2022 prévoit que d'ici cette année seulement, il aura augmenté à un taux annuel de 66,3 % pour atteindre 336,4 millions de dollars. Les recherches d'Oracle estiment également qu'au cours des 10 prochaines années, sa valeur dépassera 7 000 milliards de dollars - éclipsant deux fois la capitalisation combinée des 30 plus grandes banques du monde aujourd'hui !

Pourquoi la finance intégrée est-elle l'avenir de la croissance commerciale pour les entreprises ?

La finance intégrée peut être essentielle pour résoudre les problèmes de liquidité en ces temps de récession. Il simplifie l'obtention de crédit commercial en en faisant un élément naturel des activités commerciales quotidiennes. Les entreprises cherchent à identifier et à atténuer le point principal pour leurs clients - la gestion des flux de trésorerie - en intégrant les paiements et le crédit dans leur processus de paiement automatisé.

Pour donner un exemple de financement intégré, supposons qu'un petit magasin de détail ait besoin de nouveaux équipements pour sa chaîne de production. Dans ce cas, ils peuvent profiter des services financiers intégrés pour effectuer les paiements en vue de leur achat plutôt que d'attendre une période prolongée pendant que la banque valide un prêt. Voici quelques autres cas d'utilisation de la finance intégrée :

Influencer les tendances de croissance

Plusieurs forces poussent au développement des technologies financières intégrées dans les chaînes d'approvisionnement des entreprises. Les gouvernements et les organismes de réglementation mettent en œuvre des initiatives politiques favorisant la numérisation tandis que la banque en tant que service continue de se développer. Toutes ces tendances de la finance intégrée, prises ensemble, créent un environnement dans lequel la finance intégrée pour les entreprises peut prospérer.

Numérisation accélérée

Alors que les organisations cherchent à retrouver un avantage concurrentiel, l'accélération de la numérisation est devenue une priorité. De nombreuses études ont mis en évidence une forte augmentation de l'adoption de solutions numériques - jusqu'à 3 à 7 ans plus rapide que prévu. Les entreprises investissent dans une technologie qui permet la transformation des principaux processus et flux de travail de l'entreprise, de l'expérience client aux interactions avec la chaîne d'approvisionnement. Avec de tels investissements, les entreprises peuvent accroître leur agilité opérationnelle et commerciale.

Environnement réglementaire encourageant

Les efforts récents du régulateur central et du gouvernement encouragent les prêteurs à aller au-delà du crédit basé sur le bilan en offrant un accès au crédit formalisé. En raison du manque de données disponibles sur le crédit, les institutions financières traditionnelles ont mal servi les petites et moyennes entreprises (PME).

Les innovateurs du secteur financier trouvent des moyens créatifs de combler cette lacune et de résoudre des problèmes tels que l'inégalité des données où des sources alternatives telles que les comptes bancaires, les transactions de trésorerie, les informations de facturation, les réseaux sociaux, les enregistrements de téléphones portables et la psychométrie peuvent être utilisées pour évaluer les PME. solvabilité. De plus, la numérisation et la croissance des paiements numériques ont encore facilité ces développements afin que les barrières de liquidité puissent être éliminées pour toutes les entreprises et tous les consommateurs.

Développement de la banque en tant que service

Le marché de la finance intégrée évolue rapidement vers l'ouverture et la connectivité. L'open banking et le développement du Banking as a Service (BaaS) sont des moteurs majeurs des plateformes financières embarquées. Les institutions financières proposent désormais le BaaS, connectant les entreprises non bancaires à leurs services via des interfaces de programmation d'applications (API). Pour ces organisations, le BaaS présente une opportunité unique d'entrer sur le marché de manière rentable et le potentiel de générer des revenus accrus.

Réduction des coûts

Le développement de logiciels personnalisés pour offrir des services financiers aux clients coûtait cher, de sorte que de nombreux commerçants ont choisi de ne pas poursuivre. Non seulement ils avaient besoin de plus de ressources et de connaissances pour développer correctement ces systèmes, mais il y avait aussi des coûts de mise en œuvre initiaux élevés qui les ont amenés à repenser l'idée.

Maintenant, cependant, avec les solutions fintech financières intégrées, les entreprises ont accès à des fournisseurs de services tiers pour des intégrations d'API qui sont beaucoup plus abordables en comparaison. Cela permet d'offrir à leurs clients des services bancaires plus faciles et plus rentables.

Besoins croissants des consommateurs

L'essor continu de la finance intégrée peut être attribué à la demande des consommateurs pour des expériences client simplifiées, en partie à cause de la prévalence des transactions financières. Cela a engendré une nouvelle race d'entreprises écosystémiques offrant divers produits et services numériques. Ces entreprises ont connu un énorme succès et continuent d'émerger – comme en témoigne la récente acquisition de 49 % d'Ikano Bank par IKEA – démontrant que la finance intégrée reste un facteur clé de leur stratégie.

Exemples de financement intégré

Ces derniers temps, des organisations se sont associées à des entreprises de financement intégré pour fournir des services financiers. Voici quelques exemples significatifs de financement intégré :

Paiements intégrés

Les paiements intégrés offrent la solution idéale pour toute plate-forme ou application nécessitant un flux de paiement transparent. Ce service financier a été le premier à être intégré dans des expériences de produits non financiers, établissant aujourd'hui une norme élevée ; les utilisateurs s'attendent à un processus de paiement simple et intuitif avec chaque application de commerce électronique ou plate-forme SaaS qu'ils utilisent.

Les paiements financiers intégrés offrent une variété de cas d'utilisation : les jeux vidéo peuvent faciliter les achats dans le jeu, les logiciels d'automatisation de la paie peuvent automatiser leurs opérations, les ERP des établissements d'enseignement peuvent bénéficier de portefeuilles électroniques intégrés et de paiements par abonnement, et plus encore. En outre, de nombreux systèmes intégrés de paiement financier intégré permettent désormais aux clients de payer en plusieurs fois - une fonctionnalité abordée dans la section suivante.

Crédit intégré

Embedded Credit est une solution financière numérique précieuse qui offre aux consommateurs un moyen facile de contracter des prêts. En intégrant un produit de crédit dans des plateformes numériques non financières, les clients peuvent demander, acquérir et rembourser des prêts immédiatement au lieu de devoir quitter la plateforme. Un exemple de cela en action est l'achat d'un appareil de cuisine sur Amazon avec la possibilité de le convertir en EMI lors du paiement.

Assurance intégrée

Embedded Insurance offre la possibilité de proposer facilement des solutions d'assurance responsabilité civile. Cette approche permet aux entreprises – comme Tesla – de fournir une assurance automobile sur le point de vente, soit en ligne, soit dans leurs salles d'exposition. À ce titre, les fournisseurs d'assurance intégrée ont développé des technologies et des API qui facilitent l'intégration de solutions d'assurance dans des applications mobiles, des sites Web et des écosystèmes de partenaires.

Les entreprises collaborent généralement avec des assureurs externes plutôt que d'investir des ressources importantes dans la création de capacités internes complètes. Cependant, la connexion de divers assureurs traditionnels peut être difficile en raison de piles technologiques obsolètes. Les compagnies d'assurance embarquées ont évolué pour surmonter ce défi en fournissant une pile technologique unifiée pour une intégration facile.

Investissements intégrés

L'investissement intégré est un moyen d'intégrer des services d'investissement boursier dans des plateformes existantes. Cette tendance a été menée par des sociétés de courtage basées sur des API, qui fournissent des microservices tels que l'ouverture de comptes, le financement, la négociation, la gestion de portefeuille et les données de marché. De nombreux exemples de financement intégré de cet investissement sont actuellement disponibles, comme Acorns, qui arrondit les achats des gens et investit la monnaie de rechange dans le marché boursier.

En utilisant Embedded Investments, les investisseurs peuvent gérer leurs investissements directement depuis leur plateforme plutôt que d'avoir à partir pour le faire. Certaines entreprises permettent même aux employés d'acheter des actions à partir de leur portail d'employés.

Cas d'utilisation de la finance intégrée

La finance embarquée a de nombreuses applications, compte tenu de la prévalence des transactions financières dans les entreprises. Ici, nous allons explorer les cas d'utilisation de la finance intégrée les plus puissants dans tous les secteurs.

Roulez maintenant, payez plus tard

Uber est un excellent exemple d'entreprise qui a réussi à mettre en place une plateforme de financement intégrée ; ils ont révolutionné l'industrie du taxi en numérisant les paiements, s'attaquant à l'un des principaux problèmes des clients. Leurs services Uber Wallet, Uber Pay et Uber Cash connaissent un grand succès en raison de leurs récompenses de remise en argent pour les conducteurs et de la possibilité pour les passagers de payer les trajets plus tard. Ces outils puissants confirment que disposer d'un écosystème avantageux est essentiel pour les entreprises de services aux consommateurs et peut leur donner un avantage concurrentiel.

Achetez maintenant, payez plus tard

Les modèles de financement intégrés Buy Now Pay Later (BNPL) ont récemment gagné en popularité en raison de leur facilité d'utilisation et de leur accessibilité. Ce mode de paiement permet aux clients d'acheter des articles en ligne ou en magasin avec un intérêt minimal et des versements mensuels. Les organisations Fintech peuvent monétiser ces transactions en percevant un pourcentage sur les frais des commerçants. Un exemple est Affirm, l'un des nombreux fournisseurs de BNPL collaborant avec de grandes marques telles que Walmart et Amazon pour offrir aux clients un plan de versement avec des taux d'intérêt nuls, selon l'accord, sur une période de 12 mois.

Assurer en toute transparence

L'évolution de l'assurance embarquée a été déterminante dans la simplification des parcours clients. Grâce à la technologie API, les clients n'ont plus besoin de s'adresser à des compagnies d'assurance ou à des agents dédiés lorsqu'ils recherchent une couverture physique ou numérique. En fait, selon le rapport The Evolution of Embedded Finance de Salesforce , 35 % des ventes d'assurance dommages devraient être intégrées d'ici cinq ans.

Par exemple, les chauffeurs Uber peuvent souscrire une assurance dommages corporels et véhicule directement via l'application Uber ; chez British Airways, la couverture voyage est proposée sous forme de forfait lors de la réservation de votre vol. D'autres secteurs, tels que la location de véhicules, peuvent également bénéficier de la commodité de l'assurance intégrée, avec moins d'abandons de panier et une plus grande satisfaction des utilisateurs.

Décrypter le paysage de la finance embarquée : comprendre les acteurs et leurs fonctions

L'infrastructure Embedded Finance comprend trois entités centralisées qui s'associent pour créer des solutions financières pour les utilisateurs. Il s'agit de plateformes numériques, d'institutions financières et de sociétés de financement intégré.

- Les plates-formes numériques sont des entreprises non financières qui possèdent une présence numérique face aux utilisateurs via des applications mobiles, des sites Web ou des logiciels de bureau. Ils comprennent profondément leur public cible, ce qui facilite la tâche d'offrir des services financiers personnalisés au sein de leur plateforme.

- Les institutions financières comblent le fossé entre les régulateurs et les entreprises de l'écosystème grâce à leur capacité à gérer le risque de crédit, les réglementations et la conformité aux demandes de prêt.

- Enfin, il existe des sociétés financières qui créent des outils logiciels de bout en bout (API et SDK) reliant toutes les parties de la chaîne, y compris l'intégration du parcours de prêt dans une application mobile ou Web ainsi que d'autres services à valeur ajoutée tels que le service client. , moteurs de souscription de données alternatifs, interface utilisateur du cycle de vie des prêts, etc.

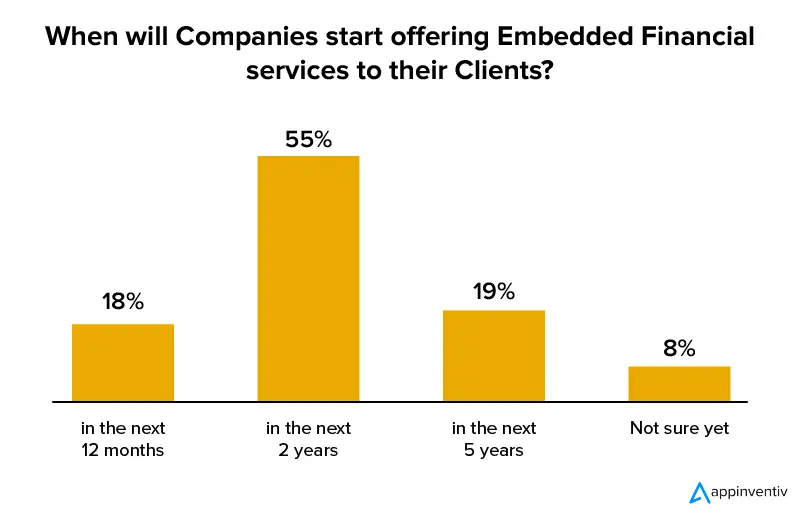

L'avenir des tendances de la finance intégrée

La finance intégrée n'est pas une tendance passagère ; Les chiffres parlent d'eux-mêmes. Selon une estimation récente, l'industrie devrait valoir 7,2 billions de dollars d'ici 2030, et 92 % des entreprises déclarent qu'elles déploieront de futurs projets de financement intégré d'ici cinq ans.

Les recherches d'Openpayd montrent que 63 % des consommateurs accorderaient une grande importance aux solutions de banque ouverte ou de financement intégré qui pourraient les connecter et personnaliser leurs expériences dans des écosystèmes tiers, ce qui signifie que les entreprises répondent directement aux demandes des consommateurs. De plus, 70 % ont déclaré qu'ils mettraient en œuvre des services financiers intégrés plus rapidement s'ils avaient augmenté la demande des clients. Cela en dit long sur la façon dont les entreprises accordent aujourd'hui la priorité à l'expérience client.

En bref, les entreprises prennent conscience et donnent la priorité à l'utilisation de la finance intégrée dans les entreprises pour répondre aux besoins des clients - ce qui signifie que ceux qui ne s'adaptent pas rapidement risquent d'être laissés pour compte par leurs concurrents. Il est indéniable que l'avenir de la finance intégrée est très prometteur, non seulement pour les fournisseurs, mais aussi pour les chefs d'entreprise et les clients.

Comment Appinventiv peut-il vous aider ?

L'utilisation de la finance intégrée dans les entreprises révolutionne la façon dont les entreprises et les prêteurs mènent leurs activités. Les plateformes numériques sont en train de passer de rôles mineurs à des piliers majeurs dans la distribution de services financiers. Alors que les entreprises et les prêteurs tirent parti de l'infrastructure de financement intégrée, cela crée de nouvelles opportunités d'innovation et d'efficacité des deux côtés du marché. L'externalisation de ces services pourrait permettre aux prêteurs d'accéder à un nouveau groupe démographique avec des stratégies de monétisation plus efficaces, augmentant ainsi les marges bénéficiaires.

Mais par-dessus tout, les consommateurs ont le plus à gagner de ce changement. En numérisant les services financiers grâce à la technologie Embedded Finance, les clients peuvent accéder à des services abordables et personnalisés qui n'étaient auparavant disponibles que sous certaines conditions ou circonstances. Les services de développement de logiciels financiers d'Appinventiv peuvent aider les entreprises à créer et à intégrer de manière transparente Embedded Finance dans leurs plateformes. Nous fournissons des services de premier ordre pour vous aider à réussir dans l'espace de la finance intégrée - contactez-nous dès aujourd'hui pour en savoir plus sur la façon dont nous pouvons travailler ensemble.

C'est vraiment une période passionnante !

FAQ

Q. Qu'est-ce qu'un exemple de financement intégré ?

Les exemples populaires de financement intégré incluent les applications de prêt et de financement qui peuvent être intégrées dans les sites Web marchands à la caisse et les services de paiement intégrés dans les plateformes de médias sociaux et les applications de messagerie pour faciliter les paiements financiers intégrés peer-to-peer. Grâce à l'utilisation de la finance intégrée dans les solutions d'entreprise, les utilisateurs peuvent effectuer des achats ou envoyer des fonds sans avoir besoin de services ou de sites Web supplémentaires.

Q. En quoi la finance intégrée diffère-t-elle de la finance traditionnelle ?

Les modèles de financement intégré sont assez distincts des modèles financiers traditionnels. Au lieu que le client interagisse directement avec les institutions financières telles que les banques, les services financiers intégrés sont intégrés dans les applications et plates-formes non financières existantes. Sa structure simplifiée et conviviale permet aux clients d'accéder facilement aux services financiers sans quitter leur contexte actuel. Elle peut également étendre l'inclusion financière en créant des opportunités pour les populations mal desservies ou non bancarisées.

Q. Quels sont les avantages de la finance intégrée pour les entreprises ?

Le financement intégré pour les entreprises offre une gamme d'avantages alors qu'elles cherchent à évoluer et à se développer. Cela leur permet d'intégrer des services financiers dans leurs plateformes ou applications, générant des revenus supplémentaires et un engagement client plus profond. De plus, en tirant parti des informations sur les données client issues des transactions financières, les entreprises peuvent créer des produits et services uniques qui répondent aux besoins des clients, les aidant à les fidéliser et à les fidéliser. En bref, l'utilisation de la finance intégrée dans les entreprises leur donne les outils dont elles ont besoin pour réussir.