Atténuer les risques fiscaux lors de l'émission de bons dans l'UE

Publié: 2024-05-03Cet article de blog est rédigé en collaboration avec Actindo, un leader mondial et pionnier de la technologie Commerce ERP, avec plus de 15 ans d'expertise sur le marché.

Les avantages des promotions de bons d'achat

Les promotions de bons d'achat, notamment les bons de réduction et les cartes cadeaux, sont devenues des éléments essentiels du paysage commercial moderne. Deloitte rapporte qu'un nombre important de 68 % des consommateurs européens recherchent activement des réductions et des bons de réduction pour étirer leur budget dans un contexte de crise économique, ce qui montre que les remises incitent activement les acheteurs.

Il existe de nombreux objectifs commerciaux qui soutiennent les promotions par bons de réduction. Les exemples comprennent:

- Stimulation de l'acquisition de clients : selon Sifted, les fintechs grand public européennes ont du mal à maintenir l'acquisition de clients à un niveau souhaitable. Leurs clients ont besoin d’être encouragés à télécharger des applications et d’autres services. Les coupons constituent une excellente incitation et incitent 80 % des consommateurs à effectuer un premier achat auprès de marques jusque-là inconsidérées (RetailMeNot).

Découvrez comment Pomelo, un détaillant de mode rapide, a atteint une augmentation de 300 % de son taux de conversion, attirant 13 000 nouveaux clients en un mois après le lancement d'une campagne de bons de réduction.

- Liquidité accrue : plus d'un milliard de dollars de cartes-cadeaux d'une valeur inutilisée chaque année aux États-Unis, démontrant leur potentiel de revenus (CEB TowerGroup). Comme le rapporte Custom Market Insights, le marché européen des cartes-cadeaux numériques a été estimé à 77,1 millions de dollars en 2023. D’ici 2032, la valorisation devrait atteindre 273,9 millions de dollars.

- Augmentation des revenus : les coupons influencent les décisions d'achat de 77 % des consommateurs et entraînent une augmentation de 125 % des clics pour les ventes en ligne (Inmar, Statista). Les commerçants peuvent définir stratégiquement des limites de promotion pour promouvoir un AOV plus élevé, par exemple en définissant la valeur ou la taille minimale de la commande pour pouvoir bénéficier d'une promotion ou en lançant des promotions de bons à plusieurs niveaux où le bon accorde un niveau de promotion plus élevé sur un achat plus important.

Découvrez comment Service Market a vu ses ventes augmenter de 20 % avec 25 % de toutes les réservations effectuées avec des codes promotionnels.

- Fidélisation renforcée : selon le livre blanc Understanding Loyalty in Europe, 59 % des Allemands font partie d'au moins un programme de fidélité. La plupart, environ 66 %, considèrent ces programmes comme un excellent moyen de récompenser les clients. Près de la moitié, soit 45 %, pensent que chaque marque devrait en avoir un. Les marques peuvent lancer des promotions stratégiques qui réduisent le deuxième et le troisième achat afin de générer des achats répétés qui, à leur tour, rendent les clients plus susceptibles d'acheter auprès de la marque à l'avenir.

Découvrez comment Michelin a incité ses clients avec un programme de fidélité personnalisé à plusieurs niveaux Better Motion avec des avantages, des services et du contenu exclusif en guise de récompenses.

- CAC inférieur : offrir des bons d'achat peut être un outil moins coûteux pour attirer de nouveaux clients que, par exemple, la diffusion d'annonces payantes. De plus, des bons ou des coupons peuvent également être mis en œuvre dans le cadre de campagnes plus larges, telles que des programmes de fidélité. Selon le rapport européen sur la fidélité aux marques 2023, les consommateurs européens sont prêts à revoir leur fidélité, 74 % d'entre eux déclarant qu'ils peuvent être reconquis par les marques qu'ils ont quittées et 65 % déclarant vouloir bénéficier de réductions grâce aux programmes de fidélité.

Découvrez comment Aumio, une application mobile pour le sommeil et la pleine conscience, a réussi à réduire de 50 % ses coûts d'acquisition de clients grâce aux bons intelligents.

- Suivi clair du retour sur investissement : les coupons facilitent des calculs clairs du retour sur investissement en les corrélant directement avec les commandes générées. Les codes de réduction personnalisés fournissent des données inestimables sur le client qui a utilisé la promotion.

Les promotions de bons d'achat présentent de nombreux avantages pour l'entreprise et ne doivent pas être négligées en raison de calculs fiscaux complexes. Examinons plus en détail les réglementations fiscales en vigueur dans l'UE et comment les commerçants peuvent lancer des promotions de bons d'achat conformes aux règles fiscales avec l'aide de Voucherify et Actindo.

Réglementation fiscale relative aux promotions de bons d'achat et à l'utilisation de cartes cadeaux

La fiscalité des achats est un sujet important pour tous les commerçants. S’il est assez simple d’appliquer la TVA sur un achat de biens ou de services, taxer les achats pour lesquels des remises ou des cartes-cadeaux ont été utilisées est tout aussi simple.

Comme plusieurs de nos clients et prospects basés en Allemagne avaient du mal à trouver des documents complets sur le sujet, nous avons approfondi un peu la réglementation fiscale relative aux promotions et aux remises et préparé un bref aperçu pour vous permettre de comprendre comment mettre en place des promotions. et des workflows de facturation pour se conformer à la réglementation fiscale de l'Union européenne. Voici ce que nous avons trouvé.

Différence entre les bons et les chèques-cadeaux

Tout d'abord, expliquons la différence entre les bons (codes de réduction) et les chèques-cadeaux.

Les chèques-cadeaux sont des bons d'un montant (par exemple, un chèque-cadeau de 50 EUR) qui peuvent être achetés en tant que produit puis utilisés comme moyen de paiement et sont généralement appliqués à l'ensemble du panier. Les bons promotionnels (appelés également coupons) sont des bons qui peuvent accorder un montant, un pourcentage ou une remise sur un article et peuvent être appliqués à un produit spécifique, une gamme de produits ou à l'ensemble du panier.

Examinons plus en détail la fiscalité des bons d'achat dans l'UE.

Fiscalité des bons d'achat (codes promo)

Dans le cas d'un code de réduction, la taxe est calculée sur le prix réduit du produit ou sur le prix réduit de la commande.

Fiscalité des chèques cadeaux

Les choses se compliquent avec les chèques cadeaux. La législation fiscale définit deux types de chèques-cadeaux, les chèques-cadeaux à usage unique et les chèques-cadeaux polyvalents.

Un chèque-cadeau à usage unique est émis pour l'achat de biens qui relèvent tous d'un même type de taxation, par exemple, tous les biens sont taxés au taux de TVA de 19 %. C'est le cas si une entreprise fournit des biens ou des services qui relèvent tous d'une même catégorie ou si l'utilisation des chèques-cadeaux est limitée à une catégorie de produits spécifique. Les cartes-cadeaux à usage unique sont taxées au moment de leur émission (l'émission du bon est une transaction imposable). Ainsi, si un client achète un chèque-cadeau d'une valeur de 50 EUR destiné à être utilisé pour des biens taxés à un taux de TVA de 19 %, il devra vous devrez payer 59,5 EUR pour l'achat, TVA incluse.

Les chèques cadeaux multi-usages sont taxés à l'échange car personne ne sait pour quel type de produits au taux de TVA ils seront utilisés. Leur taxe est calculée par produit sur la base des taux de taxe sur les produits.

Sources:

https://www.haufe.de/finance/haufe-finance-office-premium/umsatzsteuer-gutscheine-3-gutscheine-es-sind-2-arten-zu-unterscheiden_idesk_PI20354_HI2374411.html

https://www.gesetze-im-internet.de/ustg_1980/__3.html#:~:text=(13)%20Ein%20Gutschein,der%20Umsatzsteuer%20unterliegt

https://eur-lex.europa.eu/legal-content/EN/TXT/HTML/?uri=CELEX%3A52012PC0206#:~:text=The%20distinction%20between%20SPV%20and,goods%20or%20services% 20sont%20fournis

Quel est le risque fiscal lors de la mise en place d’une stratégie promotionnelle ?

Si une entreprise suit le même workflow de calcul des taxes et de facturation pour différents types de bons d'achat et de cartes cadeaux, elle peut mal calculer la TVA et risquer d'être condamnée à une amende. En outre, vendre à l’international peut nécessiter d’adapter les règles fiscales ou de limiter l’utilisation des bons d’achat.

Comment éviter les risques fiscaux liés aux promotions dans l’UE ?

Un commerçant doit suivre des flux de travail fiscaux distincts en fonction du type de bon utilisé, notamment :

- Carte-cadeau à usage unique – taxez-la au taux d’achat du produit, au moment de l’achat.

- Carte-cadeau polyvalente : taxez-la lorsque la carte-cadeau est utilisée, calculez la taxe par article de ligne de produits avant la réduction, en fonction du taux de taxe applicable.

- Bon de réduction – la taxe doit être calculée sur le prix réduit du produit.

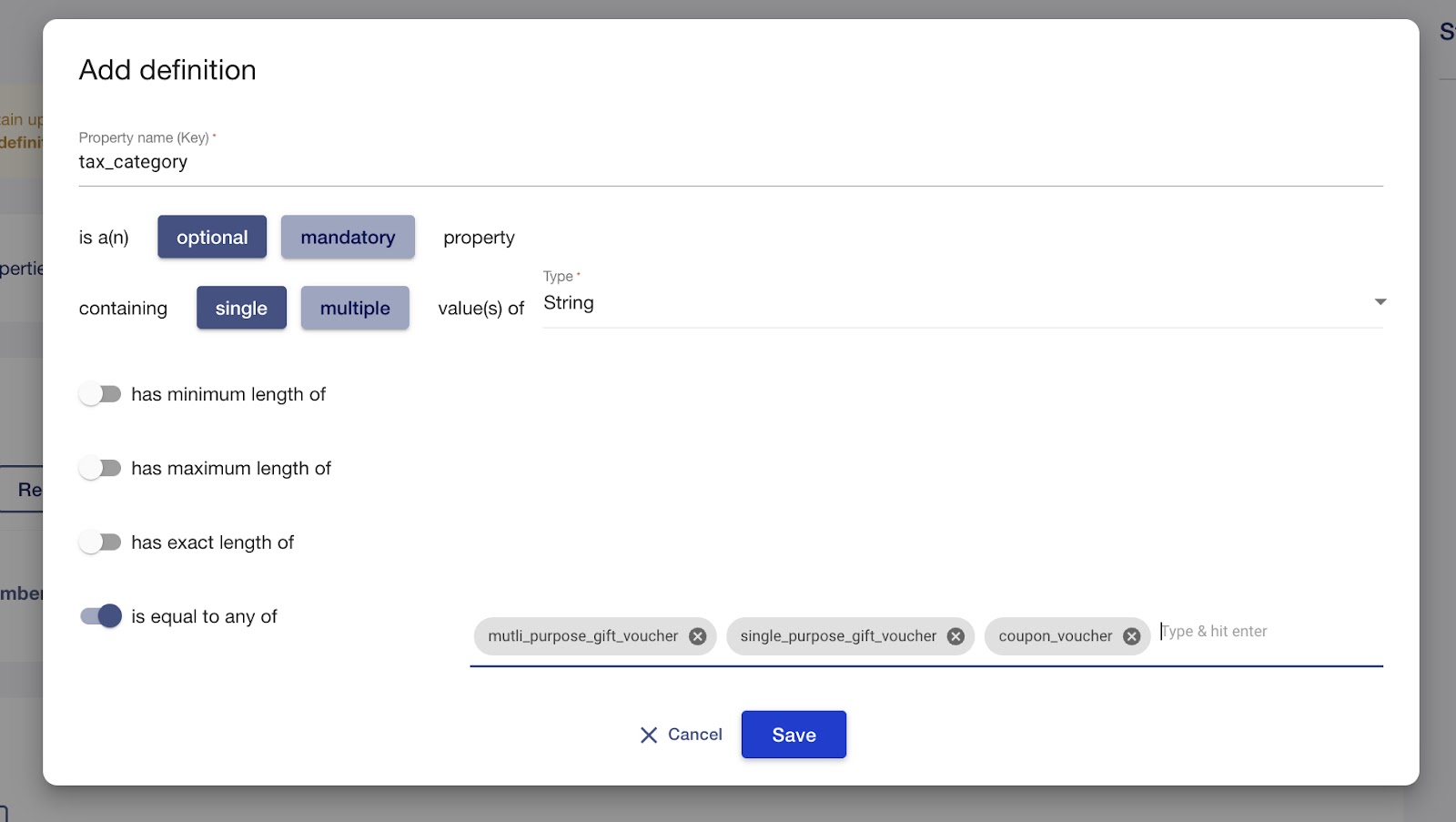

Pour se conformer à la réglementation fiscale, une entreprise devrait « marquer » quel bon doit suivre quel flux de taxation au moment de l'émission de ce bon et traiter ces informations lors du calcul du prix de la commande et de l'émission d'une facture.

Le commerçant devrait également interdire d’utiliser plus d’un chèque cadeau sur chaque achat, sinon le calcul de la taxe devient très compliqué.

Comment mettre en place des flux de travail corrects avec Voucherify et Actindo ?

Voucherify aide les commerçants à mettre en place les flux de travail appropriés en leur permettant de définir quel bon doit suivre quel type de calcul de taxe. Lors de la création d'un bon via le tableau de bord Voucherify ou les API, les commerçants peuvent définir un champ personnalisé supplémentaire dans le schéma de métadonnées qui différenciera le type de bon et sera utilisé pour attribuer correctement la commande au flux de travail spécifique en fonction du type de bon utilisé.

Actindo peut alors traiter la création des factures et calculer les taxes par article de ligne ou par commande, en fonction des cas réels d'un commerçant. Ceci est réalisé grâce à des flux de travail entièrement personnalisables dans les modules de facturation et de comptabilité d'Actindo, en fonction du type de bon utilisé dans la commande.

Actindo est un système ERP axé sur le commerce qui centralise et unifie les données de divers systèmes, connecte les outils 3P pour l'engagement client, les expériences client et les processus d'entreprise et aide les commerçants à automatiser leurs processus commerciaux en fonction de leurs besoins commerciaux réels.

Contactez-nous ou Actindo si vous souhaitez discuter de la façon de mettre en place des promotions, des bons fiscaux conformes et une comptabilité en tirant parti de Voucherify et Actindo.

Avertissement : Nous vous recommandons de contacter votre conseiller fiscal avant de mettre en place les flux de travail afin de garantir la conformité.

À propos de Actindo

Actindo permet une croissance des revenus grâce à la plateforme la plus flexible au monde pour les opérations commerciales numériques : Actindo Core1

Actindo est un leader mondial et pionnier de la technologie Commerce ERP, avec plus de 15 ans d'expertise sur le marché. La plateforme Actindo Core1 orchestre les éléments constitutifs du commerce composable pour transformer, rationaliser et unifier tout modèle commercial numérique.

La technologie API-first et certifiée MACH intègre une organisation des données et une gestion distribuée des commandes qui aident les marques et les détaillants à étendre facilement la plateforme, à intégrer leur système ERP existant et à offrir une expérience numérique exceptionnelle sur tous les canaux.

Les entreprises renommées qui font confiance à Actindo incluent Nintendo of Europe, Kapten & Son, ALDI Onlineshop et tesa. Actindo a son siège à Munich et des bureaux à Cologne, Shenyang et Dubaï.

Visitez le site Web d'Actindo pour plus d'informations.