Pendanaan untuk Bisnis E-niaga: 10 Sumber Daya Teratas

Diterbitkan: 2022-09-17Ini adalah waktu yang cukup menarik untuk e-niaga. Orang-orang membeli melalui belanja online lebih dari sebelumnya. 22% dari penjualan ritel diperkirakan berasal dari belanja online. Itu sangat besar, mengingat jumlahnya dulu hanya 15% pada 2019. Dan itu masih terus bertambah. Pasar e-niaga diperkirakan akan bernilai $5,4 triliun pada tahun 2026.

Jika Anda menjalankan usaha e-niaga, Anda mungkin bingung dengan prospek tersebut. Siapa yang tidak ingin sepotong kue manis bernilai triliunan dolar itu?

Tetapi untuk memanfaatkan tren ini, Anda harus menyiapkan bisnis baru Anda untuk sukses. Daripada hanya menjaga arus kas Anda untuk memastikan Anda menghasilkan uang, Anda harus siap untuk tumbuh dan berkembang. Namun, ini bisa agak rumit. Peningkatan membutuhkan investasi. Bahkan jika Anda memiliki kantong pribadi yang dalam untuk melakukan investasi itu, Anda harus mempertimbangkan untuk mendapatkan pembiayaan dari luar untuk mendanai pertumbuhan bisnis Anda.

Untungnya, ada banyak cara untuk mendapatkan dana untuk bisnis Anda hari ini. Lewatlah sudah hari-hari ketika bank dan investor adalah satu-satunya pilihan Anda untuk modal eksternal. Platform pendanaan online telah muncul sebagai sumber daya yang layak untuk uang tunai.

Kami akan membahas semua yang perlu Anda ketahui tentang pendanaan untuk e-niaga, termasuk 10 sumber daya yang dapat Anda gunakan untuk mengakses pendanaan.

Bagaimana Bisnis E-niaga Anda Dapat Mendapatkan Manfaat Dari Solusi Pendanaan Eksternal

Pendanaan menjadi penting ketika Anda ingin tumbuh dan berkembang ke tingkat berikutnya.

Jika bisnis Anda tiba-tiba berjalan dengan baik dan permintaan akan produk Anda melonjak, pada akhirnya Anda akan mencapai titik di mana Anda akan menghabiskan kapasitas Anda. Anda mungkin mengalami kehabisan stok atau pemesanan berlebih. Ini tidak hanya menciptakan gesekan dengan pelanggan Anda. Mereka juga menghambat pertumbuhan Anda. Anda tidak ingin membuat pelanggan pergi.

Untuk mengatasinya, Anda harus menskalakan operasi Anda. Bagaimana Anda harus melakukannya akan tergantung pada sifat bisnis Anda. Misalnya, kehabisan stok dapat dihindari dengan memiliki persediaan yang cukup dan rantai pasokan yang efisien.

Satu hal yang pasti – Anda akan membutuhkan uang tunai. Membeli lebih banyak inventaris, membeli peralatan, menyewa ruang, meningkatkan kehadiran Anda dan memperluas jangkauan, dan mempekerjakan lebih banyak orang semuanya memerlukan biaya.

Selain itu, terkadang, peluang muncul dengan sendirinya secara tiba-tiba. Tanpa modal siap, Anda dapat kehilangan kesempatan untuk memanfaatkan, membuat bisnis Anda terhambat.

Bisnis juga dapat melalui masa sulit. Jika bisnis Anda berfokus pada ceruk, penjualan yang baik bisa bersifat musiman. Memiliki uang tunai juga berfungsi sebagai semacam asuransi yang dapat membantu Anda mengatasi krisis.

Jenis Pendanaan

Idealnya, jika bisnis Anda sedang booming, Anda dapat menginvestasikan kembali keuntungan Anda ke dalam perusahaan. Dalam bisnis berbicara, ini disebut laba ditahan. Dengan cara ini, semuanya mandiri. Anda tidak perlu berurusan dengan orang lain. Anda bisa terus mengembangkan bisnis Anda sesuai keinginan Anda.

Tetapi jika Anda tidak benar-benar memiliki kemampuan ini, Anda dapat mempertimbangkan pembiayaan dari luar. Secara konvensional, Anda bisa mendapatkannya baik melalui pembiayaan utang atau ekuitas dengan modal ventura atau pinjaman bank. Ini dikenal sebagai pinjaman dan investasi, masing-masing. Ada juga jenis yang muncul seperti pembiayaan berbasis pendapatan dan opsi pembiayaan bisnis alternatif seperti uang muka pedagang dan anjak piutang, yang berguna bagi mereka yang memiliki riwayat kredit terbatas. Bisnis juga dapat mengajukan permohonan hibah atau meluncurkan kampanye crowdsourcing.

Entitas dan organisasi yang berbeda dapat memberi Anda akses ke cara pendanaan ini. Anda bisa mendapatkan pinjaman dari bank dan pemberi pinjaman. Kapitalis ventura (VC) dan investor dapat memberi Anda dana awal dan tahap awal dengan imbalan ekuitas.

Platform pendanaan khusus e-niaga dapat memberi Anda akses ke salah satu atau kombinasi dari metode pendanaan ini. Mereka bahkan dapat menyediakan bisnis dengan rencana khusus untuk area pertumbuhan yang dibutuhkan bisnis Anda secara eksplisit.

Mari kita lihat bagaimana masing-masing bekerja.

Pembiayaan Utang – Pinjaman Usaha Kecil

Pembiayaan utang mungkin merupakan pilihan yang paling umum di luar sana. Berikut cara kerja pinjaman. Pemberi pinjaman memberi Anda uang dengan syarat Anda harus membayarnya kembali selama jangka waktu tertentu dengan bunga.

Misalnya, Anda mendapatkan pinjaman sebesar $1.000 dengan bunga sederhana 1% dan Anda harus membayarnya kembali dalam sebulan. Itu berarti Anda harus membayar kembali pinjaman pokok $1.000 dan bunga $10 setelah sebulan. Itu kira-kira dasar seperti pinjaman bisa mendapatkan.

Sayangnya, sebagian besar pinjaman tidak semudah itu. Sebagian besar peminjam membutuhkan jumlah yang sangat besar dan jangka waktu yang lama untuk membayarnya kembali. Inilah sebabnya mengapa pinjaman tipikal seperti pinjaman rumah, pinjaman mobil, dan pinjaman bisnis diamortisasi. Jadwal amortisasi memetakan bagaimana pembayaran tetap tersebar selama beberapa waktu. Bagian dari setiap pembayaran diterapkan pada pokok dan sisanya untuk bunga. Pinjaman yang diamortisasi mungkin tampak menarik karena Anda tahu jumlah yang harus Anda bayar setiap bulan.

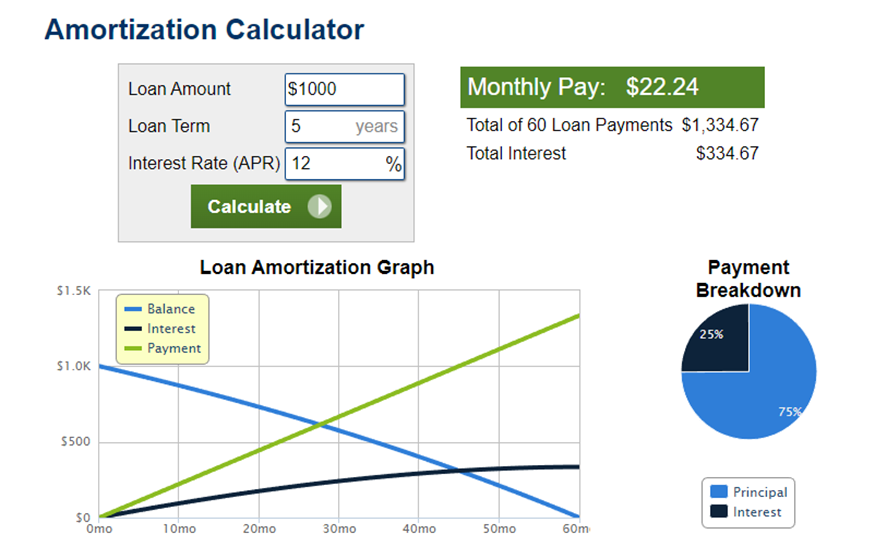

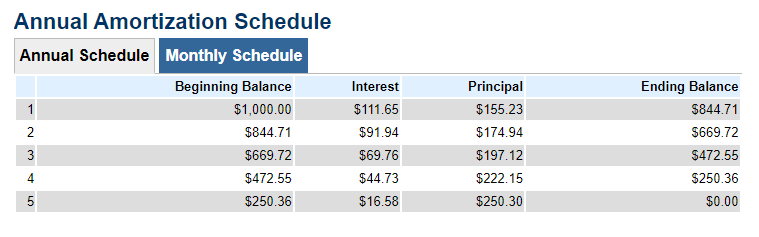

Sumber: Calculator.net

Namun, peminjam harus waspada dengan cara kerja pinjaman dalam praktiknya. Pemberi pinjaman biasanya memanfaatkan peracikan. Bunga majemuk adalah jumlah yang diperoleh pemberi pinjaman dari bunga. Jadi, jika Anda memiliki pinjaman multi-bulan, setiap bunga yang belum dibayar dari bulan sebelumnya termasuk dalam perhitungan bulan berikutnya untuk jumlah total.

Misalnya, Anda mendapatkan pinjaman sebesar $1.000 dengan bunga 1% per bulan. Itu akan memiliki total biaya $ 1.010. Jika Anda tidak dapat membayar kembali pinjaman apa pun, semua jumlah itu, termasuk bunga $10, akan digunakan untuk menghitung biaya bulan berikutnya. $1.010 pada 1% kemudian akan memiliki total biaya $1.020.10. Pemberi pinjaman dapat memperoleh $0,10 lebih banyak dari bunga atas bunga. Perlu diingat, bagaimanapun, bahwa ini sangat sederhana. Pada kenyataannya, Anda akan mendapatkan penalti jika Anda melewatkan pembayaran bulanan.

Suku bunga pinjaman yang diamortisasi ini biasanya dinyatakan sebagai tingkat persentase tahunan (APR). Tingkat bunga bulanan 1% diterjemahkan menjadi APR 12%. Pinjaman $1.000 dengan APR 12% tetapi dengan jangka waktu 5 tahun akan memiliki total bunga $334,67 – jauh dari tambahan $10 yang harus Anda bayar jika hanya untuk sebulan. Tetapi karena pembayaran bulanan hanya $22.24, dapat dimengerti mengapa beberapa orang menganggap ini sebagai kesepakatan yang cukup menarik.

Sumber: Calculator.net

Pemberi pinjaman juga dapat menggunakan berbagai metode amortisasi. Metode ini menggunakan rumus khusus untuk menghitung jumlah pembayaran bulanan dan menentukan berapa banyak yang harus dibayar untuk bunga dan pokok. Jika kita akan melihat jadwal bulanan amortisasi, Anda akan melihat bahwa dari pembayaran $22,24, $10 diterapkan untuk bunga dan sisanya diterapkan ke pokok.

Sumber: Calculator.net

Pembayaran, terutama di bagian awal jangka waktu, lebih dikreditkan ke bunga daripada pokok. Pada akhir tahun pertama, Anda masih berutang sejumlah besar pada pokok. Seiring waktu, pembayaran terhadap pokok menjadi lebih besar, yang mengurangi dampak peracikan pada akhir jangka waktu pinjaman.

Sumber: Calculator.net

Mekanisme ini memungkinkan pemberi pinjaman memperoleh lebih banyak dari bunga, terutama untuk jangka waktu pinjaman yang lebih lama. Selain itu, pemberi pinjaman juga mengenakan segala macam biaya untuk administrasi, pemrosesan, dan dokumentasi. Jadi, total biaya pinjaman bisa menjadi jauh lebih banyak.

Lembaga seperti bank, perusahaan pemberi pinjaman, dan perusahaan kartu kredit biasanya memberikan pinjaman semacam itu. Produk keuangan lainnya seperti kartu kredit, jalur kredit, dan penarikan tunai juga merupakan bentuk pembiayaan utang. Hanya dengan ini, perusahaan kartu atau lembaga menentukan sebelumnya jumlah pinjaman maksimum Anda dalam bentuk batas kredit atau penarikan tunai Anda.

Anda juga harus memenuhi syarat sebelum pemberi pinjaman tradisional memberi Anda uang. Mereka akan sering meminta banyak dokumen, termasuk rencana bisnis, untuk dilampirkan ke aplikasi Anda. Biasanya, Anda juga memerlukan skor kredit yang baik sebelum bank menerima aplikasi Anda.

Dengan pinjaman yang lebih besar, Anda bahkan mungkin harus memberikan jaminan – properti seperti real estat atau aset lain yang diterima pemberi pinjaman sebagai bentuk jaminan untuk berjaga-jaga jika Anda tidak dapat membayar kembali pinjaman tersebut. Jika Anda melewatkan pembayaran, Anda akan dianggap default, dan bank akan dapat mengambil kembali properti Anda. Pemberi pinjaman sering kali berhati-hati dalam memberikan pinjaman kepada perusahaan rintisan dan usaha kecil tanpa agunan. Mereka juga dapat mengenakan suku bunga yang lebih tinggi kepada peminjam yang mereka anggap berisiko.

Inilah sebabnya mengapa pengusaha menghindar dari metode pendanaan ini.

Pembiayaan Ekuitas

Dalam pembiayaan ekuitas, investor akan memberi Anda dana dengan imbalan ekuitas atau sebagian kepemilikan perusahaan Anda.

Anda dapat mendekati investor dan meminta X dolar untuk memiliki Y persen dari perusahaan Anda. Angka-angka ini akan didasarkan pada penilaian bisnis Anda. Jadi, jika Anda meminta $100.000 sebagai ganti 10% ekuitas di perusahaan Anda, pada dasarnya Anda memperkirakan bahwa perusahaan Anda bernilai $1 juta.

Sayangnya, penilaian bisnis bisa berantakan. Banyak faktor yang menjadi penilaian. Prosesnya melibatkan penghitungan aset dan kewajiban bisnis, arus kas, dan potensi pertumbuhan. Hal ini juga dapat mempertimbangkan keunikan produk atau jasa dan permintaan pasar yang sebenarnya. Semakin positif faktor-faktor ini, semakin tinggi penilaiannya.

Investor yang serius akan melakukan due diligence. Mereka akan melakukan pemeriksaan latar belakang pada Anda dan bisnis. Mereka akan meminta untuk melihat buku Anda untuk melihat seberapa baik kinerja bisnis sebenarnya. Investor dapat menjawab permintaan Anda dengan penilaian yang berbeda jika mereka memiliki pandangan tentang bagaimana bisnis Anda seharusnya bernilai. Pada akhirnya, Anda dan investor harus menyetujui semua persyaratan.

Hampir semua orang bisa menjadi investor dalam bisnis Anda. Tetapi jika Anda mencari pendanaan yang signifikan, Anda harus mendekati VC dan investor malaikat karena mereka biasanya memiliki sarana dan sumber daya. Selain mendapatkan modal, keuntungan bermitra dengan investor juga dapat membantu Anda mengembangkan bisnis. Seringkali demi kepentingan terbaik investor agar bisnis Anda berhasil.

Kelemahan dari pembiayaan ekuitas adalah Anda menyerahkan sebagian kepemilikan usaha Anda. Bergantung pada sejauh mana dukungan mereka, mereka juga dapat memiliki pengaruh atau kendali yang kuat atas tujuan dan keputusan bisnis. Investor juga akan mengharapkan pengembalian investasi mereka. Mereka dapat menekan Anda untuk menghasilkan keuntungan sesegera mungkin.

Anda harus yakin jika Anda ingin menempuh rute pendanaan ini sebagai pemilik bisnis. Setelah Anda mengambil dana ekuitas, itu tidak akan menjadi pertunjukan Anda lagi.

Pembiayaan Berbasis Pendapatan

Bentuk lain dari pembiayaan yang menjadi cukup populer akhir-akhir ini adalah pembiayaan berbasis pendapatan. Pendanaan dari jenis pembiayaan ini pada dasarnya adalah pinjaman. Tetapi alih-alih perlu membayar cicilan bulanan tetap, bisnis membayar kembali pemberi pinjaman menggunakan persentase dari pendapatan atau penjualan aktual mereka.

Misalnya, Anda mendapatkan pinjaman $1.000 dengan bunga 12% yang Anda setuju untuk membayar kembali menggunakan 5% dari penjualan bulanan Anda. Sebagian besar rencana pembiayaan berbasis pendapatan bekerja dengan tarif tetap dan tanpa peracikan. Jadi, Anda harus membayar total $1.120. Setiap bulan, Anda harus membayar 5% dari penjualan Anda. Jika Anda menghasilkan $2.000 dalam penjualan di Bulan 1, Anda harus membayar $100. Jika di Bulan 2, Anda hanya menghasilkan $1.000 maka Anda membayar $50. Ini berlangsung sampai Anda melunasi total $1.120.

Jadi, semakin besar penjualan Anda, semakin cepat Anda dapat melunasi pinjaman Anda. Tetapi untuk berjaga-jaga jika Anda menderita penjualan yang buruk, Anda tidak akan begitu tertekan untuk melunasi jumlah yang pasti, tidak seperti pembiayaan berbasis utang tradisional. Pembayaran pinjaman Anda akan lebih rendah selama bulan-bulan ramping.

Skema pembayaran seperti itu memang tampak lebih memaafkan dibandingkan dengan pinjaman tradisional. Adalah kenyataan bahwa penjualan bisnis yang melayani pasar dan ceruk tertentu berfluktuasi. Hal ini memberikan banyak fleksibilitas bagi bisnis dan membuat pengambilan pembiayaan dari luar tidak terlalu menakutkan.

Selain itu, Anda tidak perlu menyerahkan ekuitas saat memilih pembiayaan berbasis pendapatan karena pada dasarnya adalah pinjaman. Anda akan tetap memiliki bisnis Anda.

Uang Tunai Pedagang

Melalui uang muka pedagang (MCA), bisnis dapat menerima dana sebagai imbalan atas penjualan kartu kredit atau debit di masa depan. Ini mungkin tampak sangat mirip dengan pembiayaan berbasis pendapatan tetapi secara teknis, uang muka pedagang bukanlah pinjaman. Ini adalah "penjualan" transaksi kartu di masa depan. Institusi yang menawarkan MCA sering kali bekerja dengan pemroses pembayaran untuk langsung mendapatkan persentase dari penjualan kartu pedagang hingga jumlahnya dikembalikan.

Di antara perbedaan utama antara MCA dan pembiayaan berbasis pendapatan adalah kriteria kualifikasi. Pembiayaan berbasis pendapatan seringkali membutuhkan arus kas yang sehat atau catatan penjualan yang kuat. Perusahaan yang menawarkan MCA biasanya tidak memiliki persyaratan seperti itu. Bisnis dengan catatan penjualan yang berfluktuasi mungkin merasa lebih mudah untuk mendapatkan MCA daripada pembiayaan berbasis pendapatan. Mereka masih dapat menikmati fleksibilitas karena harus membayar menggunakan persentase dari penjualan mereka.

Karena MCA secara teknis bukanlah pinjaman, mereka dapat melampaui batas suku bunga atau biaya yang mungkin dimiliki oleh beberapa undang-undang pinjaman. Mungkin saja MCA menjadi lebih mahal dibandingkan dengan pembiayaan berbasis pendapatan.

Anjak Faktur

Banyak bisnis e-niaga telah berhasil dengan mendirikan toko di pasar online seperti Amazon dan Shopify. Namun, di antara keluhan umum pedagang di platform ini adalah waktu yang dibutuhkan untuk mengeluarkan pendapatan dari penjualan mereka. Sampai saat itu, Anda tidak akan dapat menggunakan uang itu untuk inventaris atau operasi.

Mirip dengan uang muka pedagang, penyedia anjak piutang pada dasarnya "membeli" piutang Anda dari platform ini. Ini memberi mereka kendali atas faktur. Anda akan menerima sekitar 80% hingga 90% dari total jumlah faktur, dan Anda akan mendapatkan saldo setelah dibayar oleh platform dikurangi biaya penyedia.

Misalnya, Anda memiliki piutang $10.000 dari penjualan bulanan Anda di Amazon. Anda dapat memanfaatkan anjak piutang dari penyedia dan mendapatkan $9,000 atau 90%. Penyedia sekarang akan memiliki "dibs" pada piutang $ 10.000 Anda. Penyedia akan mendapatkan piutang setelah Amazon mengeluarkan uangnya. Anda masih akan mendapatkan jumlah yang tersisa dikurangi biaya yang akan dibebankan oleh penyedia. Jika penyedia mengenakan biaya 3%, dibutuhkan $300 dari saldo $1.000, dan Anda mendapatkan sisa $700.

Pinjaman Berbasis Aset

Jika bisnis Anda berurusan dengan aset berwujud seperti mesin, peralatan, atau inventaris, Anda dapat memilih untuk mendapatkan pinjaman berbasis aset daripada pembiayaan utang konvensional. Pinjaman konvensional seringkali membutuhkan agunan yang dapat dengan mudah dicairkan atau dijual. Bank dan pemberi pinjaman lebih memilih properti nyata, mobil, saham, dan obligasi.

Usaha kecil seringkali hanya memiliki peralatan khusus mereka sebagai aset. Dengan pinjaman berbasis aset, bisnis dapat menempatkan salah satu aset berwujud ini sebagai jaminan. Misalnya, toko otomotif dapat menempatkan penukar bannya senilai $1.500 sebagai jaminan untuk pinjaman $1.000. Jadi, jika Anda tidak melakukan pembayaran, pemberi pinjaman akan mengambil alih ban changer sebagai pelunasan pinjaman Anda.

Sayangnya, karena banyak jenis peralatan sulit untuk dijual atau dilikuidasi, pemberi pinjaman dapat meminta Anda untuk memberikan aset yang nilainya jauh lebih tinggi daripada jumlah pinjaman.

Hibah

Hibah pada dasarnya adalah "uang gratis" yang bisa Anda dapatkan untuk bisnis Anda. Mereka sering diberikan oleh pemerintah, perusahaan besar, organisasi nirlaba, dan dermawan sebagai bagian dari program yang mereka buat.

Mengajukan hibah dapat melibatkan banyak pekerjaan. Anda tidak hanya harus meyakinkan badan pemberi penghargaan bahwa Anda memenuhi syarat, tetapi Anda juga harus membuktikan bahwa Anda layak mendapatkan uang. Kebanyakan hibah memiliki kriteria yang tepat. Anda mungkin harus mengerjakan proyek inovasi atau mendukung advokasi tertentu yang selaras dengan dorongan hibah.

Badan pemberi hibah juga dapat memaksakan kondisi tertentu atau mengharuskan Anda untuk memenuhi janji Anda.

penggalangan dana

Berkat Kickstarter dan Indiegogo, crowdfunding telah menjadi cara yang dapat diterima untuk mendapatkan pendanaan bisnis. Pada dasarnya, Anda akan mengandalkan kemurahan hati orang asing yang bersedia memberi Anda uang.

Membuat kampanye Anda diperhatikan bisa jadi menantang. Biasanya, Anda harus menjanjikan sesuatu yang spektakuler untuk menarik perhatian para donor. Misalnya, produk atau layanan Anda harus sesuatu yang benar-benar menarik. Selain itu, donor juga harus menjadi yang pertama mendapatkan produk Anda saat diluncurkan, atau mereka harus mendapatkan akses awal dan pemesanan prioritas untuk layanan Anda. Sebagian besar mengharapkan bonus dan gratis saat menjadi pendukung.

Crowdfunding tampaknya terlalu bagus untuk menjadi kenyataan bagi bisnis. Anda bisa mendapatkan dana dengan sedikit atau tanpa pamrih. Namun, banyak kampanye crowdfunding ternyata adalah penipuan, sehingga orang sekarang menjadi lebih berhati-hati dalam memilih bisnis atau usaha mana yang akan didukung.

Apa yang Harus Dipertimbangkan Saat Mencari Pembiayaan E-niaga

Kami telah membahas berbagai jenis opsi pendanaan yang tersedia untuk bisnis e-niaga. Sekarang, mari kita bahas apa yang harus dipertimbangkan ketika mencari pendanaan.

Sasaran

Ini mungkin hal yang paling penting untuk dipertimbangkan. Mengapa Anda mencari dana? Jika itu untuk pertumbuhan, Anda seharusnya sudah memiliki rencana pasti tentang bagaimana Anda akan menskalakan. Apakah Anda membutuhkan lebih banyak inventaris, peralatan, atau orang? Apakah Anda berencana untuk menghabiskan uang untuk pemasaran?

Mengetahui hal ini sangat penting karena akan menentukan pertimbangan lain, seperti berapa banyak dana yang benar-benar Anda butuhkan. Beberapa pemodal juga membatasi di mana Anda dapat menghabiskan uang. Misalnya, beberapa opsi hanya memungkinkan Anda membelanjakan dana untuk sesuatu yang fisik atau berwujud, seperti inventaris atau peralatan.

Kebutuhan

Berdasarkan rencana Anda, Anda juga harus tahu berapa banyak yang benar-benar Anda butuhkan. Selain hibah dan uang dari crowdfunding, sebagian besar dana harus dibayar kembali dalam beberapa bentuk dan Anda harus membayar bunga.

Anda tidak ingin mendapatkan jumlah yang berlebihan sehingga Anda akan berjuang untuk membayar kembali di masa depan. Jumlah sebenarnya yang Anda butuhkan juga dapat menentukan jenis pembiayaan apa yang harus Anda dapatkan. Sebagian besar pemberi pinjaman dan pemberi dana sering kali memiliki rentang dan batasan untuk uang yang bisa Anda dapatkan dari mereka.

Linimasa

Anda juga harus memeriksa seberapa mendesak kebutuhan uang tunai Anda. Bank tidak menyetujui dan melepaskan pinjaman dalam beberapa jam. Kesepakatan dengan investor dan VC tidak ditutup dalam semalam. Anda mungkin harus menjelajahi sumber daya lain jika Anda berada di garis waktu yang sangat ketat.

Beberapa pemberi pinjaman mengkhususkan diri dalam melepaskan uang dengan cepat, tetapi mereka sering membebankan lebih banyak bunga dan biaya. Jika Anda memiliki persyaratan yang lebih spesifik seperti peralatan atau inventaris, Anda dapat memilih pemberi pinjaman dan perusahaan khusus ini karena mereka sering dapat bertindak cepat untuk membantu Anda menyelesaikan kebutuhan Anda.

Keuangan

Temukan istilah yang sesuai dengan situasi Anda. Jika Anda mencari pembiayaan utang, Anda harus menimbang apa yang Anda mampu setiap bulan dan total biayanya.

Jangka waktu yang lebih lama dapat berarti pembayaran bulanan yang lebih kecil, tetapi Anda dapat memperoleh biaya total dua atau tiga kali lipat. Jangka waktu yang lebih pendek dapat berarti biaya total yang lebih kecil, tetapi pembayaran bulanan bisa sangat tinggi.

Bahkan jika Anda mempertimbangkan pembiayaan ekuitas, Anda juga harus tetap memeriksa apakah Anda memiliki apa yang diperlukan untuk memenuhi permintaan investor Anda.

Selain mencari tahu detail penting ini, ada juga hal lain yang mungkin ingin Anda pertimbangkan.

Ketahui Dengan Siapa Anda Berhadapan

Pemberi dana tidak dibangun secara merata. Beberapa penyandang dana membawa sesuatu yang ekstra ketika Anda berurusan dengan mereka. Investor dan beberapa platform pertumbuhan dapat meminjamkan keahlian dan jaringan mereka untuk membantu Anda mencapai tujuan bisnis Anda. Dukungan ini bisa sangat berharga jika Anda mencoba mengembangkan bisnis Anda.

Orang lain mungkin tidak peduli dengan Anda sama sekali. Jadi, Anda harus berhati-hati dengan siapa Anda mengambil uang. Pemberi pinjaman yang tidak bermoral bahkan ingin melihat Anda gagal, terutama jika Anda telah memasang jaminan yang lebih berharga daripada bisnis Anda. Mereka mungkin akan menghasilkan lebih banyak dari mengambil alih aset Anda daripada menerima bayaran.

Sumber Pendanaan Terbaik untuk Bisnis E-niaga

Apa yang hebat dari semua ini adalah, selain memiliki banyak bentuk pendanaan yang sekarang tersedia untuk usaha kecil saat ini, jumlah unit pendanaan juga meningkat.

Pemberi pinjaman tradisional sekarang melihat persaingan dari platform pendanaan yang berfokus pada bisnis. Banyak dari mereka bahkan mengkhususkan diri dalam e-commerce. Mereka menawarkan pembiayaan berbasis pendapatan dan opsi pendanaan bisnis alternatif lainnya yang lebih cocok untuk usaha e-niaga.

Mereka juga menyederhanakan proses aplikasi dan mengeluarkan dana secepat mungkin. Selain pendanaan, mereka juga menawarkan layanan bernilai tambah lainnya seperti rencana pertumbuhan dan analitik untuk membantu kesuksesan bisnis yang didanai.

Berikut adalah sepuluh sumber pendanaan yang dapat Anda dekati untuk mendanai bisnis e-niaga Anda:

8fig

Memulai daftar adalah 8fig. Ini adalah platform analitik dan pendanaan e-niaga yang berupaya membantu skala bisnis dengan menyediakan rencana pertumbuhan khusus yang dibuat untuk pertumbuhan yang cepat namun berkelanjutan.

Platform ini mencoba menghilangkan dugaan penskalaan dengan mencari tahu modal tepat yang Anda butuhkan untuk mengembangkan bisnis Anda. Ini terintegrasi dengan platform e-niaga Anda dan menggunakan AI untuk menganalisis kinerja penjualan, pengeluaran, dan data keuangan bisnis Anda untuk memberikan persyaratan pendanaan terbaik. Bisnis e-niaga juga dapat menggunakannya sebagai alat analisis gratis untuk manajemen arus kas bahkan jika mereka memilih untuk tidak menerima dana dari 8fig.

Tidak seperti kebanyakan penyandang dana, 8fig bekerja dengan bisnis dengan mempertimbangkan keberlanjutan. Alih-alih mengeluarkan dana sebagai lump sum, perusahaan mendapatkan mereka dalam aliran yang stabil. Platform percaya bahwa menjatuhkan sejumlah besar ke bisnis dapat mengganggu arus kas alami dan menciptakan komplikasi. Ini juga dapat menyebabkan beberapa pemilik mengeluarkan uang terlalu banyak atau berbelanja secara royal. Mekanisme ini membantu bisnis yang didanai bergerak ke arah yang benar dalam perjalanan pertumbuhan mereka.

Bisnis harus memiliki pendapatan bulanan lebih dari $8.000 selama tiga bulan atau pendapatan tahunan sebesar $100.000 untuk memenuhi syarat pendanaan.

Hutang

Payability melayani pedagang di platform e-niaga seperti Amazon, Shopify, Walmart, dan Newegg. Ini memahami bahwa banyak pedagang di pasar ini mungkin memiliki masalah arus kas karena waktu yang dibutuhkan platform ini untuk mengeluarkan uang.

Platform ini menyediakan opsi pendanaan yang pada dasarnya adalah uang muka pedagang dan anjak piutang. Melalui opsi Akses Instan, pedagang bisa mendapatkan uang muka harian sebesar 80% dari penjualan mereka dari hari sebelumnya. Payability juga dapat membeli piutang masa depan melalui opsi Instant Advance, di mana Anda mendapatkan 75% hingga 150% dari pendapatan bulanan Anda. Anda mengirimkan persentase tetap (12% hingga 25%) dari penjualan Anda hingga uang muka telah dibayarkan.

Agar memenuhi syarat untuk Akses Instan, Anda memerlukan setidaknya $10.000 dalam penjualan bulanan setidaknya selama tiga bulan. Untuk Instant Advance, Anda perlu mencapai penjualan bulanan rata-rata $50.000 selama sembilan bulan.

selebaran

Wayflyer membantu bisnis melalui pembiayaan berbasis pendapatan. Platform ini menyediakan opsi pendanaan fleksibel yang dapat digunakan untuk pemasaran, inventaris, dan kebutuhan bisnis lainnya.

Anda harus menghubungkan pasar atau platform prosesor Anda seperti Amazon, Shopify, WooCommerce, atau Stripe ke Wayflyer. Ini kemudian akan mengolah informasi yang tersedia dan memberi Anda penawaran pendanaan. Platform ini praktis membeli sebagian dari total penjualan Anda dan menyediakan dana sebagai uang muka. Tergantung pada bisnis Anda, Anda bisa mendapatkan dana senilai $10.000 hingga $20 juta.

Anda harus menjalankan bisnis setidaknya selama enam bulan dengan pendapatan rata-rata $20.000 per bulan. Platform hanya mengenakan biaya 2% hingga 8% untuk setiap jumlah uang muka. Wayflyer hanya berfungsi dengan bisnis yang didirikan di wilayah tertentu, termasuk AS, Kanada, dan Inggris Raya.

Modal Shopify

Platform e-niaga Shopify telah membuat program pendanaan khusus untuk pedagangnya. Pembiayaan in-house ini tersedia untuk toko-toko dengan sejarah penjualan yang solid. Shopify belum mengumumkan secara spesifik tentang cara kerja program, tetapi jika Anda memenuhi syarat, Anda cukup mendapatkan pesan yang berisi penawaran pendanaan.

Program ini memberikan uang muka pedagang di mana Anda bisa mendapatkan $200 hingga $2 juta. Jumlah tersebut dapat digunakan untuk penggajian, inventaris, dan pemasaran. Platform memotong sebagian dari penjualan harian Anda di platform hingga jumlah tersebut dikembalikan. Ini juga menyediakan pembiayaan berbasis pendapatan di mana Anda bisa mendapatkan lump sum yang dapat Anda bayar kembali melalui persentase dari penjualan Anda.

Modal Kerja PayPal

Mirip dengan apa yang telah dilakukan Shopify untuk pedagangnya, PayPal juga masuk ke ruang pendanaan melalui Modal Kerja PayPal.

Program ini memberikan pinjaman kepada pengguna akun bisnisnya. Anda dapat memanfaatkan pinjaman sebesar 25% dari penjualan tahun sebelumnya melalui platform. Namun, jumlah sebenarnya didasarkan pada volume penjualan, riwayat akun, dan transaksi Modal Kerja Anda sebelumnya.

Ini membebankan satu biaya tetap dan mengambil persentase dari setiap penjualan sebagai pembayaran kembali pinjaman. Namun, itu mengharuskan Anda untuk memenuhi total pembayaran minimum setiap 90 hari, tergantung pada jumlah pinjaman Anda. Anda harus memiliki akun bisnis PayPal selama 3 bulan dan memproses $15.000 dalam satu tahun terakhir tanpa pinjaman Modal Kerja PayPal yang terutang agar memenuhi syarat.

Uang Muka Modal Payoneer

Payoneer adalah penyedia solusi pembayaran lain yang telah memasuki permainan pembiayaan bisnis melalui program Capital Advance.

Capital Advance ditujukan untuk penjual di Amazon, Walmart, dan Wayfair. Bisnis bisa mendapatkan hingga 140% dari pembayaran pasar bulanan mereka atau hingga $750.000. Yang harus Anda lakukan adalah menghubungkan akun marketplace Anda ke Payoneer. Platform akan memeriksa kinerja penjualan toko Anda, dan Payoneer akan menghasilkan penawaran pendanaan untuk Anda.

Payoneer membebankan persentase tetap kecil dari jumlah pendanaan. Dibutuhkan kembali sebagian dari setiap pembayaran yang dilakukan ke toko pasar Anda sampai jumlah total penyelesaian pendanaan dikumpulkan.

Pendanaan Penjual

Penjual Pendanaan menyediakan bisnis online dengan pilihan pendanaan yang fleksibel seperti Modal Kerja dan Uang Muka Harian. Anda harus menghubungkan akun marketplace Anda ke platform, dan itu akan memeriksa kelayakan Anda.

Ini memiliki beberapa pilihan untuk pendanaan bisnis. Untuk Modal Kerja, Anda bisa mendapatkan mulai dari $5.000 hingga $5 juta dengan jangka waktu mulai dari 3 hingga 24 bulan dengan opsi untuk memanfaatkan pembayaran hanya bunga selama 4 bulan. Untuk Uang Muka Harian, Anda bisa mendapatkan hingga 90% dari penjualan hari sebelumnya dan dikenakan tarif sederhana seperti 1,5%.

Untuk Modal Kerja, Anda memerlukan setidaknya 6 bulan riwayat penjualan dengan $20.000 penjualan bersih per bulan. Untuk Uang Muka Harian, Anda harus memiliki 3 bulan penjualan aktif dengan setidaknya $1.500 penjualan bersih per bulan.

Buka tutup

Uncapped adalah penyedia pendanaan lain yang berfokus pada bisnis online. Ini menyediakan beberapa pilihan pembiayaan, termasuk pembiayaan berbasis pendapatan, pinjaman jangka tetap, dan pembiayaan persediaan.

Anda bisa mendapatkan mulai dari £10.000 hingga £10 juta dengan biaya serendah 2% untuk pembiayaan berbasis pendapatan dan pinjaman jangka tetap. Bisnis online Anda harus beroperasi setidaknya selama 6 bulan dan menghasilkan pendapatan bulanan £10.000. Untuk pembiayaan inventaris, Uncapped menyediakan £10.000 hingga £10 juta atau hingga 100% dari harga inventaris kepada penjual Amazon.

Uncapped juga memiliki program khusus untuk perusahaan software-as-a-service (SaaS) di mana mereka bisa mendapatkan pinjaman dengan suku bunga serendah 0,5% per bulan dengan jangka waktu 6 hingga 24 bulan.

Choco Up

Choco-Up menyediakan dana untuk bisnis e-niaga. Perusahaan bisa mendapatkan pendanaan berdasarkan kinerjanya. Anda dapat menghubungkan akun Anda ke Choco Up dan akun tersebut akan menggunakan data Anda untuk menghitung penawaran pendanaan.

Pembayaran secara otomatis dipotong dari rekening bank Anda dan dihitung berdasarkan persentase pendapatan di akun toko Anda yang terhubung. Tarifnya tetap dan dinyatakan dengan jelas dalam ketentuan pendanaan Anda. Biayanya juga mudah tanpa bunga majemuk. Apa yang tercantum dalam persyaratan adalah apa yang harus Anda bayar.

Bisnis online Anda harus berdiri dan berjalan setidaknya selama enam bulan dengan pendapatan lebih dari $10.000 per bulan.

Menjadi

Menjadi kecocokan usaha kecil-menengah dengan pemberi pinjaman. Melalui platform, bisnis dapat terhubung ke berbagai produk pinjaman yang ditawarkan oleh pemberi pinjaman yang berbeda. Produk ini dapat berkisar dari pinjaman peralatan tradisional, pinjaman awal, uang muka pedagang, anjak piutang, dan jalur kredit.

Itu memang memiliki opsi khusus e-niaga di mana bisnis online bisa mendapatkan pinjaman hingga $ 100.000 melalui pemberi pinjaman di platform Menjadi. Yang perlu Anda lakukan adalah menghubungkan akun toko Amazon atau Shopify Anda dan akun platform pemasaran Anda (Facebook atau Google). Dari data bisnis Anda, platform menghasilkan laporan kelayakan pendanaan Anda. Anda kemudian akan menerima penawaran pinjaman dengan jumlah, tarif, dan jangka waktu pembayaran yang bervariasi.

Pilih Sumber Dana yang Tepat untuk Perusahaan Anda

Tidak seperti pemberi pinjaman atau investor tradisional, banyak dari platform yang berfokus pada e-niaga ini mengambil sikap yang lebih proaktif dan positif terhadap bisnis yang mereka danai. Mereka sudah mengerti apa yang dilalui oleh bisnis e-commerce. Mereka telah menyesuaikan penawaran mereka untuk memecahkan masalah pendanaan tertentu. Mereka tahu bahwa kesuksesan Anda adalah kesuksesan mereka.

Keputusan Anda untuk mendapatkan dana dari luar seharusnya tidak menakutkan sekarang karena Anda memiliki pilihan tentang bagaimana melakukannya. Untuk rekap, berikut adalah beberapa tips untuk membantu Anda memilih sumber daya yang tepat:

- Cari tahu strategi pertumbuhan Anda. Ini akan membantu Anda menentukan berapa banyak modal yang Anda perlukan untuk menjalankan rencana Anda.

- Carilah sumber daya terbaik yang menyediakan persyaratan paling menarik. Tidak ada yang menghentikan Anda untuk menggunakan salah satu dari sumber daya ini. Anda dapat mempertimbangkan jenis pendanaan, struktur biaya, metode pembayaran, dan jadwal mana yang paling sesuai untuk situasi Anda.

- Lihat apa yang ditawarkan platform atau sumber daya selain uang. Beberapa platform lebih dari sekadar memberi Anda dana. Mereka juga memberi Anda akses ke alat dan wawasan untuk memandu lintasan pertumbuhan Anda, dan mereka bahkan dapat membuka jaringan mitra potensial mereka.

Pada akhirnya, ini akan menghangatkan Anda dengan gagasan untuk mendapatkan pendanaan eksternal. Ini mungkin saja menjadi kunci pertumbuhan dan kesuksesan bisnis Anda.