In che modo Banking-as-a-Service sta favorendo l'inclusione finanziaria per le aziende non bancarie?

Pubblicato: 2023-06-06Le piattaforme Banking as a Service (BaaS) stanno diventando vitali nel settore finanziario in questo mondo digitale in rapida evoluzione. Fanno parte dell'open banking, il che significa che le aziende mettono le loro API a disposizione di altri per creare nuovi servizi finanziari e fornire maggiore trasparenza.

La Banca mondiale, gli Stati Uniti e l'UE hanno compiuto sforzi per aumentare l'accesso ai conti bancari tradizionali per promuovere l'inclusione finanziaria. Mentre il numero di adulti senza banca è diminuito, c'è un difetto in queste iniziative. Presumono che l'accesso a un conto bancario tradizionale risolva l'esclusione finanziaria. Tuttavia, è possibile che gli individui senza banche e con banche insufficienti non desiderino affatto i conti bancari.

Un rapporto della Financial Conduct Authority rivela che il 56,2% degli americani non bancari non esprime alcun interesse ad avere un conto in banca, e si possono osservare tendenze simili anche in altri paesi.

Bene, la grande notizia è che le banche tradizionali e le società fintech non sono più gli unici fornitori di servizi finanziari. Inoltre, avere un conto in banca non è l'unico mezzo per accedere al sistema finanziario. Con l'avvento del BaaS (banking-as-a-service), gli unbanked e gli underbanked hanno ora l'opportunità di partecipare al sistema finanziario alle loro condizioni e in base alle loro specifiche esigenze e circostanze.

Secondo un rapporto di Gartner, BaaS diventerà mainstream nei prossimi due anni. Lo studio prevede che il 30% delle banche con asset superiori a 1 miliardo di dollari introdurrà il BaaS come mezzo per generare entrate aggiuntive entro la fine del 2024.

Pertanto, i giocatori BaaS sono in definitiva quelli che si stanno concentrando sulla catena del valore e stanno assistendo al superamento dei ricavi aziendali, rendendo lo sviluppo di software bancario come servizio uno dei settori più redditizi in cui investire.

Questo articolo ti aiuterà a comprendere tutto ciò che riguarda la tecnologia bancaria come servizio e come consente l'inclusione per le società non bancarie. Oltre a esaminare i vantaggi dell'adozione del modello di business Banking as a service, citeremo diversi esempi di banking as a service delle organizzazioni che attualmente sfruttano BaaS e ottengono milioni di ricavi.

Cos'è la banca come servizio?

Banking as a Service (BaaS) è una piattaforma rivoluzionaria che fornisce a società e sviluppatori di terze parti l'accesso all'infrastruttura e ai servizi bancari di base di un istituto finanziario tramite API.

Ciò consente alle società non bancarie di creare e offrire ai propri clienti prodotti e servizi finanziari innovativi senza investire ingenti somme nella costruzione e manutenzione della propria infrastruttura bancaria.

BaaS è un pilastro fondamentale dell'open banking, promuove la trasparenza finanziaria e guida l'innovazione garantendo a terzi un accesso più ampio ai dati e ai servizi bancari. Combinando attività non bancarie con un'infrastruttura finanziaria regolamentata, BaaS consente la creazione di offerte uniche e mirate che possono essere immesse sul mercato più rapidamente. Le robuste soluzioni BaaS possono aprire la strada a una collaborazione avanzata e a soluzioni finanziarie incentrate sul cliente.

I tre ingredienti vitali per BaaS includono:

Licenza bancaria: uno degli elementi chiave di Banking as a service è avere una licenza bancaria che può essere utilizzata per offrire servizi finanziari.

Facilitazione tecnologica: per abilitare il framework BaaS, è fondamentale una solida infrastruttura tecnologica, ed è qui che entra in gioco 10x Banking, fornendo le soluzioni tecnologiche necessarie.

Diverse offerte di servizi: il modello BaaS offre agli individui un'ampia gamma di scelte e opzioni per le loro esigenze finanziarie.

Secondo recenti rapporti, Synectra, una società BaaS con sede in California, ha recentemente raccolto finanziamenti per 15 milioni di dollari. La società utilizzerà questi fondi per espandere la sua piattaforma Banking as a Service, soddisfacendo nuovi casi d'uso FinTech e mercati internazionali. Il crescente flusso di entrate per Synectra può aiutarti a capire come l'investimento in un software BaaS per i tuoi utenti sia un'opportunità di business redditizia che può aiutarti a generare il massimo ROI.

La finanza incorporata è un punto di svolta per il settore bancario. Implica l'integrazione dei servizi finanziari in vari ecosistemi, che ha il potenziale per rivoluzionare il modo in cui operano le banche. Sfruttando BaaS, le banche possono generare nuovi flussi di entrate offrendo i propri servizi a nuovi attori. Inoltre, possono migliorare le loro esperienze end-to-end, rendendo l'attività bancaria più efficiente ed efficace per tutti i soggetti coinvolti.

Le banche possono offrire ai clienti suggerimenti personalizzati sui prodotti in tempo reale utilizzando l'acquisizione dei dati e l'apprendimento automatico. Le compagnie di assicurazione possono anche condurre valutazioni del credito più dettagliate, riducendo il rischio. Questa integrazione migliora l'efficienza e l'efficacia in termini di costi, aprendo la strada a innumerevoli opportunità nel panorama finanziario.

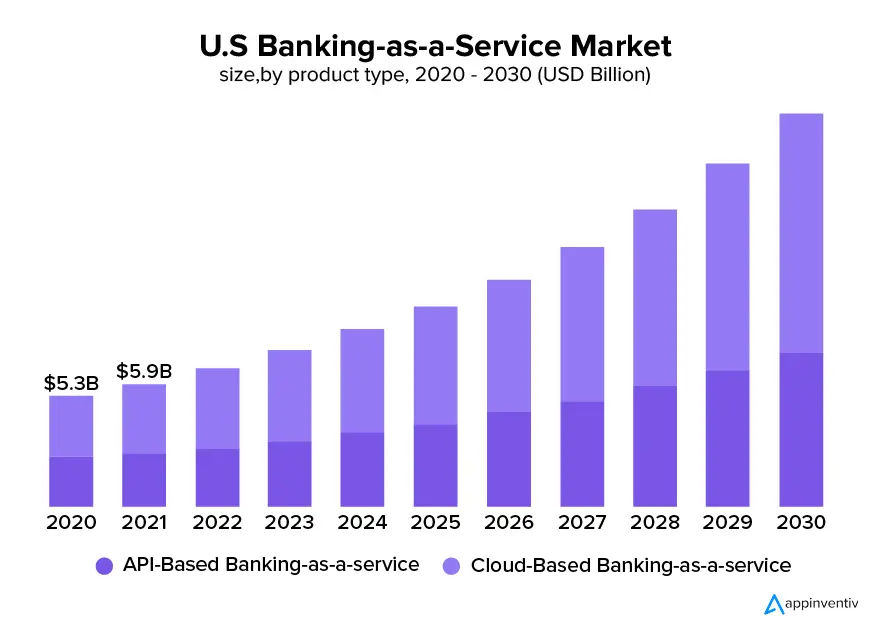

Secondo Grand View Research, il mercato del banking-as-a-service è stato valutato a $ 19,65 miliardi nel 2021 e si prevede che assisterà a un CAGR del 16,2% dal 2022 al 2030. Questa crescente dimensione del mercato può essere attribuita a fattori come l'aumento domanda di servizi finanziari, crescente digitalizzazione e ampia disponibilità di API (Application Programming Interface). Queste tendenze in crescita del settore bancario come servizio proiettano collettivamente la crescente domanda di BaaS e il modo in cui le aziende non bancarie possono sfruttare le soluzioni BaaS per ottenere un vantaggio commerciale competitivo nell'ecosistema finanziario in evoluzione.

Andiamo ora avanti e osserviamo i molteplici vantaggi che possono aiutarti a comprendere BaaS per l'inclusione finanziaria.

Vantaggi del Banking-as-a-Service (BaaS) per le aziende non bancarie

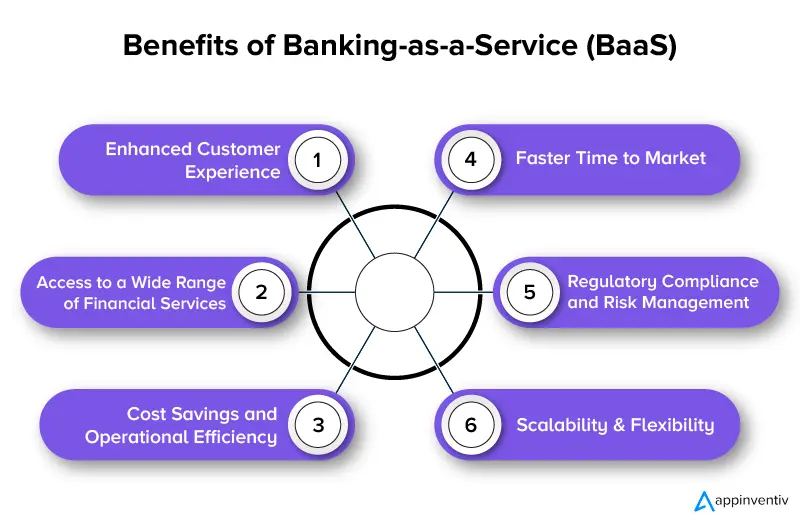

Banking as a service (BaaS) consente alle aziende non bancarie di migliorare l'esperienza del cliente, diversificare i servizi, ridurre le spese, accelerare il time-to-market, garantire la conformità e scalare in modo efficiente. Attraverso le soluzioni BaaS, queste aziende possono capitalizzare nuove prospettive finanziarie, promuovendo l'inclusività ed estendendo l'accesso ai servizi finanziari ai propri clienti. Ecco i molteplici vantaggi di Banking as a Service per le organizzazioni non bancarie:

Esperienza del cliente migliorata

La migliore esperienza del cliente è uno dei casi d'uso del servizio bancario come servizio più ricercati. Il modello BaaS consente alle aziende non bancarie di offrire senza soluzione di continuità servizi bancari ai propri clienti. Integrando le funzionalità bancarie nelle loro piattaforme esistenti, possono fornire un'esperienza olistica e soddisfare le esigenze finanziarie dei loro clienti senza reindirizzarli a servizi bancari esterni.

Accesso a un'ampia gamma di servizi finanziari

Una partnership con istituti finanziari affermati consente alle società non bancarie di utilizzare la propria esperienza e infrastruttura per offrire vari servizi finanziari, inclusi pagamenti, trasferimenti e conti di risparmio. Ciò consente alle organizzazioni non bancarie di espandere la propria offerta di prodotti e fornire un maggiore valore al cliente.

Risparmio sui costi ed efficienza operativa

Due dei casi d'uso più importanti di Banking as a Service sono il risparmio sui costi e l'efficienza operativa. Le soluzioni BaaS offrono alle aziende non bancarie l'opportunità di evitare le spese e le attività che richiedono tempo associate alla costruzione e al mantenimento di un'infrastruttura bancaria completa. Queste soluzioni eliminano la necessità di un'ampia conformità normativa, licenze e sviluppo dell'infrastruttura, con conseguenti risparmi significativi sui costi. Ciò consente alle società non bancarie di concentrarsi sulle proprie competenze chiave.

[Leggi anche: Quanto costa lo sviluppo di app di mobile banking?]

Time-to-market più rapido

Le società non bancarie possono accelerare il loro ingresso nel settore dei servizi finanziari utilizzando le piattaforme e le API BaaS. Possono implementare e lanciare rapidamente i propri prodotti o servizi finanziari sfruttando le risorse esistenti. Ciò elimina la necessità di costruire la propria infrastruttura bancaria da zero.

Conformità normativa e gestione del rischio

La collaborazione con istituti finanziari affermati tramite BaaS consente alle aziende non bancarie di accedere a solidi framework di conformità e sistemi di gestione del rischio. Queste aziende possono fare affidamento sull'esperienza dei partner bancari per navigare in complessi requisiti normativi, il che garantisce la conformità e riduce il rischio di sanzioni normative o danni alla reputazione.

Scalabilità e flessibilità

Le piattaforme di servizi bancari come servizio forniscono soluzioni scalabili che soddisfano le mutevoli esigenze delle società non bancarie. La flessibilità delle soluzioni Banking as a Service basate su cloud consente alle aziende non bancarie di ridimensionare le proprie operazioni senza investimenti infrastrutturali significativi. Con una base di clienti in espansione, i fornitori BaaS possono gestire maggiori volumi di transazioni e supportare l'espansione in nuovi mercati.

Considerazioni normative per l'adozione di BaaS

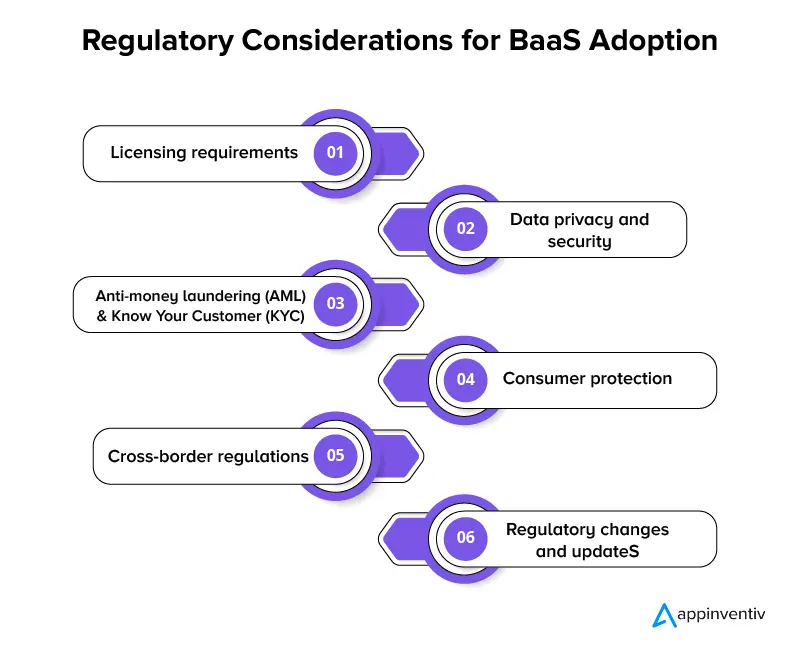

Le considerazioni normative nell'adozione di BaaS comprendono gli aspetti legali e di conformità che le società non bancarie devono considerare durante l'implementazione di soluzioni Banking-as-a-Service. Queste considerazioni sono cruciali per garantire l'aderenza alle normative e la conformità alle leggi applicabili, consentendo alle aziende di operare entro i confini definiti del settore finanziario.

Requisiti di licenza: le società non bancarie devono essere consapevoli degli obblighi di licenza e dei quadri normativi che derivano dalla fornitura di servizi finanziari tramite BaaS. I requisiti possono variare a seconda della giurisdizione statale e potrebbe essere necessario per le società non bancarie ottenere licenze specifiche per lo stesso.

Privacy e sicurezza dei dati: è imperativo rispettare le normative sulla privacy dei dati come GDPR o CCPA e PCI-DSS quando si tratta di dati finanziari sensibili in BaaS. Devono essere implementate solide misure e protocolli di sicurezza per salvaguardare le informazioni dei clienti.

Antiriciclaggio (AML) e Know Your Customer (KYC): le società non bancarie sono tenute a rispettare le normative AML e KYC per prevenire casi relativi al riciclaggio di denaro e verificare l'identità dei propri clienti. Stabilire efficaci procedure di due diligence e mantenere registri accurati è essenziale per raggiungere questo obiettivo.

Protezione dei consumatori: le aziende devono aderire alle normative sulla protezione dei consumatori per garantire pratiche corrette, trasparenza e meccanismi efficaci di risoluzione delle controversie.

Normative transfrontaliere: le società non bancarie devono navigare nelle normative transfrontaliere quando offrono servizi BaaS in più giurisdizioni. Ciò comporta la comprensione dei requisiti normativi di ciascuna giurisdizione, il rispetto delle normative finanziarie internazionali e la gestione di eventuali restrizioni o obblighi specifici.

Modifiche e aggiornamenti normativi: le aziende non bancarie devono rimanere informate su modifiche e aggiornamenti normativi per garantire la conformità e ridurre al minimo i rischi legali.

Baas per l'inclusione finanziaria: storie di successo che evidenziano come il modello Baas avvantaggia le organizzazioni non bancarie

Le storie di successo di M-Pesa, GrabPay, Chime, Revolut e Alipay dimostrano i notevoli vantaggi che le aziende non bancarie stanno sperimentando attraverso le soluzioni BaaS. Queste aziende stanno rivoluzionando il panorama finanziario conferendo potere a individui precedentemente esclusi dai sistemi bancari tradizionali. Ecco i pochi esempi di servizi bancari di successo:

M-Pesa: M-Pesa di Safaricom è un modello BaaS (Banking as a service) di successo che ha potenziato l'inclusione finanziaria in Kenya. Con partnership con banche locali, offre servizi di mobile banking a persone non bancarie e consente loro di effettuare transazioni e accedere ad altri servizi finanziari con l'aiuto dei loro smartphone. L'impatto di M-Pesa sull'economia del Kenya è stato significativo, raggiungendo milioni di persone precedentemente prive di banche e guidando la crescita economica.

GrabPay: Grab, una piattaforma di ride-hailing e consegna nel sud-est asiatico, ha ampliato i suoi servizi per includere GrabPay, un portafoglio mobile che offre servizi finanziari ai suoi utenti. Questa partnership con banche e istituti finanziari consente agli utenti di effettuare pagamenti senza contanti, trasferire fondi e accedere a servizi di microprestito. Di conseguenza, gli utenti senza conti bancari tradizionali nel sud-est asiatico possono ora partecipare all'economia digitale e ottenere l'accesso ai servizi finanziari.

[Leggi anche: Una lista di controllo per trasformare la tua app Wallet in un rivoluzionario Fintech]

Chime: una neobanca statunitense, Chime ha utilizzato il modello di soluzione bancaria come servizio per fornire servizi bancari a persone svantaggiate. Attraverso partnership con banche e istituti finanziari, Chime offre conti correnti e di risparmio gratuiti, depositi diretti anticipati e altri strumenti di gestione finanziaria tramite la sua app mobile. Questa strategia ha permesso a Chime di soddisfare le popolazioni più giovani e finanziariamente svantaggiate, promuovendo BaaS per l'inclusione finanziaria e l'accessibilità.

Revolut: Revolut è una società fintech con sede nel Regno Unito che utilizza Banking as a service architecture per offrire molteplici servizi finanziari ai propri clienti. Collaborando con banche autorizzate, Revolut può fornire funzionalità come conti multivaluta, trasferimenti di denaro internazionali e strumenti di budgeting. Ciò ha consentito agli utenti e alle imprese di gestire efficacemente le proprie finanze durante le operazioni transfrontaliere.

Alipay: Alipay è una nota piattaforma di pagamento mobile in Cina che ha ampliato le sue funzionalità per offrire agli utenti una vasta gamma di prodotti e servizi finanziari. Grazie alla collaborazione con banche e istituzioni finanziarie, la piattaforma ha consentito a milioni di utenti di accedere a servizi bancari come conti di risparmio, gestione patrimoniale, assicurazioni e prestiti. Questa iniziativa è stata fondamentale per promuovere l'inclusione finanziaria in Cina, in particolare nelle aree rurali, fornendo soluzioni finanziarie convenienti e accessibili a una popolazione più ampia.

Come sviluppare una piattaforma BaaS?

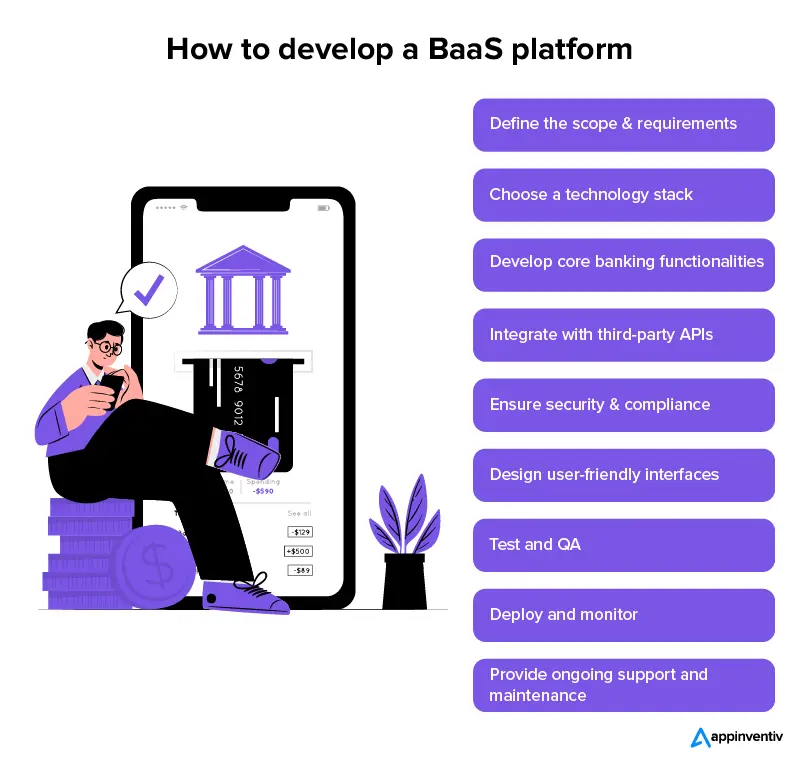

Lo sviluppo di una soluzione software BaaS richiede competenza nelle operazioni bancarie, sviluppo software, sicurezza e conformità. La collaborazione con sviluppatori esperti ed esperti del settore può semplificare il processo di sviluppo e garantire il successo della tua impresa BaaS.

Definire l'ambito e i requisiti

In qualità di organizzazione per lo sviluppo di app BaaS, iniziamo definendo chiaramente gli obiettivi e l'ambito della tua soluzione software BaaS. Collaboriamo con voi per determinare i servizi bancari specifici che intendete offrire, come la gestione dell'account, i pagamenti, i prestiti o la conformità. Inoltre, conduciamo ricerche di mercato approfondite per identificare il tuo mercato di riferimento e acquisire una profonda comprensione delle tue esigenze, assicurando che il nostro processo di sviluppo sia allineato esattamente con i tuoi obiettivi aziendali.

Scegli uno stack tecnologico

Durante questa fase, selezioniamo lo stack tecnologico appropriato in base alle tue esigenze, alla scalabilità, alla sicurezza e alle esigenze di integrazione. Il nostro team di esperti considera fattori come linguaggi di programmazione, framework, database e infrastruttura cloud per creare una piattaforma BaaS robusta e scalabile.

Sviluppare funzionalità bancarie di base

Durante questa fase, implementiamo le funzionalità di core banking della tua soluzione software BaaS. Ciò include una solida autenticazione dell'utente, la creazione di account, l'elaborazione delle transazioni e le funzionalità di reportistica. Diamo la priorità al rispetto degli standard del settore bancario e dei requisiti normativi durante tutto il processo di sviluppo per garantire un sistema sicuro e conforme.

Integrazione con API di terze parti

Successivamente, facilitiamo l'integrazione con API esterne per accedere a servizi bancari cruciali, tra cui verifica dell'identità, gateway di pagamento, valutazione del credito e strumenti di conformità. Collaboriamo con fornitori di API di fiducia per garantire un'integrazione perfetta, migliorando le funzionalità e le capacità della tua piattaforma BaaS.

Garantire sicurezza e conformità

Diamo la priorità all'implementazione di solide misure di sicurezza per salvaguardare i dati sensibili degli utenti e le transazioni finanziarie. In questa fase incorporiamo la crittografia, l'autenticazione a più fattori e pratiche di archiviazione sicura dei dati. Il nostro team garantisce il rigoroso rispetto dei requisiti normativi come KYC (Know Your Customer), AML (Anti-Money Laundering) e le normative sulla privacy dei dati, fornendo a te e ai tuoi utenti una piattaforma BaaS sicura e conforme.

Progetta interfacce user-friendly

In questa fase, creiamo interfacce intuitive e user-friendly per il cliente e l'amministratore. Sottolineiamo l'offerta di un'esperienza utente senza soluzione di continuità, garantendo una facile navigazione e presentando i servizi e le informazioni bancarie in modo chiaro e conciso.

Test e QA

Il nostro più rigoroso processo di garanzia della qualità prevede il test completo della soluzione software BaaS per identificare e risolvere eventuali bug o problemi. Ciò include l'esecuzione di rigorosi test funzionali, di sicurezza, prestazioni e usabilità. Questi test garantiscono la stabilità, l'affidabilità e la scalabilità della tua piattaforma, offrendo un'esperienza ottimizzata e senza soluzione di continuità sia per gli utenti che per gli amministratori.

Distribuisci e monitora

Durante questa fase, implementiamo la tua soluzione software Banking as a Service sull'infrastruttura selezionata, che si tratti di server cloud o server on-premise. Monitoriamo diligentemente le prestazioni, la sicurezza e il feedback degli utenti del sistema, garantendo una funzionalità ottimale. Inoltre, adottiamo un miglioramento continuo aggiornando e migliorando regolarmente il software per allinearlo alle esigenze in continua evoluzione degli utenti, alle tendenze del mercato e ai cambiamenti normativi.

Fornire supporto e manutenzione continua

Forniamo supporto tecnico affidabile e servizi di manutenzione per garantire il perfetto funzionamento della tua piattaforma BaaS. Il nostro team dedicato rimane al passo con i progressi del settore, le patch di sicurezza e le modifiche alla conformità, garantendo che il tuo software rimanga aggiornato e sicuro.

[Leggi anche: Guida passo passo allo sviluppo di un'app bancaria di successo]

In che modo Appinventiv può aiutarti con l'inclusione finanziaria?

Il modello di business Banking as a Service è molto significativo nel mondo digitale di oggi. Garantisce alle aziende l'accesso ai dati finanziari dei clienti, consentendo loro di creare prodotti e servizi personalizzati. Inoltre, facilita i servizi bancari esclusivamente digitali, ampliando la propria presenza sul mercato e raggiungendo una base di clienti più ampia.

L'attività bancaria come servizio è un modo sostenibile e a prova di futuro per attrarre e fidelizzare i clienti attraverso un vasto mercato di servizi finanziari e idee. Le società non bancarie che offrono la piattaforma più attraente e competitiva saranno le vincitrici di questo ecosistema competitivo.

Considerando la crescente domanda da parte delle società non bancarie di offrire solide soluzioni bancarie ai propri utenti ottenendo allo stesso tempo ulteriori flussi di entrate, è giunto il momento di assumere una società di sviluppo di software bancario dedicata come Appinventiv che può aiutarti a mettere le cose in prospettiva.

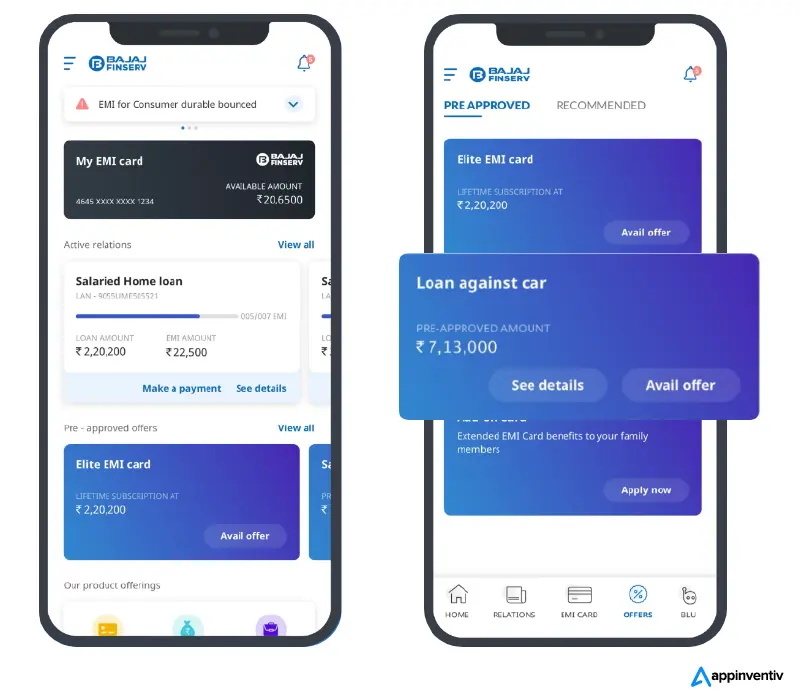

Di recente abbiamo aiutato Bajaj Finserv, una delle principali imprese fintech indiane, a migliorare il processo di onboarding dei commercianti. I nostri sviluppatori di app FinTech hanno creato un mercato digitale avanzato per l'organizzazione che collega perfettamente clienti e commercianti, fornendo ai clienti opzioni finanziarie convenienti. L'app ha dimostrato un notevole successo, elaborando oltre 300.000 transazioni in un solo giorno.

I nostri sviluppatori di app finTech sono esperti nella creazione di una piattaforma BaaS all'avanguardia che si integra perfettamente con API esterne, fornisce un'architettura sicura e scalabile e offre un'esperienza utente personalizzata. In qualità di solido fornitore di soluzioni software Banking as a Service, il nostro team di sviluppatori qualificati lavora a stretto contatto con te per analizzare i requisiti aziendali specifici, progettare una soluzione su misura e garantire la conformità agli standard del settore.

Mettiti in contatto con i nostri esperti per sviluppare una solida soluzione Banking as a Service basata su cloud personalizzata per le tue esigenze aziendali.

Domande frequenti

D. Cos'è il servizio bancario come servizio?

R. Banking-as-a-Service (BaaS) è un modello che consente alle banche o agli istituti finanziari di fornire la propria infrastruttura e servizi bancari di base a società terze con l'ausilio di API. Ciò consente a queste ultime di offrire prodotti e servizi finanziari ai propri clienti senza dover costruire la propria infrastruttura bancaria. Le soluzioni di banking as a service consentono la perfetta integrazione delle funzionalità bancarie nelle piattaforme non bancarie, favorendo l'innovazione e ampliando l'accesso ai servizi finanziari.

D. Quali sono i principali vantaggi del BaaS?

R. I principali vantaggi di BaaS includono:

- Esperienza del cliente migliorata

- Accesso a un'ampia gamma di servizi finanziari

- Risparmio sui costi ed efficienza operativa

- Time-to-market più rapido

- Conformità normativa e gestione del rischio

- Scalabilità e flessibilità

D. Quali sono gli esempi di BaaS?

R. Vari esempi di BaaS includono:

- Banda

- Margherita

- RailsBank

- Banca Solaris

D. Quanto tempo ci vuole per lanciare una piattaforma BaaS?

R. Il periodo di tempo per il lancio di una piattaforma BaaS varia in base alla complessità complessiva della piattaforma. Ad esempio, un'app BaaS altamente complessa con più funzionalità finTech richiederà dai 10 ai 12 mesi. D'altra parte, una semplice piattaforma BaaS con funzionalità minime richiederà dai 5 ai 6 mesi circa.

D. Qual è la differenza tra BaaS e finanza incorporata?

R. Finanza incorporata e banking-as-a-service sono due terminologie spesso considerate uguali, ma hanno significati diversi. La finanza incorporata è un concetto più ampio che prevede l'integrazione di servizi finanziari in diversi ambienti, inclusi investimenti e assicurazioni. Al contrario, il banking-as-a-service è un approccio specifico all'interno della finanza incorporata che si concentra esclusivamente sulla fornitura di servizi bancari come conti bancari, carte, pagamenti e prestiti. Questo approccio supporta l'integrazione di funzionalità finanziarie in varie piattaforme o applicazioni.