Che cos'è la detrazione del reddito d'impresa qualificata (QBI) e puoi richiederla?

Pubblicato: 2023-07-27Sei curioso di sapere cos'è la detrazione del reddito d'impresa qualificato (QBI) e se puoi usufruirne o meno? In tal caso, questo articolo fornirà una panoramica approfondita della detrazione QBI e risponderà alla domanda fondamentale: "Posso richiederla?"

Data la sua natura complicata, capire come massimizzare le detrazioni fiscali sul reddito d'impresa con la detrazione QBI dovrebbe essere una priorità assoluta per chiunque sia un lavoratore autonomo.

Scopri tutto qui, da ciò che si qualifica come reddito d'impresa ammissibile a quando puoi utilizzare questa detrazione e altro ancora. Immergiamoci!

Sommario

Qual è la detrazione del reddito d'impresa qualificato?

La Qualified Business Income Deduction (QBI) è una detrazione fiscale recentemente istituita che consente alle aziende di detrarre fino al 20% dei loro guadagni. Questa detrazione si applica a ditte individuali, società di persone, società S, alcuni trust e proprietà.

Il QBI è stato introdotto ai sensi del Tax Cuts and Jobs Act del 2017, che ha cercato di fornire sgravi fiscali alle imprese e agli individui riducendo le imposte sul reddito e introducendo altri incentivi.

Il QBI ha contribuito a promuovere gli investimenti delle imprese e stimolare la crescita economica in tutti gli Stati Uniti.

Come funziona?

La Qualified Business Income Deduction (QBI) è un grande vantaggio per i proprietari di piccole imprese, offrendo l'opportunità di detrarre fino al 20% dei loro guadagni.

Questa detrazione può essere utilizzata per ridurre il tuo reddito imponibile e quindi abbassare la tua responsabilità fiscale complessiva. Ecco una ripartizione di come funziona esattamente il QBI:

- Ammissibilità: il QBI si applica a ditte individuali, società di persone, società S, alcuni trust e proprietà.

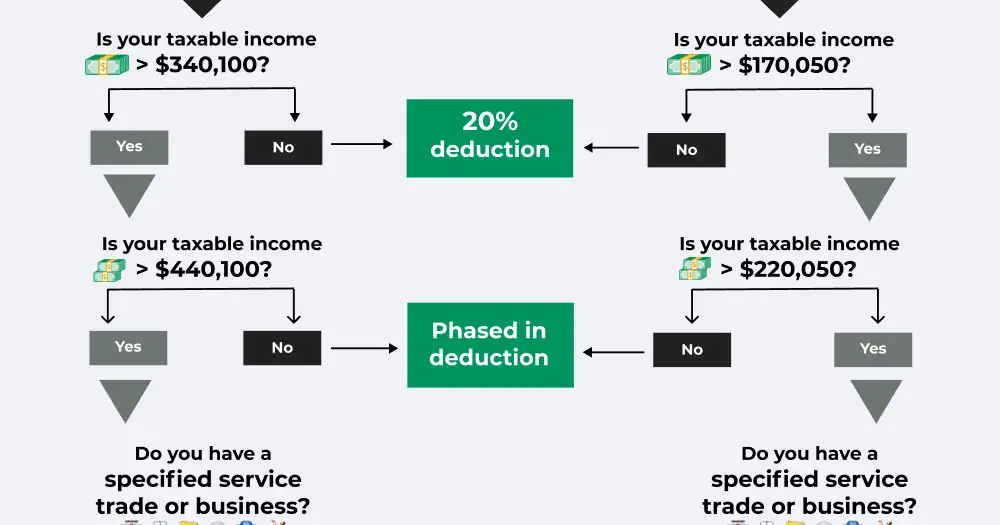

- Limiti di reddito: la detrazione è limitata alle imprese con reddito imponibile inferiore a $ 170.050 per i filer singoli o $ 340.100 per i filer congiunti.

- Tipi di reddito: il QBI si applica al reddito d'impresa derivante da attività come il commercio o attività commerciali a cui gli individui non partecipano materialmente.

- Importi detratti: le aziende possono detrarre fino al 20% dei loro guadagni, con alcune eccezioni come alcune partnership quotate in borsa.

Quali tipi di attività possono richiedere la detrazione QBI?

La detrazione QBI è per qualsiasi commercio o impresa di servizi specificati (SSTB) con reddito imponibile inferiore ai limiti specificati. Diamo un'occhiata ai tipi di attività che possono richiedere questa detrazione:

Imprese individuali

Una ditta individuale è un'impresa di proprietà e gestita da un individuo. Questo tipo di attività non richiede registrazione e può essere stabilito nella maggior parte degli stati con scartoffie scarse o nulle.

Partnership

Le partnership sono aziende di proprietà di due o più individui. Questo tipo di attività è generalmente più facile da avviare e gestire rispetto a una società.

Corporazioni S

Una S Corporation è un tipo di entità aziendale che offre protezione di responsabilità limitata ai suoi proprietari, nonché alcuni vantaggi fiscali.

Alcuni trust e proprietà

Un trust è un'entità che controlla e gestisce beni a beneficio di terzi. Un patrimonio è l'entità legale creata quando un individuo muore, che include le sue attività e passività.

| Entità aziendale | Possono richiedere la detrazione QBI? | Appunti |

|---|---|---|

| Ditta individuale | SÌ | La detrazione è richiesta sulla dichiarazione dei redditi del singolo proprietario. |

| Associazione | SÌ | Ogni partner può richiedere la propria quota della detrazione QBI sulla propria dichiarazione dei redditi individuale. |

| Società S | SÌ | Gli azionisti possono richiedere la loro quota della detrazione QBI sulla loro dichiarazione dei redditi individuale. |

| Alcuni trust e proprietà | SÌ | Le detrazioni QBI possono essere prelevate sul trust o sul rendimento del patrimonio se il reddito viene trattenuto o sul rendimento del beneficiario se il reddito viene distribuito. |

Limiti fiscali e reddito imponibile

La tua dichiarazione dei redditi personale determina se sei idoneo per la detrazione QBI, nonché quanto puoi richiedere.

I limiti fiscali e i limiti di reddito imponibile variano in base allo stato di deposito e ad altri fattori. Di seguito due tabelle sui limiti di reddito imponibile per il 2022 e il 2023:

| Stato di deposito | Limitazione complessiva del reddito imponibile | Detrazione disponibile |

|---|---|---|

| Separare | Meno di $ 170.050 | 20% |

| Separare | $ 170.050 a 220.050 | Detrazione parziale per SSTB |

| Separare | Più di $ 220.050 | Nessuna detrazione per SSTB |

| Deposito coniugale congiuntamente | Meno di $ 340.100 | Detrazione del 20%. |

| Deposito coniugale congiuntamente | $ 340.100 a $ 440.100 | Detrazione parziale per SSTB |

| Deposito coniugale congiuntamente | Più di $ 440.100 | Nessuna detrazione per SSTB |

| Stato di deposito | Limitazione complessiva del reddito imponibile | Detrazione disponibile |

|---|---|---|

| Separare | Meno di $ 182.100 | 20% |

| Separare | $ 182.100 a 232.100 | Detrazione parziale per SSTB |

| Separare | Più di $ 232.100 | Nessuna detrazione per SSTB |

| Deposito coniugale congiuntamente | Meno di $ 364.200 | Detrazione del 20%. |

| Deposito coniugale congiuntamente | $ 364.200 a $ 464.200 | Detrazione parziale per SSTB |

| Deposito coniugale congiuntamente | Più di $ 464.200 | Nessuna detrazione per SSTB |

Cosa non è incluso nel reddito d'impresa qualificato?

Il reddito d'impresa qualificato è una preziosa detrazione che può ridurre l'importo delle tasse dovute al momento della dichiarazione.

Tuttavia, ci sono alcuni elementi e tipi di reddito che potrebbero non beneficiare di questa detrazione. Questi includono:

- Reddito da attività passive - Le attività passive si riferiscono a quelle in cui il contribuente non partecipa materialmente all'attività, come i redditi da locazione o gli investimenti.

- Reddito non commerciale o non correlato all'attività : include voci come interessi o reddito da dividendi, plusvalenze, alimenti ricevuti, alcune vincite di gioco e altre fonti non correlate all'attività.

- Compenso ragionevole - Il compenso ragionevole di una S Corporation è escluso dal QBI, ma le spese assegnate come l'assicurazione sanitaria e i contributi pensionistici possono essere detratte dal QBI per compensare il debito fiscale.

- Pagamenti garantiti per i servizi resi - Se un partner fornisce servizi a una partnership o LLC, tutti i pagamenti garantiti che riceve sono considerati reddito W-2 e non si qualificano per la detrazione QBI.

- Plusvalenze – Le plusvalenze sono profitti realizzati sulla vendita di investimenti come azioni e obbligazioni. Anche questi profitti non si qualificano per la detrazione QBI.

Limitazioni della detrazione QBI

La detrazione QBI può offrire notevoli risparmi fiscali alle imprese, ma ci sono alcune limitazioni che possono limitare l'importo del risparmio realizzato attraverso questa detrazione. Di seguito sono riportate alcune delle principali limitazioni:

Limitazione salariale

I redditi più alti, ovvero quelli con redditi superiori a $ 170.050 per singoli individui o $ 340.100 per la dichiarazione di matrimonio congiunta, possono essere soggetti a restrizioni di limitazione salariale che possono ridurre o eliminare l'ammissibilità alla detrazione QBI.

limite del 20%.

In generale, la detrazione QBI non supera il 20% del reddito d'impresa qualificato. Sebbene ciò sia generalmente vantaggioso per le imprese e i lavoratori autonomi, significa anche che esiste un limite all'importo che può essere detratto dal reddito imponibile.

Assicurati di cercare come presentare le tasse sul lavoro autonomo e il miglior software fiscale per i lavoratori autonomi per assicurarti di pagare la tua tassa sul lavoro autonomo corretta. Il tuo stato potrebbe non averne uno.

Requisiti di aggregazione

L'IRS richiede a determinati mestieri o imprese di combinare i loro redditi quando si avvantaggia della detrazione QBI nel tentativo di evitare deduzioni esagerate.

Ciò include più entità di proprietà di un filer di ritorno congiunto, nonché una partnership e una società S di proprietà dello stesso individuo.

Regole di lavoro

I datori di lavoro che offrono benefici per i dipendenti come l'assicurazione sanitaria e i piani pensionistici possono avere regole più complesse su chi si qualifica per i salari deducibili in relazione alla detrazione QBI.

Comprendere queste regole è fondamentale per garantire che i dipendenti idonei abbiano accesso a questi vantaggi pur rimanendo conformi alle normative dell'IRS.

Come viene calcolata la detrazione QBI?

Determina il reddito netto

Il primo passo è calcolare il reddito netto dell'azienda sottraendo le detrazioni consentite dal reddito lordo. Ciò include costi come la manodopera, il costo delle merci vendute e qualsiasi altra spesa relativa alla gestione dell'attività. Assicurati di conoscere la detrazione standard 2022.

Sottrai per deprezzamento, ammortamento e esaurimento

Una volta determinato il reddito netto, è necessario sottrarre voci specifiche come ammortamenti e ammortamenti da questo importo per arrivare a una nuova cifra denominata "Reddito d'impresa qualificato".

Calcola il reddito imponibile senza detrazione QBI

Per ottenere il reddito imponibile totale senza usufruire della detrazione QBI, sottrarre QBI dal reddito netto, quindi determinare il reddito imponibile utilizzando i metodi normali.

Calcola il reddito imponibile con la detrazione QBI

Per calcolare il reddito imponibile con la detrazione QBI applicata, è sufficiente sottrarre il 20% del reddito d'impresa qualificato dal reddito imponibile totale prima di aggiungere le imposte dovute su altre forme di reddito non correlato all'attività come plusvalenze o alimenti ricevuti.

Come richiedere la detrazione del reddito d'impresa qualificato

Richiedere la detrazione del reddito d'impresa qualificato (QBI) è un ottimo modo per ridurre le tasse dovute sul reddito d'impresa, ma è importante capire come strutturare correttamente le detrazioni per trarne il massimo vantaggio. Ecco una guida dettagliata per richiedere la detrazione QBI:

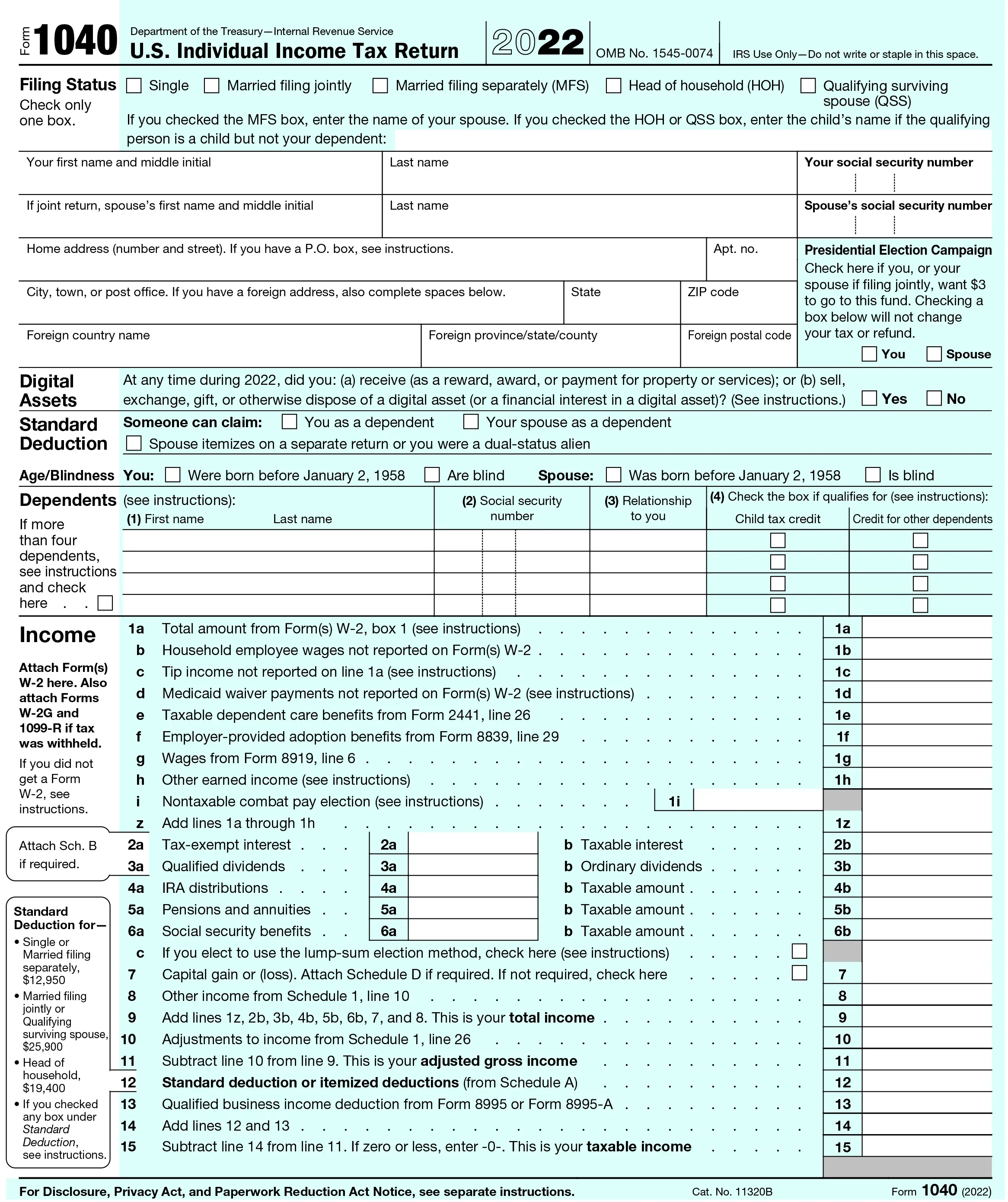

Passaggio 1. Compila il modulo 1040

Il modulo più semplice da compilare è il modulo 1040

. Ciò contribuirà a determinare il reddito imponibile di base prima di prendere in considerazione la detrazione QBI. Assicurati di dichiarare tutti gli altri tipi di reddito oltre al reddito d'impresa, come le plusvalenze o gli alimenti ricevuti.

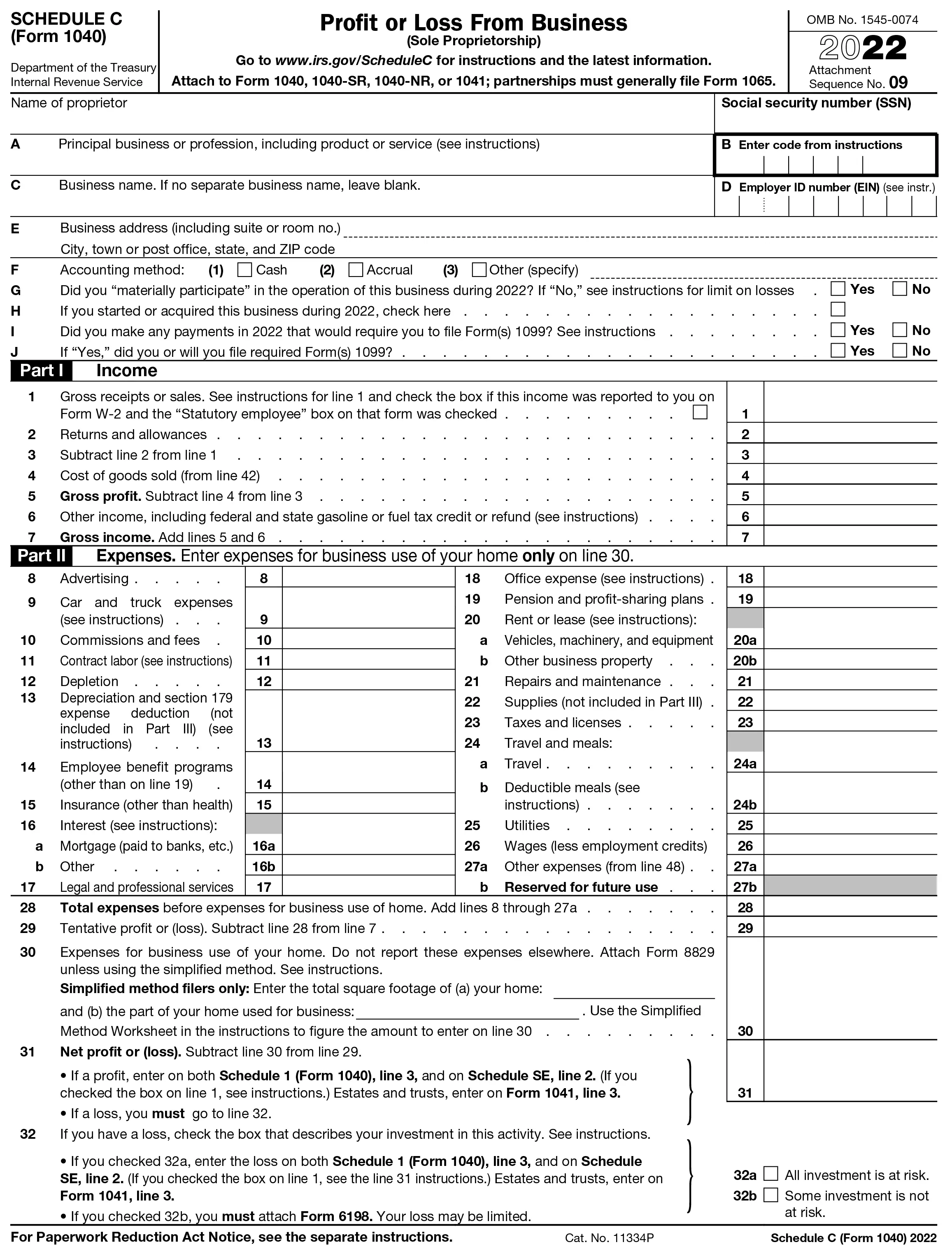

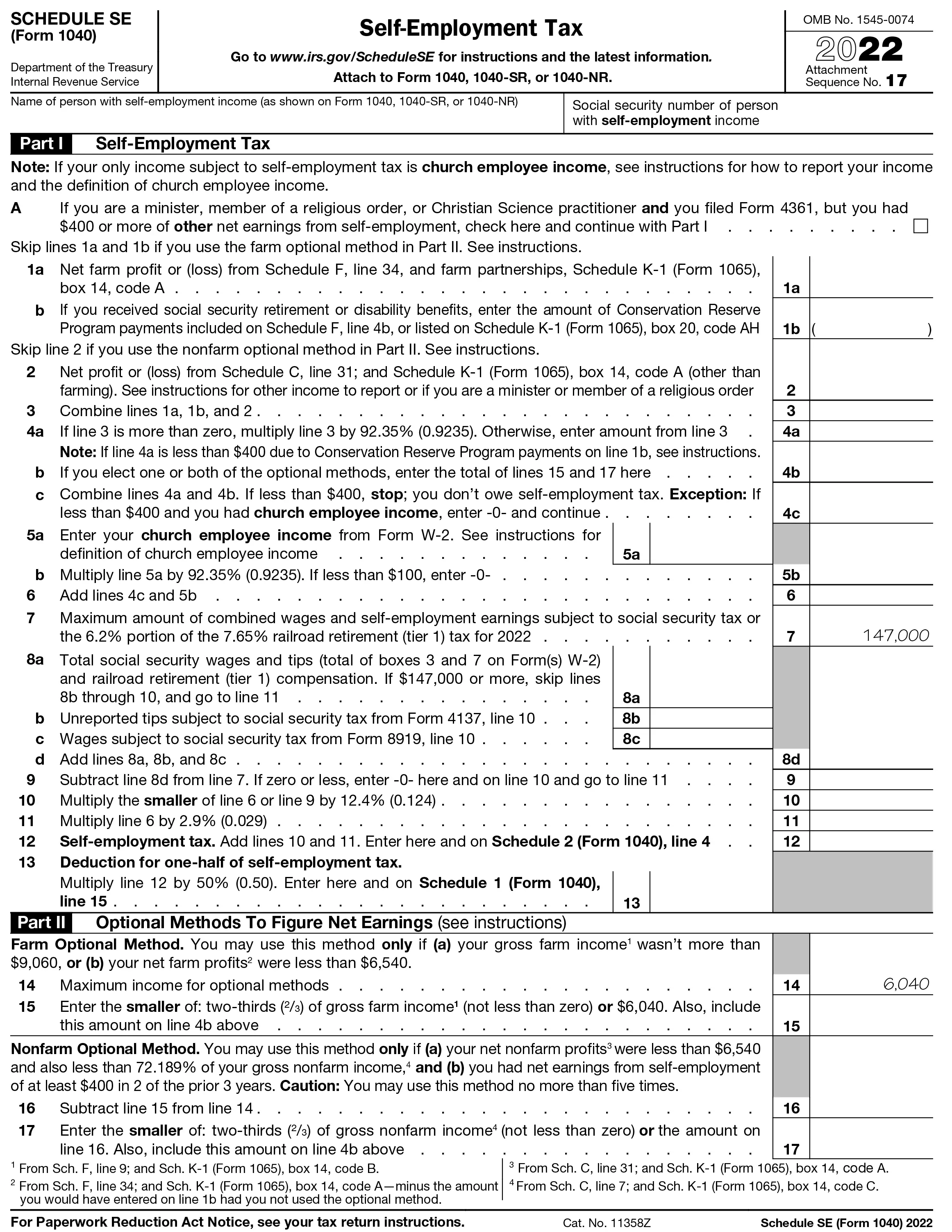

Passaggio 2. Compila gli orari C e SE

A seconda del tipo di attività che possiedi, potrebbe essere necessario compilare moduli aggiuntivi come gli allegati C e SE che descrivono in dettaglio il tuo reddito da lavoro autonomo e le eventuali spese correlate. Programma C

viene utilizzato per segnalare il reddito da un'attività non incorporata, mentre Schedule SE

viene utilizzato per i redditi da lavoro autonomo. Assicurati che le spese non deducibili come le spese dell'home office non siano incluse in questi moduli.

Passaggio 3. Calcola il reddito netto

Una volta compilati tutti i moduli pertinenti, il reddito netto totale può essere calcolato sottraendo le detrazioni ammissibili dal reddito lordo nella Tabella C o SE. Ti consigliamo di assicurarti di includere tutte le detrazioni pertinenti, come il costo del lavoro e il costo delle merci vendute.

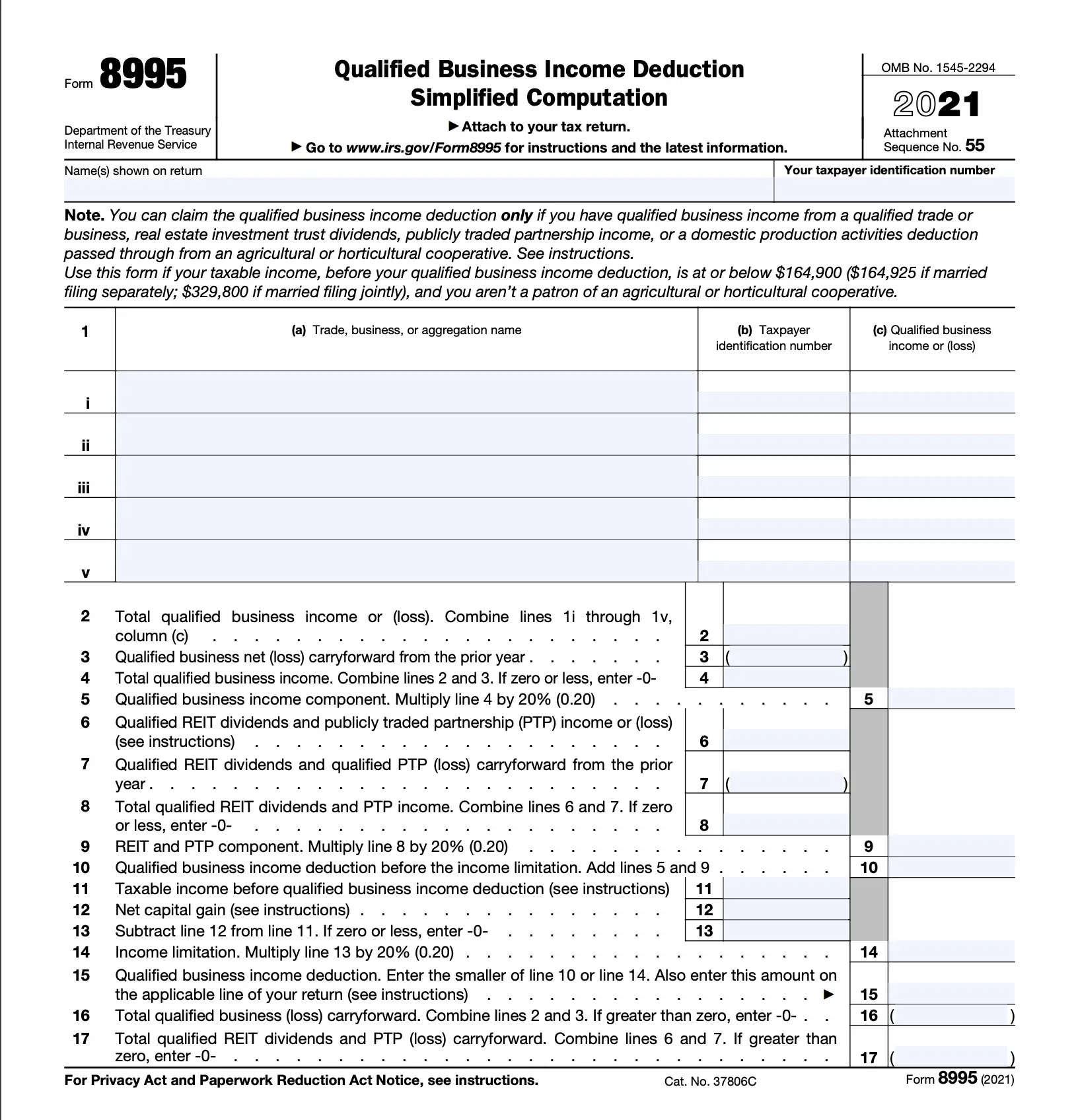

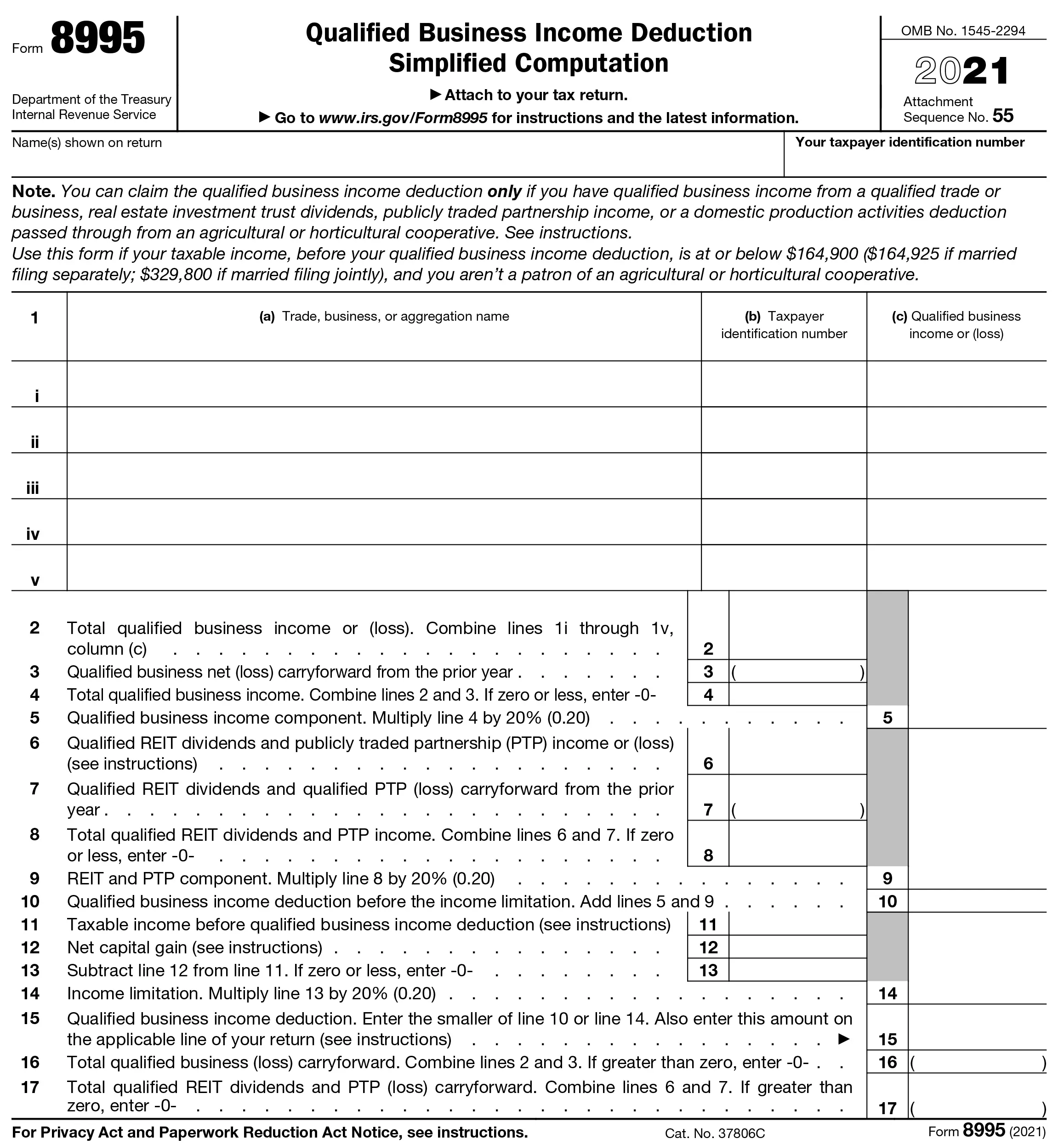

Passaggio 4. Compila il modulo 8995

Modulo 8995

Descrive in dettaglio il reddito d'impresa qualificato e aiuterà a calcolare l'idoneità per la detrazione QBI e quanto può essere detratto. Per compilare il modulo, dovrai inserire il reddito netto totale del passaggio 3, nonché eventuali detrazioni speciali come deprezzamento, ammortamento o esaurimento.

Passaggio 5. Presentare la dichiarazione dei redditi

Infine, dopo aver completato tutti i moduli richiesti, presentare la dichiarazione dei redditi e inviare copie del modulo 8995 insieme alla dichiarazione per richiedere la detrazione QBI. Per garantire che le tue detrazioni siano accurate e conformi alle normative IRS, è una buona idea consultare un professionista fiscale qualificato per imparare come presentare le tasse correttamente per le tue esigenze specifiche.

Esempio di deduzione QBI

Diamo un'occhiata a un esempio concreto di come funziona nella pratica la detrazione del reddito d'impresa qualificato (QBI). Immagina una coppia sposata che deposita congiuntamente che ha guadagnato $ 200.000 di reddito imponibile dalla loro attività. Supponendo che tutti gli altri criteri siano soddisfatti, avranno diritto alla detrazione QBI e potranno detrarre fino al 20% dei loro guadagni o $ 40.000. Ciò significa che la coppia finirebbe per pagare le tasse solo sui restanti $ 160.000.

La linea di fondo

La detrazione del reddito d'impresa qualificata è una complessa agevolazione fiscale che ha il potenziale per farti risparmiare un sacco di soldi, ma comporta molte regole e restrizioni.

Questo articolo ha fornito una panoramica della detrazione QBI e alcune delle considerazioni chiave che devi tenere in considerazione per determinare se sei idoneo.

Facendo le tue ricerche e rimanendo aggiornato sulle leggi fiscali, puoi assicurarti di sfruttare appieno questa preziosa detrazione. In caso di dubbio, consulta un professionista fiscale o segui la consulenza fiscale gratuita fornita dall'IRS sul suo sito web.

Cosa riduce la detrazione QBI?

La detrazione del reddito d'impresa qualificato (QBI) riduce il reddito imponibile e può aiutare a ridurre l'importo complessivo che devi pagare in tasse. Riducendo il tuo reddito imponibile, la detrazione QBI può ridurre efficacemente la tua responsabilità fiscale.

Puoi richiedere detrazioni sul reddito d'impresa qualificate sulla tua proprietà in affitto?

Sì, è possibile richiedere la detrazione del reddito d'impresa qualificata (QBI) sugli immobili in affitto se soddisfano determinati criteri.

Per qualificarsi per la detrazione QBI, la proprietà deve essere utilizzata in un'attività commerciale o aziendale e generare reddito. Anche l'attività di noleggio deve essere svolta con una certa regolarità e costanza, nel senso che non si tratta solo di un'attività occasionale o accessoria.

Infine, devi essere attivamente coinvolto nella gestione della proprietà in affitto per poter beneficiare della detrazione.

Il reddito da interessi è incluso nella detrazione dell'imposta sul reddito d'impresa qualificata?

No, il reddito da interessi non è idoneo per la detrazione del reddito d'impresa qualificato (QBI). La detrazione QBI ha lo scopo di ridurre il reddito imponibile delle imprese che soddisfano determinati criteri, come l'esercizio di un'attività commerciale o imprenditoriale con regolarità e costanza e gestite attivamente dal contribuente.

Il reddito da interessi, tuttavia, non si qualifica come reddito d'impresa in base a questi criteri e non può essere incluso nella detrazione QBI.

Chi non può prendere la detrazione QBI?

In generale, chiunque soddisfi i criteri sopra descritti può sostenere il QBI. Ciò include individui, trust e proprietà, nonché attività pass-through come partnership e LLC.

Tuttavia, ci sono alcuni contribuenti che non hanno diritto a ricevere la detrazione QBI. Questi includono commerci o imprese di servizi specifici (SSTB), joint venture qualificate, società C, alcune LLC unipersonali e contribuenti esclusi dalla richiesta di questa detrazione ai sensi delle disposizioni sul reddito estero o sul possesso.

Chi ha diritto alla detrazione del 20%?

Per poter beneficiare della detrazione pass-through del 20%, è necessario soddisfare diversi criteri, tra cui i seguenti:

- Struttura aziendale : si qualificano solo le entità strutturate come ditta individuale, società di persone, società a S o LLC trattate come ditta individuale o società di persone ai fini fiscali. Le società di categoria C non possono beneficiare della detrazione.

- Reddito aziendale qualificato : per qualificarsi, il reddito deve provenire da un'attività commerciale o aziendale statunitense. Il reddito d'impresa qualificato comprende l'importo netto di reddito, guadagno, deduzione e perdita da qualsiasi commercio o attività qualificata. È importante sottolineare che non include il reddito correlato agli investimenti, i salari o il ragionevole compenso ricevuto dagli azionisti delle società S o dai partner in una partnership.

- Reddito imponibile del contribuente : il reddito imponibile del contribuente non deve superare determinate soglie, che per l'anno fiscale 2021 è di $ 164.900 per i single filer e $ 329.800 per i joint filer. Se il reddito imponibile è superiore a queste soglie, l'importo della detrazione QBI può essere limitato o gradualmente eliminato. Queste soglie sono adeguate annualmente all'inflazione.

- Tipo di attività : per i contribuenti con un reddito superiore alla soglia, la detrazione può essere limitata o non disponibile affatto se l'attività è un'attività commerciale o un'attività di servizi specificata (SSTB). Gli SSTB includono attività nei settori legale, sanitario, di consulenza, atletica, servizi finanziari e qualsiasi attività in cui la risorsa principale sia la reputazione o l'abilità di uno o più dei suoi dipendenti o proprietari.

- Retribuzioni W-2 e limitazioni patrimoniali : per i contribuenti con reddito imponibile superiore alla soglia, la detrazione è soggetta a un limite maggiore tra il 50% delle retribuzioni W-2 pagate dall'impresa o il 25% delle retribuzioni W-2 più il 2,5% della base non rettificata immediatamente dopo l'acquisizione di tutti i beni qualificati (beni materiali soggetti ad ammortamento utilizzati nell'attività).

Come illustrano i punti precedenti, la detrazione passante del 20% è complessa e dipende da vari fattori. Si consiglia alle persone di consultare un professionista fiscale per assicurarsi di comprendere appieno queste regole e il modo in cui si applicano alle loro circostanze specifiche.

Immagine: Elementi Envato