1040 フォームとは何ですか? ファイル方法と種類

公開: 2023-01-16あなたは税金を稼ぎたいと考えている起業家や事業主ですか? 朗報: 内国歳入庁 (IRS) は、1040 フォームを使用して年次所得税申告書をこれまで以上に簡単に提出できるようにしました。

最初は少し複雑に思えるかもしれませんが、このフォームは実際には非常に単純で、フォームに何が入っているか、それに応じてファイルを作成する方法を理解すれば簡単です。

この記事では、1040 フォームについて知っておくべきことをすべて探り、効率的にフォームに記入し、税制上のメリットを最大化し、支払いを受けることができるようにします。

目次

1040 フォームとは何ですか?

1040 フォームは、個人、パートナーシップ、不動産、および信託が、収入、利益、損失、控除、控除、およびその他の税関連情報を内国歳入庁 (IRS) に報告するために使用する所得税申告書です。

このフォームは、前年の税金を申告するために使用され、毎年 4 月 15 日までに提出する必要があります。

1040 フォームは、納税者に財務状況の包括的な概要を提供し、推定納税額を計算できるようにします。

1040 フォームに加えて、納税者は、通常のメディケア税に加えて支払われた、または源泉徴収された追加のメディケア税を決定するために、IRA およびその他の税優遇口座用のフォーム 5329 またはフォーム 8959 などの他のフォームも提出する必要がある場合があります。

IRS 1040 納税フォームの目的は何ですか?

税金の申告方法や IRS 1040 納税申告書の目的について疑問に思ったことはありませんか? 1040 フォームが使用される 4 つのことを見てみましょう。

- 連邦所得税申告書の提出. IRS フォーム 1040 は、毎年連邦所得税申告書を提出するために使用される主要なフォームです。 このフォームでは、会計年度の総課税所得を計算できます。

- 未払いの税金の決定。 支払う税金を決定するのに役立つように、IRS フォーム 1040 には、すべての収入源、学生ローンの利子控除などの控除、および税額控除を報告できる詳細なスケジュールが含まれています。

- 税制優遇措置の特定。 1040 フォームでは、未払いの税金を計算するだけでなく、医療保険税などの対象となる可能性のある潜在的な税額控除または控除を特定することもできます。 これにより、納税義務を軽減し、長期的にはお金を節約できます。

- 支払いのスケジュール。 その年の税金を支払う義務がある場合は、1040 フォームを使用して支払いをスケジュールできます。 支払いは、IRS の Web サイトから電子的に、または郵送で行うことができます。

IRS 1040 フォームに記入するのは誰ですか?

多くの納税者は 1040 フォームとその提出方法に精通していますが、誰が IRS 1040 フォームに正確に記入しているのか疑問に思うかもしれません。 次に、1040 フォームを使用する可能性のある 4 つの異なる納税者を見ていきます。

- 個人。 独身者や別々に申告する夫婦を含む個人は、通常、1040 フォームを使用して毎年納税申告書を提出します。 このフォームは、収入と税控除のすべてを報告し、未払いの税金を計算する方法を提供します。

- パートナーシップ。 LLC (有限責任会社) や S コーポレーションなどのパートナーシップは、通常、ビジネス パートナーごとに 1040 フォームを提出します。 これにより、すべての関係者が税法に準拠し、収入と控除を正確に報告できるようになります。

- 不動産と信託。 財団、慈善団体、家族信託などの遺産や信託は、1040 フォームを使用して年次納税申告書を提出する必要があります。 これは、不動産または信託によって得られた収入、および適用される可能性のある税額控除または控除を報告するのに役立ちます。

- 非営利団体。 慈善団体、教会、非営利団体などの非営利団体も、毎年 1040 フォームを提出する必要がある場合があります。 そうすることで、彼らは総収入と慈善控除を報告できるため、税法を遵守していることを確認できます。

1040 納税申告書の提出方法

納税申告書の提出は、税金を申告しようとする多くの人々にとって退屈で混乱を招くことがよくあります。 1040 納税申告書を適切に提出する方法について少しおしゃべりしましょう。

タックス フォーム 1040 はこちらからダウンロードしてください。

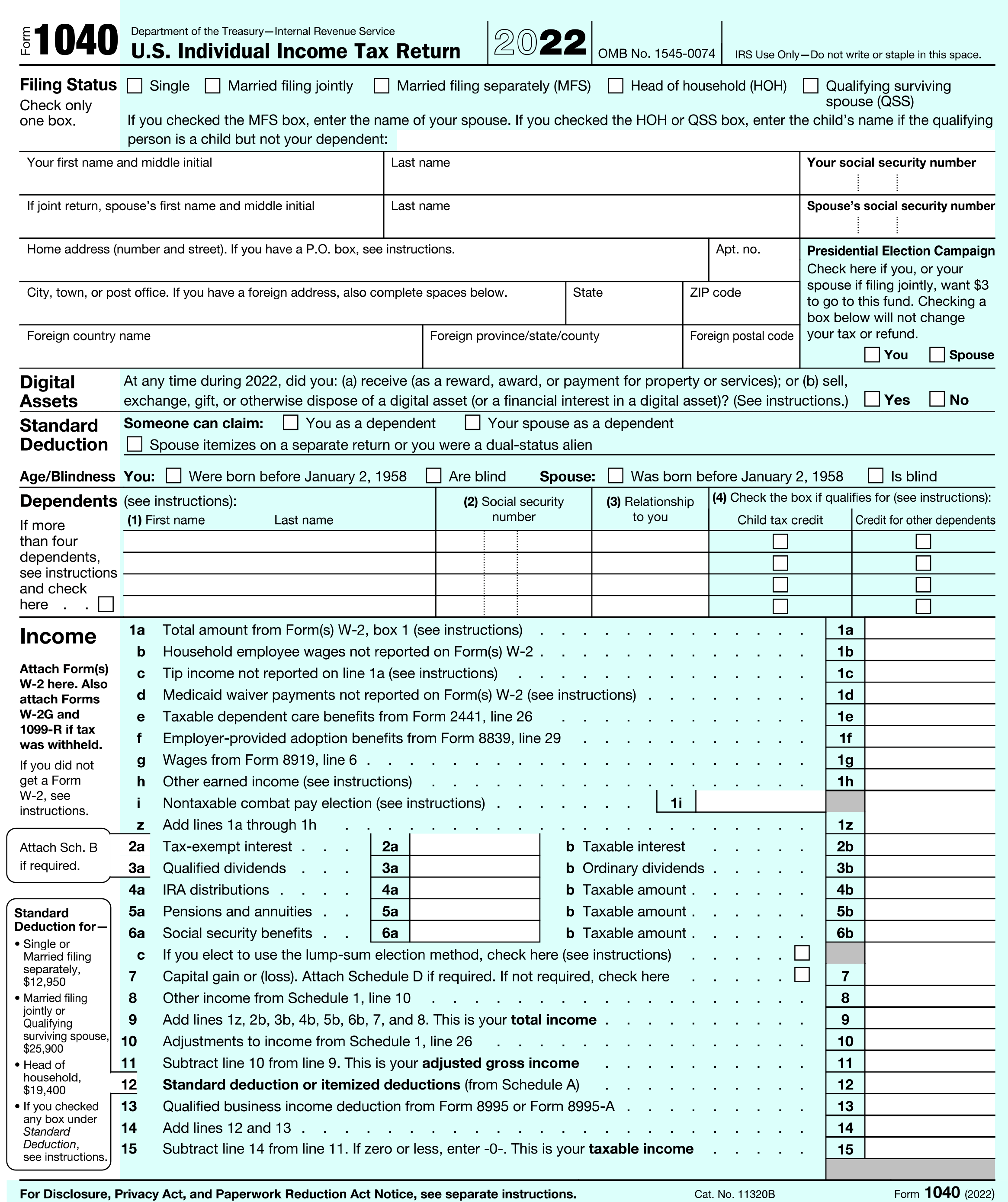

ステップ 1: ファイリング ステータス

ファイリング ステータス セクションでは、税務目的に適したファイリング ステータスを確認します。 選択肢には、独身者、既婚者の共同申告、既婚者の個別申告 (MFS)、世帯主 (HOH)、または適格な生存配偶者 (QSS) が含まれます。

あなたの本名や配偶者の名前、住所、社会保障番号などの基本情報もここに含める必要があります。

ステップ 2: デジタル資産

暗号通貨や、ステーブルコインや非代替トークン (NFT) などのその他のデジタル資産からの利益は、このセクションで報告する必要があります。

ステップ 3: 標準控除

標準控除については、ある人があなたを被扶養者として主張できるかどうか、あなたの配偶者を被扶養者として主張できるかどうか、あなたの配偶者が別の申告で項目化を行っているかどうか、またはあなたが二重ステータスの外国人であるかどうかを示します。

ステップ 4: 扶養家族

ここに扶養家族が記載されます。 資格のある両親、兄弟姉妹、子供、または継子が含まれている必要があります。

このセクションでは、子供の税額控除や他の扶養家族の税額控除などの税額控除の対象とならない人および誰がチェックされます。

ステップ 5: 所得 (純投資所得税を含む)

その年のすべての収益が、請求する調整とともにここに一覧表示されます。 これは、調整済み総収入 (AGI) として知られています。 W2 フォームを忘れずに添付してください。 すべての税金の影響とともに、事業主として自分自身を支払う方法について、できる限りのことを見つけることが非常に重要です。

ステップ 6: 税金とクレジット

次に、請求したいクレジットまたは控除項目をリストします。 そうすることで、所得税申告書が少しかさばる可能性があります。

ステップ 7: 支払い

支払いでは、すべての納税申告書で源泉徴収された連邦所得税の合計額、前年の納税申告書から未払いの金額、ほとんどの中所得者から低所得者の控除額、およびその他の払い戻し可能な控除額を一覧表示します。

ステップ 8: 払い戻し

これが1040フォルム全体の醍醐味です。 あなたの払い戻しはここで計算されます! また、このセクションで銀行情報を提供して、払い戻しがアカウントに直接入金されるようにします。

ステップ 9: 借りている金額

場合によっては、数値がうまくいかず、税金を支払う必要があります。

ステップ 10: 第三者被指名人

財務アドバイザーや会計士などの第三者に納税申告書を見てもらいたい場合は、提供されたスペースにその情報を含めることができます。

ステップ 11: 署名

返品に署名することを忘れないでください。 その場合、払い戻しが遅れる可能性があります。

フォーム 1040 バリエーション: ビジネスに最適な納税フォームの選択を支援

事業主として税金を申告する場合、利用できるさまざまな納税フォームがあります。 適切なものを選択するのは混乱するかもしれませんが、私たちがお手伝いします。

1040-ES

1040-ES フォームは、自営業者、フリーランスの仕事をしている個人、および通常の雇用以外の収入源から収入を得ている個人の収入証明として使用する必要があります。

自営業者に最適な税務ソフトウェアを調査して、それが正しく行われていることを確認することは賢明です. 規則が難しい場合があるため、自営業税の申告方法も必ず確認してください。

1040-NR-EZ

1040-NR-EZ 税務フォームは、利子、配当、または使用料による収入がある非居住者が使用する必要があります。

1040-C

個人事業主の場合は、1040-C フォームで利益または損失を報告する必要があります。

1040-PR

収入を報告する必要があるプエルトリコ市民および個人の納税者は、1040-PR/Schedule L フォームを使用できます。

1040-SS

米国の居住者で、プエルトリコからの収入がある納税者は、1040-SS/Schedule B フォームを使用して税金を報告します。

1040-ES NR

1040-ES NR は、標準の 1040-ES フォームのバリエーションであり、非居住者でも使用できます。

1040-V

フォーム 1040-V は、IRS に支払い義務がある場合に支払いと一緒に送信できる明細書として機能します。

1040 – SR

高齢者や退職者には、1040-SR フォームが最適です。 このフォームは、高齢者が個人所得税の申告書を簡単に提出できるように特別に設計されています。

1040 – NR

非居住者としては、1040-NR フォームがおそらく最善の策です。 このフォームは標準の 1040 に似ていますが、米国に住んでいない個人を対象としています。

1040-X

1040 納税申告書に何らかの変更を加える必要がある場合、1040-X は優れた選択肢です。

フォーム 1040 のヒント

税務フォームに正しく記入することは常に重要です。 ここでは、それを正しく行うための 3 つのヒントを紹介します。

家計雇用税

乳母、家政婦、庭師、または別の家事労働者を雇って家事を手伝っている場合は、社会保障やメディケアなど、必要な家計雇用税を支払っていることを確認してください。

記録の保持

納税申告書を提出するときに簡単に準備できるように、年間を通じて適切な記録を保持することが重要です。 教育費、扶養費、その他の費用の領収書を保管しておくと役立つ場合があります。 納税申告書の写しを必ず入手してください。 これらは、政府の給付金が必要な場合に、納税申告ステータスを確認するのに役立ちます。

これには、収入、支出、および慈善寄付の記録が含まれます。

時間通りに提出する

最後に、タイムリーに税金を申告することが重要です。

結論

Form 1040 は威圧的かもしれませんが、そうである必要はありません! 正しい知識と準備があれば、税金を正しく申告することができます。

年間を通じて適切な記録を保持し、必要な家計雇用税を支払い、時間どおりに申告することはすべて、IRS からの罰金や手数料を回避するための重要な要素です。

これらのフォーム 1040 バリエーションのいずれかを利用することで、納税申告書を最大限に活用することができます。

1040 フォーム、または w4 フォームや w9 フォームなどのその他のフォームの記入についてサポートが必要な場合は、州税の Web サイトまたは IRS.gov で無料の税務アドバイスを確認できます。

1040 は W-2 と同じですか?

いいえ、1040 フォームと W-2 フォームは同じではありません。 1040 フォームは、個人が前年の所得税を申告するために使用します。

収入、控除、およびその他の税関連情報を IRS に報告します。 一方、W-2 フォームは雇用主が従業員の賃金と源泉徴収税を報告するために使用されます。

また、年間を通じて行われる社会保障とメディケアの支払いに関する情報も提供します。

2022 1040 は利用できますか?

はい、2022 1040 フォームがリリースされており、IRS の Web サイトからダウンロードできます。

新しいフォームを使用して税金を申告する期限は、2023 年 4 月 15 日になる可能性があります。納税者は、1040 フォームの更新された規則と規制に精通していることが重要です。

納税者は、2022 年 1 月に始まった今年の申告シーズン以降に行われた可能性のある更新や変更も確認する必要があります。

どの Form 1040 スケジュールを使用すればよいですか?

使用する Form 1040 スケジュールの種類は、報告しようとしている情報によって異なります。

一般的に言えば、ほとんどの納税者は、追加所得と控除についてはスケジュール 1、特定の税額控除についてはスケジュール 2、特定の払い戻し不可の控除についてはスケジュール 3 を使用する必要があります。

配偶者と共同で申請している場合や自営業の収入がある場合など、特定の状況に応じて他のスケジュールを使用する必要がある場合もあります。

有資格の税務専門家に相談するか、IRS の Web サイトの指示を確認して、どのスケジュールが自分に適しているかを判断することをお勧めします。

1099 と 1040 の違いは何ですか?

1099 フォームと 1040 フォームの違いは、1099 フォームは源泉徴収の対象とならない所得の情報申告書であることです。

これには、利子、配当、キャピタルゲイン、賃貸収入などの収入が含まれます。 1040 フォームは、納税者が課税所得を報告し、納税額を計算するために IRS に毎年提出しなければならない公式の納税申告書です。

1099 フォームは納税申告書を完成させるために必要な情報を提供し、1040 フォームは実際の納税額を提出するために使用されます。 1040 規則と 1099 規則の両方と同様に、税条件を認識することは有益です。

画像: Envato Elements