銀行がブロックチェーンテクノロジーを採用しているのはなぜですか?

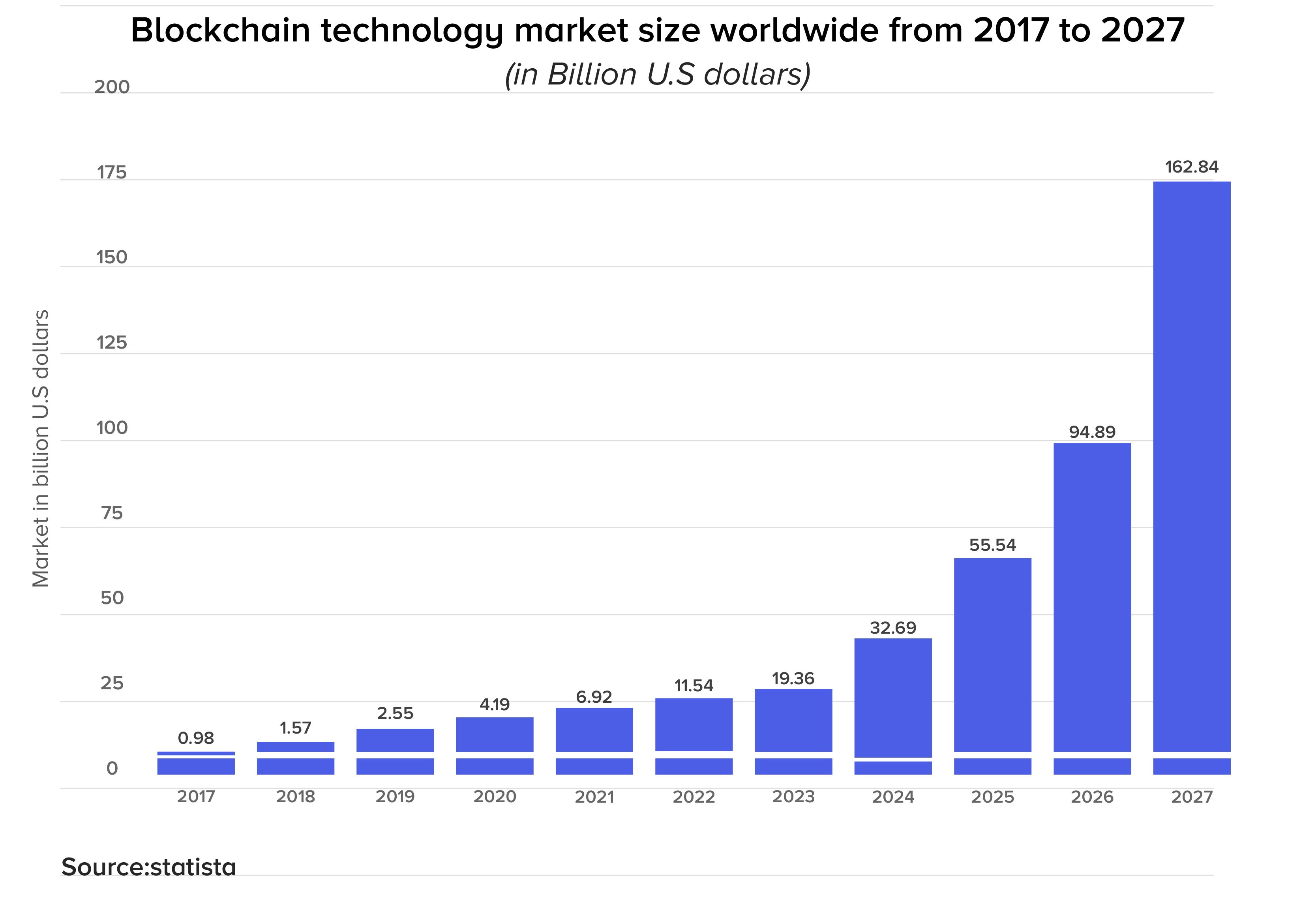

公開: 2022-02-22世界中の銀行機関は、モバイルバンキングのようなデジタル化主導のビジネスモデルに向けていくつかの動きを見せています。 ただし、銀行のブロックチェーンに関しては、その取り組みはかなり控えめになっています。 銀行が示している躊躇は、ブロックチェーンテクノロジーが他の業界に浸透しているという関心とは対照的です。 その兆候は、テクノロジーが2021年の49億ドルから2026年までに674億ドル以上に成長する準備ができているという事実に見ることができます。

しかし、銀行の角度から物事を見るとき、ためらいは理にかなっています。 銀行や金融におけるブロックチェーンのユースケースは、大規模に展開されているものはほとんどありません。 ブロックチェーンへの参入障壁を生み出している規制上の障害も常にあります。

これらの課題にもかかわらず、銀行は小規模でテクノロジーを採用し始めています。 この記事では、銀行業務におけるブロックチェーンテクノロジーの役割の拡大と、テクノロジーの実際のユースケースについて説明します。

さて、この記事全体を銀行業務におけるブロックチェーンの利点を探求することに費やしますが、現在の銀行業務システムの問題を知ることは重要です。

現在の銀行システムの問題は何ですか?

銀行は何世紀にもわたって注目を集めており、貸付、取引、取引決済、支払い処理などを含む複数の経済、金融活動のファシリテーターとして機能してきました。しかし、業界の長寿により停滞し、変化を採用するという点で遅い。

現在の形では、業界は絶え間ない需要のために一定の速度で進歩していますが、革新するには遅すぎます。 たとえば、依然として多くの事務処理が必要であり、セキュリティの脆弱性に直面しており、時間と費用のかかる複数のプロセスが実施されています。

銀行システムに変更が必要な方法が確立されたので、今度は銀行業界のブロックチェーンアプリケーションに飛び込みます。

銀行業務におけるさまざまなブロックチェーンのユースケースは何ですか?

銀行業務でのブロックチェーンの使用は、さまざまなプロセスで見られます。 業界を分散化させる用途。

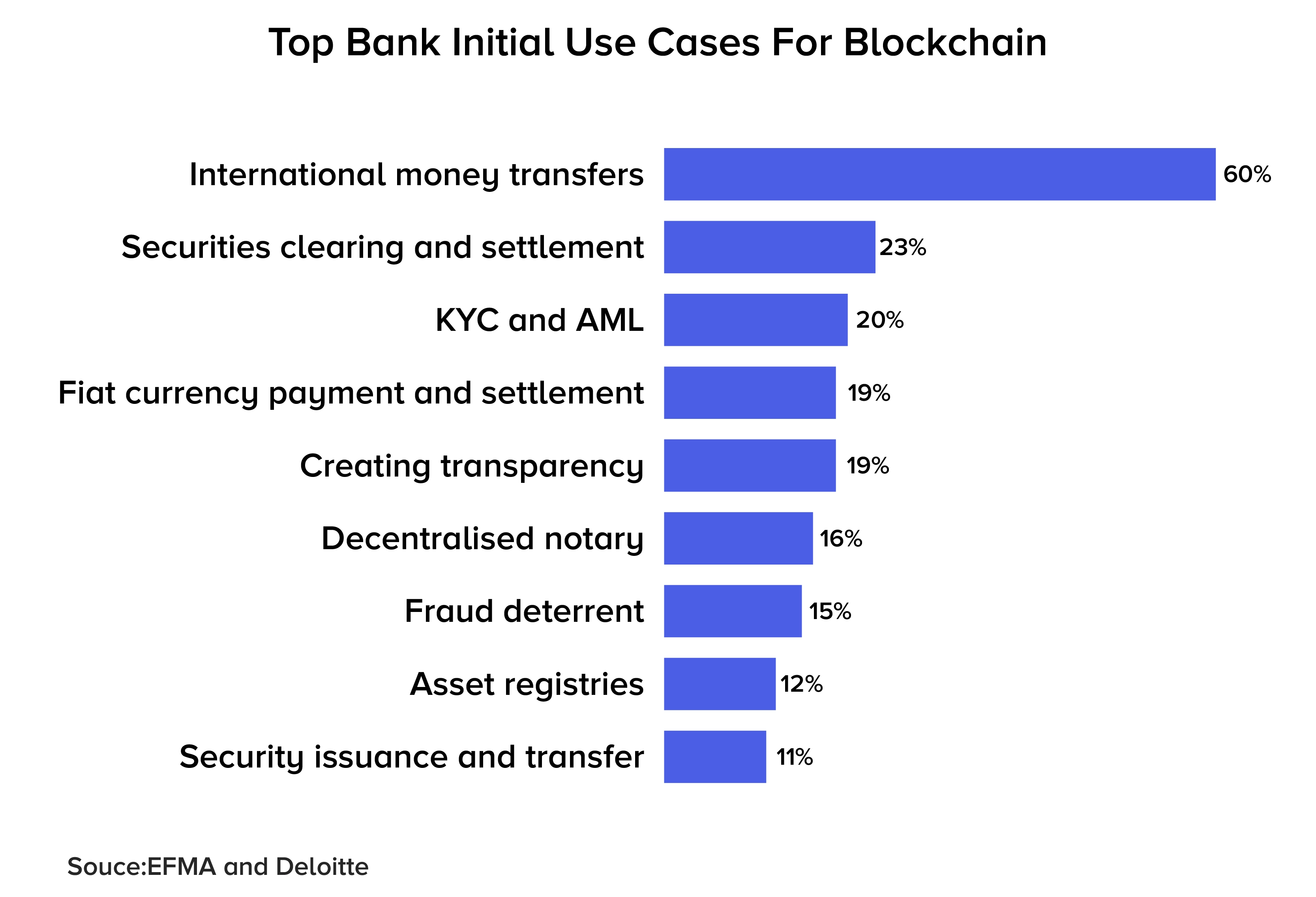

送金

現在、追加料金と遅い支払いのために、それぞれ何兆ドルものお金が稼がれ、無駄になっています。 たとえば、サンフランシスコにいてロンドンに送金する場合、25ドルの定額料金が銀行と受け取り銀行の両方から請求されます。

EtherやBitcoinのような暗号通貨は、誰でも取引手数料なしでリアルタイムで送金や受け取りに使用できるパブリックブロックチェーンで開発されています。 さらに、支払いは分散型ネットワークで行われるため、トランザクションを検証する必要がなく、銀行や金融のブロックチェーンを介した支払いの転送がより高速かつ安価になります。

決済およびクリアランスシステム

平均的な銀行振込は、決済に最大3日かかります。 これは、消費者にとって問題であるだけでなく、銀行にとってもロジスティック的に困難です。 今日の単純な銀行振込は、受取人に届く前に、銀行から保管サービスへの複雑な仲介システムをバイパスします。 ここで、銀行のブロックチェーンが登場します。

ブロックチェーンは、トランザクションを透過的かつ公的に追跡する分散型の元帳として機能します。 これは、保管サービスに依存する代わりに、トランザクションをパブリックブロックチェーンで決済できることを意味します。 これは、銀行のブロックチェーンアプリケーションがトランザクションを迅速かつ簡素化するための重要な方法の1つです。

証券

銀行は、債務、株式、または商品を売買するために、誰が何を所有しているかを追跡する必要があります。 この情報を取得するために、複数の取引所、ブローカー、手形交換所、カストディアン銀行などに接続します。これらの関係者の関与に加えて、古い紙の所有権システムが存在するため、プロセスが遅くなり、不正確さと詐欺。

銀行のブロックチェーンテクノロジーは、デジタル資産と固有資産の分散データベースを構築することにより、システムに革命をもたらします。 分散型台帳を使用すると、資産を「オフチェーン」で表すトークンを介して資産を転送することが容易になります。 銀行業務におけるブロックチェーンの利点は、仲介業者を完全に排除し、資産交換手数料を下げる可能性をもたらすトークン化されたセキュリティの作成を回避することです。

ローンとクレジット

銀行は、信用報告システムに基づいてローンを引き受ける傾向があります。 リテールバンキングのブロックチェーンは、最も投資に適したフィンテックセクターの1つであるピアツーピアローンの範囲を広げます。

さらに、消費者がローンを申請しなければならないとき、銀行は、不払いの場合に彼らが被らなければならないリスクを評価します。 彼らは、クレジットスコア、所有権のステータス、および負債と収益の比率を調べて、この決定を下します。 彼らがクレジットレポートを通じて入手する情報–顧客に敵対する可能性のある一元化されたシステム。

銀行のブロックチェーンには、顧客に個人ローンを提供する効率的で安価で安全なモードを提供する代替の貸付システムが付属しています。 支払い履歴の分散レジストリを使用すると、消費者がローンを申請しやすくなります。

顧客KYC

ブロックチェーンがどのように機能するかについての答えは、銀行のドメインでKYCが遅れている顧客への答えでもあります。

銀行は、いくつかのシナリオで、写真の検証、住所証明のチェック、および生体認証の検証で構成されるすべてのKYC手続きを実行するのに最大3か月かかる場合があります。 顧客の確認にかかる時間に加えて、銀行がKYCを実行するには多くの費用がかかります。 リテールバンキングのブロックチェーンテクノロジーは、KYCプロセスを容易にするのに役立ちます。

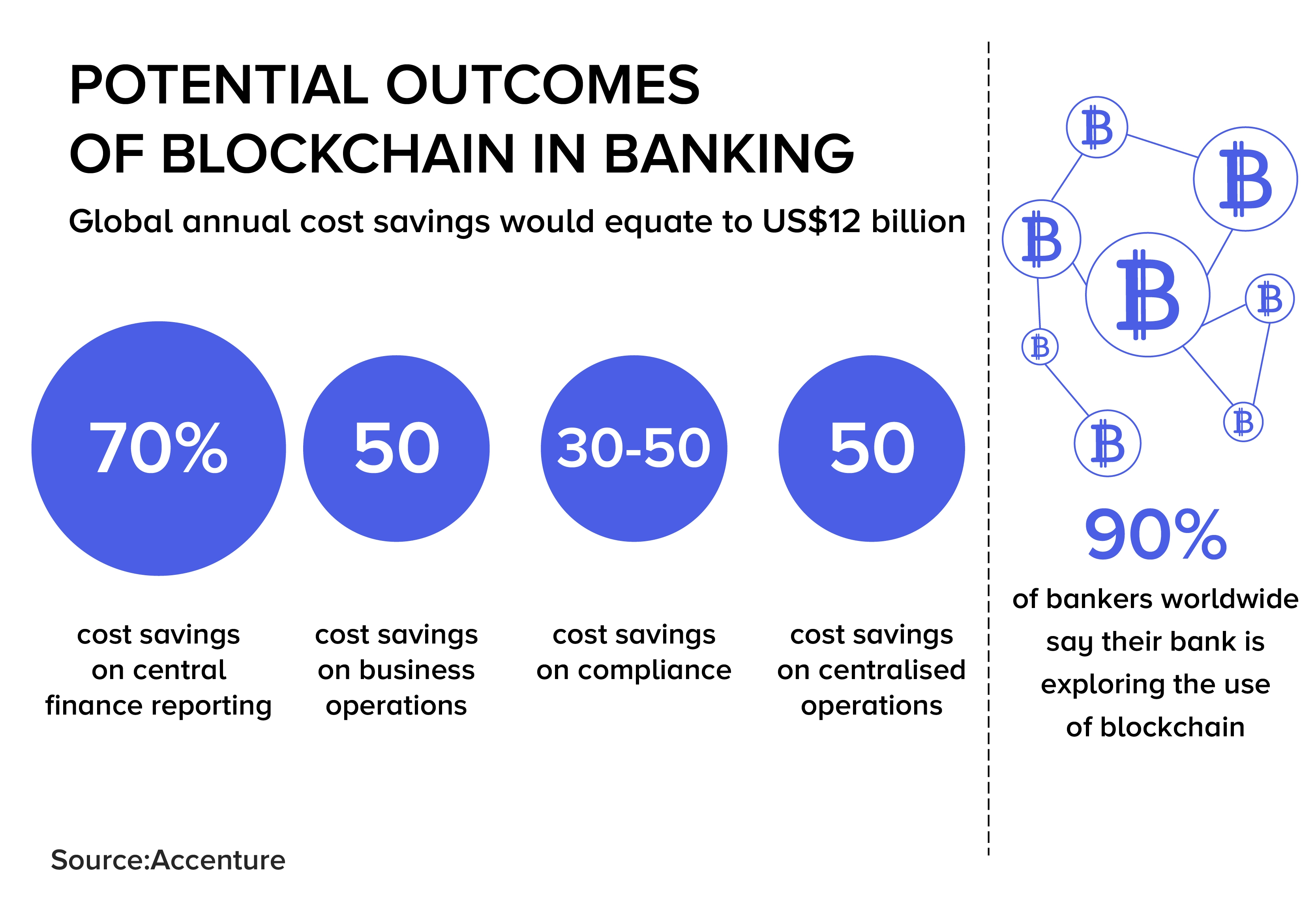

これで、銀行でのブロックチェーンの使用は、顧客の情報をブロックチェーンに保存する方法に見ることができます。 これにより、銀行はKYCに関連する情報にアクセスできます。 人件費を10%削減するイベントで、年間1億6000万ドルに相当します。

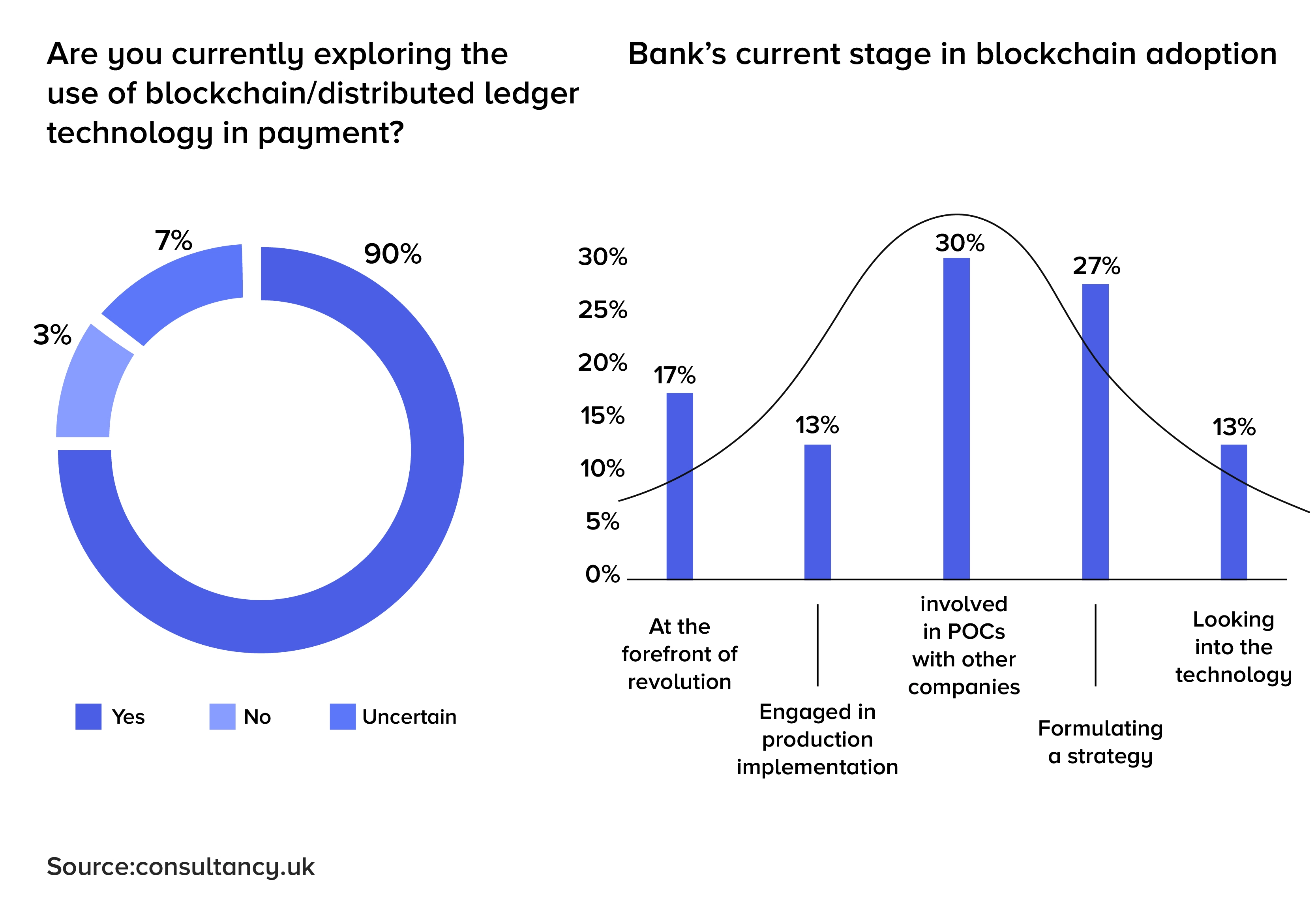

リテールバンキングにおけるブロックチェーンテクノロジーの複数の役割がここにあります。 さて、記事の冒頭で述べたように、銀行におけるブロックチェーンの採用は遅れています。 しかし、このセクターにテクノロジーが含まれるようになるのは明らかです。 それを証明する実際のユースケースのいくつかを見てみましょう。

[また読む: FinTechのブロックチェーン:金融界の混乱の触媒]

銀行のケーススタディにおける異なるブロックチェーンは何ですか?

Blockchainは、テクノロジーへの関心を示す大手銀行の名前で、より多くのサポートを急速に獲得しています。 以下でそれらのいくつかを調べてみましょう。

JPモルガン

2021年4月12日、JPモルガンは、送金を改善するためにブロックチェーンを使用していると述べました。 彼らは、支払い処理と多額の支払いに必要な検証時間を短縮するためのテクノロジーを使用しています。

スウェーデン中央銀行

銀行は、 e-kronaとして知られる独自のデジタル通貨のリリースを実験しています。 R3 Corda分散テクノロジーに基づいて、銀行は全国的に使用可能な暗号通貨の作成に向けて大胆な一歩を踏み出しました。

HSBC

銀行は、デジタル資産を保管するための保管ブロックチェーンプラットフォームであるDigitalVaultを有効にするためにR3ブロックチェーンプラットフォームを使用しています。 このテクノロジーは、保管サービスのコストを大幅に削減するのに役立ちます。

アジア銀行

Asian Bankは、暗号通貨を使用した有線取引、暗号通貨の売買、ウォレットのリチャージなどの機能を提供する勘定系プラットフォームの構築にAppinventivの支援を受けました。 私たちのブロックチェーンと暗号通貨の専門家の勤勉な努力は、銀行のために5万以上の暗号取引につながりました。

重要なポイント

これにより、銀行セクターにおけるブロックチェーンテクノロジーの多くの役割を見てきました。 このテクノロジーが、トランザクションコストの削減、トランザクション処理の迅速化、データ検証の改善など、このセクターに多くの革新をもたらしていることは否定できません。

しかし、銀行が銀行現象におけるブロックチェーンの将来の真の名前になるためには、銀行はブロックチェーン開発サービスプロバイダーと提携する必要があります。 新世代テクノロジーを銀行分野に統合するという多面的なアプローチを最もよく理解しているサービスプロバイダー。 お手伝いします。 ブロックチェーンの専門家に連絡してください。