ブロガー税:2022年の収入と事業控除の報告

公開: 2022-05-04ブログは理想的なオンラインジョブであるという評判がありますが、それを専門的に行うことは、他のタイプのビジネスを管理するのと同じように管理されます。 これは、4月15日(税の時期)に税を申告する必要があることを意味します。

今日は、ブロガー税を初めて申告するために知っておく必要のあるすべてのことについて話し合います。 あなたのブログの取り組みが趣味と見なされるのかビジネスと見なされるのか、支払うことが期待できる税金の種類、必要なフォーム、ニッチに関係なく取ることができる税額控除などについて説明します。

特定のアドバイスが必要な場合は、常に専門の税務当局に相談するか、質問をIRSに転送する必要があることに注意してください。 この記事は情報提供のみを目的として提供されています。

趣味ですか、それともビジネスですか?

あなたが何かをする前に、あなたはあなたの新しいブログがIRSの観点から趣味またはビジネスとみなされるかどうかを決定する必要があります。 あなたがたまにブログを書くか、サイドハッスルブロガーであるか、またはブログからお金を稼ぐかどうかにかかわらず、この決定をするためにあなたがレビューすることができる9つの要素のかなり簡単なセットがあります:

- あなたのブログの取り組みはビジネスのように行われていますか?

- あなたは利益を上げるつもりですか?

- あなたのブログの収入は、あなたが生計を立てている方法の少なくとも一部ですか? あなたはフルタイムのブロガーですか?

- あなたが損失を被った場合、それらは新興企業の経営者に期待されることを反映していますか?

- あなたは利益を増やすためにあなたがしていることを変えますか?

- あなたはあなた自身のビジネスを運営するのに十分な知識がありますか?

- 以前にブログ投稿などを書いて利益を上げたことはありますか?

- あなたのブログは何年にもわたって利益を上げていますか?

- 将来的に利益を上げると思いますか?

これらの質問に「はい」と答えた場合、ブログはビジネスであり、税金を申告する必要があります。

あなたが支払うことを期待できるブロガーのための税金の種類

ブロガーとして、あなたは所得税と自営業税の2つの方法で税金を支払う責任があります。

所得税と推定税

あなたがブロガーとして働いているとき、あなたは通常、毎年雇用主からW-2を受け取りません。つまり、年間を通してあなたの給料から税金が差し引かれることはありません。 このため、予想所得に対して推定税額を支払う必要があります。

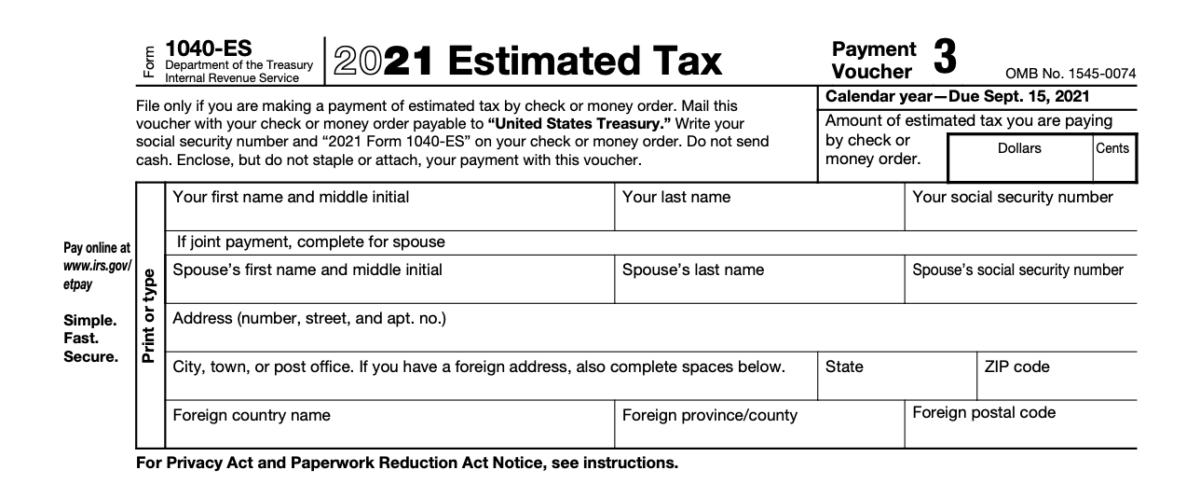

推定税額は通常、4月15日、6月15日、9月15日、1月15日に支払われる4回の分割払いに分けられ、その年の税金を申告する前に支払います。 これらの四半期ごとの支払いは、フォーム1040-ESと一緒に提出します。

通常、課税年度の終わりまでに1,000ドルを超える納税義務があると予想されない場合は、推定税額を申告する必要がない場合があります。 ただし、これ以上の支払いが発生した場合は、ペナルティの対象となる可能性があります。

自営業税

今、あなたがブロガーとしてあなたの収入からお金を節約している間、あなたはまた自営業税を支払うためにお金を取っておく必要があるでしょう。 自営業税は、通常、雇用主が支払う社会保障税とメディケア税の組み合わせです。 あなたはブロガーとして自営業であるため、この税の従業員と雇用者の両方の部分に対して責任があります。

1099-MISCフォーム(または1099-NEC)とは何ですか?

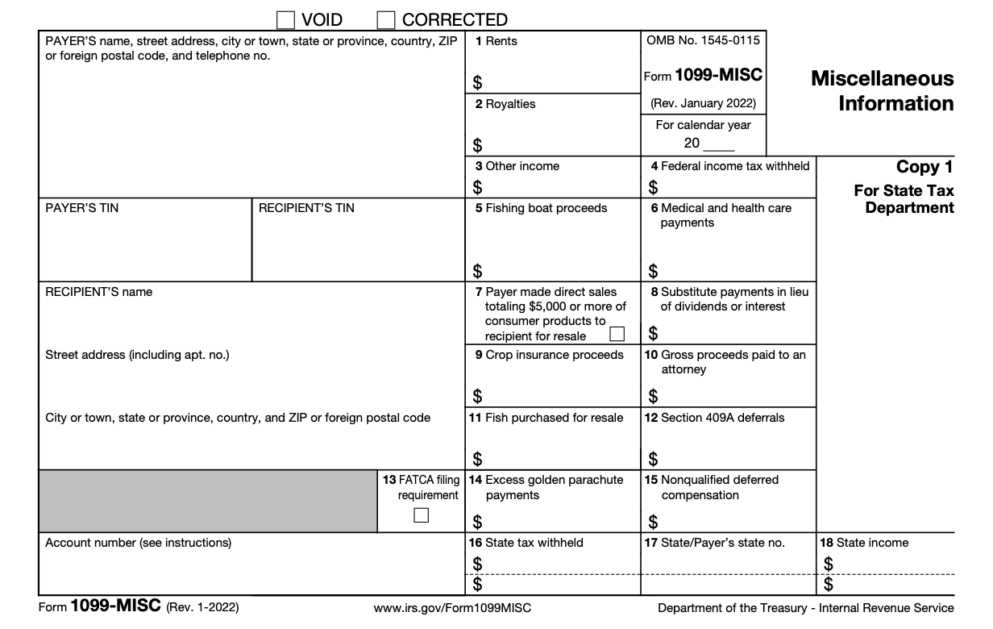

1099-MISCフォームは通常、ブロガーがその年に稼いだ金額に関する情報をクライアントから受け取る方法です。 少なくとも、1099-NECが導入されるまではそうだったのです。 自分のブログ以外のブログに書き込みを行う多くのブロガーは、課税年度の終わりに、獲得した合計金額を含む1099-MISC(現在は1099-NEC)フォームを受け取ります。

ブログのアフィリエイトプログラムを介してアフィリエイトリンクを介してお金を稼ぐ場合でも、課税年度の終わり(通常は1月のいつか)に少なくとも1つの1099-MISCフォームを受け取る可能性があります。

場合によっては、1099-MISCではなく比較的新しい1099-Kが必要になります。 特定の要件が満たされている場合は、1099-Kが送信されます。 これは、PayPalやVenmoなどの機関が現在送信しているフォームです。

従来のW-2の代わりにこれらのフォームを使用して、稼いだ金額をIRSに報告します。

パートタイムのブロガー、ギグワーカー、または個人事業主としてブロガー税を申告する方法

所得税申告書を提出する必要があるほとんどの人は、個人事業主としてそうします。 税務シーズン中に提出する場合は、スケジュールCと1040の2つの主要なフォームが必要です。

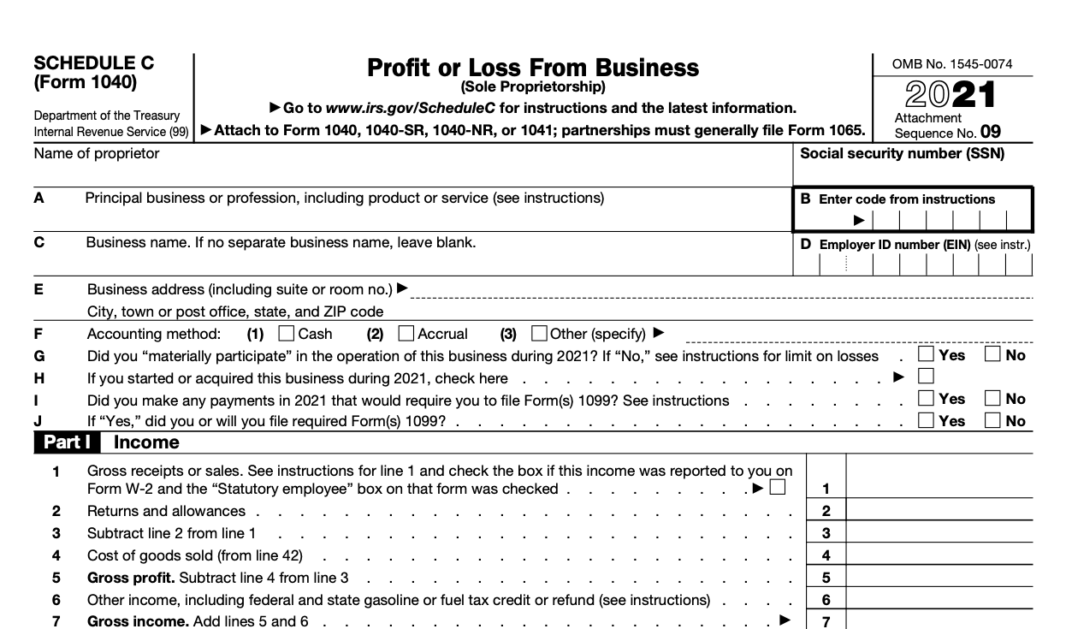

スケジュールC

スケジュールCはForm-1040の一部であり、個人事業主として事業からの利益または損失を記録し、事業収入を報告する場所です。

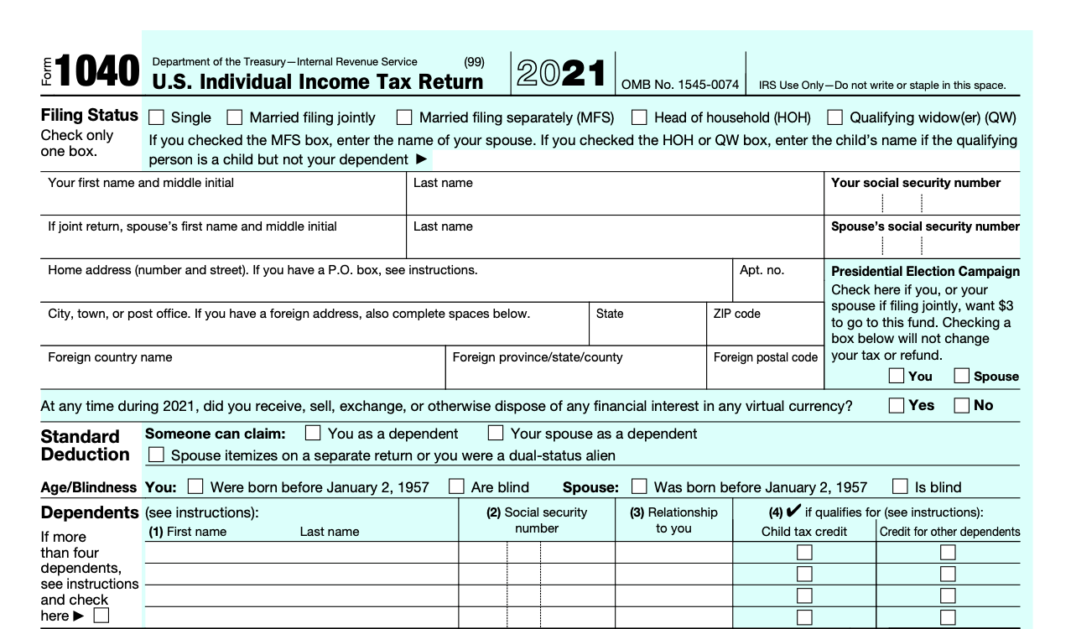

フォーム-1040

はい、あなたはまだあなたの年次確定申告の一部としてあなたの個人所得税を提出する必要があります。

そのためには、標準のForm-1040が必要です。 毎年4月15日までにスケジュールCと一緒に、前述のように四半期ごとの推定税額とともにこれを提出します。

州税も申告する必要があります。また、必要な州の免許を最新の状態に保つ必要があります。 提出期限の前に、必ず州の要件を確認してください。

有限責任会社(LLC)の確定申告方法

一部のブロガーは、LLCがあなたの個人資産に保護を提供するため、LLCを設立することを選択します。 基本的に、この組織では、あなたの家はあなたのビジネスローンの担保とは見なされません。

[個人事業vsLLCグラフィックはこちら]

どのフォームを提出する必要があるかについては、単一メンバーのLLCとして、個人事業主が使用するプロセスとほぼ同じになります。 スケジュールCで1040を提出する必要があります。また、課税所得に対して自営業税と推定税を提出する必要があります。

パートナーシップベースのLLCをお持ちの場合は、Form-1065を提出する必要があります。 また、スケジュールK-1で事業の収入のシェアを報告する必要があります。

ブロガーのための一般的な税控除と事業費

[ここに一般経費のグラフィック]

あなたが毎年あなたのブログの所得税を準備するとき、あなたのブログの費用を追跡することは不可欠です。 あなたはあなたのビジネスを運営するためにすべての関連するビジネス費用を差し引くためにあらゆる努力をするべきです。 税額控除のいくつかの一般的なカテゴリは次のとおりです。

- コンピューター:年間を通じて購入したハードウェアはすべて差し引くことができます。

- 税および会計手数料:税務ソフトウェア、会計ソフトウェア、および税務作成者の手数料がカウントされます。

- 会費:(フリーランサーズユニオンのような)会費はここで資格があります。

- オンラインサブスクリプションおよびサービス:ジョブを完了するためにアクセスする必要のあるオンラインツールおよびサービスのサブスクリプションに対して支払われる料金。 たとえば、プラグイン、テーマ、SEOおよび分析ツール、ソーシャルメディアツール、ブログのデザイン作業またはブログフレームワークに支払われる料金などのサブスクリプション。

- 割り当て関連の費用:作業タスクを完了するためにお金を使う必要がある場合は、それを差し引くことができます。

- Webホスティング:ブログのホスティング料金はここでカウントされます。

- 携帯電話:ビジネス通話専用の携帯電話番号をお持ちの場合は、そのサービスを差し引くことができます。 または、使用時間に応じて料金の適切な割合を差し引くことができます。

- インターネットと光熱費:インターネットと光熱費にかかる費用についても同じことが言えます。 あなたはあなたの税金に関連するパーセンテージを差し引くことができます。

- ホームオフィス:自宅で仕事をしている場合は、仕事を完了するために使用したスペースとオフィス家具を差し引くことができます。 あなたは巻尺を破裂させる必要があるでしょう、しかしそれは努力の価値があります!

- 事務用品:ブロガーとして、IRSは、紙、郵便料金、プリンターインク、ペンと鉛筆、およびその他の関連する事務用品などを差し引くことを期待する場合があります。

- 旅行とガス:ブログビジネスで旅行が必要な場合は、マイレージで発生したビジネス費用の一部を差し引くことができます。

- マーケティング:ウェブ広告、ゲストブログの配置、ソーシャルメディアのプロモーション、ソーシャルブーストにかかる料金は、ここで対象となります。

ブログ税のヒント

別れを告げる前に、自営業のブロガーが税の申告をできるだけスムーズに行えるようにするための税務上のヒントをいくつか残しておきます。

- 推定四半期税を支払います。 そうしないと、罰金や罰金が科せられるだけでなく、納税期限が来ると税金を支払うためにスクランブリングで立ち往生することにもなります。 この納税義務を果たすために、年間を通してお金を節約してください。 頭痛の種を避けてください。

- すべての経費を完全に記録してください。 一部の人にとって、これはあなたがあなたのビジネスに関連して行うすべての取引のすべての領収書を保持することを意味します。 他の人々は、自動化されたサービスを使用して、銀行口座と同期する経費を追跡することを好みます。 この方法の方が手間がかかり、エラーが発生する可能性が低いため、この方法をお勧めします。 QuickBooks Self-Employedなどのツールを使用して、税額控除を自動的に記録および追跡し、必要に応じて税務フォームにインポートすることができます。

- 納税準備オプションを比較検討してください。 あなたがブロガーとして利益を上げるかもしれないというインクを持っているとすぐに、あなたの税準備オプションを比較検討することが重要です。 TurboTaxのような納税申告サービスを使用すると非常に役立ちます。 しかし、より複雑な税金がかかると予想される場合、そのようなサービスではエラーが発生する可能性があります。 このような場合、会計士または税務専門家が必要になることがあります。

よくある質問

自信を持って税金を準備する

ブロガーとして初めて税金を申告したのはどうでしたか? 以下でそれについてすべて聞いてみたいです。