W jaki sposób bankowość jako usługa umożliwia integrację finansową dla firm niebędących bankami?

Opublikowany: 2023-06-06Platformy bankowości jako usługi (BaaS) stają się niezbędne w branży finansowej w tym szybko rozwijającym się cyfrowym świecie. Są częścią otwartej bankowości, co oznacza, że firmy udostępniają swoje interfejsy API innym, aby tworzyć nowe usługi finansowe i zapewniać większą przejrzystość.

Bank Światowy, Stany Zjednoczone i UE podjęły wysiłki na rzecz zwiększenia dostępu do tradycyjnych rachunków bankowych w celu promowania integracji finansowej. Podczas gdy liczba osób dorosłych nieposiadających rachunku bankowego spadła, w tych inicjatywach jest pewna wada. Wychodzą z założenia, że dostęp do tradycyjnego konta bankowego rozwiązuje wykluczenie finansowe. Jednak możliwe jest, że osoby nieposiadające konta bankowego i niedofinansowane mogą w ogóle nie chcieć kont bankowych.

Z raportu Financial Conduct Authority wynika, że 56,2% Amerykanów nieposiadających rachunku bankowego nie wyraża zainteresowania posiadaniem konta bankowego, a podobne tendencje można zaobserwować również w innych krajach.

Cóż, wspaniałą wiadomością jest to, że tradycyjne banki i firmy fintech nie są już jedynymi dostawcami usług finansowych. Ponadto posiadanie konta bankowego nie jest jedynym sposobem uzyskiwania dostępu do systemu finansowego. Wraz z nadejściem BaaS (banking-as-a-service), osoby nieposiadające konta bankowego i niedofinansowane mają teraz możliwość uczestniczenia w systemie finansowym na swoich warunkach i zgodnie z ich specyficznymi potrzebami i okolicznościami.

Według raportu Gartnera BaaS stanie się głównym nurtem w ciągu najbliższych dwóch lat. Badanie przewiduje, że do końca 2024 roku 30% banków z aktywami przekraczającymi 1 miliard dolarów wprowadzi BaaS jako sposób na wygenerowanie dodatkowych przychodów.

Tak więc gracze BaaS są ostatecznie tymi, którzy koncentrują się na łańcuchu wartości i są świadkami przekraczania przychodów biznesowych, co sprawia, że rozwój oprogramowania bankowości jako usługi jest jednym z najbardziej dochodowych sektorów do inwestowania.

Ten artykuł pomoże Ci zrozumieć wszystko, co jest związane z bankowością jako technologią usługową i jak umożliwia ona włączenie firm niebędących bankami. Oprócz przyjrzenia się korzyściom płynącym z przyjęcia modelu biznesowego Banking as a Service, przytoczymy wiele przykładów bankowości jako usług organizacji, które obecnie wykorzystują BaaS i osiągają miliony przychodów.

Czym jest bankowość jako usługa?

Banking as a Service (BaaS) to rewolucyjna platforma, która zapewnia zewnętrznym firmom i programistom dostęp do podstawowej infrastruktury i usług bankowych instytucji finansowych za pośrednictwem interfejsów API.

Dzięki temu firmy pozabankowe mogą tworzyć i oferować swoim klientom innowacyjne produkty i usługi finansowe bez inwestowania ogromnych kwot w budowę i utrzymanie infrastruktury bankowej.

BaaS jest kluczowym filarem otwartej bankowości, wspierającym przejrzystość finansową i napędzającym innowacje poprzez zapewnianie podmiotom zewnętrznym szerszego dostępu do danych i usług bankowych. Łącząc firmy niebankowe z regulowaną infrastrukturą finansową, BaaS umożliwia tworzenie unikalnych i ukierunkowanych ofert, które można szybciej wprowadzić na rynek. Solidne rozwiązania BaaS mogą utorować drogę do ulepszonej współpracy i rozwiązań finansowych zorientowanych na klienta.

Trzy składniki, które są niezbędne dla BaaS, to:

Licencja bankowa: Jednym z kluczowych elementów bankowości jako usługi jest posiadanie licencji bankowej, którą można wykorzystać do oferowania usług finansowych.

Ułatwienia technologiczne: aby umożliwić ramy BaaS, niezbędna jest solidna infrastruktura technologiczna, i tu właśnie wchodzi do gry 10x Banking, dostarczając niezbędne rozwiązania technologiczne.

Zróżnicowana oferta usług: Model BaaS oferuje osobom fizycznym szeroki zakres wyborów i opcji odpowiadających ich potrzebom finansowym.

Według ostatnich doniesień, Synectra, kalifornijska firma BaaS, zebrała ostatnio 15 milionów dolarów finansowania. Firma wykorzysta te fundusze do rozszerzenia swojej platformy Banking as a Service, obsługując nowe przypadki użycia FinTech i rynki międzynarodowe. Rosnące źródło przychodów firmy Synectra może pomóc Ci zrozumieć, w jaki sposób inwestowanie w oprogramowanie BaaS dla Twoich użytkowników jest lukratywną możliwością biznesową, która może pomóc w wygenerowaniu maksymalnego zwrotu z inwestycji.

Finansowanie wbudowane to rewolucja w branży bankowej. Polega ona na integracji usług finansowych w różnych ekosystemach, co może zrewolucjonizować sposób działania banków. Wykorzystując BaaS, banki mogą generować nowe strumienie przychodów, oferując swoje usługi nowym graczom. Ponadto mogą udoskonalić swoje kompleksowe doświadczenia, czyniąc bankowość bardziej wydajną i efektywną dla wszystkich zaangażowanych osób.

Banki mogą oferować klientom spersonalizowane sugestie dotyczące produktów w czasie rzeczywistym, wykorzystując przechwytywanie danych i uczenie maszynowe. Firmy ubezpieczeniowe mogą również przeprowadzać bardziej szczegółowe oceny kredytowe, zmniejszając ryzyko. Ta integracja poprawia wydajność i opłacalność, torując drogę niezliczonym możliwościom w środowisku finansowym.

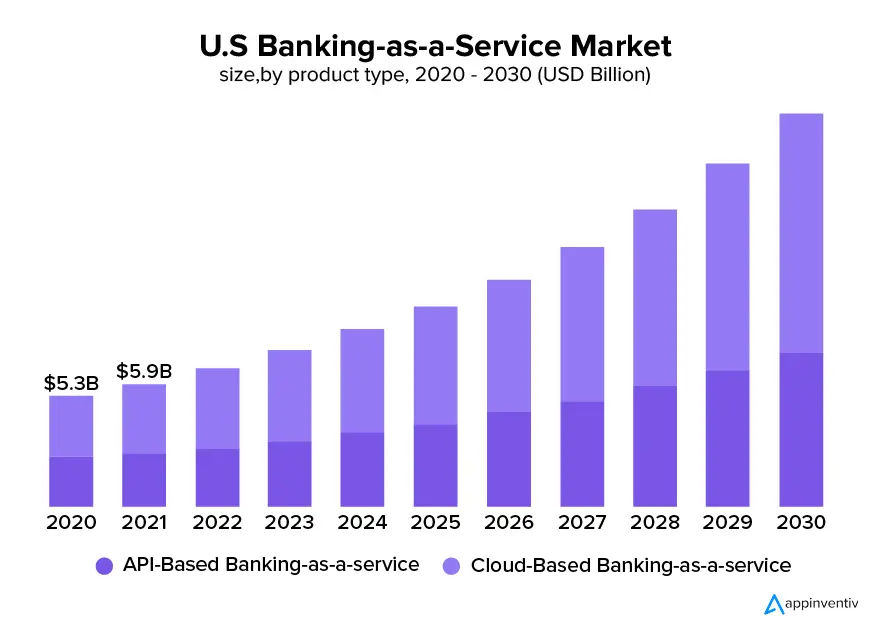

Według Grand View Research, rynek bankowości jako usługi został wyceniony na 19,65 miliarda dolarów w 2021 roku i oczekuje się, że od 2022 do 2030 roku odnotuje CAGR na poziomie 16,2%. Ten rosnący rozmiar rynku można przypisać czynnikom takim jak rosnąca popyt na usługi finansowe, eskalacja cyfryzacji i szeroka dostępność interfejsów programowania aplikacji (API). Te rosnące trendy bankowości jako usługi wspólnie odzwierciedlają rosnący popyt na BaaS oraz sposób, w jaki firmy niebędące bankami mogą wykorzystać rozwiązania BaaS, aby uzyskać przewagę konkurencyjną w ewoluującym ekosystemie finansowym.

Przejdźmy teraz do przodu i przyjrzyjmy się wielu korzyściom, które mogą pomóc Ci zrozumieć BaaS w zakresie integracji finansowej.

Korzyści z bankowości jako usługi (BaaS) dla firm niebędących bankami

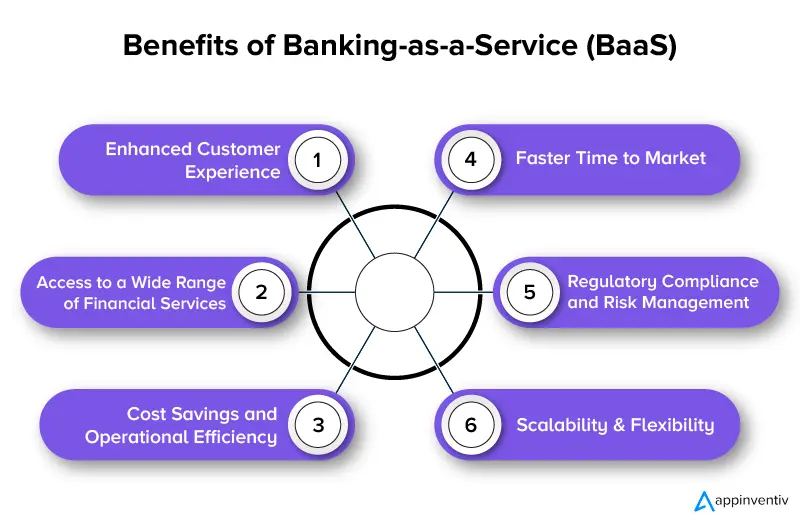

Bankowość jako usługa (BaaS) umożliwia firmom niebankowym poprawę jakości obsługi klienta, dywersyfikację usług, redukcję wydatków, przyspieszenie wprowadzania produktów na rynek, zapewnienie zgodności i efektywne skalowanie. Dzięki rozwiązaniom BaaS firmy te mogą wykorzystać nowe perspektywy finansowe, promując integrację i rozszerzając dostęp do usług finansowych dla swoich klientów. Oto liczne korzyści płynące z bankowości jako usługi dla organizacji niebędących bankami:

Ulepszona obsługa klienta

Ulepszona obsługa klienta jest jednym z najbardziej poszukiwanych przypadków użycia bankowości jako usługi. Model BaaS umożliwia firmom niebędącym bankami bezproblemowe oferowanie usług bankowych swoim klientom. Integrując funkcjonalności bankowe z istniejącymi platformami, mogą zapewnić holistyczne doświadczenie i zaspokajać potrzeby finansowe swoich klientów bez przekierowywania ich do zewnętrznych usług bankowych.

Dostęp do szerokiego zakresu usług finansowych

Partnerstwo z uznanymi instytucjami finansowymi umożliwia firmom niebędącym bankami wykorzystanie ich wiedzy i infrastruktury do oferowania różnych usług finansowych, w tym płatności, przelewów i rachunków oszczędnościowych. Pozwala to organizacjom pozabankowym na rozszerzenie oferty produktów i zapewnienie większej wartości dla klientów.

Oszczędność kosztów i wydajność operacyjna

Dwa z najważniejszych przypadków użycia bankowości jako usługi to oszczędność kosztów i wydajność operacyjna. Rozwiązania BaaS oferują firmom pozabankowym możliwość uniknięcia wydatków i czasochłonnych zadań związanych z budową i utrzymaniem pełnoprawnej infrastruktury bankowej. Rozwiązania te eliminują konieczność zapewnienia pełnej zgodności z przepisami, licencjonowania i rozwoju infrastruktury, co skutkuje znacznymi oszczędnościami kosztów. Pozwala to firmom pozabankowym skupić się na swoich podstawowych kompetencjach.

[Przeczytaj także: Ile kosztuje rozwój aplikacji bankowości mobilnej?]

Szybszy czas wprowadzania na rynek

Firmy niebędące bankami mogą przyspieszyć swoje wejście do branży usług finansowych za pomocą platform BaaS i interfejsów API. Mogą szybko wdrażać i uruchamiać swoje produkty lub usługi finansowe, wykorzystując istniejące zasoby. Eliminuje to konieczność budowania ich infrastruktury bankowej od podstaw.

Zgodność z przepisami i zarządzanie ryzykiem

Współpraca z uznanymi instytucjami finansowymi za pośrednictwem BaaS umożliwia firmom niebędącym bankami dostęp do solidnych ram zgodności i systemów zarządzania ryzykiem. Firmy te mogą polegać na wiedzy partnerów bankowych w zakresie radzenia sobie ze skomplikowanymi wymogami regulacyjnymi, co zapewnia zgodność i zmniejsza ryzyko kar regulacyjnych lub uszczerbku na reputacji.

Skalowalność i elastyczność

Platformy bankowości jako usługi zapewniają skalowalne rozwiązania, które zaspokajają zmieniające się potrzeby firm niebędących bankami. Elastyczność rozwiązania bankowości jako usługi opartej na chmurze pozwala firmom niebędącym bankami na skalowanie ich działalności bez znacznych inwestycji w infrastrukturę. Dzięki rosnącej bazie klientów dostawcy BaaS mogą obsługiwać zwiększone wolumeny transakcji i wspierać ekspansję na nowe rynki.

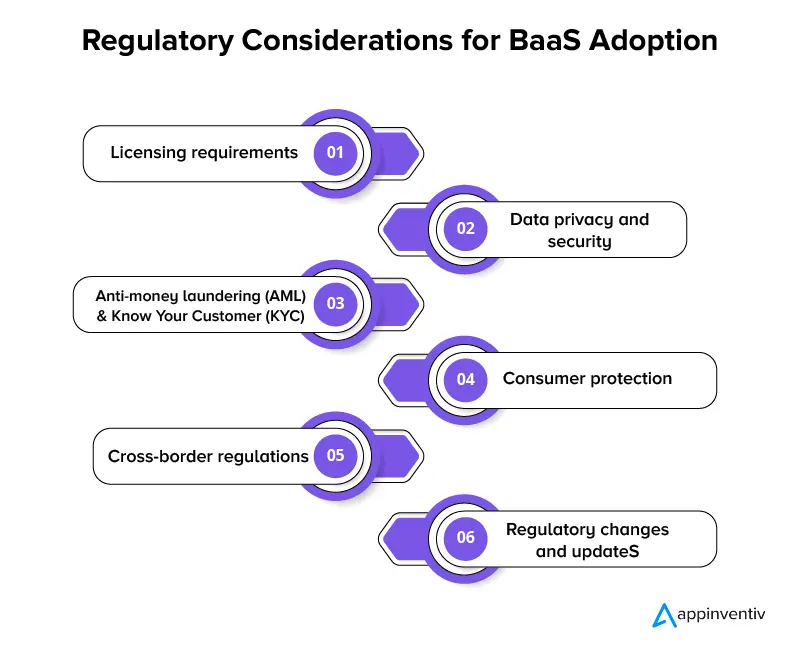

Kwestie prawne dotyczące wdrożenia BaaS

Kwestie regulacyjne związane z wdrażaniem BaaS obejmują aspekty prawne i zgodności, które firmy niebędące bankami muszą wziąć pod uwagę podczas wdrażania rozwiązań typu Banking-as-a-Service. Rozważania te są kluczowe dla zapewnienia przestrzegania przepisów i zgodności z obowiązującymi przepisami, umożliwiając firmom działanie w określonych granicach branży finansowej.

Wymagania licencyjne: Firmy niebędące bankami muszą być świadome obowiązków licencyjnych i ram regulacyjnych związanych ze świadczeniem usług finansowych za pośrednictwem BaaS. Wymagania mogą się różnić w zależności od jurysdykcji stanowej i może być konieczne, aby firmy niebędące bankami uzyskały na to określone licencje.

Prywatność i bezpieczeństwo danych: Podczas pracy z wrażliwymi danymi finansowymi w BaaS konieczne jest przestrzeganie przepisów dotyczących prywatności danych, takich jak RODO lub CCPA i PCI-DSS. Aby chronić informacje o klientach, należy wdrożyć solidne środki bezpieczeństwa i protokoły.

Przeciwdziałanie praniu brudnych pieniędzy (AML) i Know Your Customer (KYC): Firmy niebędące bankami są zobowiązane do przestrzegania przepisów AML i KYC, aby zapobiegać przypadkom związanym z praniem pieniędzy i weryfikować tożsamość swoich klientów. Ustanowienie skutecznych procedur należytej staranności i prowadzenie dokładnej dokumentacji jest niezbędne do osiągnięcia tego celu.

Ochrona konsumentów: Firmy muszą przestrzegać przepisów dotyczących ochrony konsumentów, aby zagwarantować uczciwe praktyki, przejrzystość i skuteczne mechanizmy rozstrzygania sporów.

Przepisy transgraniczne: Firmy niebędące bankami muszą poruszać się po przepisach transgranicznych, oferując usługi BaaS w wielu jurysdykcjach. Obejmuje to zrozumienie wymogów regulacyjnych każdej jurysdykcji, przestrzeganie międzynarodowych przepisów finansowych oraz uwzględnienie wszelkich określonych ograniczeń lub obowiązków.

Zmiany i aktualizacje przepisów: Firmy niebędące bankami muszą być na bieżąco informowane o zmianach i aktualizacjach przepisów, aby zapewnić zgodność i zminimalizować ryzyko prawne.

Baas na rzecz integracji finansowej: historie sukcesu, które pokazują, w jaki sposób model Baas przynosi korzyści organizacjom pozabankowym

Historie sukcesu M-Pesa, GrabPay, Chime, Revolut i Alipay pokazują niezwykłe korzyści, jakie firmy niebędące bankami czerpią z rozwiązań BaaS. Firmy te rewolucjonizują krajobraz finansowy, wzmacniając pozycję osób, które wcześniej były wykluczone z tradycyjnych systemów bankowych. Oto kilka udanych przykładów bankowości jako usługi:

M-Pesa: M-Pesa firmy Safaricom to odnoszący sukcesy model BaaS (bankowość jako usługa), który wzmocnił integrację finansową w Kenii. Dzięki partnerstwu z lokalnymi bankami oferuje usługi bankowości mobilnej osobom nieposiadającym konta bankowego i umożliwia im dokonywanie transakcji i dostęp do innych usług finansowych za pomocą smartfonów. Wpływ M-Pesa na gospodarkę Kenii był znaczący, docierając do milionów osób, które wcześniej nie korzystały z usług bankowych, i napędzając wzrost gospodarczy.

GrabPay: Grab, platforma przywołań i dostaw w Azji Południowo-Wschodniej, rozszerzyła swoje usługi o GrabPay, portfel mobilny, który oferuje swoim użytkownikom usługi finansowe. Ta współpraca z bankami i instytucjami finansowymi umożliwia użytkownikom dokonywanie płatności bezgotówkowych, przesyłanie środków i dostęp do usług mikropożyczek. W rezultacie użytkownicy nieposiadający tradycyjnych rachunków bankowych w Azji Południowo-Wschodniej mogą teraz uczestniczyć w gospodarce cyfrowej i uzyskać dostęp do usług finansowych.

[Przeczytaj także: Lista kontrolna, dzięki której Twoja aplikacja Wallet stanie się zabójcą Fintech]

Chime: Chime, amerykański neobank, wykorzystał model rozwiązania bankowego jako rozwiązania usługowego, aby świadczyć usługi bankowe osobom o niedostatecznej obsłudze. Dzięki partnerstwu z bankami i instytucjami finansowymi Chime oferuje bezpłatne konta czekowe i oszczędnościowe, wczesne bezpośrednie wpłaty i inne narzędzia do zarządzania finansami za pośrednictwem swojej aplikacji mobilnej. Ta strategia pozwoliła Chime zaspokoić młodsze i finansowo niedostatecznie obsługiwane populacje, promując BaaS w celu włączenia finansowego i dostępności.

Revolut: Revolut to brytyjska firma fintech, która wykorzystuje bankowość jako architekturę usług, aby oferować swoim klientom wiele usług finansowych. Dzięki współpracy z licencjonowanymi bankami Revolut może zapewnić funkcje, takie jak konta wielowalutowe, międzynarodowe przelewy pieniężne i narzędzia do budżetowania. Umożliwiło to użytkownikom i firmom efektywne zarządzanie finansami podczas zawierania transakcji transgranicznych.

Alipay: Alipay to dobrze znana platforma płatności mobilnych w Chinach, która rozszerzyła swoje funkcje, aby zaoferować użytkownikom szeroką gamę produktów i usług finansowych. Dzięki współpracy z bankami i instytucjami finansowymi platforma umożliwiła milionom użytkowników dostęp do usług bankowych, takich jak konta oszczędnościowe, zarządzanie majątkiem, ubezpieczenia i pożyczki. Inicjatywa ta miała kluczowe znaczenie dla promowania integracji finansowej w Chinach, zwłaszcza na obszarach wiejskich, poprzez zapewnienie wygodnych i dostępnych rozwiązań finansowych dla większej populacji.

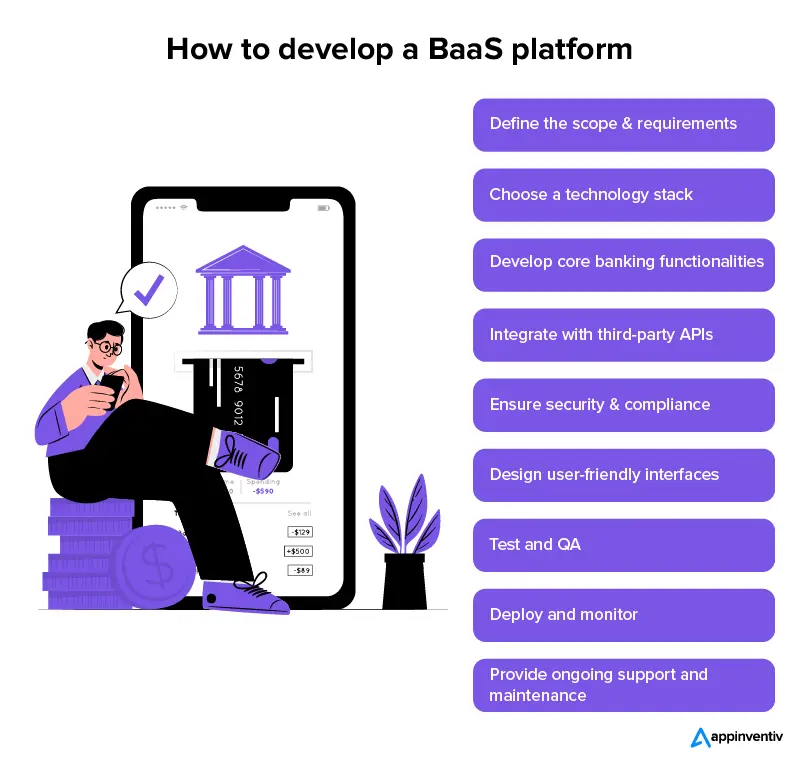

Jak opracować platformę BaaS?

Opracowanie oprogramowania BaaS wymaga biegłości w operacjach bankowych, tworzeniu oprogramowania, bezpieczeństwie i zgodności. Współpraca z doświadczonymi programistami i ekspertami branżowymi może uprościć proces programowania i zagwarantować sukces Twojego przedsięwzięcia BaaS.

Określ zakres i wymagania

Jako organizacja zajmująca się rozwojem aplikacji BaaS zaczynamy od jasnego zdefiniowania celów i zakresu Twojego rozwiązania programowego BaaS. Współpracujemy z Tobą w celu określenia konkretnych usług bankowych, które zamierzasz oferować, takich jak zarządzanie kontem, płatności, pożyczki lub zgodność. Ponadto przeprowadzamy dokładne badania rynku, aby zidentyfikować Twój rynek docelowy i uzyskać dogłębne zrozumienie Twoich potrzeb, zapewniając, że nasz proces rozwoju jest dokładnie dostosowany do Twoich celów biznesowych.

Wybierz stos technologii

Podczas tej fazy wybieramy odpowiedni stos technologii w oparciu o Twoje wymagania, skalowalność, bezpieczeństwo i potrzeby w zakresie integracji. Nasz zespół ekspertów bierze pod uwagę takie czynniki, jak języki programowania, frameworki, bazy danych i infrastruktura chmury, aby zbudować solidną i skalowalną platformę BaaS.

Rozwój podstawowych funkcjonalności bankowych

Na tym etapie wdrażamy podstawowe funkcje bankowe Twojego oprogramowania BaaS. Obejmuje to niezawodne uwierzytelnianie użytkownika, tworzenie kont, przetwarzanie transakcji i funkcje raportowania. Priorytetem jest przestrzeganie standardów branży bankowej i wymogów regulacyjnych w całym procesie rozwoju, aby zapewnić bezpieczny i zgodny system.

Zintegruj z interfejsami API innych firm

Następnie ułatwiamy integrację z zewnętrznymi interfejsami API w celu uzyskania dostępu do kluczowych usług bankowych, w tym weryfikacji tożsamości, bramek płatności, punktacji kredytowej i narzędzi do zapewniania zgodności. Współpracujemy z zaufanymi dostawcami API, aby zapewnić bezproblemową integrację, zwiększając funkcjonalność i możliwości Twojej platformy BaaS.

Zapewnij bezpieczeństwo i zgodność

Naszym priorytetem jest wdrażanie solidnych środków bezpieczeństwa w celu ochrony wrażliwych danych użytkowników i transakcji finansowych. Na tym etapie uwzględniamy szyfrowanie, uwierzytelnianie wieloskładnikowe i bezpieczne przechowywanie danych. Nasz zespół zapewnia ścisłe przestrzeganie wymogów regulacyjnych, takich jak KYC (Poznaj swojego klienta), AML (Anti-Money Laundering) oraz przepisy dotyczące prywatności danych, zapewniając Tobie i Twoim użytkownikom bezpieczną i zgodną z przepisami platformę BaaS.

Projektuj przyjazne dla użytkownika interfejsy

W tej fazie tworzymy intuicyjne i przyjazne interfejsy dla klienta i administratora. Kładziemy nacisk na zapewnienie bezproblemowej obsługi, łatwej nawigacji oraz jasnego i zwięzłego prezentowania usług i informacji bankowych.

Testowanie i kontrola jakości

Nasz najsilniejszy proces zapewniania jakości obejmuje kompleksowe testowanie oprogramowania BaaS w celu zidentyfikowania i rozwiązania wszelkich błędów lub problemów. Obejmuje to przeprowadzanie rygorystycznych testów funkcjonalności, bezpieczeństwa, wydajności i użyteczności. Testy te zapewniają stabilność, niezawodność i skalowalność platformy, zapewniając bezproblemową i zoptymalizowaną obsługę zarówno użytkownikom, jak i administratorom.

Wdrażaj i monitoruj

Na tym etapie wdrażamy oprogramowanie Banking as a Service w wybranej infrastrukturze, niezależnie od tego, czy są to serwery w chmurze, czy serwery lokalne. Starannie monitorujemy wydajność systemu, bezpieczeństwo i opinie użytkowników, zapewniając optymalną funkcjonalność. Co więcej, wprowadzamy ciągłe doskonalenie, regularnie aktualizując i ulepszając oprogramowanie, aby dostosować je do zmieniających się potrzeb użytkowników, trendów rynkowych i zmian regulacyjnych.

Zapewnij stałe wsparcie i konserwację

Zapewniamy niezawodne wsparcie techniczne i usługi konserwacji, aby zapewnić bezproblemowe działanie Twojej platformy BaaS. Nasz oddany zespół jest na bieżąco z postępami w branży, poprawkami bezpieczeństwa i zmianami zgodności, zapewniając aktualność i bezpieczeństwo Twojego oprogramowania.

[Przeczytaj także: Przewodnik krok po kroku dotyczący tworzenia odnoszącej sukcesy aplikacji bankowej]

W jaki sposób Appinventiv może pomóc w integracji finansowej?

Model biznesowy Banking as a Service ma duże znaczenie w dzisiejszym cyfrowym świecie. Zapewnia firmom dostęp do danych finansowych klientów, umożliwiając im tworzenie spersonalizowanych produktów i usług. Ponadto ułatwia cyfrowe usługi bankowe, zwiększając swoją obecność na rynku i docierając do większej bazy klientów.

Bankowość jako usługa to zrównoważony i przyszłościowy sposób na przyciąganie i zatrzymywanie klientów poprzez rozległy rynek usług finansowych i pomysłów. Firmy pozabankowe oferujące najbardziej atrakcyjną i konkurencyjną platformę będą zwycięzcami w tym konkurencyjnym ekosystemie.

Biorąc pod uwagę rosnące zapotrzebowanie firm pozabankowych na oferowanie swoim użytkownikom solidnych rozwiązań bankowych przy jednoczesnym uzyskaniu dodatkowych źródeł przychodów, nadszedł czas, aby zatrudnić dedykowaną firmę opracowującą oprogramowanie bankowe, taką jak Appinventiv, która pomoże Ci spojrzeć na sprawy z perspektywy.

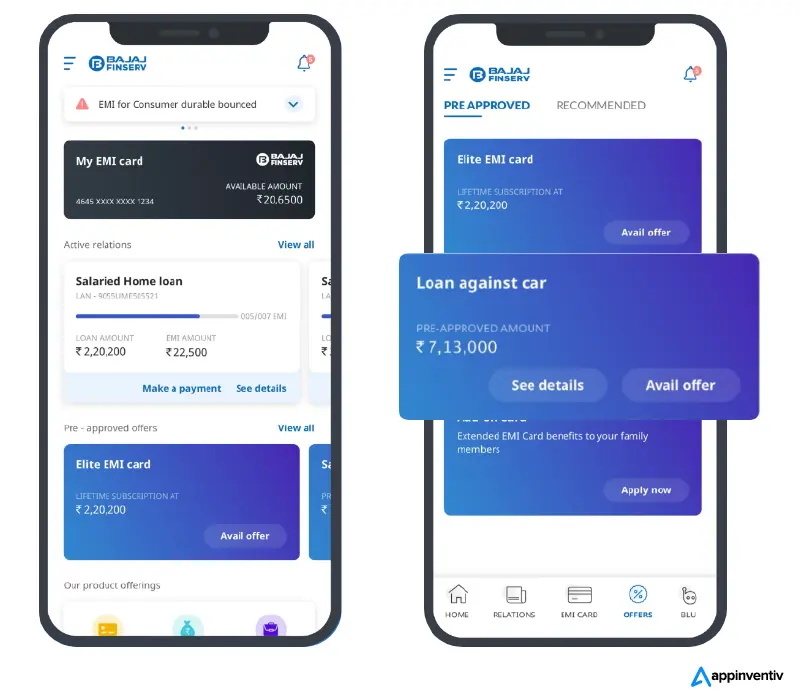

Niedawno pomogliśmy Bajaj Finserv, wiodącemu indyjskiemu przedsiębiorstwu Fintech, usprawnić proces wdrażania handlowców. Nasi programiści aplikacji FinTech stworzyli zaawansowany rynek cyfrowy dla organizacji, który bezproblemowo łączy klientów i handlowców, zapewniając klientom niedrogie opcje finansowe. Aplikacja odniosła niezwykły sukces, przetwarzając ponad 300 000 transakcji w ciągu jednego dnia.

Nasi programiści aplikacji finTech są ekspertami w tworzeniu najnowocześniejszej platformy BaaS, która bezproblemowo integruje się z zewnętrznymi interfejsami API, zapewnia bezpieczną i skalowalną architekturę oraz zapewnia spersonalizowane wrażenia użytkownika. Jako solidny dostawca oprogramowania Banking as a Service, nasz zespół wykwalifikowanych programistów ściśle współpracuje z Tobą w celu przeanalizowania konkretnych wymagań biznesowych, zaprojektowania dostosowanego rozwiązania i zapewnienia zgodności ze standardami branżowymi.

Skontaktuj się z naszymi ekspertami, aby opracować solidne, oparte na chmurze rozwiązanie Banking as a Service, dostosowane do Twoich potrzeb biznesowych.

Często zadawane pytania

P. Czym jest bankowość jako usługa?

A. Banking-as-a-Service (BaaS) to model, który pozwala bankom lub instytucjom finansowym udostępniać swoją podstawową infrastrukturę bankową i usługi firmom zewnętrznym za pomocą interfejsów API. Dzięki temu te ostatnie mogą oferować swoim klientom produkty i usługi finansowe bez konieczności budowania infrastruktury bankowej. Rozwiązania bankowości jako usługi pozwalają na bezproblemową integrację funkcjonalności bankowych z platformami pozabankowymi, co sprzyja innowacjom i zwiększa dostęp do usług finansowych.

P. Jakie są kluczowe zalety BaaS?

A. Kluczowe zalety BaaS to:

- Ulepszona obsługa klienta

- Dostęp do szerokiego zakresu usług finansowych

- Oszczędność kosztów i wydajność operacyjna

- Szybszy czas wprowadzania na rynek

- Zgodność z przepisami i zarządzanie ryzykiem

- Skalowalność i elastyczność

P. Jakie są przykłady BaaS?

A. Różne przykłady BaaS obejmują:

- Naszywka

- Marqeta

- RailsBank

- SolarisBank

P. Jak długo trwa uruchomienie platformy BaaS?

A. Ramy czasowe uruchomienia platformy BaaS różnią się w zależności od ogólnej złożoności platformy. Na przykład bardzo złożona aplikacja BaaS z wieloma funkcjami finTech zajmie od 10 do 12 miesięcy. Z drugiej strony prosta platforma BaaS z minimalnymi funkcjami zajmie około 5 do 6 miesięcy.

P. Jaka jest różnica między rozwiązaniem BaaS a finansowaniem wbudowanym?

O. Wbudowane finanse i bankowość jako usługa to dwie terminologie często uważane za to samo, ale mają różne znaczenia. Finansowanie wbudowane to szersza koncepcja obejmująca integrację usług finansowych w różnych środowiskach, w tym w inwestycjach i ubezpieczeniach. Z kolei bankowość jako usługa to specyficzne podejście w ramach wbudowanych finansów, koncentrujące się wyłącznie na świadczeniu usług bankowych, takich jak rachunki bankowe, karty, płatności i pożyczki. Takie podejście wspiera integrację funkcji finansowych z różnymi platformami lub aplikacjami.