Ile kosztuje stworzenie aplikacji bankowości mobilnej takiej jak Chime?

Opublikowany: 2024-02-23Wraz z osiągnięciem szczytu transformacji cyfrowej, bankowość mobilna odnotowała znaczny wzrost popularności, rewolucjonizując sposób, w jaki zarządzamy naszymi finansami. Wydajne aplikacje bankowości mobilnej, takie jak Chime, przodują w tej transformacji, oferując wygodne i przyjazne dla użytkownika rozwiązania bankowe.

Według raportu do 2025 roku z usług bankowości mobilnej będzie korzystać ponad 217 milionów użytkowników, co stanowi ogromną szansę dla mobilnych usług finansowych. Według Business of Apps Chime jest jedną z najpopularniejszych i najszybciej rozwijających się aplikacji bankowości mobilnej, która od września 2022 r. przyciągnęła ponad 14,5 miliona posiadaczy kont. Oprócz tego aplikacja odnotowała także strategiczny wzrost przychodów, szacuje się na 1,8 miliarda dolarów w samym drugim kwartale 2022 roku.

Biorąc pod uwagę wzrost wykorzystania urządzeń mobilnych i historie sukcesu aplikacji takich jak Chime, zrozumienie inwestycji wymaganych do opracowania podobnej aplikacji do bankowości mobilnej ma kluczowe znaczenie. Aby dać wam krótkie pojęcie, koszt opracowania aplikacji takiej jak Chime może wahać się od 35 000 do 250 000 dolarów, w zależności od różnych czynników, które zostaną omówione w dalszej części bloga.

W tym artykule przeanalizujemy kluczowe czynniki wpływające na koszt rozwoju aplikacji Chime. Oprócz tego omówimy także niezbędne funkcje i kroki, jakie należy wykonać, aby opracować aplikację bankowości mobilnej, taką jak Chime, z zaawansowaną aplikacją FinTech dla współczesnych konsumentów.

Zrozumienie aplikacji bankowości mobilnej Chime

Chime to innowacyjna aplikacja do bankowości mobilnej, która zapewnia użytkownikom pełen pakiet usług finansowych poprzez intuicyjny, przyjazny interfejs. Ta aplikacja jest dostępna bezpłatnie dla użytkowników i umożliwia tworzenie kont bieżących i oszczędnościowych online bez konieczności posiadania minimalnego salda.

Jedną z wyróżniających się funkcji aplikacji jest możliwość zapewnienia wcześniejszego dostępu do wypłat z bezpośrednich depozytów, dzięki czemu użytkownicy mogą uzyskać dostęp do swoich środków z maksymalnie dwudniowym wyprzedzeniem. Dodatkowo Chime zwiększa wysiłki w zakresie oszczędzania dzięki zautomatyzowanym narzędziom oszczędnościowym, dzięki czemu użytkownicy mogą łatwo i bez wysiłku alokować środki z każdej wypłaty na swoje oszczędności.

Użytkownicy Chime mogą korzystać z bezpłatnej karty debetowej i wygody wypłaty gotówki w ponad 60 000 bankomatach w całym kraju. Konstrukcja aplikacji zapewnia użytkownikom otrzymywanie w czasie rzeczywistym aktualizacji dotyczących transakcji i wydatków, umożliwiając im skuteczne zarządzanie finansami.

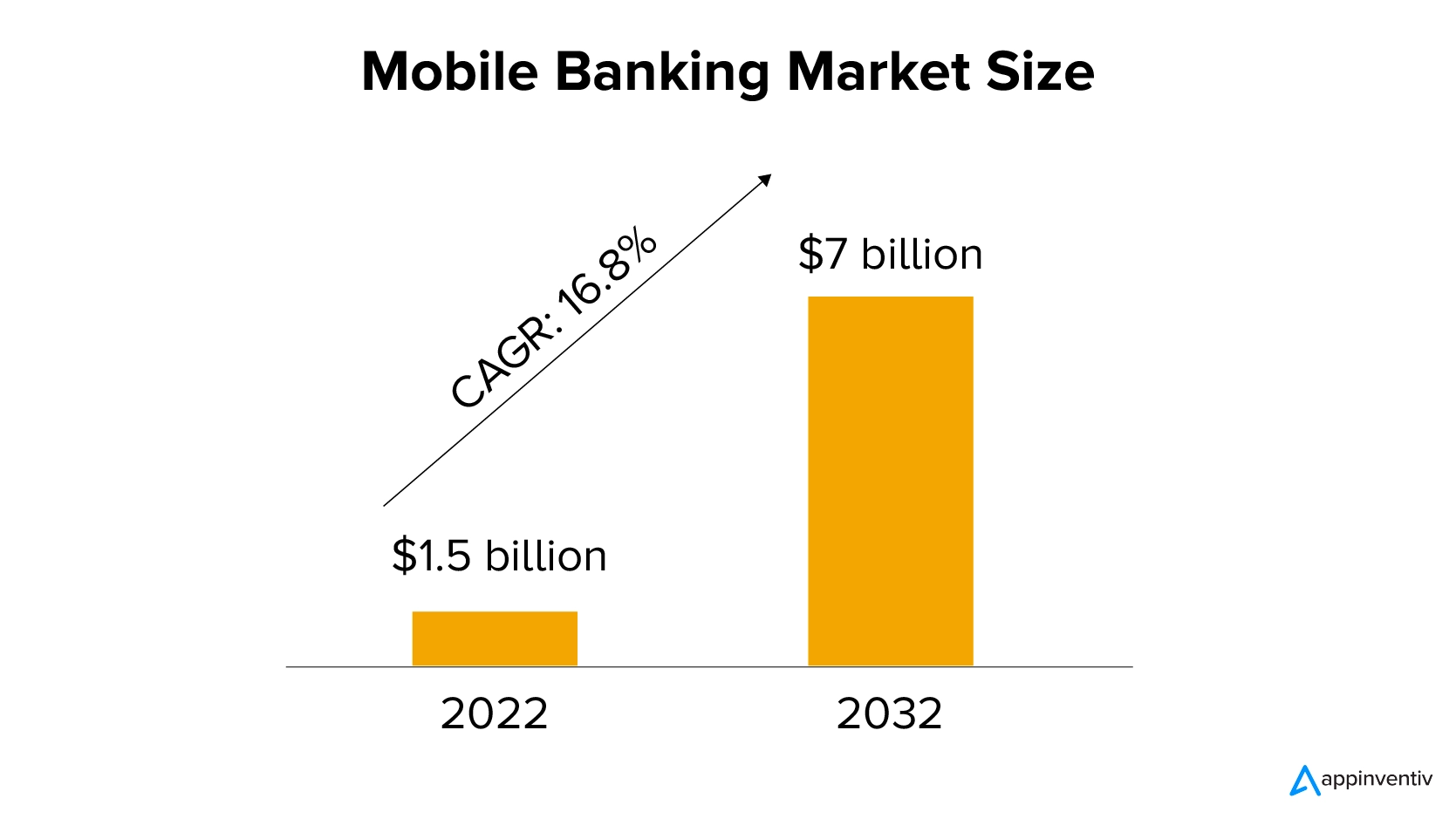

Jak wynika z raportu Crunchbase, aplikacja bankowa uzyskała całkowite finansowanie w wysokości 2,3 miliarda dolarów, co oznacza jej ogromny sukces i zaufanie rynku do jej modelu. Oczekuje się, że do 2032 r. rynek bankowości mobilnej osiągnie poziom 7 miliardów dolarów, przy CAGR na poziomie 16,8% w latach 2023–2032.

Biorąc pod uwagę sukces Chime i rosnące zapotrzebowanie na łatwe w obsłudze i niedrogie opcje bankowe, teraz jest idealny moment dla inwestorów i firm, aby rozważyli utworzenie podobnych aplikacji bankowości mobilnej. Inwestycje w ten sektor mogą przynieść znaczne zyski, ponieważ są zgodne z ciągłym przechodzeniem na bankowość cyfrową i odpowiadają bieżącym potrzebom konsumentów zarówno w zakresie wygody, jak i wydajności usług finansowych.

Ile kosztuje stworzenie aplikacji takiej jak Chime?

Rozważając stworzenie aplikacji takiej jak Chime, jednym z najpilniejszych pytań jest to, ile będzie kosztować stworzenie aplikacji takiej jak Chime? Przyjrzyjmy się zawiłościom związanym z budżetem.

Jak ujawniono wcześniej, koszt stworzenia aplikacji takiej jak Chime może się znacznie różnić i wahać się od około 35 000 dolarów w dolnej części do ponad 250 000 dolarów w przypadku złożonej aplikacji stworzonej przez wiodącą firmę programistyczną. Koszt opracowania aplikacji bankowej będzie zależał od kilku kluczowych czynników, takich jak lokalizacja firmy tworzącej aplikacje, projekt interfejsu użytkownika/UX aplikacji, ogólna złożoność aplikacji itp.

Mówiąc najprościej, im większa złożoność aplikacji i liczba zintegrowanych funkcji, tym większy będzie koszt. Spróbujemy przedstawić przybliżony szacunek kosztów w oparciu o wiele poziomów złożoności.

| Typ aplikacji | Szacowany koszt opracowania aplikacji | Ramy czasowe |

|---|---|---|

| Prosta aplikacja | 35 000 do 60 000 dolarów | 3 do 6 miesięcy |

| Umiarkowanie złożona aplikacja | 60 000 do 150 000 dolarów | 6 do 9 miesięcy |

| Bardzo złożona aplikacja | 150 000 do 250 000 dolarów | Ponad 9 miesięcy |

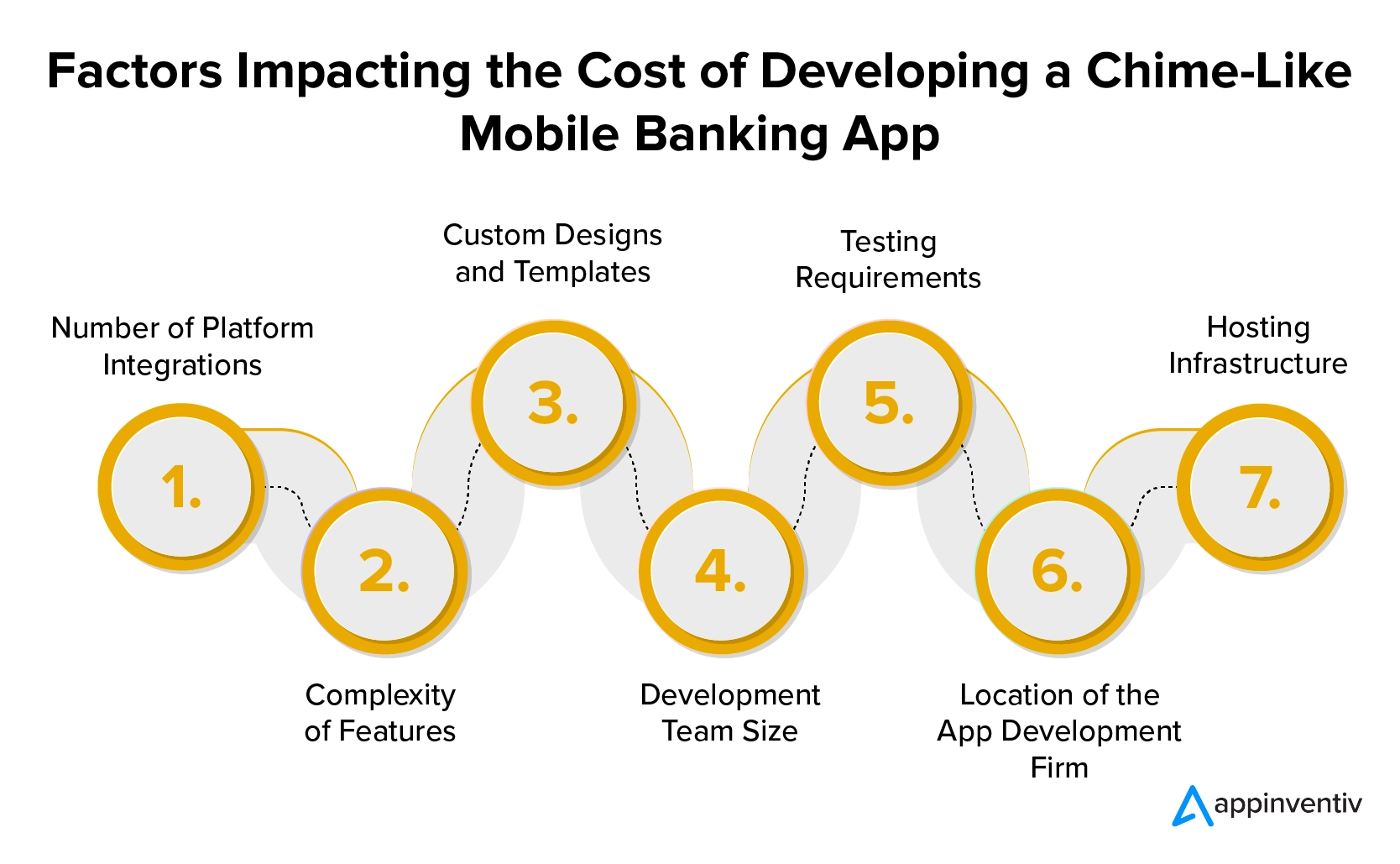

Czynniki wpływające na koszt opracowania aplikacji takiej jak Chime

Tworzenie aplikacji bankowości mobilnej, takiej jak Chime, wiąże się z różnymi czynnikami, które mogą znacząco wpłynąć na całkowity koszt. Od złożoności funkcji po wybór technologii – przyjrzyjmy się szczegółowo kluczowym elementom poniżej.

Liczba integracji platform

Jednym z głównych czynników kosztotwórczych jest liczba integracji platform zaplecza, których będzie wymagać Twoja aplikacja. Aplikacja taka jak Chime bezproblemowo łączy się z krytycznymi systemami, takimi jak podstawowe platformy bankowe, procesory płatności, wydawcy kart, interfejsy API danych kont i nie tylko. Każda integracja zwiększa złożoność dla programistów i wymaga tworzenia i utrzymywania. Zaplanuj kwotę od 10 000 do 15 000 USD na złożoną integrację platformy.

Złożoność funkcji

Złożoność funkcji, które chcesz uwzględnić, będzie również miała duży wpływ na koszty. Aplikacja z podstawowymi funkcjami bankowymi, takimi jak salda kont, przelewy i wyszukiwarka bankomatów, będzie znacznie prostsza w tworzeniu niż aplikacja z najnowocześniejszą analityką AI, budżetowaniem opartym na grach, wcześniejszym dostępem do wypłat i innymi zaawansowanymi funkcjami. Najpierw ustal priorytet niezbędnym funkcjom, a następnie dodaj złożone opcje.

Niestandardowe projekty i szablony

Opracowanie w pełni dostosowanego interfejsu mobilnego może znacznie zwiększyć całkowity koszt opracowania aplikacji bankowej w porównaniu z wykorzystaniem łatwo dostępnych szablonów projektów. Unikalne, markowe projekty wymagają znacznie więcej czasu na projektowanie i dostosowywanie. Jednak rezultatem jest zazwyczaj lepsze, bardziej dopracowane doświadczenie użytkownika, które pomaga wyróżnić Twoją aplikację.

Wielkość zespołu programistów

Wielkość zespołu programistów będzie miała wpływ na szybkość tworzenia aplikacji. Więcej programistów pozwala na równoległe strumienie pracy, ale także zwiększa koszty godzinowe. Znajdź właściwą równowagę w oparciu o zakres i budżet. Typowe rozmiary zespołów wahają się od wielu programistów po projektantów, kierowników projektów i nie tylko.

| Zespół ds. rozwoju aplikacji | Stawki godzinowe (w przybliżeniu) |

|---|---|

| Menadżer projektu | 25 dolarów do 30 dolarów |

| Lider Technologii (Backend / Frontend) | 28 do 30 dolarów |

| Starszy programista aplikacji mobilnych | 25 dolarów do 30 dolarów |

| Starszy programista sieciowy i backendowy | 24 do 30 dolarów |

| DevOps | 25 dolarów do 30 dolarów |

| Analityk Biznesowy | 20 dolarów do 25 dolarów |

| Interfejs użytkownika | 20 dolarów do 25 dolarów |

| Kontrola jakości | 20 dolarów do 25 dolarów |

Wymagania testowe

Każda aplikacja finansowa wymaga szeroko zakrojonych testów, ale kompleksowe plany testów zwiększają koszty tworzenia aplikacji bankowych takich jak Chime. Zarezerwuj czas i budżet na testowanie UAT, testowanie funkcjonalności na różnych urządzeniach, testy regresyjne, testy wydajności, automatyczne skrypty, audyty bezpieczeństwa i testy użytkowników w wersji beta.

Lokalizacja firmy tworzącej aplikacje

Lokalizacja wynajętego zespołu programistów aplikacji wpływa również na koszt stworzenia aplikacji takiej jak Chime. Na przykład godzinowe tempo tworzenia aplikacji w firmach w regionach takich jak Azja czy Europa Południowa jest niższe niż godzinowe tempo tworzenia aplikacji w regionach takich jak Wielka Brytania czy USA. Spróbujmy zaproponować Państwu szacunkową stawkę godzinową rozwoju w wielu regionach świata.

| Region | Godzinowe stawki rozwoju |

|---|---|

| Zjednoczone Emiraty Arabskie | 60-65 dolarów |

| NAS | 95-100 dolarów |

| Zachodnia Europa | 80-90 dolarów |

| Australia | 70-90 dolarów |

| Wschodnia Europa | 50-55 dolarów |

| Azja | 25-40 dolarów |

Infrastruktura hostingowa

Infrastruktura hostingowa zaplecza wiąże się z początkowymi i bieżącymi kosztami serwerów w chmurze, przepustowością, redundancją, środkami bezpieczeństwa i inżynierami DevOps, aby wszystko działało sprawnie. Budżet co najmniej 15 000 USD miesięcznie na solidny hosting.

Większość ekspertów szacuje, że rozsądny koszt opracowania aplikacji Chime w przypadku aplikacji bankowej o odpowiednim zakresie i nadającej się do uruchomienia wynosi od 150 000 do 250 000 dolarów, biorąc pod uwagę wszystkie podstawowe funkcje, solidny projekt i staranne testy.

Ważne jest również, aby wziąć pod uwagę koszty bieżące po uruchomieniu. Spodziewaj się budżetu wynoszącego około 25 000 USD miesięcznie na 5-osobowy zespół, który będzie zajmował się udoskonaleniami, naprawianiem błędów, wydawaniem nowych wersji, zapewnianiem obsługi klienta i zarządzaniem infrastrukturą/hostingiem. Złożone aplikacje o dużym obciążeniu mogą wymagać większych zespołów i budżetów.

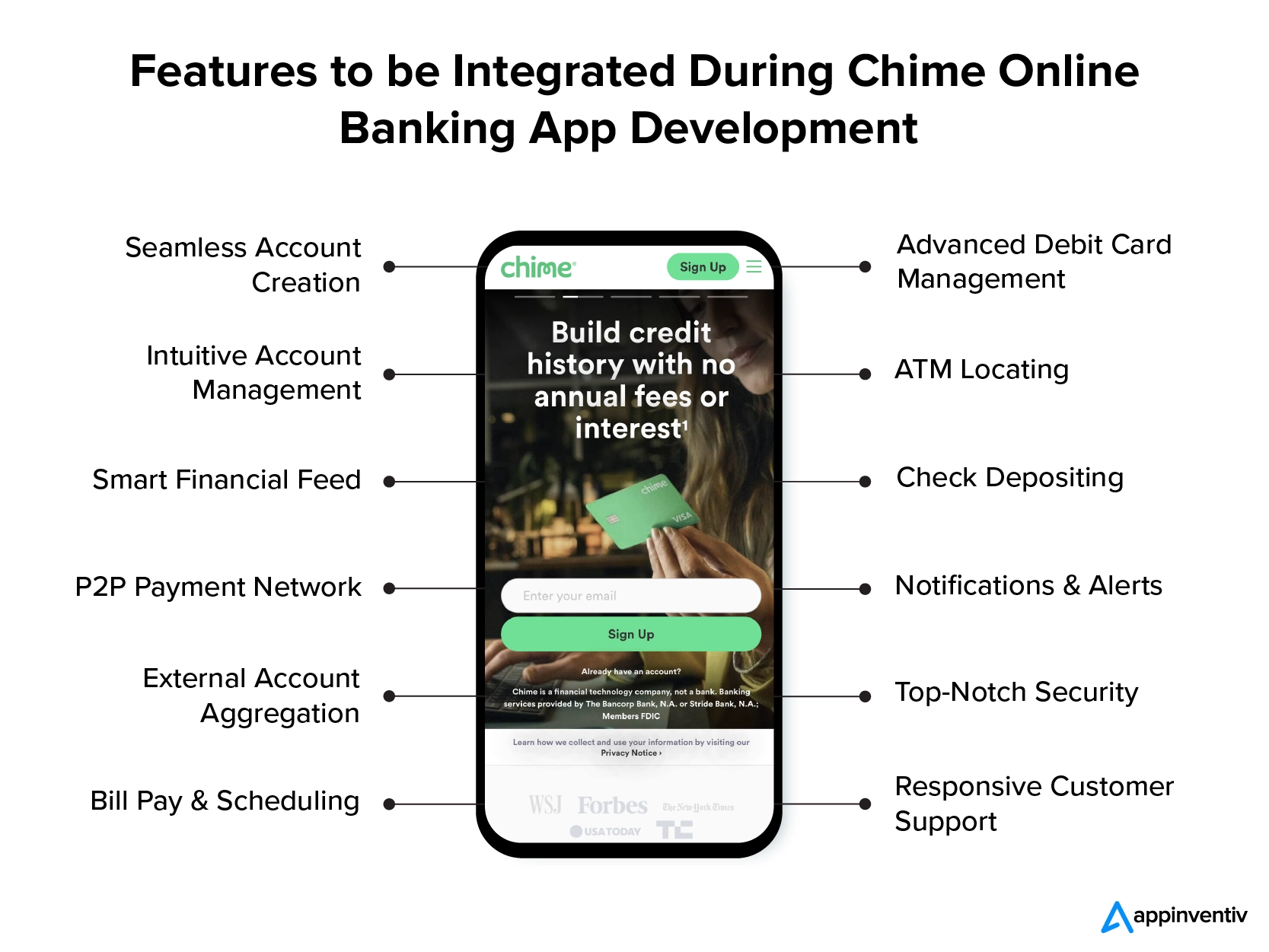

Funkcje umożliwiające utworzenie aplikacji takiej jak Chime

Chociaż rozwój każdej aplikacji bankowości mobilnej wymaga wyróżnienia się pewnymi unikalnymi funkcjami, istnieje kilka niezbędnych funkcji, które należy zintegrować podczas tworzenia aplikacji bankowości mobilnej, takich jak Chime.

Bezproblemowe tworzenie konta

Proces otwierania konta w aplikacji powinien być w pełni cyfrowy i trwać zaledwie kilka minut. Należy wymagać minimalnego wprowadzania danych poprzez integrację z usługami, które mogą wstępnie wypełnić dane identyfikacyjne. Użytkownicy powinni mieć możliwość otwierania rachunków bieżących, oszczędnościowych i wspólnych, łącząc źródło finansowania, takie jak konto bankowe lub karta.

Zaawansowana automatyzacja dzięki algorytmom sztucznej inteligencji i uczenia maszynowego usprawnia analizę ryzyka, kontrole KYC i zapewnia zgodność z przepisami dla użytkowników pokładowych, jednocześnie zapobiegając oszustwom. Po zatwierdzeniu użytkownicy mogą otrzymać wirtualną kartę debetową, umożliwiającą natychmiastowe dokonanie płatności w trakcie transportu karty fizycznej.

Intuicyjne zarządzanie kontem

Scentralizowany dashboard zapewnia przegląd wszystkich kont użytkowników na jednym ekranie. Kluczowe szczegóły, takie jak salda, wydatki podzielone według budżetu, nadchodzące zaplanowane transakcje i wartość netto na różnych kontach są wyraźnie widoczne. Wykresy i wykresy wizualizują trendy wydatków, dochodów, sald kont i innych danych, aby uzyskać szczegółowe informacje. Niestandardowe układy pulpitów nawigacyjnych z ruchomymi widżetami odpowiadają preferencjom każdego użytkownika. Szybkie wyszukiwanie ułatwia znajdowanie transakcji, wyciągów, sporów i innych szczegółów konta.

Inteligentny kanał finansowy

Spersonalizowany kanał pokazuje transakcje oczekujące, ostatnie transakcje, zaplanowane obciążenia, alerty dotyczące konta i powiadomienia dostosowane specjalnie do użytkownika. Nadchodzące rachunki, depozyty i inne zdarzenia są wyświetlane chronologicznie. Sztuczna inteligencja analizuje wzorce wydatków i transakcje, aby na czas uzyskać odpowiednie spostrzeżenia, wskazówki finansowe i rekomendacje spersonalizowane dla każdego użytkownika, aby pomóc mu w zarządzaniu pieniędzmi.

Sieć płatności P2P

Integracja z szynami płatności w czasie rzeczywistym, takimi jak PayPal, Visa Direct lub Dwolla, umożliwia przelewy peer-to-peer połączone z bankami. Użytkownicy mogą szybko wysyłać pieniądze do zarejestrowanych list odbiorców lub innych użytkowników aplikacji. Można również wysyłać prośby o płatność. Kanały aktywności pokazują oczekujące i zakończone płatności peer-to-peer. Przypomnienia, potwierdzenia i powiadomienia dostarczają aktualnych informacji o statusie płatności.

Zewnętrzna agregacja kont

Zezwalaj użytkownikom na bezpieczne łączenie kont finansowych innych instytucji za pośrednictwem interfejsów API agregacji kont, takich jak Plaid. Dzięki temu aplikacja może konsolidować salda rachunków zewnętrznych, zasoby i historie transakcji w celu uzyskania pełnego obrazu finansowego. Przelewy pomiędzy kontami wewnętrznymi i zewnętrznymi stają się płynne. Dane są synchronizowane automatycznie, aby na bieżąco aktualizować salda i dostępne środki.

Płatność rachunków i harmonogram

Narzędzia do płacenia rachunków bezpośrednio przez aplikację pozwalają na konfigurowanie odbiorców według danych konta lub zintegrowanego wyszukiwania, planowanie płatności jednorazowych i cyklicznych w określonych terminach lub częstotliwościach oraz konfigurowanie automatycznych płatności za rachunki. Wyświetlane są potwierdzenia zrealizowanych płatności oraz przypomnienia o nadchodzących płatnościach. W przypadku wszystkich rachunków opłaconych za pośrednictwem aplikacji przechowywane są cyfrowe paragony.

Zaawansowane zarządzanie kartami debetowymi

Fizyczne i wirtualne karty debetowe są wydawane z numerami kart oddzielonymi od podstawowych numerów kont w celu zwiększenia bezpieczeństwa. Karty można natychmiastowo zamrażać i odmrażać, jeśli zostaną zgubione, bezpośrednio w aplikacji. Inne funkcje obejmują regulowane dzienne limity wydatków, powiadomienia o transakcjach i przełączanie płatności zbliżeniowych. Karty wirtualne integrują się z portfelami mobilnymi, umożliwiając płatności zbliżeniowe za pośrednictwem terminali NFC. Wielofunkcyjne wirtualne pojedyncze karty zapewniają dodatkową warstwę prywatności.

Lokalizacja bankomatu

Mapa w aplikacji wykorzystuje dane o lokalizacji, aby wyświetlić pobliskie bezpłatne bankomaty dostępne w sieci. Użytkownicy mogą wyszukiwać według bliskości i filtrować według udogodnień. W przypadku zbliżania się do bankomatów partnerskich użytkownikowi mogą zostać wyświetlone przypomnienia. Lokalizacje bankomatów są pokazane na mapie z adresami, godzinami pracy i wskazówkami dojazdu. Ułatwia to wypłaty gotówki.

Sprawdź wpłatę

Czeki można zrealizować natychmiast, robiąc zdjęcia aparatem w smartfonie. Optyczne rozpoznawanie znaków wyodrębnia odbiorcę, kwotę, numery kont i inne kluczowe dane. Przetwarzanie obrazu weryfikuje autentyczność czeku. Technologie te minimalizują konieczność ręcznego przeglądu potrzebnego do realizacji czeku w porównaniu z tradycyjnymi metodami depozytu, a środki z zatwierdzonych czeków stają się dostępne szybciej.

Powiadomienia i alerty

Terminowe powiadomienia push informują użytkowników o aktywności na koncie w czasie rzeczywistym, np. o wpłatach ACH, wypłatach, zbliżających się terminach, niskim saldzie, opłatach, zmianach konta, pokwitowaniach płatności i alertach o oszustwach. Powiadomienia można dostosowywać na podstawie typów transakcji, kwot, lokalizacji, powtarzalności i innych preferencji ustawionych dla każdego użytkownika. Można także skonfigurować alerty dotyczące czynników ryzyka i podejrzanych działań.

Bezpieczeństwo na najwyższym poziomie

Włącz uwierzytelnianie biometryczne, takie jak odcisk palca lub rozpoznawanie twarzy, aby uzyskać dostęp do konta, aby zwiększyć bezpieczeństwo bez dodatkowego tarcia hasłem. Możesz także dodać mechanizmy odzyskiwania konta, aby zapewnić dostęp w przypadku zgubienia telefonu, a dzienniki aktywności umożliwiają kontrolę kont w celu uzyskania dostępu do instancji i działań. Dodaj szyfrowanie danych, monitorowanie oszustw i formalne audyty, aby chronić integralność konta. Zawsze pamiętaj, że przestrzeganie branżowych standardów bezpieczeństwa zapewnia najlepsze praktyki.

Responsywna obsługa klienta

Zapewnij całodobową obsługę klienta za pośrednictwem różnych kanałów, takich jak telefon, e-mail, czat w aplikacji, portale pomocy technicznej online i media społecznościowe, co umożliwia szybkie rozwiązywanie wszelkich problemów użytkowników. Dobrze zaprojektowane strony z często zadawanymi pytaniami i przeszukiwalne bazy wiedzy z samouczkami umożliwiają samoobsługę w przypadku typowych pytań. Bezpośrednie przesyłanie wiadomości do agentów wsparcia ułatwia uzyskanie pomocy. Chatboty AI mogą obsługiwać podstawowe zapytania, aby skutecznie ograniczać liczbę połączeń.

Niedawno pomogliśmy globalnemu bankowi zrewolucjonizować jego usługi bankowe, integrując technologie sztucznej inteligencji i uczenia maszynowego. Opracowany przez nas chatbot oparty na sztucznej inteligencji pozwolił bankowi usprawnić interakcje z klientami, zapewniając natychmiastową, całodobową odpowiedź na zapytania i poprawiając ogólną efektywność obsługi klienta.

Nasza wiedza z zakresu sztucznej inteligencji i zrozumienie branży bankowej pozwoliły nam stworzyć rozwiązanie, które nie tylko zwiększyło możliwości operacyjne klienta, ale także znacząco poprawiło zaangażowanie i satysfakcję użytkowników.

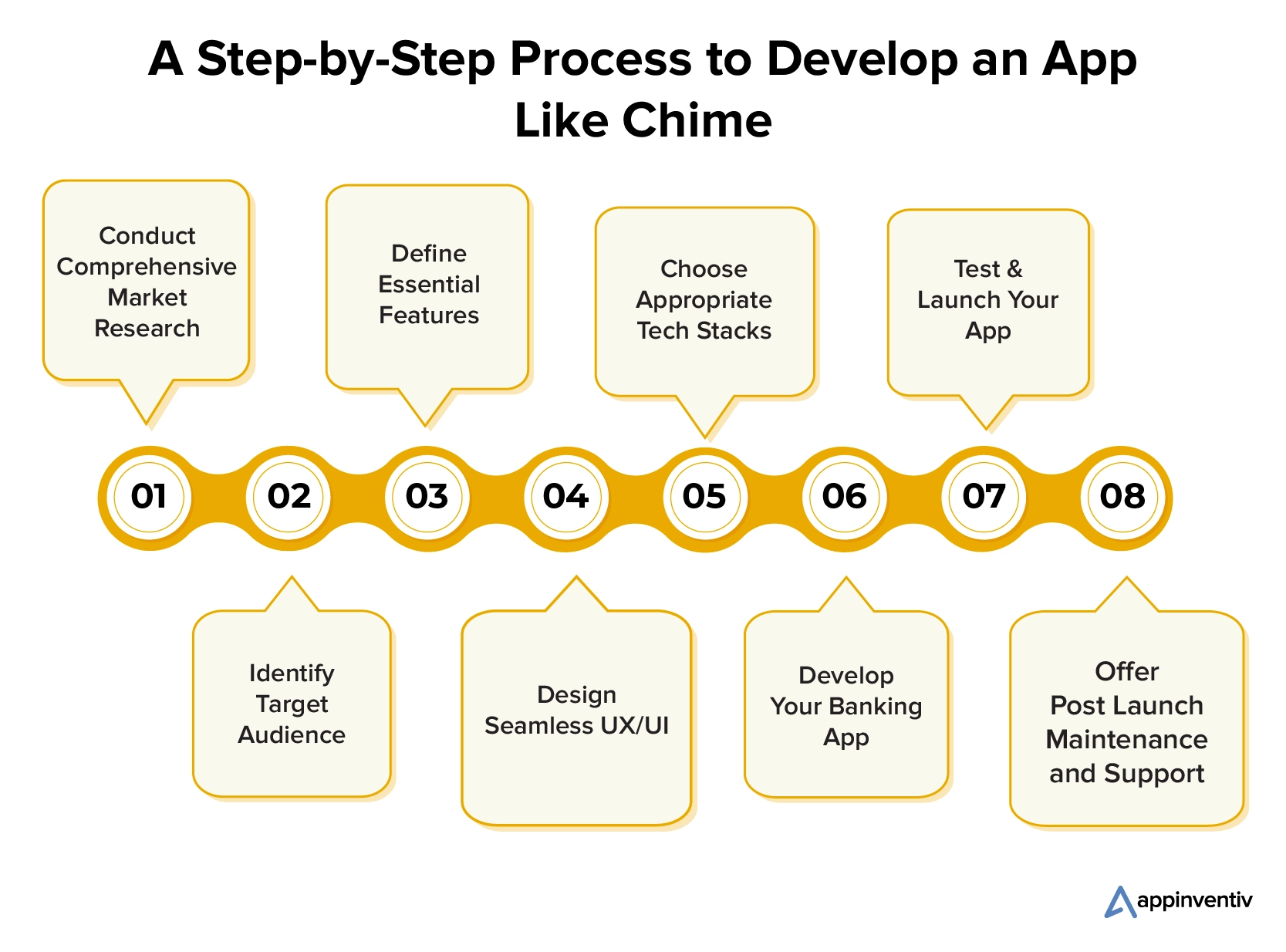

Jak opracować aplikację bankowości mobilnej taką jak Chime?

Przyjazna dla użytkownika, bogata w funkcje aplikacja do tworzenia aplikacji do bankowości mobilnej wymaga starannego planowania, projektowania, programowania, testowania i wdrażania. Wykonaj poniższe kluczowe kroki, aby proces tworzenia aplikacji Chime przebiegł sprawnie.

Krok 1 – Przeprowadź kompleksowe badanie rynku

Dokładne badanie rynku ma kluczowe znaczenie przed rozpoczęciem procesu tworzenia aplikacji Chime, ponieważ pomaga zrozumieć konkurencyjny krajobraz. Analizuj rozwój, trendy i regulacje w branży bankowości mobilnej. Zbadaj stopień przyjęcia i wykorzystania aplikacji bankowych w różnych grupach demograficznych. Sprawdź, co napędza innowacje w FinTech, w tym sztuczną inteligencję, łańcuch bloków i otwarte interfejsy API. Dowiedz się, jak kształtuje się przyszłość bankowości dzięki wbudowanym finansom i nowym modelom biznesowym. Ujawni to możliwości wypełnienia białych przestrzeni.

Zbadaj funkcje, doświadczenia użytkowników, architekturę technologii i strategie marketingowe wiodących aplikacji bankowych, takich jak Chime, Varro, Dave i inne. Zidentyfikuj ich mocne strony do symulacji i słabe strony, które można ulepszyć. Uzyskaj wgląd w potrzeby klientów i bolesne punkty. Badania pomagają także oszacować koszt opracowania aplikacji Chime na podstawie złożoności aplikacji.

Krok 2 – Zidentyfikuj grupę docelową

Zdefiniowanie grupy docelowej jest niezbędne. Oceń czynniki behawioralne i demograficzne, takie jak wiek, dochody, wykształcenie, styl życia, potrzeby finansowe, korzystanie z urządzeń mobilnych itp. Kształtuje to zrozumienie oczekiwań klientów. Utwórz przykładowe osoby użytkowników, które będą przykładem dla Twoich odbiorców.

Krok 3 – Zdefiniuj podstawowe funkcje

Omów kluczowe cechy i wymaganą funkcjonalność w oparciu o badania rynku i wnioski z analizy konkurencji. Konieczne będą integracje z systemami bankowymi i API danych dla rachunków, transakcji, przetwarzania płatności, agregacji kont itp.

Upewnij się, że uwzględniono podstawowe funkcje tworzenia aplikacji bankowości mobilnej Chime podobnej do aplikacji, w tym pulpity nawigacyjne kont, przelewy, mobilne wpłaty czekowe, wyszukiwanie bankomatów, opłacanie rachunków, płatności P2P, zarządzanie kartami debetowymi i powiadomienia o transakcjach. Różnicowanie możliwości o wartości dodanej obejmuje wiedzę finansową, narzędzia budżetowania, programy oszczędnościowe, integrację inwestycji, nagrody, wsparcie dla wspólnych kont i zarządzanie wydatkami. Najpierw nadaj priorytet niezbędnym funkcjom.

Krok 4 – Zaprojektuj jednolity UX/UI

Wyjątkowe doświadczenie użytkownika ma kluczowe znaczenie dla aplikacji FinTech, ponieważ sprzyjają przyjęciu i utrzymaniu. Interfejs powinien być przyjazny dla użytkownika, intuicyjny i łatwy w nawigacji. Zapewnij spójność wizualną w całej aplikacji. Twórz przepływy użytkowników i modele szkieletowe, szczegółowo opisujące optymalny układ ekranu, nawigację, elementy wizualne i interakcje, aby realizować krytyczne zadania, takie jak wdrażanie, transfery, depozyty, płatności, powiadomienia itp.

Krok 5 – Wybierz odpowiednie stosy technologii

Wybierz optymalne stosy technologiczne do rozwoju front-endu i backendu dostosowane do wymagań funkcjonalności i skali Twojej aplikacji. Popularne stosy front-endu obejmują React Native, Swift i Kotlin, a opcje backendu obejmują Node.js, Python, Java Spring, MongoDB lub PostgreSQL dla bazy danych. Pamiętaj o dołączeniu interfejsów API innych firm, aby ułatwić integrację. Nadaj priorytet skalowalnej infrastrukturze chmurowej na platformach takich jak AWS lub Google Cloud, bibliotekom AI/ML, takim jak TensorFlow, integrującym inteligencję i skonteneryzowanym mikrousługom, aby umożliwić rozszerzalność.

Krok 6 – Stwórz swoją aplikację bankową

Teraz czas na wykonanie kompilacji. Zbierz wykwalifikowany zespół programistów ze sprawdzonymi aplikacjami FinTech i wiedzą na temat integracji bankowości. Stosuj zwinną metodologię ze sprintami, aby iteracyjnie opracowywać funkcje.

Zapewnij solidną integrację z systemami bankowymi w zakresie kont, przetwarzania płatności, wydawania kart i zgodności. Stanowi to szkielet transakcyjny aplikacji. Stale testuj cały cykl życia bankowości, taki jak otwarcie konta, przelewy, wpłaty, wypłaty, opłaty, ryzyko itp., aby rygorystycznie wyeliminować błędy i przypadki brzegowe.

Krok 7 – Przetestuj i uruchom swoją aplikację

Przeprowadź dokładne testy, w tym funkcjonalność, użyteczność, bezpieczeństwo, wydajność, testy penetracyjne i pilotaż z ograniczoną bazą użytkowników, aby zidentyfikować wady i dopracować doświadczenie. Po dopracowaniu prześlij aplikację do sklepów z aplikacjami w celu zatwierdzenia. Opracuj plan marketingowy obejmujący reklamy cyfrowe, partnerstwa z wpływowymi osobami, działania PR, zachęty za polecenie, kampanie w mediach społecznościowych i reklamy w wyszukiwarce.

Krok 8 – Konserwacja i wsparcie po uruchomieniu

Mierz wydajność aplikacji po uruchomieniu za pomocą analiz dotyczących wdrażania, zaangażowania, utrzymania, problemów ze wsparciem itp. Stale ulepszaj ją dzięki nowym funkcjom i ulepszeniom w oparciu o spostrzeżenia po uruchomieniu, aby zapewnić wyjątkowe wsparcie użytkowników i zaangażowanie społeczności.

W jaki sposób aplikacje takie jak Chime zarabiają pieniądze?

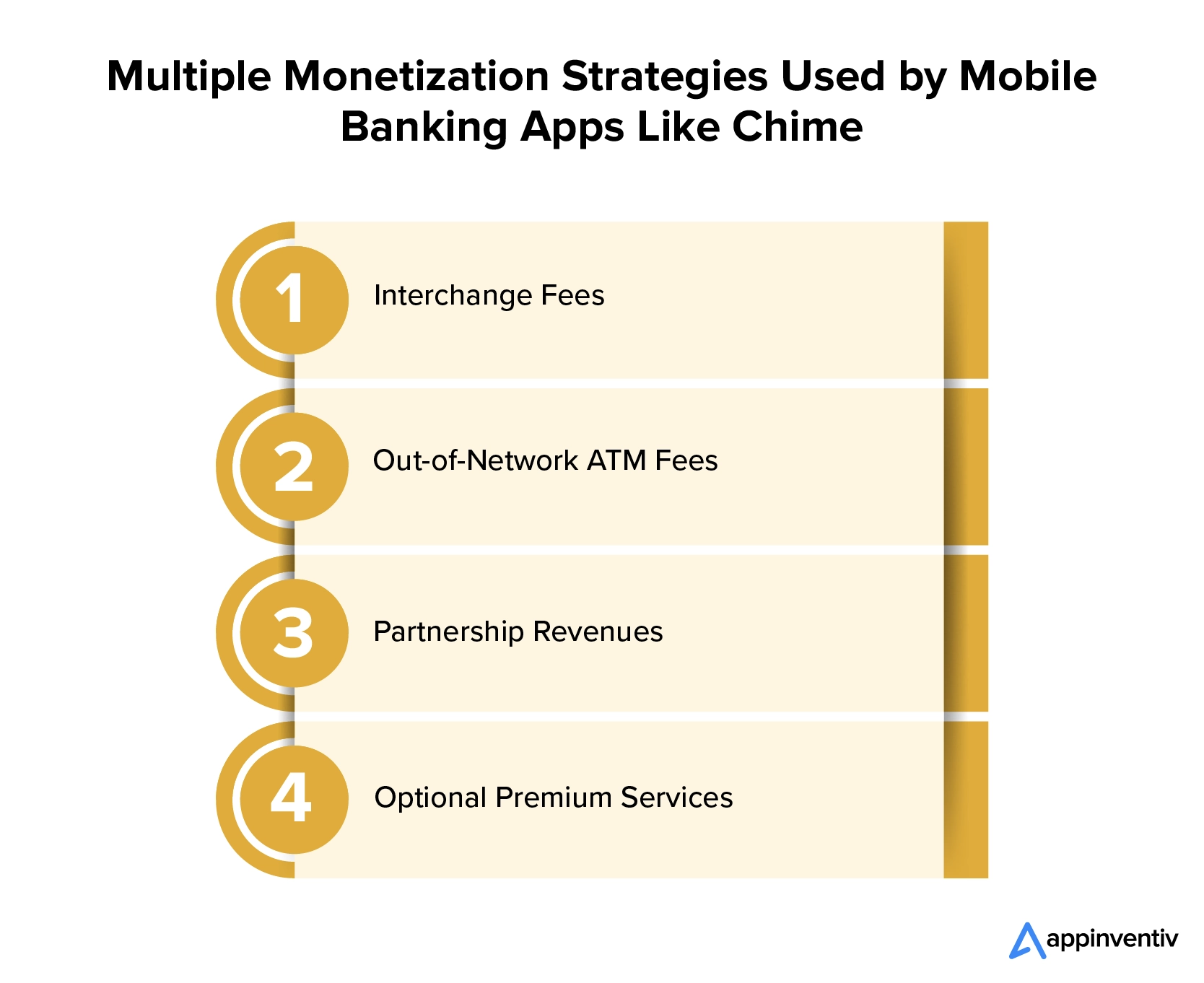

Aplikacje takie jak Chime generują przychody dzięki różnym innowacyjnym strategiom. Przyjrzyjmy się im szczegółowo poniżej.

Opłaty Interchange

Za każdym razem, gdy użytkownik przeciągnie swoją kartę, aplikacje te pobierają niewielką opłatę od banku sprzedawcy. Ta metoda zapewnia stały strumień dochodów bez ponoszenia kosztów dla użytkownika.

Opłaty za bankomaty poza siecią

Oferując szeroką gamę bezpłatnych bankomatów, aplikacje te pobierają również opłaty za transakcje dokonywane poza ich siecią, zachęcając użytkowników do pozostania w bankomatach i generując dodatkowe przychody.

Dochody partnerstwa

Współpracując z innymi usługami finansowymi, aplikacje te mogą uzyskiwać opłaty lub prowizje za polecenie, gdy użytkownicy zdecydują się na usługi lub produkty partnerskie.

Opcjonalne usługi premium

Mogą oferować usługi premium, takie jak przyspieszone przelewy lub ulepszona ochrona przed debetem, za dodatkową opłatą, dając użytkownikom swobodę dostosowywania swoich doświadczeń bankowych.

W jaki sposób Appinventiv może pomóc Ci wykorzystać rynek aplikacji bankowości mobilnej?

Stworzenie aplikacji bankowości mobilnej nowej generacji wymaga obszernego planowania, projektowania, rozwoju i zdecydowanego skupienia się na uproszczeniu zarządzania pieniędzmi cyfrowymi. Jednocześnie koszt opracowania aplikacji takiej jak Chime może wahać się od 35 000 do ponad 250 000 dolarów, w zależności od liczby i złożoności zintegrowanych funkcji.

Możesz zbudować bezpieczną, przyjazną dla użytkownika aplikację bankowości mobilnej, która przekracza oczekiwania klientów, korzystając z naszych dedykowanych usług tworzenia aplikacji FinTech. Nasi doświadczeni programiści i stratedzy mogą poprowadzić Cię od koncepcji do uruchomienia, upewniając się, że Twoja aplikacja nie tylko spełnia, ale przewyższa standardy branżowe.

Specjalizujemy się w integrowaniu zaawansowanych funkcji podobnych do tych dostępnych w aplikacjach takich jak Chime, w tym przyjaznych dla użytkownika interfejsów, solidnych zabezpieczeń itp. Dzięki Appinventiv zyskujesz przewagę związaną z naszą głęboką wiedzą branżową i wiedzą techniczną, co może pomóc w szybszym wprowadzeniu Twojej wizji na rynek i przy zmniejszonym ryzyku.

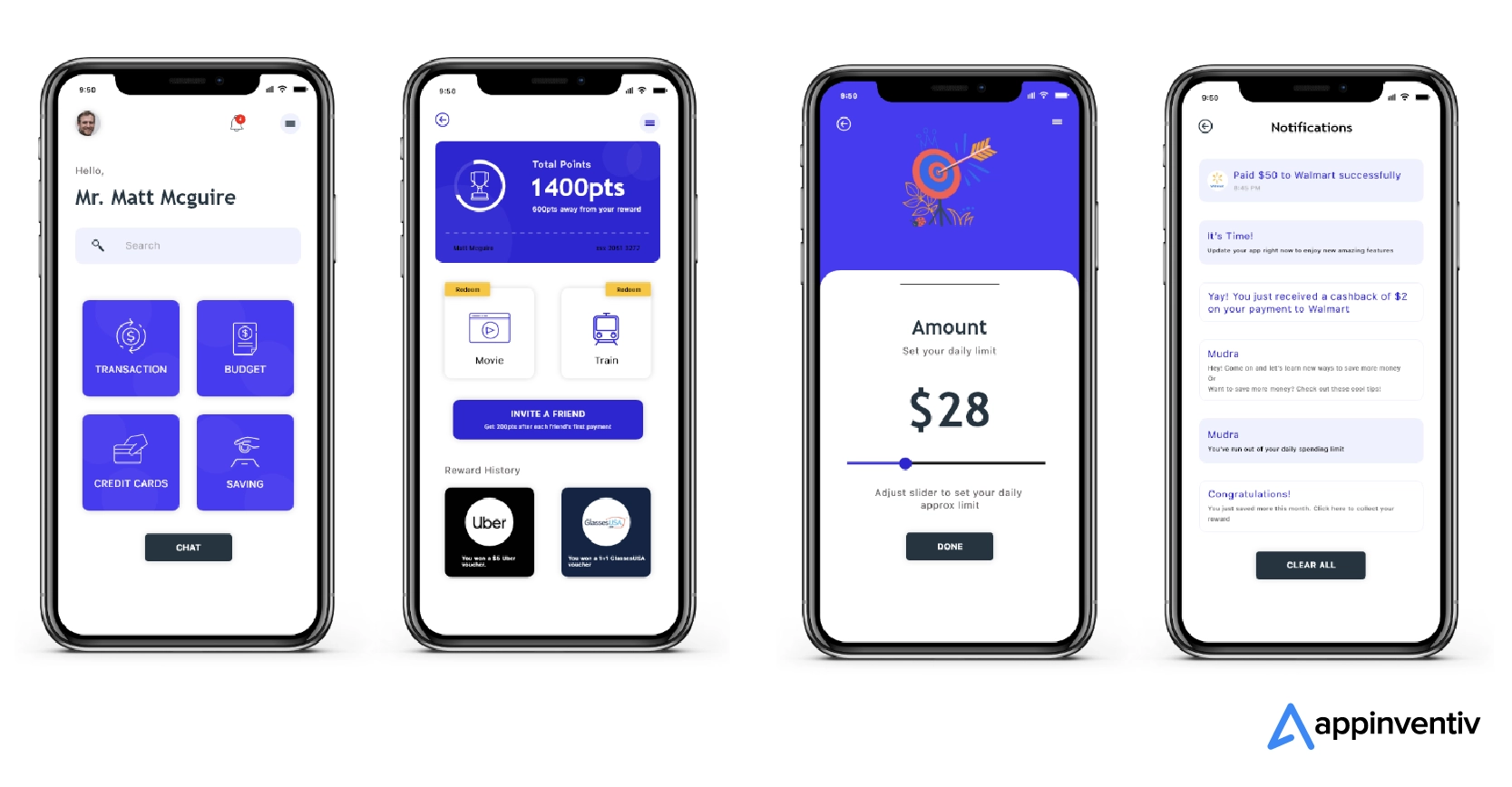

Niedawno opracowaliśmy aplikację Mudra do zarządzania budżetem opartą na sztucznej inteligencji, dostosowaną do zwiększania wiedzy finansowej wśród pokolenia milenialsów poprzez angażującą grywalizację i interaktywne doświadczenia. Innowacyjny chatbot jest w stanie odmienić tradycyjny proces zarządzania budżetem, umożliwiając użytkownikom śledzenie wydatków i oferując aktualne powiadomienia w przypadku przekroczenia limitów budżetowych.

Skontaktuj się z naszymi ekspertami, aby wyznaczyć nowy standard w bankowości mobilnej.

Często zadawane pytania

P. Ile czasu zajmuje stworzenie aplikacji takiej jak Chime?

O. Czas potrzebny na opracowanie aplikacji bankowości mobilnej, takiej jak Chime, zwykle zależy od ogólnej złożoności aplikacji. Podstawową wersję MVP możesz stworzyć w ciągu 4 do 5 miesięcy. Większość czasu poświęcana jest na zadania takie jak zbieranie wymagań, praca nad projektem UX, integracja z podstawowymi systemami bankowymi i testowanie. Możesz udostępniać funkcje krok po kroku poprzez zwinne sprinty i ciągły rozwój, aby szybko dotrzeć na rynek. W przypadku bardzo złożonej aplikacji z rozbudowanymi funkcjami czas tworzenia aplikacji może wahać się średnio od 12 do 14 miesięcy.

P. Jakie są zalety tworzenia aplikacji takiej jak Chime dla użytkowników?

O. Kluczowe zalety aplikacji takiej jak Chime dla użytkowników obejmują:

- Wygoda bankowości mobilnej w dowolnym miejscu i czasie

- Łatwe otwarcie konta bez konieczności odwiedzania oddziałów

- Wczesny dostęp do bezpośrednich depozytów i wypłat

- Unikanie opłat, takich jak minimalne opłaty za saldo za przekroczenie stanu konta

- Bezpieczeństwo zamrożenia kart i loginów biometrycznych

Pyt. Jakie są najnowsze trendy w bankowości mobilnej?

O. W szybko rozwijającym się sektorze bankowości mobilnej bycie na bieżąco z trendami ma kluczowe znaczenie, jeśli chcesz pozostać na czele. Kluczowe trendy kształtujące tę przestrzeń obejmują przyjęcie generatywnej sztucznej inteligencji, strategii transformacji cyfrowej, nowych modeli pracy, strategii cenowych i narzędzi budżetowania wzmocnionych sztuczną inteligencją. Dodatkowo nacisk położony jest na płatności mobilne, zaawansowane zabezpieczenia, takie jak biometria, płatności głosowe, inteligentni asystenci i spersonalizowane usługi oparte na danych klientów.

W branży obserwuje się także wzrost liczby platform wspólnych, rozrywki edukacyjnej, grywalizacji, wypłat z bankomatów bez karty oraz integracji technologii kryptowalut/blockchain. Aby skutecznie konkurować, aplikacje bankowości mobilnej wykorzystują te trendy, aby zapewnić użytkownikom usprawnioną, bezpieczną i spersonalizowaną obsługę bankową.

P. Jakie czynniki wpływają na koszt opracowania aplikacji takiej jak Chime?

O. Koszt opracowania aplikacji Chime zależy od takich czynników, jak funkcje, projekt, platforma (iOS, Android), integracja zabezpieczeń i zgodność. Ponadto skalowalność, uwierzytelnianie, integracje i lokalizacja wpływają na całkowity koszt. W celu uzyskania wyceny dostosowanej do wymagań wskazane jest skonsultowanie się z doświadczonymi deweloperami.