Seu negócio FinTech precisa de terceirização de análise de dados?

Publicados: 2022-02-03“Dados são tudo” é um clichê bem estabelecido e não apenas no setor de FinTech ou Serviços Financeiros, mas em todos os negócios possíveis. Mas o verdadeiro poder está na capacidade de processar dados brutos para produzir insights tangíveis e acionáveis. O que significaria para o seu negócio FinTech ser capaz de processar cada pequeno pedaço de dados quase instantaneamente e usá-lo para melhorar a experiência do cliente e criar produtos melhores mais rapidamente do que seus concorrentes? É isso que a análise de dados faz com o seu negócio.

Desde o momento em que a FinTech testemunhou a transformação digital , as empresas utilizaram com eficiência os insights obtidos por meio de relatórios de análise de dados para interromper a rotatividade de clientes, prevenir acidentes e prever e impedir fraudes e falhas financeiras. Graças ao big data, a FinTech expandiu suas operações usando tecnologias modernas, como Internet das Coisas (IoT) , Blockchain e Inteligência Artificial/Aprendizado de Máquina (AI/ML) , descoberta de dados inteligentes. Esses aplicativos são os principais motivos para SMBs e empresas preferirem a terceirização de análise de dados.

A terceirização é uma estratégia econômica que ajuda startups, pequenas e médias empresas e empresas estabelecidas a gerenciar efetivamente as operações diárias, aproveitando a experiência em análise e a curadoria de dados com sua marca. Discutiremos os prós e os contras de terceirizar a análise de dados e como seu negócio FinTech pode terceirizar serviços de gerenciamento de dados na última parte do nosso artigo.

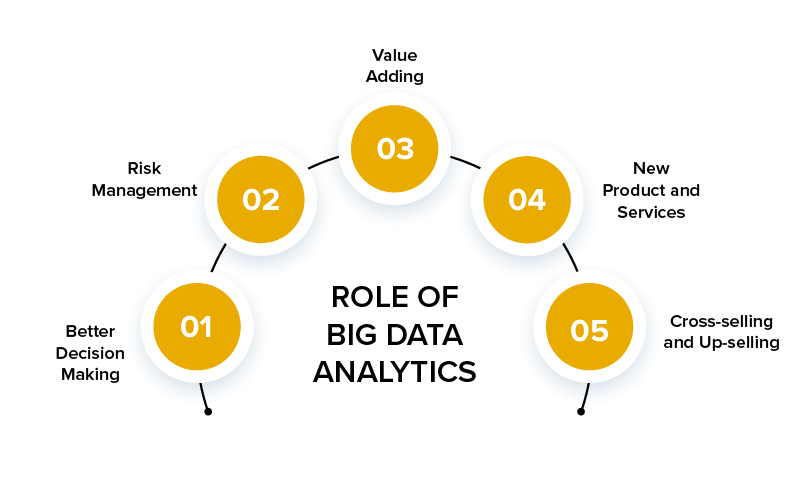

Primeiro, vamos dar uma olhada mais ampla no papel da análise de big data na FinTech .

O papel do Big Data nas FinTechs

A indústria FinTech está crescendo a um CAGR de 6% e deve atingir US$ 28.529,29 bilhões até 2025 . O aumento do uso de dispositivos móveis tem contribuído para que mais e mais clientes usem produtos e serviços FinTech de algum tipo ou de outro. Como essas interações e padrões de uso são armazenados ao longo do tempo, os usuários têm um aumento exponencial nos dados produzidos a cada segundo.

Isso apresenta desafios e oportunidades para a maioria das empresas de FinTech.

Se o seu negócio FinTech não tem a capacidade de usar essa grande quantidade de dados para atender seus clientes, você está se preparando para o fracasso. Por outro lado, a análise avançada de dados e os recursos inteligentes de descoberta de dados podem fazer maravilhas para suas organizações FinTech.

De acordo com uma pesquisa, mais de 66% de seus consumidores esperam que você entenda suas expectativas, e mais ainda, no setor de FinTech. Na verdade, 71% dos usuários de FinTech agora exigem jornadas mais flexíveis com interações multicanal.

Se você tiver a infraestrutura de Data Analytics necessária, poderá usar esses dados para criar produtos e recursos personalizados para seus clientes.

Em poucas palavras, (Big) Data em FinTech pode ajudar:

- Com melhor segmentação de clientes para oferecer produtos e serviços mais centrados no cliente

- Solidifique seus protocolos de detecção de fraude e gerenciamento de risco

- Otimize seu desempenho operacional enquanto reduz custos

- Destaque ao prever com precisão o comportamento do cliente e produzir avaliações de risco sofisticadas

- Usando dados do consumidor para fornecer soluções digitais ágeis

Isso nos leva à nossa discussão a seguir: como sua empresa FinTech pode aplicar insights de análise de dados às operações diárias?

Aplicações e casos de uso de (Big) Data Analytics em FinTech

Os casos de uso de big data em bancos online, startups de FinTech e instituições financeiras de longa data não se limitam apenas à conversão de dados em insights valiosos. Você pode usar ativamente a análise de big data no negócio FinTech para uma ampla variedade de propósitos. Vamos dar uma olhada em alguns aplicativos e casos de uso em que a combinação de análises de big data com tecnologias modernas beneficia seu negócio FinTech.

1. Big data em seguros

Tradicionalmente, as seguradoras costumavam confiar em dados estatísticos e demográficos que não são mais relevantes. Eles tiveram que passar por preços manuais em suas políticas e perder oportunidades financeiras substanciais. As instituições de seguros modernas aproveitam ao máximo o big data para criar ofertas de seguro de baixo risco.

Para referência, muitas seguradoras de automóveis usam dados locais e estatísticas de acidentes rodoviários para estimar o risco e ajustar suas ofertas de apólices.

2. Análise de big data em pagamentos digitais

A FinTech usa ativamente big data e aprendizado de máquina para fins de detecção de fraudes e controle de segurança. A mais recente tendência de transformação digital em pagamentos online é a fusão do processamento de pagamentos com vendas, onde os usuários podem obter empréstimos em segundos. O mecanismo online combina algoritmos de aprendizado de máquina e big data para avaliar o risco e a quantidade de crédito disponível para o cliente. Isso provou trazer taxas de conversão mais altas para várias empresas FinTech.

Para referência, várias empresas de pagamentos financeiros visam jovens profissionais e os ajudam a investir, economizar e gerenciar finanças de maneira eficaz e segura.

3. Tecnologia de big data no setor imobiliário

Para vender mais com uma margem maior, o setor imobiliário precisa de monitoramento contínuo do mercado, preços dinâmicos e informações abrangentes sobre as propriedades. Isso inclui a captura de dados de várias fontes e a aplicação de análise de dados para fazer as ofertas certas para os clientes certos. Portanto, a análise de big data ajuda você a minimizar o risco de inadimplência dos clientes nos pagamentos.

4. Big data em empréstimos

Os modelos de IA e a análise de big data podem ser amplamente usados em microfinanciamento e outros negócios de empréstimos para disponibilizar empréstimos de crédito a um público mais amplo. Isso lhe traz dois benefícios. Primeiro, seu negócio FinTech promoveria a inclusão financeira em seu público-alvo e, segundo, a adoção do empréstimo resultaria em maior receita para seu negócio FinTech.

Além disso, a acessibilidade mais ampla de empréstimos instantâneos impulsiona a economia e ajuda outras empresas a crescer dinamicamente.

5. Análise preditiva de dados na gestão de patrimônio

O gerenciamento de patrimônio é uma área em que a análise preditiva de dados pode ser usada para preencher a lacuna entre as expectativas de negócios e as expectativas dos clientes. Os dados de clientes perspicazes podem ser usados para criar perfis de clientes mais abrangentes. Os dados também ajudam na retenção de clientes; para referência, você pode fazer ofertas personalizadas para diferentes demografias, desde empréstimos universitários a planos de aposentadoria.

Além disso, a análise preditiva de dados auxilia na melhor segmentação do cliente, ajuda a fornecer produtos e serviços mais centrados no cliente e otimiza as operações. Provavelmente, é por isso que empresas de todas as escalas e tamanhos aproveitam os serviços de análise de dados para aprimorar todo o processo do cliente.

Agora que sabemos como os insights de análise de dados podem ser importantes para o seu negócio FinTech, vamos ver por que você deve terceirizar esses serviços de gerenciamento de dados.

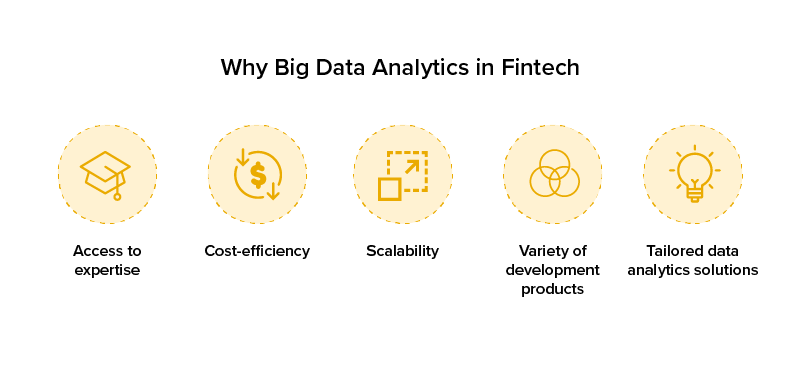

Por que seu negócio FinTech precisa de terceirização de análise de dados?

A análise de dados eficaz precisa de tecnologia de ponta feita sob medida para atender às necessidades de negócios de sua organização FinTech. Mas se você ainda não tem certeza de como a tecnologia de terceirização para análise de dados pode ajudar, esses pontos são para você:

1. Acesso à especialização:

Você, como um serviço financeiro ou uma empresa FinTech, entende as nuances de fornecer serviços excepcionais em seu domínio. Buscar o conhecimento técnico necessário de análise de dados evita o trabalho de entrar em uma vertical completamente diferente com pouca ou nenhuma experiência.

2. Custo-benefício:

É um fato que a terceirização vem com benefícios associados, como economia de dinheiro e entrega mais rápida do projeto. A terceirização de análise de dados não é diferente. Sua empresa FinTech pode economizar imensas despesas operacionais com a terceirização de big data, já que a equipe assume a responsabilidade pela parte técnica do negócio. Isso também reduz os custos indiretos, como imposto de seguridade social e pagamentos associados à manutenção de uma equipe de desenvolvimento interna.

3. Escalabilidade:

A terceirização de análise de dados na FinTech oferece a adaptabilidade, velocidade e agilidade necessárias para superar sua concorrência. Esse fator não apenas permite que você mantenha um processo de desenvolvimento tranquilo, mas também ajuda sua empresa a alcançar um alcance global a longo prazo, proporcionando estabilidade.

4. Variedade de produtos de desenvolvimento:

Quando você terceiriza suas demandas e metas de dados de negócios, há uma probabilidade maior de sua equipe terceirizada fornecer mais de uma solução. É mais fácil escolher a solução mais viável em meio a uma variedade de resultados confiáveis.

5. Soluções de análise de dados sob medida:

Todo o setor financeiro é estabelecido na coleta e análise de dados . Ao terceirizar os requisitos financeiros, você obtém acesso a soluções de software FinTech personalizadas que os ajudam a analisar minuciosamente os dados de amostra dos clientes. As soluções de software resultam em aumento de vendas e promovem a fidelização de clientes. Dessa forma, você pode monitorar cada cliente em potencial com cuidado, desde a pontuação de crédito até os padrões de compra dos usuários.

Além disso, as empresas de terceirização de análise de dados são mais propensas a responder a cada pequeno detalhe da demanda do seu negócio. No entanto, cada aspecto do negócio vem com seu próprio conjunto de prós e contras. Que tal abordarmos também alguns dos principais benefícios e desvantagens da terceirização de big data?

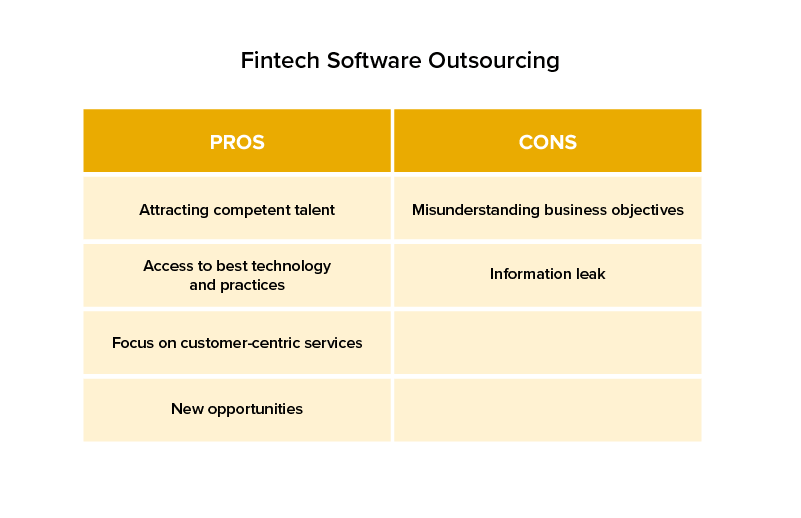

Prós e contras da terceirização de análise de dados

Como proprietário de uma fintech, você deve levar em consideração não apenas as grandes oportunidades, mas também os possíveis riscos quando se trata de terceirizar tecnologia. O conhecimento adequado dos méritos e deméritos permitirá que você avalie a imagem com mais precisão.

Prós de terceirizar a análise de dados em FinTech

Atraindo talentos competentes

A equipe de tecnologia que você terceiriza será um profissional experiente em sua área. Eles são mais propensos a lidar com as tarefas altamente especializadas e os requisitos de negócios cruciais para o seu desenvolvimento FinTech. Não só isso, um estudo sugere que os membros terceirizados são 41% mais confiáveis quando se trata de entregar resultados em tempo hábil. Isso mostra nada além de uma equipe competente trabalhando para você.

Acesso às melhores tecnologias e práticas

A maioria das startups e empresas de FinTech não pode fornecer a tecnologia mais recente para sua equipe de gerenciamento de dados. De forma eficiente, uma empresa de terceirização confiável que oferece serviços de análise de dados seria competente nas tecnologias e práticas atuais, pois seu objetivo principal é oferecer a solução mais adequada.

Foco em serviços centrados no cliente

Os clientes modernos esperam que as empresas entendam suas expectativas, necessidades e demandas. Uma equipe terceirizada depende principalmente de dados de pesquisa de clientes e aplica estratégias holísticas detalhadas para desenvolver um produto que atenda às necessidades do usuário de todos os ângulos. Isso ajuda você a fornecer serviços e soluções mais centrados no cliente.

Novas oportunidades

Tecnologias inovadoras oferecem enormes oportunidades e benefícios para as instituições financeiras.

Isso inclui processamento de pagamentos em tempo real, computação em nuvem , tecnologia de patrimônio, criptomoedas, blockchain, chatbots, análises avançadas, etc. Imagine o número de soluções que você pode alavancar para o seu negócio usando essas tecnologias. Dessa forma, a terceirização de tecnologia é um benefício razoável para explorar essas novas tecnologias e criar um novo escopo para sua empresa financeira.

Contras da terceirização de análise de dados em fintech

Não há grandes desvantagens na terceirização de análise de dados, exceto alguns fatores que podem ser superados.

Objetivos de negócios mal compreendidos

Seu negócio de FinTech pode estar associado a nuances que precisam ser esclarecidas com sua equipe terceirizada. A solução certa é escolher um serviço especializado em seu negócio específico do setor.

Vazamento de informações

É de extrema importância garantir que sua empresa de terceirização de análise de dados proteja seus dados e proteja-os contra acesso não autorizado. Isso pode ser gerenciado assinando um acordo de confidencialidade de informações com a empresa.

Isso nos leva ao nosso último segmento;

Como escolher a empresa de terceirização de desenvolvimento FinTech certa?

A terceirização das necessidades de FinTech agora é mais uma necessidade do que apenas uma opção. Enquanto você está nisso, é crucial entender como terceirizar a análise de dados . Abaixo estão algumas dicas essenciais para manter em mente ao terceirizar.

1. Experiência de trabalho

O principal fator a ser considerado é a experiência confiável no desenvolvimento de soluções FinTech de alta qualidade. Anote os projetos anteriores de FinTech nos quais a empresa trabalhou e sua taxa de sucesso. O portfólio da empresa terceirizada deve garantir serviços confiáveis, integrações fáceis e manutenção de soluções de análise de dados.

2. Segurança

A identificação e autenticação de segurança são outro fator crítico a ser considerado para terceirizar as necessidades de análise de dados da FinTech. FinTech é uma área que exige grande precisão e segurança em todas as operações e dados. Portanto, certifique-se de que sua equipe terceirizada priorize a segurança e não como uma reflexão tardia.

3. Mitigação de riscos

A gestão de riscos é um plano de tomada de decisão primordial para avaliar, identificar e superar os riscos para minimizar as possíveis perdas. Para não esquecer que seus dados de negócios estariam em jogo; portanto, certifique-se de que sua equipe terceirizada esteja pronta com um plano de backup, caso seu plano de desenvolvimento principal falhe.

[ Leia também : Como uma empresa de serviços financeiros pode se tornar resiliente? ]

Como a Appinventiv pode ajudá-lo com as soluções de análise de dados da FinTech?

À medida que o mercado de terceirização de big data analytics continua ganhando popularidade nas FinTechs, é seguro concluir que em breve ele se tornará a salvação de startups e empresas proeminentes. Com a ajuda de big data, sua organização FinTech estará mais apta a fornecer aos clientes um serviço contínuo em todos os canais. Ao longo de vários anos de desenvolvimento, a Appinventiv forneceu soluções de gerenciamento de dados com sucesso.

Podemos oferecer serviços de análise de dados personalizados para o seu negócio FinTech, desde consultoria analítica até visualização de dados. Conecte-se conosco para saber mais.