Are afacerea dvs. FinTech nevoie de externalizare a analizei datelor?

Publicat: 2022-02-03„Datele sunt totul” este un clișeu bine stabilit și nu doar în industria FinTech sau a serviciilor financiare, ci în orice afacere posibilă. Dar puterea reală constă în capacitatea de a procesa date brute pentru a produce perspective tangibile și acționabile. Ce ar însemna pentru afacerea dvs. FinTech să poată procesa aproape instantaneu fiecare mică parte de date și să o utilizați pentru a îmbunătăți experiența clienților și a crea produse mai bune mai rapid decât concurenții dvs.? Asta face analiza datelor afacerii tale.

De când FinTech a asistat la transformarea digitală , companiile au folosit în mod eficient informațiile obținute prin rapoartele de analiză a datelor pentru a opri retragerea clienților, pentru a preveni accidentele și pentru a prezice și opri fraudele și eșecurile financiare. Datorită datelor mari, FinTech și-a extins operațiunile folosind tehnologii moderne precum Internetul lucrurilor (IoT) , Blockchain și Inteligența artificială/Învățare automată (AI/ML) , descoperirea inteligentă a datelor. Aceste aplicații sunt motivele principale pentru care IMM-urile și întreprinderile preferă externalizarea analizei datelor.

Externalizarea este o strategie eficientă din punct de vedere al costurilor care ajută startup-urile, IMM-urile și întreprinderile consacrate să gestioneze eficient operațiunile de zi cu zi, valorificând expertiza în analiză și gestionând datele cu marca lor. Vom discuta avantajele și dezavantajele externalizării analizei datelor și despre modul în care afacerea dvs. FinTech poate externaliza serviciile de gestionare a datelor în ultima parte a articolului nostru.

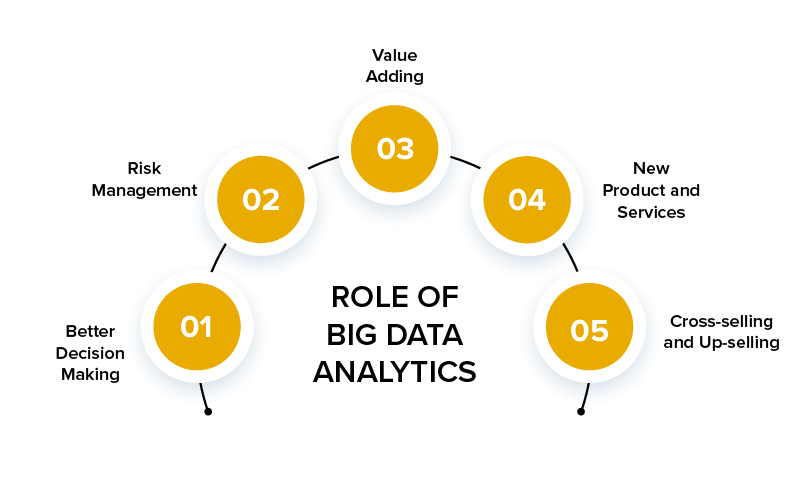

În primul rând, să aruncăm o privire mai amplă asupra rolului analizei datelor mari în FinTech .

Rolul Big Data în FinTech

Industria FinTech crește la un CAGR de 6% și este de așteptat să atingă 28529,29 miliarde USD până în 2025 . Utilizarea sporită a dispozitivelor mobile a contribuit la ca tot mai mulți clienți să folosească produse și servicii FinTech de un fel sau altul. Pe măsură ce aceste interacțiuni și modele de utilizare sunt stocate în timp, utilizatorii au o creștere exponențială a datelor produse în fiecare secundă.

Acest lucru prezintă atât provocări, cât și oportunități pentru majoritatea afacerilor FinTech.

Dacă afacerea dvs. FinTech nu are capacitatea de a utiliza această cantitate mare de date pentru a vă satisface clienții, vă pregătiți pentru eșec. Pe de altă parte, analiza avansată a datelor și capabilitățile inteligente de descoperire a datelor pot face minuni pentru organizațiile dvs. FinTech.

Potrivit unui sondaj, peste 66% dintre consumatorii tăi se așteaptă să le înțelegi așteptările, și cu atât mai mult, în industria FinTech. De fapt, 71% dintre utilizatorii FinTech solicită acum călătorii mai flexibile cu interacțiuni multicanal.

Dacă aveți infrastructura necesară pentru analiza datelor, puteți utiliza aceste date pentru a crea produse și funcții personalizate pentru clienții dvs.

Pe scurt, datele (mari) din FinTech pot ajuta:

- Cu o segmentare mai bună a clienților pentru a oferi mai multe produse și servicii centrate pe client

- Consolidați-vă protocoalele de detectare a fraudelor și de gestionare a riscurilor

- Optimizați-vă performanța operațională reducând în același timp costurile

- Remarcați prin prognozarea cu acuratețe a comportamentului clienților și producerea unor evaluări sofisticate de risc

- Utilizarea datelor consumatorilor pentru a oferi soluții digitale agile

Acest lucru ne duce la următoarea noastră discuție, cum poate afacerea dvs. FinTech să aplice informații despre analiza datelor la operațiunile de zi cu zi?

Aplicații și cazuri de utilizare ale analizei de date (mari) în FinTech

Cazurile de utilizare a datelor mari în băncile online, startup-urile FinTech și instituțiile financiare cu vechime nu se limitează doar la conversia datelor în informații valoroase. Puteți utiliza în mod activ analiza de date mari în domeniul FinTech pentru o gamă largă de scopuri. Să aruncăm o privire la câteva aplicații și cazuri de utilizare în care împerecherea analizei de date mari cu tehnologiile moderne aduce beneficii afacerii dvs. FinTech.

1. Big data în asigurări

În mod tradițional, companiile de asigurări se bazau pe date statistice și demografice care nu mai sunt relevante. Au fost nevoiți să treacă prin stabilirea manuală a prețurilor pentru politicile lor și să rateze oportunități financiare substanțiale. Instituțiile moderne de asigurări profită din plin de big data pentru a crea oferte de asigurări cu risc scăzut.

Pentru referință, multe companii de asigurări auto utilizează date de la fața locului și statistici privind accidentele rutiere pentru a estima riscul și pentru a-și ajusta ofertele de poliță.

2. Analiza datelor mari în plățile digitale

FinTech utilizează în mod activ datele mari și învățarea automată pentru detectarea fraudelor și controlul securității. Cea mai recentă tendință de transformare digitală în plățile online este fuziunea procesării plăților cu vânzările, unde utilizatorii pot obține împrumuturi în câteva secunde. Mecanismul online combină algoritmi de învățare automată și big data pentru a evalua riscul și valoarea creditului disponibil pentru client. Acest lucru s-a dovedit a aduce rate de conversie mai mari pentru diverse întreprinderi FinTech.

Pentru referință, diverse companii de plăți financiare vizează tinerii profesioniști și îi ajută să investească, să economisească și să gestioneze finanțele în mod eficient și sigur.

3. Tehnologia Big Data în domeniul imobiliar

Pentru a vinde mai mult cu o marjă mai mare, imobiliarele au nevoie de monitorizare continuă a pieței, prețuri dinamice și informații complete despre proprietăți. Aceasta include capturarea datelor din diverse surse și aplicarea analizei datelor pentru a face ofertele potrivite clienților potriviți. Prin urmare, analiza Big Data vă ajută să minimizați riscul ca clienții să nu plătească.

4. Big data în creditare

Modelele AI și analiza Big Data pot fi utilizate pe scară largă în microfinanțare și alte afaceri de creditare pentru a face împrumuturile de credit disponibile unui public mai larg. Acest lucru vă aduce două beneficii. În primul rând, afacerea dvs. FinTech ar promova includerea financiară în publicul dvs. țintă, iar în al doilea rând, adoptarea împrumutului ar duce la venituri mai mari pentru afacerea dvs. FinTech.

În plus, accesibilitatea mai largă a împrumuturilor instant stimulează economia și ajută alte afaceri să se dezvolte dinamic.

5. Analiza predictivă a datelor în managementul averii

Managementul averii este un domeniu în care analiza predictivă a datelor ar putea fi utilizată pentru a reduce decalajul dintre anticipațiile de afaceri și așteptările clienților. Datele perspicace ale clienților pot fi folosite pentru a crea profiluri de clienți mai cuprinzătoare. Datele ajută, de asemenea, la păstrarea clienților; pentru referință, puteți face oferte personalizate pentru diferite categorii demografice, de la împrumuturi pentru colegii la planuri de pensie.

Nu doar asta, analiza predictivă a datelor ajută la o mai bună segmentare a clienților, ajută la furnizarea de produse și servicii mai centrate pe client și optimizează operațiunile. Acesta este probabil motivul pentru care întreprinderile de orice scară și dimensiune folosesc serviciile de analiză a datelor pentru a-și îmbunătăți întregul proces pentru clienți.

Acum că știm cât de importante pot fi informațiile de analiză a datelor pentru afacerea dvs. FinTech, să vedem de ce ar trebui să externalizați aceste servicii de gestionare a datelor.

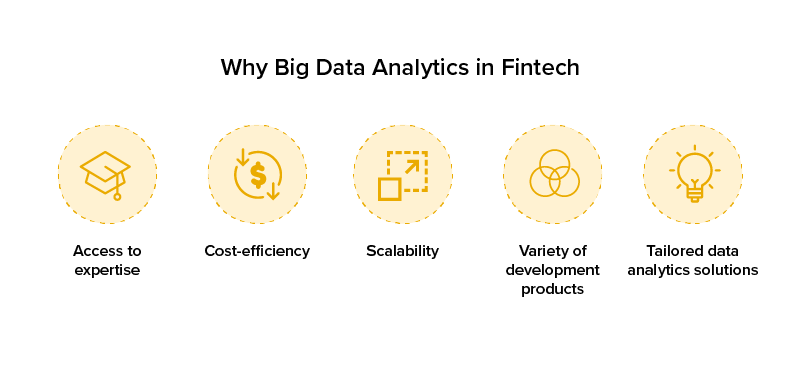

De ce are nevoie afacerea dvs. FinTech de externalizare a analizei datelor?

Analiza eficientă a datelor are nevoie de tehnologie de ultimă oră, care este personalizată pentru a răspunde nevoilor de afaceri ale organizației dvs. FinTech. Dar dacă încă nu sunteți sigur cum vă poate ajuta externalizarea tehnologiei pentru analiza datelor, aceste puncte sunt pentru dvs.:

1. Accesul la expertiză:

Dumneavoastră, ca serviciu financiar sau companie FinTech, înțelegeți nuanța furnizării de servicii excepționale în domeniul dvs. Căutarea experienței tehnice necesare pentru analiza datelor vă scutește de problemele de a intra într-o verticală complet diferită, cu puțină sau deloc experiență.

2. Eficiența costurilor:

Este un fapt că externalizarea vine cu beneficii asociate, cum ar fi dolari economisiți și livrare mai rapidă a proiectelor. Externalizarea analizei datelor nu este diferită. Compania dvs. FinTech poate economisi cheltuieli operaționale imense cu externalizarea datelor mari, deoarece echipa își asumă responsabilitatea pentru partea tehnică a afacerii. Acest lucru reduce, de asemenea, costurile generale, cum ar fi taxa de asigurări sociale și plățile asociate cu menținerea unei echipe de dezvoltare internă.

3. Scalabilitate:

Externalizarea analizei datelor în FinTech vă oferă adaptabilitatea, viteza și agilitatea necesare pentru a depăși concurența. Acest factor nu vă permite doar să mențineți un proces de dezvoltare fără probleme, dar vă ajută și afacerea să atingă o acoperire globală pe termen lung, oferind stabilitate.

4. Varietate de produse de dezvoltare:

Când externalizați cerințele și obiectivele dvs. de date de afaceri, există o probabilitate mai mare ca echipa dvs. externalizată să vă ofere mai multe soluții. Este mai ușor să alegeți soluția cea mai viabilă în mijlocul unei varietăți de rezultate fiabile.

5. Soluții personalizate de analiză a datelor:

Întreaga industrie financiară este stabilită pe colectarea și analiza datelor . Prin externalizarea cerințelor financiare, aveți acces la soluții software personalizate FinTech care îi ajută să analizeze în detaliu datele eșantioanelor clienților. Soluțiile software au ca rezultat creșterea vânzărilor și promovează loialitatea clienților. În acest fel, puteți monitoriza cu atenție fiecare prospect, chiar de la scorurile de credit până la modelele de cumpărare ale utilizatorilor.

În plus, companiile de outsourcing de analiză a datelor au mai multe șanse să răspundă la fiecare mic detaliu al cererii afacerii dvs. Cu toate acestea, fiecare aspect al afacerii vine cu propriul său set de argumente pro și contra. Ce zici să acoperim, de asemenea, unele dintre avantajele și dezavantajele majore ale externalizării de date mari?

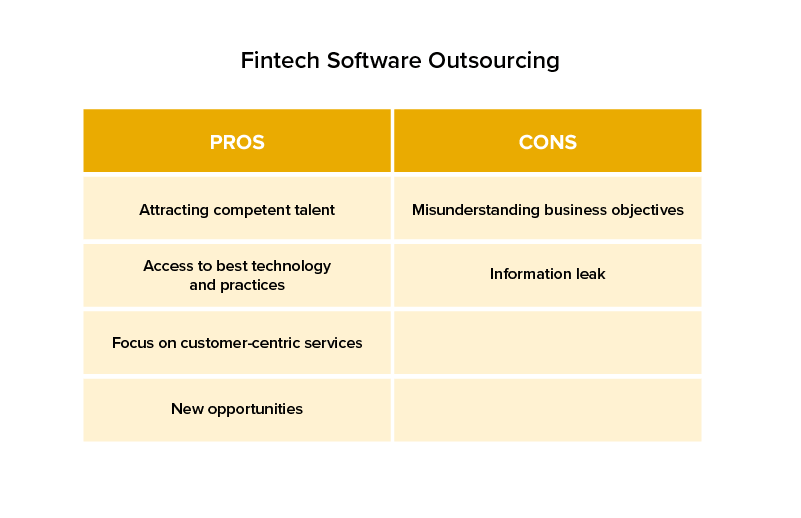

Avantaje și dezavantaje ale externalizării analizei datelor

În calitate de proprietar de afaceri fintech, trebuie să țineți cont nu numai de oportunitățile mari, ci și de posibilele riscuri atunci când vine vorba de externalizarea tehnologiei. Cunoașterea corespunzătoare a meritelor și demeritelor vă va permite să evaluați imaginea mai precis.

Avantajele externalizării analizei datelor în FinTech

Atragerea talentelor competente

Echipa de tehnologie pe care o externalizați va fi un profesionist cu experiență în zona sa. Este mai probabil ca aceștia să facă față sarcinilor foarte specializate și cerințelor de afaceri cruciale în dezvoltarea dvs. FinTech. Nu numai asta, un studiu sugerează că membrii externalizați sunt cu 41% mai de încredere atunci când vine vorba de a oferi rezultate în timp util. Acest lucru nu arată decât o echipă competentă care lucrează pentru tine.

Acces la cele mai bune tehnologii și practici

Majoritatea startup-urilor și întreprinderilor FinTech nu își pot permite să ofere cea mai recentă tehnologie echipei lor de gestionare a datelor. În mod eficient, o companie de outsourcing de încredere care oferă servicii de analiză a datelor ar fi competentă în tehnologiile și practicile actuale, deoarece obiectivul lor principal este să vă ofere cea mai potrivită soluție.

Concentrați-vă pe servicii centrate pe client

Clienții moderni se așteaptă ca companiile să-și înțeleagă așteptările, nevoile și cerințele. O echipă externalizată se bazează în primul rând pe datele de cercetare ale clienților și aplică strategii holistice aprofundate pentru a dezvolta un produs care vizează nevoile utilizatorilor din orice unghi. Acest lucru vă ajută să oferiți mai multe servicii și soluții centrate pe client.

Noi oportunitati

Tehnologiile inovatoare oferă oportunități și beneficii extraordinare instituțiilor de afaceri financiare.

Acestea includ procesarea plăților în timp real, cloud computing , tehnologia bogăției, criptomonede, blockchain, chatbot, analize avansate etc. Imaginează-ți numărul de soluții pe care le poți folosi pentru afacerea ta folosind aceste tehnologii. În acest fel, externalizarea tehnologiei este un beneficiu rezonabil pentru explorarea unor astfel de tehnologii noi și crearea unui nou domeniu pentru întreprinderea dvs. financiară.

Dezavantajele externalizării analizei datelor în fintech

Nu există dezavantaje majore în externalizarea analizei datelor, cu excepția câțiva factori care pot fi depășiți.

Neînțelegerea obiectivelor de afaceri

Afacerea dvs. FinTech ar putea fi asociată cu nuanțe care trebuie clarificate cu echipa dvs. externalizată. Soluția potrivită este să alegeți un serviciu specializat în afacerea dvs. specifică din industrie.

Scurgere de informații

Este de cea mai mare importanță să vă asigurați că compania dvs. de externalizare a analizei datelor vă protejează datele și vă protejează împotriva accesului neautorizat. Acest lucru poate fi gestionat prin semnarea unui acord de nedivulgare a informațiilor cu compania.

Acest lucru ne duce la ultimul nostru segment;

Cum să alegi compania potrivită de externalizare a dezvoltării FinTech?

Externalizarea nevoilor FinTech este acum mai mult o necesitate decât o simplă opțiune. În timp ce vă ocupați, este esențial să înțelegeți cum să externalizați analiza datelor . Mai jos sunt câteva sfaturi esențiale de care trebuie să țineți cont atunci când externalizați.

1. Experiență de muncă

Factorul principal de luat în considerare este experiența de încredere în dezvoltarea de soluții FinTech de înaltă calitate. Păstrați o notă cu proiectele FinTech anterioare la care a lucrat compania și rata de succes a acestora. Portofoliul companiei externalizate trebuie să garanteze servicii de încredere, integrări ușoare și întreținere a soluțiilor de analiză a datelor .

2. Securitate

Identificarea și autentificarea securității sunt încă un alt factor critic de luat în considerare pentru externalizarea nevoilor de analiză a datelor FinTech. FinTech este un domeniu care necesită o mare precizie și siguranță în toate operațiunile și datele. Prin urmare, asigurați-vă că echipa dvs. externalizată acordă prioritate securității și nu ca o idee ulterioară.

3. Atenuarea riscurilor

Managementul riscului este un plan principal de luare a deciziilor pentru a evalua, identifica și depăși riscurile pentru a minimiza pierderile posibile. Să nu uităm că ar fi în joc datele dvs. de afaceri; prin urmare, asigurați-vă că echipa dvs. externalizată ar trebui să fie pregătită cu un plan de rezervă, doar în cazul în care planul dvs. principal de dezvoltare eșuează.

[ Citește și : Cum poate fi făcută rezistentă o afacere de servicii financiare? ]

Cum vă poate ajuta Appinventiv cu soluțiile FinTech Data Analytics?

Pe măsură ce piața de externalizare a analizei datelor mari câștigă în continuare popularitate în FinTech, este sigur să concluzionam că în curând va deveni linia de salvare a startup-urilor și a întreprinderilor proeminente. Cu ajutorul datelor mari, organizația dvs. FinTech va fi mai abil să ofere clienților servicii fără întreruperi pe fiecare canal. De-a lungul mai multor ani de dezvoltare, Appinventiv a livrat cu succes soluții de gestionare a datelor.

Vă putem oferi servicii personalizate de analiză a datelor pentru afacerea dvs. FinTech, de la consultanță analitică până la vizualizarea datelor. Conectează-te cu noi pentru a afla mai multe.