De ce Embedded Finance este următorul lucru important pentru întreprinderile moderne?

Publicat: 2023-04-26Sectorul financiar se confruntă cu schimbări imense odată cu adăugarea finanțării încorporate pentru întreprinderi. Pe măsură ce companiile caută să rămână în fruntea concurenței, ele integrează serviciile financiare în platforme sau aplicații nefinanciare. Această practică a cunoscut recent o creștere extraordinară din cauza progreselor tehnologice și a schimbărilor în comportamentul consumatorilor. Transformarea digitală a permis companiilor să ofere clienților lor o experiență cuprinzătoare de ghișeu unic prin încorporarea serviciilor financiare în produsele sau serviciile existente. Această ușurință și comoditate îmbunătățite fac din finanțarea încorporată pentru afaceri o soluție atractivă pentru companii.

Apariția finanțelor încorporate transformă vieți și afaceri din întreaga lume. Acesta alimentează o nouă eră a experienței de servicii financiare personalizate, fără întreruperi, integrate cu serviciile de afaceri și comerț. Cel mai important, oamenii pot accesa acum produse financiare fără a trebui să pășească vreodată într-o bancă tradițională - tot ce trebuie să facă este să se conecteze prin intermediul platformei lor de comerț electronic sau de contabilitate.

Potrivit unui raport Statista, industria finanțelor încorporate din Statele Unite a generat venituri de 22,5 miliarde de dolari în 2020 și se preconizează că va ajunge la 230 de miliarde de dolari până în 2025 – o creștere de zece ori în cinci ani. Această creștere rapidă vorbește despre potențialul acestui segment de piață de finanțare încorporată în creștere rapidă. Investitorii, fintech-ul, băncile, furnizorii de plăți și firmele de software au multe întrebări despre ce presupune finanțarea încorporată, cum să participe și, în cele din urmă, cum să câștigi. Acest articol va discuta aceste subiecte în detaliu și va oferi o perspectivă valoroasă asupra a ceea ce este nevoie pentru a reuși într-o revoluție a finanțării încorporate.

Ce este Embedded Finance?

Finanțarea integrată pentru întreprinderi este procesul de încorporare a produselor financiare în călătoriile și experiențele digitale ale clienților. Acest concept a fost introdus de mult timp, iar băncile au folosit carduri de credit private la lanțurile de retail, împrumuturi auto la dealeri și finanțare pentru vânzări pentru comercianții cu amănuntul de electrocasnice.

Cu toate acestea, următoarea generație de finanțare încorporată pentru afaceri este atât de puternică încât este integrată în interfețe digitale, cum ar fi cărucioarele de cumpărături sau platformele software de contabilitate . Ca rezultat, clienții pot acum achiziționa servicii financiare pur și simplu ca o extensie a călătoriei sau experienței lor non-financiare.

Progresele recente în tehnologie și comportament au permis apariția finanțării încorporate pentru întreprinderi. Diverse forme de comerț digital, soluții software pentru managementul afacerilor, consumatorii nativi din punct de vedere digital și mandatele bancare deschise au catalizat această transformare. Această creștere exponențială a pieței a generat 33% din cheltuielile globale cu cardurile sunt acum efectuate online ( 50% în SUA ).

Întreprinderile mici și mijlocii au văzut, de asemenea, soluții software crescute pentru a-și gestiona afacerile. Permițând terților să acceseze datele bancare ale consumatorilor și să efectueze tranzacții în numele lor, inovația bancară deschisă poate contribui la crearea unei cereri latente pentru produse financiare încorporate.

Superaplicațiile sunt un exemplu excelent de finanțare încorporată, deoarece încorporează diferite servicii financiare în platforma lor. Acest lucru oferă utilizatorilor acces ușor la mai multe servicii într-un singur loc și le face viața mai simplă și mai eficientă. WeChat, de exemplu, este o superaplicație populară în China, cu peste un miliard de utilizatori. A mers dincolo de a fi doar o aplicație de mesagerie; WeChat oferă, de asemenea, plăți, servicii bancare, opțiuni de investiții și asigurări - toate în cadrul aceleiași platforme.

Revoluționarea peisajului financiar: potențialul de schimbare a jocului al finanțelor încorporate

Finanțarea integrată pentru întreprinderi este un instrument puternic care revoluționează operațiunile nefinanciare la nivel mondial. Folosind datele pentru a rafina valoarea serviciilor financiare, această tehnologie transformatoare ar putea înlocui sau elimina băncile tradiționale și ar putea eficientiza diferite procese complexe, cum ar fi transferurile internaționale de bani, plățile vânzătorilor și, cel mai important, achiziționarea de asigurări și alte instrumente esențiale.

Perspectivele actuale ale pieței sunt extrem de optimiste – Raportul Vietnam Embedded Finance Markets 2022 prezice că doar până în acest an, va fi crescut cu o rată anuală de 66,3% pentru a ajunge la 336,4 milioane USD. Cercetările Oracle estimează, în mod similar, că în următorii 10 ani, valoarea sa va depăși 7 trilioane de dolari – eclipsând de două ori capitalizarea combinată a primelor 30 de bănci din lume în prezent!

De ce este Embedded Finance viitorul creșterii afacerilor pentru întreprinderi?

Finanțarea integrată poate fi esențială în rezolvarea problemelor de lichiditate în aceste perioade de recesiune. Simplifică obținerea creditului comercial făcându-l o parte naturală a activităților zilnice de afaceri. Companiile caută să identifice și să atenueze punctul principal pentru clienții lor - gestionarea fluxului de numerar - prin încorporarea plăților și a creditului în procesul lor automatizat de plăți.

Pentru a da un exemplu de finanțare încorporată, să presupunem că un mic magazin de vânzare cu amănuntul necesită echipamente noi pentru linia de producție. În acest caz, ei pot profita de serviciile financiare încorporate pentru a efectua plățile pentru achiziția lor, mai degrabă decât să aștepte o perioadă prelungită în timp ce banca validează un împrumut. Iată mai multe cazuri de utilizare ale finanțării încorporate:

Influențați tendințele de creștere

Mai multe forțe împing dezvoltarea finanțelor încorporate fintech în lanțurile de aprovizionare ale afacerilor. Guvernele și organismele de reglementare implementează inițiative de politică care promovează digitalizarea, în timp ce serviciile bancare continuă să crească. Toate aceste tendințe de finanțare încorporată, luate împreună, creează un mediu în care finanțarea încorporată pentru afaceri poate prospera.

Digitalizare accelerată

Pe măsură ce organizațiile caută să recâștige avantajul competitiv, digitalizarea accelerată a devenit o prioritate. Numeroase studii au evidențiat o creștere abruptă a adoptării soluțiilor digitale – cu până la 3-7 ani mai rapid decât se prevedea. Companiile investesc în tehnologie care permite transformarea proceselor și fluxurilor de lucru de bază, de la experiența clienților până la interacțiunile cu lanțul de aprovizionare. Cu astfel de investiții, întreprinderile pot crește agilitatea operațională și de afaceri.

Mediu de reglementare încurajator

Eforturile recente ale autorității centrale de reglementare și ale guvernului încurajează creditorii să depășească creditul bazat pe bilanț, oferind acces la creditul oficial. Datorită lipsei datelor disponibile despre credit, instituțiile financiare tradiționale nu au deservit întreprinderile mici și mijlocii (IMM-uri).

Inovatorii din industria financiară găsesc modalități creative de a umple acest gol și de a rezolva probleme precum inegalitatea datelor, în care surse alternative, cum ar fi conturile bancare, tranzacțiile privind fluxul de numerar, informațiile de facturare, rețelele sociale, înregistrările de telefon mobil și psihometria pot fi utilizate pentru a evalua IMM-urile. bonitatea. În plus, digitalizarea și creșterea plăților digitale au facilitat și mai mult aceste evoluții, astfel încât barierele de lichiditate să poată fi eliminate pentru toate întreprinderile și consumatorii.

Avansarea serviciilor bancare ca serviciu

Piața finanțelor încorporate se îndreaptă rapid către deschidere și conectivitate. Open banking-ul și dezvoltarea Banking as a Service (BaaS) sunt factori principali ai platformelor de finanțare încorporată. Instituțiile financiare oferă acum BaaS, conectând companiile nebancare la serviciile lor prin interfețe de programare a aplicațiilor (API). Pentru aceste organizații, BaaS prezintă o oportunitate unică pentru intrarea pe piață eficientă din punct de vedere al costurilor și potențialul de a câștiga venituri sporite.

Costuri mai mici

Dezvoltarea de software personalizat pentru a oferi servicii financiare clienților a fost costisitoare, așa că mulți comercianți au ales să nu-l urmărească. Nu numai că aveau nevoie de mai multe resurse și cunoștințe pentru a construi aceste sisteme în mod corespunzător, dar au existat și costuri inițiale mari de implementare care i-au determinat să regândească ideea.

Acum, totuși, cu soluțiile de finanțare încorporată fintech, companiile au acces la furnizori de servicii terți pentru integrări API care sunt mult mai accesibile în comparație. Acest lucru face ca oferirea clienților săi servicii bancare să fie mai ușoară și mai eficientă din punct de vedere al costurilor.

Nevoile în creștere ale consumatorilor

Creșterea continuă a finanțării încorporate poate fi atribuită cererii consumatorilor de experiențe simplificate ale clienților, datorită în parte prevalenței tranzacțiilor financiare. Acest lucru a generat o nouă generație de companii de ecosistem care oferă diverse produse și servicii digitale. Aceste firme au avut un succes uriaș și continuă să apară – dovedit de recenta achiziție de 49% a Ikano Bank de către IKEA – demonstrând că finanțarea încorporată rămâne un factor cheie în strategia lor.

Exemple de finanțe încorporate

În ultima vreme, organizațiile au colaborat cu companiile Embedded Finance pentru a oferi servicii financiare. Câteva exemple semnificative de finanțare încorporată sunt:

Plăți încorporate

Embedded Payments oferă soluția perfectă pentru orice platformă sau aplicație care necesită un flux de plată fără întreruperi. Acest serviciu financiar a fost primul care a fost integrat în experiențele de produse non-financiare, stabilind un standard ridicat astăzi; utilizatorii se așteaptă la un proces de plată simplu și intuitiv cu fiecare aplicație de comerț electronic sau platformă SaaS pe care o folosesc.

Plățile financiare încorporate oferă o varietate de cazuri de utilizare: jocurile video pot facilita achizițiile în joc, software-ul de automatizare a salarizării își poate automatiza operațiunile, ERP-urile instituțiilor de învățământ pot beneficia de portofele electronice integrate și plăți pe bază de abonament și multe altele. În plus, multe sisteme de plată integrate de finanțe integrate permit acum clienților să plătească în rate – o caracteristică discutată în secțiunea următoare.

Credit încorporat

Embedded Credit este o soluție financiară digitală valoroasă care oferă consumatorilor o modalitate ușoară de a contracta împrumuturi. Prin încorporarea unui produs de credit în platformele digitale nefinanciare, clienții pot solicita, achiziționa și rambursa împrumuturi imediat, în loc să fie nevoiți să părăsească platforma. Un exemplu de acest lucru în acțiune este achiziționarea unui aparat de bucătărie pe Amazon cu opțiunea de a-l converti într-un EMI în timpul plății.

Asigurare încorporată

Embedded Insurance oferă o oportunitate de a oferi cu ușurință soluții de asigurare terților. Această abordare permite companiilor – precum Tesla – să ofere asigurare auto la punctul de vânzare, fie online, fie în showroom-urile lor. Ca atare, furnizorii de asigurări încorporate au dezvoltat tehnologii și API-uri care facilitează integrarea soluțiilor de asigurare în aplicații mobile, site-uri web și ecosisteme partenere.

Companiile colaborează în general cu asigurători externi, mai degrabă decât să investească resurse semnificative în construirea de capabilități interne complete. Cu toate acestea, conectarea diferiților asigurători tradiționali poate fi dificilă din cauza stivelor de tehnologie învechite. Companiile de asigurări integrate au evoluat pentru a depăși această provocare, oferind o stivă tehnologică unificată pentru o integrare ușoară.

Investiții încorporate

Investiția încorporată este o modalitate de a integra serviciile de investiții bursiere în platformele existente. Această tendință a fost condusă de firmele de brokeraj bazate pe API, care oferă microservicii, cum ar fi deschiderea de conturi, finanțare, tranzacționare, gestionarea portofoliului și date de piață. În prezent sunt disponibile multe exemple de finanțare încorporată a acestei investiții, cum ar fi Acorns, care rotunjește achizițiile oamenilor și investește schimbul de rezervă în piața de valori.

Prin utilizarea Embedded Investments, investitorii își pot gestiona investițiile direct de pe platforma lor, în loc să fie nevoiți să plece pentru a face acest lucru. Unele companii chiar permit angajaților să cumpere acțiuni din portalul angajaților lor.

Cazuri de utilizare pentru finanțe încorporate

Finanțarea integrată are numeroase aplicații, având în vedere prevalența tranzacțiilor financiare în afaceri. Aici, vom explora cele mai puternice cazuri de utilizare a finanțelor încorporate din diverse industrii.

Călătoriți acum, plătiți mai târziu

Uber este un exemplu excelent de companie care a implementat cu succes o platformă de finanțare încorporată; au revoluționat industria taxiurilor prin digitalizarea plăților, abordând unul dintre punctele majore de durere ale clienților. Serviciile lor Uber Wallet, Uber Pay și Uber Cash au un mare succes datorită recompenselor cashback ale șoferilor și capacității pasagerilor de a plăti cursele mai târziu. Aceste instrumente puternice confirmă faptul că a avea un ecosistem avantajos este esențială pentru companiile de servicii pentru consumatori și le poate oferi un avantaj competitiv.

Cumpărați acum, plătiți mai târziu

Modelele de finanțare încorporată Cumpărați acum, plătiți mai târziu (BNPL) au crescut în popularitate în ultima vreme datorită ușurinței de utilizare și accesibilității. Această metodă de plată permite clienților să achiziționeze articole online sau din magazin cu dobândă minimă și rate lunare. Organizațiile Fintech pot monetiza aceste tranzacții prin colectarea unui procent din taxele comercianților. Un exemplu este Affirm, unul dintre numeroșii furnizori BNPL care colaborează cu mărci de renume precum Walmart și Amazon pentru a oferi clienților un plan de rate cu dobândă zero, în funcție de acord, pe o perioadă de 12 luni.

Asigurați fără probleme

Evoluția asigurării încorporate a fost critică în simplificarea călătoriilor clienților. Datorită tehnologiei API, clienții nu mai trebuie să se angajeze cu companii sau agenți de asigurări dedicati atunci când caută acoperire fizică sau digitală. De fapt, conform Raportului privind evoluția finanțelor încorporate de Salesforce , se estimează că 35% din vânzările de asigurări generale vor fi încorporate în termen de cinci ani.

De exemplu, șoferii Uber pot achiziționa asigurări de vătămare corporală și vehicul direct prin aplicația Uber; la British Airways, acoperirea de călătorie vine ca un pachet la rezervarea zborului. Alte industrii, cum ar fi închirierea de vehicule, pot beneficia, de asemenea, de confortul asigurării încorporate - cu mai puține abandonuri ale cărucioarelor și o satisfacție mai mare a utilizatorilor.

Decodificarea peisajului financiar încorporat: înțelegerea jucătorilor și a funcțiilor acestora

Infrastructura Embedded Finance cuprinde trei entități centralizate care se asociază pentru a crea soluții financiare pentru utilizatori. Acestea sunt platforme digitale, instituții financiare și companii financiare încorporate.

- Platformele digitale sunt companii non-financiare care dețin o prezență digitală orientată către utilizatori prin aplicații mobile, site-uri web sau software desktop. Ei își înțeleg profund publicul țintă, facilitând sarcina de a oferi personalizarea serviciilor financiare în cadrul platformei lor.

- Instituțiile financiare reduc decalajul dintre autoritățile de reglementare și companiile din ecosistem prin capacitatea lor de a gestiona riscul de credit, reglementările și conformitatea cu cererile de împrumut.

- În cele din urmă, există companii financiare care construiesc instrumente software end-to-end (API-uri și SDK-uri) care conectează toate părțile din lanț, inclusiv încorporarea călătoriei de împrumut într-o aplicație mobilă sau web, precum și alte servicii cu valoare adăugată, cum ar fi deservirea clienților. , motoare alternative de subscriere a datelor, interfața de utilizare a ciclului de viață al împrumutului etc.

Viitorul tendințelor de finanțare încorporată

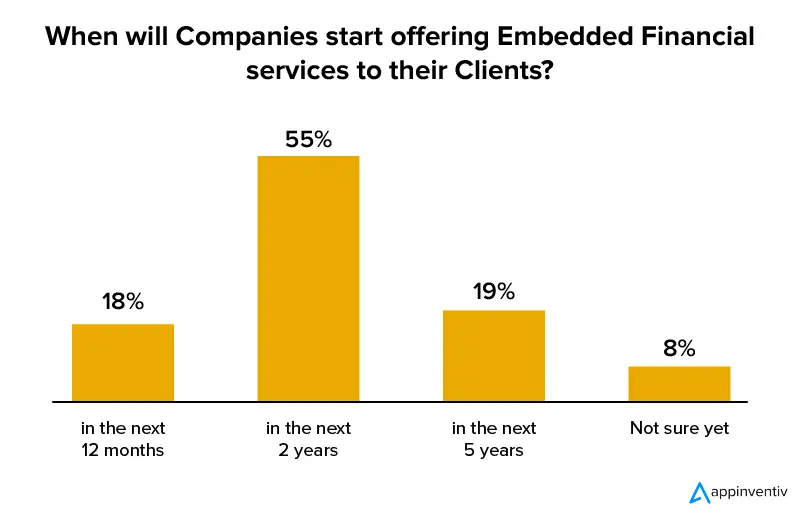

Finanțarea încorporată nu este o tendință trecătoare; cifrele vorbesc de la sine. Potrivit unei estimări recente, se așteaptă ca industria să aibă o valoare de 7,2 trilioane de dolari până în 2030, iar 92% dintre companii spun că vor lansa proiecte viitoare de finanțare încorporată în cinci ani.

Cercetările Openpayd arată că 63% dintre consumatori ar aprecia foarte mult soluțiile de open banking sau de finanțare încorporată care le-ar putea conecta și personaliza experiențele în ecosistemele terților, ceea ce înseamnă că întreprinderile răspund direct la cerințele consumatorilor. Mai mult, 70% au spus că ar implementa mai rapid serviciile financiare încorporate dacă ar fi crescut cererea clienților. Acest lucru spune multe despre modul în care companiile acordă prioritate experienței clienților în zilele noastre.

Pe scurt, companiile iau în considerare și acordă prioritate utilizării finanțelor încorporate în afaceri pentru a satisface nevoile clienților – ceea ce înseamnă că cei care nu se adaptează în curând pot risca să fie lăsați în urmă de concurenți. Nu se poate nega că viitorul finanțării încorporate este foarte promițător – nu numai în rândul furnizorilor, ci și în rândul liderilor de afaceri și al clienților deopotrivă.

Cum poate ajuta Appinventiv?

Utilizarea finanțării încorporate în afaceri revoluționează modul în care companiile și creditorii își desfășoară activitatea. Platformele digitale fac tranziția de la a juca roluri minore la a deveni piloni majori în distribuirea serviciilor financiare. Pe măsură ce întreprinderile și creditorii folosesc Infrastructura de finanțare încorporată, aceasta creează noi oportunități de inovare și eficacitate de ambele părți ale pieței. Externalizarea acestor servicii ar putea oferi creditorilor acces la o nouă categorie demografică cu strategii de monetizare mai eficiente, crescând astfel marjele de profit.

Dar, mai presus de orice, consumatorii au cel mai mult de câștigat din această schimbare. Prin digitizarea serviciilor financiare prin tehnologia Embedded Finance, clienții pot accesa servicii la prețuri accesibile și personalizate, care erau odată disponibile doar în anumite condiții sau circumstanțe. Serviciile de dezvoltare software financiară Appinventiv pot ajuta companiile să construiască și să integreze fără probleme Embedded Finance în platformele lor. Oferim servicii de top pentru a vă ajuta să reușiți în spațiul Embedded Finance – contactați-ne astăzi pentru a afla mai multe despre cum putem colabora.

Este într-adevăr o perioadă interesantă!

Întrebări frecvente

Î. Ce este un exemplu de finanțare încorporată?

Exemplele populare de finanțare încorporată includ aplicații de împrumut și finanțare care pot fi integrate în site-urile web ale comercianților la casă și servicii de plată încorporate în platformele de rețele sociale și aplicațiile de mesagerie pentru plăți financiare încorporate peer-to-peer ușoare. Cu utilizarea finanțării încorporate în soluțiile de afaceri, utilizatorii pot face achiziții sau pot trimite fonduri fără a avea nevoie de servicii sau site-uri web suplimentare.

Î. Cum diferă finanțarea încorporată de finanțarea tradițională?

Modelele financiare integrate sunt destul de distincte de modelele financiare tradiționale. În loc ca clientul să interacționeze direct cu instituții financiare precum băncile, serviciile de finanțare încorporate sunt integrate în aplicațiile și platformele nefinanciare existente. Structura sa simplificată și ușor de utilizat facilitează accesul clienților la serviciile financiare fără a părăsi contextul lor actual. De asemenea, poate extinde incluziunea financiară prin crearea de oportunități pentru populațiile deservite sau nebancarizate.

Î. Care sunt beneficiile finanțării încorporate pentru companii?

Finanțarea integrată pentru întreprinderi oferă o serie de avantaje, deoarece acestea caută să se extindă și să se dezvolte. Le permite să aducă servicii financiare în platformele sau aplicațiile lor, generând venituri suplimentare și o implicare mai profundă a clienților. În plus, prin valorificarea informațiilor despre datele clienților din tranzacțiile financiare, întreprinderile pot crea produse și servicii unice care să răspundă nevoilor clienților, ajutându-i să-și dezvolte loialitatea și păstrarea. Pe scurt, utilizarea finanțelor încorporate în afaceri le echipează cu instrumentele de care au nevoie pentru a reuși.