Ce este un formular W4 și trebuie să depuneți unul?

Publicat: 2023-07-22În fiecare an, Internal Revenue Service (IRS) impune ca toți angajații, indiferent de nivelul lor de venit sau de categoria fiscală, să completeze formularul W4. Acest document esențial servește drept foaie de parcurs pentru angajatori pentru a determina suma exactă a impozitelor federale și de stat care ar trebui reținute din fiecare cec de plată.

Acționând ca un ghid pentru reținerea la sursă a impozitului, formularul W4 are o mare importanță, deoarece împuternicește contribuabilii să-și calculeze cu precizie obligația de impozit pe venit. Acest lucru asigură că își îndeplinesc obligațiile fiscale și ajută la evitarea oricăror complicații legale potențiale care decurg din taxele depuse necorespunzător.

În acest ghid, analizăm detaliile despre ce presupune un formular W4, cine trebuie să depună unul și metodologia corectă pentru a finaliza acest document crucial. Să începem!

Cuprins

Ce este un formular W4?

În esență, un formular W4 este un formular mandatat la nivel federal, angajat de IRS. Joacă un rol esențial în definirea sumei impozitului care ar trebui reținut din salariu și ulterior remis guvernului.

Acest formular este determinantul cheie în calculul dacă veți ajunge să datorați taxe suplimentare sau dacă veți fi eligibil pentru o rambursare a taxelor atunci când va veni momentul depunerii declarației de impozit. Asigurarea faptului că Formularul W4 este completat corect și corect este un aspect critic al managementului financiar.

Vă protejează de capcanele plătirii insuficiente sau excesive a taxelor, economisindu-vă astfel o cantitate semnificativă de timp și bani pe termen lung.

Înțelegând implicațiile formularului W4, puteți lua decizii mai informate cu privire la reținerile dvs. de impozit, ceea ce duce la o mai bună planificare financiară și stabilitate.

Pentru ce este folosit formularul IRS W4?

Formularul W4 IRS servește ca document fundamental pentru contribuabili, subliniind datoriile financiare ale acestora pentru un anumit an fiscal. Să aprofundăm puțin în funcțiile primare ale Formului W4:

Determinați impozitul reținut

Formularul W4 acționează ca un ghid atât pentru angajatori, cât și pentru angajați, stabilind cât de mult impozitul pe venit federal și de stat ar trebui reținut sistematic din salariile angajaților, asigurându-se că impozitele corecte sunt plătite pe tot parcursul anului.

Calculați obligația privind impozitul pe venit

Un alt rol esențial al Formularului W4 este de a ajuta contribuabilii să calculeze cu exactitate obligația de impozit pe venit. Acest lucru se realizează atunci când își depun declarațiile, ceea ce îi ajută să țină evidența obligațiilor lor financiare față de statul și guvernul federal.

Reduceți impozitele datorate

Formularul W4 se dovedește, de asemenea, avantajos în a-i ajuta pe contribuabili să reducă valoarea impozitelor pe care le datorează. Prin solicitarea anumitor deduceri și credite fiscale prezentate în formular, contribuabilii pot fi capabili să-și reducă factura generală a impozitelor, contribuind la stabilitatea lor financiară.

Primiți o rambursare mai mare

În cele din urmă, formularul W4 poate fi, de asemenea, un instrument pentru contribuabili pentru a-și crește valoarea potențială a rambursării. Prin solicitarea unor deduceri și credite specifice, așa cum sunt stipulate în formular, contribuabilii își pot crește șansele de a primi o rambursare mai mare atunci când își depun declarațiile, având un impact pozitiv asupra sănătății lor financiare.

Tipuri de formular W4 IRS

Există mai multe tipuri de formulare W4 furnizate de Internal Revenue Service. Iată un rezumat:

| Formă | Nume | Scop și utilizare |

|---|---|---|

| W-4 | Estimator de răspundere fiscală | Folosit pentru estimarea datoriei fiscale. Ajută contribuabilii să determine valoarea impozitelor pe care le datorează. |

| W-4P | Certificat de reținere pentru plăți de pensie sau anuitate | Folosit de beneficiarii de pensii și anuități pentru a instrui plătitorii cu privire la sumele reținute la sursă. |

| W-4R | Certificat de reținere pentru plăți de pensie | Folosit de pensionari pentru a instrui angajatorii cu privire la sumele reținute la sursă din plățile de pensie. |

| W-4S | Cerere de reținere a impozitului pe venit federal din indemnizația de boală | Folosit de angajații cu indemnizație de boală pentru a instrui angajatorii cu privire la sumele reținute la sursă. |

| W-4V | Cerere de reținere voluntară | Folosit de contribuabili pentru a solicita voluntar angajatorilor să rețină o anumită sumă din impozitul pe venit. |

Cum să completați un formular W4

Completarea unui formular W4 poate fi puțin confuză, așa că iată câțiva pași care vă vor ajuta să începeți.

Descărcați formularul W4 de aici.

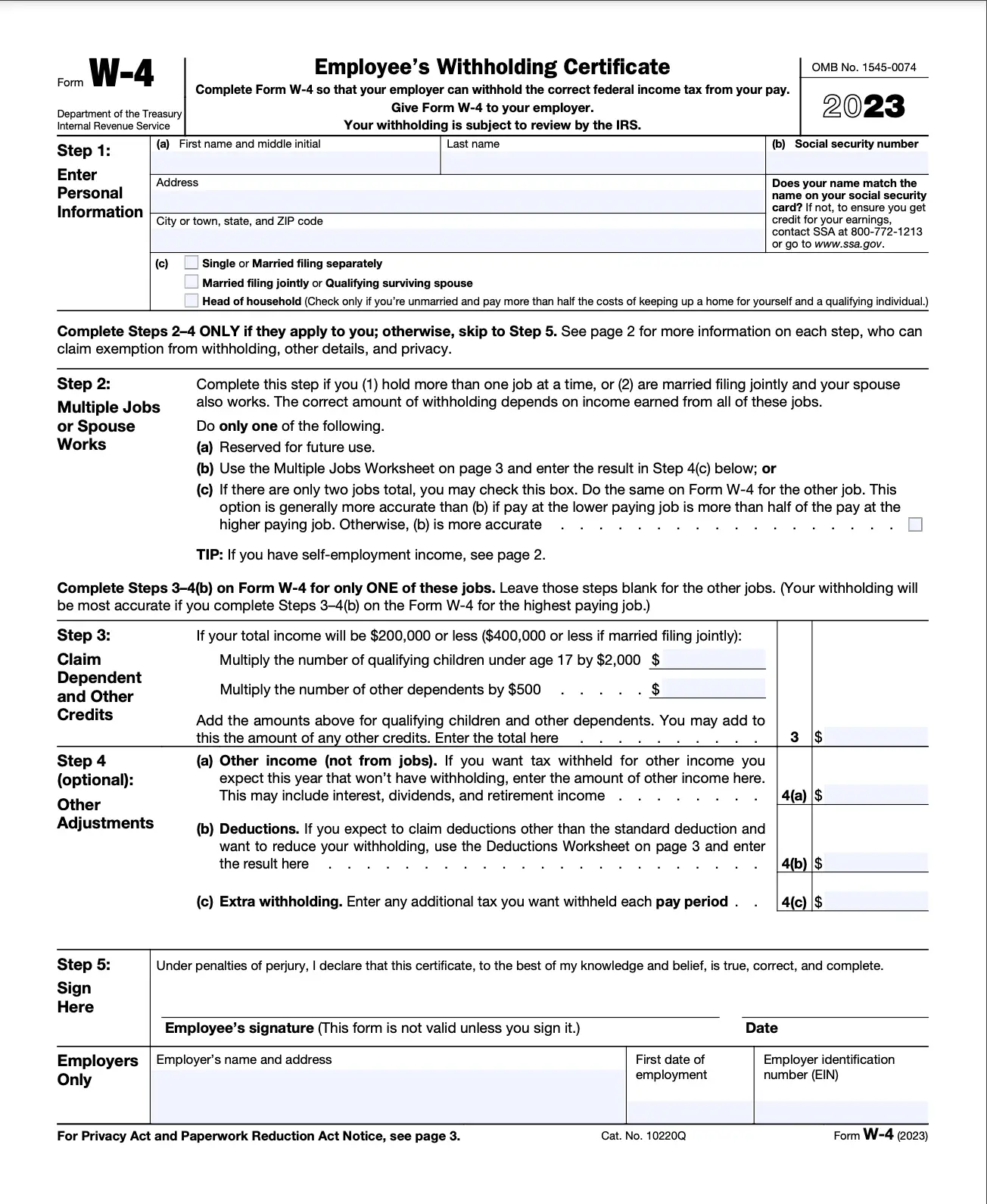

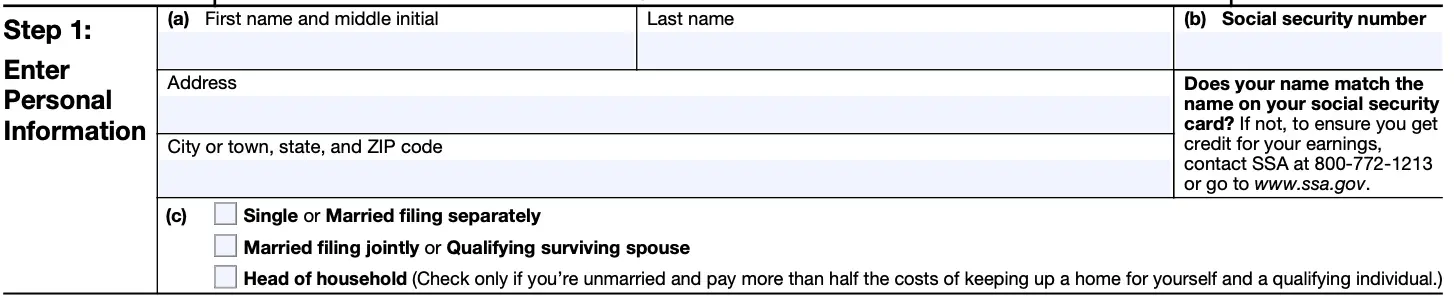

Pasul 1: Introduceți informațiile personale

Primul pas este să introduceți informațiile personale de bază. Acestea includ numele, adresa, statutul de înregistrare și numărul de securitate socială.

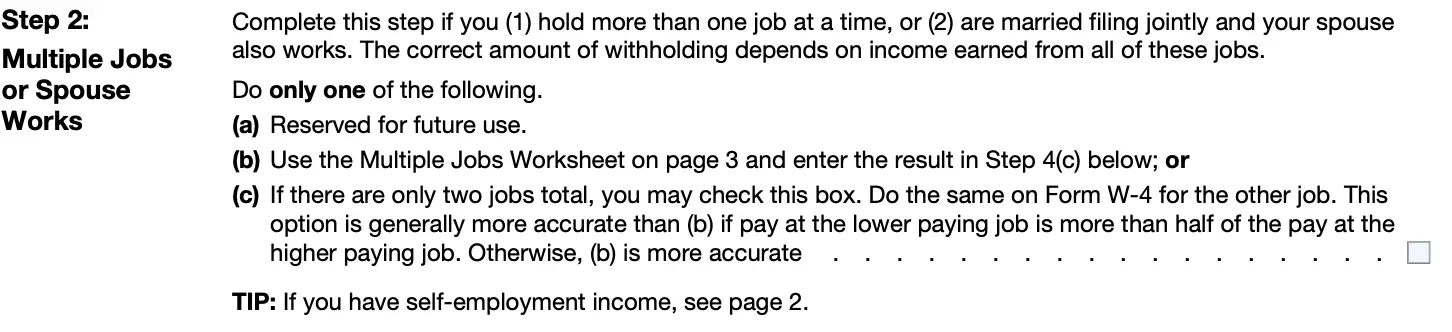

Pasul 2: Locuri de muncă multiple sau Lucrări ale soților

Când dețineți mai multe locuri de muncă simultan sau când soțul dvs. lucrează, trebuie să finalizați acest pas. Venitul câștigat din toate aceste locuri de muncă determină valoarea corectă a reținerii la sursă.

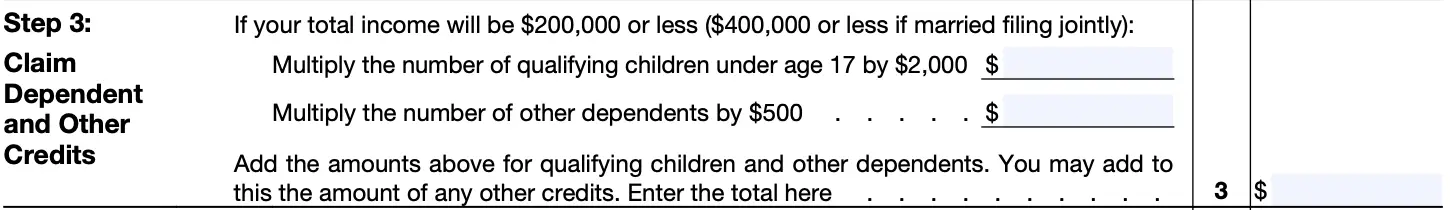

Pasul 3: Solicitați credite dependente și alte credite

Pentru acest pas, veți furniza informații despre persoanele aflate în întreținere pe care le aveți și alte credite. Acestea pot include credite fiscale pentru educație sau îngrijirea copiilor care ar putea reduce obligația fiscală.

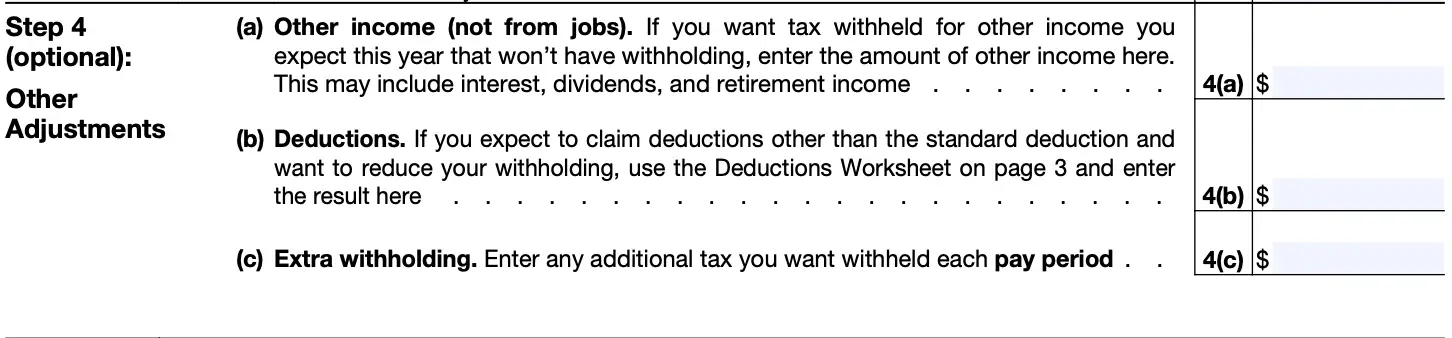

Pasul 4 (opțional): Alte ajustări

Acest pas este opțional, dar este o idee bună să-l finalizați dacă aveți alte surse de venit, doriți să reduceți reținerea la sursă dacă vă așteptați să solicitați deduceri fiscale, altele decât deducerea standard, sau dacă doriți să rețineți orice impozit suplimentar pentru fiecare perioadă de plată.

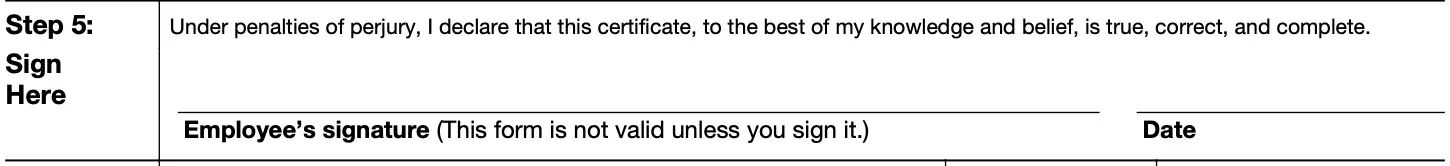

Pasul 5: semnează aici

Va trebui să semnați și să datați formularul sub sancțiuni de mărturie mincinoasă. Acest lucru este important deoarece indică faptul că toate informațiile din formular sunt adevărate, exacte și complete.

Doar angajatorii

Ultima secțiune a formularului W-4 este doar pentru angajatori. În această secțiune, angajatorul va include numele și adresa comercială, data la care angajatul a început să lucreze pentru companie și numărul de identificare a angajatorului (EIN).

Cum să completați formularul W4 pentru prima dată

Completarea formularului W4 pentru prima dată poate părea descurajantă, dar este un proces simplu odată ce înțelegeți elementele de bază. Pe lângă aderarea la pașii menționați pentru a completa formularul W4, este vital să acordați o atenție sporită tuturor secțiunilor relevante.

Aceasta include domenii deosebit de critice, cum ar fi statutul dvs. de înregistrare și numărul de cote pe care le solicitați.

Citiți cu meticulozitate instrucțiunile și asigurați-vă că completați toate câmpurile relevante cu acuratețe și în întregime înainte de a trimite formularul.

Această precizie vă va simplifica calculul impozitelor și vă va asigura o experiență fără probleme atunci când este timpul să vă depuneți declarațiile.

Când să depuneți formularul W4

De obicei, momentul ideal pentru a depune un formular W4 IRS este imediat ce începeți un nou loc de muncă. Acest formular stabilește standardul pentru reținerile dvs. de impozit la sursă pentru acel loc de muncă.

Cu toate acestea, viața nu este întotdeauna atât de previzibilă. Dacă situația dvs. fiscală suferă modificări în timpul anului (de exemplu, dacă vă căsătoriți, aveți copii sau experimentați alte evenimente majore de viață), atunci ar putea fi necesar să vă revizuiți formularul W4 cu angajatorul.

Acest lucru vă asigură că impozitele dumneavoastră sunt calculate cu precizie și că reținerile dumneavoastră reflectă cu exactitate situația dumneavoastră financiară actuală.

Angajatorii sunt de obicei obligați să depună formularul W4 la IRS până la sfârșitul lunii februarie a fiecărui an. Această depunere în timp util asigură că impozitele angajaților sunt reținute și raportate în mod corespunzător pentru anul fiscal precedent, menținând conformitatea cu legile fiscale federale.

Cum să vă estimați impozitele

Pentru a estima impozitele, verificați declarația de impozit pe venit din anul precedent și notați ce deduceri ați solicitat. Aceste date istorice pot servi drept un reper valoros pentru anul viitor.

Dacă vă simțiți nevoit să plătiți taxe în loc să primiți o rambursare, acest lucru ar trebui să vă ofere o cifră bună pentru cum ar putea arăta factura de impozit în acest an. Analizați informațiile din salariile dvs. pentru a calcula cât este reținut în fiecare lună pentru impozite și alte deduceri.

În cele din urmă, comparați aceste cifre cu ceea ce anticipați să datorați în următoarea declarație fiscală. Dacă există o discrepanță, poate fi necesar să vă actualizați formularul W-4 sau să modificați valoarea impozitului reținut la sursă pentru a reflecta mai exact impozitul pe venit proiectat.

Formularul W-4 Considerații speciale

Completarea unui formular W-4 vine cu câteva considerații speciale care nu trebuie trecute cu vederea. Aceste nuanțe pot avea un impact semnificativ asupra calculelor dvs. de taxe și a posibilei rambursări.

Este esențial să înțelegeți aceste considerații înainte de a începe să completați formularul, asigurându-vă că reținerea dvs. este atât exactă, cât și adecvată pentru circumstanțele dvs. financiare specifice.

Cunoașterea acestor considerații speciale ajută la minimizarea surprizelor în timpul sezonului fiscal, ceea ce duce la un exercițiu financiar mai previzibil și mai ușor de gestionat.

Iată cele mai importante puncte de luat în considerare atunci când vine vorba de completarea formularului W-4:

- Starea de înregistrare – Asigurați-vă că alegeți statutul corect de înregistrare în funcție de starea dvs. civilă și de alte criterii.

- Angajare pe jumătate de an – Dacă ați început să lucrați la jumătatea anului, poate fi necesar să vă ajustați selecția de reținere la sursă în consecință.

- Locuri de muncă multiple – Când sunt deținute mai multe locuri de muncă, este posibil să se rețină din fiecare salariu mai mult impozit decât este necesar. Acest lucru poate afecta persoanele care dețin locuri de muncă suplimentare atunci când întreprinderile angajează angajați sezonieri.

- Calificări pentru creditul fiscal – Atunci când solicitați anumite credite fiscale, cum ar fi creditul fiscal pentru venitul câștigat (EITC) sau creditul fiscal pentru copii (CTC), formularul W-4 trebuie ajustat în consecință.

- Sume suplimentare de reținere la sursă – Dacă se dorește, sume suplimentare pot fi reținute din fiecare cec în scopul impozitului pe venit federal.

Sfaturi pentru formulare W4

Când completați formularul W-4, luați în considerare următoarele sfaturi. Acestea vă vor ajuta să vă asigurați că impozitul dvs. reținut la sursă este exact și adecvat:

- Citiți cu atenție instrucțiunile. Asigurați-vă că înțelegeți toate secțiunile formularului înainte de a-l completa.

- Sume standard de deducere . Asigurați-vă că confirmați deducerea standard pentru statutul dvs. de înregistrare. Deducerea standard poate reduce venitul impozabil și, în consecință, valoarea impozitelor datorate.

- Cheltuieli de afaceri nedeductibile. Înțelegeți ce cheltuieli de afaceri nu sunt deductibile din impozitul federal pe venit și luați în considerare ele atunci când calculați reținerea la sursă.

- 1099 reguli . Dacă primiți un 1099 în loc de un W2, probabil că veți avea nevoie de sume suplimentare de reținere la sursă, deoarece nu veți avea suficiente impozite reținute prin salarizare.

Încheierea

În concluzie, semnificația formularului W4 nu poate fi exagerată atât pentru angajatori, cât și pentru angajați. Acest document este o piatră de temelie pentru a vă asigura că impozitele dumneavoastră sunt calculate corect, oferind o imagine clară a obligațiilor dumneavoastră financiare față de guvern. De asemenea, contribuie la acuratețea salariului dvs., asigurându-vă că primiți suma corectă de bani după reținerile fiscale.

În calitate de depunător pentru prima dată, este esențial să îți iei timpul, să citești cu atenție instrucțiunile și să completezi cu meticulozitate toate câmpurile relevante înainte de a trimite formularul. Această vigilență vă poate salva de viitoarele complicații fiscale.

În plus, dacă situația dvs. financiară se schimbă în timpul anului, este vital să vă actualizați în mod proactiv Formularul W4 cu angajatorul. Acest lucru vă permite să ajustați valoarea impozitului reținut la sursă în consecință și să reflectați cu acuratețe circumstanțele dvs. financiare actuale.

Revendic 0 sau 1 pe W-4?

Ca regulă generală, dacă sunteți un singur angajat fără persoane aflate în întreținere, atunci opțiunea 0 este de obicei cea mai bună alegere. Această opțiune aplică reținerea standard pe cecul dvs. de plată, făcându-l o alegere simplă pentru persoanele fizice cu situații fiscale simple.

Dacă sunteți căsătorit cu persoane aflate în întreținere, poate doriți să luați în considerare opțiunea 1. Această opțiune reprezintă rețineri mai mari și ar putea deschide calea pentru o rambursare mai mare atunci când sezonul fiscal se întinde.

Ce este certificatul de reținere al unui angajat?

Certificatul de reținere al angajatului, denumit adesea Formularul W-4, este un document integral pe care angajatorii îl folosesc pentru a determina valoarea corespunzătoare a impozitelor federale pe venit de reținut din salariul unui angajat.

Pentru a fi eficient, formularul trebuie completat cu acuratețe de către angajat și predat angajatorului.

Acesta captează date esențiale, cum ar fi numele angajatului, adresa, statutul de înregistrare și numărul de persoane aflate în întreținere. Aceste informații oferă angajatorilor informațiile necesare pentru a reține cu exactitate impozitele federale pe venit din salariile angajaților, asigurând respectarea legilor fiscale.

De ce IRS a schimbat formularul W-4?

IRS a decis să schimbe formularul W-4 pentru a-i spori transparența, simplitatea și acuratețea. Indemnizațiile de reținere erau anterior legate de scutiri personale, dar din cauza modificărilor aduse legii, scutirile personale și de întreținere nu mai pot fi solicitate.

Formularul actualizat este conceput pentru a fi mai ușor de utilizat și pentru a reflecta mai precis situațiile fiscale moderne.

Care este diferența dintre un W-2 și un W-4?

| Formularul W-2 | Formularul W-4 | |

|---|---|---|

| Cine o generează? | Angajator | Angajat |

| Scop | Pentru a arăta salariile câștigate de un angajat și suma impozitelor reținute. | Pentru a oferi informații despre cât de mult impozitele federale pe venit trebuie reținute. |

| Utilizare | Pentru depunerea declarațiilor fiscale. | Folosit de angajatori pentru a determina reținerea impozitului la sursă în fiecare perioadă de plată. |

| Sincronizare | Se oferă anual, de obicei la sfârșitul anului. | De obicei, se finalizează atunci când un angajat este angajat sau își schimbă statutul. |

| Destinatar | Atât angajatul, cât și IRS primesc o copie. | De obicei păstrat de către angajator, dar și trimis la IRS. |

Există un nou formular W-4 pentru 2022?

Da, formularul W-4 pentru 2022 este disponibil, deși nu suportă modificări semnificative, precum cele implementate în 2020. Au fost făcute câteva modificări, cum ar fi eliminarea referințelor estimatorului de reținere la sursă de impozite de către IRS, adăugarea de text suplimentar pentru a clarifica cine ar trebui să bifeze caseta celor două locuri de muncă în Pasul 2(c) și afișarea sumelor actualizate pe foaia de lucru pentru Deduceri 2023.

De unde pot descărca cel mai recent formular w4?

Pentru a obține cea mai actualizată versiune a formularului W-4 sau a oricăror alte formulare IRS, cum ar fi formularul W9, pur și simplu vizitați site-ul IRS.

Formularele sunt accesibile atât în format PDF care poate fi completat, cât și în format care nu poate fi completat. Această flexibilitate vă permite fie să completați formularul online, fie să îl tipăriți și să îl completați manual, în funcție de preferințele sau nevoile dvs.

Având acces rapid la aceste formulare, vă asigură că sunteți echipat cu instrumentele potrivite pentru a vă gestiona eficient responsabilitățile fiscale.

Imagine: Depositphotos