Как банковское обслуживание как услуга обеспечивает финансовую доступность для небанковских компаний?

Опубликовано: 2023-06-06Платформы «Банк как услуга» (BaaS) становятся жизненно важными в финансовой отрасли в этом быстро развивающемся цифровом мире. Они являются частью открытого банкинга, что означает, что компании делают свои API доступными для других, чтобы создавать новые финансовые услуги и обеспечивать большую прозрачность.

Всемирный банк, США и ЕС предприняли усилия по расширению доступа к традиционным банковским счетам для содействия расширению доступа к финансовым услугам. Хотя число взрослых, не пользующихся банковскими услугами, уменьшилось, в этих инициативах есть изъян. Они предполагают, что доступ к традиционному банковскому счету решает финансовую изоляцию. Однако вполне возможно, что лица, не пользующиеся банковскими услугами или недостаточно охваченные банковскими услугами, могут вообще не желать банковских счетов.

Отчет Управления финансового надзора показывает, что 56,2% американцев, не пользующихся банковскими услугами, не проявляют интереса к открытию банковского счета, и аналогичные тенденции можно наблюдать и в других странах.

Хорошая новость заключается в том, что традиционные банки и финтех-компании больше не являются единственными поставщиками финансовых услуг. Более того, наличие банковского счета — не единственный способ доступа людей к финансовой системе. С появлением BaaS (банковское обслуживание как услуга) лица, не имеющие и не получающие банковских услуг, теперь имеют возможность участвовать в финансовой системе на своих условиях и в соответствии со своими конкретными потребностями и обстоятельствами.

Согласно отчету Gartner, BaaS станет массовым явлением в ближайшие два года. Исследование прогнозирует, что к концу 2024 года 30% банков с активами, превышающими 1 миллиард долларов, внедрят BaaS в качестве средства получения дополнительной прибыли.

Таким образом, игроки BaaS, в конечном счете, являются теми, кто сосредотачивается на цепочке создания стоимости и становится свидетелем превышения доходов от бизнеса, что делает разработку программного обеспечения для банковских услуг как услуги одним из самых прибыльных секторов для инвестиций.

Эта статья поможет вам понять все, что связано с банковским обслуживанием как сервисной технологией, и как она обеспечивает доступ для небанковских компаний. В дополнение к рассмотрению преимуществ принятия бизнес-модели «Банковское дело как услуга», мы приведем несколько банковских услуг в качестве примеров организаций, которые в настоящее время используют BaaS и достигают миллионных доходов.

Что такое банкинг как услуга?

Банковское обслуживание как услуга (BaaS) — это революционная платформа, которая предоставляет сторонним компаниям и разработчикам доступ к основной банковской инфраструктуре и услугам финансового учреждения через API.

Это позволяет небанковским компаниям создавать и предлагать своим клиентам инновационные финансовые продукты и услуги, не вкладывая огромные суммы в создание и обслуживание своей банковской инфраструктуры.

BaaS является жизненно важной опорой открытого банкинга, способствуя финансовой прозрачности и стимулируя инновации, предоставляя сторонним игрокам более широкий доступ к банковским данным и услугам. Объединяя небанковские предприятия с регулируемой финансовой инфраструктурой, BaaS позволяет создавать уникальные и целевые предложения, которые можно быстрее вывести на рынок. Надежные решения BaaS могут проложить путь к расширению совместной работы и ориентированным на клиента финансовым решениям.

Три компонента, которые жизненно важны для BaaS, включают:

Банковская лицензия: одним из ключевых элементов банковского обслуживания как услуги является наличие банковской лицензии, которую можно использовать для предоставления финансовых услуг.

Упрощение технологий. Для обеспечения работы BaaS-инфраструктуры крайне важна надежная технологическая инфраструктура, и именно здесь в игру вступает 10x Banking, предоставляя необходимые технологические решения.

Разнообразные предложения услуг: модель BaaS предлагает физическим лицам широкий выбор вариантов и возможностей для удовлетворения их финансовых потребностей.

Согласно последним сообщениям, Synectra, базирующаяся в Калифорнии BaaS-компания, недавно привлекла финансирование в размере 15 миллионов долларов. Компания направит эти средства на расширение своей платформы «Банковское дело как услуга» с учетом новых вариантов использования FinTech и международных рынков. Растущий поток доходов от Synectra может помочь вам понять, почему инвестиции в программное обеспечение BaaS для ваших пользователей — это выгодная возможность для бизнеса, которая может помочь вам получить максимальную рентабельность инвестиций.

Встроенные финансы меняют правила игры в банковской отрасли. Он включает в себя интеграцию финансовых услуг в различные экосистемы, что может революционизировать методы работы банков. Используя BaaS, банки могут генерировать новые потоки доходов, предлагая свои услуги новым игрокам. Кроме того, они могут расширить свои сквозные возможности, сделав банковские операции более эффективными и действенными для всех участников.

Банки могут предлагать клиентам персонализированные предложения продуктов в режиме реального времени, используя сбор данных и машинное обучение. Страховые компании также могут проводить более подробные оценки кредитоспособности, снижая свой риск. Эта интеграция повышает эффективность и рентабельность, открывая путь к бесчисленным возможностям в рамках финансового ландшафта.

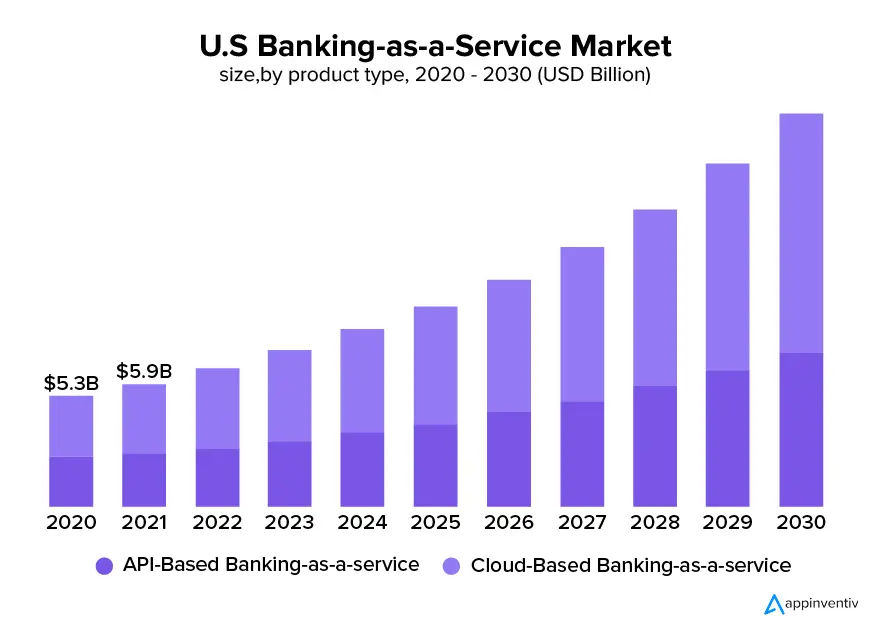

По данным Grand View Research, в 2021 году рынок банковских услуг как услуги оценивался в 19,65 млрд долларов, и ожидается, что среднегодовой темп роста в 16,2% с 2022 по 2030 год. Этот растущий размер рынка можно объяснить такими факторами, как увеличение спрос на финансовые услуги, эскалация цифровизации и широкая доступность интерфейсов прикладного программирования (API). Эти растущие тенденции «Банковское дело как услуга» в совокупности отражают растущий спрос на BaaS и то, как небанковские компании могут использовать решения BaaS, чтобы получить конкурентное преимущество в бизнесе в развивающейся финансовой экосистеме.

Давайте теперь продолжим и рассмотрим многочисленные преимущества, которые могут помочь вам понять BaaS для расширения доступа к финансовым услугам.

Преимущества банковского обслуживания как услуги (BaaS) для небанковских компаний

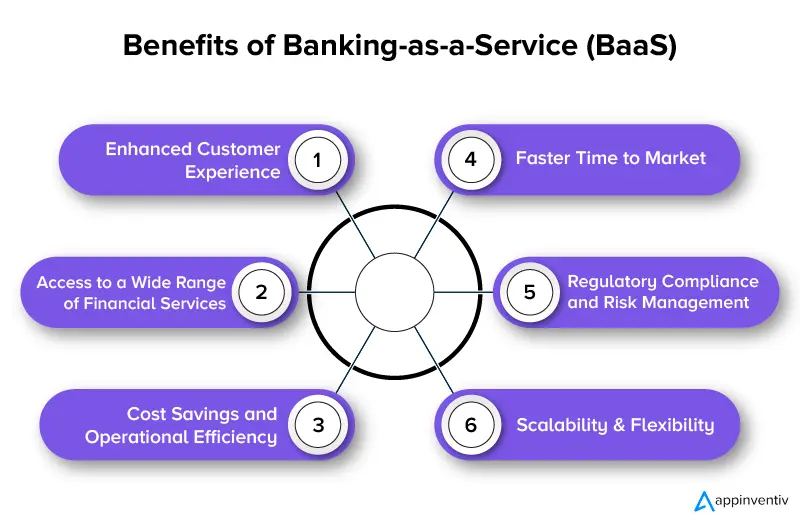

Банковское дело как услуга (BaaS) позволяет небанковским компаниям повысить качество обслуживания клиентов, разнообразить услуги, сократить расходы, ускорить выход на рынок, обеспечить соответствие требованиям и эффективно масштабировать. Благодаря решениям BaaS эти фирмы могут извлечь выгоду из новых финансовых перспектив, продвигая инклюзивность и расширяя доступ к финансовым услугам для своих клиентов. Вот многочисленные преимущества банковского обслуживания как услуги для небанковских организаций:

Расширенный клиентский опыт

Повышение качества обслуживания клиентов является одним из наиболее востребованных вариантов использования банковских услуг. Модель BaaS позволяет небанковским компаниям беспрепятственно предлагать банковские услуги своим клиентам. Интегрируя банковские функции в свои существующие платформы, они могут обеспечить целостный опыт и удовлетворить финансовые потребности своих клиентов, не перенаправляя их на внешние банковские услуги.

Доступ к широкому спектру финансовых услуг

Партнерство с признанными финансовыми учреждениями позволяет небанковским компаниям использовать свой опыт и инфраструктуру для предоставления различных финансовых услуг, включая платежи, переводы и сберегательные счета. Это позволяет небанковским организациям расширять предложение своих продуктов и обеспечивать большую ценность для клиентов.

Экономия затрат и операционная эффективность

Двумя наиболее важными вариантами использования банковского обслуживания как услуги являются экономия средств и операционная эффективность. Решения BaaS предлагают небанковским компаниям возможность избежать расходов и трудоемких задач, связанных с созданием и обслуживанием полноценной банковской инфраструктуры. Эти решения устраняют необходимость в тщательном соблюдении нормативных требований, лицензировании и развитии инфраструктуры, что приводит к значительной экономии средств. Это позволяет небанковским компаниям сосредоточиться на своей основной деятельности.

[Также читайте: сколько стоит разработка приложения для мобильного банкинга?]

Более быстрое время выхода на рынок

Небанковские компании могут ускорить свой выход в индустрию финансовых услуг, используя платформы BaaS и API. Они могут быстро развернуть и запустить свои финансовые продукты или услуги, используя существующие ресурсы. Это избавляет от необходимости строить свою банковскую инфраструктуру с нуля.

Соблюдение нормативных требований и управление рисками

Партнерство с признанными финансовыми учреждениями через BaaS позволяет небанковским компаниям получить доступ к надежным системам соответствия и системам управления рисками. Эти компании могут полагаться на опыт банковских партнеров в выполнении сложных нормативных требований, что обеспечивает соблюдение требований и снижает риск регулятивных штрафов или репутационного ущерба.

Масштабируемость и гибкость

Платформы «Банковское дело как услуга» предоставляют масштабируемые решения, отвечающие изменяющимся потребностям небанковских компаний. Гибкость облачных решений «Банковское дело как услуга» позволяет небанковским компаниям масштабировать свою деятельность без значительных инвестиций в инфраструктуру. С расширяющейся клиентской базой поставщики BaaS могут обрабатывать увеличивающиеся объемы транзакций и поддерживать выход на новые рынки.

Нормативные аспекты внедрения BaaS

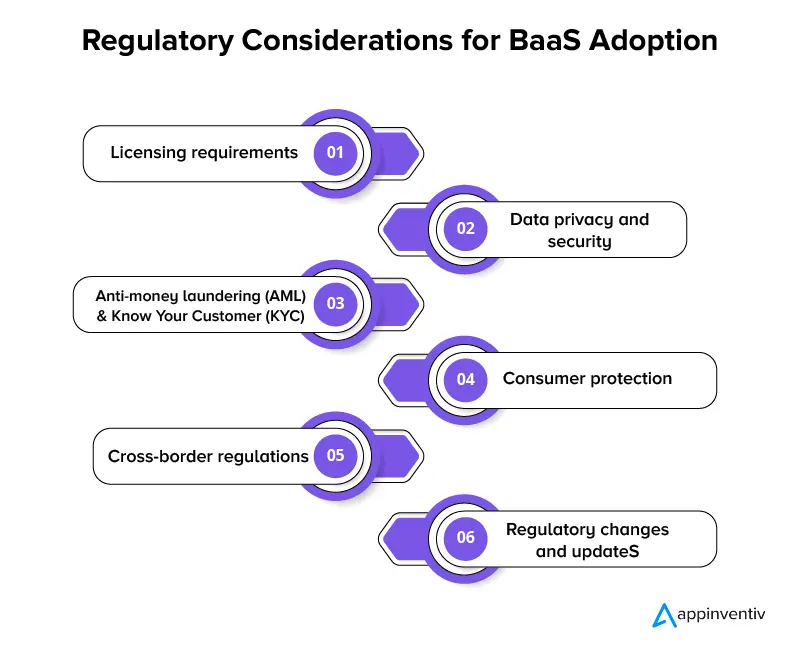

Регуляторные аспекты внедрения BaaS включают юридические аспекты и аспекты соответствия, которые небанковские компании должны учитывать при внедрении решений «Банковское обслуживание как услуга». Эти соображения имеют решающее значение для обеспечения соблюдения правил и применимых законов, что позволяет компаниям работать в определенных границах финансовой отрасли.

Лицензионные требования. Небанковские компании должны знать о лицензионных обязательствах и нормативно-правовой базе, связанных с предоставлением финансовых услуг через BaaS. Требования могут различаться в зависимости от юрисдикции штата, и небанковским компаниям может быть необходимо получить определенные лицензии на то же самое.

Конфиденциальность и безопасность данных. При работе с конфиденциальными финансовыми данными в BaaS необходимо соблюдать правила конфиденциальности данных, такие как GDPR или CCPA и PCI-DSS. Для защиты информации о клиентах должны быть реализованы надежные меры безопасности и протоколы.

Борьба с отмыванием денег (AML) и знание своего клиента (KYC). Небанковские компании обязаны соблюдать правила AML и KYC, чтобы предотвращать случаи, связанные с отмыванием денег, и проверять личность своих клиентов. Для достижения этой цели крайне важно установить эффективные процедуры должной осмотрительности и вести точные записи.

Защита прав потребителей. Компании должны соблюдать положения о защите прав потребителей, чтобы гарантировать добросовестность, прозрачность и эффективные механизмы разрешения споров.

Трансграничные правила: небанковские компании должны соблюдать трансграничные правила, когда предлагают услуги BaaS в нескольких юрисдикциях. Это включает в себя понимание нормативных требований каждой юрисдикции, соблюдение международных финансовых правил и устранение любых конкретных ограничений или обязательств.

Регуляторные изменения и обновления. Небанковские компании должны быть в курсе нормативных изменений и обновлений, чтобы обеспечить соответствие требованиям и минимизировать юридические риски.

Baas для расширения доступа к финансовым услугам: истории успеха, демонстрирующие преимущества модели Baas для небанковских организаций

Истории успеха M-Pesa, GrabPay, Chime, Revolut и Alipay демонстрируют замечательные преимущества, которые небанковские компании получают от решений BaaS. Эти компании революционизируют финансовый ландшафт, расширяя возможности людей, которые ранее были исключены из традиционных банковских систем. Вот несколько успешных примеров банковских услуг:

M-Pesa: M-Pesa от Safaricom — это успешная модель BaaS (банковское обслуживание как услуга), которая расширила возможности доступа к финансовым услугам в Кении. Благодаря партнерству с местными банками он предлагает услуги мобильного банкинга лицам, не имеющим банковских счетов, и позволяет им совершать транзакции и получать доступ к другим финансовым услугам с помощью своих смартфонов. Влияние M-Pesa на экономику Кении было значительным, охватив миллионы людей, ранее не имевших доступа к банковским услугам, и стимулируя экономический рост.

GrabPay: Grab, платформа для заказа и доставки в Юго-Восточной Азии, расширила свои услуги, включив в нее GrabPay, мобильный кошелек, который предлагает своим пользователям финансовые услуги. Это партнерство с банками и финансовыми учреждениями позволяет пользователям совершать безналичные платежи, переводить средства и получать доступ к услугам микрокредитования. В результате пользователи, не имеющие традиционных банковских счетов в Юго-Восточной Азии, теперь могут участвовать в цифровой экономике и получать доступ к финансовым услугам.

[Также читайте: контрольный список, чтобы сделать ваше приложение кошелька прорывом Fintech]

Chime: Американский необанк Chime использовал модель банковского обслуживания в качестве сервисного решения для предоставления банковских услуг лицам с недостаточным уровнем обслуживания. Благодаря партнерству с банками и финансовыми учреждениями Chime предлагает бесплатные текущие и сберегательные счета, ранний прямой депозит и другие инструменты управления финансами через свое мобильное приложение. Эта стратегия позволила Chime обслуживать более молодое и малообеспеченное население, продвигая BaaS для расширения доступа к финансовым услугам и доступности.

Revolut: Revolut — британская финтех-компания, которая использует банковское обслуживание в качестве сервисной архитектуры, чтобы предлагать своим клиентам различные финансовые услуги. Сотрудничая с лицензированными банками, Revolut может предоставлять такие функции, как мультивалютные счета, международные денежные переводы и инструменты бюджетирования. Это позволило пользователям и предприятиям эффективно управлять своими финансами при проведении трансграничных транзакций.

Alipay: Alipay — это известная в Китае платформа мобильных платежей, которая расширила свои возможности, предлагая пользователям широкий спектр финансовых продуктов и услуг. Благодаря партнерству с банками и финансовыми учреждениями платформа предоставила миллионам пользователей доступ к банковским услугам, таким как сберегательные счета, управление активами, страхование и кредиты. Эта инициатива сыграла решающую роль в расширении доступа к финансовым услугам в Китае, особенно в сельских районах, путем предоставления удобных и доступных финансовых решений большему количеству населения.

Как разработать платформу BaaS?

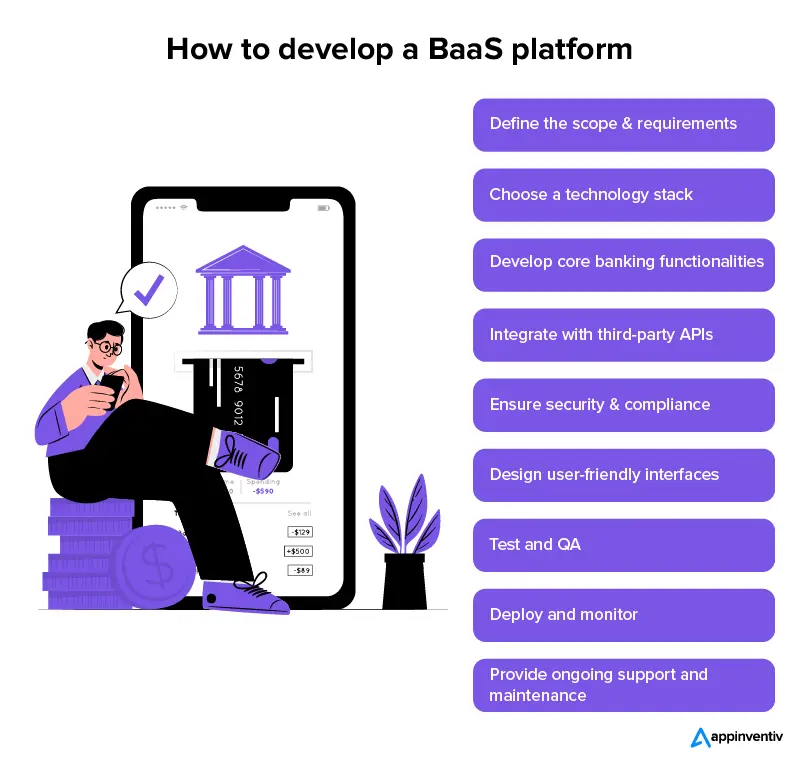

Разработка программного решения BaaS требует знаний в области банковских операций, разработки программного обеспечения, безопасности и соблюдения нормативных требований. Партнерство с опытными разработчиками и отраслевыми экспертами может упростить процесс разработки и гарантировать успех вашего проекта BaaS.

Определить объем и требования

Как организация, занимающаяся разработкой приложений BaaS, мы начинаем с четкого определения целей и области применения вашего программного решения BaaS. Мы сотрудничаем с вами, чтобы определить конкретные банковские услуги, которые вы собираетесь предлагать, такие как управление счетом, платежи, кредитование или соблюдение требований. Кроме того, мы проводим тщательное исследование рынка, чтобы определить ваш целевой рынок и получить глубокое понимание ваших потребностей, гарантируя, что наш процесс разработки точно соответствует вашим бизнес-целям.

Выберите стек технологий

На этом этапе мы выбираем соответствующий технологический стек на основе ваших требований, масштабируемости, безопасности и потребностей в интеграции. Наша команда экспертов учитывает такие факторы, как языки программирования, платформы, базы данных и облачная инфраструктура, для создания надежной и масштабируемой платформы BaaS.

Развитие основных банковских функций

На этом этапе мы внедряем основные банковские функции вашего программного решения BaaS. Это включает в себя надежную аутентификацию пользователей, создание учетной записи, обработку транзакций и функции отчетности. Мы уделяем первостепенное внимание соблюдению стандартов банковской отрасли и нормативных требований на протяжении всего процесса разработки, чтобы обеспечить безопасную и совместимую систему.

Интеграция со сторонними API

Затем мы упрощаем интеграцию с внешними API для доступа к важнейшим банковским услугам, включая проверку личности, платежные шлюзы, кредитный скоринг и инструменты соответствия. Мы сотрудничаем с надежными поставщиками API, чтобы обеспечить бесшовную интеграцию, расширяя функциональность и возможности вашей платформы BaaS.

Обеспечение безопасности и соответствия

Мы уделяем первоочередное внимание внедрению надежных мер безопасности для защиты конфиденциальных пользовательских данных и финансовых транзакций. На этом этапе мы внедряем методы шифрования, многофакторной аутентификации и безопасного хранения данных. Наша команда обеспечивает строгое соблюдение нормативных требований, таких как KYC (знай своего клиента), AML (борьба с отмыванием денег) и правил конфиденциальности данных, предоставляя вам и вашим пользователям безопасную и совместимую платформу BaaS.

Создавайте удобные интерфейсы

На этом этапе мы создаем интуитивно понятные и удобные интерфейсы для клиента и администратора. Мы делаем упор на обеспечение беспрепятственного взаимодействия с пользователем, обеспечение простой навигации и четкое и лаконичное представление банковских услуг и информации.

Тестирование и контроль качества

Наш самый строгий процесс обеспечения качества включает в себя всестороннее тестирование вашего программного решения BaaS для выявления и устранения любых ошибок или проблем. Это включает в себя выполнение тщательного функционального тестирования, тестирования безопасности, производительности и удобства использования. Эти тесты гарантируют стабильность, надежность и масштабируемость вашей платформы, обеспечивая бесперебойную и оптимизированную работу как для пользователей, так и для администраторов.

Развертывание и мониторинг

На этом этапе мы развертываем ваше программное решение «Банковское дело как услуга» в выбранной инфраструктуре, будь то облачные серверы или локальные серверы. Мы тщательно следим за производительностью системы, безопасностью и отзывами пользователей, обеспечивая оптимальную функциональность. Кроме того, мы стремимся к постоянному совершенствованию, регулярно обновляя и совершенствуя программное обеспечение в соответствии с растущими потребностями пользователей, рыночными тенденциями и нормативными изменениями.

Обеспечивать постоянную поддержку и техническое обслуживание

Мы предоставляем надежную техническую поддержку и услуги по обслуживанию, чтобы обеспечить бесперебойную работу вашей платформы BaaS. Наша специальная команда всегда в курсе отраслевых достижений, исправлений безопасности и изменений в соответствии требованиям, чтобы ваше программное обеспечение оставалось актуальным и безопасным.

[Также читайте: Пошаговое руководство по разработке успешного банковского приложения]

Как Appinventiv может помочь вам в обеспечении доступа к финансовым услугам?

Бизнес-модель «Банковское дело как услуга» имеет большое значение в современном цифровом мире. Он предоставляет компаниям доступ к финансовым данным клиентов, что позволяет им создавать персонализированные продукты и услуги. Кроме того, он упрощает предоставление банковских услуг только в цифровом формате, расширяя свое присутствие на рынке и охватывая большую клиентскую базу.

Банковское дело как услуга — это устойчивый и ориентированный на будущее способ привлечения и удержания клиентов с помощью обширного рынка финансовых услуг и идей. Небанковские компании, предлагающие наиболее привлекательную и конкурентоспособную платформу, станут победителями в этой конкурентной экосистеме.

Учитывая растущий спрос со стороны небанковских компаний на то, чтобы предлагать своим пользователям надежные банковские решения, получая при этом дополнительные потоки доходов, пришло время нанять специализированную компанию по разработке банковского программного обеспечения, такую как Appinventiv, которая может помочь вам взглянуть на вещи в перспективе.

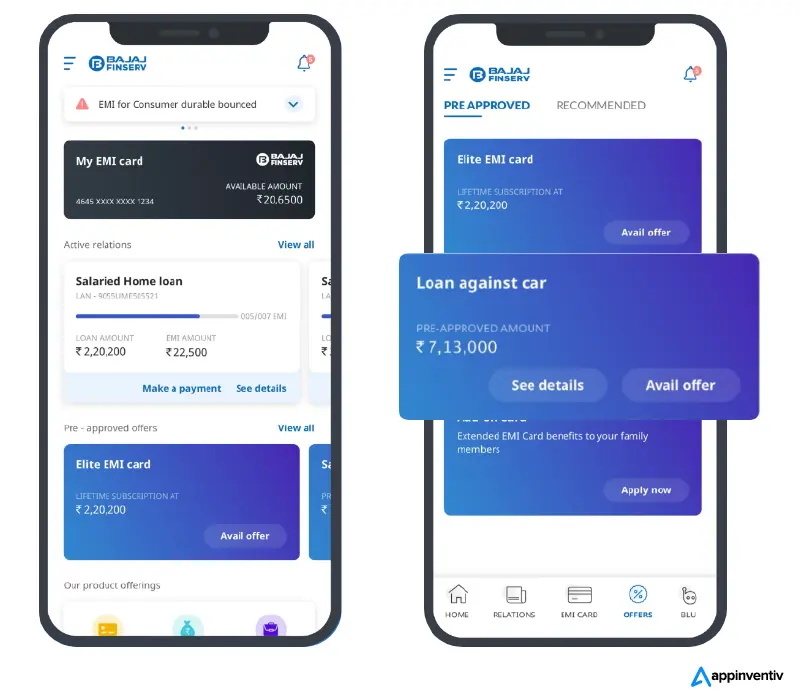

Недавно мы помогли Bajaj Finserv, ведущему индийскому финтех-предприятию, улучшить процесс регистрации продавцов. Наши разработчики приложений FinTech создали передовую цифровую торговую площадку для организации, которая беспрепятственно связывает клиентов и продавцов, предоставляя клиентам доступные варианты финансирования. Приложение продемонстрировало значительный успех, обработав более 300 000 транзакций за один день.

Наши разработчики финтех-приложений являются экспертами в создании передовой платформы BaaS, которая легко интегрируется с внешними API, обеспечивает безопасную и масштабируемую архитектуру и обеспечивает персонализированный пользовательский интерфейс. Являясь надежным поставщиком программного обеспечения «Банковское дело как услуга», наша команда опытных разработчиков тесно сотрудничает с вами, чтобы проанализировать ваши конкретные бизнес-требования, разработать индивидуальное решение и обеспечить соответствие отраслевым стандартам.

Свяжитесь с нашими экспертами, чтобы разработать надежное облачное решение «Банковское обслуживание как услуга», адаптированное к потребностям вашего бизнеса.

Часто задаваемые вопросы

В. Что такое банковское обслуживание как услуга?

О. Банковское обслуживание как услуга (BaaS) — это модель, которая позволяет банкам или финансовым учреждениям предоставлять свою основную банковскую инфраструктуру и услуги сторонним компаниям с помощью API. Это позволяет последним предлагать финансовые продукты и услуги своим клиентам без необходимости построения собственной банковской инфраструктуры. Решения «Банковское обслуживание как услуга» обеспечивают плавную интеграцию банковских функций с небанковскими платформами, что способствует инновациям и расширяет доступ к финансовым услугам.

В. Каковы основные преимущества BaaS?

О. К основным преимуществам BaaS относятся:

- Расширенный клиентский опыт

- Доступ к широкому спектру финансовых услуг

- Экономия затрат и операционная эффективность

- Более быстрое время выхода на рынок

- Соблюдение нормативных требований и управление рисками

- Масштабируемость и гибкость

В. Каковы примеры BaaS?

A. Различные примеры BaaS включают:

- Полоса

- Маркета

- RailsBank

- СолярисБанк

В. Сколько времени занимает запуск платформы BaaS?

О. Сроки запуска платформы BaaS зависят от общей сложности платформы. Например, очень сложное приложение BaaS с множеством функций FinTech займет от 10 до 12 месяцев. С другой стороны, простая платформа BaaS с минимальными функциями займет от 5 до 6 месяцев.

В. В чем разница между BaaS и встроенным финансированием?

О. Встроенные финансы и банковское обслуживание как услуга — это две терминологии, которые часто считаются одними и теми же, но они имеют разные значения. Встроенные финансы — это более широкая концепция, которая включает интеграцию финансовых услуг в различные среды, включая инвестиции и страхование. Напротив, банковское дело как услуга — это особый подход в рамках встроенных финансов, сосредоточенный исключительно на предоставлении банковских услуг, таких как банковские счета, карты, платежи и кредитование. Этот подход поддерживает интеграцию финансовых функций в различные платформы или приложения.