Как построить систему управления кредитом?

Опубликовано: 2022-06-13В финансовом секторе управление кредитами или кредитные решения были самыми медленными, когда дело доходит до внедрения цифровых технологий.

Теперь, несмотря на то, что кредитные учреждения перешли с таблиц Excel на цифровую книгу учета, они все еще на несколько шагов отстают от решения, которое давало бы целостное представление о производительности их продуктов, автоматизировало бы этапы обработки кредита и оценивало доход по кредиту. возможности человека в режиме реального времени.

Чтобы устранить эти пробелы между кредитором и полной цифровизацией, появилась система управления кредитами.

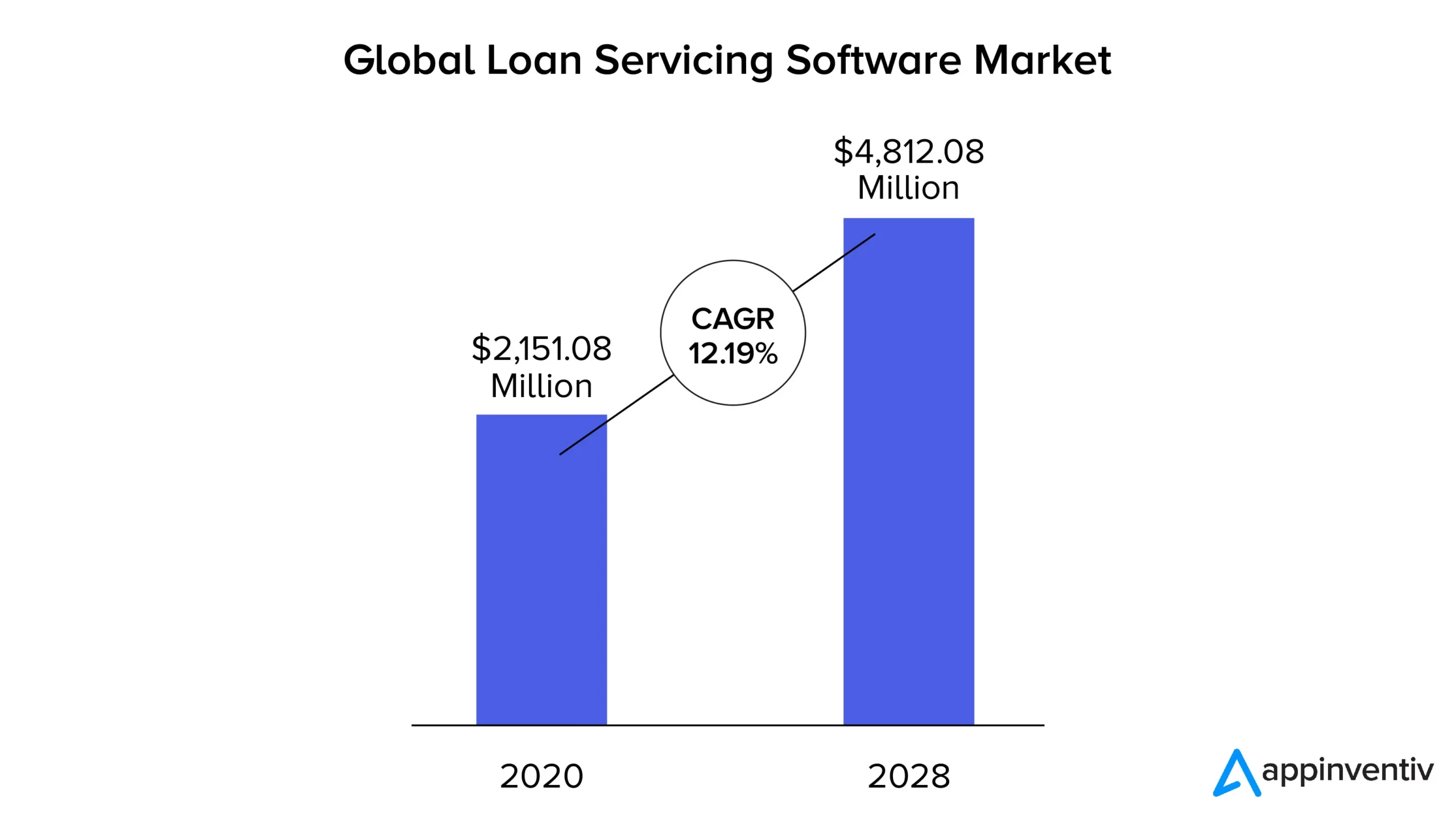

По мере того, как мы углубляемся в статью, мы рассмотрим, что такое программное обеспечение системы управления кредитами, какие преимущества оно предлагает и какие функции делают его ответом на избыточный набор процессов обработки кредитов. Почему вы должны это прочитать? Цифровая трансформация распространяется с молниеносной скоростью, и рынок программного обеспечения для систем управления кредитами становится свидетелем глобального внедрения.

Более эффективная и быстрая, чем устаревшая система , она позволяет кредиторам упростить и автоматизировать выдачу, обработку и сквозное управление кредитами.

Что такое система управления кредитом?

Система управления корпоративными кредитами — это цифровая платформа, которая помогает кредиторам автоматизировать процессы обработки кредитов, начиная с подачи заявки на кредит и заканчивая ее закрытием. Это позволяет кредитным союзам, банкам, кредиторам до зарплаты, ипотечным кредиторам и другим финансовым учреждениям быстрее собирать и проверять данные о клиентах, предлагать новые кредитные продукты, управлять текущими продуктами, рассчитывать процентные ставки, измерять возможности возврата кредита физическим лицом и т. д.

Кроме того, это программное обеспечение поставляется с инструментами и наборами технологий, которые упрощают процесс потребительского кредитования , создавая отчеты с подробной аналитикой и получая ключевую информацию намного проще и эффективнее для кредиторов.

Теперь, когда мы говорили о преимуществах системы управления кредитами на высоком уровне, давайте углубимся в преимущества. Понимание преимуществ программного обеспечения может помочь вам прийти к тому, что вы сможете ответить на часть ожиданий о том, как построить систему управления кредитами.

Преимущества программного обеспечения системы управления кредитами

Преимущества системы управления корпоративными кредитами проявляются в различных аспектах. Давайте погрузимся в них.

1. Исключение человеческого фактора

В кредитной экосистеме задействован целый ряд расчетов. Расчеты варьируются от процента EMI до суммы выплаты кредита в зависимости от учетных данных человека и продолжительности кредита. Эти расчеты могут оказаться подверженными ошибкам, если они выполняются вручную в электронных таблицах устаревшего программного обеспечения для кредитования.

Конструкция системы управления кредитами предназначена для выполнения сложных расчетов и предоставления точных оценок практически в режиме реального времени.

2. Экономит время

Управление кредитом может быть обширным процессом, тем более что он включает в себя ряд шагов и длительную комплексную проверку. Когда вы используете программное обеспечение для управления кредитами, вы можете преобразовать все бумажные и ручные задачи в цифровую настройку, которая не только автоматизирует рутинные процессы, но также помогает команде посвятить свое время другим деловым действиям.

3. Создание цифрового отчета

Автоматизация отчетов и приведение их в режим реального времени является ценной особенностью системы управления кредитами. В кредитном секторе такие отчеты, как бухгалтерский учет, счета-фактуры и налоги, обычно запрашиваются инвесторами, регулирующими органами и инвесторами. Эти отчеты, которые обычно должны быть представлены за меньшее время, должны быть точными на 100%. Что делает это программное обеспечение для управления кредитами, так это то, что они очень быстро генерируют отчеты в предпочтительных форматах с гарантией высокой точности.

4. Получите конкурентное преимущество

Программное обеспечение для обработки кредитов может помочь кредиторам обрабатывать заявки, назначать и контролировать больше кредитов, а также полностью просматривать их, начиная с этапа подачи заявки на кредит и заканчивая ее обработкой. Все это с гарантией взлома и безошибочной системы.

Благодаря программному обеспечению, управляющему этими действиями, специалисты по продуктам и ИТ-специалисты могут свободно следить за запуском новых кредитных продуктов и улучшать отношения с клиентами, что дает им достаточно места для получения конкурентного преимущества.

5. Упростите кредитование

Количество раз, когда человек берет кредит в своей жизни, очень ограничено. Таким образом, как только они найдут кредитное учреждение, которое облегчит им процесс, есть вероятность, что они станут их постоянными клиентами. Используя цифровое программное обеспечение для управления кредитами, предприятия могут упростить процесс подачи заявок, автоматизировать проверку достоверности и автоматизировать систему выдачи кредитов — и все это для ускорения выдачи кредитов.

Эти преимущества, которые предлагает программное обеспечение системы управления кредитами, являются выполнением набора функций, с которым поставляется программное обеспечение. Еще один важный аспект, который необходимо знать при обучении построению системы управления кредитами.

Особенности системы управления кредитом

Кредитные системы, как правило, строятся так, чтобы их можно было масштабировать. Это означает, что вы можете начать с простой функциональности KYC на основе ИИ, а затем расширить свое программное обеспечение до полноценного решения для управления кредитами. Однако когда мы говорим о характеристиках минимально жизнеспособного продукта (MVP) полноценного решения, отвечающего всем нормативным требованиям, это выглядит примерно так:

Предоставление кредита

Это процесс, когда заемщики обращаются за кредитом, а кредитор обрабатывает его. Наборы функций, которые должны быть частью этого процесса:

- Цифровой ЗСК

- Программное обеспечение для кредитных документов

- проверка кредитной истории

- Предоставление различных видов кредита

- Автоматизация заявки на кредит и обработки

- Облачная инфраструктура для доступности кредита и масштабируемости

Обслуживание кредита

Каждый тип кредита отличается; они поставляются с различными процентными ставками, сроками платежей и мерами должной осмотрительности. Функции обслуживания системы управления кредитом позволяют кредиторам рассчитывать проценты, продолжительность погашения, налоги и т. д. Это также включает в себя отправку напоминаний о платежах, ежемесячных отчетов, сбор платежей и сбор ежемесячных платежей.

Взыскание долгов

Получение возврата платежа является важной функцией для любого кредитного бизнеса. Программное обеспечение системы управления кредитами должно быть в состоянии уведомлять, когда платежи должны быть произведены от отдельного заемщика, рассчитывать штрафы за просрочку платежа, производить налоговые расчеты по платежу и отправлять напоминания о платеже заемщикам. Вы также можете добавить сторонние интеграции в программное обеспечение, которые будут выполнять автоматическое списание платежа с банковского счета заемщика.

Составление отчетов

Для кредитного бизнеса необходима функция отчетности и аналитики, чтобы создавать отчеты на основе взаимодействия с другими предприятиями и отдельными лицами, смотреть на прибыльность отдельных продуктов и общее направление, в котором движется ваш бизнес.

Одним из элементов, который помогает в создании функций отчетности, является интеграция с облаком. Через облако удаленный торговый персонал может легко получать доступ к отчетам и делиться ими.

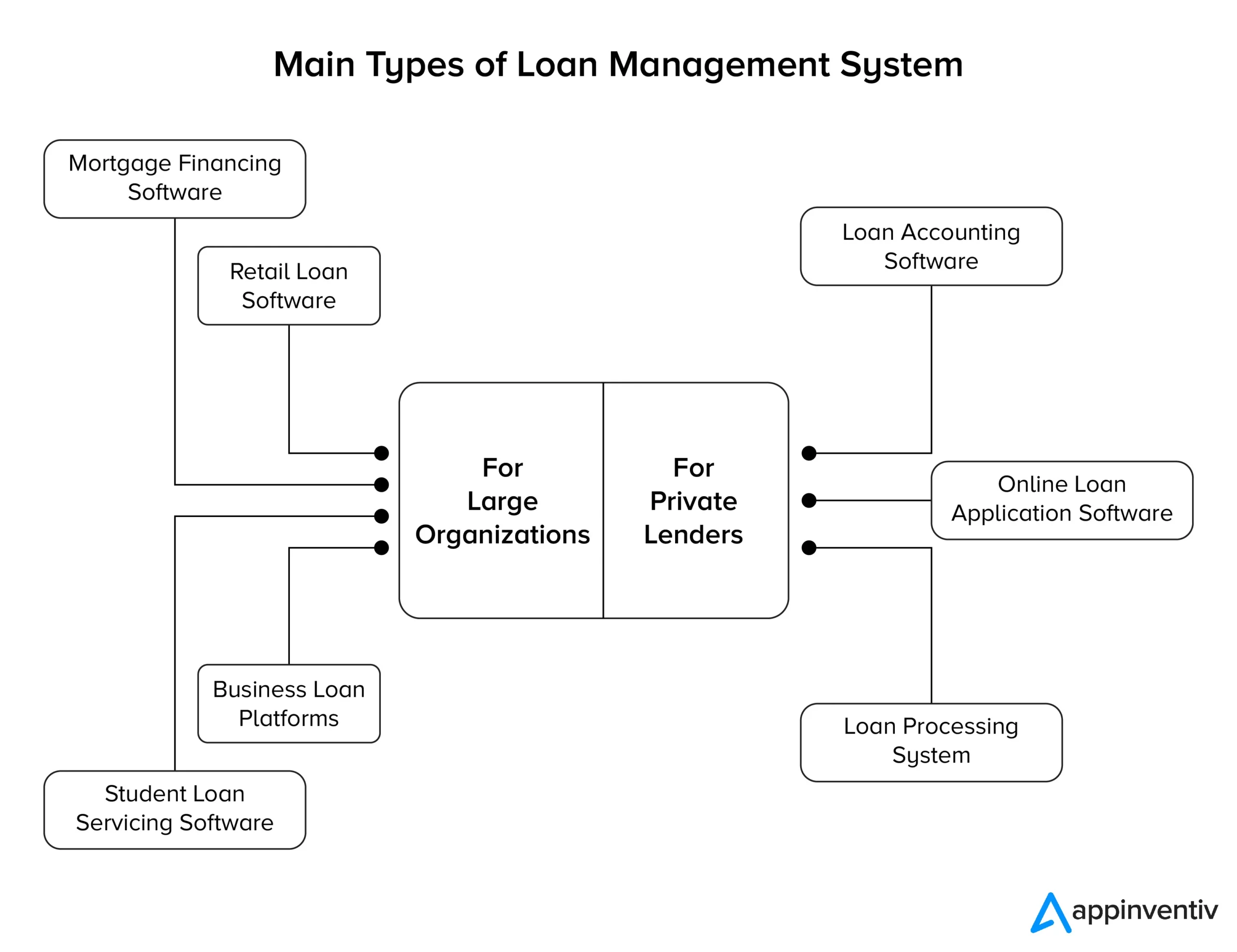

Принятие решения о функциях системы управления кредитами может стать немного проще, если вы знаете, к какой бизнес-категории вы принадлежите. Позвольте мне объяснить это немного дальше.

Стартапы . Для небольших кредитных фирм, выдающих кредиты в небольших количествах, может быть полезна кредитная CRM. Он будет иметь базовый уровень функций управления кредитами, таких как история взаимодействия, управление заемщиками, аналитика, управление командой, управление информацией о клиентах и т. д.

Компании среднего размера — они предоставляют комплексные кредиты с рядом предложений и специальным порталом для клиентов. Через порталы клиенты могут участвовать в процессе, отслеживая процесс подачи заявки на кредит, платежи, оставшиеся дни погашения и даже взаимодействуя с кредитной фирмой.

Крупные кредиторы . Такие учреждения, как банки и частные кредиторы, обращаются к миллионам заемщиков. Им нужно не только полноценное кредитное программное обеспечение для частных кредиторов или банков, но и обеспечение безопасности в центре внимания. Таким образом, в Appinventiv, когда мы занимаемся разработкой финансового программного обеспечения , мы гарантируем, что мы подключаем программное обеспечение к таким платформам, как LOS (система выдачи кредитов), Experian Hunter, NetBanking Connect, CIBIL, Perfos, анализатор выписок PDF и т. д.

Таким образом, мы рассмотрели еще один ключевой элемент построения LMS. Основываясь на этих функциях, на рынке появился ряд программ, помогающих заемщикам стать частью легкого процесса кредитования. Все время становясь именем лучшего программного обеспечения для управления кредитами .

Если вы стремитесь присоединиться к списку лучших программ для управления кредитами, вам обязательно нужно знать, сколько стоит стать одним из них с технической стороны.

Сколько стоит создать программное обеспечение для системы управления кредитами?

Стоимость партнерства с опытной компанией по разработке финансового программного обеспечения, которая имеет опыт создания LMS, может составлять от 60 000 до 80 000 долларов.

Давайте посмотрим на табличное представление этих подразделений затрат.

| Задачи | Время, необходимое для выполнения (в днях) |

|---|---|

| Дизайн | 8 |

| Веб-сайт | 12 |

| Бэкэнд разработка | 48 |

| Фронтенд разработка | 52 |

| Развертывание | 5 |

Количество дней, к которым он сводится, составляет 125 дней. Теперь, если вы переведете их в типичные 8 рабочих часов, получится 1000 часов.

Теперь, когда вы сотрудничаете с фирмой-разработчиком в Австралии или США, средняя стоимость, которую они будут взимать, будет составлять от 100 до 120 долларов. То же самое снизится до 60-80 долларов, если вы сотрудничаете с агентством в Индии.

Это, в свою очередь, приведет к тому, что ваше приложение для управления кредитом будет стоить от 60 000 до 80 000 долларов США .

Итак, здесь было все, что вам нужно знать о том, как построить систему управления кредитами. В конце концов, кредитным компаниям важно знать, что популярность и варианты использования цифрового кредитного пространства растут, а также растет спрос на удовлетворенность клиентов. Важно, чтобы кредитные компании переключились на цифровые технологии и стали ориентироваться на клиента. Мы можем помочь.

Разработчики финансовых технологий из Appinventiv знают, как создавать кредитные платформы, которые позволяют фирмам принимать более эффективные бизнес-решения и сокращать время отклика своих клиентов. Мы помогаем кредиторам удовлетворить потребности завтрашних заемщиков уже сегодня. Свяжитесь с нами и начните свое путешествие по цифровизации кредитования.