Время для перезагрузки: используйте важные инновации в маркетинге финансовых услуг

Опубликовано: 2023-09-17Финансовые услуги быстро меняются: сегодняшние потребители уже давно прошли времена бумажных налоговых деклараций и чеков по почте. Но многие компании в отрасли все еще изо всех сил пытаются обеспечить доступность и инновации в этой традиционно медленно развивающейся и строго регулируемой области.

Молодые, технически подкованные потребители ищут современные решения, и брендам необходимо адаптироваться уже сейчас, чтобы связаться с этой критически важной аудиторией, пока не стало слишком поздно. Миллениалы и поколение Z быстро становятся одними из самых быстрорастущих сегментов потребителей финансовых услуг: по меньшей мере 4 миллиона представителей поколения Z будут открывать банковские счета каждый год до 2026 года, а к 2025 году почти две пятых представителей поколения Z будут владеть страхованием жизни.

Как молодые, так и пожилые клиенты ищут услуги финсервиса, которые отражают их опыт работы с остальным потребительским миром: они ожидают персонализированных решений, передовых функций и сообщений, которые действительно соответствуют их потребностям. Чтобы привлечь их внимание и превратить в клиентов, брендам необходимо скорректировать свои стратегии и перепозиционировать традиционные предложения для нового поколения потребителей финансовых услуг.

Персонализация опыта для расширения связей с клиентами

Чтобы привлечь более молодую аудиторию, бренды финансовых услуг должны предлагать такой же индивидуальный опыт, который клиенты получают от других потребительских брендов. По данным Gartner, 86% финансовых учреждений заявили, что персонализация является целью, но многим брендам еще предстоит пройти долгий путь, чтобы внедрить ее во все свои процессы.

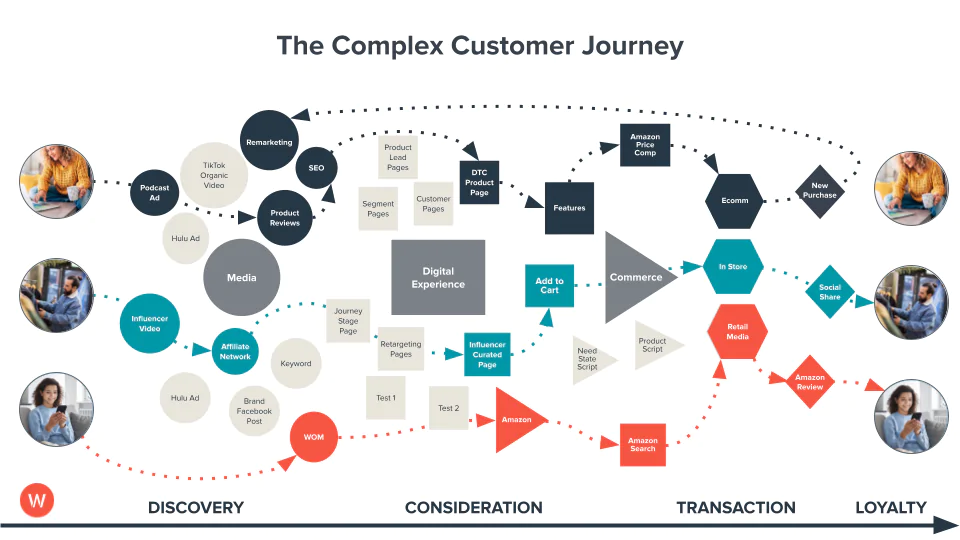

Это неудивительно: путь клиента становится все более сложным, независимо от отрасли, поскольку люди получают информацию из большего количества источников, из социальных сетей, поиска, телевидения и личных рекомендаций влиятельных лиц или публикаций.

Чтобы успешно персонализировать путь клиента, вашему бизнесу необходимо предоставлять правильную информацию из правильного источника, в правильном тоне, в нужное время, в каждой критической точке взаимодействия, где бы она ни происходила, на протяжении всего пути клиента и после конверсии. , от рекламы до обслуживания клиентов.

Персонализация начинается с эффективной таргетированной рекламы. В то время как более широкие рекламные усилия, такие как телевидение, отлично подходят для повышения осведомленности, цифровая реклама дает вам больше возможностей для конкретизации, что может быть особенно эффективным, когда аудитория уже знает и знакома с вашим брендом. Таргетированная цифровая реклама поможет вам привлечь нужных клиентов и постепенно отказаться от остальных, что особенно важно для учреждений финансовых услуг в сегодняшней сложной экономической ситуации.

Например, многие страховые компании в последнее время перераспределяют расходы на таргетированную цифровую рекламу, чтобы избежать сегментов клиентов, которые не подходят для их услуг, например, людей в регионах, где они не предлагают страхование или подвергаются риску экстремальных погодных явлений.

Но по-настоящему персонализированная реклама выходит за рамки ориентации на клиентов. После того, как вы нацелились на нужную аудиторию и оптимизировали расходы на рекламу, чтобы таргетировать ее, вам необходимо создать сообщение, которое действительно найдет отклик.

Отличный способ сделать это — использовать инструменты искусственного интеллекта для создания персонализированного контента. Брендам необходимо действовать прямо сейчас, чтобы оставаться впереди своих конкурентов: по данным eMarketer, около 17% банковских руководителей заявили, что их компании уже начали использовать genAI по состоянию на апрель этого года.

Хотя более мелкие игроки часто полагаются на команды продаж для персонализации, этот подход требует много времени и денег. ИИ может упростить процесс, создавая гиперперсонализированный контент, ориентированный на конкретных клиентов. Инструменты GenAI могут использовать язык, термины и фразы, которые подходят определенной демографической группе, чтобы помочь вам выделиться из толпы и одновременно сократить расходы.

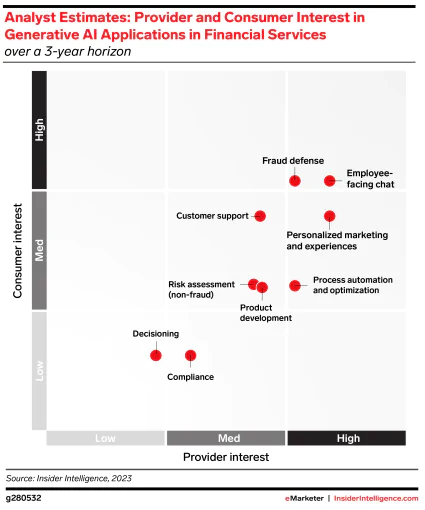

У ИИ есть уникальные приложения для финансовых услуг, помимо привлечения клиентов, включая обеспечение обслуживания клиентов, улучшение моделей обнаружения мошенничества, автоматизацию таких процессов, как обработка платежей или претензий, и многое другое. Но это также создает особые риски: брендам необходимо убедиться, что они соблюдают меняющиеся правила в отрасли, и избегать использования инструментов искусственного интеллекта в областях повышенного риска.

Источник: eMarketer

Многие финсерв-бренды начинают использовать ИИ для улучшения качества обслуживания клиентов на веб-сайтах и в мобильных приложениях, что на современном конкурентном рынке важнее, чем когда-либо; eMarketer обнаружил, что банки сообщают, что теряют до 20% своих клиентов из-за недостатков в обслуживании клиентов.

Чат-боты с искусственным интеллектом могут дать особенно большое преимущество финсерв-брендам, поскольку они могут обеспечивать обслуживание клиентов быстрее, прямо в приложении вашего бренда, и все это без необходимости заставлять стесняющихся телефонных звонков представителей поколения Z разговаривать с представителем-человеком.

Страховой стартап Lemonade добился большого успеха, используя чат-ботов с искусственным интеллектом в своем приложении, ориентируясь на молодых потребителей в возрасте от двадцати до сорока одного года. Они используют страховых чат-ботов для реагирования на претензии и модель искусственного интеллекта для оценки рисков, апеллируя к желанию потребителей получить оптимизированный, адаптированный к онлайн-финансам опыт.

Беспрепятственное внедрение подобных функций на протяжении всего пути клиента — отличный способ завоевать лояльность и повысить пожизненную ценность. Вам также следует выделить их в своем сообщении. Отличные, простые в использовании мобильные приложения и веб-сайты важны для потребителей поколения Z и миллениалов, за которые сегодня конкурируют многие финсерв-бренды.

Укрепление доверия с аудиторией finserv путем предоставления помощи и связи

Хотя переход к полностью цифровому обслуживанию клиентов и повышение автоматизации имеют решающее значение для успеха брендов finserv, вам необходимо убедиться, что вы не теряете связь со своими клиентами. Поскольку финансовые услуги требуют все меньше и меньше человеческого взаимодействия, брендам необходимо найти новые способы связи с клиентами, особенно в нестабильной экономике.

Частично это относится и к продукту: вам необходимо предоставлять услуги, которые помогают им преодолевать конкретные проблемы или удовлетворять конкретные потребности. Но маркетинг играет не менее важную роль: вам необходимо развертывать кампании, в которых используются сообщения и креативы, которые обращаются непосредственно к вашей аудитории и подчеркивают особенности или преимущества, которые сделают их жизнь лучше.

Компания Lemonade продемонстрировала свой современный подход к рекламе, ориентированной на болевые точки молодых потребителей страховых услуг, которые не хотят иметь дело с традиционными проблемами, такими как ожидание в режиме ожидания или чтение пакета непонятных условий.

Поскольку многие потребители сталкиваются с финансовыми трудностями в течение года, определяемого инфляцией, у финансовых компаний также есть возможность предложить некоторую помощь и заслужить свою лояльность посредством финансового руководства, расширенных программ лояльности и индивидуальных советов.

Ваш маркетинг должен освещать любые существующие предложения по оказанию помощи и подчеркивать новые продукты и функции, чтобы получить конкурентное преимущество. Если ваша компания уже предлагает некоторые из этих преимуществ, вы также можете переупаковать любые персонализированные функции в персональные планы только для каждого отдельного клиента.

Индивидуальные предложения могут повысить доверие ваших клиентов и привлечь новую аудиторию, которая ищет помощи в сложных финансовых ситуациях. State Farm использовала эту тактику, когда представила свой «Персональный ценовой план», который создал новую информацию об услуге персонализированного расчета цен, которую они уже предлагали.

Еще один способ привлечь новых клиентов (и удержать текущих) — это инструменты составления бюджета и управления капиталом, которые помогают потребителям достичь своих финансовых целей. Потребители ищут финансовой поддержки со стороны таких служб, как банки, но брендам необходимо избегать универсальных решений для укрепления доверия.

Для распространенных финансовых сценариев компании могут легко предоставить такие рекомендации, создав библиотеки контента и полезные финансовые ресурсы. Контент можно оптимизировать для поиска, чтобы привлечь новых людей на ваш веб-сайт, или использовать в социальных сетях с помощью видеороликов с участием собственных экспертов или путем партнерства с влиятельными лицами, чтобы расширить охват более широкой аудитории.

Конечно, вы всегда должны быть осторожны в том, как вы предоставляете финансовые консультации, поскольку они требуют специальной подготовки и квалификации, а неправильные ответы могут привести к недовольству клиентов и потенциальной ответственности. Вероятно, это не лучшее место для внедрения ИИ, по крайней мере, сейчас. А для более сложных вопросов нет замены финансовым экспертам.

Подготовка к будущему маркетинга финансовых услуг

Хотя компании, предоставляющие финансовые услуги, сталкиваются с определенными препятствиями, когда дело доходит до внедрения новых технологий и современных методов маркетинга, клиенты по-прежнему ожидают, что их финансовые учреждения будут идти в ногу со временем.

Чтобы оставаться на шаг впереди, вам необходимо находить инновационные решения, отвечающие ожиданиям молодых потребителей и конкурировать с другими брендами финсервисов, избегая при этом нормативных или юридических ловушек. Вы также должны убедиться, что ваши сообщения соответствуют тому, что ищут потребители finserv в текущий период экономической неопределенности. Предложение вашей аудитории правильной поддержки может иметь большое значение для завоевания ее доверия.

Бренды Finserv, которые адаптируются к потребностям сегодняшних потребителей, ориентированных на технологии, имеют шанс выиграть по-крупному. Бренды, которые не сумеют уложиться в этот момент, могут оказаться вчерашними новостями.