Как Web3 меняет будущее платежей?

Опубликовано: 2023-01-05Будь то продажа предприятиям или потребителям, изменение потребительских привычек многих пугает и беспокоит. Хотя это беспокойство понятно, поставщики должны рассматривать его как красный флаг, чтобы адаптироваться и соответствовать новым ожиданиям потребителей, чтобы не отставать. Кроме того, компании должны переосмыслить варианты покупки своих клиентов, чтобы удовлетворить меняющиеся потребности.

Некоторые инициативные организации, осознавшие необходимость перемен, рассматривают текущие обстоятельства как возможность переоценить варианты оплаты, которые они предлагают клиентам, чтобы предоставить больше вариантов для тех, кто хочет контролировать свои расходы. Действительно, предлагая больше вариантов оплаты, они могут избежать потери клиентов, для которых предыдущие варианты выставления счетов больше не являются жизнеспособными.

Платежи Web3 становятся жизнеспособным вариантом для компаний, стремящихся предложить своим клиентам более безопасные, умные и простые способы оплаты. Например, Visa и Mastercard в последние несколько лет активно изучают технологию платежей Web3. Оба финтех-гиганта объявили о своем партнерстве с криптовалютными кошельками. Mastercard также выпустила свою первую кредитную карту с криптообеспечением в апреле 2022 года.

Но могут ли платежи Web3 действительно революционизировать платежное пространство в Интернете?

Чтобы понять это, давайте сначала быстро рассмотрим, что такое web3.

Что такое Веб3?

Короче говоря, Web3 — это набор предложений по реформированию Интернета, чтобы сделать его более демократичным и доступным. Кроме того, он стремится бороться с властью, которой обладают несколько крупных технологических компаний и их платежной инфраструктуры, используя блокчейн как эффективный способ обеспечения Интернета.

Все показатели данных будут храниться в децентрализованном месте, а децентрализованная сеть вместо частных компаний будет проверять все процессы. Кроме того, валюта и информация будут отправляться без прохождения через третью сторону.

Современное платежное решение web3 — как оно революционизирует платежное пространство

В последнее время увеличилось количество различных вариантов выставления счетов и оплаты, которые некоторые быстро приняли. Одной из наиболее важных новых бизнес-моделей, которую внедряют компании, является модель ценообразования на основе использования (UBP), которая позволяет конечным пользователям платить только за то, что они потребляют. Приятно видеть, что компании активно внедряют альтернативные модели выставления счетов для удовлетворения меняющихся потребностей клиентов. Однако, хотя это решение кажется простым, настройка процессов — это другое и более сложное дело.

Когда компании больше не создают один и тот же счет для каждого клиента, им необходимо иметь возможность собирать различные входящие данные об использовании пользователей и подписках, применять их к соглашениям о договорных тарифах и быстро создавать единый счет. Для компаний, которые никогда не использовали несколько вариантов выставления счетов, это может быть проблемой, поскольку им необходимо внедрить новые процессы, которые, если они будут реализованы неправильно, могут привести к неточным счетам. Это влияет на время клиента и, следовательно, на репутацию компании.

Почему за Web3 будущее платежей?

Технология платежей Web3 позволяет обменивать деньги без участия централизованных компаний-посредников в соответствии с идеями конфиденциальности и демократизации. Например, Venmo позволяет переводить средства через мобильное приложение через бесплатную учетную запись. Хотя данные Web3 зашифрованы, это также означает, что клиенты онлайн-покупок могут быть уверены, что их личная информация защищена, а детали их транзакций недоступны.

[ Также читайте : Сколько стоит разработка приложения Venmo? Полное руководство ]

Платежи Web3 также могут увеличить количество валют, которые люди обменивают и хранят, расширяя финансовые возможности, выходящие за рамки только фиатных валют. В то время как традиционные платежи Web2 могут рассчитываться в течение нескольких дней, расчеты по блокчейну осуществляются за минуты или секунды. Кроме того, международные переводы намного проще с платежной системой Web3, что устраняет необходимость сложной конвертации валюты и дорогостоящих комиссий за перевод средств.

Платежи Web3 — это децентрализованные финансы (DeFi) , которые используют безопасные реестры для обработки денежных переводов и стремятся противостоять контролю со стороны крупных финансовых учреждений, таких как банки, которые часто требуют комиссий и предоставления данных в обмен на свои услуги.

Теперь, с этим переходом на web3 и развитием децентрализованных протоколов, которые делают это возможным, можем ли мы представить себе мир, в котором мы будем раскрывать только данные, необходимые для предоставления услуг?

В частности, можем ли мы представить себе мир, в котором покупка на сайте электронной коммерции, таком как Amazon, может быть сделана без раскрытия информации о кредитной карте?

Давайте узнаем в нашем следующем разделе.

Как совершать платежи в web3?

Давайте исследуем этот случай.

Анатомия покупки на Amazon сегодня

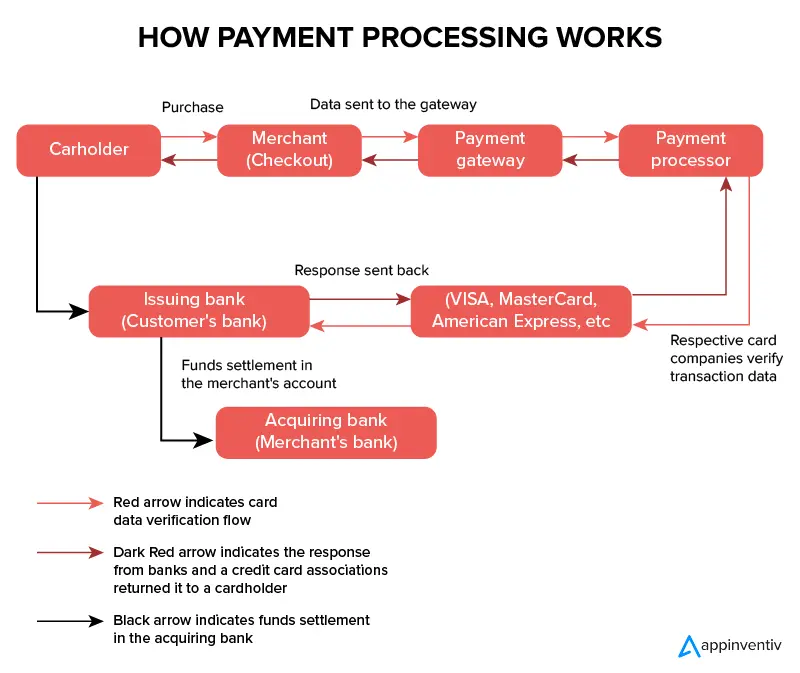

Сегодня процесс покупки на Amazon или любом другом сайте электронной коммерции идет по следующему пути.

Как видно, информация, прикрепленная к банковской карте клиента — метаданные — передается всем сторонам, участвующим в платежном цикле — от сайта электронной коммерции к PSP через банк клиента.

После получения PSP информации об операции банк клиента проверит следующее:

- Способность клиента оплатить транзакцию: банк сверится с балансом счета, платежным лимитом карты клиента и историей клиента.

- Риск транзакции: банк проверит безопасность сайта, на котором осуществляется транзакция, историю отклоненных транзакций или местоположение сайта относительно клиента.

Только в конце этих проверок транзакция окончательно принимается или отклоняется.

В этом процессе участникам, описанным выше, передаются различные личные данные: личность владельца счета и информация, связанная с картой (дата истечения срока действия карты, CVV и т. д.).

Эти длительные и сложные процессы проверки необходимы для защиты от банковского мошенничества и потенциальных ошибок. Ключом к этим проверкам является установление доверительных отношений между сайтом продавца, его клиентом и банком последнего.

Потому что, если бы сайт продавца был уверен в подлинности и платежеспособности клиента, а банк был бы уверен, что платежный запрос пришел с доверенного сайта и что его клиент действительно может заплатить, все было бы намного проще.

Добавьте к этому возможность создания этого доверия без необходимости обмена личными данными заинтересованных сторон, и вы получите все обещания Самоуверенной Идентификации (SSI).

Что такое SSI?

Self-Sovereign Identity — это подход, обеспечивающий плавный переход от платежных инноваций web2 к web3.

Подход Self-Sovereign Identity, ставший возможным благодаря DID [ децентрализованным идентификаторам] и VC [ проверяемым учетным данным] , а также благодаря ZKP и выборочному раскрытию информации, инициирует переход к платежам web3, обещание более прозрачного, проверенного, безопасного и конфиденциального. дружественные веб-личные данные.

Но прежде всего там, где это было бы в ущерб пользовательскому опыту, наоборот, подход SSI позволяет значительно упростить процессы проверки транзакций в платежной среде, а также треугольник доверия и совместимость стандартов.

Теперь давайте посмотрим, как подход SSI может решить текущие проблемы с платежами.

Функция выборочного раскрытия информации и доказательства с нулевым разглашением заключается в том, чтобы раскрывать только то, что строго необходимо. Прежде чем увидеть процесс оплаты в режиме SSI, необходимо кратко напомнить его определение.

Self-Sovereign Identity (SSI) — это когда люди управляют и контролируют свои цифровые удостоверения и личные данные от начала до конца.

Что это означает для взаимодействия с пользователем, например, для создания учетной записи в Интернете?

Сегодня, когда пользователь создает учетную запись в социальной сети, он создает цифровую идентификацию, которая состоит из атрибутов, введенных во время его первого подключения — имени, фамилии, адреса электронной почты — и всей информации, прикрепленной к нему по мере ее использования, т. е. его публикации, его взаимодействие с публикациями его друзей и отправленные сообщения.

Уже завтра в подходе SSI этот же пользователь сможет создать аккаунт в социальной сети через свой кошелек, не сообщая свои данные оператору и не опасаясь повторного использования своих данных в рекламных целях.

Сегодня большинство социальных сетей запрещают доступ лицам младше 13 лет.

Как это доказать, не раскрывая Личность пользователя?

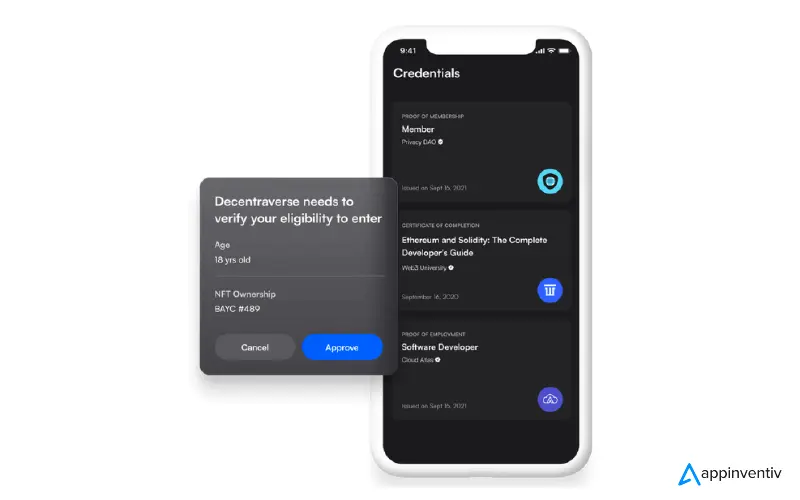

Что нужно понять из этого изображения:

- Эмитент (здесь государство) предоставляет пользователю поддающееся проверке доказательство (например, удостоверение личности) и закрепляет атрибуты пользователя в реестре доказательств.

- Пользователь сохраняет проверяемые учетные данные в своем кошельке. Он хочет создать учетную запись в социальной сети без предоставления персональных данных, что создает проблему для социальной сети, которая тем не менее намерена проверить возраст пользователя.

- Пользователь использует свой кошелек для создания учетной записи в этой социальной сети, не предоставляя доступа к поддающимся проверке доказательствам (которые содержат личные данные). Он представляет доказательства своего права на доступ к социальной сети.

- Социальная сеть проверит достоверность данных, указанных в реестре личных данных и доказательств.

Этот механизм раскрытия того, что строго необходимо, стал возможен благодаря двум ключевым концепциям: выборочное раскрытие и доказательство с нулевым разглашением.

- Выборочное раскрытие: пользователь может создать доказательство из нескольких атрибутов (тех, которые социальная сеть считает полезными для создания учетной записи). В нашем примере это докажет, что пользователю больше 13 лет, предъявив ваше удостоверение личности, но не раскрывая никакой другой информации, содержащейся в вашем удостоверении личности (например, даты вашего рождения и почтового адреса). Конкретно, пользователь раскрывает только атрибут, необходимый для доказательства.

- Доказательство с нулевым разглашением: с помощью этого криптографического протокола пользователь может определить подлинность атрибута, не раскрывая значение данных. Для пользователя это равносильно ответу на вопрос «Вам больше 13 лет?» с простым «Да», что имеет такое же значение, как предъявление удостоверения личности.

Теперь, когда мы вернулись к основам подхода суверенной личности и важности выборочного раскрытия информации и доказательства с нулевым разглашением, давайте рассмотрим конкретный случай применения.

Оплата в режиме Self-Sovereign Identity

По оценкам Tidio, в 2022 году мировые продажи, потраченные людьми на сайтах электронной коммерции, составили 5 триллионов долларов (до 15,1% по сравнению с предыдущим годом), что сделало оплату банковской картой важным действием онлайн-бизнеса.

В то же время число киберпреступлений, направленных против платежных средств, значительно возросло в связи с массовым использованием электронной коммерции в качестве платежной тенденции, которая не собирается меняться вспять.

Имея в виду контекст, давайте, наконец, ответим на этот важный вопрос: как будет выглядеть платеж в таком приложении, как Amazon, без использования информации о кредитной карте?

Если бы клиент платил за товар на сайте продавца, приняв подход SSI, то путь нового клиента после приобретения продукта на Amazon выглядел бы следующим образом:

- Клиент запрашивает подтверждение оплаты для подтверждения покупки. Затем банк выдает подтверждаемый документ, содержащий банковскую информацию, необходимую для обеспечения платежа (Amazon желает проверить личность и платежеспособность клиента). Благодаря выборочному раскрытию информации и ZKP (доказательство с нулевым разглашением) Amazon не нуждается в информации о кредитной карте.

- Клиент хранит подтверждение платежа в своем кошельке, который, следовательно, будет служить средством платежа на сайтах продавцов, допускающих подключение к кошельку.

- Клиент предъявляет Amazon подтверждение платежа.

- Amazon проверяет, что доказательство платежа, предоставленное клиентом, является подлинным и сертифицированным банком клиента, напрямую запрашивая кошелек последнего, подключенный к распределенной книге, в которой закреплены доказательства.

Интересно отметить, что в этом процессе оплаты в режиме SSI банк не знает идентификатор сайта продавца, на котором его клиент совершил покупку.

Эта проверка намного быстрее, чем упомянутая в известной нам классической модели оплаты, но это не самый интересный момент.

Здесь речь идет о том, что транзакция была проведена путем раскрытия только информации, строго необходимой для оплаты без банковской карты.

То, что на практике может показаться тривиальным, имеет гораздо более интересные последствия в отношении конфиденциальности и безопасности, поскольку при таком подходе SSI доказательства хранятся в децентрализованном реестре, а конечный пользователь — единственный, кто может дать согласие на все действия, которые его касаются.

Этот подход суверенной личности, основанный на децентрализации реестра доказательств (что позволяет обезопасить процессы проверки доказательств государственными и частными субъектами) и на выборочном раскрытии и ZKP для соблюдения конфиденциальности данных данные (в соответствии с GDPR) позволяют конечному пользователю управлять и контролировать все свои действия в мире цифровых платежных технологий.

Примененный в примере оплаты на сайте мерчанта подход SSI требует лишь реализации интерфейса, обеспечивающего поддержку кошелька на стороне компании, и принятия протокола для управления идентификацией.

Как выбрать хорошую компанию по разработке финансового программного обеспечения для решения по обработке платежей Web3?

Каждый бизнес имеет разные потребности с точки зрения размера, целевой аудитории, бюджета и других факторов. Но несколько вещей остаются общими; вам нужно получить безопасное, простое и гибкое решение. Поэтому всегда выбирайте решение для обработки платежей, исходя из ваших уникальных потребностей и долгосрочных целей. Прежде чем выбрать поставщика платежных услуг, обратите внимание на несколько факторов:

- Выбирайте компанию по разработке финансового программного обеспечения, готовую к будущему, предлагая децентрализованные платежные решения, используя возможности технологии распределенного реестра. Кроме того, приоритетом для вашей организации должно стать наличие разнообразной команды со специализированными экспертами по разработке решений Web3 для предоставления высококачественных услуг.

- Узнайте о моделях ценообразования и сравните их с другими поставщиками, чтобы выбрать лучший для вашего бюджета.

- Спросите, насколько безопасно их платежное решение и их политики соответствия для защиты учетных записей и данных покупателей.

Для получения более подробной информации о различных факторах, которые следует учитывать при выборе партнера по разработке FinTech, прочитайте статью « Как выбрать правильную компанию по разработке финансового программного обеспечения? 10 факторов, которые следует учитывать ».

Заключение: Будущее услуг платежной инфраструктуры Web3

Потребность в решениях для онлайн-платежей быстро растет во всем мире из-за растущего числа онлайн-покупок. И последние тенденции показывают, что в будущем она, вероятно, будет увеличиваться.

Итак, если вы представляете организацию или бренд, обязательно интегрируйте лучшее решение для обработки платежей Web3 в свой бизнес, чтобы обеспечить улучшенный, быстрый и безопасный процесс транзакций.

Appinventiv, ведущая компания по разработке финансового программного обеспечения , предлагает широкий спектр решений Web3.0, обеспечивающих отслеживание и мониторинг операций. Инновационные и передовые технологии, мы гордимся тем, что адаптируемся ко всем типам услуг и очень разнообразным секторам с помощью услуг платежной инфраструктуры web3.

Часто задаваемые вопросы о платежной инфраструктуре web3

В. Для чего нужны платежи Web3?

A. Web 3.0 позволяет пользователям вернуть себе власть над своими деньгами благодаря безопасности блокчейна.

- Централизация власти в руках платформ: они хранят, используют и монетизируют личные данные, иногда без ведома своих пользователей. Такая концентрация власти в руках GAFAM несправедлива по отношению к конечному пользователю и несправедлива по сравнению с другими игроками рынка. Они имеют несправедливое конкурентное преимущество, имея привилегированный доступ к персональным данным (и монетизируя свой доступ).

- Уязвимость систем управления цифровой идентификацией: эти системы создают серьезные риски для безопасности хранимых данных.

- Фрагментация персональных данных: при наличии почти 150 учетных записей в Интернете на одного пользователя в среднем управление цифровой идентификацией является настоящей головной болью как для конечных пользователей, которые часто используют одни и те же пароли для доступа к нескольким учетным записям, так и для тех, кто отвечает за информационные системы, которые должны обеспечить доступ к своим ресурсам.

В. Какую ценность платежная инфраструктура Web 3.0 приносит организациям?

О. В web3 вам больше не нужно будет обращаться к банковскому посреднику для перевода денег.

Эта новая экономика стоимости управляется этими знаменитыми токенами и другими криптовалютами, о которых вы, несомненно, слышали и которые подпитывают эту знаменитую экономику токенов.

В. Как Web 3.0 изменит наши отношения с защитой данных?

О. Если веб 3.0 коренным образом изменит отношения между людьми и организациями, то именно потому, что он создает слой, которого до сих пор не существовало: слой идентичности.

В. Почему так сложно создать уровень идентификации в Интернете?

О. Проще говоря, создание этого уровня идентичности, который в настоящее время отсутствует, основано на децентрализации, концептуальной основе веб 3.0, ставшей возможной благодаря технологии блокчейн, и на подходе — самосуверенной идентичности.

Самостоятельная суверенная личность — это подход, при котором человек должен иметь возможность контролировать и управлять своей цифровой идентификацией без вмешательства стороннего административного органа.

Эти два компонента придают целостный смысл защите персональных данных в Интернете.

Почему?

Потому что в веб 3.0 именно конечный пользователь контролирует свою цифровую личность и составляющие ее персональные данные, а не коммерческие организации, учреждения или другие третьи стороны.