ธุรกิจ FinTech ของคุณจำเป็นต้องมีการวิเคราะห์ข้อมูลเอาท์ซอร์สหรือไม่?

เผยแพร่แล้ว: 2022-02-03“ข้อมูลคือทุกสิ่ง” เป็นคำโบราณที่เป็นที่ยอมรับ ไม่ใช่แค่ในอุตสาหกรรม FinTech หรือบริการทางการเงิน แต่ในทุกธุรกิจที่เป็นไปได้ แต่พลังที่แท้จริงอยู่ในความสามารถในการประมวลผลข้อมูลดิบเพื่อสร้างข้อมูลเชิงลึกที่จับต้องได้และนำไปปฏิบัติได้ ธุรกิจ FinTech ของคุณสามารถประมวลผลข้อมูลทุกชิ้นแทบจะในทันที และใช้เพื่อปรับปรุงประสบการณ์ของลูกค้าและสร้างผลิตภัณฑ์ที่ดีกว่าได้เร็วกว่าคู่แข่งของคุณหมายความว่าอย่างไร นั่นคือสิ่งที่การวิเคราะห์ข้อมูลทำกับธุรกิจของคุณ

นับตั้งแต่เวลาที่ FinTech ได้เห็นการเปลี่ยนแปลงทางดิจิทัล ธุรกิจต่างๆ ใช้ข้อมูลเชิงลึกที่ได้รับผ่านรายงานการวิเคราะห์ข้อมูลอย่างมีประสิทธิภาพเพื่อหยุดการเลิกราของลูกค้า ป้องกันอุบัติเหตุ และคาดการณ์และหยุดการฉ้อโกงทางการเงินและความล้มเหลว ต้องขอบคุณบิ๊กดาต้า FinTech ได้ขยายการดำเนินงานโดยใช้เทคโนโลยีที่ทันสมัย เช่น Internet of Things (IoT) , Blockchain และ Artificial Intelligence/ Machine Learning (AI/ML) , การค้นพบข้อมูลอัจฉริยะ แอปพลิเคชันเหล่านี้เป็นเหตุผลหลักสำหรับ SMB และองค์กรที่ต้องการ เอาท์ซอร์สการวิเคราะห์ข้อมูล

การเอาท์ซอร์สเป็นกลยุทธ์ที่ประหยัดต้นทุนซึ่งช่วยให้สตาร์ทอัพ ธุรกิจขนาดกลางและขนาดย่อม และองค์กรที่จัดตั้งขึ้นสามารถจัดการการดำเนินงานประจำวันได้อย่างมีประสิทธิภาพโดยใช้ประโยชน์จากความเชี่ยวชาญด้านการวิเคราะห์และดูแลจัดการข้อมูลกับแบรนด์ของพวกเขา เราจะพูดถึง ข้อดีและข้อเสียของการเอาท์ซอร์สการวิเคราะห์ข้อมูล และวิธีที่ธุรกิจ FinTech ของคุณสามารถ จ้างบริการการจัดการข้อมูล ในตอนหลังของบทความ

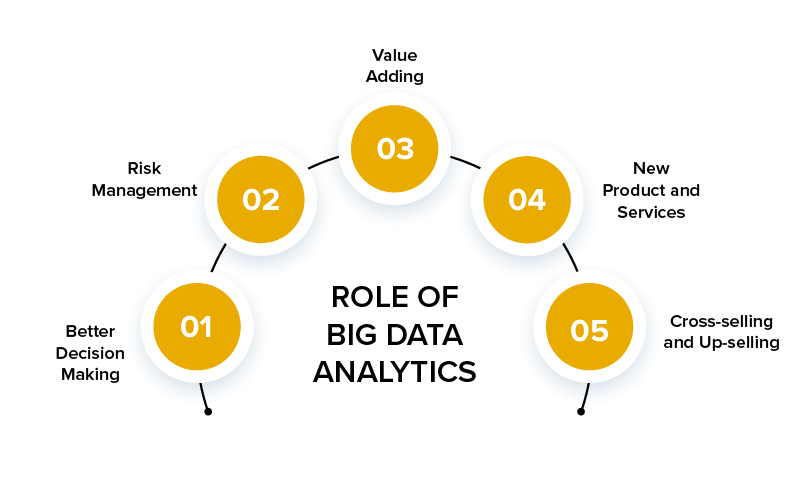

อันดับแรก มาดูบทบาทของ การวิเคราะห์ข้อมูลขนาดใหญ่ใน FinTech ให้ กว้างขึ้น

บทบาทของบิ๊กดาต้าในฟินเทค

อุตสาหกรรม FinTech กำลังเติบโตที่ CAGR 6% และคาดว่าจะสูงถึง $28529.29 พันล้านดอลลาร์ในปี 2025 การใช้งานอุปกรณ์มือถือที่เพิ่มขึ้นส่งผลให้ลูกค้าใช้ผลิตภัณฑ์และบริการของ FinTech อย่างใดอย่างหนึ่งมากขึ้นเรื่อย ๆ เนื่องจากการโต้ตอบและรูปแบบการใช้งานเหล่านี้ถูกจัดเก็บไว้เมื่อเวลาผ่านไป ผู้ใช้จึงมีข้อมูลที่สร้างขึ้นเพิ่มขึ้นแบบทวีคูณทุกวินาที

สิ่งนี้นำเสนอทั้งความท้าทายและโอกาสสำหรับธุรกิจ FinTech ส่วนใหญ่

หากธุรกิจ FinTech ของคุณขาดความสามารถในการใช้ข้อมูลจำนวนมหาศาลเพื่อรองรับลูกค้าของคุณ แสดงว่าคุณกำลังเตรียมพร้อมสำหรับความล้มเหลว ในทางกลับกัน ความสามารถในการวิเคราะห์ ข้อมูลขั้นสูง และการ ค้นหาข้อมูลอัจฉริยะสามารถ สร้างสิ่งมหัศจรรย์ให้กับองค์กร FinTech ของคุณได้

จากการสำรวจพบว่ากว่า 66% ของผู้บริโภคของคุณคาดหวังให้คุณเข้าใจความคาดหวังของพวกเขา และยิ่งกว่านั้นในอุตสาหกรรม FinTech อันที่จริง 71% ของผู้ใช้ FinTech ในตอนนี้ต้องการการเดินทางที่ยืดหยุ่นมากขึ้นด้วยการโต้ตอบแบบหลายช่องทาง

หากคุณมีโครงสร้างพื้นฐาน Data Analytics ที่จำเป็น คุณสามารถใช้ข้อมูลนี้เพื่อสร้างผลิตภัณฑ์และคุณลักษณะที่ปรับแต่งสำหรับลูกค้าของคุณ

โดยสรุป (ใหญ่) Data ใน FinTech สามารถช่วย:

- ด้วยการแบ่งส่วนลูกค้าที่ดีขึ้นเพื่อนำเสนอผลิตภัณฑ์และบริการที่เน้นลูกค้าเป็นศูนย์กลางมากขึ้น

- สร้างความแข็งแกร่งให้กับการตรวจจับการฉ้อโกงและโปรโตคอลการจัดการความเสี่ยง

- เพิ่มประสิทธิภาพการดำเนินงานของคุณในขณะที่ลดต้นทุน

- โดดเด่นด้วยการคาดการณ์พฤติกรรมของลูกค้าอย่างแม่นยำและจัดทำการประเมินความเสี่ยงที่ซับซ้อน

- การใช้ข้อมูลผู้บริโภคเพื่อมอบโซลูชันดิจิทัลที่คล่องตัว

สิ่งนี้นำเราไปสู่การสนทนาต่อไปนี้ ธุรกิจ FinTech ของคุณจะนำข้อมูลเชิงลึกด้านการวิเคราะห์ข้อมูลไปใช้กับการดำเนินงานประจำวันได้อย่างไร

การใช้งานและกรณีการใช้งานของ (ขนาดใหญ่) การวิเคราะห์ข้อมูลใน FinTech

กรณีการใช้งานของบิ๊กดาต้าในธนาคารออนไลน์ สตาร์ทอัพ FinTech และสถาบันการเงินที่ก่อตั้งมายาวนาน ไม่ได้จำกัดอยู่เพียงการแปลงข้อมูลให้เป็นข้อมูลเชิงลึกอันมีค่าเท่านั้น คุณสามารถใช้ การวิเคราะห์ข้อมูลขนาดใหญ่ในธุรกิจ FinTech เพื่อวัตถุประสงค์ที่หลากหลาย มาดูบางแอปพลิเคชันและกรณีใช้งานที่การจับคู่การวิเคราะห์ข้อมูลขนาดใหญ่กับเทคโนโลยีที่ทันสมัยจะเป็นประโยชน์ต่อธุรกิจ FinTech ของคุณ

1. ข้อมูลขนาดใหญ่ในการประกันภัย

ตามเนื้อผ้า บริษัทประกันภัยเคยอาศัยข้อมูลทางสถิติและข้อมูลประชากรที่ไม่เกี่ยวข้องอีกต่อไป พวกเขาต้องผ่านการกำหนดราคาด้วยตนเองสำหรับนโยบายและพลาดโอกาสทางการเงินที่สำคัญ สถาบันประกันภัยสมัยใหม่ใช้ประโยชน์จากบิ๊กดาต้า เพื่อสร้างข้อเสนอประกันภัยที่มีความเสี่ยงต่ำ

สำหรับข้อมูลอ้างอิง บริษัทประกันภัยรถยนต์หลายแห่งใช้ข้อมูลภาคสนามและสถิติอุบัติเหตุบนท้องถนนเพื่อประเมินความเสี่ยงและปรับข้อเสนอกรมธรรม์ของพวกเขา

2. การวิเคราะห์ข้อมูลขนาดใหญ่ในการชำระเงินดิจิทัล

FinTech ใช้ข้อมูลขนาดใหญ่และ การเรียนรู้ของเครื่องเพื่อวัตถุประสงค์ในการตรวจจับการฉ้อโกง และการควบคุมความปลอดภัย แนวโน้มการเปลี่ยนแปลงทางดิจิทัลล่าสุดในการชำระเงินออนไลน์คือการควบรวมการประมวลผลการชำระเงินกับการขาย ซึ่งผู้ใช้จะได้รับเงินกู้ภายในไม่กี่วินาที กลไกออนไลน์นี้รวมอัลกอริธึมการเรียนรู้ของเครื่องและข้อมูลขนาดใหญ่เพื่อประเมินความเสี่ยงและจำนวนเครดิตที่ลูกค้าสามารถใช้ได้ สิ่งนี้ได้พิสูจน์แล้วว่านำอัตราการแปลงที่สูงขึ้นมาสู่องค์กร FinTech ต่างๆ

สำหรับข้อมูลอ้างอิง บริษัทด้านการเงินหลายแห่งตั้งเป้าผู้ประกอบอาชีพรุ่นใหม่และช่วยให้พวกเขาลงทุน ออมทรัพย์ และจัดการการเงินอย่างมีประสิทธิภาพและปลอดภัย

3. เทคโนโลยีบิ๊กดาต้าในธุรกิจอสังหาริมทรัพย์

เพื่อขายได้มากขึ้นโดยมีอัตรากำไรที่สูงขึ้น อสังหาริมทรัพย์จำเป็นต้องมีการตรวจสอบตลาดอย่างต่อเนื่อง การกำหนดราคาแบบไดนามิก และข้อมูลที่ครอบคลุมเกี่ยวกับอสังหาริมทรัพย์ ซึ่งรวมถึงการรวบรวมข้อมูลจากแหล่งต่าง ๆ และการใช้การวิเคราะห์ข้อมูลเพื่อเสนอข้อเสนอที่เหมาะสมให้กับลูกค้าที่เหมาะสม ดังนั้น การวิเคราะห์ข้อมูลขนาดใหญ่จึงช่วยลดความเสี่ยงที่ลูกค้าจะผิดนัดชำระเงินได้

4. ข้อมูลขนาดใหญ่ในการให้กู้ยืม

โมเดล AI และการวิเคราะห์ข้อมูลขนาดใหญ่สามารถใช้กันอย่างแพร่หลายในธุรกิจไมโครไฟแนนซ์และธุรกิจสินเชื่ออื่นๆ เพื่อให้สินเชื่อสินเชื่อเข้าถึงกลุ่มเป้าหมายในวงกว้างขึ้น สิ่งนี้ทำให้คุณได้รับประโยชน์สองประการ ประการแรก ธุรกิจ FinTech ของคุณจะส่งเสริมการรวมบริการทางการเงินในกลุ่มเป้าหมายของคุณ และประการที่สอง การรับเงินกู้จะส่งผลให้ธุรกิจ FinTech ของคุณมีรายได้สูงขึ้น

นอกจากนี้ การเข้าถึงสินเชื่อทันทีในวงกว้างยังช่วยกระตุ้นเศรษฐกิจและช่วยให้ธุรกิจอื่นๆ เติบโตแบบไดนามิก

5. การวิเคราะห์ข้อมูลเชิงทำนายในการจัดการความมั่งคั่ง

การจัดการความมั่งคั่งเป็นพื้นที่หนึ่งที่ สามารถใช้ การวิเคราะห์ข้อมูลเชิงคาดการณ์ เพื่อเชื่อมช่องว่างระหว่างความคาดหวังทางธุรกิจและความคาดหวังของลูกค้า ข้อมูลลูกค้าที่ชาญฉลาดสามารถใช้เพื่อสร้างโปรไฟล์ลูกค้าที่ครอบคลุมมากขึ้น ข้อมูลยังช่วยรักษาลูกค้า สำหรับการอ้างอิง คุณสามารถจัดทำข้อเสนอที่กำหนดเองสำหรับกลุ่มประชากรต่างๆ ตั้งแต่สินเชื่อเพื่อการศึกษาไปจนถึงแผนการเกษียณอายุ

ไม่เพียงแค่นี้ การวิเคราะห์ข้อมูลเชิงคาดการณ์ยัง ช่วยให้การแบ่งกลุ่มลูกค้าดีขึ้น ช่วยนำเสนอผลิตภัณฑ์และบริการที่เน้นลูกค้าเป็นศูนย์กลางมากขึ้น และเพิ่มประสิทธิภาพการดำเนินงาน นี่อาจเป็นสาเหตุที่องค์กรทุกขนาดและทุกขนาดใช้ประโยชน์จากบริการวิเคราะห์ข้อมูลเพื่อปรับปรุงกระบวนการของลูกค้าทั้งหมด

ตอนนี้เรารู้แล้วว่าข้อมูลเชิงลึกด้านการวิเคราะห์ข้อมูลมีความสำคัญต่อธุรกิจ FinTech ของคุณเพียงใด มาดูกันว่าทำไมคุณควรจ้างบริการจัดการข้อมูลเหล่านี้จากภายนอก

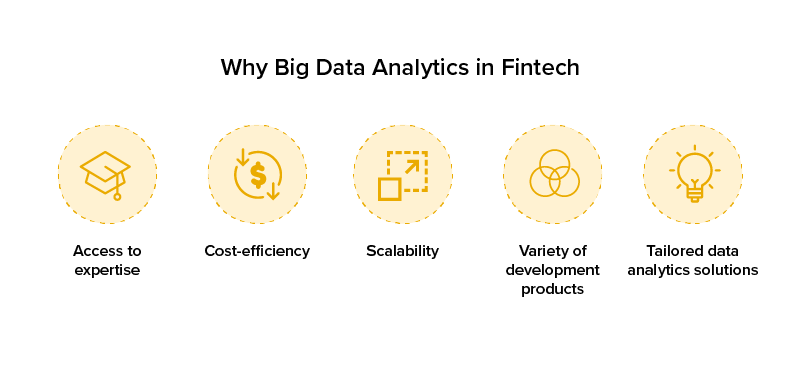

ทำไมธุรกิจ FinTech ของคุณจึงต้องการ Data Analytics Outsourcing?

การวิเคราะห์ข้อมูลที่มีประสิทธิภาพต้องการเทคโนโลยีล้ำสมัยที่ปรับแต่งได้เอง เพื่อตอบสนองความต้องการทางธุรกิจขององค์กร FinTech ของคุณ แต่ถ้าคุณยังไม่แน่ใจว่าการเอาท์ซอร์สเทคโนโลยีสำหรับการวิเคราะห์ข้อมูลสามารถช่วยได้อย่างไร ประเด็นเหล่านี้เหมาะสำหรับคุณ:

1. การเข้าถึงความเชี่ยวชาญ:

คุณในฐานะบริการทางการเงินหรือบริษัท FinTech เข้าใจความแตกต่างของการให้บริการพิเศษในโดเมนของคุณ การค้นหาผู้เชี่ยวชาญด้านเทคโนโลยีที่จำเป็นสำหรับการวิเคราะห์ข้อมูล ช่วยให้คุณไม่ต้องยุ่งยากในการเข้าสู่ธุรกิจประเภทอื่นโดยสิ้นเชิง โดยขาดประสบการณ์เพียงเล็กน้อยหรือไม่มีเลย

2. ประหยัดต้นทุน:

ข้อเท็จจริงที่ว่าการเอาต์ซอร์ซมาพร้อมกับผลประโยชน์ที่เกี่ยวข้อง เช่น เงินที่ประหยัดได้และการส่งมอบโครงการที่รวดเร็วขึ้น การวิเคราะห์ข้อมูลเอาท์ซอร์ส ไม่แตกต่างกัน บริษัท FinTech ของคุณสามารถประหยัดค่าใช้จ่ายในการดำเนินงานมหาศาลด้วย การเอาท์ซอร์ส Big Data เนื่องจากทีมจะรับผิดชอบในส่วนทางเทคนิคของธุรกิจ นอกจากนี้ยังช่วยลดต้นทุนค่าโสหุ้ยเช่นภาษีประกันสังคมและการชำระเงินที่เกี่ยวข้องกับการรักษาทีมพัฒนาภายใน

3. ความสามารถในการปรับขนาด:

การวิเคราะห์ข้อมูลเอาท์ซอร์สใน FinTech ช่วยให้คุณมีความสามารถในการปรับตัว ความเร็ว และความคล่องตัวที่จำเป็นเพื่อเอาชนะคู่แข่ง ปัจจัยนี้ไม่เพียงแต่ช่วยให้คุณรักษากระบวนการพัฒนาที่ราบรื่น แต่ยังช่วยให้ธุรกิจของคุณเข้าถึงได้ทั่วโลกในระยะยาวด้วยการให้ความมั่นคง

4. การพัฒนาผลิตภัณฑ์ที่หลากหลาย:

เมื่อคุณใช้ความต้องการและเป้าหมายของข้อมูลทางธุรกิจจากภายนอก มีความเป็นไปได้สูงที่ทีมเอาต์ซอร์ซของคุณจะให้โซลูชันมากกว่าหนึ่งวิธีแก่คุณ ง่ายกว่าในการเลือกโซลูชันที่มีประสิทธิภาพสูงสุดท่ามกลางผลลัพธ์ที่เชื่อถือได้มากมาย

5. โซลูชันการวิเคราะห์ข้อมูลที่ได้รับการปรับแต่ง:

อุตสาหกรรมการเงินทั้งหมดจัดตั้งขึ้นจาก การรวบรวมและวิเคราะห์ ข้อมูล เมื่อจ้างตามข้อกำหนดด้านการเงิน คุณจะสามารถเข้าถึง โซลูชันซอฟต์แวร์ FinTech ที่ปรับแต่งเองได้ ซึ่งช่วยให้พวกเขาวิเคราะห์ข้อมูลตัวอย่างของลูกค้าได้อย่างทั่วถึง โซลูชันซอฟต์แวร์ส่งผลให้มียอดขายเพิ่มขึ้นและส่งเสริมความภักดีของลูกค้า ด้วยวิธีนี้ คุณสามารถตรวจสอบผู้มีโอกาสเป็นลูกค้าทุกคนได้อย่างรอบคอบ ตั้งแต่คะแนนเครดิตไปจนถึงรูปแบบการซื้อของผู้ใช้

นอกจากนี้ บริษัทเอาท์ซอร์สด้านการวิเคราะห์ข้อมูลมีแนวโน้มที่จะตอบสนองต่อทุกรายละเอียดเล็กๆ น้อยๆ ในความต้องการทางธุรกิจของคุณ อย่างไรก็ตาม ทุกแง่มุมของธุรกิจย่อมมีข้อดีและข้อเสียต่างกันไป เรายังครอบคลุมถึงข้อดีและข้อเสียที่สำคัญบางประการของการ เอาท์ซอร์ส Big Data หรือไม่

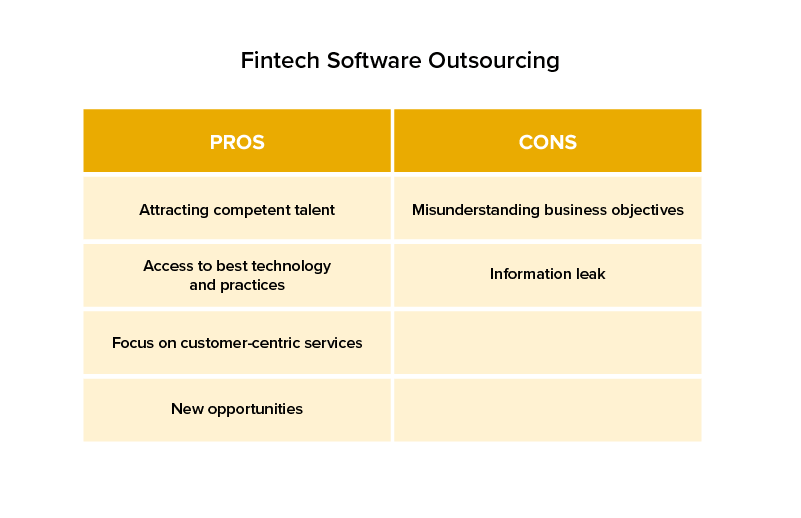

ข้อดีและข้อเสียของการเอาท์ซอร์ส Data Analytics

ในฐานะเจ้าของธุรกิจฟินเทค คุณต้องคำนึงถึงไม่เพียงแต่โอกาสที่ดีเท่านั้น แต่ยังต้องคำนึงถึงความเสี่ยงที่อาจเกิดขึ้นในการเอาท์ซอร์สเทคโนโลยีด้วย ความรู้ที่ถูกต้องเกี่ยวกับข้อดีและข้อเสียจะช่วยให้คุณประเมินภาพได้แม่นยำยิ่งขึ้น

ข้อดีของการเอาท์ซอร์สการวิเคราะห์ข้อมูลใน FinTech

ดึงดูดผู้มีความสามารถ

ทีมเทคโนโลยีที่คุณจ้างภายนอกจะเป็นมืออาชีพที่มีประสบการณ์ในพื้นที่นั้น พวกเขามีแนวโน้มที่จะรับมือกับงานที่มีความเชี่ยวชาญสูงและความต้องการทางธุรกิจที่สำคัญในการพัฒนา FinTech ของคุณ ไม่เพียงแค่นี้ การศึกษาชี้ให้เห็นว่าสมาชิกที่รับบริการภายนอกมีความน่าเชื่อถือมากขึ้น 41% เมื่อพูดถึงผลลัพธ์ที่ทันท่วงที สิ่งนี้ไม่ได้แสดงให้เห็นอะไรนอกจากทีมงานที่มีความสามารถที่ทำงานให้คุณ

เข้าถึงเทคโนโลยีและแนวทางปฏิบัติที่ดีที่สุด

FinTech สตาร์ทอัพและองค์กรธุรกิจส่วนใหญ่ไม่สามารถจัดหาเทคโนโลยีล่าสุดให้กับทีมจัดการข้อมูลของตนได้ อย่างมีประสิทธิภาพ บริษัทเอาท์ซอร์สที่เชื่อถือได้ซึ่งให้บริการวิเคราะห์ข้อมูลจะมีความสามารถด้านเทคโนโลยีและแนวทางปฏิบัติในปัจจุบัน เนื่องจากวัตถุประสงค์หลักของพวกเขาคือเพื่อเสนอโซลูชันที่เหมาะสมที่สุดแก่คุณ

เน้นบริการที่ยึดลูกค้าเป็นศูนย์กลาง

ลูกค้าสมัยใหม่คาดหวังให้บริษัทเข้าใจถึงความคาดหวัง ความต้องการ และความต้องการของตน ทีมงานเอาต์ซอร์ซส่วนใหญ่อาศัยข้อมูลการวิจัยลูกค้าและบังคับใช้กลยุทธ์แบบองค์รวมในเชิงลึกเพื่อพัฒนาผลิตภัณฑ์ที่กำหนดเป้าหมายความต้องการของผู้ใช้จากทุกมุม สิ่งนี้จะช่วยคุณในการให้บริการและโซลูชั่นที่เน้นลูกค้าเป็นศูนย์กลางมากขึ้น

โอกาสใหม่

เทคโนโลยีที่เป็นนวัตกรรมใหม่ให้โอกาสและผลประโยชน์มหาศาลแก่สถาบันธุรกิจทางการเงิน

ซึ่งรวมถึงการประมวลผลการชำระเงินแบบเรียลไทม์ คลาวด์คอมพิวติ้ง เทคโนโลยีความมั่งคั่ง สกุลเงินดิจิทัล บล็อกเชน แชทบอต การวิเคราะห์ขั้นสูง ฯลฯ ลองนึกภาพจำนวนโซลูชันที่คุณสามารถใช้ประโยชน์จากธุรกิจของคุณโดยใช้เทคโนโลยีเหล่านี้ ด้วยวิธีนี้ การเอาท์ซอร์สเทคโนโลยีจะเป็นประโยชน์ที่สมเหตุสมผลสำหรับการสำรวจเทคโนโลยีใหม่ๆ ดังกล่าว และสร้างขอบเขตใหม่สำหรับองค์กรทางการเงินของคุณ

ข้อเสียของการเอาท์ซอร์สการวิเคราะห์ข้อมูลใน fintech

ไม่มีข้อเสียเปรียบที่สำคัญใน การเอาท์ซอร์สการวิเคราะห์ข้อมูล ยกเว้นปัจจัยบางประการที่สามารถเอาชนะได้

ความเข้าใจผิดวัตถุประสงค์ทางธุรกิจ

ธุรกิจ FinTech ของคุณอาจเกี่ยวข้องกับความแตกต่างที่ต้องชี้แจงกับทีมเอาต์ซอร์ซของคุณ ทางออกที่เหมาะสมคือการเลือกบริการที่เชี่ยวชาญในธุรกิจอุตสาหกรรมเฉพาะของคุณ

ข้อมูลรั่วไหล

สิ่งที่สำคัญที่สุดคือต้องแน่ใจว่าบริษัทเอาท์ซอร์สการวิเคราะห์ข้อมูลของคุณปกป้องข้อมูลของคุณและป้องกันการเข้าถึงโดยไม่ได้รับอนุญาต สามารถจัดการได้โดยการลงนามในข้อตกลงการไม่เปิดเผยข้อมูลกับบริษัท

สิ่งนี้นำเราไปสู่ส่วนสุดท้ายของเรา

จะเลือกบริษัทเอาท์ซอร์สเพื่อการพัฒนา FinTech Development ที่เหมาะสมได้อย่างไร

การเอาท์ซอร์ส FinTech มีความจำเป็นมากกว่าแค่ทางเลือก ขณะที่คุณดำเนินการอยู่ สิ่งสำคัญคือต้องเข้าใจ วิธีเอาท์ซอร์สการวิเคราะห์ ข้อมูล ด้านล่างนี้คือเคล็ดลับสำคัญบางประการที่ควรคำนึงถึงเมื่อจ้างภายนอก

1. ประสบการณ์การทำงาน

ปัจจัยหลักที่ต้องพิจารณาคือประสบการณ์ที่เชื่อถือได้ในการพัฒนาโซลูชัน FinTech คุณภาพสูง จดบันทึกโครงการ FinTech ก่อนหน้านี้ที่บริษัทดำเนินการและอัตราความสำเร็จ พอร์ต โฟลิโอ ของบริษัทเอาต์ซอร์ซต้องรับประกันบริการที่เชื่อถือได้ การผสานรวมที่ง่ายดาย และการบำรุงรักษาโซลูชันการวิเคราะห์ข้อมูล

2. ความปลอดภัย

การระบุความปลอดภัยและการรับรองความถูกต้องเป็นอีกปัจจัยสำคัญที่ต้องพิจารณาสำหรับการเอาท์ซอร์สความต้องการด้านการวิเคราะห์ข้อมูล FinTech FinTech เป็นพื้นที่หนึ่งที่ต้องการความแม่นยำและความปลอดภัยสูงในการดำเนินการและข้อมูลทั้งหมด ดังนั้น ตรวจสอบให้แน่ใจว่าทีมเอาต์ซอร์ซของคุณให้ความสำคัญกับการรักษาความปลอดภัยและไม่ใช่สิ่งที่คิดภายหลัง

3. การลดความเสี่ยง

การจัดการความเสี่ยงเป็นแผนการตัดสินใจหลักในการประเมิน ระบุ และเอาชนะความเสี่ยงเพื่อลดการสูญเสียที่เป็นไปได้ อย่าลืมว่าข้อมูลธุรกิจของคุณอาจตกอยู่ในความเสี่ยง ดังนั้น ตรวจสอบให้แน่ใจว่าทีมเอาต์ซอร์ซของคุณพร้อมแผนสำรอง ในกรณีที่แผนพัฒนาหลักของคุณล้มเหลว

[ อ่าน เพิ่มเติม : ธุรกิจบริการทางการเงินจะมีความยืดหยุ่นได้อย่างไร? ]

Appinventiv ช่วยคุณด้วยโซลูชัน FinTech Data Analytics ได้อย่างไร

เนื่องจาก ตลาดเอาท์ซอร์สการวิเคราะห์บิ๊กดาต้า ยังคงได้รับความนิยมใน FinTech จึงสรุปได้อย่างปลอดภัยว่าในไม่ช้ามันจะกลายเป็นเส้นชีวิตของสตาร์ทอัพและองค์กรที่มีชื่อเสียง ด้วยความช่วยเหลือจากบิ๊กดาต้า องค์กร FinTech ของคุณจะเชี่ยวชาญมากขึ้นในการให้บริการลูกค้าอย่างราบรื่นในทุกช่องทาง กว่าหลายปีของการพัฒนา Appinventiv ได้ส่งมอบโซลูชันการจัดการข้อมูลได้สำเร็จ

เราสามารถนำเสนอ บริการวิเคราะห์ข้อมูล แบบกำหนดเอง สำหรับธุรกิจ FinTech ของคุณได้ตั้งแต่การให้คำปรึกษาเชิงวิเคราะห์ไปจนถึงการแสดงข้อมูลเป็นภาพ เชื่อมต่อกับเรา เพื่อทราบข้อมูลเพิ่มเติม