การหักรายได้ธุรกิจที่ผ่านการรับรอง (QBI) คืออะไร และคุณสามารถเรียกร้องได้หรือไม่?

เผยแพร่แล้ว: 2023-07-27คุณสงสัยหรือไม่ว่าการหักรายได้ธุรกิจที่ผ่านการรับรอง (QBI) คืออะไร และคุณสามารถใช้ประโยชน์จากมันได้หรือไม่? หากเป็นเช่นนั้น บทความนี้จะให้ภาพรวมเชิงลึกของการหักเงิน QBI และตอบคำถามพื้นฐาน: “ฉันขอคืนได้ไหม”

ด้วยธรรมชาติที่ซับซ้อน การทำความเข้าใจวิธีเพิ่มการหักภาษีของคุณจากรายได้ธุรกิจด้วยการหักเงิน QBI ควรมีความสำคัญสูงสุดสำหรับทุกคนที่ประกอบอาชีพอิสระ

เรียนรู้ทั้งหมดเกี่ยวกับเรื่องนี้ ตั้งแต่สิ่งที่มีคุณสมบัติเป็นรายได้ทางธุรกิจที่เข้าเกณฑ์ จนถึงเวลาที่คุณสามารถใช้การหักเงินนี้และอีกมากมาย มาดำน้ำกันเถอะ!

สารบัญ

การหักรายได้ธุรกิจที่ผ่านการรับรองคืออะไร?

การหักรายได้ธุรกิจที่ผ่านการรับรอง (QBI) เป็นการหักภาษีที่จัดตั้งขึ้นเมื่อเร็วๆ นี้ ซึ่งช่วยให้ธุรกิจสามารถหักรายได้ได้มากถึง 20% ของรายได้ การหักเงินนี้ใช้กับกิจการเจ้าของคนเดียว ห้างหุ้นส่วน บริษัท S ทรัสต์บางประเภท และอสังหาริมทรัพย์

QBI ได้รับการแนะนำภายใต้ Tax Cuts and Jobs Act of 2017 ซึ่งพยายามที่จะบรรเทาภาษีสำหรับธุรกิจและบุคคลทั่วไปด้วยการลดภาษีรายได้และแนะนำสิ่งจูงใจอื่นๆ

QBI ได้ช่วยส่งเสริมการลงทุนทางธุรกิจและกระตุ้นการเติบโตทางเศรษฐกิจทั่วทั้งสหรัฐอเมริกา

มันทำงานอย่างไร?

การหักรายได้ธุรกิจที่ผ่านการรับรอง (QBI) เป็นประโยชน์อย่างยิ่งสำหรับเจ้าของธุรกิจขนาดเล็ก โดยให้โอกาสในการหักเงินได้ถึง 20% ของรายได้ของพวกเขา

การหักเงินนี้สามารถใช้เพื่อลดรายได้ที่ต้องเสียภาษีและทำให้ภาระภาษีโดยรวมลดลง นี่คือรายละเอียดของวิธีการทำงานของ QBI:

- การมีสิทธิ์: QBI มีผลบังคับใช้กับการเป็นเจ้าของแต่เพียงผู้เดียว ห้างหุ้นส่วน บริษัท S ทรัสต์บางแห่ง และอสังหาริมทรัพย์

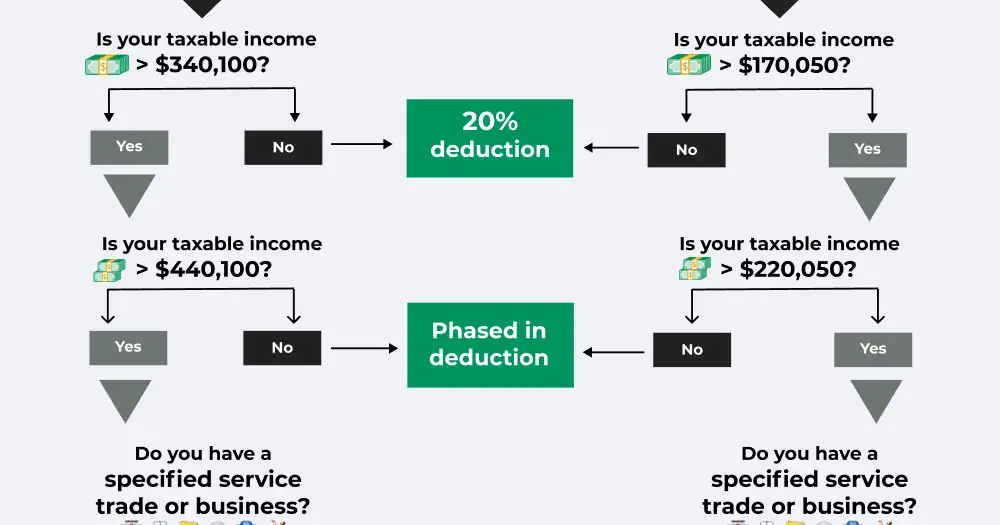

- ขีดจำกัดรายได้: การหักเงินจำกัดเฉพาะธุรกิจที่มีรายได้ที่ต้องเสียภาษีต่ำกว่า $170,050 สำหรับผู้ยื่นแบบเดี่ยวหรือ $340,100 สำหรับผู้ยื่นแบบร่วม

- ประเภทของรายได้: QBI ใช้กับรายได้ทางธุรกิจจากกิจกรรมต่างๆ เช่น การค้าหรือกิจกรรมทางธุรกิจที่บุคคลไม่ได้มีส่วนร่วมอย่างมีนัยสำคัญ

- จำนวนเงินที่หัก: ธุรกิจสามารถหักรายได้ได้มากถึง 20% โดยมีข้อยกเว้นบางประการ เช่น ห้างหุ้นส่วนการค้าสาธารณะบางแห่ง

ธุรกิจประเภทใดที่สามารถขอหัก QBI ได้

การหักเงิน QBI ใช้สำหรับการค้าหรือธุรกิจบริการที่ระบุใดๆ (SSTB) ที่มีรายได้ที่ต้องเสียภาษีภายใต้ขอบเขตที่กำหนด มาดูประเภทธุรกิจที่สามารถขอรับการหักเงินนี้:

เจ้าของคนเดียว

เจ้าของคนเดียวคือธุรกิจที่เป็นเจ้าของและดำเนินการโดยบุคคลคนเดียว ธุรกิจประเภทนี้ไม่จำเป็นต้องลงทะเบียนและสามารถจัดตั้งได้ในรัฐส่วนใหญ่โดยมีเอกสารเพียงเล็กน้อยหรือไม่มีเลย

ห้างหุ้นส่วน

ห้างหุ้นส่วนคือธุรกิจที่มีบุคคลตั้งแต่สองคนขึ้นไปเป็นเจ้าของ โดยทั่วไปแล้วธุรกิจประเภทนี้จะจัดตั้งและจัดการได้ง่ายกว่าองค์กร

เอส คอร์ปอเรชั่น

S Corporation เป็นองค์กรธุรกิจประเภทหนึ่งที่ให้การคุ้มครองความรับผิดแบบจำกัดแก่เจ้าของ รวมถึงสิทธิประโยชน์ทางภาษีบางประการ

ทรัสต์และเอสเตทบางแห่ง

ทรัสต์คือหน่วยงานที่ควบคุมและจัดการสินทรัพย์เพื่อประโยชน์ของบุคคลที่สาม อสังหาริมทรัพย์คือนิติบุคคลที่สร้างขึ้นเมื่อบุคคลเสียชีวิต ซึ่งรวมถึงทรัพย์สินและหนี้สินของพวกเขาด้วย

| นิติบุคคล | พวกเขาสามารถเรียกร้องการหักเงิน QBI ได้หรือไม่? | หมายเหตุ |

|---|---|---|

| กรรมสิทธิ์ แต่เพียงผู้เดียว | ใช่ | การหักเงินจะอ้างสิทธิ์ในการขอคืนภาษีของเจ้าของบุคคลธรรมดา |

| ห้างหุ้นส่วนจำกัด | ใช่ | พันธมิตรแต่ละรายสามารถเรียกร้องส่วนแบ่งจากการหัก QBI จากการคืนภาษีส่วนบุคคล |

| เอส คอร์ปอเรชั่น | ใช่ | ผู้ถือหุ้นสามารถเรียกร้องส่วนแบ่งจากการหัก QBI จากการคืนภาษีแต่ละรายการได้ |

| ทรัสต์และเอสเตทบางแห่ง | ใช่ | การหักเงิน QBI สามารถนำมาจากผลตอบแทนของทรัสต์หรืออสังหาริมทรัพย์ หากรายได้ยังคงอยู่ หรือจากผลตอบแทนของผู้รับผลประโยชน์หากมีการกระจายรายได้ |

ข้อจำกัดทางภาษีและรายได้ที่ต้องเสียภาษี

การคืนภาษีส่วนบุคคล ของคุณ จะกำหนดว่าคุณมีสิทธิ์ได้รับการหักเงิน QBI หรือไม่ รวมถึงจำนวนเงินที่คุณสามารถเรียกร้องได้

ขีดจำกัดภาษีและขีดจำกัดรายได้ที่ต้องเสียภาษีจะแตกต่างกันไปตามสถานะการยื่นและปัจจัยอื่นๆ ต่อไปนี้เป็นตารางสองตารางเกี่ยวกับ ขีดจำกัดรายได้ที่ต้องเสียภาษีสำหรับปี 2022 และ 2023:

| สถานะการยื่น | ข้อ จำกัด รายได้ที่ต้องเสียภาษีโดยรวม | การหักเงินที่มีอยู่ |

|---|---|---|

| เดี่ยว | น้อยกว่า $170,050 | 20% |

| เดี่ยว | 170,050 ถึง 220,050 ดอลลาร์ | การหักเงินบางส่วนสำหรับ SSTB |

| เดี่ยว | มากกว่า $220,050 | ไม่มีการหักเงินสำหรับ SSTB |

| ยื่นจดทะเบียนสมรสร่วมกัน | น้อยกว่า $340,100 | หัก 20% |

| ยื่นจดทะเบียนสมรสร่วมกัน | $340,100 ถึง $440,100 | การหักเงินบางส่วนสำหรับ SSTB |

| ยื่นจดทะเบียนสมรสร่วมกัน | มากกว่า $440,100 | ไม่มีการหักเงินสำหรับ SSTB |

| สถานะการยื่น | ข้อ จำกัด รายได้ที่ต้องเสียภาษีโดยรวม | การหักเงินที่มีอยู่ |

|---|---|---|

| เดี่ยว | น้อยกว่า $182,100 | 20% |

| เดี่ยว | 182,100 ถึง 232,100 ดอลลาร์ | การหักเงินบางส่วนสำหรับ SSTB |

| เดี่ยว | มากกว่า $232,100 | ไม่มีการหักเงินสำหรับ SSTB |

| ยื่นจดทะเบียนสมรสร่วมกัน | น้อยกว่า $364,200 | หัก 20% |

| ยื่นจดทะเบียนสมรสร่วมกัน | $364,200 ถึง $464,200 | การหักเงินบางส่วนสำหรับ SSTB |

| ยื่นจดทะเบียนสมรสร่วมกัน | มากกว่า $464,200 | ไม่มีการหักเงินสำหรับ SSTB |

อะไรที่ไม่รวมอยู่ในรายได้ธุรกิจที่ผ่านการรับรอง?

รายได้ธุรกิจที่ผ่านการรับรองเป็นการหักลดหย่อนอันมีค่าซึ่งอาจลดจำนวนภาษีที่ค้างชำระเมื่อยื่นแบบ

อย่างไรก็ตาม มีบางรายการและประเภทของรายได้ที่อาจไม่เข้าเกณฑ์สำหรับการหักเงินนี้ เหล่านี้รวมถึง:

- รายได้จากกิจกรรมแบบพาสซีฟ – กิจกรรมแบบพาสซีฟหมายถึงรายได้ที่ผู้เสียภาษีไม่ได้มีส่วนร่วมในธุรกิจ เช่น รายได้ค่าเช่าหรือการลงทุน

- รายได้ที่ไม่ใช่การค้าหรือไม่เกี่ยวข้องกับธุรกิจ – ซึ่งรวมถึงรายการต่างๆ เช่น รายได้ดอกเบี้ยหรือเงินปันผล กำไรจากการขายหุ้น ค่าเลี้ยงชีพที่ได้รับ การชนะการพนันบางอย่าง และแหล่งที่มาอื่นๆ ที่ไม่เกี่ยวข้องกับธุรกิจ

- ค่าชดเชยที่สมเหตุสมผล – ค่าชดเชยที่สมเหตุสมผลจาก S Corporation ไม่รวมอยู่ใน QBI แต่ค่าใช้จ่ายที่ปันส่วน เช่น ค่าประกันสุขภาพและเงินสมทบเกษียณอายุสามารถหักออกจาก QBI เพื่อหักล้างภาระภาษีได้

- การชำระเงินที่รับประกันสำหรับการให้บริการ – หากพันธมิตรให้บริการแก่หุ้นส่วนหรือ LLC การชำระเงินที่รับประกันใด ๆ ที่พวกเขาได้รับจะถือเป็นรายได้ W-2 และไม่เข้าเกณฑ์สำหรับการหักเงิน QBI

- กำไรจากการขายหุ้น – กำไรจากการขายหุ้นคือกำไรจากการขายเงินลงทุน เช่น หุ้นและพันธบัตร กำไรเหล่านี้ไม่เข้าเกณฑ์สำหรับการหักเงิน QBI

ข้อ จำกัด ของการหัก QBI

การหักเงิน QBI อาจช่วยประหยัดภาษีได้มากสำหรับธุรกิจ แต่มีข้อจำกัดบางประการที่สามารถจำกัดจำนวนเงินออมที่ได้รับจากการหักนี้ ด้านล่างนี้คือข้อจำกัดที่สำคัญบางประการ:

ข้อ จำกัด ของค่าจ้าง

ผู้มีรายได้สูงกว่า ซึ่งหมายถึงผู้ที่มีรายได้มากกว่า 170,050 ดอลลาร์สำหรับบุคคลโสด หรือ 340,100 ดอลลาร์สำหรับการจดทะเบียนสมรสร่วมกัน อาจอยู่ภายใต้ข้อจำกัดการจำกัดค่าจ้าง ซึ่งสามารถลดหรือขจัดสิทธิ์การหักเงิน QBI ได้

สูงสุด 20%

โดยทั่วไป การหักเงิน QBI จะไม่เกิน 20% ของรายได้ธุรกิจที่เข้าเงื่อนไข แม้ว่าสิ่งนี้จะเป็นประโยชน์โดยทั่วไปสำหรับธุรกิจและบุคคลที่ประกอบอาชีพอิสระ แต่ก็หมายความว่ามีการจำกัดจำนวนเงินที่สามารถหักออกจากรายได้ที่ต้องเสียภาษี

อย่าลืมศึกษาวิธีการยื่นภาษีการจ้างงานตนเองรวมถึงซอฟต์แวร์ภาษีที่ดีที่สุดสำหรับผู้ประกอบอาชีพอิสระเพื่อให้แน่ใจว่าคุณจ่ายภาษีการจ้างงานตนเองที่ถูกต้อง รัฐของคุณอาจไม่มี

ข้อกำหนดการรวม

กรมสรรพากรกำหนดให้การค้าหรือธุรกิจบางอย่างรวมรายได้เมื่อใช้ประโยชน์จากการหัก QBI เพื่อป้องกันการหักเกินจริง

ซึ่งรวมถึงหลายหน่วยงานที่เป็นเจ้าของโดยผู้ส่งไฟล์ส่งคืนร่วมรายเดียว ตลอดจนหุ้นส่วนและบริษัท S ที่เป็นของบุคคลเดียวกัน

กฎการจ้างงาน

นายจ้างที่เสนอสวัสดิการพนักงาน เช่น ประกันสุขภาพและแผนการเกษียณอายุอาจมีกฎเกณฑ์ที่ซับซ้อนมากขึ้นเกี่ยวกับผู้ที่มีคุณสมบัติเหมาะสมสำหรับค่าจ้างที่หักได้เนื่องจากเกี่ยวข้องกับการหักเงิน QBI

การทำความเข้าใจกฎเหล่านี้มีความสำคัญเพื่อให้แน่ใจว่าพนักงานที่มีสิทธิ์จะได้รับสิทธิ์เข้าถึงสิทธิประโยชน์เหล่านี้ในขณะที่ยังคงปฏิบัติตามกฎระเบียบของ IRS

การคำนวณการหักเงิน QBI เป็นอย่างไร

กำหนดรายได้สุทธิ

ขั้นตอนแรกคือการคำนวณรายได้สุทธิของธุรกิจโดยการลบการหักเงินที่อนุญาตออกจากรายได้รวม ซึ่งรวมถึงต้นทุนต่างๆ เช่น ค่าแรง ต้นทุนขาย และค่าใช้จ่ายอื่นๆ ที่เกี่ยวข้องกับการดำเนินธุรกิจ อย่าลืมเรียนรู้เกี่ยวกับการหักเงินมาตรฐานปี 2022

หักค่าเสื่อมราคา ค่าตัดจำหน่าย และค่าเสื่อมราคา

เมื่อกำหนดรายได้สุทธิแล้ว จะต้องหักรายการเฉพาะ เช่น ค่าเสื่อมราคาและค่าตัดจำหน่ายออกจากจำนวนนี้เพื่อให้ได้ตัวเลขใหม่ที่เรียกว่า "รายได้ธุรกิจที่ผ่านการรับรอง"

คำนวณรายได้ที่ต้องเสียภาษีโดยไม่ต้องหัก QBI

หากต้องการรับรายได้ที่ต้องเสียภาษีทั้งหมดโดยไม่ใช้ประโยชน์จากการหัก QBI ให้ลบ QBI ออกจากรายได้สุทธิ จากนั้นกำหนดรายได้ที่ต้องเสียภาษีโดยใช้วิธีการปกติ

คำนวณรายได้ที่ต้องเสียภาษีด้วยการหัก QBI

ในการคำนวณรายได้ที่ต้องเสียภาษีโดยใช้การหักเงิน QBI เพียงหัก 20% ของรายได้ธุรกิจที่มีคุณสมบัติตามที่กำหนดจากรายได้ที่ต้องเสียภาษีทั้งหมดก่อนที่จะบวกภาษีที่เป็นหนี้ในรูปแบบอื่นๆ ของรายได้ที่ไม่เกี่ยวข้องกับธุรกิจ เช่น กำไรจากการขายหุ้นหรือค่าเลี้ยงดูที่ได้รับ

วิธีขอรับสิทธิ์การหักรายได้ธุรกิจที่ผ่านการรับรอง

การอ้างสิทธิ์การหักเงินรายได้ธุรกิจที่ผ่านการรับรอง (QBI) เป็นวิธีที่ดีในการลดภาษีที่เป็นหนี้จากรายได้ทางธุรกิจ แต่สิ่งสำคัญคือต้องเข้าใจวิธีจัดโครงสร้างการหักเงินอย่างถูกต้องเพื่อใช้ประโยชน์จากรายได้อย่างเต็มที่ คำแนะนำทีละขั้นตอนสำหรับการอ้างสิทธิ์การหักเงิน QBI:

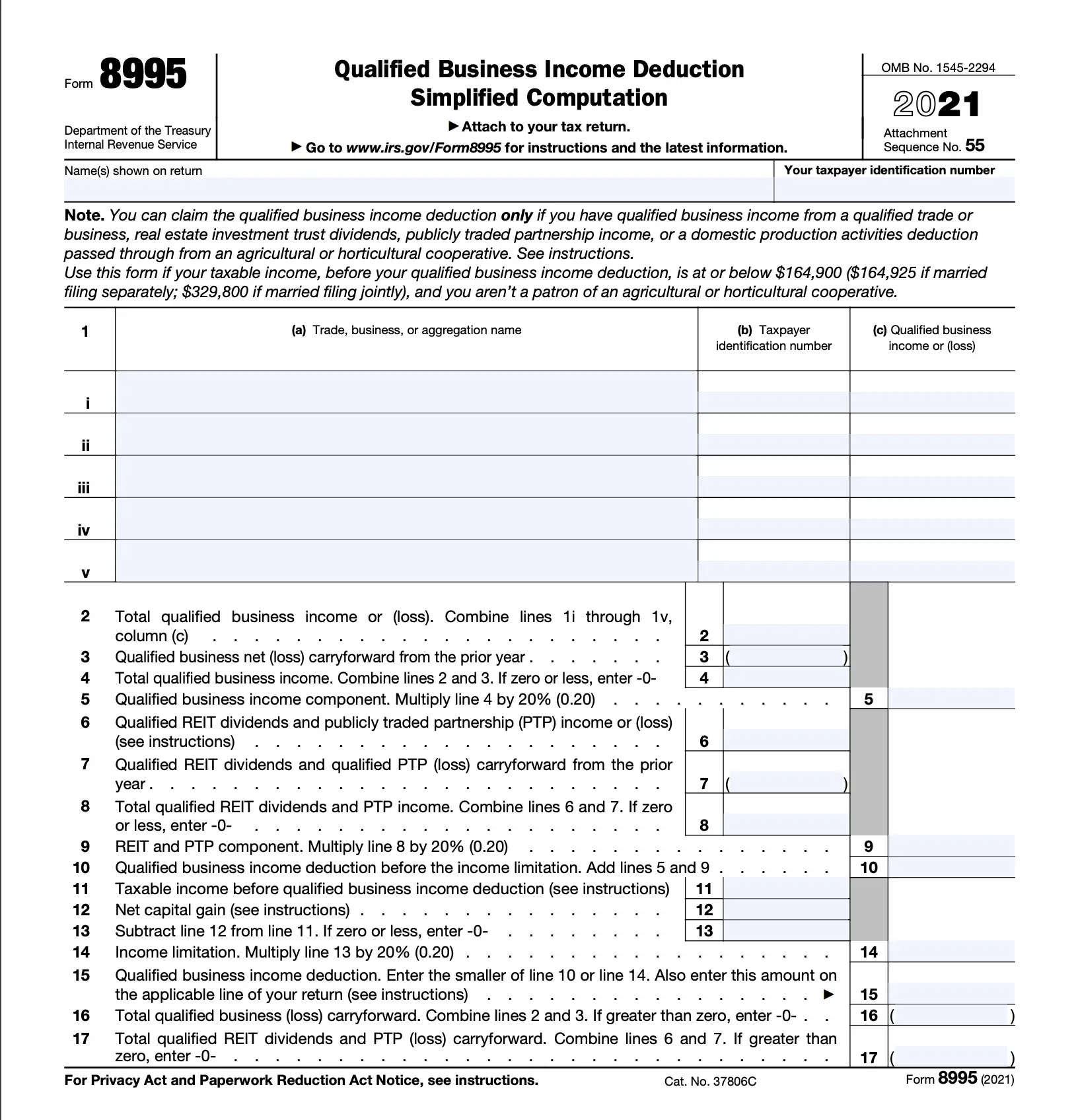

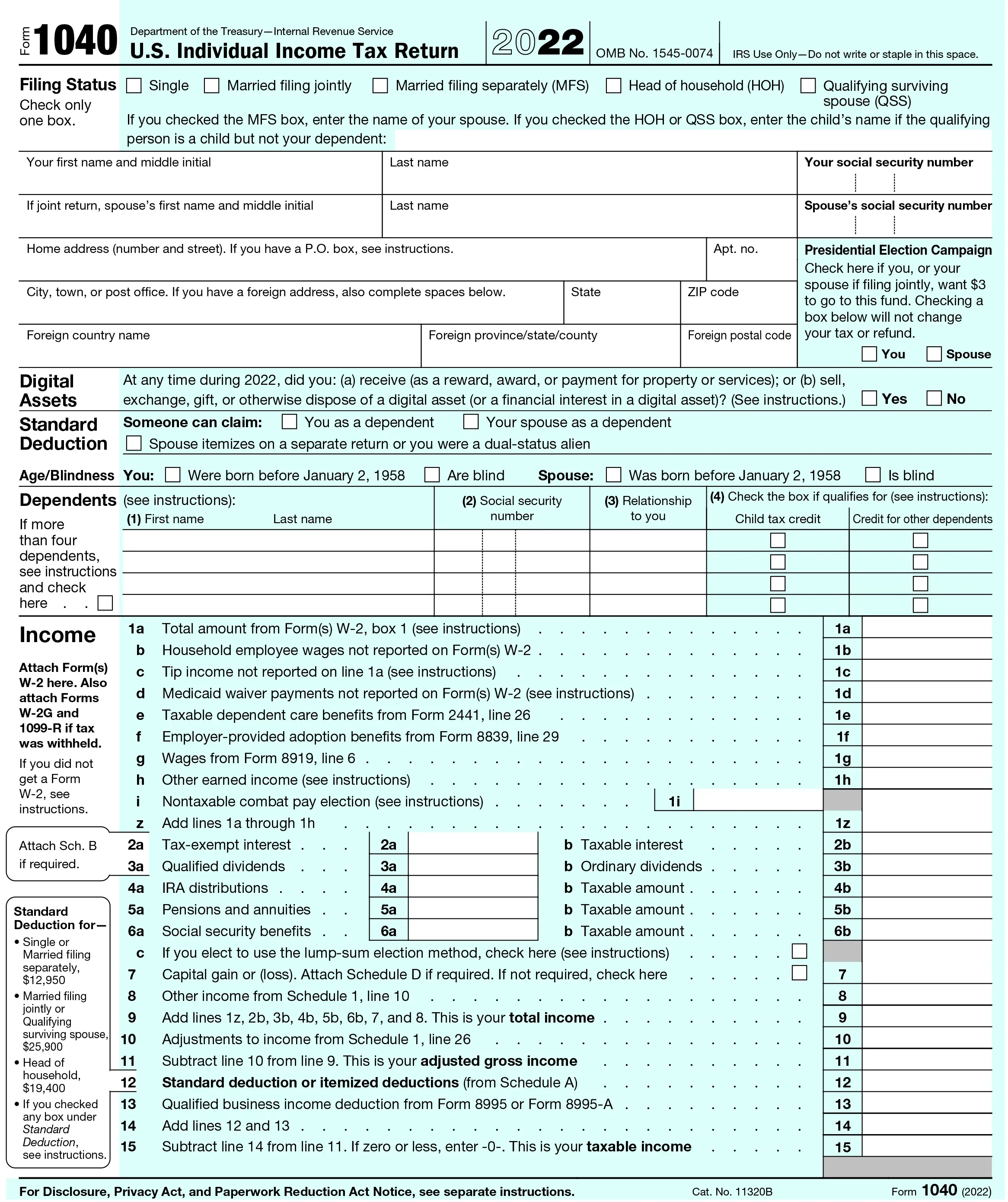

ขั้นตอนที่ 1 กรอกแบบฟอร์ม 1040

แบบฟอร์มพื้นฐานที่สุดที่ต้องกรอกคือแบบฟอร์ม 1040

. สิ่งนี้จะช่วยกำหนดรายได้ที่ต้องเสียภาษีพื้นฐานของคุณก่อนที่จะพิจารณาการหักเงิน QBI อย่าลืมประกาศรายได้ประเภทอื่นทั้งหมดนอกเหนือจากรายได้ทางธุรกิจ เช่น กำไรจากการขายหุ้นหรือค่าเลี้ยงดูที่ได้รับ

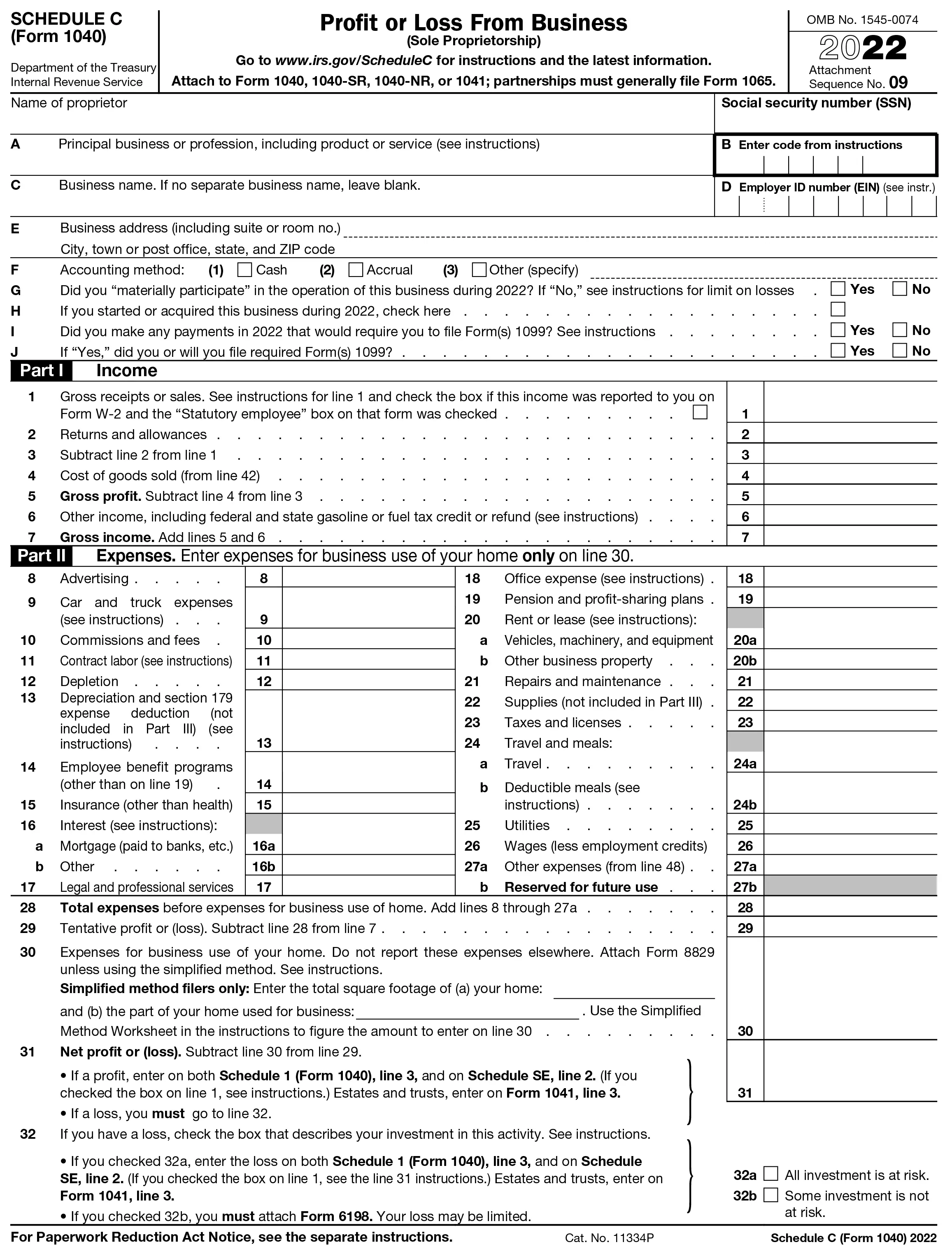

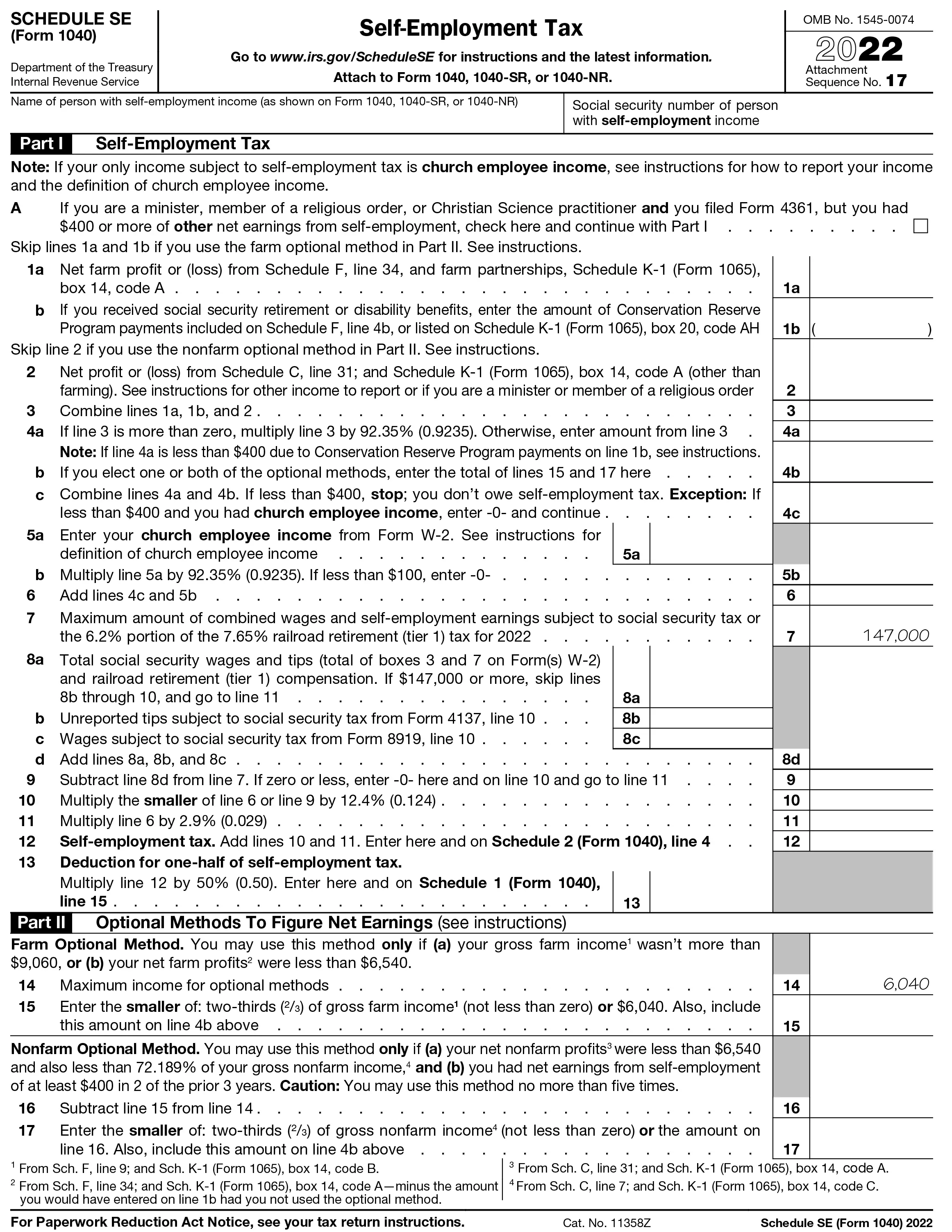

ขั้นตอนที่ 2 กรอกตาราง C & SE

คุณอาจต้องกรอกแบบฟอร์มเพิ่มเติม เช่น ตาราง C และ SE ซึ่งระบุรายละเอียดรายได้จากการประกอบอาชีพอิสระและค่าใช้จ่ายที่เกี่ยวข้อง ทั้งนี้ขึ้นอยู่กับประเภทธุรกิจที่คุณเป็นเจ้าของ กำหนดการ ค

ใช้เพื่อรายงานรายได้จากธุรกิจที่ไม่มีหน่วยงาน ในขณะที่ Schedule SE

ใช้สำหรับรายได้จากการประกอบอาชีพอิสระ ตรวจสอบให้แน่ใจว่าค่าใช้จ่ายที่ไม่สามารถหักลดหย่อนได้ เช่น ค่าใช้จ่ายในสำนักงานที่บ้านไม่ได้รวมอยู่ในแบบฟอร์มเหล่านี้

ขั้นตอนที่ 3 คำนวณรายได้สุทธิ

เมื่อกรอกแบบฟอร์มที่เกี่ยวข้องทั้งหมดแล้ว รายได้สุทธิทั้งหมดสามารถคำนวณได้โดยการลบการหักเงินที่อนุญาตออกจากรายได้รวมในตาราง C หรือ SE คุณจะต้องแน่ใจว่าคุณได้รวมการหักเงินที่เกี่ยวข้องทั้งหมด เช่น ค่าแรงและต้นทุนขาย

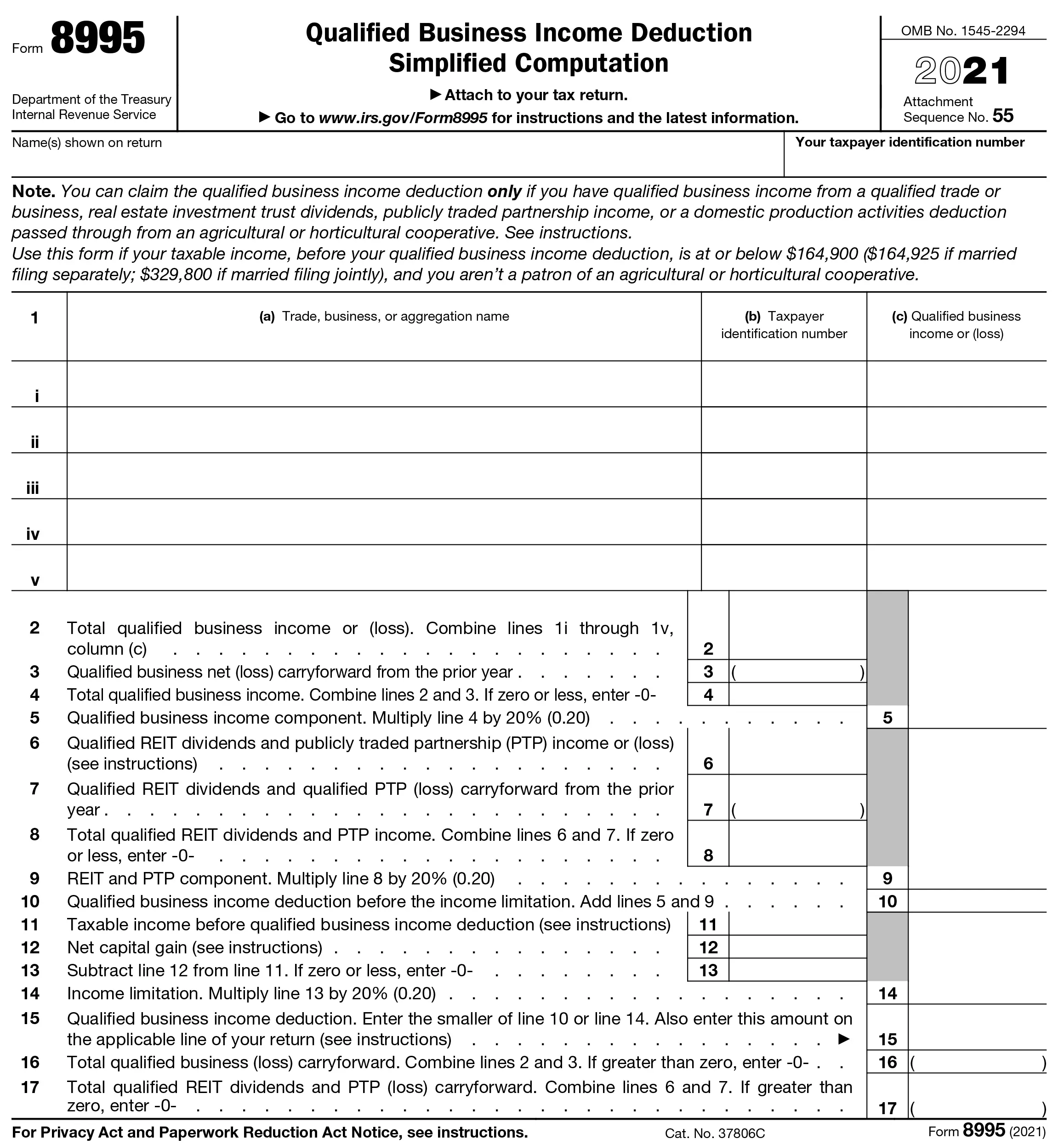

ขั้นตอนที่ 4 กรอกแบบฟอร์ม 8995

แบบฟอร์ม 8995

รายละเอียดรายได้ทางธุรกิจที่มีคุณสมบัติและจะช่วยคำนวณสิทธิ์ในการหักเงิน QBI และจำนวนที่สามารถหักได้ ในการกรอกแบบฟอร์ม คุณจะต้องป้อนรายได้สุทธิทั้งหมดจากขั้นตอนที่ 3 รวมทั้งการหักเงินพิเศษใดๆ เช่น ค่าเสื่อมราคา ค่าตัดจำหน่าย หรือการลดลง

ขั้นตอนที่ 5 ยื่นแบบแสดงรายการภาษี

สุดท้าย หลังจากกรอกแบบฟอร์มที่จำเป็นทั้งหมดเสร็จแล้ว ให้ยื่นแบบแสดงรายการภาษีและส่งสำเนาแบบฟอร์ม 8995 ไปพร้อมกับการส่งคืนเพื่อขอรับการหักเงิน QBI เพื่อให้แน่ใจว่าการหักเงินของคุณถูกต้องและเป็นไปตามกฎระเบียบของ IRS คุณควรปรึกษาผู้เชี่ยวชาญด้านภาษีที่มีคุณสมบัติเหมาะสมเพื่อเรียนรู้วิธียื่นภาษีอย่างถูกต้องสำหรับความต้องการเฉพาะของคุณ

ตัวอย่างการหัก QBI

มาดูตัวอย่างที่ชัดเจนของวิธีการหักรายได้ทางธุรกิจ (QBI) ที่เหมาะสมในทางปฏิบัติ ลองนึกภาพคู่สามีภรรยาที่จดทะเบียนสมรสกันซึ่งมีรายได้ 200,000 ดอลลาร์จากรายได้ที่ต้องเสียภาษีจากธุรกิจของพวกเขา หากเป็นไปตามเกณฑ์อื่นๆ ทั้งหมด พวกเขาจะมีสิทธิ์ได้รับการหักเงิน QBI และสามารถหักรายได้ได้สูงสุด 20% หรือ 40,000 ดอลลาร์ ซึ่งหมายความว่าทั้งคู่จะต้องจ่ายภาษีสำหรับส่วนที่เหลืออีก 160,000 ดอลลาร์เท่านั้น

บรรทัดล่าง

การหักรายได้ทางธุรกิจที่มีคุณสมบัติเหมาะสมเป็นการลดหย่อนภาษีที่ซับซ้อนซึ่งอาจช่วยให้คุณประหยัดเงินได้มาก แต่ก็มีกฎและข้อจำกัดมากมาย

บทความนี้ให้ภาพรวมของการหักเงิน QBI และข้อพิจารณาหลักบางประการที่คุณต้องพิจารณาเมื่อพิจารณาว่าคุณมีสิทธิ์หรือไม่

การทำวิจัยและติดตามกฎหมายภาษีให้ทันสมัยอยู่เสมอ คุณจะมั่นใจได้ว่าคุณได้รับประโยชน์เต็มที่จากการหักเงินอันมีค่านี้ หากมีข้อสงสัย โปรดปรึกษาผู้เชี่ยวชาญด้านภาษีหรือทำตามคำแนะนำด้านภาษีฟรีที่ IRS ให้ไว้บนเว็บไซต์

การหักเงิน QBI ช่วยลดอะไรได้บ้าง?

การหักรายได้ธุรกิจที่ผ่านการรับรอง (QBI) ช่วยลดรายได้ที่ต้องเสียภาษีและสามารถช่วยลดจำนวนเงินโดยรวมที่คุณต้องจ่ายภาษีได้ การลดรายได้ที่ต้องเสียภาษีของคุณ การหักเงิน QBI สามารถลดภาระภาษีของคุณได้อย่างมีประสิทธิภาพ

คุณสามารถเรียกร้องการหักรายได้ทางธุรกิจที่มีคุณสมบัติเหมาะสมจากทรัพย์สินให้เช่าของคุณได้หรือไม่?

ใช่ เป็นไปได้ที่จะเรียกร้องการหักรายได้ธุรกิจ (QBI) ที่มีคุณสมบัติตามเกณฑ์สำหรับทรัพย์สินให้เช่าหากเป็นไปตามเกณฑ์ที่กำหนด

เพื่อให้มีคุณสมบัติในการหักเงิน QBI ต้องใช้ทรัพย์สินในการค้าหรือธุรกิจและสร้างรายได้ กิจกรรมการเช่าจะต้องดำเนินการด้วยความสม่ำเสมอและสม่ำเสมอ ซึ่งหมายความว่าไม่ใช่แค่กิจกรรมที่เกิดขึ้นเป็นครั้งคราวหรือโดยไม่ได้ตั้งใจ

สุดท้าย คุณต้องมีส่วนร่วมอย่างแข็งขันในการจัดการทรัพย์สินให้เช่าเพื่อให้มีสิทธิ์ได้รับการหักเงิน

รายได้ดอกเบี้ยรวมอยู่ในการหักภาษีรายได้ธุรกิจที่ผ่านการรับรองหรือไม่?

ไม่ ดอกเบี้ยรับไม่มีสิทธิ์หักลดหย่อนรายได้ธุรกิจ (QBI) การหักเงิน QBI มีวัตถุประสงค์เพื่อลดรายได้ที่ต้องเสียภาษีของธุรกิจที่ตรงตามเกณฑ์ที่กำหนด เช่น การค้าหรือธุรกิจที่มีความสม่ำเสมอและสม่ำเสมอ และได้รับการจัดการอย่างแข็งขันโดยผู้เสียภาษี

อย่างไรก็ตาม ดอกเบี้ยรับไม่เข้าเกณฑ์เป็นรายได้ธุรกิจภายใต้เกณฑ์นี้และไม่สามารถรวมในการหักเงิน QBI ได้

ใครบ้างที่หักเงิน QBI ไม่ได้

โดยทั่วไปแล้ว ใครก็ตามที่มีคุณสมบัติตรงตามเกณฑ์ที่ระบุไว้ข้างต้นสามารถสอบ QBI ได้ ซึ่งรวมถึงบุคคล ทรัสต์ และอสังหาริมทรัพย์ ตลอดจนธุรกิจแบบพาสทรู เช่น ห้างหุ้นส่วนและ LLC

อย่างไรก็ตาม มีผู้เสียภาษีบางรายที่ไม่มีสิทธิ์ได้รับการหักเงิน QBI ซึ่งรวมถึงการค้าหรือธุรกิจบริการที่ระบุ (SSTBs), กิจการร่วมค้าที่มีคุณสมบัติเหมาะสม, บริษัท C, LLCs แบบสมาชิกคนเดียวบางราย และผู้เสียภาษีที่ไม่ได้รับการยกเว้นจากการอ้างสิทธิ์การหักเงินนี้ภายใต้บทบัญญัติรายได้จากต่างประเทศหรือการครอบครองรายได้

ใครมีสิทธิ์ได้รับการหักผ่าน 20%?

เพื่อให้มีคุณสมบัติสำหรับการหักผ่าน 20% คุณต้องผ่านเกณฑ์หลายประการ รวมถึงสิ่งต่อไปนี้:

- โครงสร้างธุรกิจ : เฉพาะนิติบุคคลที่มีโครงสร้างเป็นเจ้าของแต่เพียงผู้เดียว ห้างหุ้นส่วน บริษัท S หรือ LLC ที่ถือว่าเป็นเจ้าของหรือห้างหุ้นส่วนแต่เพียงผู้เดียวเพื่อวัตถุประสงค์ทางภาษีที่มีสิทธิ์ บริษัท C ไม่มีสิทธิ์ได้รับการหักเงิน

- รายได้ธุรกิจที่เข้าเกณฑ์ : เพื่อให้เข้าเกณฑ์ รายได้ต้องมาจากการค้าหรือธุรกิจในสหรัฐอเมริกา รายได้ของธุรกิจที่เข้าเกณฑ์ประกอบด้วยจำนวนรายได้สุทธิ กำไร หัก และขาดทุนจากการค้าหรือธุรกิจที่เข้าเกณฑ์ ที่สำคัญ ไม่รวมถึงรายได้ที่เกี่ยวข้องกับการลงทุน ค่าจ้าง หรือค่าตอบแทนที่เหมาะสมที่ได้รับจากผู้ถือหุ้นของบริษัท S หรือหุ้นส่วนในห้างหุ้นส่วน

- รายได้ที่ต้องเสียภาษีของผู้เสียภาษี : รายได้ที่ต้องเสียภาษีของผู้เสียภาษีต้องไม่เกินเกณฑ์ที่กำหนด ซึ่งสำหรับปีภาษี 2021 คือ 164,900 ดอลลาร์สำหรับผู้ยื่นคนเดียวและ 329,800 ดอลลาร์สำหรับผู้ยื่นร่วม หากรายได้ที่ต้องเสียภาษีสูงกว่าเกณฑ์เหล่านี้ จำนวนเงินที่หัก QBI อาจถูกจำกัดหรือยุติลง เกณฑ์เหล่านี้จะปรับตามอัตราเงินเฟ้อทุกปี

- ประเภทธุรกิจ : สำหรับผู้เสียภาษีที่มีรายได้เกินเกณฑ์ การหักลดหย่อนอาจถูกจำกัดหรือไม่มีเลย หากธุรกิจนั้นเป็นการค้าบริการหรือธุรกิจที่ระบุ (SSTB) SSTBs รวมถึงธุรกิจด้านกฎหมาย สุขภาพ การให้คำปรึกษา การกีฬา บริการทางการเงิน และธุรกิจใดๆ ที่สินทรัพย์หลักคือชื่อเสียงหรือทักษะของพนักงานหรือเจ้าของอย่างน้อยหนึ่งคน

- W-2 ค่าจ้างและข้อจำกัดด้านทุน : สำหรับผู้เสียภาษีที่มีรายได้ที่ต้องเสียภาษีสูงกว่าเกณฑ์ การหักเงินจะเป็นไปตามขีดจำกัดที่มากกว่า 50% ของค่าจ้าง W-2 ที่จ่ายโดยธุรกิจ หรือ 25% ของค่าจ้าง W-2 บวก 2.5% ของเกณฑ์ที่ยังไม่ได้ปรับปรุงทันทีหลังจากการได้มาซึ่งทรัพย์สินที่มีคุณสมบัติทั้งหมด (ทรัพย์สินที่มีตัวตนภายใต้ค่าเสื่อมราคาที่ใช้ในธุรกิจ)

ดังตัวอย่างข้างต้น การหักผ่าน 20% มีความซับซ้อนและขึ้นอยู่กับปัจจัยต่างๆ ขอแนะนำให้บุคคลต่างๆ ปรึกษากับผู้เชี่ยวชาญด้านภาษีเพื่อให้แน่ใจว่าพวกเขาเข้าใจกฎเหล่านี้อย่างถ่องแท้และนำไปใช้กับสถานการณ์เฉพาะของตนอย่างไร

รูปภาพ: องค์ประกอบ Envato