สุดยอดคู่มือสำหรับตลาดอีคอมเมิร์ซในประเทศไทย

เผยแพร่แล้ว: 2017-08-29ตลาดอีคอมเมิร์ซในประเทศไทยเติบโตอย่างต่อเนื่องในช่วงไม่กี่ปีที่ผ่านมาจากศักยภาพมหาศาล คาดว่าจะขยายตัวมากกว่า 20% ต่อปีในปีต่อๆ ไป ซึ่งถือเป็นเศรษฐกิจดิจิทัลที่ใหญ่เป็นอันดับสองในเอเชียตะวันออกเฉียงใต้

ห้องใหญ่สำหรับการเติบโต

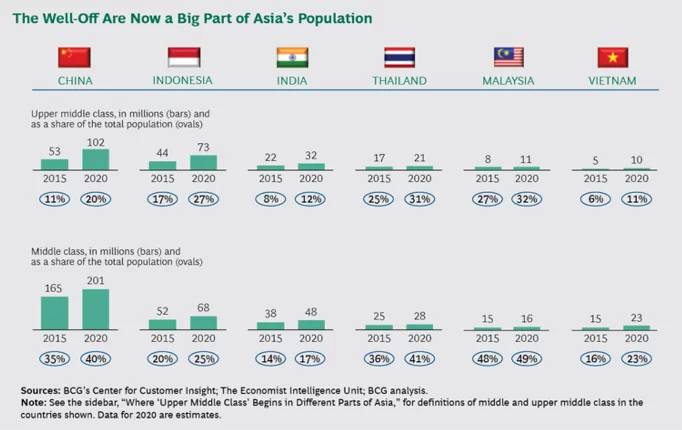

ประเทศไทยเป็นเศรษฐกิจที่ใหญ่เป็นอันดับสองในเอเชียตะวันออกเฉียงใต้ด้วย GPD ที่ 406.8 พันล้านดอลลาร์ในปี 2559 รองจากอินโดนีเซีย ประเทศไทยเป็นเศรษฐกิจที่มีรายได้ปานกลางระดับสูงมาตั้งแต่ปี 2554 โดยในช่วงไม่กี่ปีที่ผ่านมามี GDP ต่อหัวเพิ่มขึ้นที่ 5.907,91 USD ในปี 2559 ไม่น่าแปลกใจที่ประชากรหนึ่งในสี่เป็นชนชั้นกลางตอนบนและมากกว่าหนึ่งคน ที่สามคือชนชั้นกลางในจำนวนประชากรทั้งหมด 68.22 ล้าน คน หมวดหมู่เหล่านี้ไม่ได้เกี่ยวกับสถานะทางสังคมเท่านั้น แต่ยังรวมถึงการใช้อำนาจด้วย นอกจากนี้ คาดว่าตัวเลขจะเพิ่มขึ้นในปีต่อๆ ไป

ประเทศไทยเป็นเศรษฐกิจที่ใหญ่เป็นอันดับสองในเอเชียตะวันออกเฉียงใต้ด้วย GPD ที่ 406.8 พันล้านดอลลาร์ในปี 2559 รองจากอินโดนีเซีย ประเทศไทยเป็นเศรษฐกิจที่มีรายได้ปานกลางระดับสูงมาตั้งแต่ปี 2554 โดยในช่วงไม่กี่ปีที่ผ่านมามี GDP ต่อหัวเพิ่มขึ้นที่ 5.907,91 USD ในปี 2559 ไม่น่าแปลกใจที่ประชากรหนึ่งในสี่เป็นชนชั้นกลางตอนบนและมากกว่าหนึ่งคน ที่สามคือชนชั้นกลางในจำนวนประชากรทั้งหมด 68.22 ล้าน คน หมวดหมู่เหล่านี้ไม่ได้เกี่ยวกับสถานะทางสังคมเท่านั้น แต่ยังรวมถึงการใช้อำนาจด้วย นอกจากนี้ คาดว่าตัวเลขจะเพิ่มขึ้นในปีต่อๆ ไป

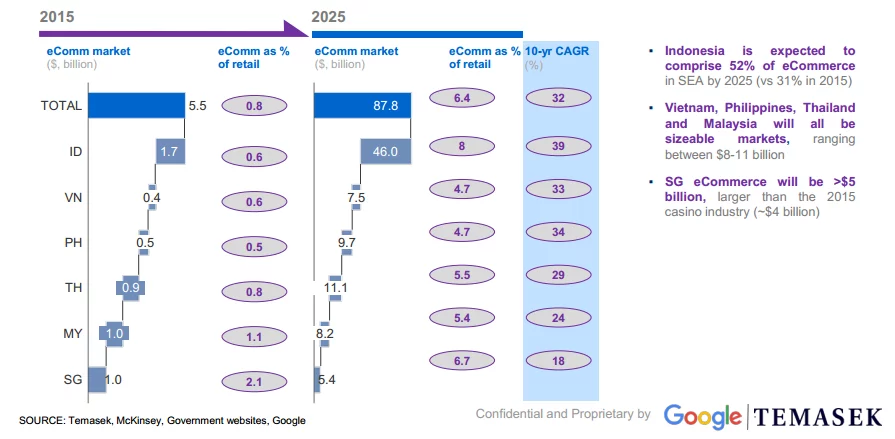

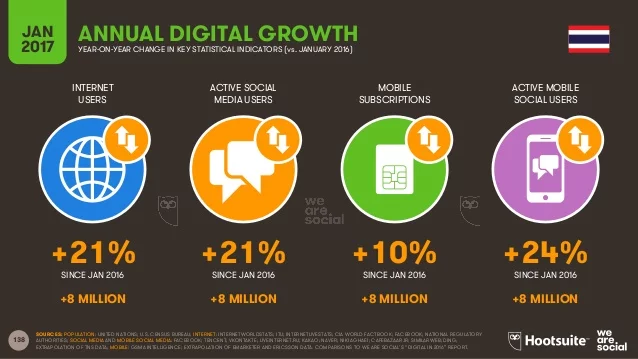

รายงานล่าสุดจาก We Are Social แสดงให้เห็นว่า 67 เปอร์เซ็นต์ของประชากรไทย เทียบเท่า 46 ล้านคน เข้าถึงอินเทอร์เน็ต ณ เดือนมกราคม 2560 ซึ่งเพิ่มขึ้นอย่างมีนัยสำคัญถึง 21 เปอร์เซ็นต์ เมื่อเทียบกับเดือนมกราคม 2559 สำนักงานพัฒนาธุรกรรมทางอิเล็กทรอนิกส์รายงานว่า คนไทยใช้เวลาบนอินเทอร์เน็ตโดยเฉลี่ย 6.4 ชั่วโมงต่อวันในปี 2559 จากข้อมูลของ Statista ผู้ใช้อินเทอร์เน็ตในประเทศไทยคาดการณ์ว่า 21.7% จะเป็นนักช้อปออนไลน์ในปี 2560 และคาดว่าจำนวนจะสูงถึง 24.5% ในปี 2564 การสำรวจล่าสุดโดย Manhattan Associates เปิดเผยว่าประมาณ 40% ของนักช้อปออนไลน์ในประเทศไทยเป็นรุ่นมิลเลนเนียลซึ่งเกิดระหว่างช่วงปี 1980 ถึงต้นทศวรรษ 2000  ยุคอีคอมเมิร์ซในประเทศไทยเพิ่งเริ่มต้นขึ้น รายงานล่าสุดโดย Google และ Temasek แสดงให้เห็นว่าตลาดอีคอมเมิร์ซในประเทศไทยมีมูลค่า 0.9 พันล้านดอลลาร์สหรัฐ คิดเป็นสัดส่วนเพียง 0.8% ของการค้าปลีกทั้งหมดในปี 2558 คาดว่าจะพุ่งขึ้น 29% สู่ระดับ 11.1 พันล้านดอลลาร์สหรัฐภายในปี 2568 ไม่ต้องสงสัยเลย -การค้าในไทยมีโอกาสเติบโตได้อีกมากในอนาคตข้างหน้า

ยุคอีคอมเมิร์ซในประเทศไทยเพิ่งเริ่มต้นขึ้น รายงานล่าสุดโดย Google และ Temasek แสดงให้เห็นว่าตลาดอีคอมเมิร์ซในประเทศไทยมีมูลค่า 0.9 พันล้านดอลลาร์สหรัฐ คิดเป็นสัดส่วนเพียง 0.8% ของการค้าปลีกทั้งหมดในปี 2558 คาดว่าจะพุ่งขึ้น 29% สู่ระดับ 11.1 พันล้านดอลลาร์สหรัฐภายในปี 2568 ไม่ต้องสงสัยเลย -การค้าในไทยมีโอกาสเติบโตได้อีกมากในอนาคตข้างหน้า

การแข่งขันที่รุนแรง

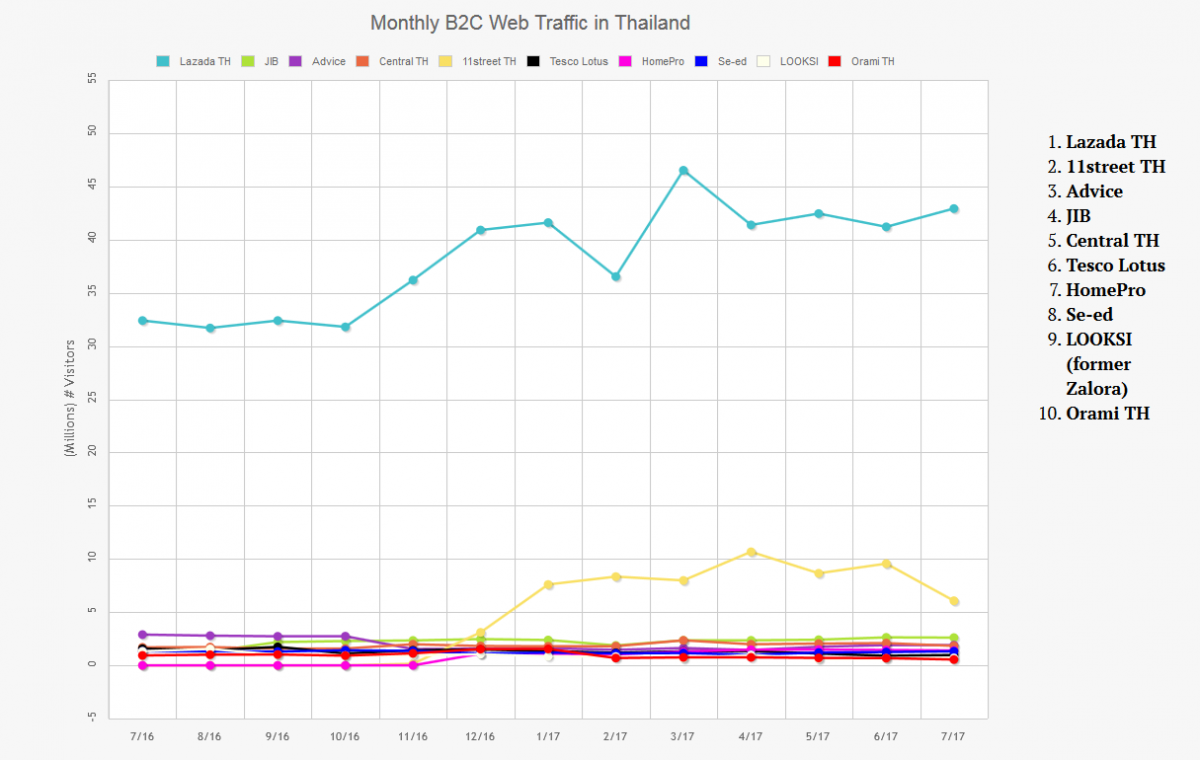

ประเทศไทยเป็นตลาดอีคอมเมิร์ซ B2C ที่ใหญ่เป็นอันดับสองในเอเชียตะวันออกเฉียงใต้ในแง่ของการขาย ตามรายงาน Thailand B2C E-Commerce Market 2017 โดย yStats.com เช่นเดียวกับตลาดดิจิทัลในเวียดนาม ผู้เล่นอีคอมเมิร์ซในประเทศไทยกำลังดิ้นรนเพื่อแข่งขันกับคู่แข่งจากต่างประเทศ ตลาดอีคอมเมิร์ซในประเทศไทยได้เห็นการครอบงำของลาซาด้าซึ่งขณะนี้แข็งแกร่งขึ้นหลังจากการเข้าซื้อกิจการของอาลีบาบายักษ์ใหญ่ด้านอินเทอร์เน็ตของจีน ง่ายที่จะเห็นตำแหน่งสูงสุดของลาซาด้าในตลาด B2C ในประเทศไทย อันที่จริง ปริมาณการใช้ข้อมูลรายเดือนของลาซาด้าแซงหน้าคู่แข่งที่ใกล้เคียงที่สุด 4 รายรวมกัน รวมถึง 11street, Advice, JIB และ Central TH แม้จะตั้งหลักอย่างแข็งแกร่งของลาซาด้า แต่ตลาดอีคอมเมิร์ซในประเทศไทยยังคงเป็นสนิมทองสำหรับผู้เล่นรายอื่นที่จะคว้าเฉพาะกลุ่ม การพัฒนาอย่างรวดเร็วของตลาดอีคอมเมิร์ซ B2C ของเกาหลี 11street นับตั้งแต่เปิดตัวอย่างเป็นทางการในประเทศไทยในเดือนกรกฎาคม 2559 ได้กลายเป็นความท้าทายสำหรับแพลตฟอร์ม Lazada ของ Rocket Internet

ที่มา: ecommerceiq

ที่มา: ecommerceiq

แน่นอนว่ากลุ่มบริษัทไทยไม่สามารถยืนหยัดเหนือคู่แข่งเพื่อแย่งชิงส่วนแบ่งการตลาดออนไลน์ไปพร้อมกับร้านค้าออฟไลน์ได้ สนามเด็กเล่นอิเล็กทรอนิกส์ของประเทศ สังเกตการรวมตัวกันของกลุ่มเซ็นทรัลกับ Central.co.th, ท็อปส์ และโรบินสัน Thai CP Group กับ Tesco Lotus, Shopat24 และ 24Catalog; บีเจซี กรุ๊ป ร่วมกับ C-mart, BigC, AsiaBooks; เพียงเพื่อชื่อไม่กี่

นอกเหนือจากอีคอมเมิร์ซ B2C แล้ว โมเดล C2C ยังคงเป็นส่วนสำคัญของตลาดดิจิทัลในประเทศไทย โดยเฉพาะอย่างยิ่ง แพลตฟอร์มออนไลน์ B2C ที่ใหญ่ที่สุดในประเทศไทย เช่น Weloveshopping, Tarad, Pramool, Blisby ล้วนเป็นของผู้เล่นในท้องถิ่น ด้วยกระแสการใช้มือถือและสมาร์ทโฟนที่พุ่งสูงขึ้นทั่วประเทศ ผู้เล่น C2C ของไทยส่วนใหญ่ยังพัฒนาแอพซื้อขายมือถือของตนเองและได้รับผลเช่น Weloveshopping, Blisby และ PantipMarket  นอกจากนี้ การพัฒนาอินเทอร์เน็ตบรอดแบนด์และการให้บริการ 4G ในประเทศไทยกำลังสร้างภาพที่สดใสสำหรับการขยายธุรกิจอีคอมเมิร์ซ ไม่เพียงแต่ในเมืองเท่านั้น แต่ยังรวมถึงพื้นที่ชนบทในประเทศด้วย Shopee แพลตฟอร์ม C2C ในสิงคโปร์ มีการเติบโตอย่างมีนัยสำคัญในประเทศไทยตั้งแต่เปิดตัวในเดือนธันวาคม 2015 ณ เดือนมีนาคม 2017 Shopee ได้รับการดาวน์โหลดแอปมากกว่า 5 ล้านครั้ง คิดเป็น 1 ใน 5 ของจำนวนทั้งหมดในตลาด 7 แห่งที่ให้บริการ รวมถึงสิงคโปร์ มาเลเซีย อินโดนีเซีย ไทย เวียดนาม ฟิลิปปินส์ และไต้หวัน Garena Online Thailand ซึ่งเป็นบริษัทแม่ของ Shopee Thailand รายงานการเติบโตที่แข็งแกร่งด้วยตัวเลขสองหลักต่อเดือนในปี 2559 และคาดว่าจะคงอัตราในปี 2560

นอกจากนี้ การพัฒนาอินเทอร์เน็ตบรอดแบนด์และการให้บริการ 4G ในประเทศไทยกำลังสร้างภาพที่สดใสสำหรับการขยายธุรกิจอีคอมเมิร์ซ ไม่เพียงแต่ในเมืองเท่านั้น แต่ยังรวมถึงพื้นที่ชนบทในประเทศด้วย Shopee แพลตฟอร์ม C2C ในสิงคโปร์ มีการเติบโตอย่างมีนัยสำคัญในประเทศไทยตั้งแต่เปิดตัวในเดือนธันวาคม 2015 ณ เดือนมีนาคม 2017 Shopee ได้รับการดาวน์โหลดแอปมากกว่า 5 ล้านครั้ง คิดเป็น 1 ใน 5 ของจำนวนทั้งหมดในตลาด 7 แห่งที่ให้บริการ รวมถึงสิงคโปร์ มาเลเซีย อินโดนีเซีย ไทย เวียดนาม ฟิลิปปินส์ และไต้หวัน Garena Online Thailand ซึ่งเป็นบริษัทแม่ของ Shopee Thailand รายงานการเติบโตที่แข็งแกร่งด้วยตัวเลขสองหลักต่อเดือนในปี 2559 และคาดว่าจะคงอัตราในปี 2560

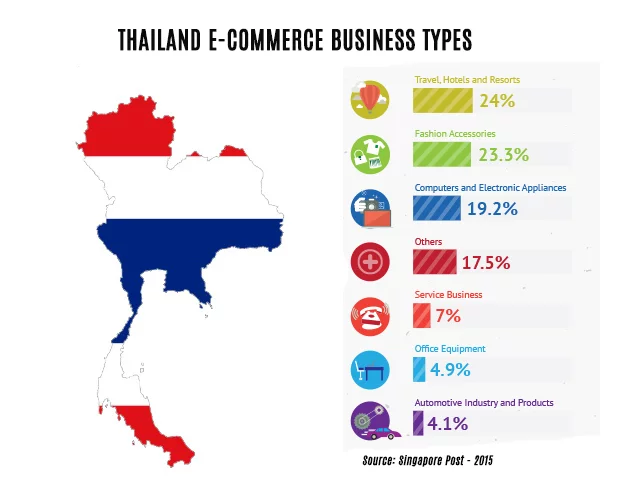

มาดูประเภทธุรกิจอีคอมเมิร์ซในตลาดไทยกันดีกว่า:

การเปลี่ยนแปลงสู่ธุรกิจเอ็มคอมเมิร์ซและโซเชียลคอมเมิร์ซ

การสำรวจล่าสุดโดยสำนักงานสถิติแห่งชาติแสดงให้เห็นว่าร้อยละ 90.4 ของผู้ใช้อินเทอร์เน็ตในประเทศเข้าถึงอินเทอร์เน็ตผ่านสมาร์ทโฟน ประเทศไทยคาดว่าจะเพิ่มจำนวนการสมัครสมาร์ทโฟนเป็นสองเท่าจาก 40 ล้านในปี 2558 เป็นเกือบ 80 ล้านในปี 2564 ตามรายงานของ Ericsson Mobility Report แม้ว่าประเทศจะได้เห็นความแตกต่างในการเจาะระบบเคลื่อนที่ระหว่างพื้นที่ในเมืองและชนบท  ตามรายงาน Digital in 2017 ที่เผยแพร่โดย We Are Social และ Hootsuite มีผู้ใช้โซเชียลมีเดียในประเทศไทย 46 ล้านคน สันนิษฐานว่าประชากรออนไลน์ของประเทศไทยทั้งหมดใช้โซเชียลเน็ตเวิร์ก การพัฒนาโซเชียลมีเดียในสยามสร้างเงื่อนไขที่เอื้ออำนวยต่อการเฟื่องฟูของโซเชียลคอมเมิร์ซในประเทศ

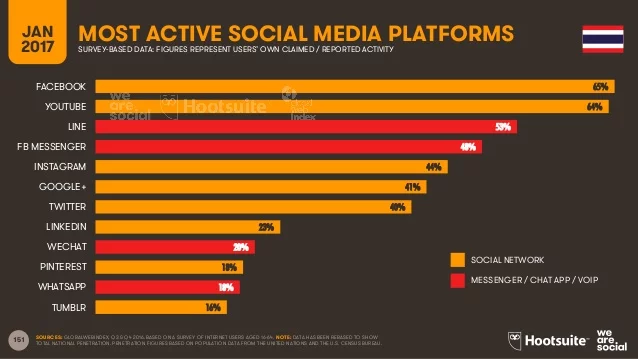

ตามรายงาน Digital in 2017 ที่เผยแพร่โดย We Are Social และ Hootsuite มีผู้ใช้โซเชียลมีเดียในประเทศไทย 46 ล้านคน สันนิษฐานว่าประชากรออนไลน์ของประเทศไทยทั้งหมดใช้โซเชียลเน็ตเวิร์ก การพัฒนาโซเชียลมีเดียในสยามสร้างเงื่อนไขที่เอื้ออำนวยต่อการเฟื่องฟูของโซเชียลคอมเมิร์ซในประเทศ  ประเทศไทยอยู่ในอันดับที่ 9 ของประเทศที่มีผู้ใช้ Facebook สูงสุด โดยมีบัญชี 47 ล้านบัญชี ที่น่าสนใจคือ เมืองหลวงของกรุงเทพฯ มีผู้ใช้ Facebook มากถึง 30 ล้านคน ซึ่งทำให้เป็นเมืองที่มีการใช้งาน Facebook มากที่สุดในโลก ณ สิ้นปี 2558 ประเทศไทยมีผู้ใช้ LINE 33 ล้านคน รองจากญี่ปุ่นในแง่ของจำนวน ณ เดือนพฤศจิกายน 2559 มีผู้ใช้ Instagram 9.1 ล้านคนในประเทศไทย เพิ่มขึ้น 3.2 ล้านคนตามข้อมูลของนโปเลียนแคท ตัวเลขที่น่าประทับใจเหล่านี้สมเหตุสมผลหรือไม่? ไม่ต้องสงสัยเลยว่าคนไทยชอบใช้แพลตฟอร์มโซเชียลเป็นกิจกรรมประจำวัน นอกจากนี้ พวกเขาชอบซื้อบางอย่างผ่านโซเชียลมีเดียมากกว่าเว็บไซต์อีคอมเมิร์ซ รายงานล่าสุดเกี่ยวกับ Global Total Retail 2016 โดย PwC Thailand เปิดเผยว่า 51 เปอร์เซ็นต์ของผู้ซื้อออนไลน์ในประเทศไทยกล่าวว่าพวกเขาซื้อสินค้าโดยตรงผ่านช่องทางโซเชียลมีเดีย คาดว่าหนึ่งในสามถึงครึ่งหนึ่งของมูลค่าสินค้ารวมของอีคอมเมิร์ซทั้งหมดมาจากแพลตฟอร์มโซเชียล เช่น Facebook, LINE และ Instagram

ประเทศไทยอยู่ในอันดับที่ 9 ของประเทศที่มีผู้ใช้ Facebook สูงสุด โดยมีบัญชี 47 ล้านบัญชี ที่น่าสนใจคือ เมืองหลวงของกรุงเทพฯ มีผู้ใช้ Facebook มากถึง 30 ล้านคน ซึ่งทำให้เป็นเมืองที่มีการใช้งาน Facebook มากที่สุดในโลก ณ สิ้นปี 2558 ประเทศไทยมีผู้ใช้ LINE 33 ล้านคน รองจากญี่ปุ่นในแง่ของจำนวน ณ เดือนพฤศจิกายน 2559 มีผู้ใช้ Instagram 9.1 ล้านคนในประเทศไทย เพิ่มขึ้น 3.2 ล้านคนตามข้อมูลของนโปเลียนแคท ตัวเลขที่น่าประทับใจเหล่านี้สมเหตุสมผลหรือไม่? ไม่ต้องสงสัยเลยว่าคนไทยชอบใช้แพลตฟอร์มโซเชียลเป็นกิจกรรมประจำวัน นอกจากนี้ พวกเขาชอบซื้อบางอย่างผ่านโซเชียลมีเดียมากกว่าเว็บไซต์อีคอมเมิร์ซ รายงานล่าสุดเกี่ยวกับ Global Total Retail 2016 โดย PwC Thailand เปิดเผยว่า 51 เปอร์เซ็นต์ของผู้ซื้อออนไลน์ในประเทศไทยกล่าวว่าพวกเขาซื้อสินค้าโดยตรงผ่านช่องทางโซเชียลมีเดีย คาดว่าหนึ่งในสามถึงครึ่งหนึ่งของมูลค่าสินค้ารวมของอีคอมเมิร์ซทั้งหมดมาจากแพลตฟอร์มโซเชียล เช่น Facebook, LINE และ Instagram

การเพิ่มขึ้นของ e-payment

เช่นเดียวกับตลาดอีคอมเมิร์ซเกิดใหม่อื่นๆ ในเอเชียตะวันออกเฉียงใต้ เงินสดในการส่งมอบยังคงเป็นวิธีการชำระเงินที่ต้องการมากที่สุดในประเทศไทย เป็นผลมาจากความไม่ไว้วางใจในการชำระเงินออนไลน์และการเจาะบัญชีธนาคารต่ำ จากข้อมูลของ aCommerce พบว่ากว่าร้อยละ 70 ของธุรกรรมอีคอมเมิร์ซในประเทศไทยเลือกใช้เงินสดในการจัดส่งเป็นวิธีการชำระเงิน

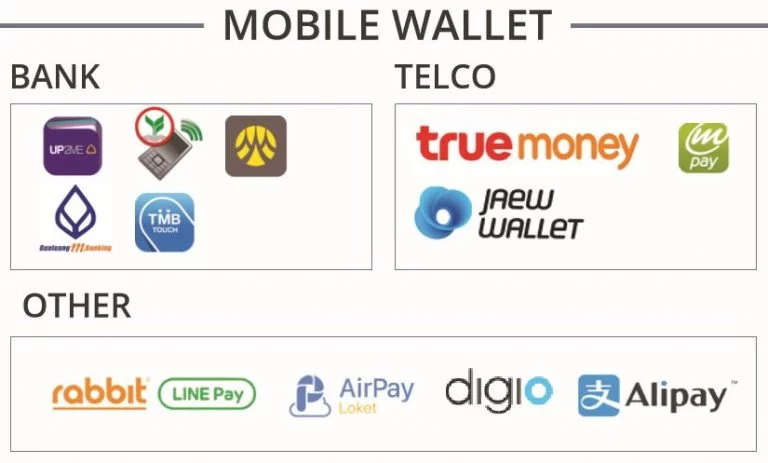

แม้ว่าการชำระเงินด้วยเงินสดจะครอบงำ แต่การใช้ e-wallets ในประเทศไทยก็เพิ่มขึ้นอย่างรวดเร็ว (เช่น AIS mPAY, TrueMoney, PaysBuy, Rabbit Line Pay, Air Pay, Digio, Alipay, WeChat Pay) เป็นวิธีการชำระเงินทางเลือก กระเป๋าเงินมือถือช่วยให้ทั้งผู้ที่อยู่ในธนาคารและผู้ที่ไม่มีบัญชีธนาคารสามารถโอนเงินและชำระเงินออนไลน์ได้อย่างง่ายดายและปลอดภัยยิ่งขึ้น  ตามสถิติของธนาคารกลางไทย ณ เดือนกันยายน 2559 มีผู้ใช้บริการธนาคารทางอินเทอร์เน็ต 14.1 ล้านคนและผู้ใช้บริการธนาคารบนมือถือ 19.4 ล้านคนในประเทศ จำนวนนี้คาดว่าจะเพิ่มขึ้นในเวลาอันใกล้นี้ตามความเป็นจริง เป็นที่น่าสังเกตว่าประเทศไทยเป็นผู้บุกเบิกในเอเชียตะวันออกเฉียงใต้ที่จะเปิดตัวระบบชำระเงินอิเล็กทรอนิกส์ระดับประเทศชื่อพร้อมเพย์ในต้นปี 2560 พร้อมเพย์ถือเป็นความก้าวหน้าครั้งสำคัญในการพัฒนาไม่เพียงแต่ระบบการเงิน แต่ยังรวมถึงระบบนิเวศอีคอมเมิร์ซในประเทศไทยด้วย คาดว่าจะช่วยเพิ่มการชำระเงินดิจิทัลสำหรับลูกค้ารายย่อยเท่านั้น แต่ยังรวมถึงกิจกรรม B2B ในประเทศไทยและการค้าข้ามพรมแดน

ตามสถิติของธนาคารกลางไทย ณ เดือนกันยายน 2559 มีผู้ใช้บริการธนาคารทางอินเทอร์เน็ต 14.1 ล้านคนและผู้ใช้บริการธนาคารบนมือถือ 19.4 ล้านคนในประเทศ จำนวนนี้คาดว่าจะเพิ่มขึ้นในเวลาอันใกล้นี้ตามความเป็นจริง เป็นที่น่าสังเกตว่าประเทศไทยเป็นผู้บุกเบิกในเอเชียตะวันออกเฉียงใต้ที่จะเปิดตัวระบบชำระเงินอิเล็กทรอนิกส์ระดับประเทศชื่อพร้อมเพย์ในต้นปี 2560 พร้อมเพย์ถือเป็นความก้าวหน้าครั้งสำคัญในการพัฒนาไม่เพียงแต่ระบบการเงิน แต่ยังรวมถึงระบบนิเวศอีคอมเมิร์ซในประเทศไทยด้วย คาดว่าจะช่วยเพิ่มการชำระเงินดิจิทัลสำหรับลูกค้ารายย่อยเท่านั้น แต่ยังรวมถึงกิจกรรม B2B ในประเทศไทยและการค้าข้ามพรมแดน

การปรับปรุงด้านลอจิสติกส์

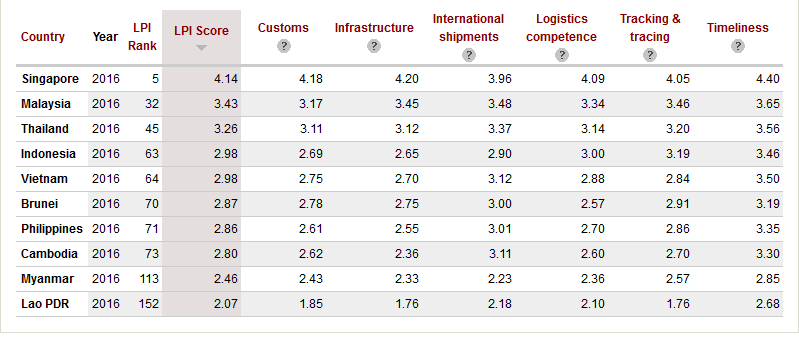

โลจิสติกส์เป็นกระดูกสันหลังของการค้าในประเทศและระหว่างประเทศของเศรษฐกิจโดยทั่วไปและโดยเฉพาะอย่างยิ่งอีคอมเมิร์ซ เมื่อเทียบกับประเทศเพื่อนบ้านอื่นๆ ในเอเชียตะวันออกเฉียงใต้ ประเทศไทยเป็นประเทศที่มีบทบาทสำคัญในอุตสาหกรรมลอจิสติกส์ ต้นทุนด้านลอจิสติกส์ที่สูงเป็นอุปสรรคต่อการพัฒนาเศรษฐกิจดิจิทัล แต่ก็ไม่ใช่ปัญหาที่น่าปวดหัวในประเทศไทย รัฐบาลมุ่งมั่นที่จะลดต้นทุนด้านลอจิสติกส์ของประเทศจาก 14 เป็น 12 เปอร์เซ็นต์ของ GDP ภายในปี 2564 โดยการยกระดับโครงสร้างพื้นฐานทั่วประเทศเพื่อเพิ่มความได้เปรียบในการแข่งขันของประเทศไทยและยกระดับการเติบโตทางเศรษฐกิจ

ที่มา: ธนาคารโลก

ที่มา: ธนาคารโลก

ประเทศไทยได้ดึงดูดผู้ให้บริการด้านลอจิสติกส์จำนวนมากในช่วงไม่กี่ปีที่ผ่านมา เนื่องจากคาดว่าจะเป็นมหาอำนาจด้านอีคอมเมิร์ซและลอจิสติกส์ในภูมิภาค บริการจัดส่งในประเทศไทยได้รับการปรับปรุงอย่างมีนัยสำคัญด้วยโครงสร้างพื้นฐานด้านลอจิสติกส์ที่เพิ่มขึ้นและการแข่งขันที่รุนแรงระหว่างผู้ให้บริการ ผู้บริโภคและผู้ค้าชาวไทยได้รับประโยชน์จากการมีส่วนร่วมของผู้เล่นด้านลอจิสติกส์มากขึ้นเรื่อยๆ ตั้งแต่ชื่อที่มีชื่อเสียงระดับนานาชาติไปจนถึงสตาร์ทอัพที่เพิ่งเกิดใหม่ในท้องถิ่น ความสำเร็จของบริการจัดส่งแบบออนดีมานด์ เช่น Grabbike, Rush Bike, LalaMove, SendIt เป็นเครื่องพิสูจน์ที่น่าเชื่อถือที่สุดสำหรับความต้องการด้านการขนส่งที่ไม่สำเร็จของผู้บริโภคชาวไทย  สนามแข่งขันการส่งมอบไมล์สุดท้ายนั้นน่าสนใจยิ่งขึ้นด้วยการแข่งขันระหว่างบริษัทท้องถิ่นที่มีประสบการณ์เช่นไปรษณีย์ไทย และชื่อเสียงระดับโลกอย่าง DHL, Kerry Express, CJ Korea Express เป็นต้น ควรสังเกตว่า DHL e-commerce ได้ขยายการดำเนินงานมายังประเทศไทยในฐานะตลาดแรกในเอเชียตะวันออกเฉียงใต้ในต้นปี 2559 และ Alibaba ยักษ์ใหญ่ด้านอินเทอร์เน็ตของจีนได้ดำเนินการหลายอย่างเพื่อให้ประเทศไทยเป็นศูนย์กลางอีคอมเมิร์ซและโลจิสติกส์ภายในปี 2019

สนามแข่งขันการส่งมอบไมล์สุดท้ายนั้นน่าสนใจยิ่งขึ้นด้วยการแข่งขันระหว่างบริษัทท้องถิ่นที่มีประสบการณ์เช่นไปรษณีย์ไทย และชื่อเสียงระดับโลกอย่าง DHL, Kerry Express, CJ Korea Express เป็นต้น ควรสังเกตว่า DHL e-commerce ได้ขยายการดำเนินงานมายังประเทศไทยในฐานะตลาดแรกในเอเชียตะวันออกเฉียงใต้ในต้นปี 2559 และ Alibaba ยักษ์ใหญ่ด้านอินเทอร์เน็ตของจีนได้ดำเนินการหลายอย่างเพื่อให้ประเทศไทยเป็นศูนย์กลางอีคอมเมิร์ซและโลจิสติกส์ภายในปี 2019

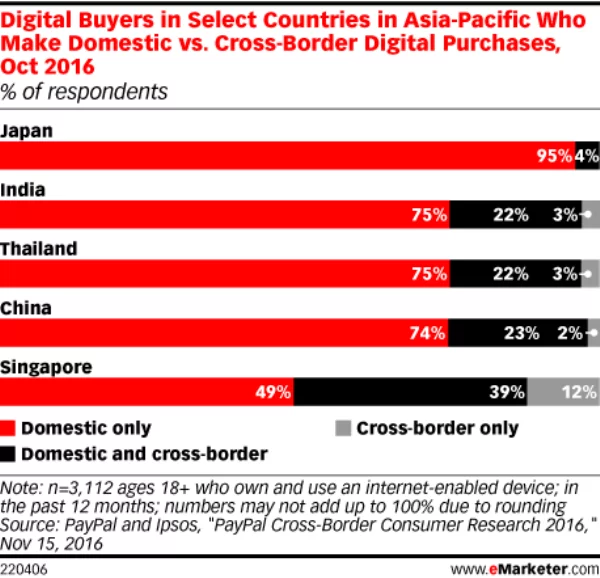

โอกาสสำหรับอีคอมเมิร์ซข้ามพรมแดน

จากการวิจัยในปี 2559 โดย PayPal และ Ipsos ผู้เลือกซื้อออนไลน์ 2 ล้านคนจาก 7.9 ล้านคนในประเทศไทยซื้อสินค้าจากเว็บไซต์ต่างประเทศ ส่วนใหญ่เป็นสินค้าแฟชั่น ความบันเทิง ดิจิทัลและการศึกษา และผลิตภัณฑ์อิเล็กทรอนิกส์ สำหรับผู้บริโภค ไม่น่าแปลกใจเลย เกือบครึ่ง (46%) ของพวกเขาส่งคำสั่งซื้ออิเล็กทรอนิกส์ข้ามพรมแดนผ่านสมาร์ทโฟนหรือแท็บเล็ต ส่วนแบ่งเฉลี่ยของการซื้อออนไลน์จากเว็บไซต์นอกประเทศไทยเพิ่มขึ้นเป็นเลขสองหลักต่อปี  อย่างไรก็ตาม การพัฒนาอีคอมเมิร์ซ B2C ข้ามพรมแดนของประเทศไทยยังคงเผชิญกับอุปสรรคมากมาย ซึ่งรวมถึงภาษีศุลกากรและภาษี การจัดส่งที่ยาวนานและมีราคาแพง และการชำระเงินออนไลน์ข้ามพรมแดนไม่สะดวก ผู้บริโภคชาวไทยชอบเก็บเงินปลายทางและไม่ชอบบัตรเครดิตมากนัก มีการเพิ่มขึ้นอย่างรวดเร็วในการใช้วิธีการชำระเงินออนไลน์แบบอื่น แต่มีเว็บไซต์ช้อปปิ้งในต่างประเทศเพียงไม่กี่แห่งที่มีตัวเลือกที่เหมาะสมสำหรับผู้บริโภคในการเลือก ตัวเลือกการจัดส่งหรือการจัดส่งมีสถานการณ์ที่คล้ายคลึงกันเมื่อซื้อสินค้าออนไลน์จากประเทศอื่น

อย่างไรก็ตาม การพัฒนาอีคอมเมิร์ซ B2C ข้ามพรมแดนของประเทศไทยยังคงเผชิญกับอุปสรรคมากมาย ซึ่งรวมถึงภาษีศุลกากรและภาษี การจัดส่งที่ยาวนานและมีราคาแพง และการชำระเงินออนไลน์ข้ามพรมแดนไม่สะดวก ผู้บริโภคชาวไทยชอบเก็บเงินปลายทางและไม่ชอบบัตรเครดิตมากนัก มีการเพิ่มขึ้นอย่างรวดเร็วในการใช้วิธีการชำระเงินออนไลน์แบบอื่น แต่มีเว็บไซต์ช้อปปิ้งในต่างประเทศเพียงไม่กี่แห่งที่มีตัวเลือกที่เหมาะสมสำหรับผู้บริโภคในการเลือก ตัวเลือกการจัดส่งหรือการจัดส่งมีสถานการณ์ที่คล้ายคลึงกันเมื่อซื้อสินค้าออนไลน์จากประเทศอื่น  เพื่อแก้ปัญหาเหล่านี้ ผู้เล่นจำนวนมากได้เข้าร่วมเกมนี้โดยนำเสนอโซลูชั่นข้ามพรมแดนสำหรับผู้ค้าออนไลน์ ซึ่งรวมถึงแต่ไม่จำกัดเฉพาะด้านลอจิสติกส์และการชำระเงินทางอิเล็กทรอนิกส์ ชื่อที่มีชื่อเสียงมากที่สุดคือผู้เล่นที่ให้บริการเติมเต็มด้านโลจิสติกส์ข้ามพรมแดน เช่น aCommerce, Boxme, DHL หากคุณกำลังมองหาโอกาสในการเข้าร่วมตลาดอีคอมเมิร์ซในประเทศไทย บริการสนับสนุนอีคอมเมิร์ซข้ามพรมแดนเป็นทางเลือกที่ดี

เพื่อแก้ปัญหาเหล่านี้ ผู้เล่นจำนวนมากได้เข้าร่วมเกมนี้โดยนำเสนอโซลูชั่นข้ามพรมแดนสำหรับผู้ค้าออนไลน์ ซึ่งรวมถึงแต่ไม่จำกัดเฉพาะด้านลอจิสติกส์และการชำระเงินทางอิเล็กทรอนิกส์ ชื่อที่มีชื่อเสียงมากที่สุดคือผู้เล่นที่ให้บริการเติมเต็มด้านโลจิสติกส์ข้ามพรมแดน เช่น aCommerce, Boxme, DHL หากคุณกำลังมองหาโอกาสในการเข้าร่วมตลาดอีคอมเมิร์ซในประเทศไทย บริการสนับสนุนอีคอมเมิร์ซข้ามพรมแดนเป็นทางเลือกที่ดี

ในความเห็นของคุณ คุณลักษณะใดที่สำคัญที่สุดในตลาดค้าปลีกดิจิทัลของประเทศไทย กรุณาแบ่งปันกับเราในความคิดเห็นด้านล่าง