แบบฟอร์ม W4 คืออะไรและคุณต้องยื่นแบบฟอร์มใด

เผยแพร่แล้ว: 2023-07-22ทุกปี Internal Revenue Service (IRS) จำเป็นต้องให้พนักงานทุกคนกรอกแบบฟอร์ม W4 โดยไม่คำนึงถึงระดับรายได้หรือวงเล็บภาษี เอกสารสำคัญนี้ทำหน้าที่เป็นแผนงานสำหรับนายจ้างในการกำหนดจำนวนภาษีของรัฐบาลกลางและรัฐที่ถูกต้องซึ่งควรหักจากเช็คเงินเดือนแต่ละฉบับ

แบบฟอร์ม W4 มีความสำคัญอย่างยิ่งเนื่องจากทำหน้าที่เป็นแนวทางในการหักภาษี ณ ที่จ่าย เนื่องจากช่วยให้ผู้เสียภาษีสามารถคำนวณภาระภาษีเงินได้ของตนได้อย่างแม่นยำ สิ่งนี้ทำให้มั่นใจได้ว่าพวกเขาปฏิบัติตามภาระภาษีและช่วยหลีกเลี่ยงความยุ่งยากทางกฎหมายที่อาจเกิดขึ้นจากการยื่นภาษีอย่างไม่ถูกต้อง

ในคู่มือนี้ เราจะเจาะลึกรายละเอียดว่าแบบฟอร์ม W4 คืออะไร ใครบ้างที่ต้องยื่นแบบฟอร์ม และวิธีการที่ถูกต้องในการกรอกเอกสารสำคัญนี้ให้สมบูรณ์ มาเริ่มกันเลย!

สารบัญ

แบบฟอร์ม W4 คืออะไร?

โดยพื้นฐานแล้ว แบบฟอร์ม W4 เป็นแบบฟอร์มที่ได้รับมอบอำนาจจากรัฐบาลกลางซึ่งใช้โดย IRS มันมีบทบาทสำคัญในการกำหนดจำนวนภาษีที่ควรหักจากเช็คเงินเดือนของคุณและส่งให้กับรัฐบาลในภายหลัง

แบบฟอร์มนี้เป็นตัวกำหนดหลักในการคำนวณว่าคุณจะต้องเสียภาษีเพิ่มเติมหรือจะมีสิทธิ์ขอคืนภาษีเมื่อถึงเวลายื่นแบบแสดงรายการภาษีหรือไม่ ตรวจสอบให้แน่ใจว่ากรอกแบบฟอร์ม W4 อย่างถูกต้องและแม่นยำเป็นสิ่งสำคัญในการจัดการทางการเงิน

วิธีนี้ช่วยปกป้องคุณจากหลุมพรางของการชำระภาษีน้อยเกินไปหรือจ่ายเกิน ซึ่งจะช่วยประหยัดเวลาและเงินจำนวนมากในระยะยาว

เมื่อเข้าใจความหมายของแบบฟอร์ม W4 คุณจะสามารถตัดสินใจได้อย่างชาญฉลาดมากขึ้นเกี่ยวกับการหักภาษี ณ ที่จ่าย ซึ่งนำไปสู่การวางแผนทางการเงินที่ดีขึ้นและมีเสถียรภาพ

แบบฟอร์ม IRS W4 ใช้สำหรับอะไร

แบบฟอร์ม IRS W4 ทำหน้าที่เป็นเอกสารพื้นฐานสำหรับผู้เสียภาษี โดยสรุปภาระทางการเงินของพวกเขาสำหรับปีบัญชีนั้นๆ เรามาเจาะลึกลงไปในหน้าที่หลักของแบบฟอร์ม W4 กัน:

กำหนดภาษีหัก ณ ที่จ่าย

แบบฟอร์ม W4 ทำหน้าที่เป็นแนวทางสำหรับทั้งนายจ้างและลูกจ้าง กำหนดว่าภาษีรายได้ของรัฐบาลกลางและรัฐควรถูกหักออกจากเช็คเงินเดือนของพนักงานอย่างเป็นระบบเท่าใด เพื่อให้มั่นใจว่ามีการชำระภาษีที่ถูกต้องตลอดทั้งปี

คำนวณภาระภาษีเงินได้

บทบาทที่สำคัญอีกประการหนึ่งของแบบฟอร์ม W4 คือการช่วยเหลือผู้เสียภาษีในการคำนวณภาระภาษีเงินได้อย่างถูกต้อง สิ่งนี้จะสำเร็จได้เมื่อพวกเขายื่นแบบแสดงรายการ ซึ่งช่วยให้พวกเขาติดตามภาระผูกพันทางการเงินที่มีต่อรัฐและรัฐบาลกลาง

ลดภาษีที่ต้องชำระ

แบบฟอร์ม W4 ยังพิสูจน์ให้เห็นถึงประโยชน์ในการช่วยให้ผู้เสียภาษีลดจำนวนภาษีที่ต้องชำระ โดยการขอลดหย่อนและเครดิตภาษีบางอย่างที่ระบุไว้ในแบบฟอร์ม ผู้เสียภาษีอาจลดหย่อนภาษีโดยรวมได้ ซึ่งช่วยให้มีความมั่นคงทางการเงิน

รับเงินคืนมากขึ้น

ประการสุดท้าย แบบฟอร์ม W4 ยังสามารถเป็นเครื่องมือสำหรับผู้เสียภาษีเพื่อเพิ่มจำนวนเงินคืนที่เป็นไปได้ โดยการอ้างสิทธิ์การหักเงินและเครดิตเฉพาะตามที่ระบุไว้ในแบบฟอร์ม ผู้เสียภาษีอาจเพิ่มโอกาสในการได้รับเงินคืนมากขึ้นเมื่อพวกเขายื่นแบบแสดงรายการ ซึ่งส่งผลดีต่อสุขภาพทางการเงินของพวกเขา

ประเภทของแบบฟอร์ม IRS W4

มีแบบฟอร์ม W4 หลายประเภทที่ให้บริการโดย Internal Revenue Service นี่คือบทสรุป:

| รูปร่าง | ชื่อ | วัตถุประสงค์และการใช้งาน |

|---|---|---|

| ว-4 | ประมาณการหนี้สินภาษี | ใช้ในการประมาณการภาระภาษี ช่วยผู้เสียภาษีกำหนดจำนวนภาษีที่ต้องชำระ |

| ดับบลิว-โฟร์พี | หนังสือรับรองหัก ณ ที่จ่ายสำหรับการจ่ายเงินบำนาญหรือเงินงวด | ใช้โดยผู้รับเงินบำนาญและเงินรายปีเพื่อแนะนำผู้จ่ายเงินเกี่ยวกับจำนวนภาษีที่ถูกหัก ณ ที่จ่าย |

| W-4R | หนังสือรับรองการหัก ณ ที่จ่ายสำหรับเงินบำนาญ | ใช้โดยผู้เกษียณอายุเพื่อแนะนำนายจ้างเกี่ยวกับจำนวนภาษีหัก ณ ที่จ่ายจากเงินเกษียณ |

| W-4S | ขอหักภาษี ณ ที่จ่ายของรัฐบาลกลางจาก Sick Pay | ใช้โดยพนักงานที่จ่ายค่าป่วยเพื่อแนะนำนายจ้างเกี่ยวกับจำนวนภาษีหัก ณ ที่จ่าย |

| W-4V | คำขอหักภาษี ณ ที่จ่ายโดยสมัครใจ | ใช้โดยผู้เสียภาษีเพื่อขอให้นายจ้างหักภาษี ณ ที่จ่ายจำนวนหนึ่งโดยสมัครใจ |

วิธีกรอกแบบฟอร์ม W4

การกรอกแบบฟอร์ม W4 อาจสร้างความสับสนได้ ดังนั้นนี่คือขั้นตอนบางส่วนที่จะช่วยให้คุณเริ่มต้นได้

ดาวน์โหลดแบบฟอร์ม W4 ที่นี่

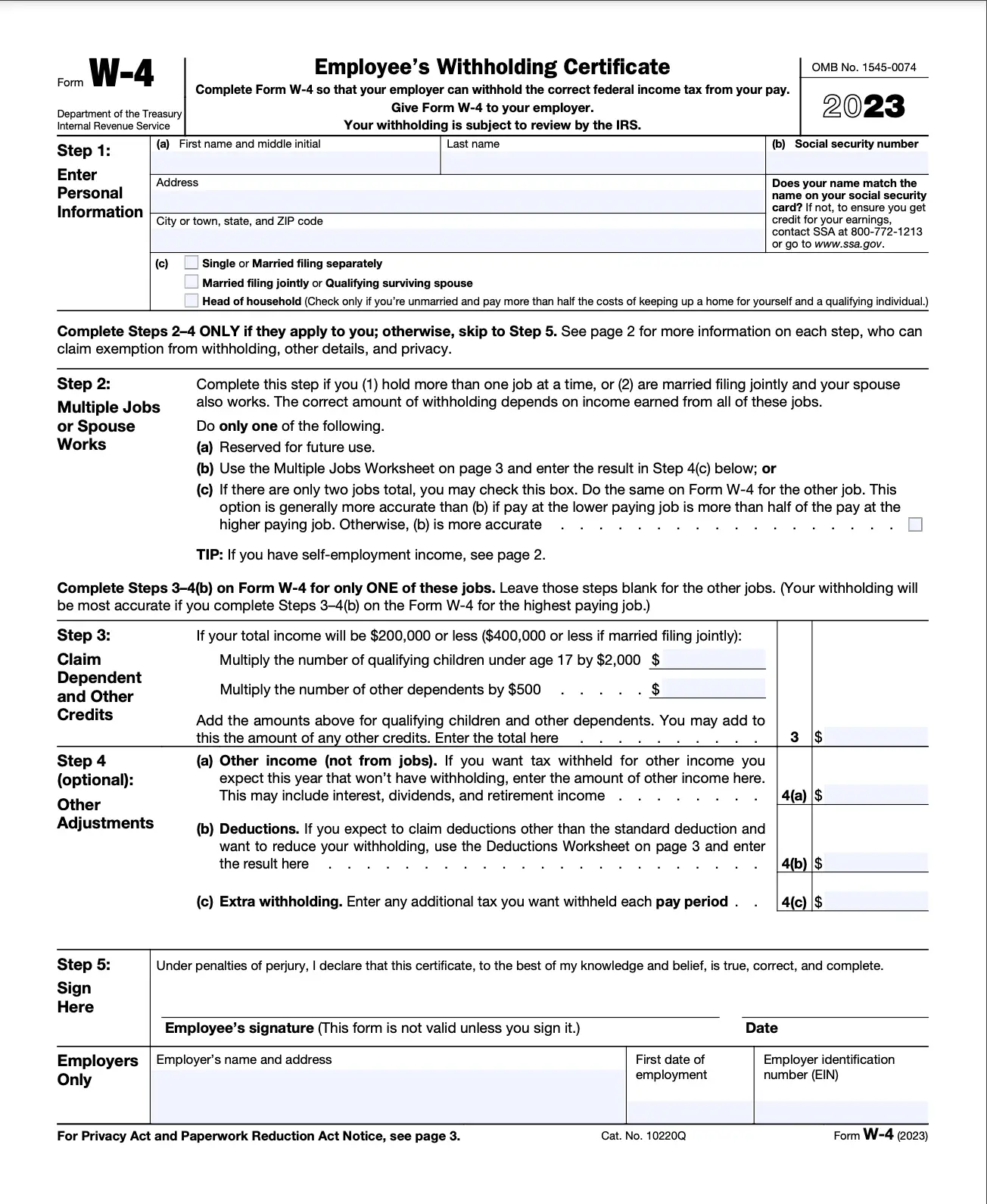

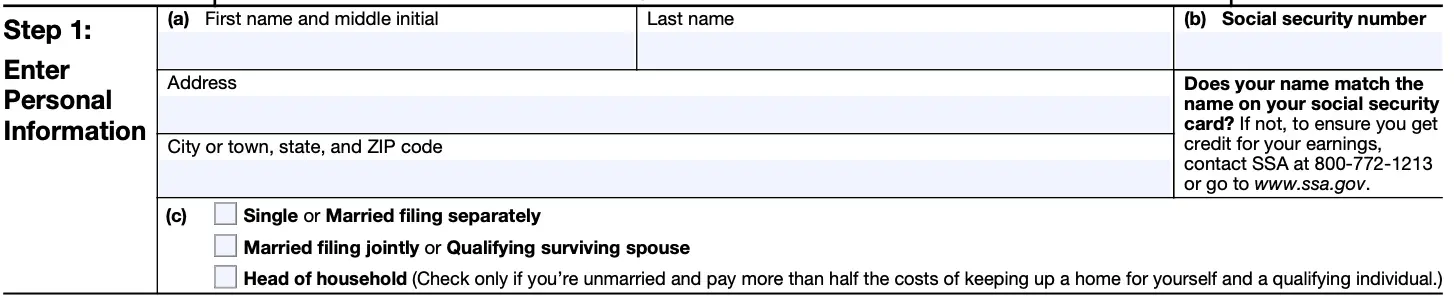

ขั้นตอนที่ 1: ป้อนข้อมูลส่วนตัว

ขั้นตอนแรกคือการป้อนข้อมูลส่วนตัวพื้นฐาน ซึ่งรวมถึงชื่อ ที่อยู่ สถานะการยื่น และหมายเลขประกันสังคมของคุณ

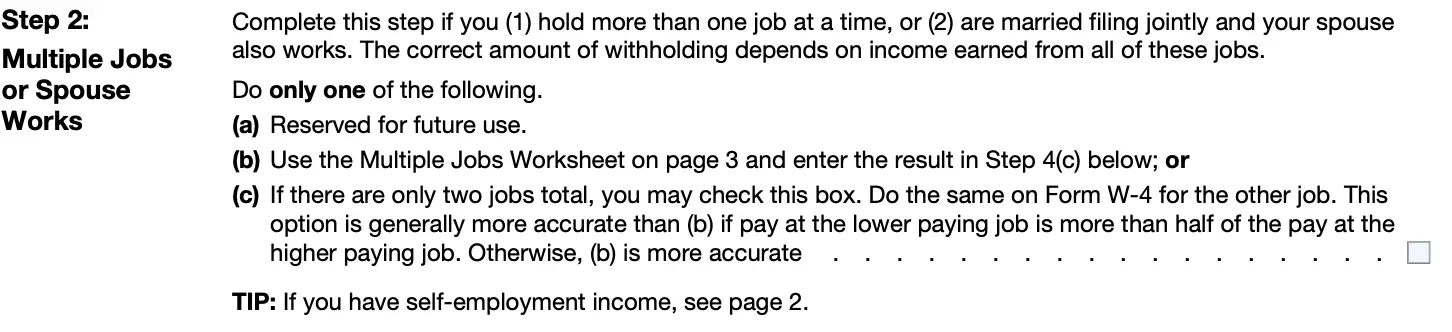

ขั้นตอนที่ 2: งานหลายอย่างหรืองานของคู่สมรส

เมื่อคุณทำงานมากกว่าหนึ่งงานพร้อมกัน หรือเมื่อคู่สมรสของคุณทำงาน คุณต้องทำขั้นตอนนี้ให้เสร็จสิ้น รายได้ที่ได้รับจากงานเหล่านี้ทั้งหมดจะกำหนดจำนวนเงินหัก ณ ที่จ่ายที่ถูกต้อง

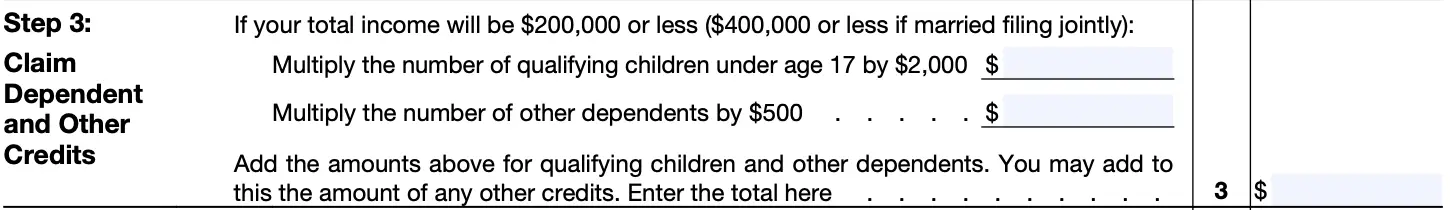

ขั้นตอนที่ 3: เรียกร้องค่าสินไหมทดแทนและเครดิตอื่น ๆ

สำหรับขั้นตอนนี้ คุณจะต้องให้ข้อมูลเกี่ยวกับผู้ติดตามที่คุณมีและเครดิตอื่นๆ ซึ่งอาจรวมถึงเครดิตภาษีการศึกษาหรือการดูแลเด็กที่สามารถลดภาระภาษีของคุณได้

ขั้นตอนที่ 4 (ไม่บังคับ): การปรับอื่นๆ

ขั้นตอนนี้เป็นทางเลือก แต่ควรทำขั้นตอนนี้ให้เสร็จหากคุณมีรายได้จากแหล่งอื่น ต้องการลดภาษีหัก ณ ที่จ่ายของคุณ หากคุณคาดว่าจะใช้สิทธิ์ลดหย่อนภาษีนอกเหนือจากการหักเงินมาตรฐาน หรือหากคุณต้องการหักภาษี ณ ที่จ่ายเพิ่มเติมใดๆ ในแต่ละงวดการจ่ายเงิน

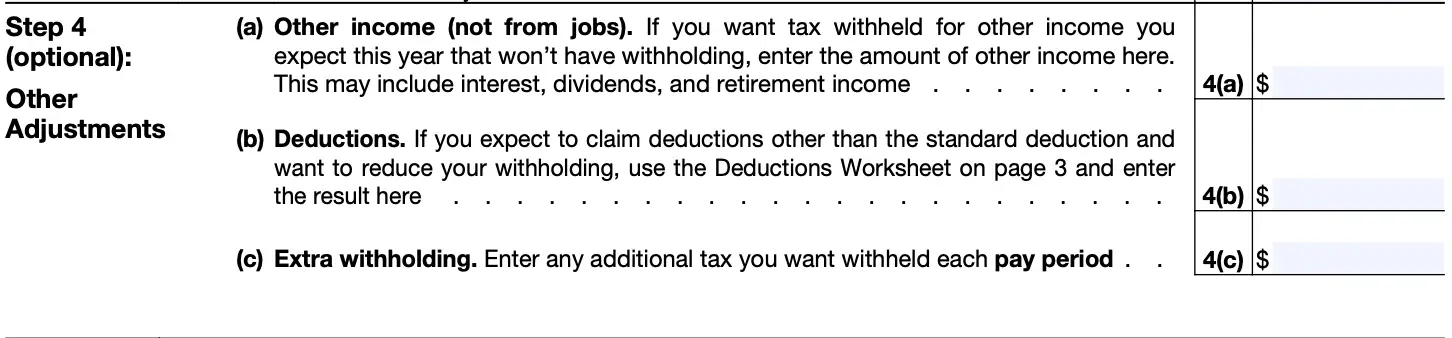

ขั้นตอนที่ 5: ลงชื่อเข้าใช้ที่นี่

คุณจะต้องลงนามและลงวันที่ในแบบฟอร์มภายใต้บทลงโทษกรณีให้การเท็จ สิ่งนี้มีความสำคัญเนื่องจากเป็นการบ่งชี้ว่าข้อมูลทั้งหมดในแบบฟอร์มนั้นเป็นความจริง ถูกต้อง และสมบูรณ์

นายจ้างเท่านั้น

ส่วนสุดท้ายของแบบฟอร์ม W-4 สำหรับนายจ้างเท่านั้น ในส่วนนี้ นายจ้างจะระบุชื่อธุรกิจและที่อยู่ วันที่พนักงานเริ่มทำงานให้กับบริษัท และหมายเลขประจำตัวนายจ้าง (EIN)

วิธีกรอกแบบฟอร์ม W4 ครั้งแรก

การกรอกแบบฟอร์ม W4 เป็นครั้งแรกอาจดูน่าหวาดหวั่น แต่เมื่อคุณเข้าใจพื้นฐานแล้ว จะเป็นขั้นตอนที่ไม่ซับซ้อน นอกเหนือจากการปฏิบัติตามขั้นตอนที่ระบุไว้เพื่อกรอกแบบฟอร์ม W4 แล้ว สิ่งสำคัญคือคุณต้องให้ความสนใจเป็นพิเศษกับทุกส่วนที่เกี่ยวข้อง

ซึ่งรวมถึงส่วนที่สำคัญอย่างยิ่ง เช่น สถานะการยื่นและจำนวนสิทธิ์ที่คุณอ้างสิทธิ์

อ่านคำแนะนำอย่างถี่ถ้วนและตรวจสอบให้แน่ใจว่าคุณกรอกข้อมูลในฟิลด์ที่เกี่ยวข้องทั้งหมดอย่างถูกต้องและครบถ้วนก่อนที่จะส่งแบบฟอร์มของคุณ

ความแม่นยำนี้จะทำให้การคำนวณภาษีของคุณคล่องตัวขึ้น และรับประกันว่าจะได้รับประสบการณ์ที่ราบรื่นเมื่อถึงเวลาต้องยื่นแบบแสดงรายการ

เมื่อใดควรยื่นแบบฟอร์ม W4

โดยปกติแล้ว เวลาที่เหมาะสมที่สุดในการยื่นแบบฟอร์ม IRS W4 คือทันทีที่คุณเริ่มงานใหม่ แบบฟอร์มนี้กำหนดมาตรฐานสำหรับการหักภาษี ณ ที่จ่ายของคุณสำหรับการจ้างงานนั้น

อย่างไรก็ตาม ชีวิตไม่ได้เป็นสิ่งที่คาดเดาได้เสมอไป หากสถานการณ์ทางภาษีของคุณมีการเปลี่ยนแปลงในระหว่างปี (เช่น หากคุณแต่งงาน มีลูก หรือประสบกับเหตุการณ์สำคัญในชีวิตอื่นๆ) คุณอาจต้องแก้ไขแบบฟอร์ม W4 กับนายจ้างของคุณ

สิ่งนี้ทำให้มั่นใจได้ว่าภาษีของคุณจะถูกคำนวณอย่างแม่นยำ และการหัก ณ ที่จ่ายของคุณนั้นสะท้อนถึงสถานการณ์ทางการเงินในปัจจุบันของคุณได้อย่างถูกต้อง

โดยปกตินายจ้างจะต้องยื่นแบบฟอร์ม W4 กับ IRS ภายในสิ้นเดือนกุมภาพันธ์ของทุกปี การยื่นแบบทันเวลานี้ทำให้มั่นใจได้ว่าภาษีพนักงานถูกหัก ณ ที่จ่ายอย่างถูกต้องและรายงานสำหรับปีภาษีก่อนหน้า โดยยังคงปฏิบัติตามกฎหมายภาษีของรัฐบาลกลาง

วิธีประเมินภาษีของคุณ

ในการประมาณการภาษีของคุณ ให้ตรวจสอบการคืนภาษีเงินได้ของคุณจากปีที่แล้ว และจดบันทึกการหักเงินที่คุณอ้างสิทธิ์ ข้อมูลย้อนหลังนี้สามารถใช้เป็นเกณฑ์มาตรฐานที่มีค่าสำหรับปีที่จะมาถึง

หากคุณพบว่าตัวเองต้องจ่ายภาษีแทนที่จะได้รับเงินคืน ควรให้ตัวเลขที่ชัดเจนสำหรับใบกำกับภาษีของคุณในปีนี้ วิเคราะห์ข้อมูลจากเช็คเงินเดือนของคุณเพื่อคำนวณจำนวนเงินที่ถูกหัก ณ ที่จ่ายในแต่ละเดือนสำหรับภาษีและการหักเงินอื่นๆ

สุดท้าย เปรียบเทียบตัวเลขเหล่านี้กับสิ่งที่คุณคาดว่าจะเป็นหนี้ในการขอคืนภาษีครั้งต่อไป หากมีความคลาดเคลื่อน คุณอาจต้องอัปเดตแบบฟอร์ม W-4 ของคุณหรือแก้ไขจำนวนภาษีหัก ณ ที่จ่ายเพื่อให้สะท้อนถึงภาษีเงินได้ที่คาดการณ์ไว้ได้แม่นยำยิ่งขึ้น

แบบฟอร์ม W-4 ข้อควรพิจารณาพิเศษ

การกรอกแบบฟอร์ม W-4 มาพร้อมกับข้อควรพิจารณาพิเศษบางประการที่ไม่ควรมองข้าม ความแตกต่างเหล่านี้อาจส่งผลกระทบอย่างมากต่อการคำนวณภาษีและการคืนเงินที่อาจเกิดขึ้น

สิ่งสำคัญคือต้องทำความเข้าใจข้อควรพิจารณาเหล่านี้ก่อนที่จะเริ่มกรอกแบบฟอร์ม เพื่อให้มั่นใจว่าการหัก ณ ที่จ่ายของคุณนั้นถูกต้องและเหมาะสมกับสถานการณ์ทางการเงินเฉพาะของคุณ

ความรู้เกี่ยวกับข้อควรพิจารณาพิเศษเหล่านี้ช่วยลดความประหลาดใจในช่วงฤดูภาษี ซึ่งนำไปสู่ปีการเงินที่คาดการณ์และจัดการได้มากขึ้น

ต่อไปนี้เป็นประเด็นที่สำคัญที่สุดที่ต้องพิจารณาเมื่อต้องกรอกแบบฟอร์ม W-4:

- สถานะการยื่น – อย่าลืมเลือกสถานะการยื่นที่ถูกต้องตามสถานภาพการสมรสและเกณฑ์อื่นๆ ของคุณ

- การจ้างงานนอกเวลา – หากคุณเริ่มทำงานนอกเวลาตลอดทั้งปี คุณอาจต้องปรับการเลือกการหักภาษี ณ ที่จ่ายของคุณให้สอดคล้องกัน

- งานหลายงาน – เมื่อมีงานหลายงาน อาจถูกหักภาษีจากเช็คเงินเดือนแต่ละรายการมากกว่าที่จำเป็น สิ่งนี้อาจส่งผลกระทบต่อผู้ที่มีงานพิเศษเมื่อธุรกิจจ้างพนักงานตามฤดูกาล

- คุณสมบัติเครดิตภาษี – เมื่อขอเครดิตภาษีบางอย่าง เช่น เครดิตภาษีรายได้ที่ได้รับ (EITC) หรือเครดิตภาษีเด็ก (CTC) ควรปรับปรุงแบบฟอร์ม W-4 ให้สอดคล้องกัน

- จำนวนเงินหัก ณ ที่จ่ายเพิ่มเติม – หากต้องการ คุณสามารถหักเงินเพิ่มเติมจากเช็คแต่ละฉบับเพื่อวัตถุประสงค์ด้านภาษีเงินได้ของรัฐบาลกลาง

เคล็ดลับแบบฟอร์ม W4

เมื่อกรอกแบบฟอร์ม W-4 ให้ปฏิบัติตามคำแนะนำเหล่านี้ พวกเขาจะช่วยให้แน่ใจว่าการหักภาษี ณ ที่จ่ายของคุณถูกต้องและเหมาะสม:

- อ่านคำแนะนำอย่างละเอียด ตรวจสอบให้แน่ใจว่าคุณเข้าใจทุกส่วนของแบบฟอร์มก่อนที่จะกรอก

- จำนวน เงิน หักมาตรฐาน อย่าลืมยืนยันการหักมาตรฐานสำหรับสถานะการยื่นของคุณ การหักเงินมาตรฐานอาจลดรายได้ที่ต้องเสียภาษีและทำให้จำนวนภาษีที่ต้องชำระลดลง

- ค่าใช้จ่ายทางธุรกิจที่ไม่สามารถหักได้ ทำความเข้าใจกับค่าใช้จ่ายทางธุรกิจที่ไม่สามารถหักออกจากภาษีเงินได้ของรัฐบาลกลางและบัญชีสำหรับค่าใช้จ่ายเหล่านั้นเมื่อคำนวณการหัก ณ ที่จ่ายของคุณ

- 1099 กฎ หากคุณได้รับ 1,099 แทน W2 คุณอาจต้องหักภาษี ณ ที่จ่ายเพิ่มเติม เนื่องจากคุณจะมีภาษีหัก ณ ที่จ่ายไม่เพียงพอผ่านบัญชีเงินเดือน

ห่อ

สรุปสาระสำคัญของแบบฟอร์ม W4 ไม่สามารถพูดเกินจริงสำหรับทั้งนายจ้างและลูกจ้าง เอกสารนี้เป็นรากฐานที่สำคัญสำหรับการตรวจสอบให้แน่ใจว่าภาษีของคุณได้รับการคำนวณอย่างถูกต้อง โดยให้ภาพรวมที่ชัดเจนเกี่ยวกับภาระผูกพันทางการเงินของคุณต่อรัฐบาล นอกจากนี้ยังช่วยให้เช็คเงินเดือนของคุณมีความถูกต้อง มั่นใจได้ว่าคุณจะได้รับจำนวนเงินที่ถูกต้องหลังหักภาษี ณ ที่จ่าย

ในฐานะผู้ยื่นเอกสารครั้งแรก สิ่งสำคัญยิ่งคือการสละเวลาของคุณ อ่านคำแนะนำอย่างละเอียด และกรอกข้อมูลในฟิลด์ที่เกี่ยวข้องทั้งหมดอย่างละเอียดถี่ถ้วนก่อนที่จะส่งแบบฟอร์มของคุณ การระแวดระวังนี้สามารถช่วยให้คุณรอดพ้นจากความยุ่งยากด้านภาษีในอนาคต

นอกจากนี้ หากสถานการณ์ทางการเงินของคุณเปลี่ยนไปในระหว่างปี สิ่งสำคัญคือต้องอัปเดตแบบฟอร์ม W4 กับนายจ้างในเชิงรุก ซึ่งช่วยให้คุณปรับจำนวนภาษีหัก ณ ที่จ่ายให้สอดคล้องและสะท้อนถึงสถานการณ์ทางการเงินในปัจจุบันของคุณได้อย่างถูกต้อง

ฉันอ้างสิทธิ์ 0 หรือ 1 ใน W-4 ของฉันหรือไม่

ตามหลักการแล้ว หากคุณเป็นพนักงานคนเดียวที่ไม่มีผู้ติดตาม ตัวเลือก 0 มักจะเป็นตัวเลือกที่ดีที่สุด ตัวเลือกนี้ใช้มาตรฐานการหัก ณ ที่จ่ายกับเช็คเงินเดือนของคุณ ทำให้เป็นตัวเลือกที่ตรงไปตรงมาสำหรับบุคคลที่มีปัญหาทางภาษีง่ายๆ

หากคุณแต่งงานโดยมีผู้อยู่ในอุปการะ คุณอาจต้องการพิจารณาตัวเลือกที่ 1 ตัวเลือกนี้มีผลกับการหัก ณ ที่จ่ายที่สูงขึ้น และอาจปูทางไปสู่การขอคืนเงินจำนวนมากขึ้นเมื่อฤดูกาลภาษีเวียนมาถึง

หนังสือรับรองหัก ณ ที่จ่ายของพนักงานคืออะไร?

หนังสือรับรองการหักภาษี ณ ที่จ่ายของพนักงาน ซึ่งมักเรียกว่าแบบฟอร์ม W-4 เป็นเอกสารสำคัญที่นายจ้างใช้ในการกำหนดจำนวนภาษีเงินได้ของรัฐบาลกลางที่เหมาะสมในการหักภาษี ณ ที่จ่ายจากค่าจ้างของพนักงาน

เพื่อให้มีผลบังคับใช้ พนักงานจะต้องกรอกแบบฟอร์มให้ถูกต้องและส่งมอบให้กับนายจ้าง

โดยจะเก็บข้อมูลสำคัญ เช่น ชื่อพนักงาน ที่อยู่ สถานะการยื่น และจำนวนผู้อยู่ในอุปการะ ข้อมูลนี้ช่วยให้นายจ้างมีข้อมูลเชิงลึกที่จำเป็นในการหักภาษีรายได้ของรัฐบาลกลางจากเช็คเงินเดือนของพนักงานได้อย่างถูกต้อง เพื่อให้มั่นใจว่าปฏิบัติตามกฎหมายภาษีอากร

เหตุใด IRS จึงเปลี่ยนแบบฟอร์ม W-4

กรมสรรพากรตัดสินใจเปลี่ยนแบบฟอร์ม W-4 เพื่อเพิ่มความโปร่งใส เรียบง่าย และแม่นยำ เดิมค่าเผื่อการหัก ณ ที่จ่ายจะเชื่อมโยงกับการยกเว้นส่วนบุคคล แต่เนื่องจากการเปลี่ยนแปลงในกฎหมาย จึงไม่สามารถอ้างสิทธิ์การยกเว้นส่วนบุคคลและที่ต้องพึ่งพาได้อีกต่อไป

แบบฟอร์มที่อัปเดตได้รับการออกแบบให้ใช้งานง่ายขึ้นและสะท้อนถึงสถานการณ์ภาษีสมัยใหม่ได้แม่นยำยิ่งขึ้น

อะไรคือความแตกต่างระหว่าง W-2 และ W-4?

| แบบฟอร์ม W-2 | แบบฟอร์ม ว-4 | |

|---|---|---|

| ใครเป็นคนสร้างมันขึ้นมา? | นายจ้าง | พนักงาน |

| วัตถุประสงค์ | เพื่อแสดงค่าจ้างที่พนักงานได้รับและจำนวนภาษีที่หัก ณ ที่จ่าย | เพื่อให้ข้อมูลเกี่ยวกับภาษีรายได้ของรัฐบาลกลางที่ต้องหัก ณ ที่จ่าย |

| การใช้งาน | สำหรับการยื่นแบบแสดงรายการภาษี | นายจ้างใช้เพื่อกำหนดภาษีหัก ณ ที่จ่ายในแต่ละงวดการจ่ายเงิน |

| เวลา | จัดให้มีขึ้นเป็นประจำทุกปีโดยปกติจะจัดในช่วงปลายปี | โดยทั่วไปจะเสร็จสิ้นเมื่อพนักงานได้รับการว่าจ้างหรือเปลี่ยนสถานะ |

| ผู้รับ | ทั้งพนักงานและกรมสรรพากรได้รับสำเนา | นายจ้างมักจะเก็บไว้ แต่ยังส่งไปยังกรมสรรพากร |

มีแบบฟอร์ม W-4 ใหม่สำหรับปี 2565 หรือไม่

ใช่ แบบฟอร์ม W-4 สำหรับปี 2022 มีให้ใช้งาน แม้ว่าจะไม่มีการเปลี่ยนแปลงที่สำคัญเหมือนกับที่ใช้ในปี 2020 มีการเปลี่ยนแปลงเล็กน้อย เช่น การลบการอ้างอิงตัวประมาณการภาษีหัก ณ ที่จ่ายโดย IRS การเพิ่มข้อความพิเศษเพื่อชี้แจงว่าใครควรทำเครื่องหมายในช่องสองงานในขั้นตอนที่ 2(c) และแสดงจำนวนเงินที่อัปเดตในเวิร์กชีตการหักเงินสำหรับปี 2023

ฉันจะดาวน์โหลดแบบฟอร์ม w4 ล่าสุดได้ที่ไหน

หากต้องการรับแบบฟอร์ม W-4 เวอร์ชันล่าสุดหรือแบบฟอร์ม IRS อื่นๆ เช่น แบบฟอร์ม W9 เพียงไปที่เว็บไซต์ IRS

แบบฟอร์มสามารถเข้าถึงได้ทั้งในรูปแบบ PDF ที่กรอกได้และไม่สามารถกรอกได้ ความยืดหยุ่นนี้ทำให้คุณสามารถกรอกแบบฟอร์มออนไลน์หรือพิมพ์ออกมาแล้วกรอกด้วยตนเอง ทั้งนี้ขึ้นอยู่กับความชอบหรือความต้องการของคุณ

ความพร้อมในการเข้าถึงแบบฟอร์มเหล่านี้ช่วยให้แน่ใจว่าคุณมีเครื่องมือที่เหมาะสมในการจัดการความรับผิดชอบด้านภาษีของคุณอย่างมีประสิทธิภาพ

รูปภาพ: Depositphotos