Bir Kredi Ödünç Verme Uygulaması Oluşturmanın Maliyeti Ne Kadardır?

Yayınlanan: 2022-07-15On yıl önce, kredi başvurusu zahmetli bir süreçti. Ancak günümüz dijital çağında işler farklı. Hayatımızın çoğu teknolojiden etkilendi ve finansal hizmetler de bir istisna değil. Kredi başvuruları için uzun kuyruklarda bekleyen ve kredinin onaylanması için günlerce bankayı ziyaret eden başvuru sahiplerinin günleri geride kaldı.

Mobil uygulama geliştirme şirketleri, teknoloji ve cep telefonlarının inanılmaz yakınlaşması sayesinde artık süreci kolaylaştırıyor. Mevcut dijital çağda para ödünç verme için çeşitli seçenekler var, ancak kredi verme uygulamalarının geliştirilmesi en umut verici gibi görünüyor.

Bu P2P (eşler arası ödünç verme uygulaması ) kredi platformlarının herkesin kolayca kredi almasına izin verme kolaylığı, herkesin hayatını basitleştirdi. Kredi verme uygulamalarının devrim niteliğindeki iş stratejisi, zahmetli evrak işleri olmadan hızlı nakit kredi vermeye odaklanır. Müşteriler ve işletme sahipleri, tüm doğru nedenlerle bu çığır açan iş stratejisini coşkuyla benimsediler.

Borç alanlar, bankaya sürekli seyahat etmek zorunda kalmama avantajından yararlanırken, borç verenler, kayıtları tutmak ve otomatik bir sistem aracılığıyla ödeme toplamak için daha uygundur.

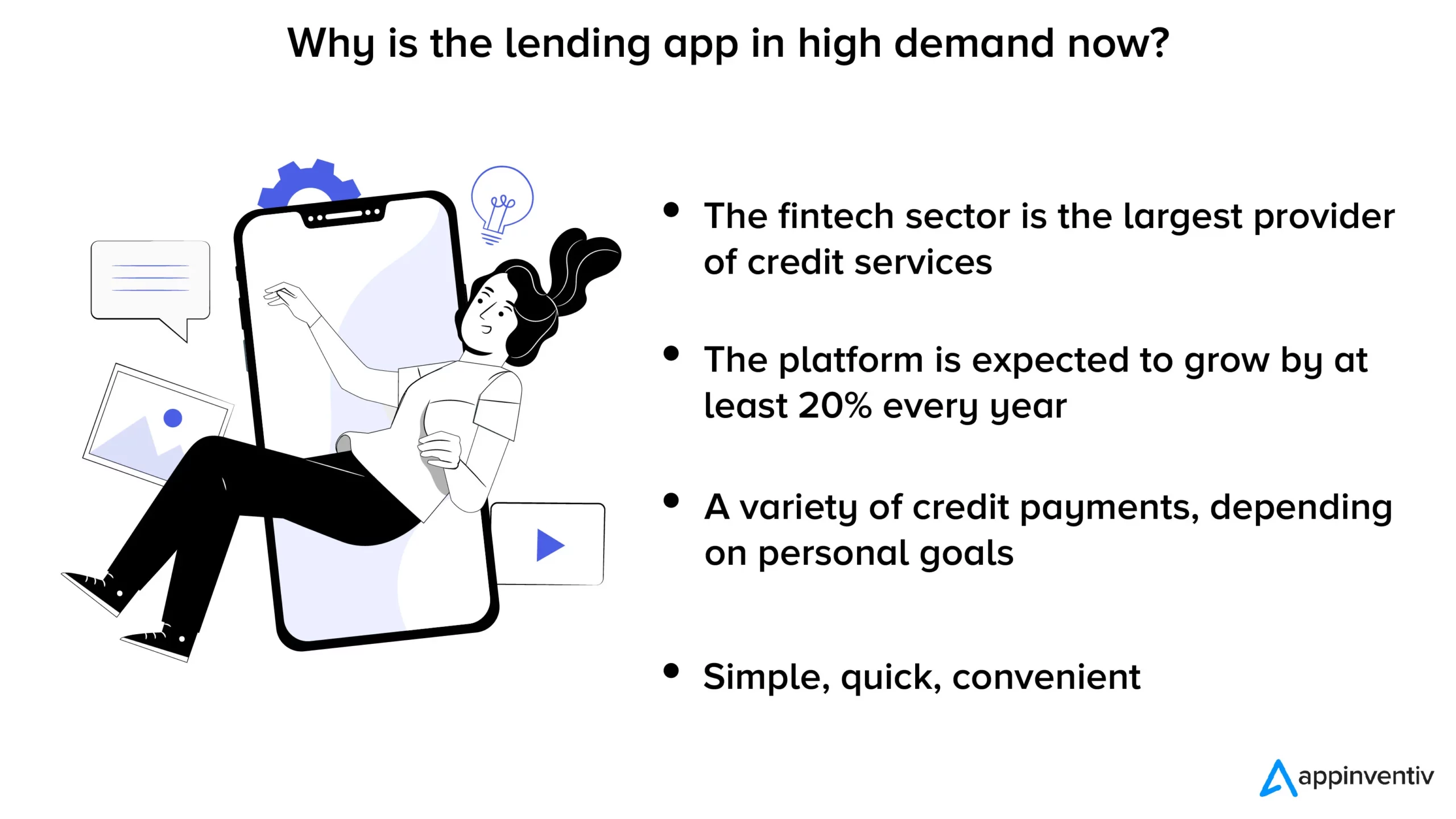

Bir rapor , dünya çapındaki dijital kredi platformları pazarının 2019'da 5,58 milyar dolar olduğunu ve 2020 ile 2027 arasında %16,7'lik bir CAGR'de 2027 yılına kadar 20,31 milyar dolara yükselmesinin beklendiğini tahmin ediyor.

Ne oldukları, neden bu kadar popüler hale geldikleri, sahip olmaları gereken bazı temel özellikler ve kredi verme uygulaması geliştirme maliyetinin ne kadar olduğu dahil olmak üzere kredi verme uygulaması geliştirmenin ayrıntılarını tartışalım. .

Kredi verme mobil uygulaması nedir?

Kredi verme uygulamaları, kredi arayanların ve tefecilerin birbirlerinin ihtiyaçlarını karşılayabilecekleri ortak bir platform olarak düşünülebilir. Krediler için eşler arası kredi uygulamaları her yıl artan bir oranda genişlemektedir. Bu uygulamalar, kredi arayanlara, fiziksel olarak bir bankayı veya kredi verme merkezini ziyaret etmelerine gerek kalmadan 7/24 ödünç alma seçeneklerine erişim sağlar. Bu kredi verme uygulamaları, kredi başvurusunda bulunmak için yerel bir bankayı ziyaret etmeye vakti olmayanlar için mükemmel bir çözümdür.

Hem borç alanlar hem de borç verenler uygulamayı kullanmak zorundadır ve hiçbir grubun gerçek bir tesise, altyapıya veya işgücüne ihtiyacı yoktur. Bu uygulamalarla kredi vermek kolaylaşıyor ve kredi arayanların paralarını önceden alabilmeleri için tek gereken her iki tarafın da aynı koşullar üzerinde anlaşmaya varmasıdır.

İşletmeniz ister bir başlangıç, isterse geleneksel bir gerçek zamanlı banka bankası olsun, kredi verme yazılımı , kârlılığınızı artırmanın harika bir yoludur. İşletmenizin müşterilerle çeşitli şekillerde bağlantı kurmasını sağlar. Öte yandan, bir kredi verme uygulamasına sahip olmamak, nihayetinde şirketin markası ve büyümesi üzerinde etkisi olabilecek önemli iş olanaklarından vazgeçmenize neden olabilir.

Borç verme uygulamaları nasıl çalışır?

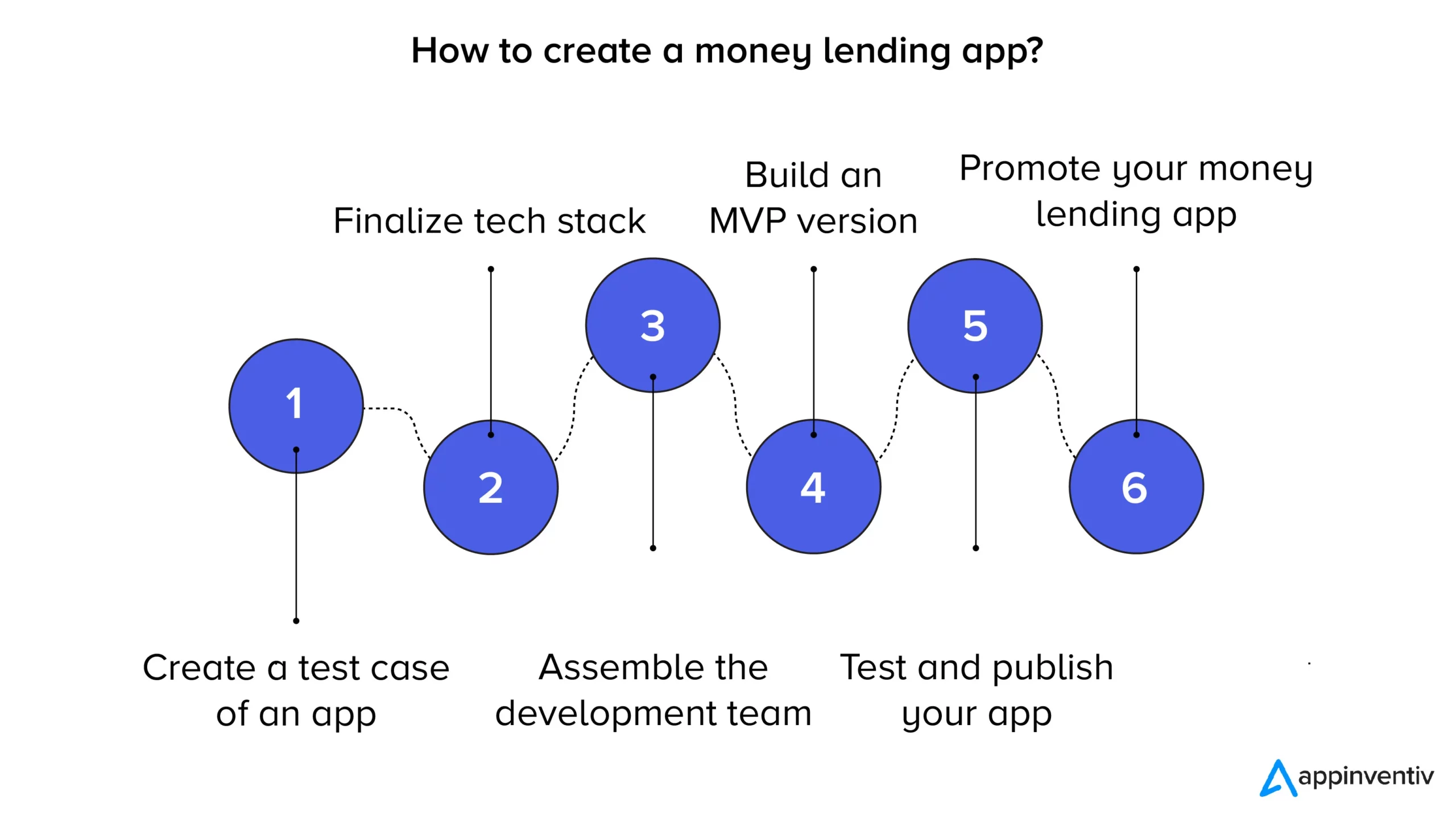

İşlerini büyütmek için bir kredi verme uygulaması geliştirmek isteyen işletmeler, önce nasıl çalıştığını anlamalıdır. Hem borç alanlar hem de borç verenler uygulamayı kolaylıkla kullanabilir. Aşağıda listelenen talimatlar, uygulamanın nasıl kullanılacağını açıklayacaktır:

- Hem borç verenler hem de kredi arayanlar, kredi verme yazılımını/platformunu kullanmak için uygulamaya kaydolmalıdır.

- Uygulama kullanıcıları daha sonra profillerini doğrulamak ve önceki banka hesaplarını eklemek için kişisel bilgilerini girmelidir.

- Borç veren aynı şekilde finansal işlemleri yürütmek için banka hesabını da ekleyecektir.

- Ardından, borçlular tercih ettikleri tefecinin sunduğu kredi seçeneklerinden birini seçebilirler. Bunu yapmak için, krediyi talep etme gerekçesi ile birlikte borç verene bir kredi talebi sunmalıdırlar.

- Borç veren uygun görürse onaylayacaktır; yoksa reddedebilir. Çok sayıda avantajı ve faiz oranlarını karşılaştırarak, borçlular, aralarından seçim yapabilecekleri çok çeşitli seçeneklere sahiptir.

- Her iki taraf da tüm şart ve koşulları kabul ederek kredi bölümlendirme sürecini çevrimiçi veya şahsen tamamlayabilir. Fonlar daha sonra borç verenin hesabından borçlunun hesabına taşınacaktır.

Kredi verme uygulamaları neden bu kadar talep görüyor?

Tüm mobil uygulamaların en güzel özelliği 7/24 erişilebilir olmalarıdır. Borç verme uygulaması aslında cebinizde bir bankadır. Kredi verme uygulamalarının yardımıyla, hızlı, basit ve para ödünç almak ve para yatırmak her zaman mümkündür. Para ödünç verme uygulamaları ayrıca kullanıcılara aşağıdakiler de dahil olmak üzere çeşitli avantajlar sunar:

Maksimum güvenlik

Mobil borç verme uygulamaları, tüm müşteri bilgilerini ve finansal işlemleri iletmek için güvenli, şifreli bir ağ kullanır. Kullanıcıların tek yapması gereken, uygulama hesapları için güçlü bir parola oluşturmaktır.

Farklı kredi alternatifleri

Para ödünç verme uygulamalarının kullanıcılarına sağladığı krediler, avans kredilerinden kişisel kredilere kadar uzanmaktadır. Herkesin farklı bir nedenle krediye ihtiyacı vardır ve kredi verme uygulaması geliştirme, bu kullanıcı gereksinimini etkin bir şekilde karşılar.

Gizlilik

Bazı kişilerin gizli amaçlarla krediye ihtiyacı olduğundan, tüm kredi başvuruları bir ev veya yeni bir araba için yapılmaz. Bir mobil kredi uygulaması geliştirme, bu durumda size olağanüstü mahremiyet ve gizlilik sunabilir.

İyileştirilmiş günlükler

Ticari banka kullanıcı deneyimi, işlem kayıtlarını bütünüyle içerir. Benzer şekilde, mobil kredi uygulamaları tarafından otomatik işlem kayıtları oluşturulmakta ve bu kayıtlara uygulama üzerinden ulaşmak oldukça basittir. Kullanıcılara gönderilen hızlı uyarılar ve bildirimlerle daha da geliştirilmiş olan daha iyi kayıt yönetimi sayesinde kullanıcılar ödemelerini zamanında da yapabilirler.

Kredi verme uygulamalarının başlıca işlevleri

Kredi başvurunuzun kredi verme piyasasındaki diğer ürünlerle karışmasını istemiyorsanız, bazı önemli faktörlerin dikkate alınması gerekir. Her kredi başvurusu farklı olsa da hepsinin ortak özellikleri vardır.

Pazar veya hedeflediği konu ne olursa olsun, kredi verme mobil uygulama geliştirme sürecinizde aşağıdaki faktörleri göz önünde bulundurmaya çalışın.

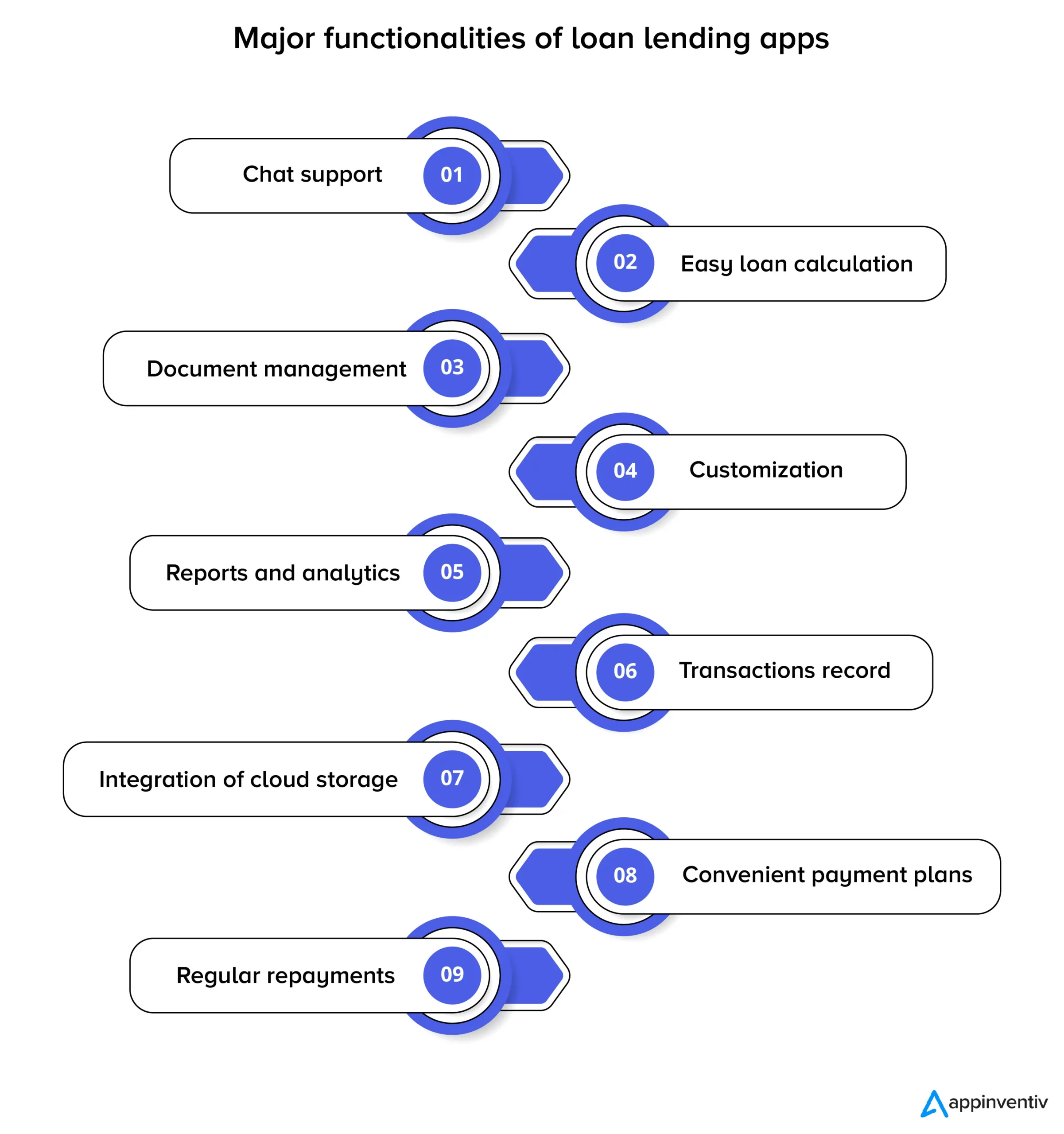

sohbet desteği

Ödünç verme uygulamaları, bir memurla doğrudan etkileşim ihtiyacını ortadan kaldırmada mükemmel olsa da, kullanıcıların muhtemelen yine de yardıma ihtiyacı olacaktır. Ek olarak, temsilcilerinizle canlı sohbet etmek, bu koşulların üstesinden gelmek için harika bir yaklaşım olabilir.

Kolay kredi hesaplama

Ödünç verme uygulamanız bir kredi hesaplayıcı sağlamalıdır. Kredilerini hesaplama işini kullanıcılarınıza bırakmayın çünkü muhtemelen kredi verme konusunda uzman değillerdir. Kullanıcılara krediyle ilgili verileri hesaplamada yardımcı olacak bir hesap makinesi ekleyin.

Müşteriler, kredi uygulamanız aracılığıyla faiz oranı, aylık ödeme ve diğer ilgili ayrıntılar da dahil olmak üzere kredileriyle ilgili önemli bilgileri kavrayabilmelidir.

Doküman yönetimi

Kullanıcıların uygulamadaki belgelerini yönetmesini kolaylaştırın; belgeleri gerektiği gibi silebilir veya yükleyebilirler.

özelleştirme

Yerel cihaz özelliklerini ve kullanıcı arabirimi (UI) tasarımını kullanmaları nedeniyle , özel mobil uygulamalar tüketicilere mümkün olan en büyük deneyimi sunar. Özel kredi uygulamaları benzer şekilde çalışır.

Genel bir tarz benimsememeye dikkat edin. En iyi kredi verme uygulamaları, ayrıntılara büyük özen gösterilerek güzel bir şekilde tasarlanmıştır. Önemsiz gibi görünse de, bunun kullanıcılarınızın markanızı nasıl gördüğü üzerinde önemli bir etkisi vardır.

Raporlar ve analizler

Verimliliği artırmak için yöneticilere derinlemesine analizlerle kapsamlı raporlara erişim sağlayın. Belirli bir süre boyunca ödünç alınan toplam tutar ve aynı süre içinde geri alınan toplam tutar yönetici tarafından alınabilir.

İşlem kaydı

Müşteriler, bir kredi onaylandıktan sonra bir tesisin tüm ödenmemiş ve tamamlanmış ödemeleri görüntülemesini isteyecektir. Hala ne kadar borcun olduğunu çabucak görebilmeliler.

Bulut depolama entegrasyonu

Uygulama, kullanıcı verilerinin gizliliği için birçok gereksinim olduğundan, bulut teknolojisinin dahil edilmesinden büyük ölçüde faydalanacaktır. Bu işlev, kullanıcıların verilerinin gizliliğini ve güvenliğini korumada oldukça yardımcı olacaktır.

Uygun ödeme planları

Müşteriler, ödemelerini onaylanmış krediden gerçekten borç aldıkları miktarla sınırlandırmak için bu önemli özelliği kullanabilirler. Bu sayede net borçlarını kontrol edebiliyorlar.

Düzenli geri ödemeler

Bu işlevi ayarlayarak kredi EMI'lerini borçluların hesaplarından otomatik olarak düşebilirsiniz. Ek olarak, bu, borç verenlerin herhangi bir kredi ödemesini atlamasını önler.

[Ayrıca Okuyun: Chatbot Bankacılığı Uygulamasının Yükselen Popülaritesi ]

Bir kredi verme uygulaması geliştirmenin maliyeti

Kredi verme uygulaması geliştirme maliyeti , ihtiyacınız olan özelliklere bağlı olarak 48.000 $ ile 84.000 $ arasında değişebilir . Araştırmanızı yaptıysanız ve kullanıma hazır SDK'ları kapsamlı bir şekilde değerlendirdiyseniz, kredi uygulamanızın geliştirme maliyetleri muhtemelen düşecektir.

Kredi vermek için bir mobil uygulama geliştirmenin maliyeti bir dizi değişkene bağlıdır. Bir kredi uygulaması oluşturmak için kullanılan uygulama geliştirme firmasının geliştirme maliyeti üzerinde önemli bir etkisi olsa da, aşağıdaki faktörleri de göz önünde bulundurmalısınız.

- Uygulamanın karmaşıklığı

- Uygulama platformu

- kullanıcı arayüzü/UX

- İçerisindeki özelliklerin sayısı

- Uygulama mimarisi

- Uygulamanın geliştirme süresi

Tasarımdan gerçek teslimata kadar hem bir mobil uygulama hem de arka uç oluşturmak için tam yığın bir kredi verme uygulaması geliştiricisine ihtiyacınız olacağını unutmayın. Uygulamanızı geliştirmenin alacağı süre, uygulama geliştirme sürecinde nerede olduğunuz ve istediğiniz özellikler de dahil olmak üzere birçok değişkene bağlı olarak değişebilir.

Başarılı bir kredi verme uygulaması geliştirmek için Appinventiv'in uzmanlığından yararlanın

Borç verme uygulamanızın başarısını sağlamak için bu gönderide yapılan önerilerin basit bir kontrol listesinden daha fazlasını gerektirecektir. Mobil kredi uygulaması geliştirme sürecinin birçok aşamasında size yardımcı olmak için gerçek bir uygulama geliştirme ortağına ihtiyacınız olacaktır.

Stratejik ortağınız olarak Appinventiv'i seçin. Bir borç verme uygulaması geliştirmeye gelince öğrenilecek çok şey var, bu nedenle teknik ayrıntıları fintech uygulama geliştirme hizmetlerinde uzmanlaşmış profesyonellerin ellerine bırakmak en iyisidir .

Tüm projelerinde sıkı bir güvenlik öncelikli yaklaşım izleyen 100'den fazla dijital fintech uzmanından oluşan bir ekibimiz var. Ortağınız olarak çalışacağız ve hedeflerinizi karşılayan bir çözüm bulmak için tüm gereksinimlerinizi not edeceğiz.

Fintech çözümlerimiz arasında KYC platformları, dolandırıcılık önleme mekanizmaları, sezgisel ödeme sistemleri, borç verme ve ipotek yazılımı ve daha fazlası bulunur. Mobil uygulamalar tasarlarken tüm uluslararası yasa ve yönetmeliklere uyuyoruz.

Fintech sektöründe gurur duyduğumuz iki projemiz arasında küresel bir banka için yapay zeka tabanlı bir yazılım çözümü ve Mudra için chatbot merkezli bir bütçe yönetimi uygulaması yer alıyor .

Tamamlanıyor!

İsteğe bağlı ekonomi tarafından şımartılan ve pandemi ile ilgili kısıtlamalar tarafından engellenen günümüz tüketicileri, evlerinin rahatlığında erişilebilecek daha fazla hizmet için can atıyor. Bu nedenle, birçok borç veren, özellikle isteğe bağlı para ödünç vermeyi sağlayan bir kredi uygulaması olan fintech uygulamaları geliştirmeyi gerekli buluyor.

Az önce bahsettiğimiz her şeyle artık dünyanın en güçlü aracına sahipsiniz: bilgi. Bu blogu okuduktan sonra, kredi verme uygulamanız için ayrıntılı bir eylem planı oluşturabilecek ve çevrimiçi bir kredi işine nasıl başlayacağınızı öğrenebileceksiniz .

SSS

S. Kredi için bir uygulama kullanmak güvenli midir?

C. Google Play Store gibi saygın bir siteden bir borç verme uygulaması indirerek dolandırıcılıktan kaçınılabilir. Ancak şahsi çeklerle kredi başvurusu konusunda emin olmalısınız. Kredi başvurusunda bulunmak için, RBI gibi düzenleyici kurumlar tarafından lisanslanmamış hızlı kredi uygulamaları yüklememelisiniz.

S. Kredi verme uygulamasını kullanmadan kredi başvurusunda bulunabilir miyim?

C. Kredi başvurusu yapabilmek için uygulamayı akıllı telefonunuza indirmelisiniz.

S. Paraya hemen ihtiyacım olmasa bile bir kredi uygulamasına kaydolabilir miyim?

A. Kesinlikle yapmalısın. Fırsatlar ve acil durumlar önceden haber vermez. Bir aile üyesinin tıbbi acil durumuyla ilgilenmeniz, beklenmedik bir işlem yapmanız ve hatta çevrimiçi bir flash satışın avantajlarından yararlanmanız gerekebilir. Önceden bir profil oluşturursanız, ihtiyacınız olduğunda hızlı bir kredi ayarlamak çok daha kolay olacaktır.

S. Borç verme başvuruları nasıl işler?

A. Eşit taraflar olarak, borç verenler ve borç alanlar, faiz oranları ve geri ödeme planları dahil olmak üzere kredi koşulları üzerinde birbirleriyle doğrudan pazarlık yapabilirler. Platform, bir güvenlik kontrolü yaptıktan sonra borçlunun kredi başvurusunu kabul eder.

S. Kredi verme uygulamamın geliştirilmesi ne kadar sürer?

C. Bir kredi uygulamasının kurulması 3-4 ay sürse de, gerekirse sadece bir ayda minimum geçerli ürün (MVP) oluşturulabilir. Son sürüm daha fazla programlama çalışması içerdiğinden daha uzun sürer. Geliştirme görevi tamamlandıktan ve QA onayını verdikten sonra uygulama size zamanında sağlanacaktır.

S. Bir kredi verme uygulaması geliştirmenin maliyeti nedir?

C. Kredi verme uygulaması geliştirme maliyeti , ihtiyacınız olan özelliklere bağlı olarak 48.000$ ile 84.000$ arasında değişebilir.