W9 Formu Nedir ve Nasıl Kullanılır?

Yayınlanan: 2023-07-26Vergi mevsimi hızla yaklaşıyor! Onun için hazır mısın? Vergi beyanında bulunurken veya maaş bordrosunu yönetirken doğru formları anlamak ve kullanmak çok önemlidir. Özellikle bir biçim nispeten yaygındır, ancak çoğu zaman yanlış anlaşılır. Bu makale bir W9 formunun ne olduğunu, kimin doldurması gerektiğini ve hem işletmeler hem de bireyler için neden önemli olduğunu açıklayacaktır. Bu önemli belge hakkında daha fazla bilgi edinmek için okumaya devam edin!

İçindekiler

W9 Formu nedir?

W-9 formu, bireylerden veya işletmelerden bilgi toplamak için kullanılan bir IRS belgesidir. Bu, adlarını, adreslerini, işveren kimlik numaralarını (EIN) ve diğer hayati bilgileri içerir. Bu bilgiler, vergi beyannamesi verirken veya bordro belgeleri hazırlanırken kullanılır. Yıl boyunca doğru vergi raporlaması sağlamak için formda doğru bilgiler sağlamak önemlidir. Form, bir işletmeye yapılan tüm ödemelerin uygun federal, eyalet ve yerel kurumlara zamanında bildirilmesini sağlar.

W-9 Formunu Kimlerin Doldurması Gerekir - Vergi Mükellefi Kimlik Numarası ve Tasdik Formu Talebi

Bir şirketten ödeme alan herhangi bir tedarikçi, yüklenici veya küçük işletme sahibi Form W-9'u doldurmalıdır. İş yaptığınız firmalardan ödeme alabilmeniz için bu formun doldurulması zorunludur. Buna ek olarak, gelir vergisi beyannamelerinde vergi anlaşması avantajları talep eden tüm bireylerin de bu formu doldurması gerekir.

- İşletmelere hizmet sağlayan bağımsız yükleniciler. Bağımsız yükleniciler, bir şirket tarafından istihdam edilmeyen, bunun yerine işletmelere serbest veya sözleşmeli hizmetler sağlayan serbest meslek sahipleridir.

- Çeşitli gelir kaynaklarından yapılan ödemeler. Gayrimenkul işlemlerinden, borç iptali, temettü, ipotek faizi ve telif gibi diğer gelir kaynaklarından para ve ödeme alan kişiler, ödeyene bir W9 sağlamalıdır.

- Bir işletmenin çalışanları. İşletme, gelirlerinden vergi kesmiyorsa, bir çalışanın bir W9 Formu doldurması gerekecektir. Bu, ödeyenin ne kadar vergi ödenmesi gerektiğini bilmesini sağlar.

- Yatırım danışmanları ve finans kurumları. Bankalar ve kredi birlikleri gibi yatırım danışmanları ve finansal kuruluşlar, alınan herhangi bir geliri uygun şekilde bildirmek için her müşteriye bir W9 Formu sağlamalıdır.

- Sınırlı Sorumlu şirketler. Herhangi bir LLC, alınan herhangi bir geliri bildirmek için sahipleri için bir W9 Formu doldurmalıdır. Bu, uygun vergilerin ödenmesini sağlar.

- Mülkler veya Tröstler. Bir kişi bir mülkten veya tröstten fon aldıysa, bu fonları bir W9 vergi formu aracılığıyla bildirmesi gerekir. Bir tröst veya emlak bir ödeme yapmak zorunda olmasa da, yapılan herhangi bir ödemenin bildirilmesi gerekir.

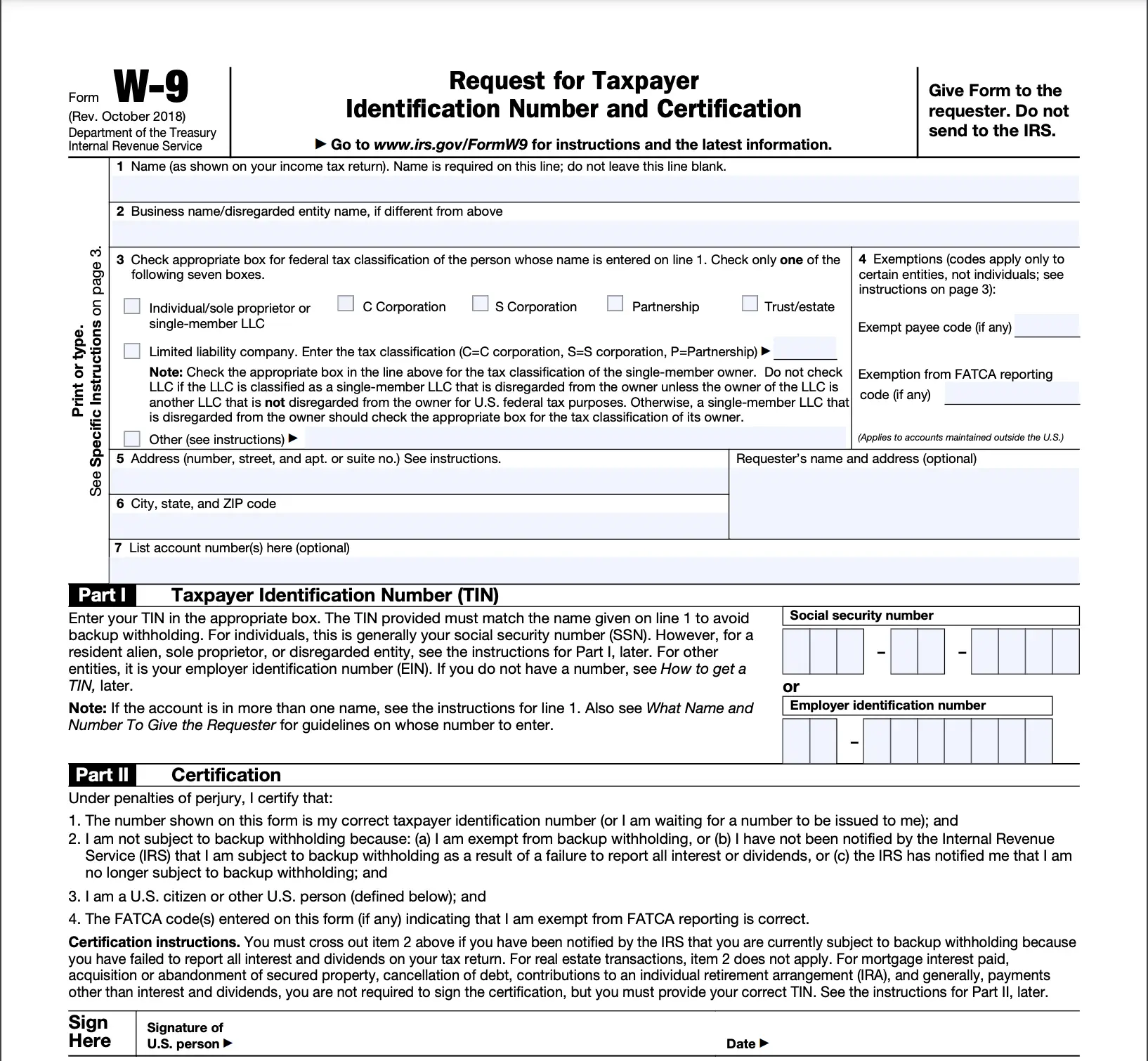

W9 Vergi Formu Nasıl Doldurulur

Bir W9 vergi formu doldururken, istenen tüm bilgilere çok dikkat etmek önemlidir. Yanlış bilgiler vergi beyannamenizi geciktirebilir. Formu doldurmak için doldurmanız gereken maddeler aşağıdadır:

W9 vergi formunu buradan indirin

Adınız

Tam yasal adınızı, gelir vergilerinizde gösterildiği gibi uygun kutuya girin. Bir LLC iseniz, vergi yasalarına uygunluğu sağlamak için bunun yerine LLC'nin adını girin. Tüm adların doğru ve doğru yazıldığından emin olun.

iş adı

İşletme adı, birinci satırda belirtilen yasal adınızdan farklıysa dahil edilmelidir. Aynı ise boş bırakabilirsiniz.

Federal Vergi Sınıflandırması

Bu bölümde, formunuzun ad bölümünde listelenen kişi için doğru vergi sınıflandırmasını içeren kutuyu işaretlemeniz gerekecektir. Sınıflandırma seçenekleri, Bireysel/tek sahipli veya tek üyeli LLC, C Corporation, S Corporation, Ortaklık, Tröst/emlak, Limited şirket ve Diğerleri'ni içerir.

Muafiyet Kodları

Burada, talep edeceğiniz herhangi bir muafiyet için kodları gireceksiniz. Bu kodlar yalnızca belirli varlıklara uygulanır, kişilere uygulanmaz. Alacaklı vergi kesintisinden muafsa, muaf alacaklı kodu buraya girilebilir.

Adres

Vergi belgelerinin doğru yere gönderildiğinden emin olmak için şirketinizin posta adresini, ilgili daire numarası da dahil olmak üzere buraya girin. Vergi raporlaması için kullanılacağından, bu bilgilerin güncel olduğundan emin olun. Bunu yanlış yapmak, yolda sizin için sorunlara neden olabilir.

Hesap Numaralarını Listele

Bu adım isteğe bağlıdır ve bir satıcıdan almayı planladığınız herhangi bir ödemeyle ilişkili hesap numaralarını listelemenizi sağlar. Bu, izleme amaçları için yararlıdır ve vergilerin dosyalanmasını kolaylaştırabilir.

Doğru Vergi Mükellefi Kimlik Numarası (TIN)

Bu bölüme şirketinizin EIN, Sosyal Güvenlik Numarası veya Bireysel Vergi Kimlik Numarasını girmeniz gerekecektir. Geri ödemenizin alınmasında herhangi bir sorun olmamasını sağlamak için VKN'nin birinci kutuda verilen adla eşleşmesi gerekir.

İmza ve Tarih

Son olarak, formunuzu imzalamayı ve tarih atmayı unutmayın. Bu belgeyi imzaladığınızda, doğru bilgileri verdiğinizi ve birinci kutuda listelenen vergi mükellefi olduğunuzu yalan yere yemin cezası altında tasdik etmiş olursunuz. Formunuzu göndermeden önce doğruluğunu kontrol ettiğinizden emin olun.

| eleman | Tanım |

|---|---|

| Adınız | Tam yasal adınızı gelir vergilerinizde gösterildiği gibi girin. Bir LLC iseniz, bunun yerine LLC'nin adını kullanın. Tüm adların doğru yazıldığından emin olun. |

| iş adı | Birinci satırda belirtilen yasal adınızdan farklıysa işletme adını ekleyin. Aynı ise, bu boş bırakılabilir. |

| Federal Vergi Sınıflandırması | Ad bölümünde listelenen kişi için doğru vergi sınıflandırmasını içeren kutuyu işaretleyin. Seçenekler arasında Bireysel/tek mal sahibi veya tek üyeli LLC, C Corporation, S Corporation, Ortaklık, Tröst/emlak, Limited şirket ve Diğerleri yer alır. |

| Muafiyet Kodları | Talep ettiğiniz herhangi bir muafiyet için kodları girin. Bunlar sadece belirli varlıklara uygulanır, bireylere uygulanmaz. Muaf alacaklıysanız, kodu buraya girin. |

| Adres | Vergi belgelerinin doğru yere gönderildiğinden emin olmak için şirketinizin posta adresini, ilgili daire numarası da dahil olmak üzere girin. Bu güncel tutulmalıdır. |

| Hesap Numaralarını Listele | Almayı planladığınız ödemelerle ilişkili hesap numaralarını listeleyebileceğiniz isteğe bağlı adım. Bu, izlemeye yardımcı olur ve vergi beyannamesini kolaylaştırabilir. |

| Doğru Vergi Mükellefi Kimlik Numarası (TIN) | Şirketinizin İşveren Kimlik Numarasını (EIN), Sosyal Güvenlik Numarasını (SSN) veya Bireysel Vergi Mükellefi Kimlik Numarasını (ITIN) girin. VKN, birinci kutuda verilen adla eşleşmelidir. |

| İmza ve Tarih | Formunuzu imzalamayı ve tarih atmayı unutmayın. Bu, doğru bilgileri verdiğinizi ve birinci kutuda listelenen vergi mükellefi olduğunuzu onaylar. Formu göndermeden önce her zaman doğruluğu için düzeltin. |

Ne Zaman W-9 İstemelisiniz?

İşletmeler, özellikle bu işlemler sağlanan hizmetler için ödemeler içeriyorsa, bir ticari işlemde bulundukları herhangi bir taraftan bir W-9 formu talep etmelidir. İşletmeler özellikle aşağıdakilerden bir W-9 formu istemelidir:

- Bağımsız Yükleniciler : Bir takvim yılında bağımsız bir yükleniciye 600$ veya daha fazla ödeme yapıyorsanız, onlara yıl sonunda bir 1099-NEC formu vermeniz gerekir. 1099-NEC'yi tamamlamak için W-9'da verilen bilgilere ihtiyacınız olacak.

- Serbest Çalışanlar : Bağımsız yüklenicilere benzer şekilde, bir serbest çalışana bir yıl içinde 600 ABD Doları veya daha fazla ödeme yapıyorsanız, vergi dönemine hazırlanmak için onlardan bir W-9 almanız gerekir.

- Tedarikçiler : Mal veya hizmet sağlayan diğer şirketler veya kişilerle iş yapıyorsanız, bir W-9 almak iyi bir uygulamadır. Bu bilgiler gelecekteki vergi raporlaması için gerekli olabilir.

- Hukuk Büroları : Bazı durumlarda, hukuk bürolarına yapılan ödemelerin bile bildirilmesi gerekir. Bu nedenle, onlardan bir W-9 formu talep etmeniz gerekebilir.

- Ev sahipleri : Bir işletme kirayı işletme gideri olarak düşerse, ev sahibine bir 1099 formu düzenlemeleri gerekebilir. Bir W-9 formu, bunu yapmak için gerekli bilgileri sağlayacaktır.

- Küçük İşletmeler : Küçük bir işletmeyle iş yapıyorsanız, dosyalarında doldurulmuş bir W-9 formu olması akıllıca olacaktır. Bu, işletmenizin kayıt tutması için önemlidir ve vergi raporlaması için gerekli olabilir.

- Vergi Anlaşması Avantajlarını Talep Eden Kişiler : Bu kişilerin, IRS'ye gerekli bilgileri sağlamak için bir W-9 formu doldurmaları gerekecektir.

W-9 formlarını toplayarak, vergi raporlama yükümlülüklerine uymak için gerekli bilgilere sahip olduğunuzdan emin oluyorsunuz, böylece vergiyle ilgili olası sorunları azaltmış oluyorsunuz. Hassas ayrıntılar içerdiğinden, bu bilgileri her zaman güvenli bir şekilde saklayın.

Uygun Olmayan Form W-9 için Cezalar

W9 vergi formuna uyulmamasının hem bireyler hem de işletmeler için önemli sonuçları olabilir. Olası tuzaklardan kaçınmak için ilgili tüm kuruluşların bu formu doğru ve eksiksiz bir şekilde doldurması zorunludur. Bu yetkiye bağlı kalmamanın sonuçlarından bazıları şunlardır:

- Para Cezaları ve Cezalar : İç Gelir Servisi (IRS), ödeme yaptıkları kuruluşlardan W9 formlarını almayan işletmelere para cezası uygulayabilir. 2021'deki bilgi kesintim itibariyle, W9 alamamanın ve gerektiğinde yedek stopaj uygulamamanın cezası olay başına 530 ABD dolarına kadar çıkabiliyor. IRS, formda verilen bilgilerin yanlış veya eksik olması durumunda da ceza uygulayabilir.

- Ödemede Gecikmeler : Birlikte çalıştığınız bir işletmeye tamamlanmış bir W9 sağlamazsanız, ödemeyi geciktirebilir veya alıkoyabilirler. Bunun nedeni, size yaptıkları ödemeleri doğru bir şekilde bildirmek için W9'daki bilgilere ihtiyaç duymalarıdır.

- Yedek Stopaj : Bir ödeme yapan, alacaklıdan doğru şekilde doldurulmuş bir W9 formu almazsa, ödeme yapanın, alacaklıya yapılan ödemelerin bir kısmına "yedek stopaj" olarak bilinen kesinti yapması gerekebilir. 2021 itibariyle yedek stopaj oranı %24'tür.

- Vergi Yanlış Bildirimi : W9'da VKN veya diğer önemli bilgiler yanlışsa, ödemeler IRS'ye yanlış bildirilebilir. Bu, potansiyel denetimler de dahil olmak üzere hem alacaklı hem de ödeyen için vergi komplikasyonlarına yol açabilir.

- Hukuki Sonuçlar : Para cezaları ve cezaların yanı sıra, vergi kanunlarına uyulmamasının başka hukuki sonuçları da olabilir. Bu, uyumsuzluğun boyutuna ve niteliğine bağlı olarak potansiyel hukuk veya ceza davalarını içerebilir.

Bu olası sonuçlar göz önüne alındığında, bir W9 formunun istendiğinde doğru ve hızlı bir şekilde doldurulmasını sağlamak çok önemlidir. Sağlanan bilgileri her zaman iki kez kontrol edin ve herhangi bir şüpheniz veya sorunuz varsa bir vergi uzmanına danışın.

IRS W-9 Form İpuçları

IRS form W-9'unuzu doğru ve eksiksiz doldurmanız önemlidir. Gerekli bilgileri doldurmanıza yardımcı olacak birkaç ipucu.

- Talimatları dikkatlice ve iyice gözden geçirin. Bu, formda gerekli olan tüm bilgileri anlamanızı sağlayacaktır.

- Formun en son sürümünü kullandığınızdan emin olun. IRS formu sık sık günceller, bu nedenle en güncel sürümü kullandığınızdan emin olun.

- Adınız, adresiniz ve vergi kimlik numaranız dahil olmak üzere gerekli tüm bilgileri eklediğinizden emin olun.

- Vergi anlaşması avantajları veya yedek stopaj talep ediyorsanız, gelir vergisi beyannamenizle birlikte doldurulmuş bir W-9 gönderdiğinizden emin olun.

- Hata şansınızı azaltmak için sağladığınız tüm bilgileri iki kez kontrol edin.

- Hayatı kolaylaştırmak için, serbest meslek sahipleri için en iyi vergi yazılımını araştırdığınızdan ve kullandığınızdan emin olun.

- Son olarak, kayıtlarınız için tamamladığınız W-9'unuzun bir kopyasını saklayın. Ne zaman ihtiyaç duyacağınızı asla bilemezsiniz.

Bir W9 Formu Diğer Form Türleriyle Nasıl Karşılaştırılır?

Diğer vergi formu türleriyle karşılaştırıldığında W9 formu, yalnızca raporlama amacıyla kullanılması bakımından benzersizdir. Raporlanacak gelir gerektirmez; bunun yerine, IRS'ye kimin ödeme aldığı ve ne kadar ödendiği hakkında bilgi sağlar.

Bu formda toplanan bilgiler vergiyle ilgili diğer amaçlar için kullanılabilirken, W9'un kendisi vergi beyannamelerinin doldurulması veya vergi borcunun hesaplanması için kullanılmaz.

W9 Formu ve W4 Formu

Bireyler için vergi stopajını hesaplamak için kullanılan Form W4'ün aksine, W9 formu kesinlikle raporlama amaçlıdır.

Her iki form da bir bireyin adı, adresi ve vergi kimlik numarası hakkında bilgi gerektirse de, W9 formu tipik olarak işletmeler tarafından diğer işletmelere yapılan ödemeleri bildirmek için kullanılırken, W4 formu bireyler tarafından gelirlerini ve vergi stopaj durumlarını bildirmek için kullanılır.

W9 ve W4 formları arasındaki diğer önemli farklar arasında, W9 formunun genellikle yalnızca işletmeler tarafından doldurulması, W4 formunun ise hem bireyler hem de işletmeler tarafından doldurulabilmesi yer alır.

IRS W9 Formu ve IRS W2 Formu

IRS W-9 formu ile IRS W2 formu arasındaki fark, W2 formunun çalışanlara yapılan maaş ve kesilen vergileri raporlamak için kullanılması, W9 formunun ise işletmelerin diğer işletmelere veya kişilere yaptığı ödemeleri raporlamak için kullanılmasıdır.

Diğer bir fark, W2 formunun bir işveren tarafından IRS'ye gönderilmesi gerekirken, W9 formunun tipik olarak ödemeyi yapan tarafından doldurulup doğrudan alacaklıya gönderilmesidir.

Ek olarak, W2 formu bir çalışanın vergi stopaj durumu ve sosyal güvenlik numarası hakkında bilgi içerirken, W9 formu sadece temel ödeme bilgilerini toplar.

Genel olarak, W9 ve W2 formlarının her ikisi de vergi uyumluluğunu sağlamak ve yıl boyunca yapılan ödemeleri raporlamak için önemlidir.

1099 Formu ve W-9 Formu

1099 formu ile W9 formu arasındaki temel fark, 1099 formunun yalnızca bağımsız bir yükleniciye yapılan ödemeleri bildirmek için kullanılmasıdır.

Her iki form da aynı temel bilgilerin bir kısmını gerektirir, ancak 1099 formu daha ayrıntılı raporlama gerektirir. İşverenler için 1099 kuralından haberdar olduğunuzdan emin olun.

| W-9 | W-4 | W-2 | 1099 | |

|---|---|---|---|---|

| Kim kullanır | Şirketler tarafından yüklenicilerden, serbest çalışanlardan veya diğer çalışan olmayan kişilerden bilgi talep etmek için kullanılır. | Çalışanlar tarafından işverenlere maaş çeklerinden ne kadar vergi kesilmesi gerektiğini söylemek için kullanılır. | İşverenler tarafından bir çalışanın yıllık gelirini ve kesilen vergileri bildirmek için kullanılır. | İşletmeler tarafından bağımsız yükleniciler gibi çalışan olmayanlara ödenen geliri bildirmek için kullanılır. |

| Amaç | IRS'ye yapılan ödemeleri yasal olarak bildirmesi gereken herhangi bir kişi veya kuruluşa Vergi Mükellefi Kimlik Numarasını (TIN) sağlamak. | Bir çalışanın maaş çeki için doğru vergi stopaj miktarını tahmin etmek. | Kazanılan ücretlerin ve kesilen vergilerin miktarını çalışana ve IRS'ye bildirmek. | Bir bireyin kazandığı çeşitli gelir türlerini IRS'ye bildirmek. |

| Kim Doldurur | Hizmetleri sağlayan kişi veya kuruluş (örneğin, bir yüklenici). | Çalışan, yeni bir işe başladığında veya stopajını ayarlaması gerektiğinde. | İşveren. | Ödeyen (gelirin alıcısı değil). |

| kim alır | IRS'ye bilgi beyannamesi vermesi gereken kişi veya kuruluş. | Daha sonra bilgileri çalışanın maaşından doğru miktarda federal gelir vergisi kesmek için kullanan işveren. | Çalışan, Sosyal Güvenlik Kurumu ve IRS. | Gelir alıcısı ve IRS. |

| Bitiş tarihi | Ödeme yapan kişi veya işletme tarafından talep edildiğinde. | Yeni bir işe başlarken veya çalışan stopajlarını ayarlamak istediğinde. | 31 Ocak tarihine kadar çalışanlara teslim edilen; Şubat ayı sonuna kadar Sosyal Güvenlik Kurumu'na başvurun. | Alacaklıya 31 Ocak'a kadar ve IRS'ye Şubat ayı sonuna kadar sunulur. |

| Ne Raporlar | Vergi Mükellefi Kimlik Numarası (VKN) ve VKN'nin doğru olduğuna dair sertifika. | Çalışanın ödenekleri ve federal gelir vergileri için her maaş çekinden kesilecek ek miktar. | Bir işveren tarafından kesilen toplam yıllık gelir, Sosyal Güvenlik kazançları, Medicare kazançları ve federal ve eyalet vergileri. | Serbest meslek geliri, faiz ve temettüler, devlet ödemeleri ve daha fazlası gibi belirli gelir türleri. |

W-9'un ne sıklıkla elde edilmesi gerekiyor?

W-9 formu her yıl veya yeni bir işletme veya çalışan söz konusu olduğunda, bilgileri değiştiğinde alınmalıdır. Yıl boyunca doğru vergi beyannamesi ve raporlamasını sağlamak için bu bilgilerin güncel ve doğru bir kaydını tutmak önemlidir. Alacaklılarınızdan her yıl yeni bir W-9 almak, bilgi veya vergi durumlarındaki değişikliklerin doğru şekilde yansıtılmasını sağlamak için iyi bir uygulamadır. Bu basittir ve size çok fazla zaman ve güçlük kazandırabilir.

W9'umu IRS'ye bildirmek zorunda mıyım?

Hayır, W-9'unuzu doğrudan IRS'ye bildirmeniz gerekmez. Ancak, daha sonra bilgilere başvurmanız gerekebileceğinden, kayıtlarınız için tamamlanmış W-9'unuzun bir kopyasını saklamak her zaman iyi bir fikirdir. Vergi beyannamelerini doğru bir şekilde nasıl beyan edeceğiniz konusunda emin değilseniz, IRS'nin ücretsiz müşteri hizmetleri hattından ücretsiz vergi tavsiyesi alabilirsiniz.

İç Gelir Hizmet Formu W-9'u Göndermenin En Güvenli Yolu Nedir?

IRS'ye bir W-9 göndermenin en güvenli yolu, genellikle e-dosya veya güvenli bir çevrimiçi portaldır. Bu, hassas kişisel ve finansal bilgilerinizin her zaman korunmasını sağlar. Aktarım sırasında verilerinizi daha fazla korumak için şifreleme yazılımı veya diğer güvenlik önlemlerini kullanmayı da düşünebilirsiniz. Hangi yöntemi seçerseniz seçin, güçlü parolalar kullanmak ve hassas bilgileri asla e-posta yoluyla paylaşmamak gibi iyi çevrimiçi güvenlik ve güvenlik uygulamaları yapmak önemlidir.

EIN veya SSN'mi W-9 Formuna Girmeli miyim?

IRS, size yapılan ödemeleri bildirirken EIN'inizi veya SSN'nizi kullanabileceğinden, bu sorunun kesin bir yanıtı yoktur. Bununla birlikte, kimlik hırsızlığı ve dolandırıcılığa karşı ekstra bir koruma katmanı sağladığından, genel olarak EIN'nizi her zaman W-9 formunda girmeniz en iyi uygulamadır. Bir EIN'niz yoksa ve bir şahıs veya şahıs iseniz, bunun yerine her zaman SSN'nizi kullanabilirsiniz.

Bir W9 Formunu Doldurmayı Reddedebilir miyim?

Evet, bir W-9 Formu doldurmayı reddedebilirsiniz. Ancak bunu yaparsanız, talepte bulunan kişi veya işletme size yaptıkları ödemelerde stopaj yapmak ve vergi ödemekle yükümlü olabilir. Bu nedenle, bir W-9 Formu talebine uymak ve gerekli bilgileri sağlamak genellikle sizin yararınızadır.

Kim Benden Bir W9 Formu Doldurmamı İsteyebilir?

Bir W-9 Formu talebi, genellikle vergiye tabi bir yılda başka bir kişiye veya işletmeye ödeme yapan herhangi bir kuruluş tarafından gönderilir. Bu, gerçekleştirilen hizmetler veya satın alınan mallar için bireylere veya kuruluşlara ödeme yapan işverenleri, bankaları, finansal kurumları, borç verenleri ve diğer işletmeleri içerebilir. Bir şirketten kira ödemeleri, telif hakları, istihdam vb. için gelir elde eden bireylerden de bu formu doldurmaları istenebilir. Neden talep edildiğine dair herhangi bir endişeniz veya sorunuz varsa, daha fazlası için doğrudan kurumla iletişime geçmelisiniz. bilgi.

Vergiler hakkında w9'u bildirmek zorunda mısınız?

Evet, W-9 Formunun talep edildiği bir gelir veya ödeme alıyorsanız, bu gelirin vergi beyannamenizde bildirilmesi gerekir. Bu, satın alınan mallar ve gerçekleştirilen hizmetler için işverenlerden, finansal kurumlardan ve diğer işletmelerden alınan tüm ödemeleri içerir. Kira ödemeleri, telif ücretleri, istihdamdan elde edilen maaşlar - bunların tümü, vergi beyannamesi verirken vergiye tabi tutarınıza dahil edilmelidir. Ödenmesi gereken toplam tutara ulaşmak için geçerli vergi kesintilerini veya kredileri çıkarın.

W-9 Serbest Meslek Sahipleri İçin Kullanılır mı?

Evet, bir W-9 formu genellikle serbest meslek sahibi kişiler ve bağımsız yükleniciler için kullanılır. Bunun nedeni, bir işveren tarafından alıkonulması yerine, genellikle kendi vergilerini ödemekten ve gelirlerini bildirmekten sorumlu olmalarıdır. İster serbest çalışan ister küçük işletme sahibi olun, W-9'u ve vergi uyumluluğunu ve raporlamasını sağlamanıza nasıl yardımcı olabileceğini anlamak önemlidir. Küçük işletme sahipleri ve serbest meslek sahipleri için tahmini vergi ödemeleri hakkındaki yanıtları araştırdığınızdan emin olun.

Son sözler

Özetle, W9 formu işletmeler ve bireyler için hayati bir belgedir. Yıl boyunca yapılan ödemeleri doğru bir şekilde raporlamalarına olanak tanır ve vergilerin uygun şekilde alıkonulmasını veya ödenmesini sağlamaya yardımcı olur. İlk başta korkutucu bir görev gibi görünse de, formda hangi bilgilerin sağlanması gerektiğini anlamak için zaman ayırmak, hatalar veya eksiklikler için olası cezaları azaltmaya yardımcı olabilir.

Bu formun Form W4 ve 1099 gibi diğer IRS formlarıyla nasıl karşılaştırıldığını anlamak, vergi beyannamelerinizi mevcut düzenlemelere göre daha iyi hazırlamanıza yardımcı olacaktır. Bu ipuçlarını göz önünde bulundurarak, bir W-9'u tamamlamak artık gözünüzü korkutmamalı, bunun yerine normal muhasebe rutininizin bir parçası haline gelmelidir. Doğru yaptığınızdan emin olmak için serbest meslek sahibi kişiler için en iyi vergi yazılımını inceleyerek formu doldurmanın endişesini de giderebilirsiniz.

Resim: Envato Elementleri