如何建立貸款管理系統?

已發表: 2022-06-13在金融領域,在採用數字化方面,貸款管理或貸款解決方案是最慢的。

現在,即使貸款機構已經從 Excel 表格遷移到數字記錄簿,但他們仍然落後於獲得能夠全面了解其產品性能、自動化貸款處理階段和衡量貸款回報的解決方案。一個人的實時能力。

為了解決貸款提供者和完全數字化之間的這些差距,貸款管理系統應運而生。

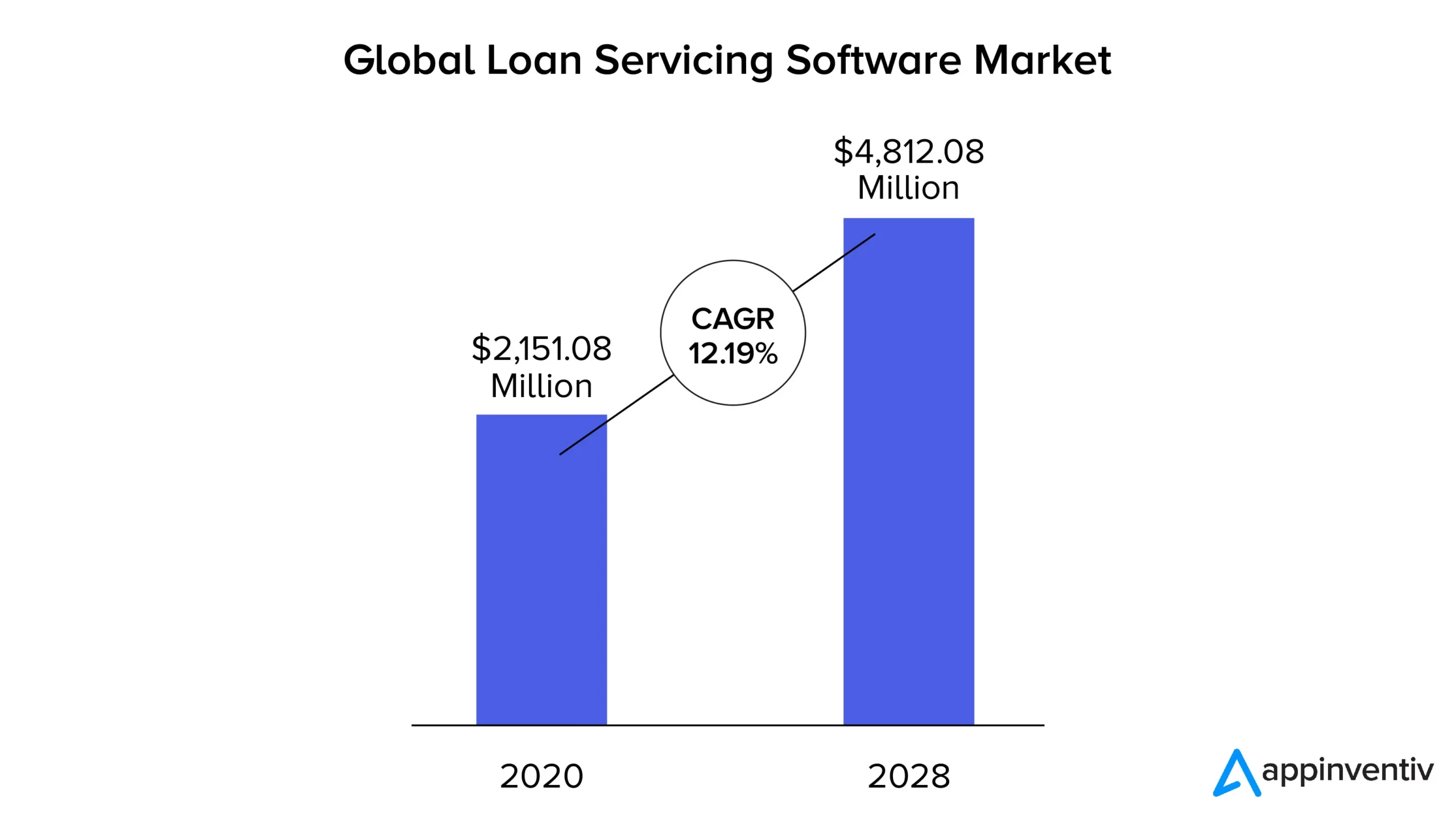

隨著我們進一步閱讀本文,我們將研究什麼是貸款管理系統軟件,它提供的好處以及使其成為一組冗餘貸款處理流程的答案的功能。 你為什麼要讀它? 隨著數字化轉型以閃電般的速度擴展,貸款管理系統軟件市場正在見證全球採用。

它比傳統系統更高效、更快捷,使貸方能夠簡化和自動化貸款發起、處理和端到端管理。

什麼是貸款管理系統?

企業貸款管理系統是一個數字平台,可幫助貸方自動化貸款處理流程,從貸款申請到結束。 它使信用合作社、銀行、發薪日貸方、抵押貸方和其他金融機構能夠更快地收集和驗證客戶數據、提供新的貸款產品、管理當前產品、計算利率、衡量個人的貸款回報能力等。

此外,這些軟件附帶工具和技術集,通過生成具有詳細分析的報告並為貸方更容易和更有效地獲取關鍵見解,從而使消費者貸款過程更容易。

既然我們已經在高層次上談論了貸款管理系統的好處,那麼讓我們深入探討一下它的優勢。 了解該軟件的好處可以幫助您找到一個可以回答如何構建貸款管理系統的期望部分的地方。

貸款管理系統軟件的好處

企業貸款管理系統的優勢體現在各個方面。 讓我們深入了解它們。

1. 消除人為錯誤

在藉貸生態系統中,涉及到一系列計算。 計算範圍從 EMI 百分比到貸款支付金額,具體取決於個人的憑證和貸款期限。 當在過時的貸款軟件的電子表格中手動完成這些計算時,這些計算可能會出錯。

貸款管理系統設計用於處理複雜的計算並幾乎實時給出正確的估值。

2. 節省時間

管理貸款可能是一個廣泛的過程,特別是因為其中涉及許多步驟和冗長的盡職調查。 當您使用貸款管理軟件時,您可以將所有文書工作和手動任務轉換為數字設置,這不僅可以自動化日常流程,還可以幫助團隊將時間用於其他以業務為中心的活動。

3. 數字報告生成

自動化報告並將它們帶入實時模式是貸款管理系統設計的一項重要功能。 在貸款部門,投資者、監管機構和投資者通常會要求提供會計、發票和稅收等報告。 這些報告通常必須在更短的時間內提交,必須 100% 準確。 現在,這些貸款管理軟件所做的是,它們可以非常快速地生成首選格式的報告,並保證高精度。

4. 獲得競爭優勢

貸款處理軟件能夠幫助貸方處理申請、分配和監控更多貸款,並從貸款申請階段到處理過程對其進行全面查看。 所有這一切都得到了黑客和防錯系統的保證。

通過處理這些活動的軟件,產品和 IT 團隊可以自由地查看新貸款產品的發布並改善他們的客戶關係——為他們提供足夠的空間來獲得競爭優勢。

5.讓貸款變得容易

個人一生中貸款的次數非常有限。 因此,一旦他們找到了一個讓他們的流程變得容易的貸款機構,他們就有可能成為他們的回頭客。 使用數字化貸款管理軟件,企業可以簡化申請流程、自動化可信度檢查和自動化貸款生成系統——所有這些都可以加快支付速度。

貸款管理系統軟件提供的這些好處是執行該軟件隨附的功能集。 學習如何構建貸款管理系統時要了解的另一個關鍵方面。

貸款管理系統特點

貸款系統通常被構建為可擴展的。 這意味著,您可以從基於 AI 的 KYC 的簡單功能開始,然後將您的軟件從那裡發展為成熟的貸款管理解決方案。 但是,當我們談論滿足所有法規遵從性的成熟解決方案的最小可行產品 (MVP)功能時,它看起來像這樣 -

貸款發放

這是藉款人申請貸款,貸方進行處理的過程。 應該成為此過程一部分的功能集是:

- 數字KYC

- 貸款文件軟件

- 信用記錄檢查

- 提供不同的貸款類型

- 貸款申請和處理自動化

- 用於貸款可用性和可擴展性的雲基礎設施

貸款服務

每種貸款類型都不同; 它們具有不同的利率、付款期限和盡職調查措施。 貸款管理系統的服務功能使貸方可以計算利息、還款期限、稅收等。它還包括發送付款提醒、月結單、收款和月收款。

討債

收回還款是任何貸款業務的關鍵特徵。 貸款管理系統軟件應該能夠在個人借款人到期付款時發出通知,計算滯納金,對付款進行稅收計算,並向借款人發送付款提醒。 您還可以在軟件中添加第三方集成,從借款人的銀行賬戶自動扣款。

報告

對於貸款業務,需要報告和分析功能來根據與其他企業和個人的交互創建報告,查看單個產品的盈利能力以及您的業務所採取的總體方向。

有助於構建報告功能的一個元素是雲集成。 通過雲,遠程銷售人員能夠輕鬆訪問和共享報告。

當您知道您所屬的業務類別時,決定貸款管理系統的功能會變得更容易一些。 讓我進一步解釋一下。

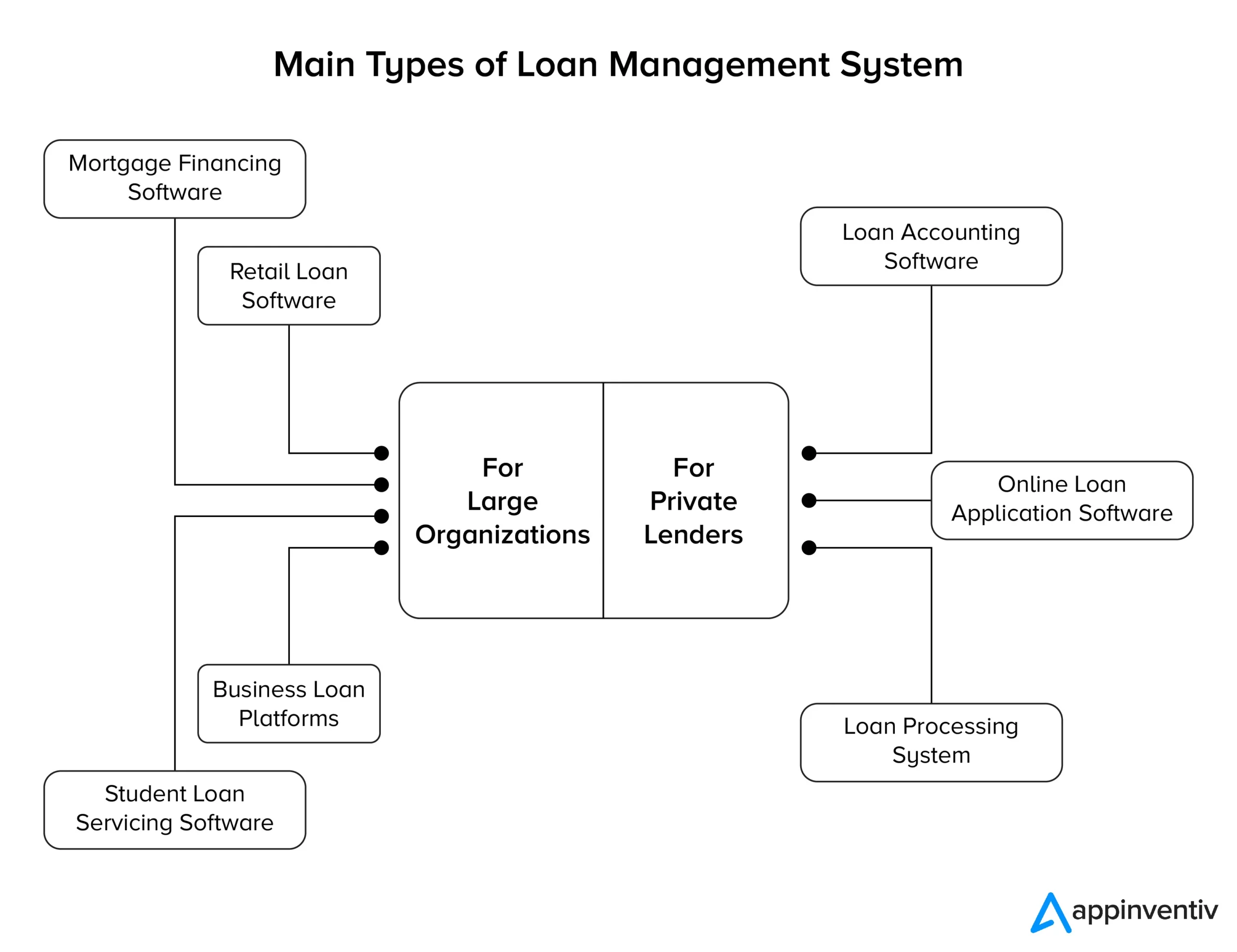

初創公司——對於發放少量貸款的小型貸款公司,貸款 CRM 可能很有用。 它將具有基本級別的貸款管理功能,例如交互歷史、借款人管理、分析、團隊管理、管理客戶信息等。

中型公司——他們通過一系列產品和專門的客戶門戶提供複雜的貸款。 通過門戶網站,客戶可以通過跟踪貸款申請流程、付款、剩餘還款天數,甚至與貸款公司互動來參與該流程。

大型貸方——銀行和私人貸方等機構為數百萬借款人提供服務。 他們不僅需要為私人貸方或銀行提供成熟的貸款軟件,而且還需要以安全為中心。 因此,在 Appinventiv,當我們進行金融軟件開發時,我們確保將軟件與 LOS(貸款發起系統)、Experian Hunter、NetBanking Connect、CIBIL、Perfios、PDF Statement Analyzer 等平台連接起來。

有了這個,我們已經解決瞭如何構建 LMS 的另一個關鍵要素。 基於這些功能,市場上出現了許多軟件,幫助借款人成為輕鬆貸款過程的一部分。 同時成為最好的貸款管理軟件。

如果您渴望加入這些最佳貸款管理軟件的列表,那麼您必須在技術方面了解成為其中之一的成本。

創建一個貸款管理系統軟件需要多少錢?

與具有創建 LMS 專業知識的經驗豐富的金融軟件開發公司合作的成本可能在 60,000 美元和 80,000 美元左右。

讓我們看一下這些成本分部的表格視圖。

| 任務 | 完成時間(天) |

|---|---|

| 設計 | 8 |

| 網站 | 12 |

| 後端開發 | 48 |

| 前端開發 | 52 |

| 部署 | 5 |

歸結為 125 天。 現在,如果你把它們換算成典型的 8 個工作小時,它就會變成 1000 小時。

現在,當您與澳大利亞或美國的開發公司合作時,他們收取的平均成本將在 100 至 120 美元之間。 當您與印度的代理商合作時,同樣會降至 60 至 80 美元。

反過來,這將轉化為您的貸款管理申請,費用在60,000 美元到 80,000 美元之間。

因此,這裡是您需要了解的有關如何構建貸款管理系統的所有信息。 最後,對於借貸企業來說,重要的是要知道數字借貸空間越來越受歡迎,用例越來越多,對客戶滿意度的需求也在增長。 重要的是貸款公司轉向數字化並成為客戶至上的。 我們可以提供幫助。

Appinventiv 的金融科技開發人員知道如何創建貸款平台,使公司能夠做出更好的業務決策並縮短客戶響應時間。 今天,我們幫助貸方滿足未來借款人的需求。 聯繫我們,開啟您的借貸數字化之旅。