什麼是合格營業收入扣除 (QBI)?您可以申請嗎?

已發表: 2023-07-27您是否想知道合格營業收入扣除 (QBI) 是什麼以及您是否可以利用它? 如果是這樣,本文將深入概述 QBI 扣除並回答基本問題:“我可以申報嗎?”

鑑於其複雜性,了解如何通過 QBI 扣除最大限度地提高營業收入的稅收減免應該是任何自營職業者的首要任務。

在此了解所有相關信息,從符合資格的營業收入到何時可以使用此扣除等等。 讓我們深入了解一下吧!

目錄

什麼是合格營業收入扣除?

合格企業收入扣除 (QBI) 是最近制定的一項稅收扣除,允許企業扣除高達 20% 的收入。 該扣除適用於獨資企業、合夥企業、S 公司、某些信託和遺產。

QBI 是根據 2017 年《減稅和就業法案》引入的,該法案旨在通過減少所得稅和引入其他激勵措施為企業和個人提供稅收減免。

QBI 幫助促進了商業投資並刺激了美國各地的經濟增長。

它是如何工作的?

合格營業收入扣除 (QBI) 對於小企業主來說是一項巨大的福利,提供了扣除高達 20% 收入的機會。

此扣除可用於減少您的應稅收入,從而降低您的總體納稅義務。 以下是 QBI 工作原理的詳細說明:

- 資格: QBI 適用於獨資企業、合夥企業、S 公司、某些信託和遺產。

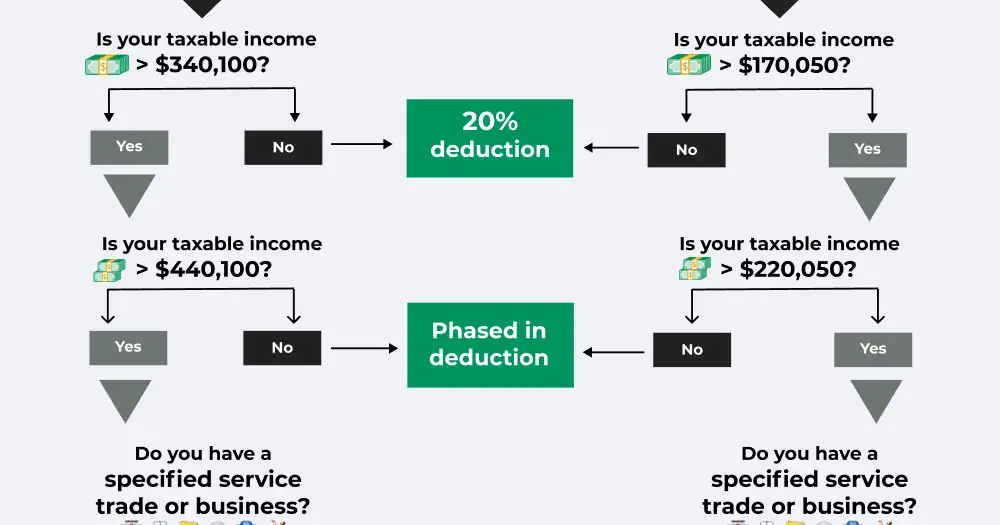

- 收入限制:扣除僅限於單一申報者應稅收入低於 170,050 美元或聯合申報者應稅收入低於 340,100 美元的企業。

- 收入類型: QBI 適用於個人未實質性參與的貿易或商業活動等活動所獲得的商業收入。

- 扣除金額:企業最多可以扣除其收入的 20%,但某些例外情況(例如某些公開交易的合夥企業)。

哪些業務類型可以申請 QBI 扣除?

QBI 扣除適用於應稅收入低於指定限額的任何指定服務貿易或業務 (SSTB)。 我們來看看哪些業務類型可以申請此扣除:

獨資企業

獨資企業是由一個人擁有和經營的企業。 此類企業不需要註冊,並且可以在大多數州建立,幾乎不需要任何文書工作。

合作夥伴

合夥企業是由兩個或兩個以上個人擁有的企業。 此類企業通常比公司更容易設立和管理。

S公司

S 公司是一種為其所有者提供有限責任保護以及某些稅收優惠的商業實體。

某些信託和遺產

信託是為了第三方的利益而控制和管理資產的實體。 遺產是個人死亡時創建的法律實體,包括其資產和負債。

| 商業實體 | 他們可以申請 QBI 扣除嗎? | 筆記 |

|---|---|---|

| 獨資企業 | 是的 | 扣除額在個人所有者的納稅申報表上申報。 |

| 合夥 | 是的 | 每個合夥人都可以在其個人納稅申報表上申請其 QBI 扣除份額。 |

| S公司 | 是的 | 股東可以在其個人納稅申報表上申請其 QBI 扣除份額。 |

| 某些信託和遺產 | 是的 | 如果收入被保留,QBI 扣除可以在信託或遺產的回報上進行;如果收入被分配,則可以在受益人的回報上進行 QBI 扣除。 |

稅收限額和應稅收入

您的個人納稅申報表決定您是否有資格獲得 QBI 扣除,以及您可以申請多少金額。

稅收限額和應稅收入限額根據申報狀態和其他因素而有所不同。 以下是 2022 年和 2023 年應稅收入限額的兩張表:

| 備案狀態 | 總體應稅收入限制 | 可扣除 |

|---|---|---|

| 單身的 | 少於 170,050 美元 | 20% |

| 單身的 | $170,050 至 220,050 | SSTB 的部分扣除 |

| 單身的 | 超過 220,050 美元 | SSTB 不予扣除 |

| 已婚共同申報 | 低於 340,100 美元 | 20% 扣除 |

| 已婚共同申報 | $340,100 至 $440,100 | SSTB 的部分扣除 |

| 已婚共同申報 | 超過 440,100 美元 | SSTB 不予扣除 |

| 備案狀態 | 總體應稅收入限制 | 可扣除 |

|---|---|---|

| 單身的 | 低於 182,100 美元 | 20% |

| 單身的 | $182,100 至 232,100 | SSTB 的部分扣除 |

| 單身的 | 超過 232,100 美元 | SSTB 不予扣除 |

| 已婚共同申報 | 低於 364,200 美元 | 20% 扣除 |

| 已婚共同申報 | 364,200 美元至 464,200 美元 | SSTB 的部分扣除 |

| 已婚共同申報 | 超過 464,200 美元 | SSTB 不予扣除 |

合格營業收入不包括哪些內容?

合格的營業收入是一項有價值的扣除額,可以減少申報時所欠的稅款。

然而,某些項目和類型的收入可能不符合此項扣除的資格。 這些包括:

- 被動活動收入——被動活動是指納稅人沒有實質性參與業務的活動,例如租金收入或投資。

- 非貿易或非業務相關收入– 這包括利息或股息收入、資本利得、收到的贍養費、某些賭博獎金和其他非業務相關來源等項目。

- 合理補償——S 公司的合理補償不包括在 QBI 中,但健康保險和退休金等分配費用可以從 QBI 中扣除,以抵消納稅義務。

- 提供服務的保證付款– 如果合作夥伴向合夥企業或有限責任公司提供服務,他們收到的任何保證付款均被視為 W-2 收入,並且不符合 QBI 扣除資格。

- 資本利得——資本利得是出售股票和債券等投資所獲得的利潤。 這些利潤也不符合 QBI 扣除條件。

QBI 扣除的局限性

QBI 扣除可能會為企業帶來可觀的稅收節省,但存在某些限制,可能會限制通過此扣除實現的節省金額。 以下是一些主要限制:

工資限制

高收入者,即單身收入超過 170,050 美元或已婚聯合申報收入超過 340,100 美元的人,可能會受到工資限制,這可能會減少或消除 QBI 扣除資格。

20%上限

一般來說,QBI扣除額不超過合格營業收入的20%。 雖然這通常對企業和個體經營者有利,但這也意味著可從應稅收入中扣除的金額有限。

請務必研究如何申報自營職業稅以及適合自營職業者的最佳稅務軟件,以確保您繳納正確的自營職業稅。 您所在的州可能沒有。

聚合要求

IRS 要求某些行業或企業在利用 QBI 扣除額時合併其收入,以防止多報扣除額。

這包括一個聯合申報人擁有的多個實體以及同一個人擁有的合夥企業和 S 公司。

僱傭規則

提供健康保險和退休計劃等員工福利的雇主可能對誰有資格獲得可扣除工資有更複雜的規則,因為這些規則與 QBI 扣除相關。

了解這些規則對於確保符合資格的員工在遵守國稅局法規的同時獲得這些福利至關重要。

QBI 扣除額是如何計算的?

確定淨收入

第一步是通過從總收入中減去允許的扣除額來計算企業的淨利潤。 這包括勞動力、銷售商品成本以及與經營業務相關的任何其他費用。 請務必了解 2022 年標準扣除額。

減去折舊、攤銷和消耗

一旦確定了淨收入,就需要從該金額中減去折舊和攤銷等特定項目,以獲得稱為“合格業務收入”的新數字。

計算未扣除 QBI 的應稅收入

要在不利用 QBI 扣除的情況下獲得應稅收入總額,請從淨收入中減去 QBI,然後使用正常方法確定應稅收入。

使用 QBI 扣除計算應稅收入

要計算應用 QBI 扣除的應稅收入,只需從應稅收入總額中減去合格營業收入的 20%,然後再加上其他形式的非營業相關收入(例如資本利得或收到的贍養費)所欠的稅款。

如何申請合格的營業收入扣除

申請合格營業收入 (QBI) 扣除是減少營業收入所欠稅款的好方法,但了解如何正確構建扣除額以充分利用它們也很重要。 以下是申請 QBI 扣除的分步指南:

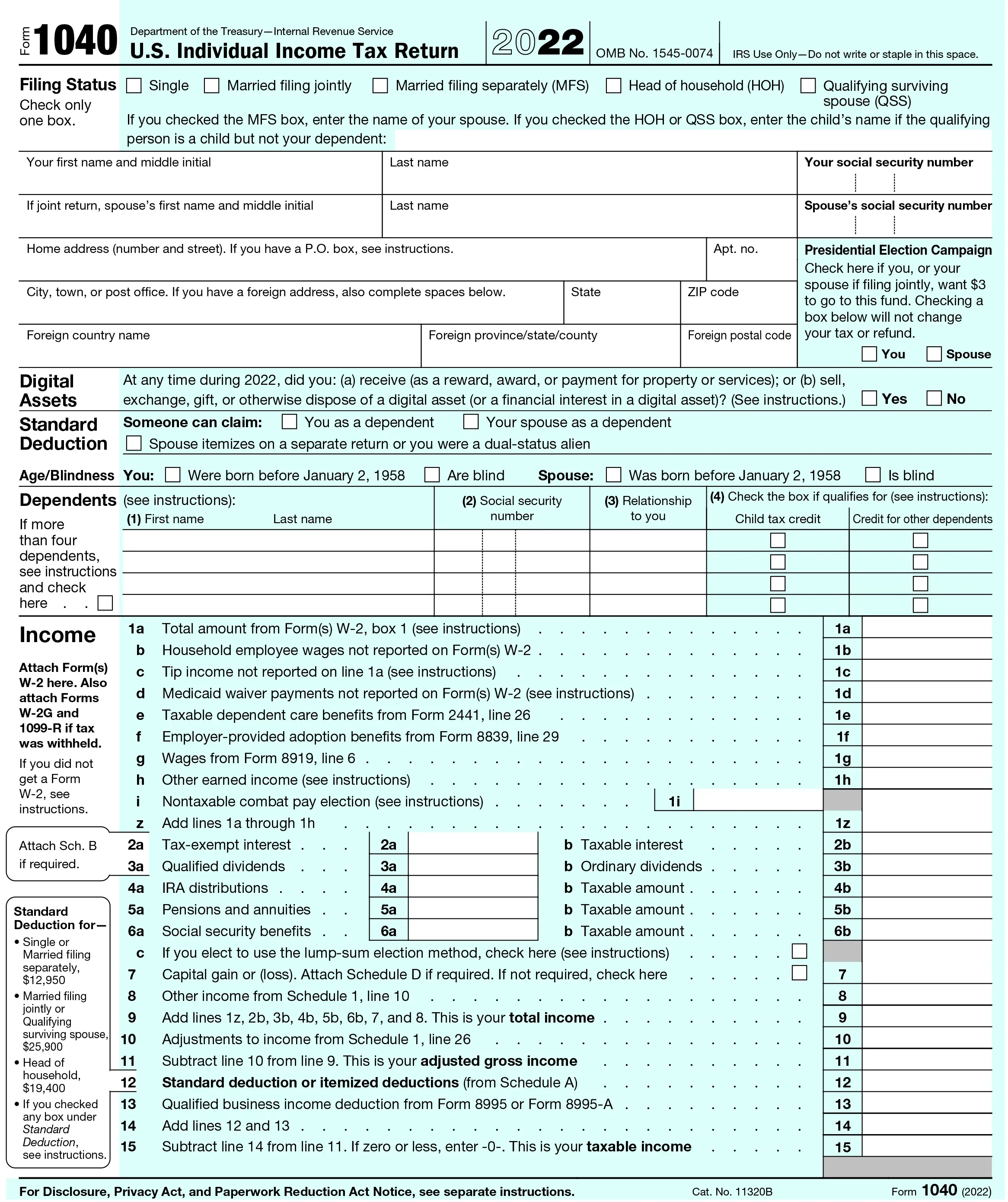

步驟 1. 填寫 1040 表格

需要填寫的最基本表格是 1040 表格

。 這將有助於在考慮 QBI 扣除之前確定您的基本應稅收入。 確保申報除營業收入外的所有其他類型的收入,例如資本收益或收到的贍養費。

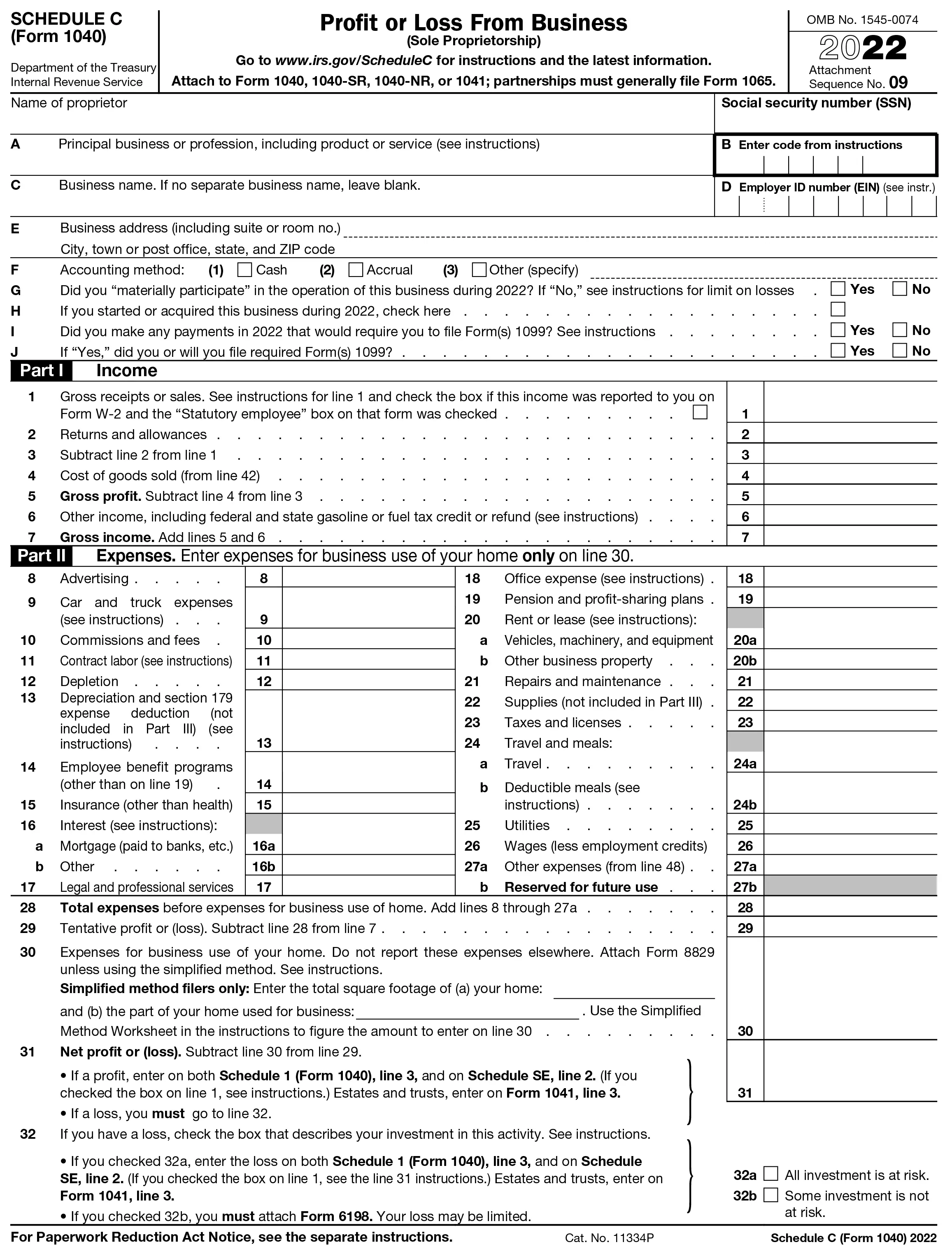

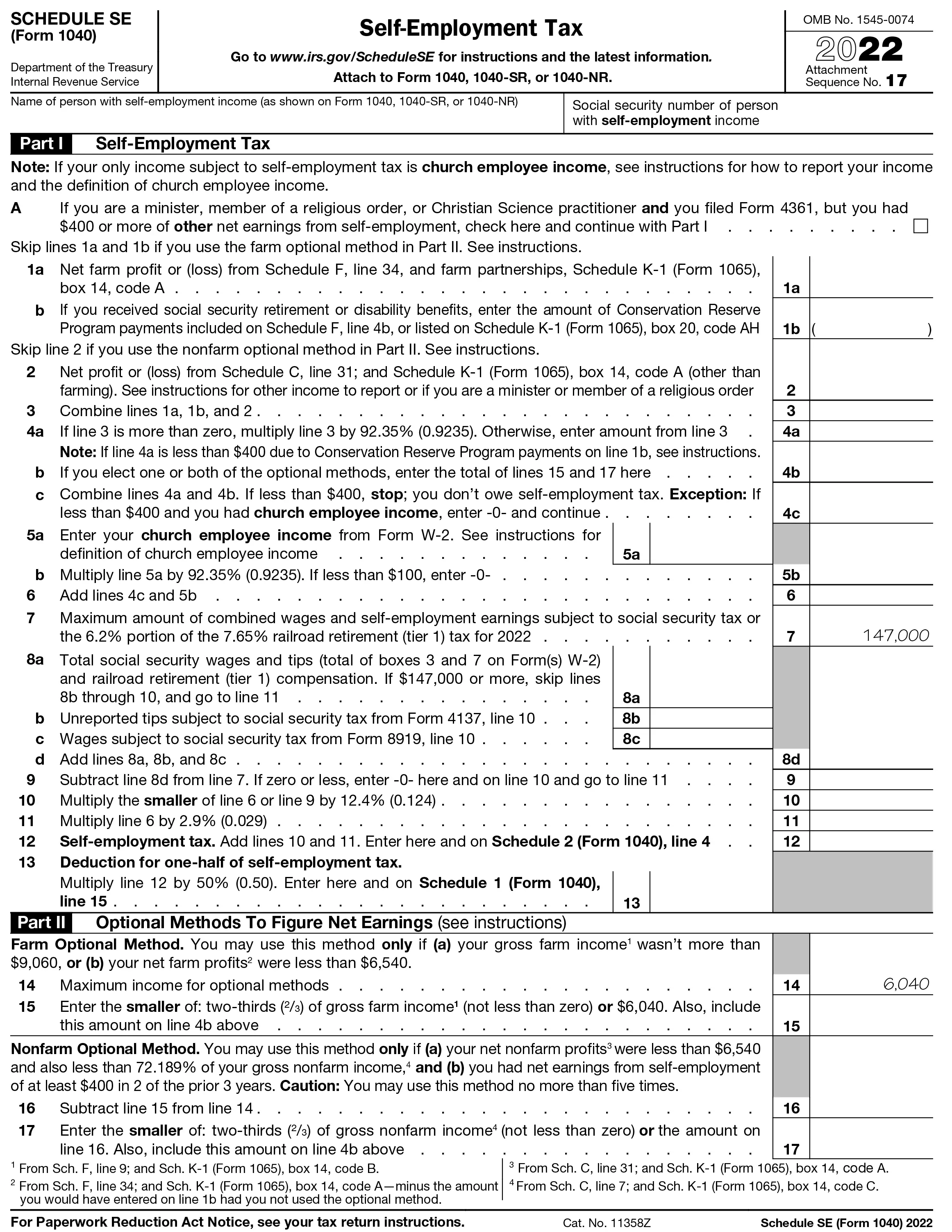

步驟 2. 填寫附表 C 和 SE

根據您擁有的企業類型,您可能需要填寫其他表格,例如附表 C 和 SE,其中詳細說明了您的自營職業收入和任何相關費用。 附表C

用於報告非法人企業的收入,而 Schedule SE

用於自營職業收入。 確保這些表格中不包含不可扣除的費用,例如家庭辦公費用。

步驟 3. 計算淨利潤

填寫完所有相關表格後,可以通過從附表 C 或 SE 上的總收入中減去允許的扣除額來計算總淨收入。 您需要確保包含所有相關扣除額,例如勞動力成本和銷售商品成本。

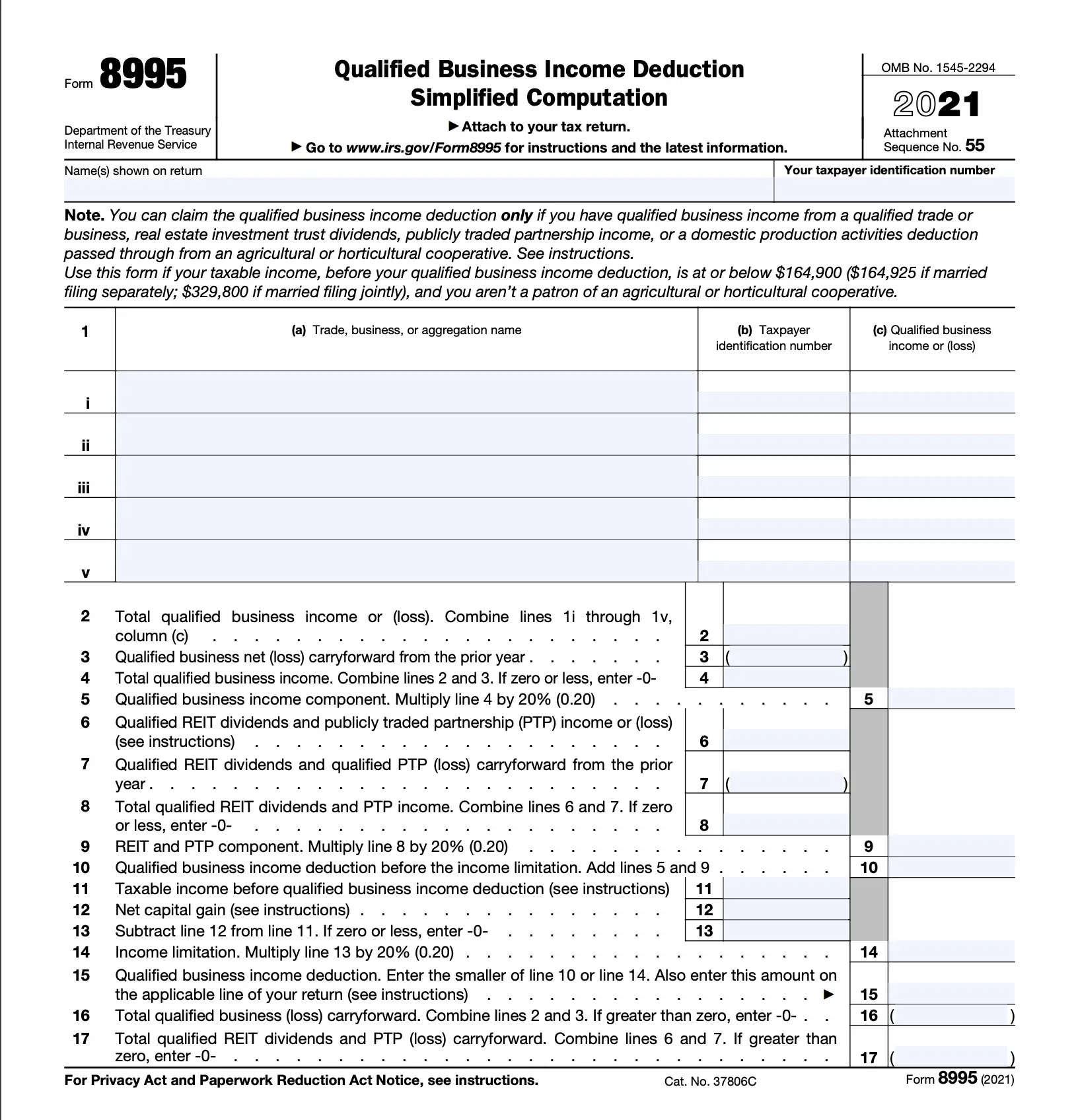

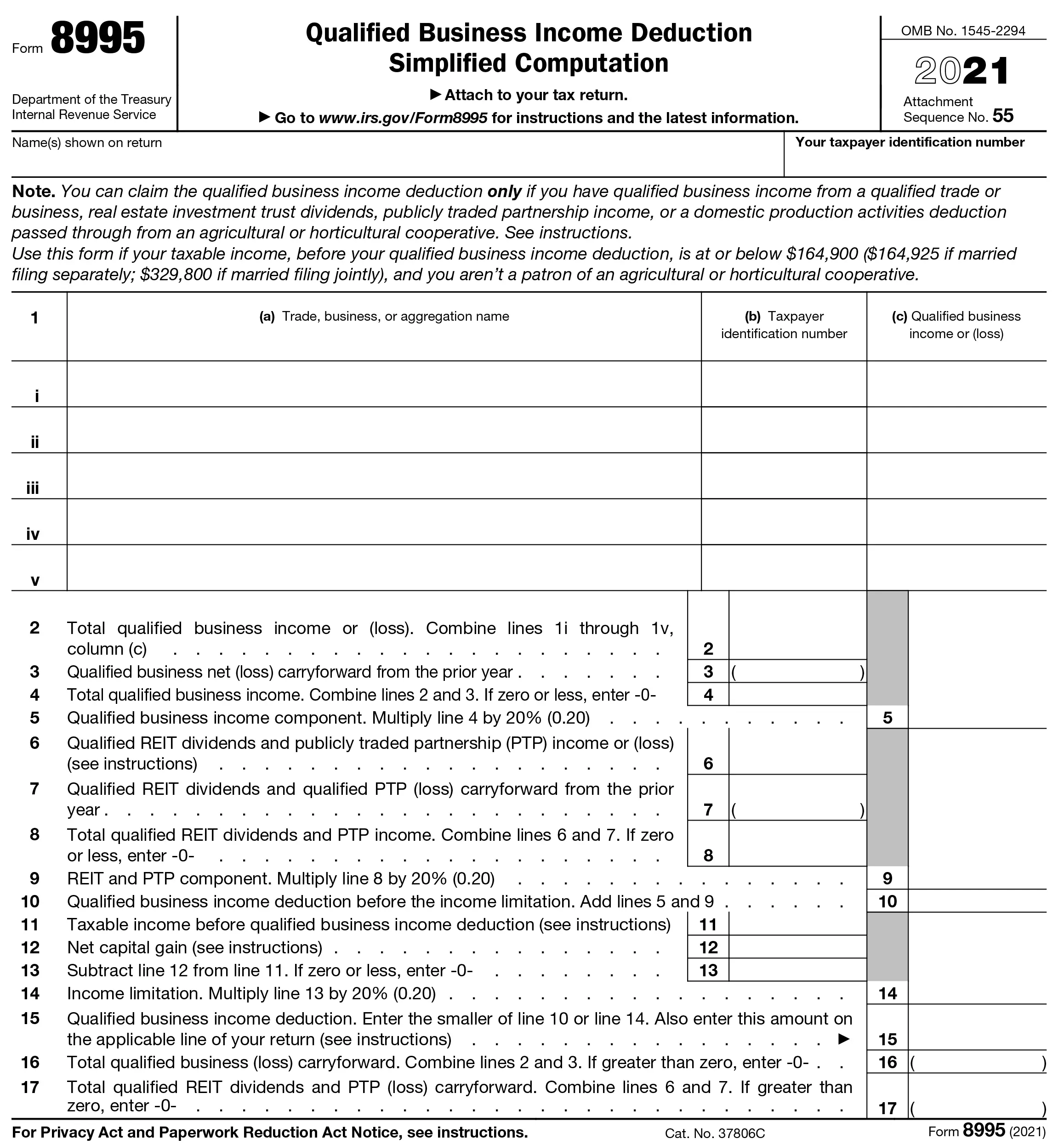

第 4 步:填寫 8995 表格

8995 表格

詳細說明合格的營業收入,並將有助於計算 QBI 扣除的資格以及可以扣除的金額。 要填寫表格,您需要輸入第 3 步中的總淨收入,以及任何特殊扣除額,例如折舊、攤銷或損耗。

步驟 5. 提交納稅申報表

最後,完成所有必需的表格後,提交您的納稅申報表並連同您的納稅申報表一起提交 8995 表格的副本,以便申請 QBI 扣除。 為了確保您的扣除額準確並符合國稅局的規定,最好諮詢合格的稅務專業人士,了解如何根據您的特定需求正確報稅。

QBI 推演示例

讓我們看一下合格營業收入扣除(QBI)在實踐中如何運作的具體示例。 想像一下,一對已婚夫婦聯合報稅,他們的生意賺取了 20 萬美元的應稅收入。 假設滿足所有其他標準,他們將有資格獲得 QBI 扣除,最多可扣除其收入的 20%,即 40,000 美元。 這意味著這對夫婦最終只需為剩餘的 16 萬美元繳稅。

底線

合格的營業收入扣除是一項複雜的稅收減免,有可能為您節省大量資金,但它有很多規則和限制。

本文概述了 QBI 扣除以及確定您是否符合資格時需要考慮的一些關鍵注意事項。

通過進行研究並及時了解最新的稅法,您可以確保充分利用這一寶貴的扣除額。 如有疑問,請諮詢稅務專業人士或遵循國稅局在其網站上提供的免費稅務建議。

QBI 扣除會減少什麼?

合格的營業收入扣除 (QBI) 可以減少應稅收入,並有助於降低您必須繳納的稅款總額。 通過減少您的應稅收入,QBI 扣除可以有效減少您的納稅義務。

您可以對您的出租房產申請合格的營業收入扣除嗎?

是的,如果租賃房產符合特定條件,則可以申請合格營業收入扣除 (QBI)。

要獲得 QBI 扣除資格,該財產必須用於貿易或業務並產生收入。 租賃活動還必須具有一定的規律性和一致性,這意味著它不僅僅是偶然或偶然的活動。

最後,您必須積極參與租賃財產的管理,才有資格獲得扣除。

利息收入是否可以計入企業所得稅稅前扣除?

不可以,利息收入不符合合格營業收入扣除 (QBI) 的條件。 QBI 扣除旨在減少符合特定標準的企業的應稅收入,例如定期、一致地從事貿易或業務並由納稅人積極管理。

然而,根據此標準,利息收入不符合營業收入的條件,並且不能包含在 QBI 扣除中。

誰不能享受 QBI 扣除?

一般來說,任何符合上述標準的人都可以參加 QBI。 這包括個人、信託和遺產以及合夥企業和有限責任公司等傳遞企業。

然而,有些納稅人沒有資格獲得 QBI 扣除。 其中包括特定服務貿易或企業 (SSTB)、合格合資企業、C 型公司、某些單一成員有限責任公司以及根據外國或擁有收入條款被排除在扣除此項扣除之外的納稅人。

誰有資格享受 20% 的轉嫁扣除?

為了獲得 20% 轉嫁扣除的資格,您必須滿足多項標準,包括以下條件:

- 企業結構:只有獨資企業、合夥企業、S 公司或出於稅務目的被視為獨資企業或合夥企業的有限責任公司才符合資格。 C 類公司沒有資格享受扣除。

- 合格的商業收入:要符合資格,收入必須來自美國貿易或業務。 合格業務收入包括任何合格貿易或業務的收入、收益、扣除和損失的淨額。 重要的是,它不包括S公司股東或合夥企業合夥人收到的與投資相關的收入、工資或合理補償。

- 納稅人的應稅收入:納稅人的應稅收入不得超過特定閾值,在 2021 納稅年度,單一申報者為 164,900 美元,聯合申報者為 329,800 美元。 如果應稅收入高於這些閾值,QBI 扣除額可能會受到限製或逐步取消。 這些閾值每年都會根據通貨膨脹進行調整。

- 業務類型:對於收入高於門檻的納稅人,如果業務屬於特定服務貿易或業務 (SSTB),扣除額可能會受到限製或根本不可用。 SSTB 包括法律、健康、諮詢、體育、金融服務領域的企業,以及主要資產為其一名或多名員工或所有者的聲譽或技能的任何企業。

- W-2 工資和資本限制:對於應稅收入高於起徵點的納稅人,扣除限額為企業支付的 W-2 工資的 50% 或 W-2 工資的 25% 加 2.5%,以較高者為準收購所有合格財產(業務中使用的需折舊的有形財產)後立即採用未經調整的基礎。

如上所述,20%轉嫁扣除很複雜,取決於多種因素。 建議個人諮詢稅務專業人士,以確保他們完全理解這些規則以及它們如何適用於自己的具體情況。

圖片:Envato Elements